Pullback Trading erklärt in 30 Sekunden

- Pullback-Trading-Strategien basieren auf der Idee, dass Vermögenswerte tendenziell in Trends bewegen, die von zeitweiligen Rückgängen unterbrochen werden. Der Händler wartet auf einen Rückgang des Preises und nutzt diesen als Einstiegspunkt, um eine Long-Position zu eröffnen.

- Pullback-Trading erfordert in der Regel eine enge Überwachung der Preisbewegungen, um festzustellen, wann ein Rückgang eintritt und wann der Preis den vorherigen Trend wieder aufnimmt.

- Pullback-Trading-Strategien können auf verschiedenen Märkten, einschließlich Aktien, Währungen, Rohstoffen und Futures, angewendet werden und erfordern eine gründliche Analyse der zugrunde liegenden Marktbedingungen, um Trends zu identifizieren und die besten Ein- und Ausstiegspunkte zu finden.

- Pullback-Trading erfordert Disziplin und Geduld, da es häufig erforderlich ist, auf den richtigen Einstiegs- oder Ausstiegspunkt zu warten, um erfolgreich zu sein.

Pullback-Trading Strategien

Pullback-Trading ist ein Dauerbrenner, sowohl bei neuen, als auch bei erfahrenen Tradern. Und das ist nicht verwunderlich, da die Suche nach Pullbacks gewährleistet, dass Sie sich am Trend des Marktes orientieren. Darüber hinaus ermöglicht es auch ein hervorragendes Chance-Risiko-Verhältnis.

In diesem Artikel finden Sie zehn sorgfältig ausgewählte Pullback-Handelsstrategien.

Sie denken jetzt vielleicht: Brauche ich zehn Trading-Strategien, um von Pullbacks zu profitieren? Nein, auf keinen Fall.

Aber Sie werden vielleicht feststellen, dass Ihnen einige Strategien mehr zusagen als andere. Und zwar hängt das mit den Instrumenten zusammen, mit denen Sie sich auskennen, sowie von Ihren Marktpräferenzen. Daher ist es für jeden Pullback-Trader von Vorteil, ein Gespür für die verschiedenen Ansätze zu bekommen.

Die ausgewählten Strategien bieten Vielfalt und fallen (mehr oder weniger) in folgende drei Hauptkategorien:

- Price Action und Linien,

- Gleitende Durchschnitte und

- andere Indikatoren.

Mit diesem Artikel möchte ich Ihnen einen Überblick geben. Daher werden wir für jede Strategie deren Grundidee erklären und anschließend ein kurzes Beispiel präsentieren. Beachten Sie also unbedingt den Link zu den jeweiligen Strategieanleitungen, um ausführliche Regeln und zusätzliche Handelsbeispiele zu erfahren.

Price Action und Linien

Wenn Sie Indikatoren gänzlich ausblenden und sich auf die Price Action beschränken wollen, dann sollten Sie an dieser Stelle besonders aufpassen. Die drei Strategien in diesem Abschnitt verwenden Trendlinien, Channels und Retracement-Linien. Kurz gesagt: Wir finden Pullbacks, indem wir Linien in unsere Charts eintragen.

Strategie 1: Pullback-Trading mit Trendlinien und Channels

Wenn Sie die Einfachheit der Price Action mögen, wird Ihnen diese Strategie gefallen. Bei dieser Methode verwenden Sie eine Trendlinie, um den relevanten Trend zu ermitteln. Dann zeichnen Sie einen Kanal, um überverkaufte (überkaufte) Bedingungen für Ihren Einstieg zu erfassen.

- Mit diesen beiden Swing-Tiefs haben wir eine Trendlinie geschaffen, um den Aufwärtstrend zu verfolgen.

- Diese Unterschreitungen der bärischen Kanäle sind Anzeichen für eine überverkaufte Situation. Diese fungieren hier als Pullback-Einstiege.

Weitere Beispiele finden Sie in dieser Anleitung.

Strategie 2: Die Trendlinien-Methode von John Hill

Diese Pullback-Strategie von John Hill verwendet Trendlinien auf eine einzigartige Art und Weise. Sie nutzt den Neigungsgrad von Trendlinien, um das Momentum, also die Dynamik während eines Retracements oder Kursrücklaufs zu beurteilen. Flachere Linien bedeuten schwächeres Momentum und steile Linien deuten auf starkes Momentum hin.

Aufgrund dessen steigt John Hill nur dann ein, wenn die Stärke des Gegentrends ins Stocken geraten ist. Sie werden feststellen, dass diese Strategie nur dann zur Anwendung kommt, wenn es sich um komplexe Pullbacks handelt.

Grafische Darstellungen, die erklären, wie diese Strategie funktioniert, finden Sie in diesem Artikel.

- Zeichnen Sie zwei Trendlinien mit dem Trendextrem (Tief) als Ausgangspunkt während eines Pullbacks ein. In diesem Fall war die zweite Trendlinie flacher, was darauf hinweist, dass das bullische Momentum schwächer wurde.

- Unter dieser Voraussetzung war ein Pullback-Einstieg möglich, als der Markt die zweite Trendlinie durchbrach.

Strategie 3: Pullback zum 50 %-Retracement (-Korrektur)

Diese Strategie bedient sich des 50 %-Retracements eines Preisschubes als Unterstützung bzw. Widerstand.

- Ermitteln Sie zunächst eine starke Kursbewegung.

- Entwerfen Sie dann einen Retracement-Bereich (50 % bis 61,8 %) und warten Sie ab, dass sich eine Korrektur einstellt, die bis zu diesem Bereich zurückgeht.

- Die richtige Auswahl des Kursschubs ist entscheidend für das Funktionieren dieser Retracement-Strategie. In diesem Beispiel war der Kursschub maßgeblich, da er aus der lang anhaltenden, engen Handelsspanne ausbrach.

- Mit diesem Kursschub haben wir den 50 %-Retracement-Bereich eingegrenzt. Die Kurse bewegten sich abwärts und der Markt fand Unterstützung innerhalb des Korrekturbereichs. Eine Möglichkeit des Einstiegs bestand darin, innerhalb dieses genannten Bereichs Buy Limit Orders zu platzieren.

Gleitende Durchschnitte

Gleitende Durchschnitte bieten eine hohe Kapitalrendite für Trader, die sich auf das Wesentliche konzentrieren. Ein Gleitender Durchschnitt ist leicht zu verstehen und übernimmt unterschiedliche Aufgaben: Er kann Trends erfassen und Einstiegsmöglichkeiten aufzeigen. Daher findet man Gleitende Durchschnitte häufig in einfachen Handelsstrategien.

Hier werden wir vier Ansätze vorstellen, die sich dieses clevere Handelsinstrument zunutze machen. Die ersten beiden Strategien verwenden einen Gleitenden Durchschnitt, während die anderen beiden zwei Gleitende Durchschnitte einsetzen.

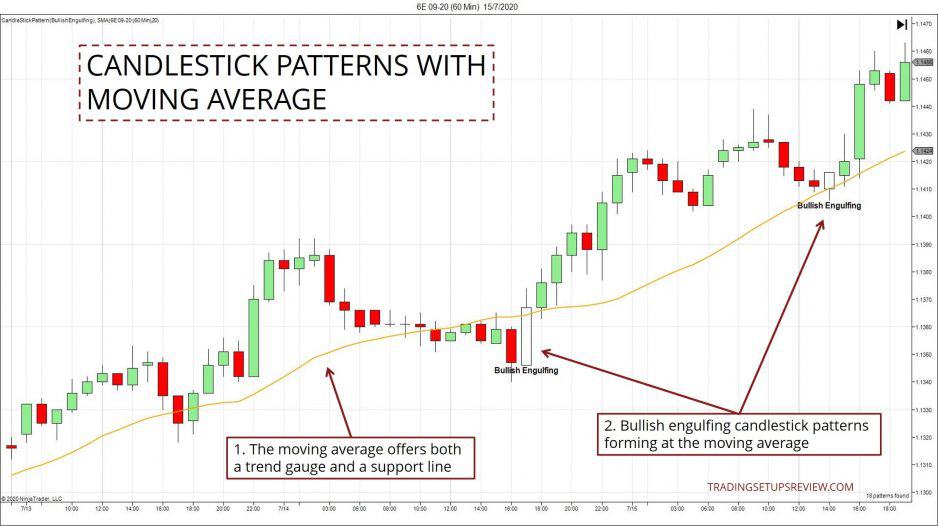

Strategie 4: Candlestick mit Gleitendem Durchschnitt

Bei dieser Methode werden Sie den Gleitenden Durchschnitt als Unterstützungs- und Widerstandszone verwenden. Diese Strategie ist sehr einfach, falls Sie bereits mit Candlesticks vertraut sind. Wir benötigen zwei Komponenten:

- Der Markt zieht sich zum Gleitenden Durchschnitt zurück.

- Der Markt bildet eine Candlestick-Formation aus.

Einige Candlestick-Trader suchen planlos nach irgendwelchen Formationen und Einstiegen. Diese Strategie geht diesem Problem aus dem Weg, da sie einen systematischen Ansatz für den Handel mit Candlestick-Mustern bietet. Sie müssen also nicht ständig nach Candlestick-Formationen Ausschau halten. Stattdessen suchen nur dann nach ihnen, wenn sich der Markt im Zuge eines Pullbacks zurück zum Gleitenden Durchschnitt bewegt.

Wenden wir uns nun dem folgenden Beispiel zu:

- Der Gleitende Durchschnitt folgt dem Aufwärtstrend und bietet einen Unterstützungsbereich.

- Das Zusammentreffen mit der Engulfing-Formation und dem Gleitenden Durchschnitt weist auf zuverlässige Pullback-Einstiege hin.

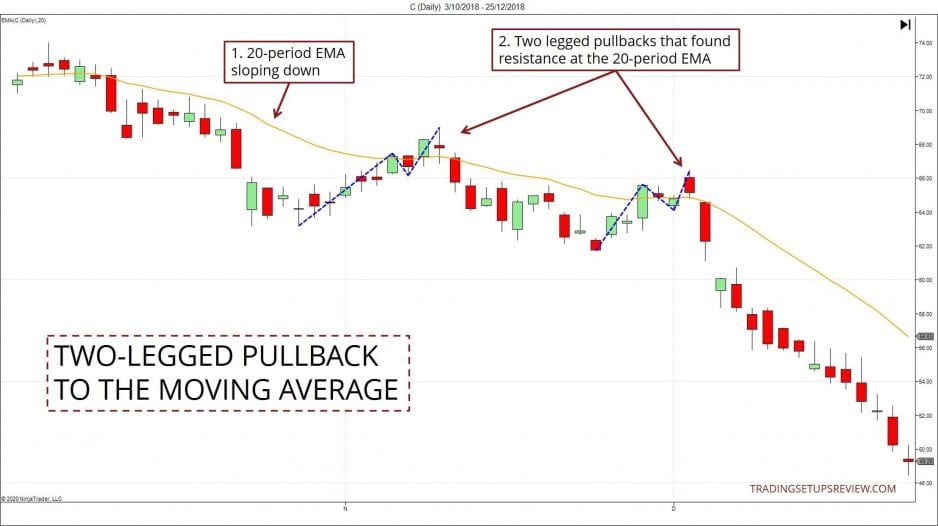

Strategie 5: Der zweiseitige Pullback und Gleitender Durchschnitt

Al Brooks hat diesen Ansatz (M2B, M2S) in seiner Buchreihe über Price Action bekannt gemacht. Wie bei Strategie 4 geht man auch hier davon aus, dass der Gleitende Durchschnitt den Trend unterstützt. Aber anstatt nach bestimmten Kerzen oder Kerzen-Formationen zu suchen, geht es in diesem Fall darum, zweibeinige Pullbacks ausfindig zu machen.

Der folgende Chart veranschaulicht, wie ein zweiseitiger Pullback aussieht.

- Diese Strategie verwendet einen 20er exponentiellen Gleitenden Durchschnitt (EMA). Falls die Kursentwicklung hauptsächlich unter dem Gleitenden Durchschnitt bleibt, so halten wir nach zweibeinige Pullbacks Ausschau, die nach oben gerichtet sind.

- Dies sind zwei Beispiele für zweibeinige Pullbacks zum Gleitenden Durchschnitt. Die zwei Beine des Pullbacks sind gekennzeichnet.

Mit diesem Ansatz versuchen Trader, am Ende des zweiten Beins in einen Pullback-Trade einzusteigen.

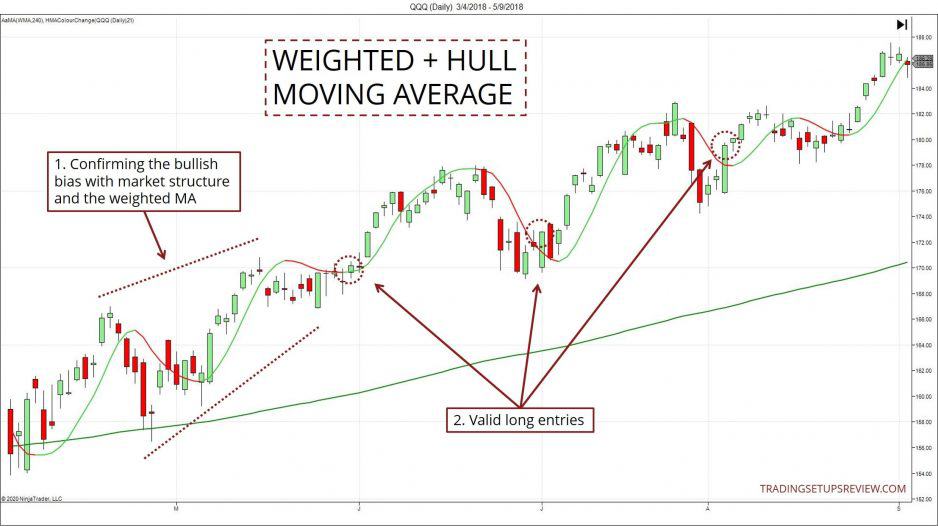

Strategie 6: Gewichteter Gleitender Durchschnitt mit dem Gleitenden Durchschnitt nach Hull

Diese beeindruckende Strategie mit zwei Gleitenden Durchschnitten stammt von einem bekannten Forum-Thread. Dabei werden zwei Gleitende Durchschnitte verwendet:

- Ein langfristig orientierter Gewichteter Gleitender Durchschnitt, um die Markttendenz anzuzeigen.

- Ein Gleitender Durchschnitt nach Hull, um Kursbewegungen zu verfolgen.

- Wir berücksichtigen ausschließlich Setups in Richtung des Gewichteten Gleitenden Durchschnitts. Das höhere Hoch und höhere Tief bestätigt eine bullische Marktstruktur.

- Jeder Schlusskurs über dem Gleitenden Durchschnitt von Hull bietet einen Long-Einstieg nach einem Pullback. Vorausgesetzt, die bullische Kursausrichtung ist noch gegeben.

Lesen Sie diesen Artikel, um mehr über diese Strategie zu erfahren.

Strategie 7: Trading-Setup 9/30

Das 9/30-Setup wird oft Einsteigern empfohlen, da es einfach zu verstehen ist. Die beiden Gleitenden Durchschnitte in dieser Strategie sind:

- 9er Exponentiell Gleitender Durchschnitt (EMA)

- 30er Gewichteter Gleitender Durchschnitt (WMA)

Die Grundlage bilden Kreuzungen der jeweiligen Durchschnittslinien, was dazu dient, den aktuellen Trend des Marktes zu bestimmen. Abhängig von der Price Action sind, bezogen auf die Gleitenden Durchschnitte, entweder aggressive oder konservative Einstiege in den Markt möglich. Der folgende Chart zeigt zuerst einen aggressiven und danach einen konservativen Einstieg:

- Eine bullische Kreuzung weist auf einen möglichen Aufwärtstrend hin.

- Ein aggressiver Einstieg ist angebracht, wenn sich die Signal-Kerze mit einem 9er Exponentiell Gleitenden Durchschnitt (EMA) überlappt.

- Ein konservativer Einstieg ratsam, wenn sich der Signal-Candlestick unter dem 9er Exponentiell Gleitenden Durchschnitt (EMA) befindet.

- Befindet sich die vollständige Kerze unterhalb des 30er Gewichteten Gleitenden Durchschnitts, so wird das Pullback-Setup ungültig.

Weitere Beispiele finden Sie in folgenden Artikeln:

Andere Indikatoren

In diesem Abschnitt finden Sie eine Reihe von Trading-Indikatoren für Pullback-Trades.

Beim Einsatz von Indikatoren ist von entscheidender Bedeutung, dass die Sache möglichst einfach gehalten wird. Jeder Indikator schafft einen gewissen Abstand zwischen Ihnen und der zugrundeliegenden Price Action. Achten Sie also darauf, dass jeder Indikator, den Sie einsetzen, für Ihre Analyse von Vorteil ist.

Strategie 8: Das System des Heiligen Grals (ADX)

Das System „Holy Gral Setup“ von Linda Raschke verwendet den ADX-Indikator, um einen stabilen Trend zu ermitteln. Der Gleitende Durchschnitt wird verwendet, um den Einstieg zeitlich abzustimmen.

- Ein ADX, der über 30 steigt, weist auf einen starken Trend hin. Der Aufwärtstrend ist in diesem Beispiel offenkundig.

- Diese Fälle von Pullbacks zum 20er Einfachen Gleitenden Durchschnitt (SMA) waren potenzielle Long-Einstiege.

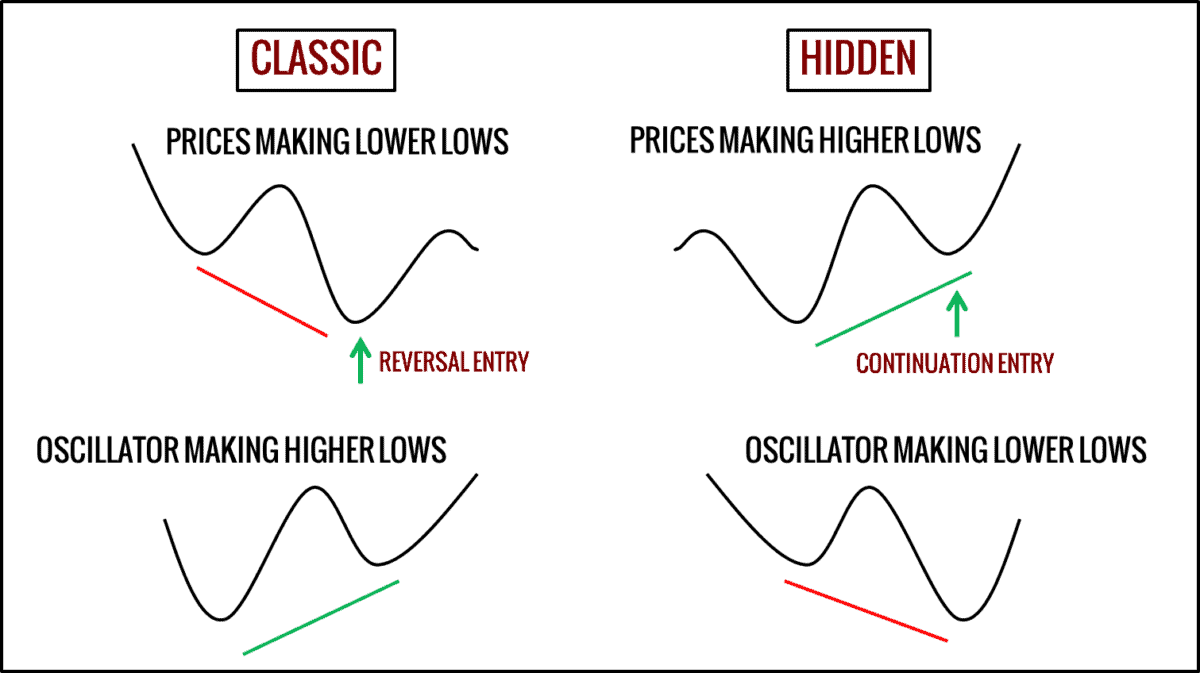

Strategie 9: Die versteckte Divergenz des RSI

Die klassische RSI-Divergenz ist auf Trendwende-Setups ausgerichtet. Die versteckte Divergenz signalisiert hingegen Trendfolge-Trades.

Der folgende Chart zeigt einen bärischen Retracement-Trade:

- Der RSI-Darstellung entsprechend hat sich das Momentum nach oben bewegt.

- Allerdings hat die Price Action kein neues Swing-Hoch entwickelt. Bei dieser Formation handelt es sich um eine bärische versteckte Divergenz. Man kann diese einsetzen, um einen Pullback-Einstieg in einem Abwärtstrend zeitlich exakt abzustimmen.

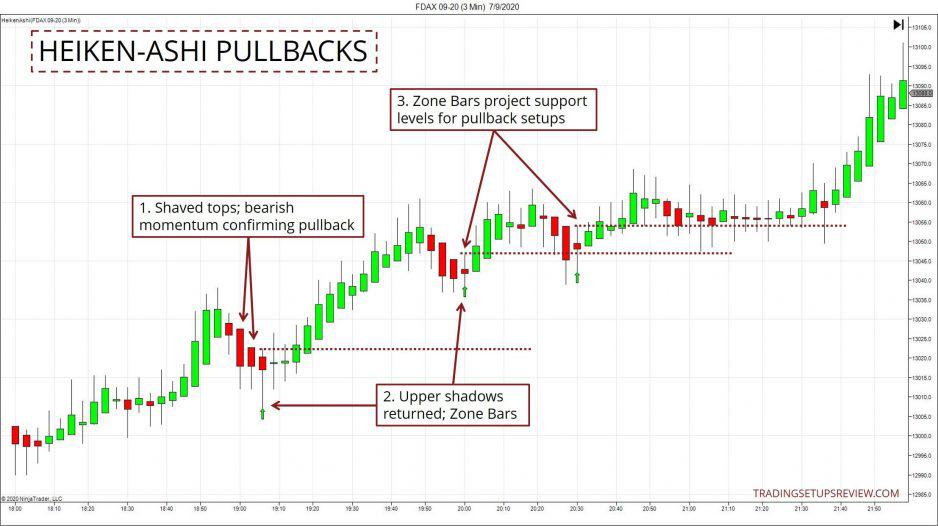

Strategie 10: Handelsbereiche beim Pullback mit dem Heiken-Ashi

Der Indikator, um den es hier geht, ist die Darstellung des Heiken-Ashi. Dieser verläuft gleichmäßiger, als es beim üblichen Candlestick-Chart der Fall ist. Heiken-Ashi-Kerzen könnten zunächst ziemlich drastisch erscheinen, falls Sie zum ersten Mal mit ihnen zu tun haben. Dennoch bieten sie eine sehr hilfreiche Sichtweise der Price Action. Hier können Sie noch mehr über Heikin-Ashi-Kerzen erfahren.

Die Grundidee dieser Strategie ist es, Heikin-Ashi-Kerzen zu verwenden, um einen Bereich zu finden, in dem der Pullback enden könnte. Der folgende Chart zeigt die Kerzen dieses Bereichs:

- Eine sogenannte rasierte Heiken-Ashi-Kerze, die also im oberen Kerzenbereich keinen Docht oder oberen Schatten aufweist, bedeutet bärisches Momentum. Hier entspricht sie einem ausgeprägten bärischen Pullback.

- Wir bestimmen eine Zonen-Kerze, sobald wir erkennen, dass obere Schatten auftreten.

- Nun können wir uns auf die Zonen-Kerzen konzentrieren, um Unterstützungsbereiche zu ermitteln. Anschließend können wir im aktuellen Candlestick-Chart nach Pullback-Einstiegen innerhalb dieser Zone suchen.

Weitere Beispiele finden Sie in diesem Artikel: Wie man Pullback-Handelszonen mit dem Heiken-Ashi ausfindig macht.

Zusammenfassung Pullback Strategien

Alle Pullback-Strategien haben das gleiche Ziel: Sie konzentrieren sich auf eine einzige Gratwanderung. Sie müssen nämlich den optimalen Ausgleich finden zwischen:

- der Gewissheit, dass der Trend noch anhält und

- einem besseren Chance-Risiko-Verhältnis.

Je tiefer der Pullback ist, desto besser ist das Chance-Risiko-Verhältnis für den Pullback-Trader. Allerdings kann ein tiefes Retracement (oder eine Korrektur) auch ein Zeichen für einen schwächer werdenden Trend sein. Daher besteht der Knackpunkt darin, ein Gleichgewicht zu finden, das auf lange Sicht eine positive Renditeerwartung bietet. Sobald Sie dieses Gleichgewicht gefunden haben, können Sie eine Pullback-Handelsstrategie mit jedem beliebigen Trading-Instrument entwickeln.

Einige der erörterten zehn Handelsstrategien könnten einen großen Nutzen für Sie haben. Oder Sie haben vielleicht eine Methode gefunden, die gut zu Ihrem derzeitigen Handelsansatz passt. In jedem Fall ist es der beste Weg, wenn Sie diese selbst erforschen, um sie besser einschätzen zu können.

Die Links zu den zehn Strategien sind zur leichteren Handhabung unten angeführt:

- Pullback-Trading mit Trendlinien und Channels

- Die Trendlinien-Methode von John Hill

- Pullback zum 50 %-Retracement

- Candlestick mit Gleitendem Durchschnitt

- Der zweibeinige Pullback und Gleitender Durchschnitt

- Gewichteter Gleitender Durchschnitt mit dem Gleitenden Durchschnitt nach Hull

- Trading-Setup 9/30

- Ein System des Heiligen Grals (ADX)

- Die verborgene Divergenz des RSI

- Handelsbereiche beim Pullback mit dem Heiken-Ashi

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 10 Pullback Trading Strategies You Must Know

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Lesetipp: Die 7 besten Trading-Strategien

Verbesserte Pullback-Formation über drei Kursstäbe

Pullback-Trading ist eine der Lieblingsdisziplinen von Price Action Tradern. Es gibt viele Möglichkeiten, um einen Pullback näher zu bestimmen. Eine der einfachsten Methoden ist der Pullback über drei Kursstäbe.

In der Zeitschrift „Futures & Options Trader“ (August 2008) schlug Lee Leibfarth einige Verbesserungen des Pullbacks über drei Kursstäbe vor. Wir verwenden hier also die Leibfarths-Variante aus der besagten Zeitschrift für den Pullback über drei Kursstäbe.

Trading-Regeln für die verbesserte Pullback-Formation über drei Kursstäbe

Lee Leibfahrth verwendete einen dreifach geglätteten Exponentiell Gleitenden Durchschnitt (EMA = Exponential Moving Average), um den Trend zu bestimmen. Dieser wird mit TRIX (Triple Smoothed Exponential Moving Average) abgekürzt.

Formation für eine Long-Position:

- Der 9-Perioden TRIX befindet sich über seiner Signallinie (Signallinie = 3-Perioden Gleitender Durchschnitt von TRIX).

- Es liegt ein abwärts gerichteter Pullback über drei Kursstäbe vor (drei aufeinander folgende Kursstäbe, die unter der Eröffnung schließen).

- Steigen Sie einen Tick über den letzten Kursstab einer aus drei Kursstäben bestehenden Pullback-Formation ein.

Formation für eine Short-Position:

- Der 9-Perioden TRIX befindet sich unter der Signallinie (Signallinie = 3-Perioden Gleitender Durchschnitt von TRIX).

- Es liegt ein aufwärts gerichteter Pullback über drei Kursstäbe vor (drei aufeinander folgende Kursstäbe, die über der Eröffnung schließen).

- Steigen Sie einen Tick unter den letzten Kursstab einer aus drei Kursstäben bestehenden Pullback-Formation ein.

Trade-Beispiele für die aus drei Kursstäben bestehende Pullback-Formation

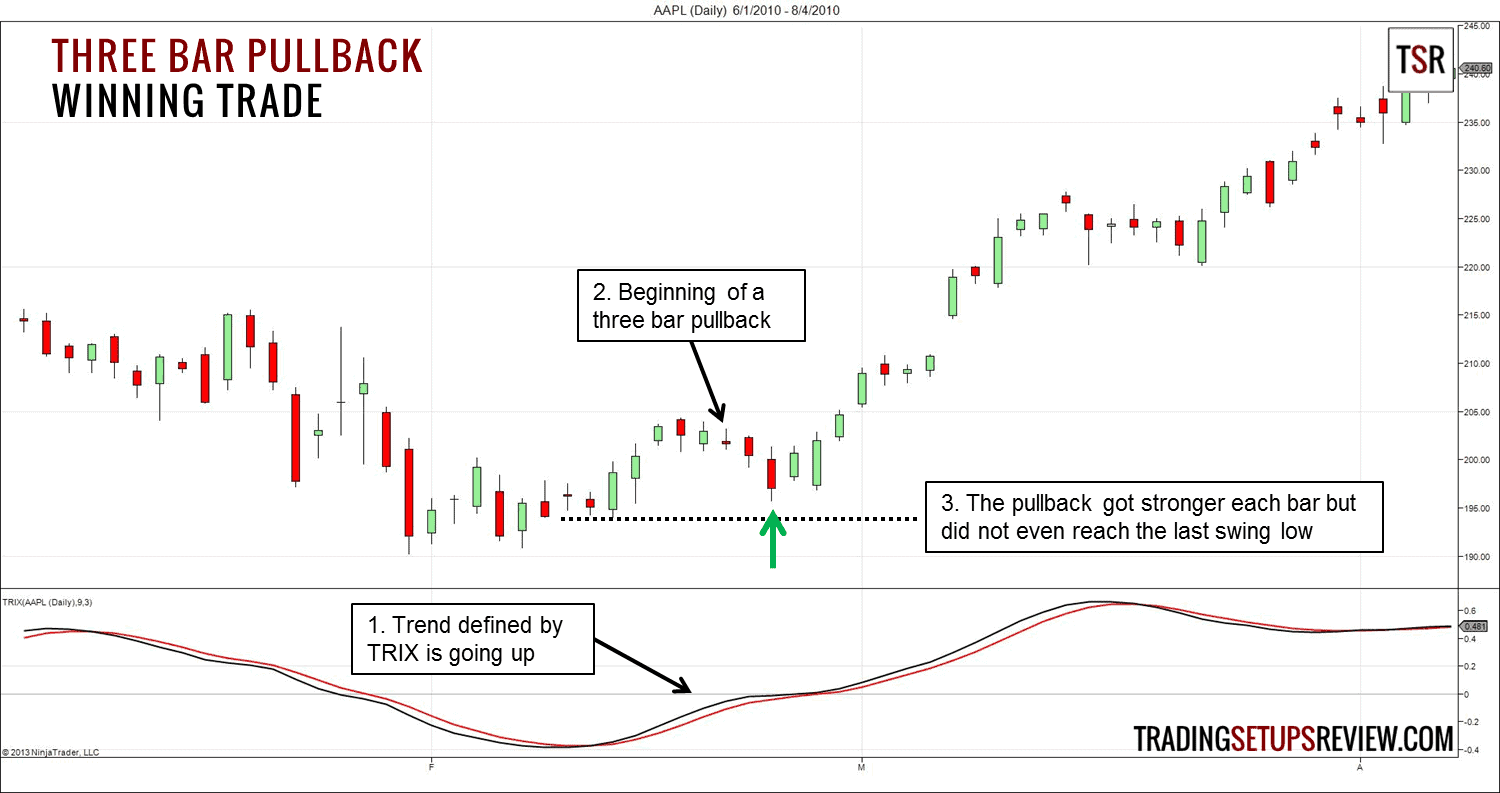

Gewinn-Trade: bullische Formation

Das ist ein Tages-Chart von Apple Inc. (AAPL). Das untere Diagramm zeigt den TRIX-Indikator. Die TRIX-Linie ist schwarz, die Signallinie rot.

- Der schwarze TRIX steigt über seine rote Signallinie und bestimmt damit einen Aufwärtstrend.

- Kurz danach bekamen wir einen abwärts gerichteten Pullback aus drei Kursstäben.

- Der erste Kursstab der Formation war ein Doji. Der nächste Kursstab besaß einen längeren Kerzenkörper und der letzte Kursstab war ein richtig bärischer Trend-Kursstab. Jeder folgende Kursstab des Pullbacks ist stärker als der jeweilige Kursstab davor, was auf eine extreme Kursbewegung hinweist. Aber trotz der starken Bewegung wurde nicht einmal das letzte Swing-Tief (punktierte Linie) erreicht. Dies war ein bullischer Hinweis für Trader, die den Marktkontext berücksichtigten. Achten Sie auch darauf, dass der TRIX bullisch blieb.

Wir bezogen eine Kaufposition beim Ausbruch aus dem Hoch des dritten Kursstabes der Formation. Ungeachtet Ihres Trade-Managements ist es recht unwahrscheinlich, diesen Trade mit einem Verlust abzuschließen.

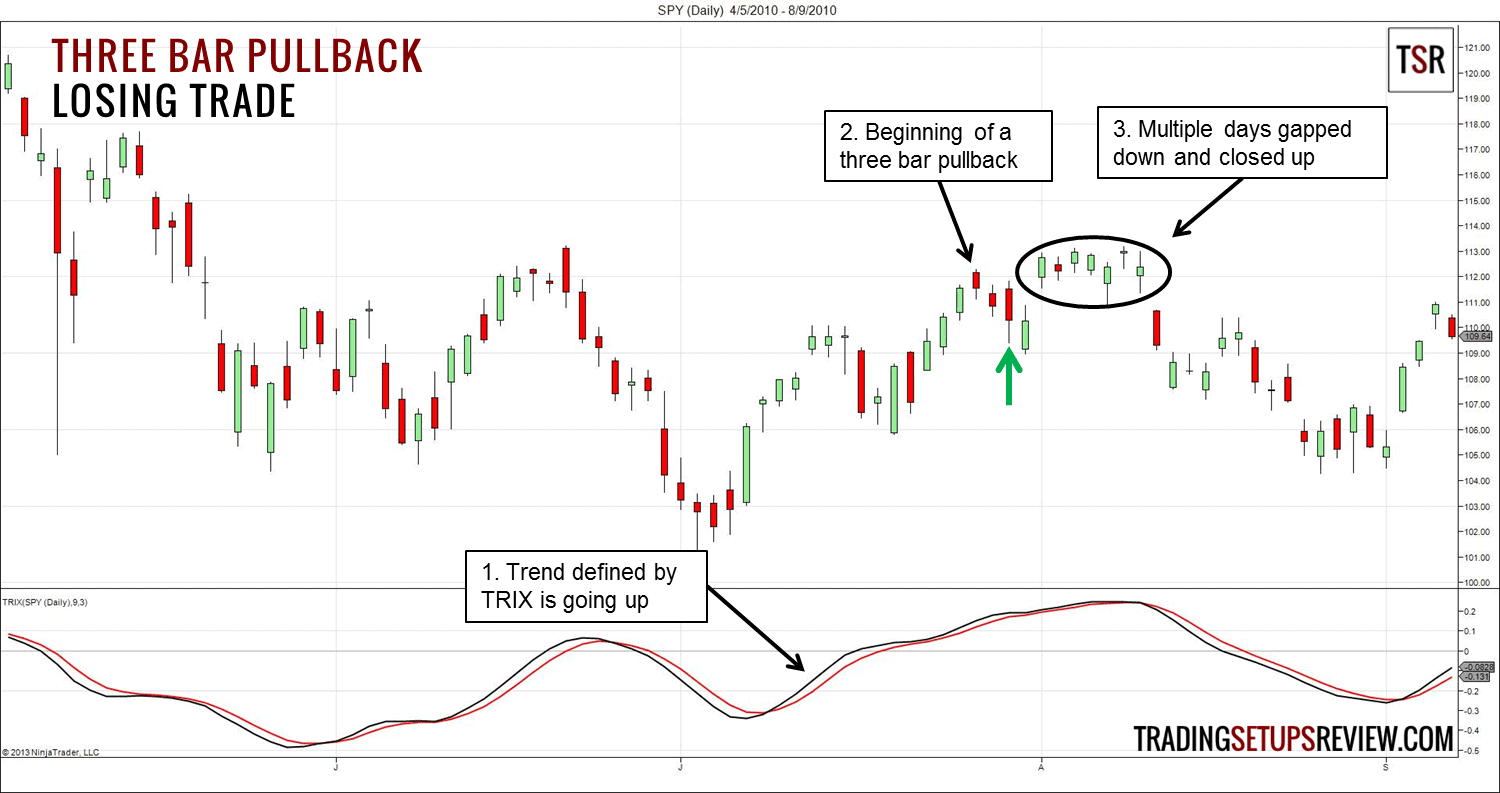

Verlust-Trade: bullische Formation

Dies ist ein Tages-Chart von SPY, ein ETF des S&P. Im Artikel von Lee Leibhardt überprüfte er seine Strategie auf dem Tages-Chart des S&P e-Mini-Futures, wobei das Ergebnis vielversprechend war. Allerdings endete der Trade in diesem Beispiel mit einem Verlust.

- Der TRIX überstieg seine Signallinie, was ein Hinweis auf einen Aufwärtstrend war.

- Wir bekamen einen abwärts gerichteten Pullback, der aus drei Kerzen bestand. Der letzte Kursstab war eine Outside Bar. Outside Bars sind normalerweise keine guten Signalkurstäbe. Wir bezogen zwei Tage danach eine Kaufposition, als sich eine aufwärts gerichtete Kurslücke einstellte, die unsere Buy Stop Order über der Outside Bar auslöste.

- Nach unserem Einstieg gab es mehrere Tage mit nach unten gerichteten Kurslücken, wobei die entsprechenden Kursstäbe dann über der Eröffnung schlossen. Allerdings bewegte sich der Markt eindeutig seitwärts. Der Trend setzte sich also nicht fort.

Dieser Trade schloss bestenfalls mit plus/minus Null ab, falls Sie sich kein äußerst geringes Gewinnziel vorgenommen haben.Schlussbemerkung zur verbesserten Pullback-Formation aus drei Kursstäben

Dies ist ein gutes Beispiel dafür, eine einfache Formation im Rahmen der Price Action heranzuziehen und diese mit einigen Techniken zu verbessern. Unsere Trading-Strategie spiegelt unsere Persönlichkeit und unsere Geisteshaltung wider.

In diesem Fall funktioniert TRIX gut als Trendindikator. Bei einem Ausbruch aus dem letzten Kursstab der Formation mit einer Stopp-Order einzusteigen ist hilfreich, um Formationen zu umgehen, die in Wirklichkeit zu einem Trendwechsel führen.

Vorsicht ist geboten, wenn sich ein Pullback über mehr als drei Kursstäbe erstreckt. Dann ist es höchstwahrscheinlich, dass sich eine Trendwende oder eine Seitwärtsbewegung einstellt.

Die Verwendung des TRIX-Indikators ist nur ein Teil der Strategie von Lee Leibfarth. Er überprüfte auch zwei Sets von Ausstiegsregeln, die zu einer Verbesserung der Performance der Formation führten. Es handelt sich um ein Set für kurzfristige Trades und ein anderes für Praktiker der Trendfolge. Lesen Sie seinen Artikel im Original, um mehr zu erfahren oder führen Sie selbst Tests zur weiteren Untersuchung durch.

„Drei“ ist eine geläufige Zahl unter Tradern: Elliott Waves zählen drei Impulswellen, es gibt aus drei Kursstäben bestehende Umkehr-Chartformationen und einige Dutzend Candlestick-Formationen, die aus drei Kursstäben bestehen (beispielsweise „Three White Soldiers“ (drei weiße Soldaten) und “Three Black Crows” (drei schwarze Krähen).

Ein weiteres Price Action Pullback-Trading-Setup ist der zweibeinige Pullback zum Gleitenden Durchschnitt von Al Brooks.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Improved Three Bar Pullback Pattern

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Risikobegrenzung und Gewinnmitnahme bei Pullback-Handelsstrategien

Pullback-Trading ist eine gängige Handelsstrategie. Insbesondere neue Trader mögen es aufgrund seiner Einfachheit, erfahrene Trader schätzen seinen Wert, sich an den Trend zu halten.

Aber der Markteintritt aufgrund eines Pullbacks ist nur der erste Schritt. Sie müssen auch gründlich überlegen, wie Sie Ihr Risiko begrenzen und Ihre Gewinne sichern können. Um dies zu erreichen, benötigen Sie Verluststopps und Taktiken zur Realisierung Ihrer Gewinne, um Ihre Handelsposition besser managen zu können.

In diesem Tutorial lernen Sie eine Reihe von Taktiken zum Management Ihrer Positionen. Sie werden erfahren, wie man folgende Dinge angeht:

- Platzieren Sie einen ersten Verluststopp

- Legen Sie Gewinnziele fest

- Verschieben Sie den Verluststopp

Bei den folgenden Beispielen wird das System der Börsenhändler verwendet – eine gut durchdachte Pullback-Handelsstrategie. Wenn Sie mit dieser Strategie vertraut sind, ist es einfacher, die folgenden Charts zu verstehen.

Sie können die hier erläuterten Techniken dennoch auf jede Pullback-Handelsstrategie anwenden.

Platzieren des ersten Verluststopps

Ein anfänglicher Verluststopp ist für die meisten Trader obligatorisch. Erstens begrenzt er Ihr Risiko. Zweitens bietet er Ihnen eine Grundlage zur Berechnung des Chance-Risiko-Verhältnisses.

Verluststopp aufgrund von Kursmustern

Bei Pullback-Setups ist ein Verluststopp auf der Grundlage von Chartmustern eines der wichtigsten Elemente. Dabei werden Kursstäbe/Kursmuster vom Einstieg für die Festlegung des Verluststopps verwendet. Der Grundgedanke dabei ist, dass das Kursmuster, das Sie zum Einstieg veranlasst hat, auch für den Ausstieg genutzt werden sollte.

Sie gehen davon aus, dass ein Pullback-Setup mit dem Trend übereinstimmt. Daher ist ein Kursmusterstopp ein logischer Ansatz.

Im obigen Beispiel haben wir einen Verluststopp einen Tick über dem Setup-Kursstab platziert. Diese Vorgehensweise ist normalerweise gut für das Daytrading geeignet. Für größere Zeitrahmen können Sie jedoch in Betracht ziehen, den Stop-Loss weiter vom Setup-Kursstab entfernt zu platzieren. Sie sollten einen Volatilitätsverluststopp erwägen, falls Sie zu viele Zickzack-Bewegungen erleben.

Platzieren Sie Gewinnziele mit Limit-Orders

Die Festlegung eines Gewinnziels hilft bei einem disziplinierten Ausstieg. Dies ist der beste Weg, Gier und Zweifel zu bekämpfen.

Taktisch betrachtet suchen Sie nach Bereichen von Unterstützung und Widerstand. Diese können Sie erkennen, indem Sie nach früheren Konsolidierungsbereichen, wichtigen Pivots und Gewinnzielen Ausschau halten, die auf Basis von Chart-Formationen ermittelt wurden.

Bei einer Long-Position legen Sie Ihr Gewinnziel an eventuellen Widerstandsbereichen fest. Es handelt sich dabei um Bereiche, an denen der Markt nach unten drehen und sich damit gegen Ihre Position wenden könnte.

Bei einer Short-Position legen Sie Ihr Gewinnziel an möglichen Unterstützungsbereichen fest. Es handelt sich dabei um Bereiche, an denen der Markt nach oben drehen und sich damit gegen Ihre Position wenden könnte.

Ein Gewinnziel im Verbund mit einem Verluststopp gibt Ihnen ein Gespür für das Chance-Risiko-Verhältnis des Setups.

Sie entscheiden sich nur dann für einen Pullback-Trade, wenn Sie davon ausgehen, dass sich der Trend fortsetzt. Das konservativste Gewinnziel ist daher der letzte extreme Kurswert. Im folgenden Chart stellen die blauen Markierungen Konsolidierungszonen dar.

Hier können Sie weitere Techniken der Gewinnmitnahme untersuchen. In manchen Situationen kann es auch optimal für Sie sein, Ihre Gewinne laufen zu lassen. In diesem Fall benötigen Sie ein weiteres Werkzeug: nachgezogene Verluststopps (Trailing Stop-Losses).

Verschieben Sie Ihren Verluststopp

Ein sogenannter Trailing-Verluststopp ist eine Stop-Loss-Order, die mit der Kursentwicklung nachgezogen wird, wenn sich die Kurse zu Ihren Gunsten bewegen. Dies ist die Lieblingstaktik vieler Trader, da der nachgezogene Verluststopp mehrere Ziele erfüllt:

- Er vermindert Ihr Risiko im Lauf der Zeit.

- Er sichert Ihre Gewinne.

- Er ermöglicht, dass Sie Ihre Gewinne unter idealen Voraussetzungen laufen lassen.

Sie müssen eine entscheidende Frage beantworten, um einen Trailing-Verluststopp in einem Pullback-Trade anzuwenden: Wie nah sollten Ihre Verluststopps dem Kursverlauf folgen?

Wenn Ihr Verluststopp zu eng am Markt ist, riskieren Sie, ausgestoppt zu werden, bevor der Trade sein Potenzial ausschöpfen konnte. Wenn die Entfernung Ihres nachgezogenen Stopps zu groß ist, riskieren Sie, einen großen Teil Ihrer Gewinne wieder an den Markt zurückgeben zu müssen.

Wir betrachten nun zwei geläufige Möglichkeiten, um Verluststopps im Rahmen von Pullback-Setups zu verschieben.

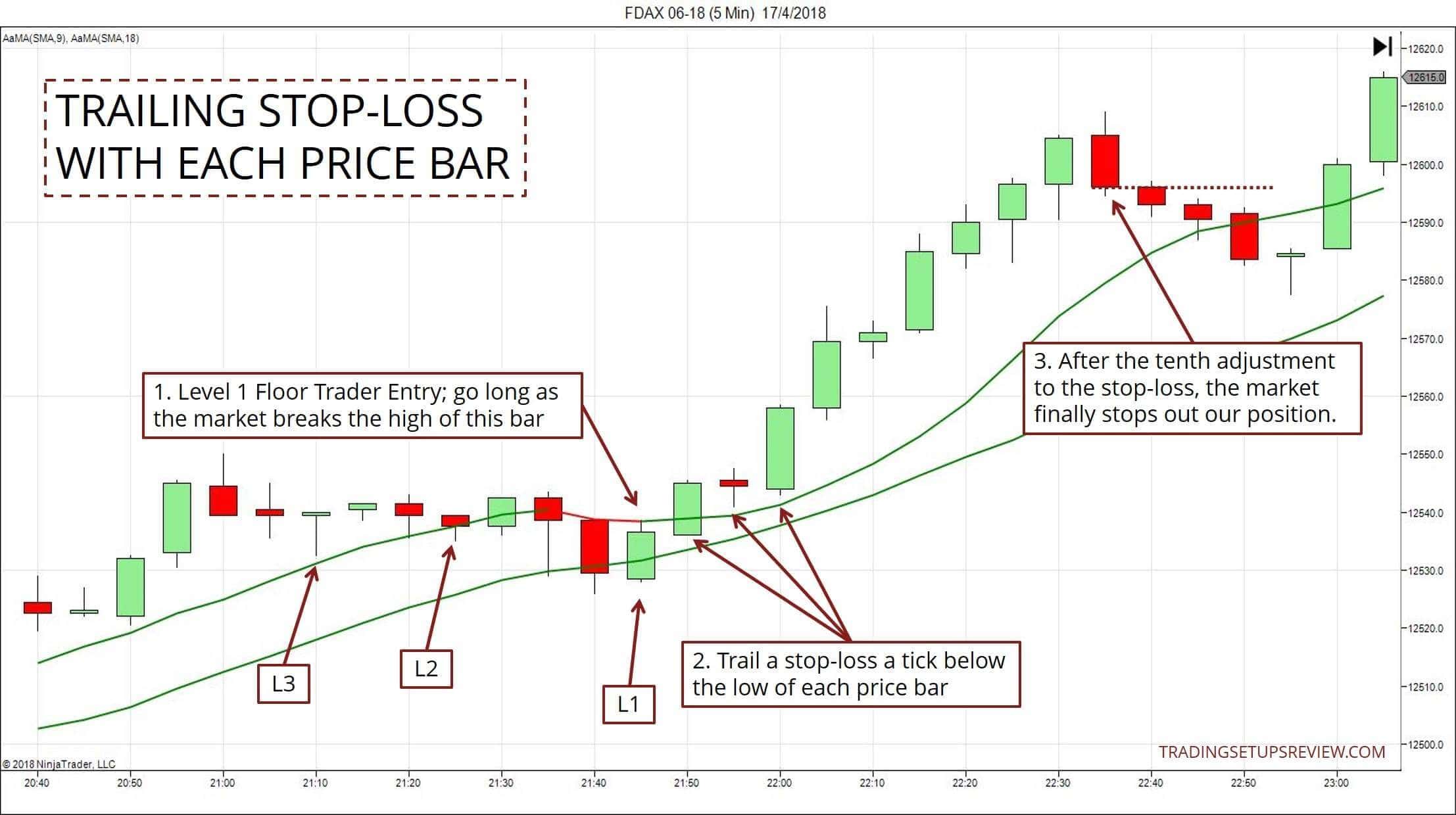

Verschieben des Stopps nach jedem Kursstab

Hierbei handelt es sich um eine aggressive Taktik, die am besten funktioniert, wenn Sie mit einer robusten Kursbewegung rechnen. Starke Aufwärtsbewegungen, wie die nachfolgende, sind jedoch nicht die Regel.

Der folgende Chart zeigt alle drei Stufen des Trading-Systems der Börsenhändler. Wir gehen davon aus, dass Sie konservativ vorgehen und nur mit einem Einstiegssignal der Stufe 1 einsteigen.

Dieser Ansatz begrenzt potenzielle Verluste auf aggressive Weise. Er schränkt auch die Zeit ein, die Sie dem Markt ausgesetzt sind. In den meisten Fällen wird diese Technik keine nennenswerten Gewinne bringen.

Dies liegt daran, dass die Anpassung des Verluststopps durch die Verschiebung nach jedem einzelnen Kursstab Ihren Trade abwürgen kann. Daher können Sie einen modifizierten Ansatz in Betracht ziehen, der Ihren Verluststopp anpasst bzw. koordiniert, indem er nach ausgewählten Kursstäben verschoben wird, und nicht nach jedem einzelnen Kursstab.

Für Leser meines Kurses: Ein Beispiel ist der Wide Range Bar Trail, der in Volume 4, Chapter 2.2.3 erklärt wird.

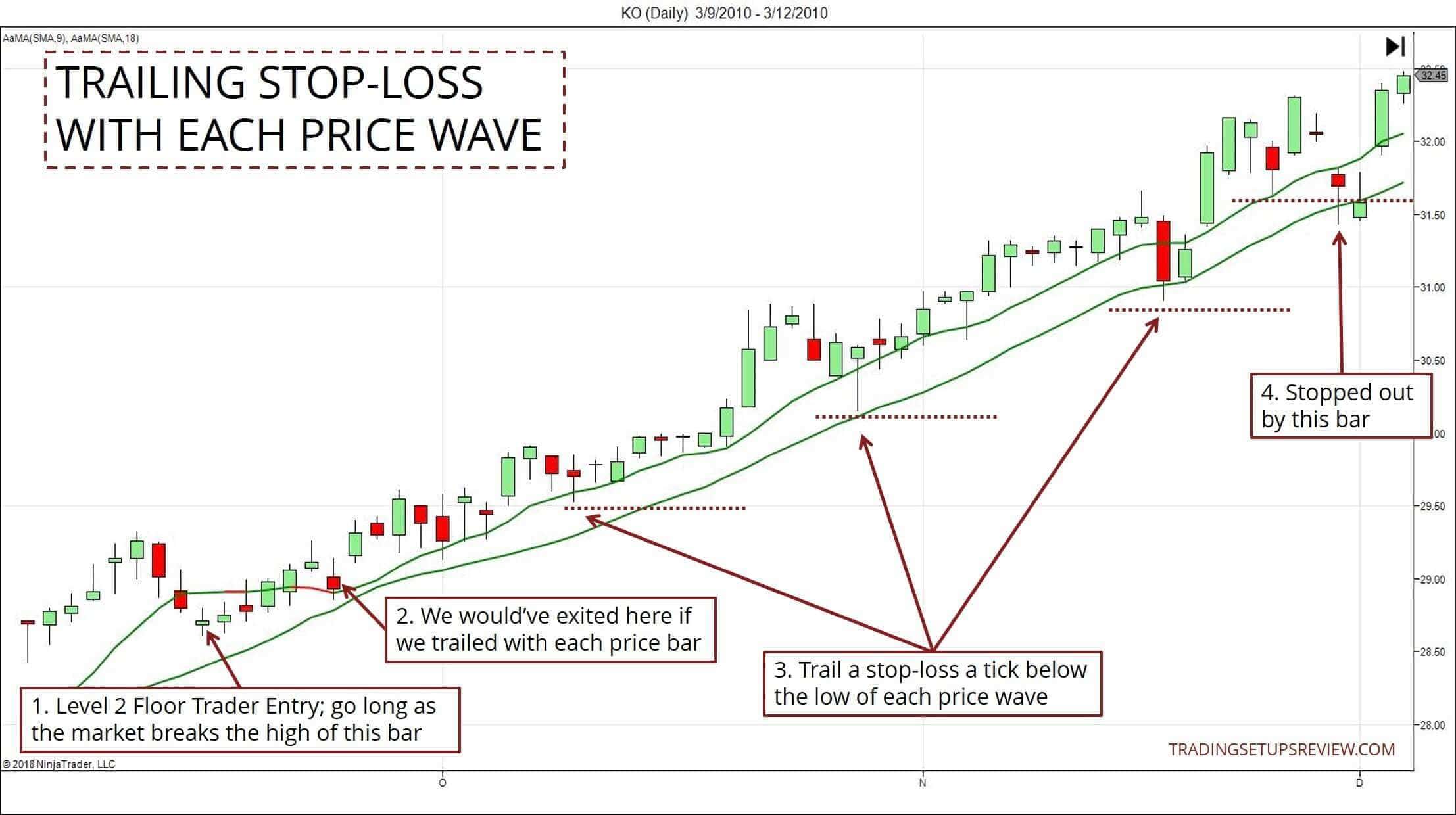

Verschiebung nach jeder Kurswelle

Das Nachziehen nach jeder Kurswelle bietet dem Trade mehr Spielraum zum Bewegen. Durch diesen Ansatz wird die Price Action respektiert, und er bietet gleichzeitig eine Chance auf Zufallsgewinne. Diese Methode ist zweckmäßig, um Gewinne auf dem Tages-Chart laufen zu lassen.

Das Nachziehen des Verluststopps bei Kurswellen erweist sich als nicht so einfach wie es aussieht. Zuerst müssen Sie entscheiden, was eine Kurswelle ist. Dann müssen Sie entscheiden, wann Sie die Anpassung bzw. Verschiebung des Verluststopps vornehmen:

- Zählen Sie flache Pullbacks gegen den Trend als neue Welle?

- Nehmen Sie eine Anpassung bzw. Verschiebung Ihres Verluststopps in dem Moment vor, sobald sich eine Welle gebildet hat?

- Verschieben Sie Ihren Verluststopp erst dann, wenn das letzte Extrem des Trends überschritten wird?

Egal wie Sie Ihre Verluststopps verschieben: überlassen Sie es nicht Ihren Emotionen. Halten Sie sich an einen konsequenten Ansatz.

Die beiden obigen Charts zeigen, wie man einen Verluststopp entsprechend der Price Action des Marktes anpasst bzw. verschiebt. Wenn Sie einen mathematischen Ansatz bevorzugen, schauen Sie sich den Parabolic SAR an – ein Indikator, der für den Einsatz als Trailing-Stop-loss entwickelt wurde.

Ratschlag für unerfahrene Trader

Es ist einfach, Ihre Handelsentscheidungen von Ihren Emotionen bestimmen zu lassen. Insbesondere dann, wenn Sie Ihr Geld aufs Spiel gesetzt haben. Halten Sie sich deshalb an eine klare Methode, um Ihre Position zu verwalten, beispielsweise festgelegte Verluststopp- und Gewinnziel-Orders, wobei Sie dem Ansatz „mit allem einsteigen und mit allem aussteigen“ folgen.

Sie werden wahrscheinlich auch Ihre Einstiegsstrategie verfeinern. Ändern Sie jedoch nicht zu viele Variablen auf einmal, da Sie sonst nicht herausfinden, was wirklich funktioniert.

Untersuchungsmöglichkeiten für erfahrene Trader

- Verwenden Sie eine Kombination aus Trailing-Verluststopp und Gewinnziel-Order, um optimale Ergebnisse zu erzielen.

- Passen Sie Gewinnziele nach dem Trade-Einstieg an das Kursmomentum an.

- Steigen Sie nach längerer Konsolidierung oder bei einer extremen Kursbewegung mit ebenso extremem Volumen (Anzeichen für eine Trendwende) mit einer Order „at the market“ aus.

- Wie unterscheidet man Trailing-Verluststopp und Gewinnziel-Order? Betrachten Sie das Gewinnpotenzial des Pullback-Trades: Wenn Sie beispielsweise Daytrading betreiben und nur noch wenig Zeit bis zum Ende der Handelssitzung bleibt, dann ergibt es kaum Sinn, wenn Sie Ihre Gewinne laufen lassen. Realisieren Sie Ihren Gewinn stattdessen mit einer vernünftigen Gewinnziel-Order.

Schlussbemerkung

Denken Sie daran, dass Sie nicht jeden Cent aus einem Pullback-Trade herausquetschen müssen. Lassen Sie sich also nicht frustrieren, wenn Sie dem Markt einige Gewinne zurückgeben müssen oder ein paar wechselhafte Kursbewegungen erleiden.

Was Sie brauchen, ist eine positive Erwartungshaltung für alle Ihre Trades. Um dies zu erreichen, sollten Sie Ihr Positionsmanagement anpassen. Dann müssen Sie einfach Ihre Positionsgröße schrittweise erweitern, um Ihre Gewinne zu steigern.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: How to limit Risk and take Profit for Pullback Trading Strategies

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Pullback-Trading-Methode in drei Schritten

Diese 3-stufige Methode für den Handel mit Pullbacks stammt von Richard Deutsch`s exzellentem Udemy-Kurs. Sie nutzt den Keltner-Channel, um die Trenddynamik und handelbare Rücksetzer (Pullbacks) zu ermitteln. Anschließend stützt sich die Methode auf die Price Action, um die besten Pullbacks für den Markteinstieg auszuwählen.

Hinweis: Ich habe das Quellenmaterial auf der Grundlage meiner Beobachtungen interpretiert, um die nachfolgenden Handelsregeln zu entwickeln. Daher kann es zu geringfügigen Abweichungen zur Originalmethode kommen.

Die drei Schritte

Wie lauten diese drei Schritte?

- Benutzen Sie den Keltner-Channel, um Trends zu erkennen und solide Pullbacks ausfindig zu machen. Falls Sie sich nicht ganz sicher sind, was ein Keltner-Channel ist, dann klicken Sie hier.

- Konzentrieren Sie sich auf die Price Action, um Einstiege auszusuchen.

- Platzieren Sie die Orders für Ihren Verluststopp und Ihr Gewinnziel mithilfe der Price Action und des ATR (Average True Range: wichtiger Indikator, dient als Volatilitätsmaßstab).

Nun werden Sie die drei Schritte näher kennenlernen.

Schritt 1: Anwärter für einen Pullback ermitteln

Der entscheidende Bestandteil dieses Systems ist der Keltner-Channel. Hierbei handelt es sich um ein vielseitiges Tradinginstrument, das sowohl die Trendstärke als auch die Trenddynamik (Momentum) berücksichtigt.

Ein richtig abgestimmter Keltner-Channel deckt die meisten Kurs-/Preisaktivitäten ab. Befindet sich der Kurs/Preis außerhalb des Kanals, also entweder oberhalb oder unterhalb der Kanallinien, so signalisiert er einen Trend des Marktes.

Empfohlene Einstellungen für den Keltner-Channel:

- 15-Perioden Exponentieller Gleitender Durchschnitt (EMA = Exponential Moving Average)

- 15-Perioden ATR (Average True Range)

- 2-facher multipler ATR

Sie warten einen Pullback ab, nachdem die Kurse den Kanal durchbrochen haben. Damit ein Pullback als solcher Gültigkeit besitzt, muss er innerhalb eines Zielbereiches erfolgen. Er wird aufgrund des Ausmaßes der Kurskorrektur (Pullback) und deren Dauer definiert. Achten Sie insbesondere auf Rücksetzer, die:

- 20 % bis 80 % des Keltner-Channels erreichen;

- Innerhalb von 3 bis 15 Kursstäben stattfinden

Schritt 2: Trade-Einstieg

Sie warten auf eines der folgenden beiden Einstiegssignale, sobald sich der Markt innerhalb dieses Zielbereiches befindet:

- Der Kursstab (oder die Kursstäbe) zeigen kurzfristig eine Trenddynamik in Richtung des Trends.

- Der Kursstab (oder die Kursstäbe) bilden eine „Pin Bar“ mit einer langen Lunte und einem starken Schlusskurs. Dieser weist wieder zurück in die Richtung des vorherrschenden bzw. ursprünglichen Trends.

Schritt 3: Stop-Loss und Gewinnmitnahme

Ein Stop-Loss wird mindestens 2,5 ATRs entfernt platziert. Dieser relativ weite Verluststopp berücksichtigt, dass Pullbacks häufig einige Zeit für deren Entwicklung in Anspruch nehmen. Hier geht es darum, komplexe oder mehrgliedrige Pullbacks aufzunehmen.

Das Gewinnziel wird in gleichem Abstand festgelegt, sodass sich ein initiales Chance-Risiko-Verhältnis von 1:1 ergibt. Sie können den Verluststopp enger gestalten, wenn sich die Kursentwicklung in Ihrem Sinne vollzieht.

Pullback-Trading-Regeln in drei Schritten

Wir fassen die Handelsregeln zusammen:

Setup für einen Long-Pullback

- Die Kurse übersteigen die Obergrenze des Keltner-Channels.

- Die Kurse bewegen sich im Zuge eines Pullbacks in den Zielbereich.*

- Warten Sie ab, bis das Einstiegssignal der Price Action für eine Long Position eintritt.

Setup für einen Short-Pullback

- Die Kurse fallen unter die Untergrenze des Keltner-Channels.

- Die Kurse ziehen sich in die Kursspanne des Zielbereichs zurück.*

- Warten Sie ab, bis das Einstiegssignal der Price Action für eine Short Position eintritt.

*20 % bis 80 % des Keltner-Channels befinden sich innerhalb von 3 bis 15 Kursstäben.

Trading-Beispiele

In den folgenden Charts bilden die blauen Linien den wichtigsten Keltner-Channel, auf den wir uns bei der Trendermittlung verlassen.

Zudem habe ich einen zweiten Keltner-Channel hinzugefügt, um den Zielbereich (orange gestrichelte Linien) hervorzuheben. Dies bleibt Ihnen zwar freigestellt, kann aber eine nützliche, visuelle Orientierungshilfe sein, wenn Sie sich mit diesem Ansatz noch nicht auskennen.

Gewinntrade

Dieses Beispiel zeigt zwei erfolgreiche Daytrading-Setups unter Verwendung der 3-stufigen Pullback-Methode:

- Diese aufeinander folgenden Schlusskurse unter dem Keltner-Channel bestätigen die abwärts gerichtete Trenddynamik.

- Nach fünf bullischen Kursstäben erreichte der Pullback den Zielbereich (innerhalb des orangefarbenen Kanals). Von diesem Zeitpunkt an bewegte sich der Markt seitwärts.

- Der vorherige Candlestick signalisierte Unsicherheit in Form eines Doji. Aber diese abwärts gerichteten Trend-Kursstäbe zeigten die mit dem Trend übereinstimmende Dynamik (Momentum), die wir für einen Short-Einstieg benötigten.

- Die Kurse fielen wieder unter den Keltner-Channel. Mit dieser Entwicklung wurden die Voraussetzungen für ein weiteres Short-Pullback-Setup geschaffen.

- Dieser bärische Pin-Kursstab an der Linie des Exponentiell Gleitenden Durchschnitts (50 % des Keltner-Channels) bot einen hervorragenden Short-Einstieg.

Beide Setups erreichten hier das standardmäßige Gewinnziel von 2,5 ATR.

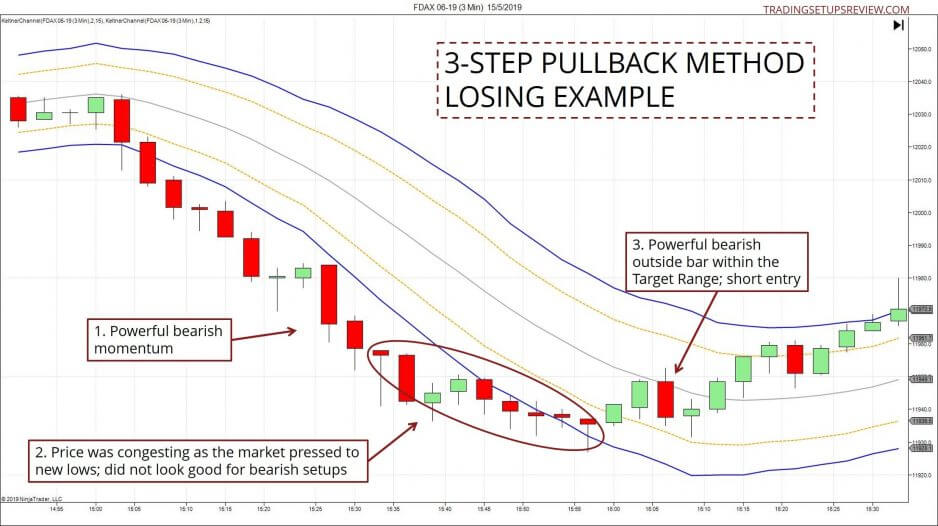

Verlust-Trade

- Unter dem Keltner-Channel entwickelte sich eine längere Reihe von Candlesticks. Diese Formation ist ein überzeugendes Beispiel für abwärts driftende Kräfte. Sie schuf den Rahmen, den wir für einen Short-Pullback-Einstieg brauchten.

- Die Price Action begann sich zu verlangsamen, als der Markt in diesem Abwärtstrend zu neuen Tiefstständen vorstieß. Achten Sie auch auf die einander überschneidenden unteren Schatten der Candlesticks. Dies waren keine Anzeichen für einen gesunden Abwärtstrend.

- Dennoch waren die technischen Bedingungen für einen Abwärtstrend gegeben. Diese bärische „Outside-Bar“ bot einen möglichen Einstieg für die 3-stufige Pullback-Methode.

Der Einstieg scheiterte jedoch fast unmittelbar. In diesem Beispiel sahen wir klare Warnsignale, wie sie oben in Punkt zwei verdeutlicht wurden. Aber das ist nicht immer der Fall. Sie werden perfekt aussehende Pullback-Setups antreffen, die sich als Katastrophe entpuppen.

Akzeptieren Sie diese Verluste als Kosten für das Trading-Geschäft. Achten Sie darauf, dass Sie sich nicht zum Versuch verleiten lassen, alle Verlust-Trades vermeiden zu wollen.

Schlussbemerkung zur Pullback-Trading-Methode in drei Schritten

Diese Strategie bietet eine Methode für das Trading von Pullbacks (Rücksetzern) innerhalb eines tendierenden Marktes. Aber es gibt auch noch viel Raum zum Experimentieren. Bei dieser dreiteiligen Trading-Vorlage gibt es noch vieles, woran Sie herumbasteln und daraus lernen können.

So können Sie beispielsweise einfach den Pin Bar-Einstieg mit der von Ihnen bevorzugten Kursformation austauschen. Halten Sie sich an das Chart-Muster, das Sie sicher ausfindig machen und interpretieren können.

Die Handelsregel, die die Anzahl der Kursstäbe bzw. Candlesticks in einem Pullback berücksichtigt, ist sehr hilfreich. Sie bietet eine einfache Methode, um die Komplexität eines Pullbacks zu beurteilen. Eine weitere Methode besteht darin, die Anzahl der einzelnen Zacken der Korrekturbewegungen innerhalb des Pullbacks zu zählen.

In seinem ursprünglichen Kurs erläutert Richard viele weitere Einzelheiten dieser Strategie. Dazu gehört seine Begründung und Methode zur Platzierung von Stop-Loss und Gewinnmitnahmen. Das sind Aspekte, auf die wir in den obigen Beispielen nicht näher eingegangen sind.

Wenn Ihnen diese einfache Pullback-Strategie zusagt, sollten Sie sich Richards Videokurs über Udemy ansehen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 3-Step Pullback Trading Method

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zum Pullback-Trading

Was sind Pullback Trading Strategien?

Pullback Trading Strategien sind Handelsstrategien, bei denen der Händler versucht, von kurzfristigen Rückgängen des Preises eines Vermögenswerts zu profitieren, bevor dieser seinen vorherigen Trend wieder aufnimmt.

Welche Vermögenswerte können mit Pullback Trading Strategien gehandelt werden?

Pullback Trading Strategien können auf verschiedenen Märkten wie Aktien, Währungen, Rohstoffen und Futures angewendet werden.

Wie funktionieren Pullback Trading Strategien?

Pullback Trading Strategien basieren auf der Idee, dass Vermögenswerte in Trends tendieren, die von kurzfristigen Rückgängen unterbrochen werden. Der Händler wartet auf einen Rückgang des Preises und nutzt diesen als Einstiegspunkt, um eine Long-Position zu eröffnen.

Wie identifiziert man Pullback-Gelegenheiten?

Um Pullback-Gelegenheiten zu identifizieren, müssen Händler den Markt genau beobachten und auf Anzeichen achten, dass ein Rückgang des Preises bevorsteht, wie beispielsweise eine überkaufte oder überverkaufte Marktbedingung.

Wie wählt man den besten Einstiegs- und Ausstiegspunkt bei Pullback Trading Strategien?

Die Auswahl des besten Einstiegs- und Ausstiegspunkts erfordert eine gründliche Analyse der zugrunde liegenden Marktbedingungen, um Trends zu identifizieren. Händler können auch technische Indikatoren wie gleitende Durchschnitte oder Unterstützungs- und Widerstandsniveaus verwenden, um potenzielle Einstiegs- und Ausstiegspunkte zu identifizieren.

Wie kann man das Risiko minimieren, wenn man Pullback Trading Strategien anwendet?

Händler sollten immer ein angemessenes Risikomanagement anwenden, um Verluste zu minimieren. Dazu gehört die Verwendung von Stop-Loss-Orders und die Begrenzung der Positionsgröße, um sicherzustellen, dass Verluste bei unerwarteten Marktbewegungen begrenzt werden.

Welche Vorteile haben Pullback Trading Strategien?

Pullback Trading Strategien können potenziell hohe Renditen erzielen, indem sie von kurzfristigen Rückgängen des Preises profitieren und gleichzeitig den Trend des Vermögenswerts nutzen.