Trendlinien im Trading – das Wichtigste vorweg

- In der Tradingwelt sind Trendlinien ein wichtiges Instrument zur Analyse von Finanzmarktdaten. Eine Trendlinie ist eine Linie, die über einen Preischart gelegt wird und die Preisbewegungen eines Vermögenswertes im Laufe der Zeit verbindet. Trendlinien helfen Händlern, die allgemeine Richtung des Marktes zu identifizieren – ob es sich um einen Aufwärtstrend, Abwärtstrend oder seitwärts gerichteten Trend handelt.

- Trendlinien können als Unterstützungs- oder Widerstandsebenen fungieren. Eine aufsteigende Trendlinie unter den Tiefstständen kann als Unterstützung fungieren, während eine absteigende Trendlinie über den Höchstständen als Widerstand betrachtet werden kann. Es wird allgemein angenommen, dass ein Trend stärker ist, wenn die Trendlinie über mehrere Berührungspunkte verfügt. Das bedeutet, dass die Linie mehrmals von den Preisen berührt wird, ohne dass sie durchbrochen wird.

- Wenn der Preis eine Trendlinie signifikant durchbricht, kann dies als ein Signal für eine mögliche Trendumkehr oder eine Beschleunigung des bestehenden Trends gesehen werden. Das Zeichnen von Trendlinien kann subjektiv sein. Unterschiedliche Händler könnten unterschiedliche Linien auf dem gleichen Chart ziehen, je nachdem, welche Punkte sie für relevant halten.

- Trendlinien sind oft effektiver, wenn sie in Kombination mit anderen technischen Analysewerkzeugen verwendet werden, wie z.B. Indikatoren, Mustererkennung und Volumenanalyse. Trendlinien können in verschiedenen Zeitrahmen verwendet werden, von Minuten bis zu Jahren. Es ist wichtig, den richtigen Zeitrahmen für die eigene Trading-Strategie zu wählen.

- Manchmal können Trendlinien Fehlsignale liefern, daher ist es wichtig, nicht allein auf sie zu verlassen, sondern auch andere Faktoren und Analysemethoden zu berücksichtigen.

Trendlinien-Theorie von John Hill – Pullbacks traden

Trendlinien sind erstaunliche Tradinginstrumente. Sogar Trader, die den Indikatoren abschwören, verwenden Trendlinien. Erfahrene Trader können sehen, wie die Price Action mit Trendlinien in Wechselbeziehung steht, ohne dass sie diese einzeichnen.

Wenn Sie sich diesen Tradern anschließen wollen, ist die Trendlinien-Theorie von John Hill ein hervorragender Einstieg dafür. John Hill ist Mitverfasser von „The Ultimate Trading Guide“ (Der ultimative Trading-Guide: Alles über Handelssysteme in der Praxis), einem ausgezeichneten Tradingbuch.

Das Yum-Yum Fortführungsmuster, über das ich schon in einem anderen Artikel geschrieben habe, ist auch in diesem Buch enthalten. John Hill hat noch ein weiteres Buch verfasst, das weniger bekannt ist: Scientific Interpretation of Bar Charts.

Es handelt sich dabei um ein kurzgefasstes Handbuch mit einem Kapitel, das dem Trading von Trendlinien bzw. der Trendlinien-Theorie gewidmet ist. Im Kapitel Trendlinien-Theorie behandelt John Hill eine Vielfalt von Trendlinien-Ausbruch-Setups. Grundsätzlich geht es darum herauszufinden, ob ein Ausbruch gültig bzw. fundiert ist, indem man auf folgende Dinge achtet:

- Trend

- Anzahl von Pullback-Swings

- Relative Länge des Swing

- Prozentuales Retracement des Swings

Trendlinien und Pullbacks

In diesem Artikel schauen wir uns eine eleganten Einsatz von Trendlinien an, um Pullback-Trades ausfindig zu machen, die der Trendlinien-Theorie entsprechen. Allgemein gilt: Je schwächer ein Pullback ist, desto wahrscheinlicher ist es, dass sich der Trend fortsetzt.

Das bedeutet, dass ein schwacher Pullback es wert ist, unser wertvolles Tradingkapital zu riskieren. Andererseits ist ein starker Pullback ein Hinweis darauf, dass es demnächst zu einer Marktumkehr kommen kann. Pullback-Trader sollten ihre Zügel fest im Griff haben. Mit zwei einfachen Trendlinien können Sie die Stärke komplexer Pullbacks feststellen. (Was bedeutet komplex? Mindestens ein dreibeiniger Pullback).

Tradingregeln – Trendlinien-Theorie (Pullback)

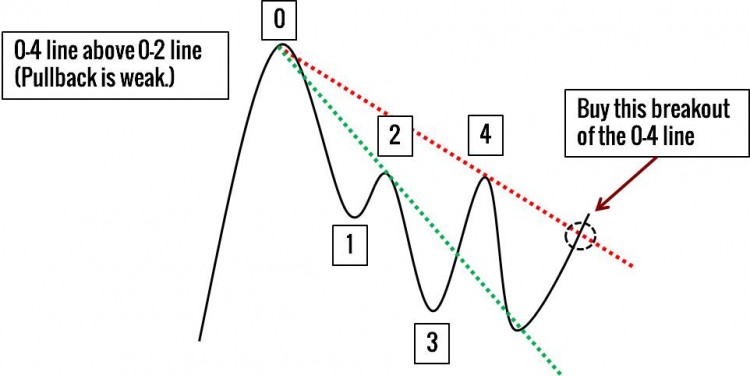

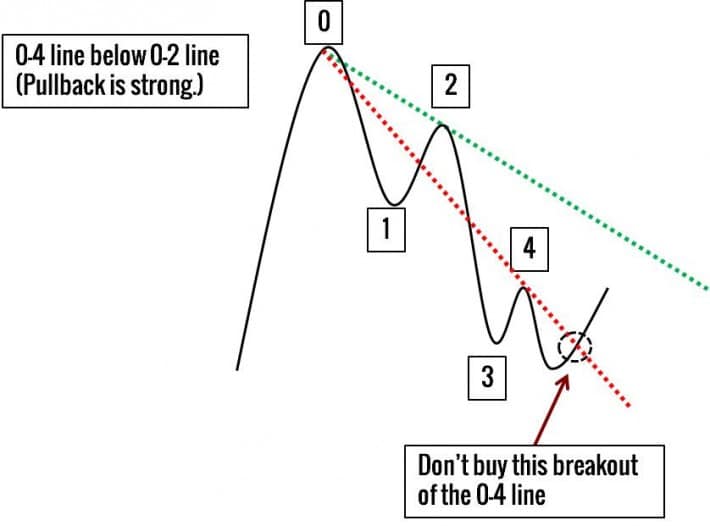

Zunächst müssen Sie lernen, wie man eine 0-2-Linie und 0-4-Linie zeichnet. In einem Aufwärtstrend ist Punkt 0 das extreme bzw. höchste Hoch des Trends. Es ist der Punkt, an dem der Pullback abwärts beginnt.

- Beziehen Sie sich auf das folgende Diagramm und beginnen Sie mit der Kennzeichnung der Punkte 0 bis 4.

- Danach verbinden Sie Punkt 0 mit Punkt 2. Das ist die 0-2-Linie (grün).

- Nun verbinden Sie Punkt 0 mit Punkt 4, um die 0-4-Linie zu erhalten (rot).

Der Kernpunkt unserer Bewertung besteht in der relativen Neigung der beiden Linien.

Wenn die 0-4-Linie steiler ist, hat der Pullback Kraft. Vermeiden Sie es, diesen Pullback zu traden.

Wenn die 0-2-Linie steiler ist, mangelt es dem Pullback an Kraft, so dass Sie erwägen können, diesen Pullback zu traden. Die Beispiele zeigen einen bullischen Markt.

Sie können das gleiche Prinzip auf bärische Märkte anwenden. Machen Sie folgende Übung: Zeichnen Sie das entsprechende Diagramm für einen Abwärtstrend. (Vergleichen Sie Ihre Schlussfolgerung mit de folgenden Tradingregeln.)

Long Pullback-Trade

- Aufwärtstrend

- 0-4-Linie ist höher als 0-2-Linie

- Kauf beim bullischen Ausbruch aus der 0-4-Linie

Short Pullback-Trade

- Abwärtstrend

- 0-4-Linie ist niedriger als 0-2-Linie

- Verkauf beim bärischen Ausbruch aus der 0-4-Linie

Die Setup-Regeln können zunächst etwas verwirrend sein. Konzentrieren Sie sich einfach auf die 0-4-Linie.

- Für einen Long Pullback-Trade in einem Aufwärtstrend sollte die 0-4-Linie höher sein.

- Für einen Short Pullback-Trade in einem Abwärtstrend sollte die 0-4-Linie tiefer sein.

Tradingbeispiele – Trendlinien-Theorie (Pullback)

Da wir hier davon ausgehen, einen tieferen Pullback zu traden, ist eine mittlere Indikator-Zeitperiode angemessen.

Deshalb habe ich in den folgenden Beispielen einen in orange dargestellten Einfachen Gleitenden Durchschnitt (Simple Moving Average = SMA) verwendet, um den Trend zu untersuchen. Ich habe auch die Candlestick-Swings in blau gekennzeichnet, um die Anker jeder Trendlinie hervorzuheben.

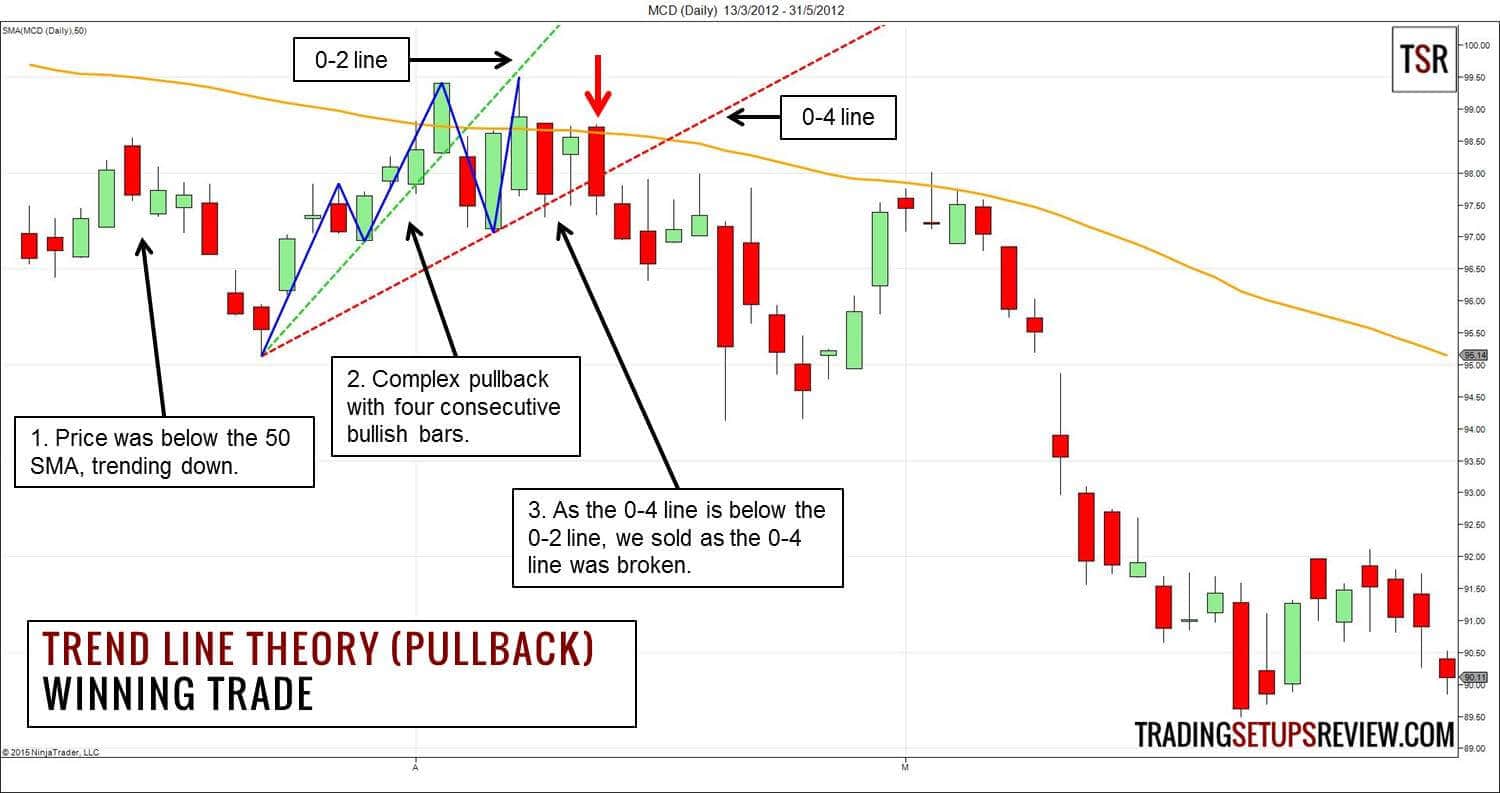

Gewinntrade – MCD

Dies ist ein Tageschart von McDonald`s Corporation (MCD).

- Die Aktie MCD befand sich unter dem 50-Tage Einfachen Gleitenden Durchschnitt (SMA), der abwärts tendierte.

- Die Kurse begannen ihren Pullback nach oben. Im zweiten nach oben gerichteten Bein gab es vier bullische Candlesticks hintereinander, was ein Zeichen von Stärke darstellte.

- Allerdings ergab die Analyse der Trendlinie eine andere Schlussfolgerung. Die 0-4-Linie lag tiefer. Dies bedeutete, dass die Bären trotz des Aufwärtsschubs stärker wurden. Außerdem gab es einen Widerstand vom Einfachen Gleitenden Durchschnitts (SMA). Deshalb verkauften wir, als die Kurse einen Ausbruch unter die 0-4-Linie vollzogen.

Die Aktie MCD setzte den Abwärtstrend fort, so dass die Shortposition lukrativ war.

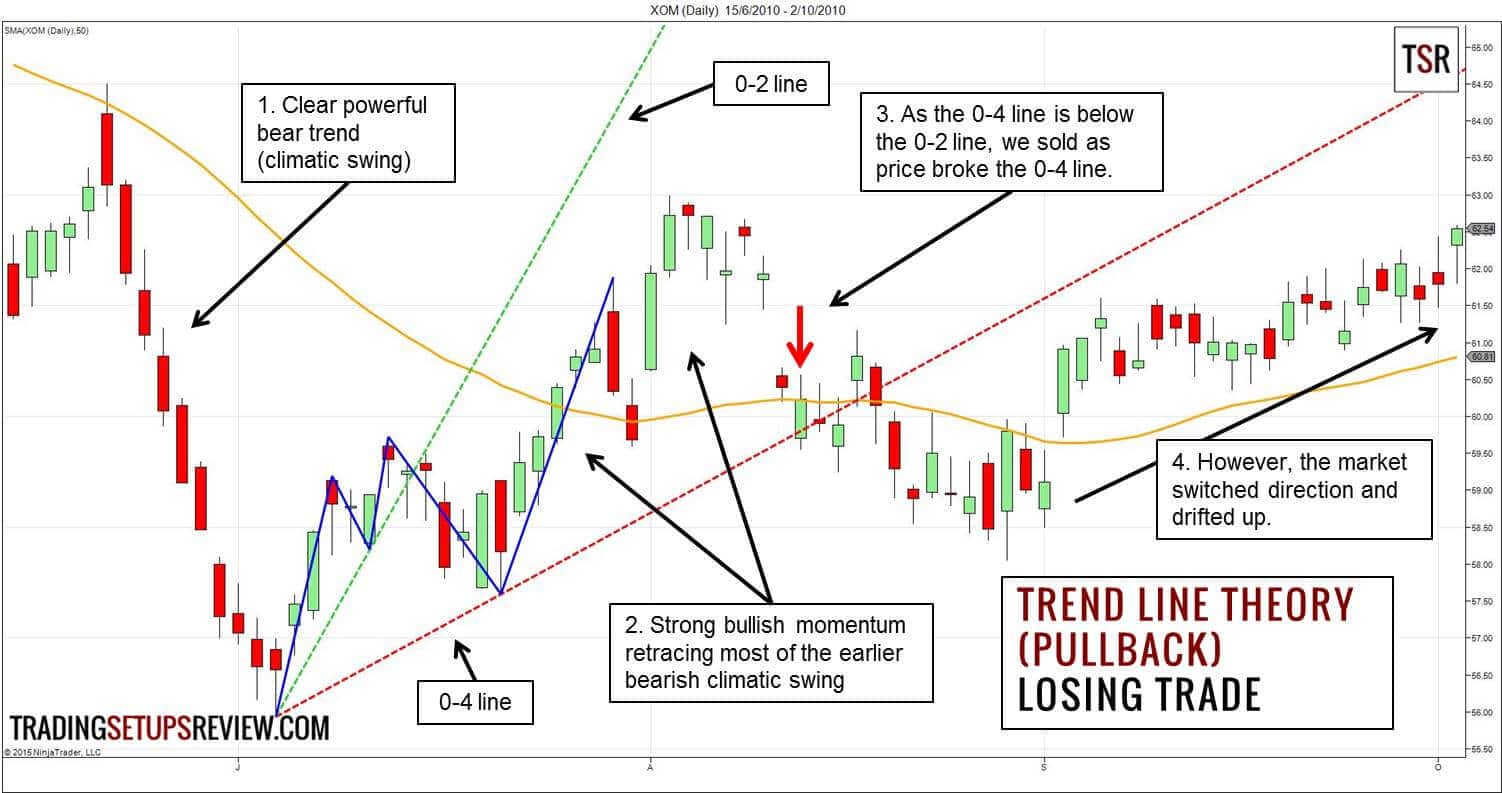

Verlusttrade – XOM

Dies ist ein Tageschart von Exxon Mobil Corporation (XOM).

- XOM befand sich im freien Fall nach einem Pullback zum 50-Tage EMA (Exponential Moving Average = Exponentieller Gleitender Durchschnitt).

- Dieser Pullback zeigte viele starke bullische Candlesticks und beträchtliches Momentum. Außerdem machte dieser Pullback den vorherigen abwärts verlaufenden Swing größtenteils rückgängig.

- Da sich die 0-4-Linie unter der 0-2-Linie befand, legte der Markt einen Short-Einstieg nahe, als die 0-4-Linie durchbrochen wurde.

- Aber anstatt den Abwärtstrend fortzusetzen, wanderten die Kurse nach einigem ziellosen Umherirren nach oben.

In diesem Verlustbeispiel war das tiefe Retracement des Pullback ein deutlicher Warnhinweis. Wenn Pullbacks zu tief werden, könnte es sich um eine getarnte Trendumkehr handeln.

Abschließende Bemerkungen zur Trendlinien-Theorie (Pullback)

Diese Strategie beeindruckt mich. Das ist eine pfiffige und intelligente Möglichkeit, Trendlinien einzusetzen. Achten Sie auf den Trendkontext, und Sie haben ein zuverlässiges Pullback-Setup. Dieses Setup geht über den Gebrauch von Trendlinien zur Beurteilung der Markttentenz oder einfacher Ausbrüche hinaus. Es kombiniert zwei Trendlinien (die 0-2-Linie und die 0-4-Linie) zur Einschätzung der Stärke eines Pullback. Trendlinien hängen von Swing-Pivots ab.

Verwirrend dabei ist, dass es viele Möglichkeiten gibt, um Swing-Pivots kenntlich zu machen. Diese unterschiedlichen Methoden beeinflussen die Neigung der sich daraus ergebenden Trendlinien. In den obigen Beispielen habe ich etwas verwendet, was ich in meinem Kurs als grundlegende Pivots bezeichne. Natürlich ist das nicht die einzige Methode. Jede Methode zur Kennzeichnung kleinerer Pivots wird gehen, aber bleiben Sie konsequent.

Eine Einstiegsmethode, die größere Sicherheit bietet, besteht darin, die Bestätigung eines Ausbruchs aus der Trendlinie abzuwarten. Das bedeutet, dass Sie warten, bis ein Kursstab unter (oder über) der Trendlinie schließt. Aber dies könnte dazu führen, dass Sie die meisten der lukrativen und schnellen Ausbrüche verpassen oder zu spät agieren.

Insgesamt findet man im Buch von John Hill Scientific Interpretation of Bar Charts viele verblüffende Ideen zur Price Action, wie die hier vorgestellte. Es ist auf jeden Fall ein Buch, dessen gründliches Studium allen Price-Action-Tradern empfohlen werden kann.

Diese Strategie beeindruckt mich. Das ist eine pfiffige und intelligente Möglichkeit, Trendlinien einzusetzen. Achten Sie auf den Trendkontext, und Sie haben ein zuverlässiges Pullback-Setup. Dieses Setup geht über den Gebrauch von Trendlinien zur Beurteilung der Markttentenz oder einfacher Ausbrüche hinaus. Es kombiniert zwei Trendlinien (die 0-2-Linie und die 0-4-Linie) zur Einschätzung der Stärke eines Pullback. Trendlinien hängen von Swing-Pivots ab. Verwirrend dabei ist, dass es viele Möglichkeiten gibt, um Swing-Pivots kenntlich zu machen. Diese unterschiedlichen Methoden beeinflussen die Neigung der sich daraus ergebenden Trendlinien.

In den obigen Beispielen habe ich etwas verwendet, was ich in meinem Kurs als grundlegende Pivots bezeichne. Natürlich ist das nicht die einzige Methode. Jede Methode zur Kennzeichnung kleinerer Pivots wird gehen, aber bleiben Sie konsequent. Eine Einstiegsmethode, die größere Sicherheit bietet, besteht darin, die Bestätigung eines Ausbruchs aus der Trendlinie abzuwarten. Das bedeutet, dass Sie warten, bis ein Kursstab unter (oder über) der Trendlinie schließt.

Aber dies könnte dazu führen, dass Sie die meisten der lukrativen und schnellen Ausbrüche verpassen oder zu spät agieren. Insgesamt findet man im Buch von John Hill Scientific Interpretation of Bar Charts viele verblüffende Ideen zur Price Action, wie die hier vorgestellte. Es ist auf jeden Fall ein Buch, dessen gründliches Studium allen Price-Action-Tradern empfohlen werden kann.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht:

John Hill’s Trend Line Theory – Using Trend Lines For Trading Pullbacks

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Die Richtung des Marktes mit Trendlinien erkennen

Was Intraday-Trader am meisten hassen, ist auf der falschen Seite des Marktes zu sein. Wenn Sie gegen die Richtung des Marktes kämpfen, wird dies ihr finanzielles und emotionales Kapital austrocknen.

Ein wichtiger Schritt ist es also, die Price Action für die nächste Trading-Session zu bestimmen. Eine minimalistische Methode dazu bietet ein einfaches Price Action Trading Tool – der Kurskanal (Price Channel).

Eine schrittweise Vorgehensweise, um die Tendenz des Marktes zu bestimmen, lautet:

- Zeichnen Sie den aktuellen Trendlinien-Kanal auf Grundlage der letzten Handelssitzung.

- Nutzen Sie den gleichen Trendlinien-Kanal als vorläufige Struktur für die Price Action der aktuellen Handelssitzung.

- Legen Sie den Schwerpunkt auf die Wechselwirkung zwischen dem Kanal und der Price Action, um die Tendenz des Marktes herauszufinden.

Es ist viel einfacher, wenn ich Ihnen praktisch zeige, was ich meine. Kommen wir nun zu den Beispielen:

Beispiele für Intraday-Markttendenzen

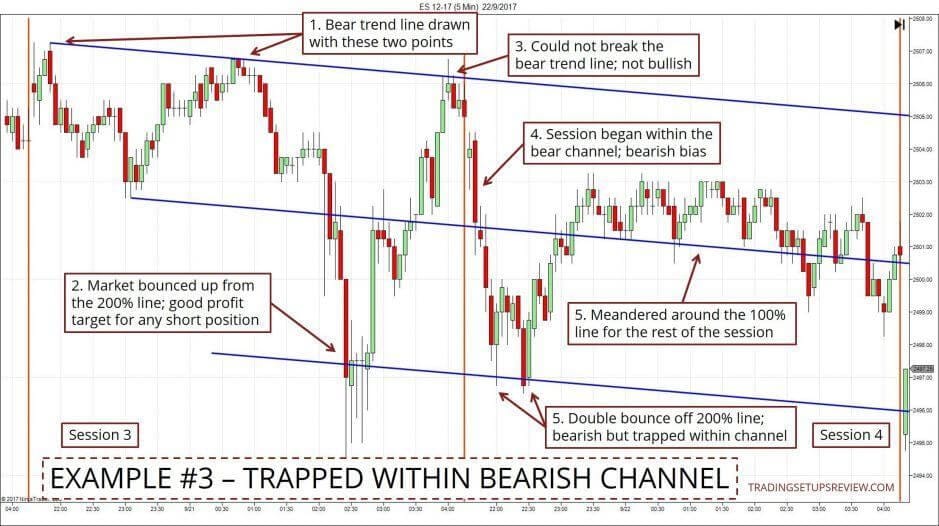

Die nächsten Beispiele stammen von vier aufeinander folgenden Handelssitzungen (Sessions) des S&P E-mini Futures (ES). Jedes Beispiel zeigt zwei Handelssitzungen. Die beiden Handelssitzungen sind jeweils durch senkrechte orangefarbene Linien geteilt:

- Beispiel 1: Handelssitzungen 1 und 2

- Beispiel 2: Handelssitzungen 2 und 3

- Beispiel 3: Handelssitzungen 3 und 4

In jedem Beispiel entspricht die vorherige Handelssitzung dem ursprünglichen Price Channel. Die darauf folgende Handelssitzung verdeutlicht die Brauchbarkeit des Price Channels zur Beurteilung der Markttendenz. Die Prozentangaben beziehen sich auf die Trendlinien des Kanals:

- 100 % beziehen sich auf Kanal-Trendlinien,

- 200 %-Linien beziehen sich auf Kanal-Trendlinien, die mit 200 % der originalen Kanalbreite projiziert wurden.

Die Swings, Trendlinien und Channels werden aufgrund eines objektiven Rahmenkonzepts ermittelt, das ich in meinem Trading-Kurs vermittle.

Anmerkung: Diese Beispiele sind nach dem Zufallsprinzip ausgewählt, um das allgemeine Verfahren zur Analyse der Markttendenz mit Price Action zu erläutern. Es ist nicht das Ziel dieser Beispiele, bestimmte Trading-Setups aufzuzeigen.

Beispiel 1: Ausbruch aus einer abwärts gerichteten Trendlinie (bullisch)

Dieses Beispiel zeigt eine Kurslücke zur Eröffnung, welche die bärische Trendlinie der vorherigen Handelssitzung überschritten hat. Dies wies auf eine bullische Tendenz hin.

- Sie konnten einen bärischen Kurskanal zeichnen, indem Sie die Price Action von Handelssitzung 1 nutzen. Anschließend verwenden Sie diesen Kanal, um die Tendenz des Marktes von Handelssitzung 2 zu analysieren.

- Der Abprall von der 200 %-Linie ist ein typisches Anzeichen für Erschöpfung und deutet auf eine optimistische Marktstimmung hin.

- Diese Kurslücke zur Eröffnung über der bärischen Trendlinie gab in technischer Hinsicht eine bullische Tendenz vor. Beachten Sie, dass sich der gesamte Kursstab der Eröffnung über der bärischen Trendlinie befand.

- Die durchbrochene bärische Trendlinie wandelte sich zur Unterstützungszone. Dieser mehrmalige Abprall entspricht möglichen Long-Setups. Zumindest dienten sie als Bestätigung einer bullischen Tendenz in Handelssitzung 2.

Die Handelssitzung 2 hatte sich nicht als ausgeprägt bulllische Handelssitzung erwiesen. Dennoch war folgende Möglichkeit gegeben: Wenn Sie beabsichtigt hätten, in der ersten Hälfte der Handelssitzung einzusteigen und in der zweiten Hälfte wieder auszusteigen, wäre aufgrund der bullischen Ausrichtung ein leichter Vorteil gegeben gewesen.

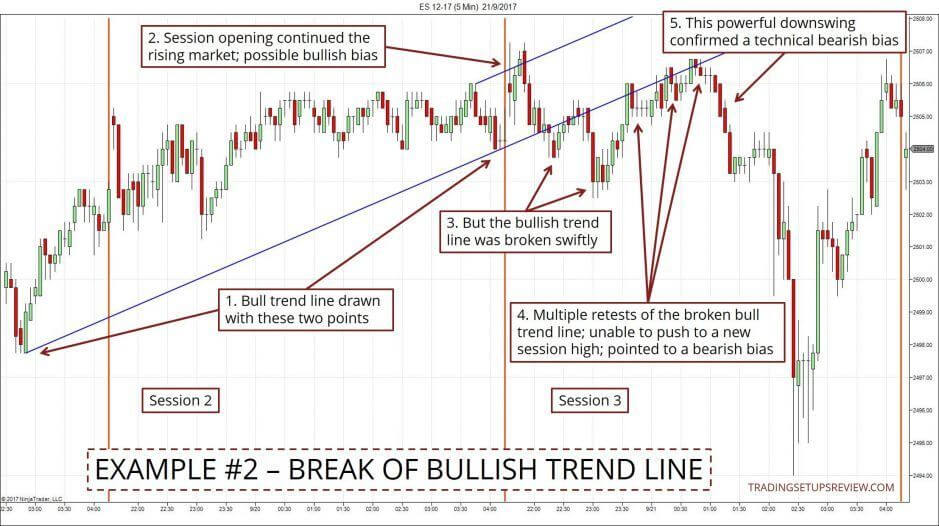

Beispiel 2: Ausbruch aus einer aufwärts gerichteten Trendlinie (bärisch)

Dieses Beispiel zeigt eine bullische Einstellung bei der Eröffnung von Handelssitzung 3. Jedoch kam es rasch zu einem Gesinnungswandel, als die bärische Tendenz offenkundig wurde.

- Der Fixpunkt der letzten bullischen Trendlinie war zwei Handelssitzungen zuvor erkennbar und zwar in Handelssitzung 1 (Session 1). Deshalb hatte dieser eine größere Bedeutung.

- Handelssitzung 3 eröffnete über dem Hoch von Handelssitzung 2, was auf eine Fortsetzung der bullischen Tendenz hinzuweisen schien.

- Bis zu diesem Ausbruch aus der bullischen Trendlinie gab es keinen Grund, eine bärische Tendenz zu erwarten. Es war noch verfrüht, auf eine bärische Tendenz zu schließen. Die bullische Tendenz war aber mit Sicherheit infrage gestellt.

- Diese drei Tests der gebrochenen Trendlinie bestätigte ihre Rolle als Widerstand.

- Dieser ausgeprägte Abwärtsswing bestätigte, dass der Markt bärisch geworden war.

Dieses Beispiel verdeutlicht die Wandelbarkeit der Markttendenz. Die Markttendenz ist nicht konstant während einer Handelssitzung, sondern sie verändert sich innerhalb einer Handelssitzung und das kann sehr schnell gehen.

Im obigen Beispiel schnellten die Kurse weiterhin drastisch in die Höhe, nachdem sie zuvor abgestürzt waren.

Beispiel 3: Eingeschlossen innerhalb eines bärischen Kanals

Dieses Beispiel zeigt, dass in Handelssitzung 4 eine leicht bärische Tendenz fortbesteht.

- Eine bärische Trendlinie wurde mit zwei Swing-Hochs von Handelssitzung 3 gezeichnet.

- Die Kurse prallen an der 200 %-Linie massiv nach oben ab.

- Wäre die nach unten gerichtete Trendlinie durchbrochen worden, so hätte dies eine bullische Tendenz des Marktes bestätigt. Die bärische Trendlinie konnte jedoch nicht durchbrochen werden. Dies führte zu einer bärischen Erwartung für Handelssitzung 4.

- Handelssitzung 4 wurde darunter innerhalb des bärischen Channel eröffnet, was eine bärische Tendenz bestätigte.

- Die kleine doppelte Bodenbildung (Double Bottom) an der 200 %-Linie war ein Anzeichen für eine Unterstützung.

- Der Markt schien innerhalb eines ausgedehnten Kurskanals eingeschlossen zu sein.

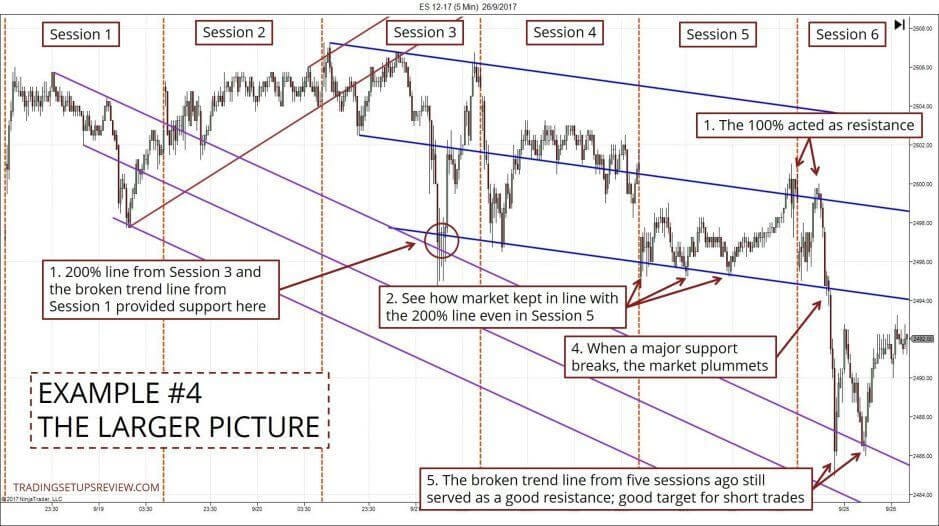

Beispiel 4: Umfassende Betrachtung des größeren Bildes

Dieses Beispiel zeigt Handelssitzung 1 bis 4 und zwei weitere Handelssitzungen. Hier sehen Sie auch die drei Kurskanäle, die wir bereits erörtert haben.

Mit dieser umfassenden Betrachtung des großen Bildes soll gezeigt werden, wie diese Channels zusätzliche Informationen ermöglichen, die über die nächste Handelssitzung hinausgehen. Diese Trendkanäle funktionieren auch im Verbund, um Ihnen eine zuverlässigere Analyse der Markttendenz zu ermöglichen.

- Der stärkste aufwärts gerichtete Swing in diesem Beispiel wurde durch ein Zusammenwirken von zwei wichtigen Unterstützungen angedeutet: der 200 %-Linie von Handelssitzung 3 und der abgewandelten Trendlinie aus Handelssitzung 1.

- Die 200 %-Linie von Sitzung 3 hat sich als entscheidende Unterstützung des Marktes erwiesen.

- Die Kurse konnten nicht bis zur Trendlinie steigen, die 100 %-Linie hielt diese Kursbewegung bei. Dieser Hinweis auf einen Widerstand war ein bärischer Faktor.

- Es kam zu einem massiven Kurssturz, als der Markt die wichtige Unterstützung passierte.

- Die gedrehte Trendlinie von Handelssitzung 1 war weiterhin nützlich als Gewinnzielbereich für Short-Setups.

Fazit: Wie man die Tagestendenz des Marktes mit Price Action erkennt

Aufgrund der Price Action der letzten Handelssitzung wird in einfacher Trendlinien-Kanal erstellt. Das ist alles, was Sie brauchen, um wichtige Unterstützungs- und Widerstandsebenen für die nächste Handelssitzung festzulegen. Das ist ein objektives Instrument, um die optimale Voraussetzung für die Bestimmung der Markttendenz der nächsten Trading-Session zu schaffen.

Das vierte Beispiel zeigt, dass die Analyse etwas komplexer werden kann, da Sie mehr Kurskanäle in Betracht ziehen. Daher ist es wichtig, sich auf das vorherige Price Channel als vorrangiges Instrument zu konzentrieren. Das ist insbesondere dann von Bedeutung, wenn Sie gerade mit dem Trading beginnen. Haben Sie Erfahrungen gesammelt, dann können Sie Channels von mehreren bisherigen Handelssitzungen einbeziehen, um einen besseren Einblick zu gewinnen.

Die hier erörterte Methode ist lediglich eine Einstiegsmöglichkeit zur Bestimmung der Markttendenz. Es wird vielleicht nicht das einzige Instrument sein, das Sie verwenden, um die Bedingungen für die nächste Handelssitzung zu ermittteln. Aber mit Übung bzw. Erfahrung werden Sie erkennen, dass es sich um ein immens hilfreiches Werkzeug handelt.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: How to find the intraday Market Bias with Price Action

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Swing-Trading mit Trendlinien

Die Trendlinie ist eines der stärksten Werkzeuge für technische Trader, was insbesondere die meisten kurzfristig orientierten Swing-Trader sind.

Warum ist die Trendlinie ein so wichtiges Werkzeug?

Die Leistungskraft einer Trendlinie stammt nicht von den Gewinnen, die sie für deren Nutzer erzeugt. Vielmehr sind es die vielen verborgenen Facetten innerhalb ihrer Unkompliziertheit, die sie so wertvoll machen. Wenn Sie Ihren Chart mit nur einer Trendlinie versehen, können Sie den Trend, das Momentum, Unterstützung/Widerstand und den Einstiegszeitpunkt abklären.

Wie zeichnet man eine Trendlinie?

Die einfache Geometrie besagt, dass wir zwei Punkte benötigen, um eine Linie zu zeichnen. Genau das brauchen wir, um eine Trendlinie zu erstellen.

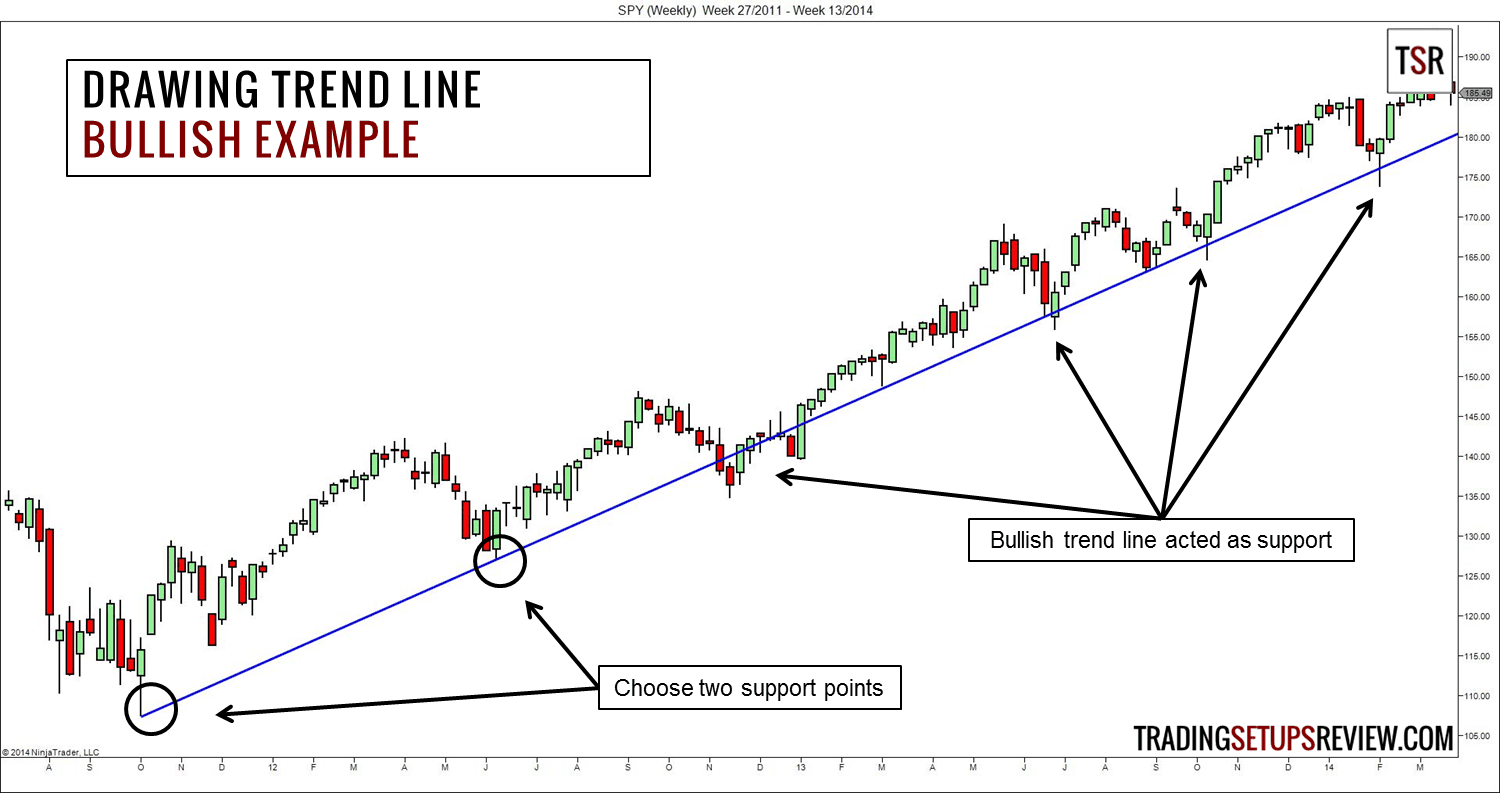

Zeichnen einer bullischen Trendlinie

- Wählen Sie zwei Unterstützungspunkte aus.

- Der letzte Punkt muss einen höheren Kurswert aufweisen.

- Verbinden Sie die Punkte miteinander. (Im günstigsten Fall verläuft die Linie nicht durch die anderen Kursstäbe.)

- Verlängern Sie die Linie nach rechts.

- Es handelt sich hier um eine bullische Trendlinie.

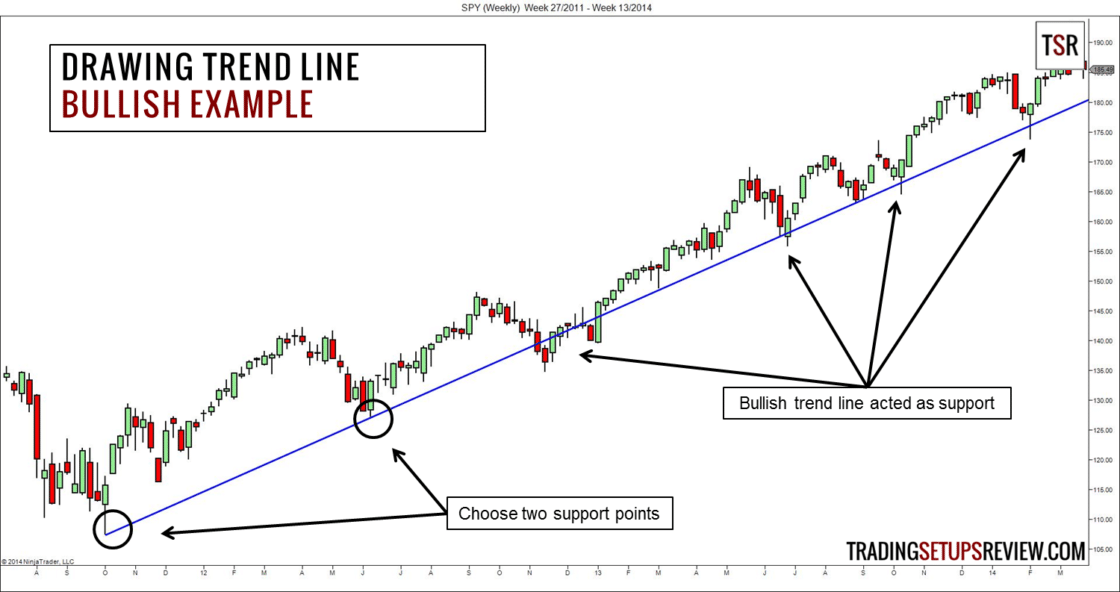

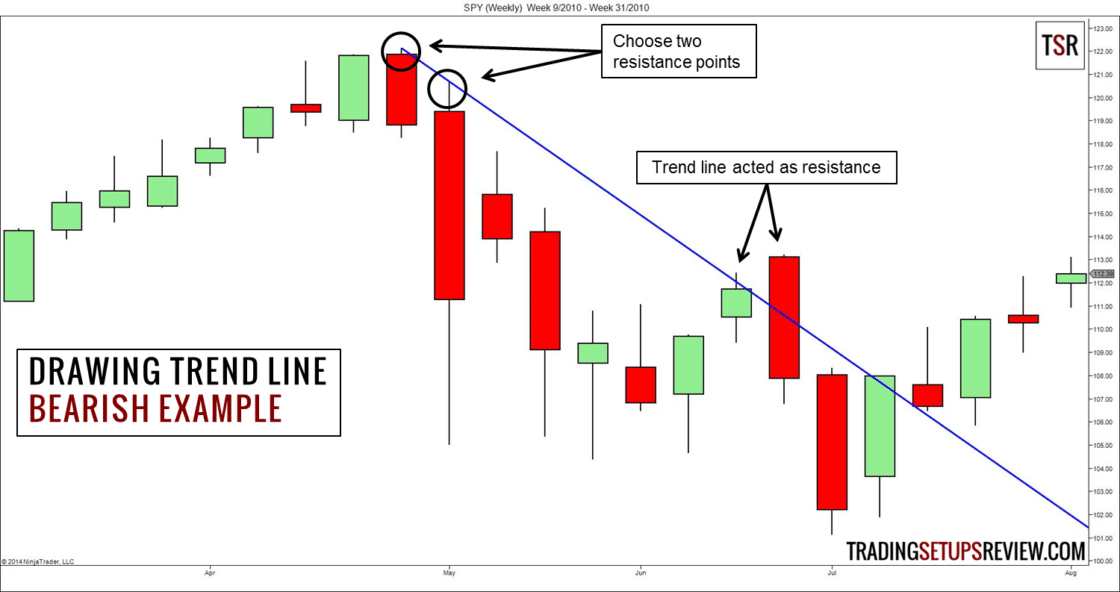

Zeichnen einer bärischen Trendlinie

- Wählen Sie zwei Widerstandspunkte aus.

- Der letzte Punkt muss einen tieferen Kurswert aufweisen.

- Verbinden Sie die Punkte miteinander. (Im günstigsten Fall überschneidet die Linie nicht die anderen Kursstäbe.)

- Verlängern Sie die Linie nach rechts.

- Es handelt sich hier um eine bärische Trendlinie.

Aufgrund dieser zwei Beispiele können Sie erkennen, dass es viele Möglichkeiten gibt, die beiden Punkte auszuwählen. Beim bullischen Beispiel wurden zwei große Swing-Pivot-Tiefs gewählt, um die Trendlinie zu erstellen. Beim bärischen Beispiel wurden zwei aufeinander folgende Hochs verwendet, um die nach unten geneigte Trendlinie zu zeichnen.

Welches ist die richtige Art, eine Trendlinie zu zeichnen?

Beide Trendlinien sind zulässig, wobei vieles davon abhängt, wie man diese interpretiert. In den meisten Fällen hat die entstandene Trendlinie ein größeres Gewicht über einen längeren Zeitraum, wenn Sie sich für zwei bedeutende Unterstützungen/Widerstände entscheiden. Wenn Sie zwei untergeordnete Unterstützungen/Widerstände auswählen (wie es beim bärischen Beispiel der Fall ist), ist die Trendline innerhalb eines kürzeren Zeitrahmens wirksamer.

Warum ist eine Trendlinie für das Swing-Trading nützlich?

Swing-Trader rechnen damit, vom Markt-Swing zu profitieren. Eine der beliebtesten Strategien besteht darin, Aktien ausfindig zu machen, die einen ausgeprägten Trend aufweisen, um dann für den Einstieg eine Korrektur (Retracement) abzuwarten. Ein Beispiel dafür wäre das Holy Grail Trading Setup.

Nun werden wir uns damit beschäftigen, warum eine Trendlinie ein gerundetes Ganzes für Swing-Trader darstellt, die nach Trades aufgrund eines Trend-Retracement suchen.

Die Richtung einer Trendlinie (ob sie nach oben oder nach unten gerichtet ist) zeigt den erwarteten Trend. Die Richtung sagt dem Trader, ob der Markt nach oben oder nach unten tendiert.

Die Steilheit einer Trendlinie zeigt die Stärke des Trends. Relativ flache Trendlinien deuten auf eine mögliche Seitwärtsbewegung hin. Halten Sie sich von einem solchen Markt fern oder verlagern Sie sich auf ein konservativeres Ziel. Extrem steile Trendlinien können auf einen nicht nachhaltigen Trend hinweisen. Halten Sie Ausschau nach Anzeichen für eine Trendumkehr oder warten Sie eine größere Korrektur ab, bevor Sie einsteigen.

Die Trendlinie selbst fungiert als Unterstützung/Widerstand und bietet somit eine interessante Grundlage für Trading Setups. Sie bietet Swing-Tradern einen geeigneten Weg, um Retracement-Trades ausfindig zu machen, weil sich der Markt durch einen Pullback zurückzieht, um die Trendlinie zu testen.

Der Durchbruch einer Trendlinie weist auf eine mögliche Trendumkehr hin, insbesondere dann, wenn der Ausbruch auf starke und eindeutige Weise erfolgt. Denken Sie jedoch daran, dass in einem tendierenden Markt die meisten Ausbrüche aus Trendlinien nichts als falscher Alarm sind.

Habe ich Sie neugierig gemacht? Nun wollen wir uns dieses Instrument in der Praxis betrachten.

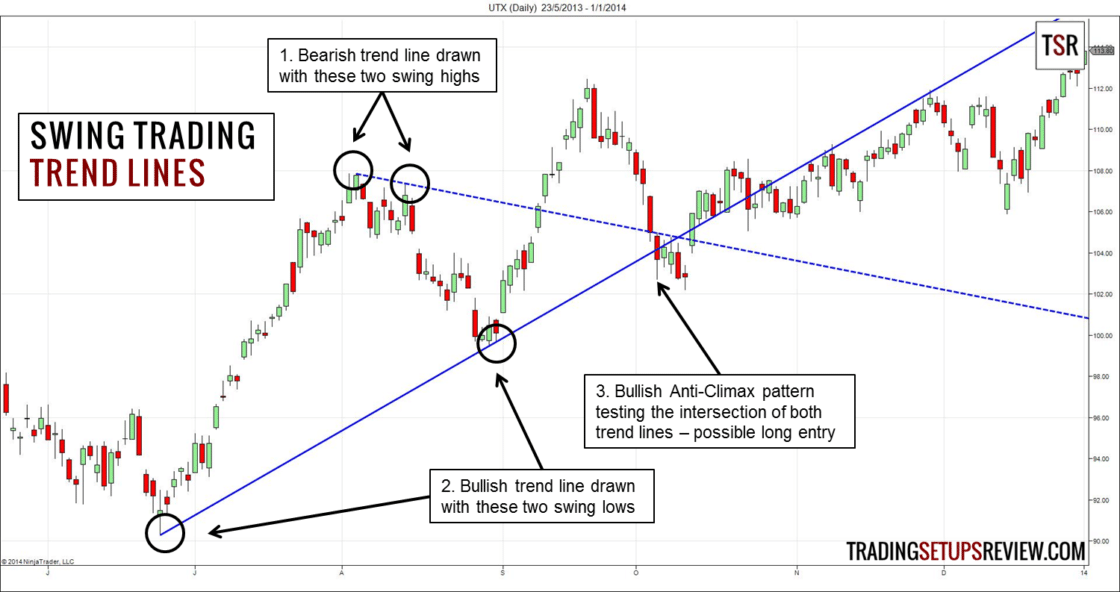

Beispiele für Swing-Trading mit Trendlinien

Hier sehen Sie einen Tageschart von United Technologies Corporation (UTX) für die praktische Anwendung unserer Trendlinien.

- Mit diesen beiden Swing-Hochs projizierten wir eine bärische Trendlinie.

- Nach einer Abwärtsbewegung, die rund einen Monat anhielt, hatte sich der Markt wieder erholt und stieg, um ein neues Hoch zu erreichen. Mit dem tiefsten Tief dieses letzten Pullbacks und einem vorhergehenden Swing-Tief zeichneten wir eine bullische Trendlinie.

- Der Markt testete den Schnittpunkt der beiden Trendlinien mit einem bullischen „Anti-Climax-Muster“. Mit der durchbrochenen bärischen Trendlinie und der letzten bullischen Trendlinie als Unterstützung bot sich ein beträchtliches Potential für einen Long-Swingtrade.

Swing-Trader, die schnelle Trades mögen, können nach den ersten drei aufeinander folgenden bullischen Kursstäben aussteigen. Geduldigere Trader können das letzte extreme Hoch des aktuellen Aufwärtstrends anzielen.

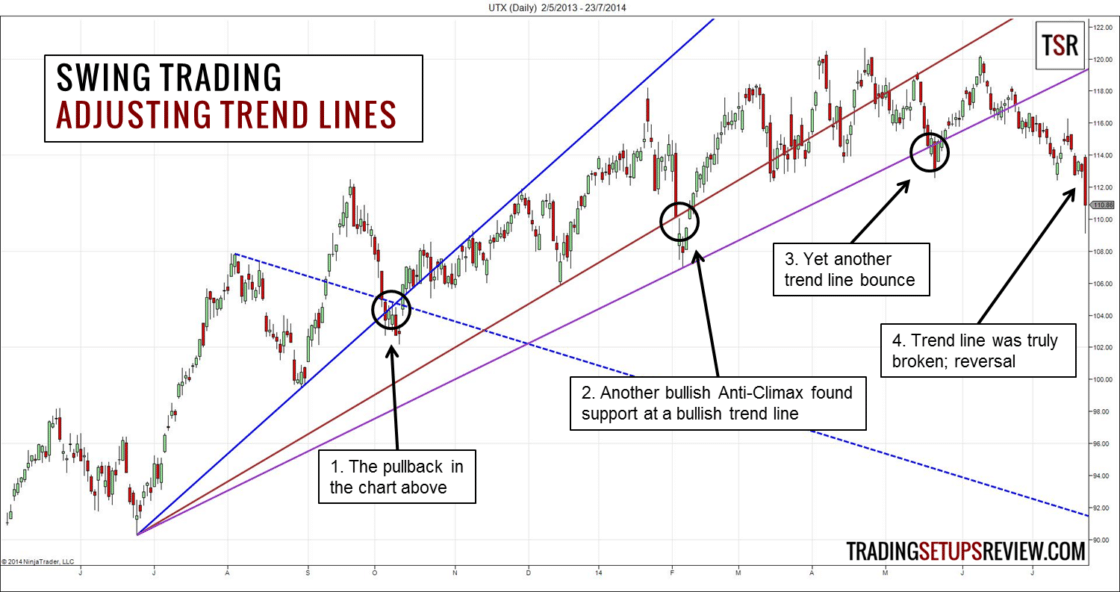

Der folgende Chart von UTX zeigt, wie die Trendlinien-Analyse weiterhin Gelegenheiten für Swing-Trades bot.

- Dieser Bereich entspricht dem Beispiel im vorherigen Chart.

- Als die Kurse stiegen, haben wir die Trendlinie angepasst (braun), die erneut durch ein bullisches Anti-Climax-Muster getestet wurde.

- Die dritte Trendlinie, die wir zeichneten (violett), bot dem Markt wieder Unterstützung. Beachten Sie, dass jede folgende Trendlinie flacher als die vorherige war, was auf einen sich abschwächenden Trend hinwies.

- Trotz des kurzen Aufwärtsswings fielen die Kurse bis zur violetten Trendlinie. Der eindeutige und anhaltende Abwärtsswing zeigte eine Trendumkehr an.

Sie könnten denken, dass die obigen Beispiele aus einem Fachbuch stammen. Ich hätte den Chart betrachten sollen, um dann nachträglich die Trendlinien einzuzeichnen und zwar in der Weise, dass sie wahrscheinlich funktionieren würden.

Sie haben zum Teil Recht. Ich brauchte Beispiele aus Fachbüchern, um Ihnen zu zeigen, wie Trendlinien funktionieren, theoretisch.

Aber ich habe die Trendlinien nicht so eingezeichnet, dass Sie sozusagen passend waren. Ich habe eine eigene Methode, um Trendlinien einzuzeichnen, und ich erstelle meine Trendlinien immer auf diese Weise. (Trader, die meine Price Action Tradingkurse studiert haben, können sagen, dass diese Trendlinien aufgrund stichhaltiger Pivots erstellt wurden.)

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Trading von Trendlinien – auf Beständigkeit kommt es an

Eine Trendlinie zu zeichnen, ist eine einfache Methode für Swing-Trader, um die von ihnen bevorzugten Aktien und Währungspaare zu verfolgen. Aber viele Trader glauben, dass Trendlinien im Nachhinein perfekt erscheinen, aber nutzlos im wirklichen Trading sind.

Um das zu vermeiden, sollten Sie keine perfekten Trendlinien zeichnen.

Wenn Sie versuchen, perfekte Trendlinien zu zeichnen, die immer funktionieren, werden Sie ein Experte im Trading historischer Charts. Ihre Trendlinien werden perfekt in historischen Charts aussehen, aber sie werden nichts zu Ihrem Trading in Echtzeit beitragen. Denn immer, wenn Sie nur daran denken, eine Trendlinie in Echtzeit zu zeichnen, werden Sie voller Selbstzweifel bezüglich deren Wirksamkeit sein. (Das wird Sie zerstören.)

Zeichnen Sie stattdessen ihre Trendlinien immer beständig. Entwickeln Sie eine Methode, Trendlinien zu zeichnen. Erstellen Sie Ihre Trendlinien immer nach den gleichen Prinzipien. Dann können Sie Trendlinien auch voller Zuversicht in Echtzeit zeichnen. Ihre Trendlinien sind wahrscheinlich nicht perfekt, aber zumindest können Sie dieses kraftvolle Instrument konsequent anwenden.

Sie werden erkennen, dass Beständigkeit der Schlüssel zum Tradingerfolg ist.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Swing Trading with Trend Lines

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

4 Trading Strategien für den Trendlinien-Taktiker

Price Action Trader können nicht ohne Trendlinien auskommen. Trendlinien sind praktische Instrumente, um Trends zu verfolgen und zu traden. Daher ist es sinnvoll, Tradingstrategien mit diesem einfachen aber nützlichen Instrument aufzubauen.

Viele Trader, deren Charts keine Indikatoren enthalten, haben sich das Einzeichnen von Trendlinien zu eigen gemacht. Die Trendlinien können sie sich vor Augen führen, indem sie diese tatsächlich einzeichnen.

Trendlinien verfolgen Trends. Und was das Traden von Trends anbelangt, können Sie sich für Retracements (Korrekturbewegungen innerhalb eines Trends) oder Trendumkehrformationen entscheiden. Sie können von der Grundannahme ausgehen, dass sich der Trend fortsetzt oder seine Richtung ändert.

Abprall an der Trendlinie – starke Kurskorrektur (Retracement)

Der Abprall an der Trendlinie ist ein klassischer Pullback-Trade.

Die Grundannahme bei der Price Action ist hier, dass sich der Trend fortsetzen wird (wie es aufgrund der Trendlinie verdeutlicht wird).

Bei einem Aufwärtstrend werden die Kurse von der Trendlinie wieder nach oben schnellen, während ein Abwärtstrend einen Widerstand entwickeln wird, so dass die Kurse von der bärischen Trendlinie nach unten abprallen.

Für diese Tradingstrategie gibt es zwei Vorgehensweisen.

Die konservativere Methode besteht darin abzuwarten, bis sich eine bestätigende Chartformation entwickelt. Es folgt ein Beispiel:

Eine aggressivere Methode besteht darin, mit einer Limitorder einzusteigen, sobald die Kurse die Trendlinie erreichen. Dies ermöglicht, zu einem besseren Kurs einzusteigen, falls sich der Trend fortsetzt. Da jedoch keine Bestätigung abgewartet wird, ist die Erfolgswahrscheinlichkeit in der Regel geringer.

Wenn Sie eine Limitorder zum Einstieg verwenden, sollten Sie einen Volatilitätsverluststopp einsetzen.

Bruch einer kleinen Trendlinie – mäßige Kurskorrektur (Retracement)

In diesem Fall suchen Sie nach einer kleinen Trendlinie, die gegen den Trend läuft.

Die Schönheit dieser Tradingstrategie besteht darin, dass sie aus zweierlei Gründen eine einzige Trendlinie verwendet: Die gleiche Trendlinie bestimmt den Kursrücklauf (Retracement) und löst den Trade aus.

Wie am obigen Beispiel veranschaulicht, geleitet uns diese Trading Strategie in den Markt auf der Seite des vorherrschenden Trends. Der Auslöser ist der Bruch der kleinen Trendlinie.

Nun werden wir uns den Einzelheiten des Einstiegssignals zuwenden. Es gibt mehrere Definitionen für den Bruch einer Trendlinie. Zur optimalen Verwendung des Signals müssen Sie wissen, welches davon Sie wählen sollten.

Sie können davon ausgehen, dass eine Trendlinie durchbrochen wurde, wenn:

- der Markt durch die Trendlinie handelt

- der Markt durch die Trendlinie um einen bestimmten Grenzbetrag hinaus läuft

- ein Kursstab jenseits der Trendlinie schließt

Einen Kursstab abwarten, der bestätigt, dass die Trendlinie durchbrochen wurde, funktioniert gut. Aber dabei gibt es einen Nachteil: In volatilen Märkten sind Sie vielleicht nicht in der Lage einzusteigen, bevor der Trend zu einem neuen Extremwert vorstößt.

Diese Trading Strategie ist konservativ, weil sie darauf ausgerichtet ist, dass sich eine kleine Trendlinie gegen den vorherrschenden Trend entwickelt.

Dazu muss ein komplexeres Retracement (Kursrücklauf) vorhanden sein. Zumindest muss es sich um ein zweifaches Retracement handeln.

Allerdings sind die aggressiven und konservativen Bezeichnungen für Retracement-Trades nicht vollkommen. Es kommt auf die aktuelle Price Action und die Art, wie die Trendlinien gezeichnet werden, an.

Es ist möglich, das ein Setup mit einem Trendlinien-Abprall eine konservativere Strategie ist. Als Richtlinie beim Retracement-Trade gilt, dass die tiefen Retracements (Kursrückläufe) konservativere Trades darstellen.

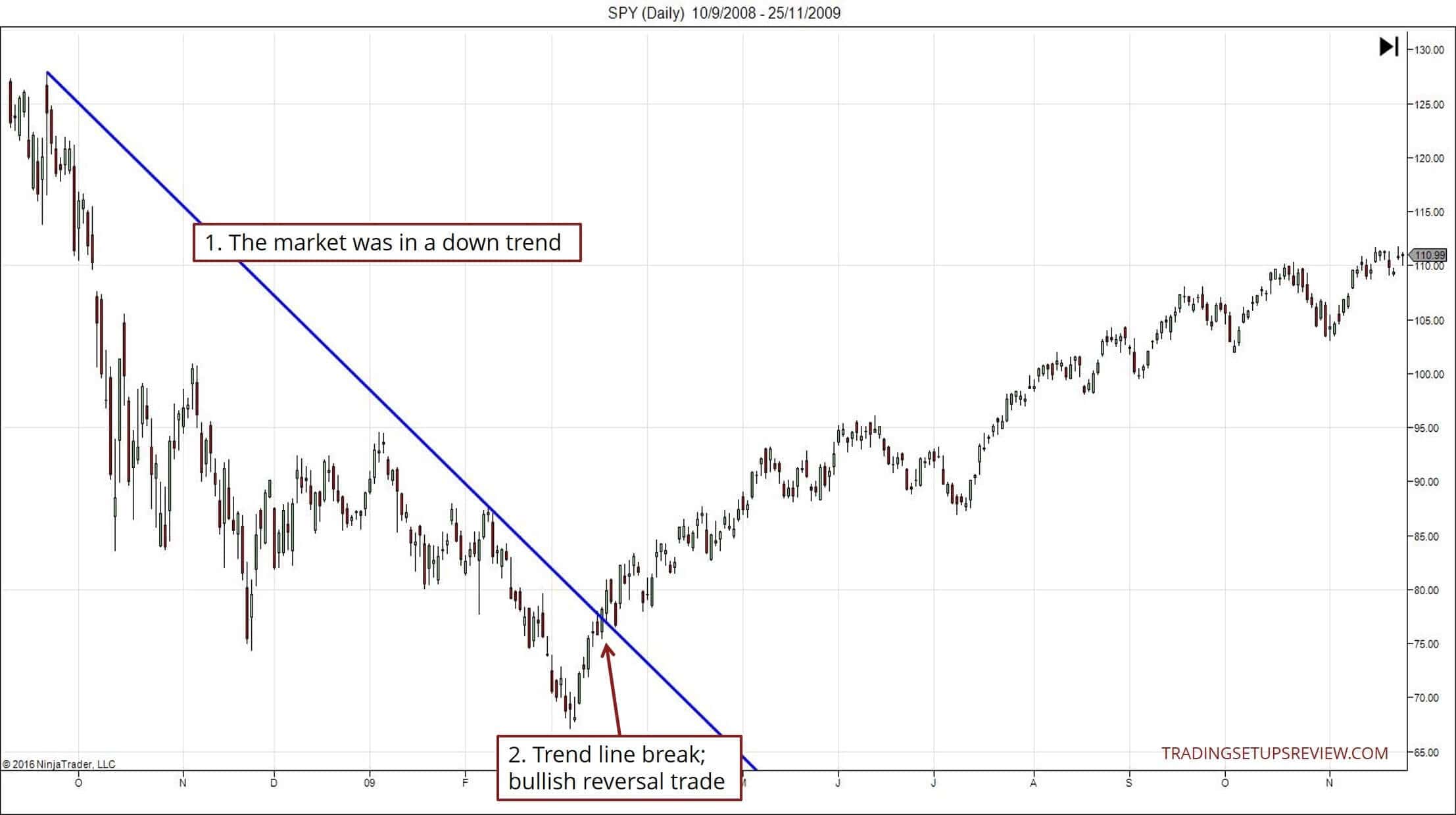

Bruch einer großen Trendlinie – starker Richtungswechsel

Eine große Trendlinie verfolgt den Trend. Wenn diese also durchbrochen wird, handelt es sich um das Signal einer technischen Umkehrformation.

Der obige Chart zeigt ein gutes Beispiel.

Es mag so aussehen, als sei diese Strategie perfekt, aber das ist ganz und gar nicht der Fall. Tatsächlich ist es so, dass die Trendlinie, die den Markt verfolgt, mehrmals durchbrochen wurde, ohne dass es zu einem Richtungswechsel kam.

Bestehende Trends wechseln selten ohne sonstige Signale abrupt ihre Richtung. Normalerweise erleben Sie extreme Volumenveränderungen und eine Kursbewegung, bevor ein markanter Richtungswechsel eintritt. Verwenden Sie diese Signale, um diese Trading Strategie zu verbessern.

Sie können auch die Divergenz oder andere Trading Tools für eine Trendwende nutzen.

Der springende Punkt dabei ist, dass es sich um eine aggressive Trading Strategie des Richtungswechsels handelt. Verwenden Sie diese nicht isoliert.

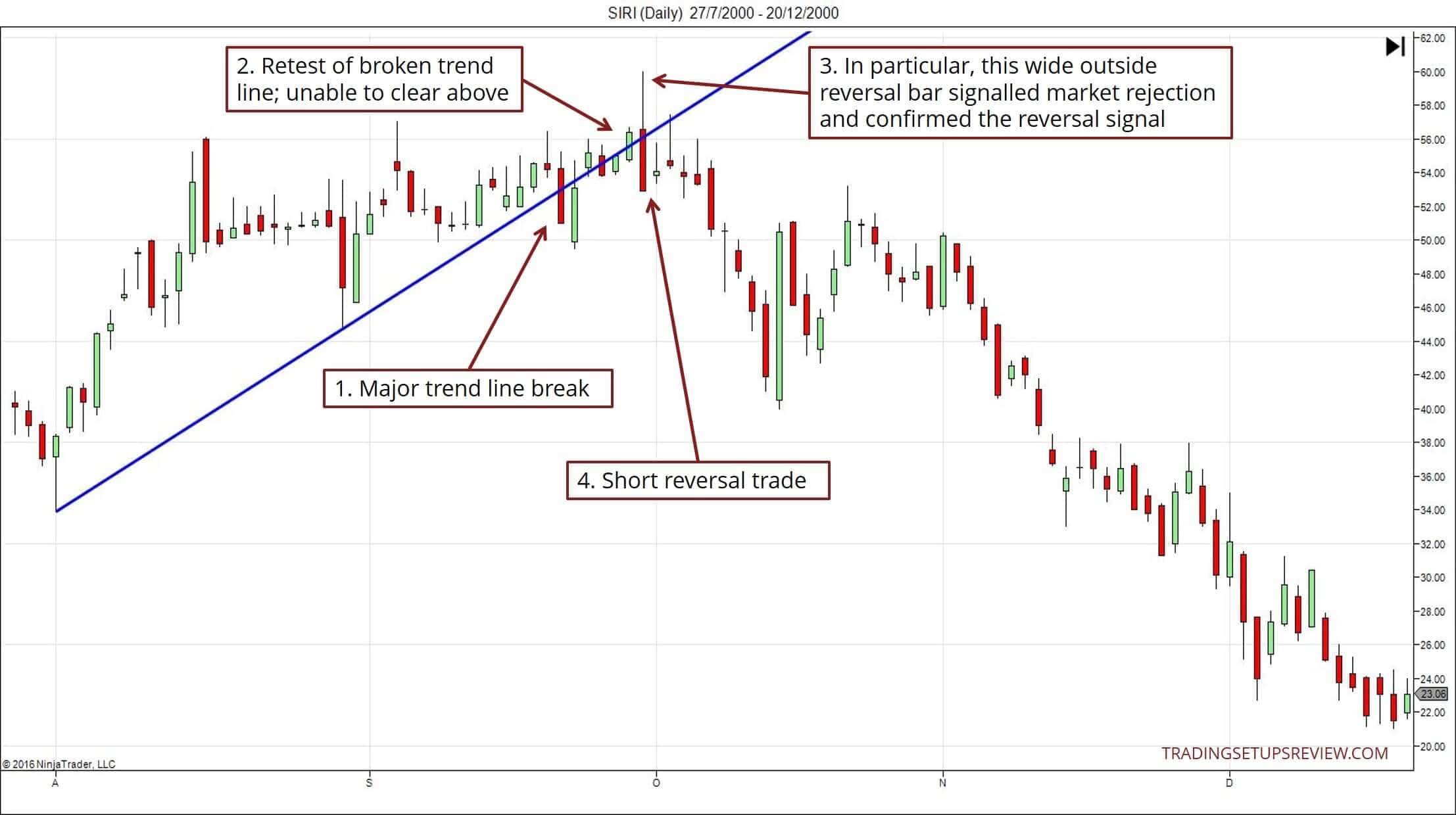

Bruch einer großen Trendlinie und erneuter Test – mäßiger Richtungswechsel

Bei dieser Trading Strategie gehen wir nicht short, sobald die Trendlinie durchbrochen wurde. Stattdessen geben wir dem Markt eine Chance, den Trend fortzusetzen. Wenn das nicht geschieht, eröffnen wir einen Trade im Sinne einer Trendwende.

Aus diesem Grund ist dies eine konservativere Strategie.

Nun wollen wir sehen, wie das im folgenden Chart funktioniert.

Hier rechnen Sie mit der Unfähigkeit des Marktes, über die durchbrochene Trendlinie zu steigen. Wenn eine durchbrochene bullische Trendlinie nicht zu höheren Kurswerten führt, dann ist eine Trendwende wahrscheinlich.

Somit ist hier eine genaue Untersuchung der Price Action im Zuge des erneuten Trendlinientests ausschlaggebend. Im obigen Chart die sind die vorherige Seitwärtsbewegung und die Zurückweisungen ab dem Trendhoch vielsagend.

Insgesamt wird deutlich, dass der Markt Schwierigkeiten hat, den Aufwärtstrend fortzusetzen. Daher ist ein Umkehrtrade sinnvoll.

Ausgeprägte Trendwenden sind möglich, aber unwahrscheinlich. Wenn Sie diese erwischen, werden Sie reich und schnell belohnt. Wenn Sie aber geduldig sind und bereit, die starken Trendwenden zu übergehen, dann ist diese Strategie des erneuten Tests richtig für Sie.

Schlussbemerkung zu Trading Strategien mit Trendlinien

Erfahrene diskretionäre Price Action Trader werden herausfinden, dass diese Strategien alles sind, was sie brauchen.

Diese vier Trading Strategien sind keinesfalls vollkommen. Aber sie liefern ein einfaches Gerüst, um darauf eine Trading Strategie aufzubauen.

Damit eine Trading Strategie funktioniert, müssen Sie konsequent sein. Zeichnen Sie Trendlinien nicht auf unüberlegte Weise. Halten Sie sich an einige klare Regeln, was das Zeichnen von Trendlinien anbelangt.

Alle Trendlinien in diesem Artikel sind aufgrund von objektiven Regeln gezeichnet worden, die ich auch in meinem Tradingkurs lehre. Sie müssen nicht die gleichen Regeln anwenden, aber bleiben Sie konsequent in Bezug auf die von Ihnen gewählte Methode.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 4 Trading Strategies for the Trend Line Tactian

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Eine Trendlinien-Trading-Strategie für Price Action Trader

Trendlinien sind faszinierende Trading-Instrumente zur Analyse der Price Action. Sie sind nicht der Heilige Gral, aber die zwingen Sie dazu, sich auf die Price Action zu konzentrieren. Dadurch unterstützen sie Sie dabei, sich auf die Markttendenz auszurichten.

Durch die Kombination der Trendlinien mit den Kursmustern können Sie diese auch verwenden, um Einstiege in Trades zu bestimmen. Diese Vielseitigkeit der Trendlinien erklärt auch deren Beliebtheit bei Tradern und Investoren.

Ziel dieses Artikels ist es, Sie mit einer abgespeckten Trendlinien-Trading-Strategie bekannt zu machen. Mit einer derartig einfachen Trading-Methode können Sie diese mühelos an Ihren Zeitrahmen und Markt anpassen.

Diese Handelsstrategie ist in dem Sinn vollständig, da sie folgende Aspekte klar definiert:

- Einstiegsregeln,

- Platzierung des Verluststopps und

- Regeln zur Gewinnmitnahme.

Kurz gesagt: Im Gegensatz zu einem Handelseinstieg verfügt diese Methode über ein vollständiges System zum Marktausstieg, das sowohl auf Verlust-Trades als auch auf Gewinn-Trades ausgerichtet ist. Beachten Sie unbedingt, dass diese Strategie nicht für automatischen Handel vorgesehen ist.

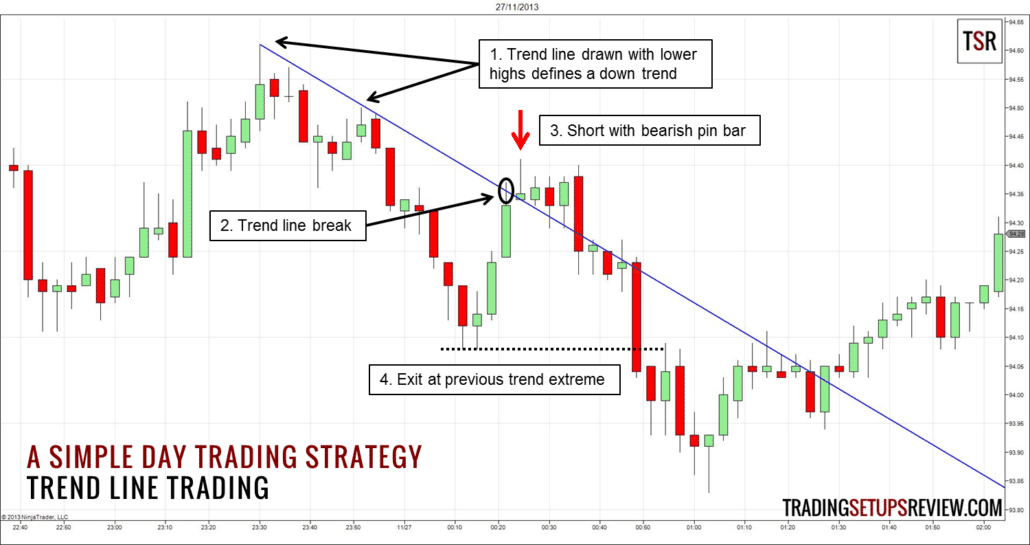

Die Trading-Strategie der einfachen Trendlinie

Was ich Ihnen hier anbieten möchte, ist eine einfache Grundlage, um Trendlinien als Handelsinstrument kennen und schätzen zu lernen. Konzentrieren wir uns also darauf, wie Trendlinien und Chartmuster innerhalb eines einfachen Rahmens zusammenwirken.

Diese Strategie zielt auf Trendfortsetzungen ab! Sie wurde von einem meiner früheren Artikel übernommen: Vorlage für eine einfache Daytrading-Strategie. Hier werden wir jedoch über den Aspekt der Daytrading-Setups hinausgehen.

Einfache Strategien sind in der Regel für eine Vielzahl von Zeitrahmen und Märkte anwendbar. Aus diesem Grund finden Sie am Ende dieses Artikels Beispiele für Intraday- und Swing-Trading. Ich habe auch versucht, Beispiele aus verschiedenen Märkten, wie zum Beispiel Aktien, Forex- und Futures-Märkte, zu verwenden. Darüber hinaus werden wir aus Gründen der Ausgewogenheit auch ein Verlustbeispiel betrachten.

Trading-Regeln für die Trendlinien-Strategie

- Zeichnen Sie eine Trendlinie ein, indem Sie ein Swing-Tief mit einem höheren Swing-Tief verbinden.

- Warten Sie einen Trendlinien-Ausbruch ab. Ein Ausbruch aus der Trendlinie lässt erkennen, dass sich der Markt den Begrenzungen seines derzeitigen Kursschubs gegen den Trend nähert – d.h. er ist überverkauft.

- Verwenden Sie ein bullisches Kursmuster als Trade-Auslöser. Hier werden wir das Umkehrstabmuster verwenden. Platzieren Sie Ihre Einstiegsorder als Stop-Order knapp über dem Umkehrkursstab.

- Setzen Sie Ihre Verluststopp-Order einen Tick unter dem Tiefstwert des Umkehrbalkens.

- Platzieren Sie eine Sell Limit-Order zur Gewinnmitnahme am letzten Extremwert des Trends. Dies ist der höchste Kurswert, der vor dem aktuellen Pullback erreicht wurde.

- Zeichnen Sie eine Trendlinie, indem Sie ein Swing-Hoch mit einem tieferen Swing-Hoch verbinden.

- Warten Sie einen Trendlinien-Ausbruch ab.

- Verwenden Sie ein bärisches Umkehr-Kursmuster als Trade-Auslöser. Platzieren Sie Ihre Einstiegsorder als Stopp-Order knapp unter dem Umkehrkursstab.

- Setzen Sie Ihren ersten Verluststopp einen Tick über dem Hoch der Umkehrkerze.

- Platzieren Sie eine Buy Limit-Order zur Gewinnmitnahme am letzten Extremwert des Trends.

Sie können auch nach anderen Chartmustern oder Candlestick-Formationen als Trade-Auslöser Ausschau halten. Einfachheitshalber konzentrieren wir uns hier jedoch auf den Umkehrkursstab.

Was ist ein Umkehrkursstab?

Ein bullischer Umkehrkursstab wird unter dem Tief des vorherigen Kursstabs gehandelt und schließt höher, als der Schlusskurs des vorherigen Kursstabs. Ein bärischer Umkehrkursstab wird über dem Hoch des vorherigen Kursstabs gehandelt und schließt tiefer, als der Schlusskurs des vorherigen Kursstabs.

In den folgenden Beispielen halten wir uns an die oben aufgeführten Handelsregeln. Im Anschluss an die Beispiele finden Sie einen Abschnitt, der auf mögliche Verbesserungen eingeht.

Beispiele zum Handel von Trendlinien

Beispiel 1: Swing-Trading mit Trendlinie

- Dies ist der zweite Pivot der abwärts gerichteten Trendlinie. Der erste Pivot wird nicht abgebildet.

- Hier sind die Kurse gestiegen und haben die Trendlinie durchbrochen. Während aggressive Pullback-Trader hier möglicherweise auf fallende Kurse setzen, erfordern unsere Trading-Regeln Geduld.

- Ein bärischer Umkehrkursstab wird höher als der vorherige Kursstab gehandelt, bevor er darunter schließt. Dieser Umkehrkursstab war auch ein bärisches Anti-Climax-Muster. Daher handelte es sich um ein zuverlässiges Trade-Signal.

- Verwenden Sie hier eine Kauflimit-Order zur Gewinnmitnahme am letzten Extremwert des Trends.

Beispiel 2: Forex-Trading am 4-Stundenchart

Dieses Beispiel zeigt einen 4H-Chart des Währungspaares GBP/USD.

- Diese abwärts gerichtete Trendlinie entspricht der Markttendenz. Bei dieser bärischen Trendlinie erwarteten wir einen Ausbruch aus der Trendlinie.

- Eine scharfe Trendwende durchbrach die Trendlinie. Das war ein eindeutiges Signal, um nach bärischen Umkehrkursstäben zur Auslösung unseres Fortsetzungstrades (continuation trade) Ausschau zu halten.

- Wir platzierten unsere Verkaufstopp-Order unter diesen bärischen Umkehr-Candlestick. Rufen Sie sich ins Gedächtnis, dass unser erster Verluststopp über diesem Kursstab läge. Da dieser Kursstab eine geringe Kursspanne aufweist, war das Risiko dieses Trades somit relativ gering.

- Wir haben am letzten Extrem des Trends Gewinne realisiert. Beachten Sie, dass der Markt nach dieser Gewinnmitnahme eine ausgeprägte Trendwende vollzog.

Beispiel 3: Daytrading des FDAX mit Trendlinie

Dieses Beispiel zeigt einen 3-Minuten-Chart des FDAX-Futures.

- Diese bärische Trendlinie entsprach der Marktausrichtung.

- Die Kursstäbe haben sich mit der Trendlinie verbunden, als der Markt in die Schiebezone eintrat. Dieser bullische Candlestick durchbrach die Trendlinie, wenn auch nur geringfügig.

- Dieser bärische Umkehrkursstab war auch eine „Pin Bar“. Es handelte sich um einen akzeptablen Auslöser für eine Short-Position.

- Die Gewinnmitnahme erfolgte am letzten Extrempunkt des Trends.

Trotz dieses positiven Ergebnisses können Sie feststellen, dass wir beträchtliche Gewinne verpasst haben. Dieses Beispiel steht in krassem Gegensatz zu Beispiel 2, bei dem das letzte Trendextrem den perfekten Ausstieg bot.

Hätten wir also unsere Gewinne laufen lassen sollen? Mehr dazu im nächsten Abschnitt.

Beispiel 4: Ein Verlust-Trade

Nach drei Gewinn-Trades ist es an der Zeit daran zu erinnern, dass es keinesfalls eine Garantie auf lukrative Trades gibt. Schauen wir uns nun einen Verlust-Trade an.

- Der erste Fixpunkt für die bärische Trendlinie erschien kurz vor dem Kurssturz.

- Den zweiten Punkt für diese bärische Trendlinie sehen wir kurz bevor der Markt sein Tief erreichte.

- Der erste Kursstab, der die Trendlinie durchbrach, war nicht gerade besonders dramatisch. Aber die darauf folgende Price Action zeigte eine bullische Dynamik, beispielsweise die Folge von acht bullischen Candlesticks.

- Hier entstand ein bärischer Umkehrkursstab. Der nächste Candlestick löste unsere Verkaufsstopp-Order direkt aus.

- Die Kurse verliefen nicht gerade zu unseren Gunsten. Schließlich wurde unser anfänglicher Verluststopp ausgelöst, der über dem bärischen Umkehrkursstab platziert war.

Hinweis für Kursteilnehmer: Der Pullback in diesem Beispiel bildete ein valides Tief, das eine bullische Marktstruktur kennzeichnete. Diese Formation war in den oben erläuterten drei Gewinn-Trades nicht vorhanden.

Nähere Erläuterung der Trendlinien-Strategie

In diesem Abschnitt werden wir zwei wichtige Aspekte dieses einfachen Trendlinien-Ansatzes besprechen:

- das Zeichnen von Trendlinien und

- die Gewinnmitnahme.

Bezugspunkte zum Ziehen einer Trendlinie

Wir nutzten einen Trendlinien-Ausbruch als Überverkauft-/Überkauft-Signal, um nach Pullback-Trades Ausschau zu halten. Es ist offensichtlich, dass Trendlinien für diese Strategie von entscheidender Bedeutung sind. Daher lautet die naheliegende Frage:

Wie ziehen wir Trendlinien?

Das Eintragen von Trendlinien kann so einfach und doch so kompliziert sein, abhängig davon, wie Sie damit umgehen. Alles läuft darauf hinaus, wie Sie Kursschwankungen definieren, da sich dies auf die Swing-Pivots auswirkt. Diese benötigen Sie, um eine Trendlinie zu ziehen.

Es wäre vermessen zu behaupten, dass es lediglich eine Möglichkeit gibt, um Trendlinien zu ziehen. Allerdings sollten wir es vermeiden, Trendlinien uneinheitlich zu zeichnen. Unstimmigkeiten sind normal, wenn Trader historische Charts von Hand analysieren. Es ist problemlos, Trendlinien im Nachhinein einzutragen. Es ist jedoch höchst unwahrscheinlich, dass Sie dies bei der Echtzeit-Analyse schaffen.

Um die Stimmigkeit zu gewährleisten, sollten Sie sich einen Bezugsrahmen schaffen, um Trendlinien auf objektive Weise zeichnen zu können. In den obigen Beispielen habe ich die Trendlinien beispielsweise entsprechend dem bewährten Pivot-Konzept gezogen, wie ich es in meinem Kurs zur Price Action vermittle.

Hinweis für Kursteilnehmer: Für weitere Handelsmöglichkeiten können Sie die einfachen Pivots verwenden, um die Trendlinien zu zeichnen. Achten Sie jedoch auf ein angemessenes Chance-Risiko-Verhältnis.

Methode zur Gewinnmitnahme

Sie können sich bestimmt denken, dass unsere Gewinnmitnahme-Strategie nicht optimal ist, da man damit zu viele Gewinne verpasst. Das stimmt auch. Also zögern Sie bitte nicht, auch mit anderen Ausstiegstaktiken zu experimentieren.

Es gibt jedoch einen guten Grund dafür, das letzte Trendextrem als Level für die Gewinnmitnahme zu wählen. Das Verständnis des Grundprinzips wird Ihnen auch dabei behilflich sein, die Idee der inneren Stimmigkeit einer Strategie zu verstehen.

Bedenken Sie, dass unsere Grundprämisse die Wiederaufnahme des Trends ist. Diese Prämisse untermauert alle Trendfortsetzungstrades (Pullback, Rücksetzer-Trades). Wir gehen davon aus, dass sich der Trend fortsetzen wird. Falls nicht, so werden wir nicht einmal daran denken, eine Position einzugehen.

Was ist mit der Wiederaufnahme eines Trends gemeint? Das bedeutet, dass der Trend sein letztes Trendextrem überschritten hat. Wenn er nicht einmal über das vorherige Extrem des Trends hinausgelangt ist, ist der Trend nicht wieder aufgenommen worden.

Daher ist theoretisch das letzte Extrem des Trends das konservativste Ziel für Trend-Pullback-Trades.

- Streben Sie ein kleineres Ziel an, wäre dies nicht mit der Prämisse für Fortsetzungstrades vereinbar.

- Streben Sie hingegen ein weiter entferntes Ziel an, so sinkt die Wahrscheinlichkeit, dass der Markt dieses Ziel erreicht. Schauen Sie sich das Beispiel 2 an. Ein weiter entferntes Ziel hätte nicht zu einem positiven Ergebnis geführt.

Natürlich kann die Gewinnerwartung höher liegen, obwohl ein Gewinnziel über das letzte Extrem des Trends platziert wurde. Sie sollten darauf abzielen, wenn dies Ihrer Markterwartung entspricht.

Darüber hinaus hat es auch einen praktischen Vorteil: Bei einem feststehenden und soliden Kursniveau der Gewinnmitnahme ist das Chance-Risiko-Verhältnis einleuchtend. So können Sie die Erwartung jedes einzelnen Trades schnell einschätzen.

Obwohl diese Strategie einfach ist, bietet sie einen hervorragenden Start für das Trading mit Trendlinien. Sie dient auch als Ausgangspunkt für die Formulierung eines stimmigen und einfachen Handelssystems.

Häufige Fragen (FAQ) über Trendlinien

Was ist eine Trendlinie?

Eine Trendlinie ist eine gerade Linie, die auf einem Preischart gezeichnet wird und die Hochs oder Tiefs von Preisbewegungen verbindet. Sie hilft dabei, die allgemeine Richtung des Preistrends zu identifizieren.

Warum sind Trendlinien im Trading wichtig?

Trendlinien sind wichtig, weil sie Händlern helfen, Trends zu erkennen und mögliche Unterstützungs- und Widerstandsebenen zu identifizieren. Dies kann bei der Entscheidungsfindung für Kauf- oder Verkaufspositionen nützlich sein.

Wie zeichnet man eine Trendlinie?

Um eine Trendlinie zu zeichnen, benötigt man mindestens zwei Punkte auf dem Chart, die entweder die Hochs oder Tiefs der Preisbewegung verbinden. Bei einem Aufwärtstrend verbindet man die Tiefs, bei einem Abwärtstrend die Hochs.

Was bedeutet es, wenn eine Trendlinie durchbrochen wird?

Wenn eine Trendlinie durchbrochen wird, kann dies ein Anzeichen für eine Veränderung des Trends sein. Ein Durchbruch durch eine Unterstützungslinie könnte ein Verkaufssignal sein, während ein Durchbruch durch eine Widerstandslinie ein Kaufsignal sein könnte.

Kann man allein auf Trendlinien vertrauen, um Trading-Entscheidungen zu treffen?

Nein, es ist nicht ratsam, ausschließlich auf Trendlinien zu vertrauen. Sie sollten als Teil einer umfassenderen Trading-Strategie verwendet werden, die auch andere technische Analysewerkzeuge und Indikatoren berücksichtigt.

Sind Trendlinien in allen Zeitrahmen wirksam?

Trendlinien können in verschiedenen Zeitrahmen verwendet werden, aber ihre Zuverlässigkeit kann variieren. In längeren Zeitrahmen sind Trendlinien oft zuverlässiger, während sie in kürzeren Zeitrahmen anfälliger für Fehlsignale sein können.

Können Trendlinien in jedem Markt verwendet werden?

Ja, Trendlinien können in verschiedenen Märkten wie Aktien, Forex, Kryptowährungen und Rohstoffen verwendet werden. Es ist jedoch wichtig zu beachten, dass unterschiedliche Märkte unterschiedliche Eigenschaften haben können, die die Wirksamkeit von Trendlinien beeinflussen.

Was sind die häufigsten Fehler beim Verwenden von Trendlinien?

Einige häufige Fehler sind das Zeichnen von zu vielen Trendlinien, die zu einer Überanalyse führen, das Verlassen auf Trendlinien ohne die Berücksichtigung anderer Indikatoren und das Nichtbeachten von fundamentaler Marktinformation.

- Was ist Price Action Trading? Der große Guide für Trading ohne technische Indikatoren (Erklärung & Strategien) - 18/06/2024

- Ankerzonen als Tradingstrategie – was steckt dahinter? Regeln und Beispiele (2024) - 19/05/2024

- Diese 10 technischen Indikatoren sollte jeder Trader kennen – Gleitende Durchschnitte, Trendfolge, Oszillatoren, Kurskanäle (2024) - 12/02/2024