Candlestick Formationen: das Wichtigste vorweg

- Candlestick Formationen (auch Candlestick Patterns oder Candlestick Chartmuster genannt) in Verbindung mit der technischen Analyse sind unerlässlich, um profitabel zu traden. Candlestick Formationen können Ihnen helfen, günstige Einstiege in Trades zu bekommen.

- Die Anordnung der Candles (Kerzen) in Bezug zueinander kann Auskunft darüber geben, ob eine Trendwende oder Fortsetzung eines Trends wahrscheinlich ist.

- Normalerweise bestehen Candlestick Formationen aus 1, 2 oder 3 Candles. Die Farbe der Kerzen, ihre Körpergröße, ihre Dochtgröße und die Formation selbst sind wichtige Merkmale, die berücksichtigt werden sollten.

- Auch sollten Candlestick Chartmuster in Verbindung mit anderen Analysemethoden und Indikatoren verwendet werden, um eine fundierte Handelsentscheidung zu treffen, denn die Aussage von Candlestick Patterns ist nicht immer zuverlässig.

Jetzt das kostenlose Candlestick Patterns pdf Deutsch anfordern!

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Inhalt

- Doji Candle

- Marubozu Candlestick

- Harami Candlestick Formation

- Engulfing Candlestick Formation

- Piercing Line / Dark Cloud Cover

- Hammer / Hanging Man

- Inverted Hammer / Shooting Star

- Morning Star / Evening Star

- Three White Soldiers / Three Black Crows

- Hikkake Candlestick Formation

- Wie geht es weiter?

- Bonus: Belt Hold Candlestick Formation

- Candlestick-Analyse leicht gemacht

- Fragen und Antworten

Zwei Candlestick Chartformationen zur Erfassung der Marktstimmung

1. Doji-Candle

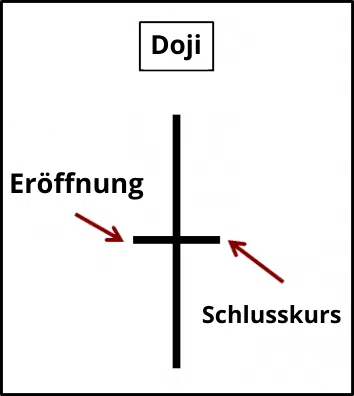

Wie sieht ein Doji aus?

Eine Doji-Kerze sieht wie ein Kreuz aus, mit dem gleichen Eröffnungs- und Schlusskurs.

Was bedeutet diese Kerze?

Das ist einfach. Bei einem Doji-Candle bleibt der Kurs im Wesentlichen unverändert. Demzufolge bildet er die Unentschlossenheit des Marktes ab. Man könnte ihn mit einer Konsolidierungszone vergleichen, die in einem Candlestick komprimiert ist.

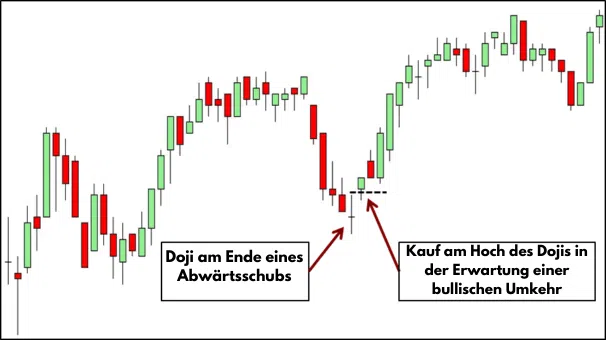

Wie tradet man einen Doji?

- Traden Sie ihn wie ein Umkehrsignal, falls es einen Trend gibt, der drehen könnte.

- Behandeln Sie ihn wie ein Signal, das zur Inaktivität rät, falls es keinen Trend gibt, der drehen könnte.

Lesen Sie dazu: Reversal Trading: Mit 2 Kerzen bestehende Umkehr handeln

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Wir achten den Datenschutz. Austragung problemlos möglich.

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Wir achten den Datenschutz. Austragung problemlos möglich.

2. Marubozu Candlestick

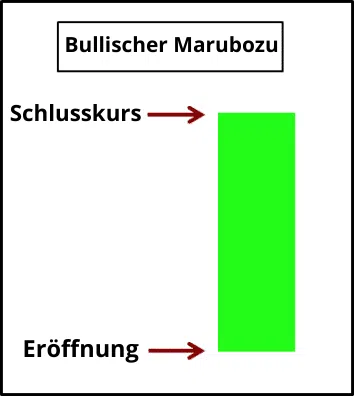

Wie sieht der Marubozu aus?

Ein Marubozu ist das genaue Gegenteil zum Doji. Eröffnungskurs und Schlusskurs befinden sich jeweils am äußersten Ende der Kerze. Rein optisch handelt es sich also um einen Block.

Welche Bedeutung hat dieser Candlestick?

Ein Marubozu, der höher schließt, weist auf kraftvolle bullische Stärke hin, während einer, der tiefer schließt, einen extrem bärischen Markt zeigt.

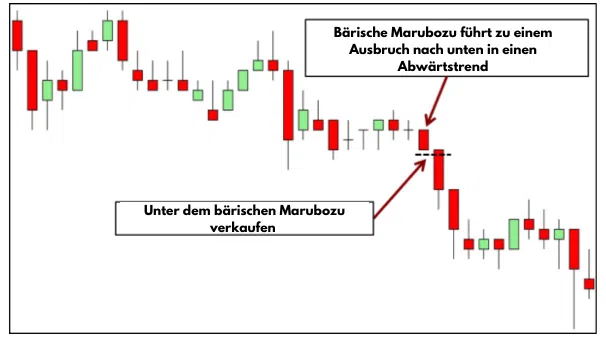

Wie traden wir einen Marubozu?

Der Marubozu dient vor allem als Lerninstrument und weniger als ein Chartmuster für das Trading. Marubozu und Doji stellen die Extrema des Candlestick-Spektrums dar. Ordnen wir einen Candlestick in dieses Spektrum ein, dann sind wir in der Lage, die richtungsmäßige Stärke jeder beliebigen Kerze zu beurteilen.

Sie sollten folgendes erwägen, wenn Sie das Marubozu-Chartmuster als Trading-Grundlage verwenden:

- Ist es ein Fortsetzungsmuster im Rahmen eines starken Ausbruchs und mit der Marktausrichtung im Einklang?

- Ist es Teil eines anderen Candlestick-Chartmusters (wie unten erörtert)?

Acht Candlestick Formationen, die Trendwenden anzeigen

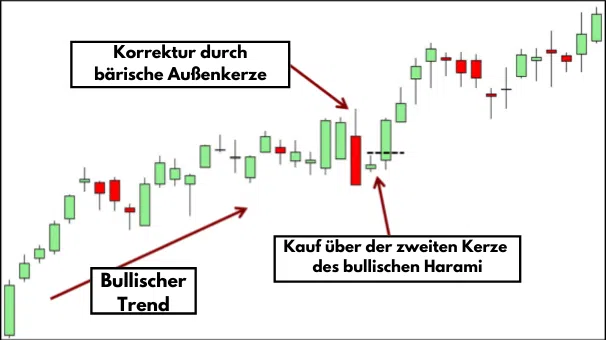

1. Harami Candlestick Formation

Wie sieht dieses Candlestick-Muster aus?

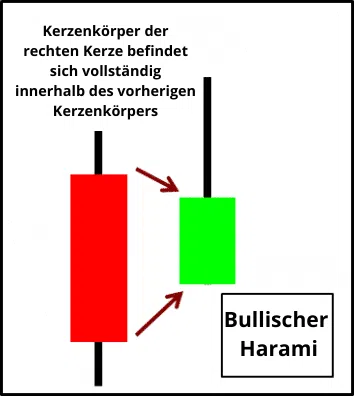

Bedenken Sie, dass Harami in der alten japanischen Sprache „schwanger“ bedeutet. Die erste Candle ist die Mutter und die zweite Kerze ist das Baby. Richten Sie Ihre Aufmerksamkeit auf die Körper dieser Candlesticks. Der Körper der Baby-Candle muss sich vollständig innerhalb des Körpers der Mutter-Kerze befinden.

In einem bullischen Harami (siehe nächste Grafik) schließt der erste Candlestick normalerweise tiefer als er eröffnete (= rot), während der zweite Candlestick höher schließt (= grün). Bei einem bärischen Harami schließt der erste Candlestick höher als er eröffnete (= grün), während der zweite Candlestick tiefer schließt (= rot).

Welche Bedeutung hat der Harami?

Es bedeutet, dass der Markt eine verhaltene Trendumkehr eingeleitet hat.

Der Körper der Kerze zeigt die tatsächliche Kursveränderung dieser Chartformation an. Die Baby-Kerze weist auf verringerte Volatilität hin. Deshalb ist es nicht verwunderlich, dass viele Harami-Candlestick-Chartmuster auch Inside Bars sind.

Verglichen mit dem nachfolgenden Engulfing-Candlestick-Chartmuster ist der Harami eine schwächere Trendumkehr-Chartformation.

Wie traden wir den Harami?

- Verwenden Sie den bullischen Harami in einem Aufwärtstrend, um das Ende einer bärischen Korrektur zu bestimmen.

- Verwenden Sie den bärischen Harami in einem Abwärtstrend, um das Ende einer bullischen Korrektur zu bestimmen.

Lesetipp: Harami Candlesticks: Trading Strategie der Trendwende

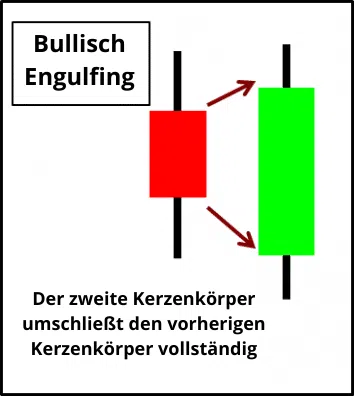

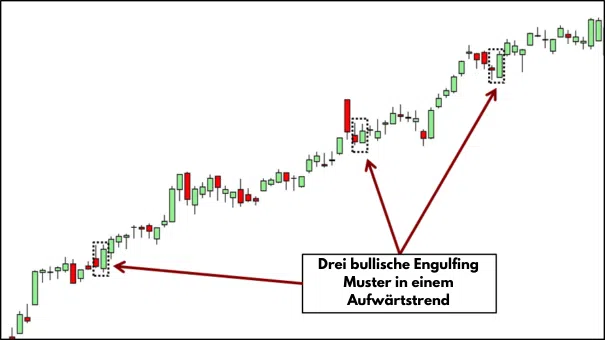

2. Engulfing Candlestick Formation

Wie sieht diese Candlestick Formation aus?

Drehen Sie den Harami einfach waagerecht um und Sie erhalten ein Engulfing-Chartmuster. Der Körper der zweiten Kerze umfasst vollständig den Körper der ersten Kerze.

Welche Bedeutung hat das Engulfing-Chartmuster?

Auch hier sind die beiden Candlesticks wieder auf einen realen Trendwechsel ausgerichtet. In diesem Fall umfasst der zweite Kerzen-Körper vollständig den der ersten Kerze und stellt somit ein starkes Trendumkehrsignal dar.

Wie tradet man diese Chartformation?

- Kaufen Sie in einem Aufwärtstrend über dem bullischen Engulfing-Chartmuster, weil mit einer bullischen Trendfortsetzung zu rechnen ist.

- Verkaufen Sie in einem Abwärtstrend unter dem bärischen Engulfing-Chartmuster, weil mit einer bärischen Trendfortsetzung zu rechnen ist.

Erlernen Sie den Umgang mit dem Engulfing Candlestick Chartformation, indem Sie die Marktstruktur des Swings als Richtlinie benutzen.

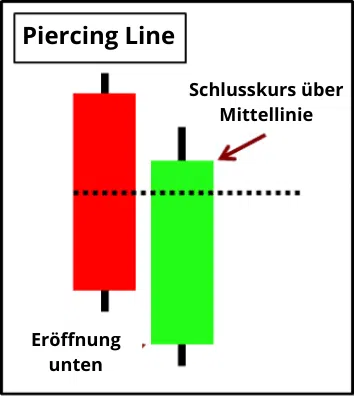

3. Piercing Line / Dark Cloud Cover Candlestick Formation

Wie sehen diese Candlesticks aus?

Piercing Line und Dark Cloud Cover beziehen sich auf eine bullische und eine bärische Variante der gleichen 2-Kerzen-Formation.

Beim Piercing-Line-Chartmuster ist der erste Candlestick ist bärisch. Der zweite Candlestick:

- öffnet unter dem Tief des ersten Candlestick und

- schließt über dem Mittelpunkt des ersten Candlestick.

Beim Dark Cloud Cover ist der erste Candlestick bullisch. Der zweite Candlestick:

- öffnet über dem Hoch des ersten Candlestick und

- schließt unter dem Mittelpunkt des ersten Candlestick.

Aufgrund des ersten Kriteriums beider Chartformationen muss der zweite Candlestick mit einer Kurslücke öffnen, die deutlich vom Schlusskurs der ersten Kerze entfernt ist. Daher sind diese Candlestick-Chartmuster selten im Intraday-Zeitrahmen, weil Kurslücken dort ungewöhnlich sind.

Was bedeutet diese Chartformation?

Es bedeutet, dass einige Trader zutiefst enttäuscht sind.

Beim Chartmuster Piercing-Line eröffnete der zweite Candlestick mit einer Kurslücke nach unten, was zunächst die Hoffnung auf einen starken bärischen Fortgang erweckte. Allerdings blieb nicht nur die bärische, also pessimistische Stimmung aus, sondern es verschwanden auch noch mehr als die Hälfte der bärischen Buchgewinne, die während der ersten Kerze entstanden waren. Dieser bullische Schock bietet einen großartigen Long-Trade.

Beim Dark Cloud Cover hingegen löste die erste Kurslücke nach oben bullische Hoffnungen bei den Bullen aus, bevor dann der tiefere Schlusskurs die Ernüchterung brachte.

Wie tradet man diese Candlesticks?

- Suchen Sie nach wichtigen bullischen Trendwenden mithilfe des Chartmusters Piercing-Line – am besten nach dem Ausbruch aus einer abwärts gerichteten Trendlinie.

- Suchen Sie nach wichtigen bärischen Trendwenden mithilfe des Chartmusters Dark-Cloud-Cover – möglichst nach dem Ausbruch aus einer aufwärts gerichteten Trendlinie.

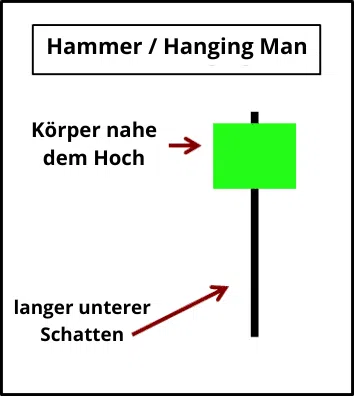

4. Hammer / Hanging Man Candlestick Formation

Wie sehen diese Candlesticks aus?

Um es klar auszudrücken: Hammer und Hanging Man sehen genau gleich aus. Beide weisen folgende Merkmale auf:

- Candlestick-Körper nahe am oberen Ende der Kerze (also sehr kleiner Docht) und

- Lange Lunte unten, etwa zweimal so groß wie der Candle-Körper.

Die Farbe des Candle-Körpers spielt dabei keine Rolle.

Es gibt folgenden Unterschied: Das Hammer-Chartmuster tritt nach einem Rückgang des Marktes auf und ist ein bullisches Signal. Der Hanging Man erscheint jedoch (als düsteres Vorzeichen) am Ende eines bullischen Laufs und ist ein bärisches Signal.

Was bedeuten diese Candlesticks?

Das Hammer-Chartmuster treibt Trader in die Enge, die im unteren Bereich des Candlesticks short gegangen sind, was sie dazu zwingt, Ihre Short-Positionen glattzustellen. Infolgedessen erzeugen sie Kaufdruck in Bezug auf dieses bullische Chartmuster. Diese Chartformation entspricht dem bullischen Pin Bar.

Das Chartmuster Hanging Man ist scheinbar ein bullischer Candlestick, der am Top eines Aufwärtstrends entsteht. Angesteckt durch den Optimismus des Aufwärtstrends, kaufen die Trader voller Zuversicht. Wenn die Kurse aber später abstürzen, treibt es diese Käufer aus ihren Long-Positionen heraus. Dies erklärt auch, warum es besser ist, eine bärische Bestätigung abzuwarten, bevor man aufgrund des Hanging Man eine Shortposition bezieht.

Wie tradet man diese Candlesticks?

- Kaufen Sie in einem Abwärtstrend im Kursbereich über der Hammer-Kerze in Erwartung einer Trendwende. Sie können das Chartmuster Hammer also auch wie eine bullische Pin-Bar traden.

- Verkaufen Sie in einem Aufwärtstrend im Kursbereich unter dem Hanging Man-Kerze in Erwartung einer Trendwende, aber erst nach einer bärischen Bestätigung.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indikatoren richtig anwendest

Wir achten den Datenschutz. Austragung problemlos möglich.

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Wir achten den Datenschutz. Austragung problemlos möglich.

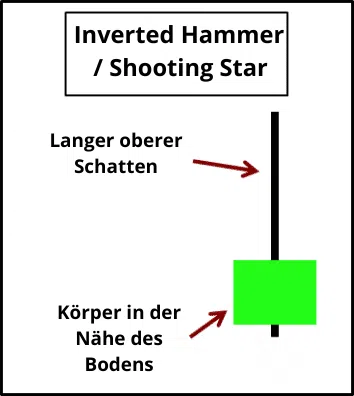

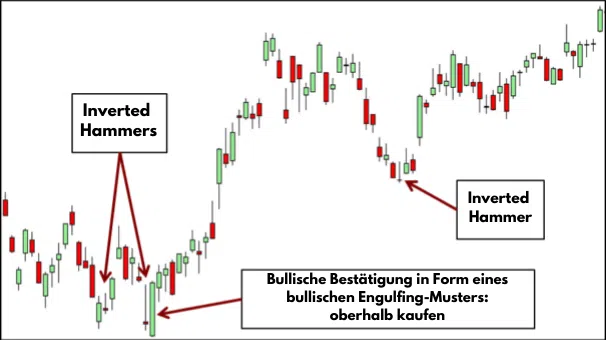

5. Inverted Hammer / Shooting Star Candlestick Formation

Wie sehen diese Candlesticks aus?

Wie der Name schon sagt, handelt es sich beim Inverted Hammer um einen umgekehrten Hammer. Der Inverted Hammer ist optisch mit dem Chartmuster Shooting-Star identisch.

Die Differenz ergibt sich aus dem jeweiligen Kontext dieser Candlesticks:

- Der Inverted Hammer tritt am Ende eines Abwärtstrends auf.

- Der Shooting-Star tritt am Ende eines Aufwärtstrends auf.

Was bedeuten diese Candlesticks?

Der Inverted Hammer ist ein bullisches Chartmuster. In einem Abwärtstrend ermutigt der Inverted Hammer die Verkäufer. Wenn der Inverted Hammer es aber nicht schafft, den Markt nach unten zu drücken, wird die darauf folgende bullische Reaktion sehr heftig ausfallen.

Das bärische Chartmuster Shooting Star beinhaltet eine andere Logik. Der Shooting Star lockt die Käufer in die Falle und zwar diejenigen, die im höheren Kursbereich gekauft haben. Diese Trader werden gezwungen, ihre Long Positionen abzustoßen, und schaffen so Verkaufsdruck. Dieses Chartmuster gleicht der bärischen Pin-Bar.

Wie tradet man diese Candlesticks?

- Kaufen Sie in einem Abwärtstrend im Kursbereich über dem Chartmuster Inverted Hammer in Erwartung einer Trendwende, aber erst nach einer bullischen Bestätigung.

- Verkaufen Sie in einem Aufwärtstrend im Kursbereich unter dem Chartmuster Shooting-Star in Erwartung einer Trendwende. Sie können dieses Chartmuster auch wie eine bärische Pin-Bar traden.

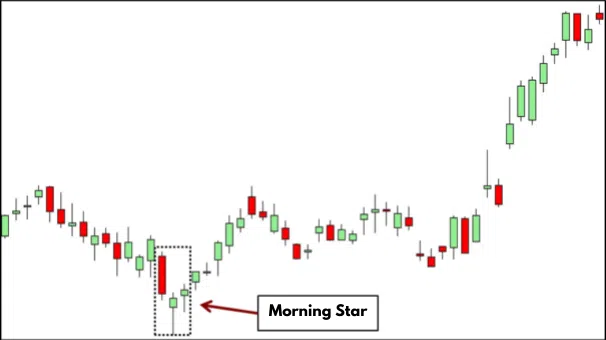

6. Morning Star / Evening Star Candlestick Formation

Wie sehen diese Candlesticks aus?

Beide Star Muster bestehen jeweils aus drei Candles. Die Kerze mit dem kleinsten Kerzenkörper nennt man „Star“, der durch eine Kurslücke nach unten (Morning Star) oder nach oben (Evening Star) deutlich von der ersten Kerze abgehoben ist und diese nicht berührt. Daher kommt es selten vor, dass ein Morning Star oder ein Evening Star in einem Intraday-Chart auftritt.

Ein Morning Star umfasst die drei aufeinanderfolgenden Candles:

- einen langen bärischen Candlestick

- einen „Star“ unter der ersten Kerze (entweder bullisch = grün oder bärisch = rot)

- einen bullischen Candlestick, der innerhalb des Kerzenkörpers der ersten Kerze schließt

Im Gegensatz dazu besteht ein Evening Star aus diesen Kerzen:

- einen langen bullischen Candlestick

- einen „Star“ über der ersten Kerze (entweder bullisch = grün oder bärisch = rot)

- einen bärischen Candlestick, der innerhalb des Kerzenkörpers der ersten Kerze schließt

Dieses Chartmuster ist mit dem der 3-Bar-Umkehr vergleichbar.

Was bedeuten diese Candlesticks?

Der erste Candlestick des Chartmusters Morning Star zeigt, dass die Bären die Kontrolle ausüben. Der „Star“ weist auf den Übergang zu einem bullischen Markt hin. Schließlich bestätigt der dritte Candlestick die bullische, also optimistische Stimmung.

Der Evening Star hat die gleiche Grundaussage: Der erste Candlestick zeigt, dass die Bullen die Kontrolle ausüben. Mit dem kleinen Körper des „Star“ setzt Unsicherheit ein. Der letzte Candlestick bestätigt schließlich die bärische, pessimistische Stimmung.

Wie tradet man diese Candlesticks?

Beide Chartmuster werden genutzt, um eine Trendumkehr zu handeln.

- Kaufen Sie über der letzten Kerze des 3-teiligen Morning Star Chartmusters.

- Verkaufen Sie unter der letzten Kerze des 3-teiligen Evening Star Chartmusters.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen

Wir achten den Datenschutz. Austragung problemlos möglich.

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Wir achten den Datenschutz. Austragung problemlos möglich.

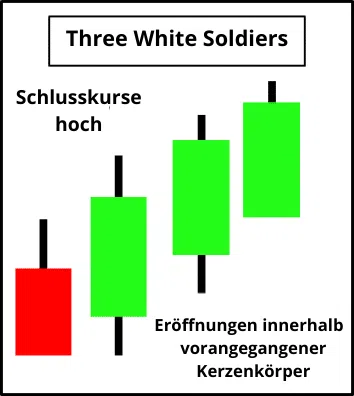

7. Three White Soldiers / Three Black Crows

Wie sehen diese Chartmuster aus?

Jede der drei Kerzen des Chartmusters Three White Soldiers sollte innerhalb des vorhergehenden Kerzenkörpers öffnen und nahe seinem Hoch schließen.

Jede der drei Kerzen des Chartmusters Three Black Crows sollte innerhalb des vorhergehenden Kerzenkörpers öffnen und nahe seinem Tief schließen.

Was bedeuten diese Candlesticks?

Beim Chartmuster Three White Soldiers eröffnet jede Kerze innerhalb des Kerzenkörpers der vorhergehenden Kerze und deutet somit auf einen möglichen Kursrückgang hin. Aber jede Kerze endet dann doch mit Kursgewinnen und einem starken und hohen Schlusskurs. Nach diesen drei positiven Kerzen kann eine optimistische Stimmung im Markt nicht geleugnet werden.

Demgegenüber stellt das Chartmuster Three Black Crows das Gegenstück zu Three White Soldiers dar. Während die Three White Soldiers stufenweise aufwärts weisen, sind die Three Black Crows stufenweise nach unten gerichtet und eindeutig als bärische Formation zu betrachten.

Wie tradet man diese Chartformationen?

Diese beiden Candlestick-Chartmuster signalisieren Trendwenden:

- Kaufen Sie im Kursbereich über den Three White Soldiers nach einem starken Rückgang des Marktes.

- Verkaufen Sie im Kursbereich unter den Three Black Crows nach einem starken Anstieg des Marktes.

Lesen Sie: Black Crows und White Soldiers

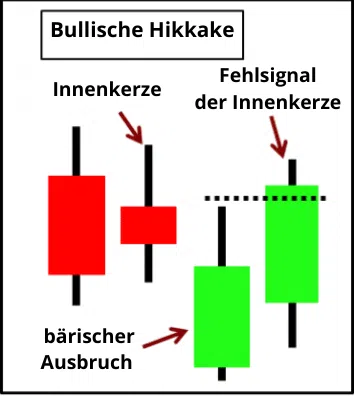

8. Hikkake Candlestick Formation

Trotz seines japanischen Namens gehört der Hikkake nicht zu den klassischen Candlesticks, aber es ist dennoch ein interessantes Chartmuster, da es das Konzept des in die Enge getriebenen Traders veranschaulicht.

Wie sieht dieser Candlestick aus?

Um ein Hikkake-Chartmuster ausfindig zu machen, sollte man zuerst nach einem Innenstab (Inside Bar) suchen.

Damit ein bullischer Hikkake vorliegen kann, muss die Kerze nach dem Innenstab ein niedrigeres Hoch und ein niedrigeres Tief haben, um einen bärischen Ausbruch aus dem Insidebalken zu signalisieren. Wenn dieser bärische Ausbruch nach unten scheitert, erhalten wir einen Long-Hikkake-Setup.

Damit ein bärischer Hikkake vorliegen kann, muss die Kerze nach dem Innenstab ein höheres Hoch und höheres Tief haben, um einen bullischen Ausbruch aus dem Insidebalken zu signalisieren. Wenn dieser bullische Ausbruch nach oben scheitert, hat der Markt ein Short-Hikkake-Setup entwickelt.

Was bedeutet dieser Candlestick?

Das Hikkake-Chartmuster zeigt an, dass Trader, die auf einen Ausbruch aus dem Insidebalken gesetzt hatten, gescheitert sind. Auf den Ausbruch aus einem Insidebalken zu setzen, ist eine beliebte Strategie. Wenn der Ausbruch fehlschlägt, erwarten wir, dass die Kurse in die andere Richtung durchstarten.

Wie tradet man diesen Candlestick?

Der Hikkake wird für Trendfortsetzungs-Trades genutzt:

- Kaufen Sie, wenn ein Abwärtsausbruch aus einem Insidebalken innerhalb von drei Kerzen/Bars scheitert

- Verkaufen Sie, wenn ein Aufwärtsausbruch aus einem Insidebalken innerhalb von drei Kerzen/Bars scheitert.

Wie geht es weiter?

Vervollständigen Sie Ihr Wissen über Candlestick Formationen

Natürlich sollten Sie sich nicht auf die hier vorgestellten 10 Candlestick-Chartmuster beschränken.

Sie sollten sich zuerst mit einem Chartmuster vertraut machen, bevor Sie zum nächsten übergehen. Wenn Sie viele Dutzende Chartmuster in Ihre Analyse einbeziehen, ohne zu wissen, was diese vermitteln, wird es Sie völlig verwirren und ins Chaos stürzen.

Fangen Sie zuerst mit dem Buch von Steve Nisson „Japanese Candlestick Charting Techniques“ (deutsche Übersetzung) an, durch das Sie zur Quelle der Candlesticks vordringen können, ohne mehr über die japanische Sprache wissen zu müssen.

Candlesticks und Balkencharts

Candlestick-Chartmuster (Kerzen) und Bar-Chartmuster (Balken) schließen einander nicht aus. Wenn Sie beide in Ihre Chartanalyse integrieren, wird sich Ihre Analyse der Price Action nachhaltig verbessern.

Lesen Sie: 10 Price Action Chartformationen, die Sie kennen sollten

Aufgrund der gemeinsamen Betrachtung von Kerzenkörpern und den Balken des Barcharts werden Sie in der Lage sein, die Ähnlichkeiten und Unterschiede zwischen diesen beiden Arten von Chartmustern eingehend zu studieren:

Insbesondere werden Sie herausfinden, dass Candlestick-Chartmuster tiefe Einsichten in die Analyse des Kerzenkörpers ermöglichen. Die Betrachtung des Kerzenkörpers (die Kursspanne zwischen Eröffnung und Schlusskurs), die bei den Chartmustern der Barcharts größtenteils ignoriert wird, trägt zu weitreichenden Erkenntnissen in der Analyse der Kursbewegungen bei.

- Harami – Inside Bar

- Engulfing – Outside Bar

- Hammer / Shooting Star – Pin-Bar

- Piercing Line / Dark Cloud Cover – 2-Bar-Reversal

- Morning Star / Evening Star – 3-Bar-Reversal

- Three White Soldiers / Three Black Crows – 3-Bar-Pullback

Lernen Sie mehr über Candlestick Trading-Strategien

Bedenken Sie, dass die oben erörterten Trading-Methoden auf unserer eigenen Erfahrung beruhen und sich möglicherweise nicht streng an die Vorgaben im Buch von Steve Nison halten.

Sicherlich können Sie am Anfang viel aus Büchern und anderen Online-Quellen über die Candlestick-Charformationen lernen. Aber am besten ist es, wenn Sie durch eigene Beobachtungen und Untersuchungen zu einer Schlussfolgerung gelangen. Für diesen Zweck brauchen Sie gute Trading-Aufzeichnungen.

Wir empfehlen Ihnen, Ihr Candlestick-Trading mit folgenden Strategien zu beginnen:

- Engulfing Candlestick mit Marktstruktur

- Candlestick mit RSI

- Candlestick mit dem Gleitenden Durchschnitt

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 10 Price Action Candlestick Patterns you must know

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Bonus: Belt Hold Candlestick Formation: Anleitung für Trading-Strategien

Die Strategie „Belt-Hold“ (Gürtelhalt) ist eine einzigartige Candlestick-Formation. Als einzelne Kerze bietet sie eines der klarsten Signale für die aktuelle Marktrichtung. Aber es reicht nicht aus, nur zu wissen, wie man dieses Muster erkennen kann. Sie müssen auch spezifische Wege erlernen, um es auf effektive Weise zu traden.

In dieser Trading-Anleitung werden Sie folgendes lernen:

- Wie man die Candlestick-Formation Belt Hold identifiziert.

- Wie man sich die Vorteile des Belt Hold Chartmusters zunutze macht, indem man eine geeignete Strategie der Price Action verwendet.

- Wie man dieses einfache Candlestick-Muster durch eine fundierte Chartanalyse handelt.

Das Kerzenmuster Belt Hold ist auch als Yorikiri bekannt. Dabei handelt es sich um einen japanischen Begriff, der dem Sumo-Ringen entlehnt ist.

Wenn Sie ein Gefühl für die Kraft dieser Sumotechnik bekommen wollen, klicken Sie bitte hier, um sich ein kurzes Video anzuschauen, das den Yorikiri zeigt.

Wenn Sie mit dem Candlestickmuster Marubozu vertraut sind, wird es Ihnen leicht fallen, die Formation des Belt Hold zu erfassen. Im Prinzip ist der Marubozu der stärkste Candlestick. Allerdings ist es schwierig, den Marubozu direkt zu handeln, weil er so selten vorkommt.

Stellen Sie sich die Formation Belt Hold wie einen entspannten Marubozu vor. Und zwar einen, den Sie in einem bestimmten Zusammenhang ausfindig machen, der ihn noch nützlicher für Trader macht.

Wie man die Candlestick Formation Belt Hold ermittelt

Im Rahmen Ihrer Recherche begegnen Ihnen vielleicht unterschiedliche Erklärungen für die Belt Hold Candlestick Formation. In der Tat definieren Trader sie je nach ihrem Verständnis unterschiedlich. Daher habe ich die Kriterien für dieses Muster in zwei Hauptkategorien unterteilt: grundlegende und zusätzliche Kriterien.

Die grundlegenden Bedingungen erfassen den Grundgedanken der Formation Belt Hold. Sie sollten in allen Mustern des Belt Hold vorhanden sein.

Die zusätzlichen Bedingungen beziehen sich auf die Optimierung bzw. Erweiterung der Formation. Diese Ergänzungen sind durchaus nützlich. Aber sie sind im Vergleich zum wichtigeren Kurszusammenhang sekundär, wie beispielsweise die Marktstruktur sowie Unterstützung und Widerstand zum entsprechendem Zeitpunkt.

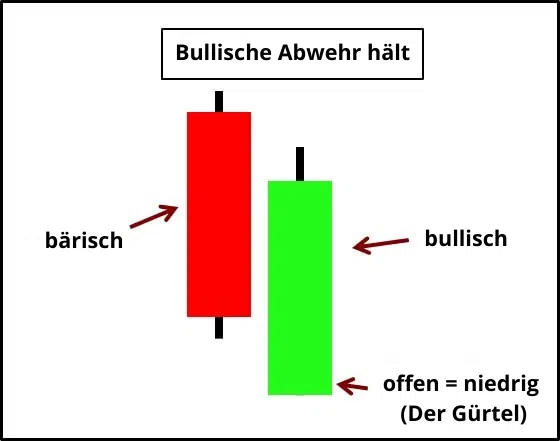

Die bullische Belt Hold Candlestick-Formation

Grundlegende Bedingungen

- Beim bullischen Belt Hold Candlestick Chartmuster findet kein Handel unter dem Eröffnungskurs statt (d.h. es gibt keinen unteren Schatten).

- Der Belt-Hold-Candlestick muss bullisch (also grün) sein.

- Der vorherige Candlestick muss bärisch (also rot) sein.

Zusätzliche Bedingungen

- Bei der Formation Belt Hold muss sich der Schlusskurs innerhalb des Kerzenkörpers des vorherigen Candlesticks befinden.

- Der Belt-Hold-Candlestick sollte in der Nähe seines Hochs schließen.

- Beim Belt-Hold-Candlestick muss sich die Eröffnung unter dem Tief des vorherigen Candlesticks befinden.

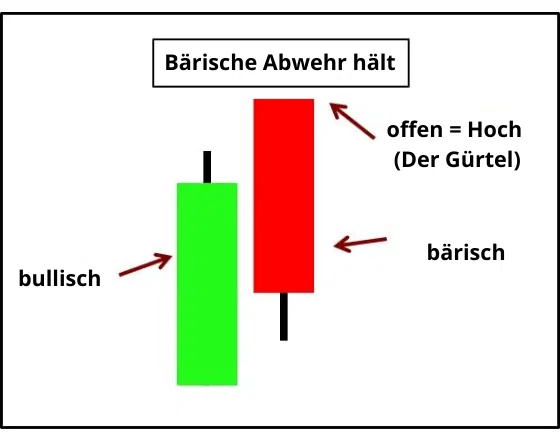

Die bärische Belt Hold Candlestick-Formation

Grundlegende Bedingungen

- Bei der bärischen Belt Hold Candlestick-Formation findet kein Handel über dem Eröffnungskurs statt (d.h. es gibt keinen oberen Schatten).

- Der Belt-Hold-Candlestick muss bärisch (also rot) sein.

- Der vorherige Candlestick muss bullisch (also grün) sein.

Zusätzliche Bedingungen

- Beim Belt-Hold-Candlestick muss sich der Schlusskurs innerhalb des Kerzenkörpers des vorherigen Candlesticks befinden.

- Der Belt-Hold-Candlestick sollte in der Nähe seines Tiefs schließen (d.h. kleiner unterer Schatten).

- Beim Belt-Hold-Candlestick muss sich die Eröffnung über dem Hoch des vorherigen Candlesticks befinden.

Was bedeutet das Muster des Belt-Hold-Candlesticks?

Nun werden wir uns wieder mit den Grundlagen beschäftigen, um zu erkennen, was die Formation Belt Hold bedeutet.

Die schattenlose Ober- oder Unterseite des Candlesticks stellt das entscheidende Merkmal eines Belt-Hold-Candlesticks dar.

Betrachten Sie die bullische Form des Belt-Hold-Candlesticks. Dabei handelt es sich um eine Demonstration bullischer Kraft. Diese zeigt Ihnen, dass der Kaufdruck so überwältigend ist, dass die Verkäufer keinerlei Einfluss gewinnen konnten.

Das Belt-Hold-Muster ist von besonderer Bedeutung, wenn es im Tageschart auftritt. Es handelt sich in diesem Fall um eine Handelssitzung, in der sich die Kurse seit der Eröffnung unentwegt in eine Richtung bewegt haben.

Die Analyse von zwei Tradingstrategien der Belt-Hold-Candlesticks

Beim Trading der Price Action geht es nicht darum, Kursmuster zu ermitteln, um dann unmittelbar eine Kauf- oder Verkaufsaktion zu starten. Stattdessen geht es darum, Ihr Verständnis des Kursverhaltens zu nutzen, um Strategien zu entwerfen, die sich diese Formation zunutze machen. Dazu benötigen Sie eine solide Grundlage in der Analyse der Price Action oder zumindest etwas Markterfahrung.

Hier stelle ich nun zwei Handelsstrategien vor, um Ihnen den Einstieg in die Belt-Hold-Formation zu erleichtern:

- Die erste Strategie ist eine Abwandlung des herkömmlichen Handelsansatzes. Statt in dem Moment einzusteigen, wenn Sie ein Belt-Hold Chartmuster erkennen, warten Sie ab, bis der Markt dieses Muster testet.

- Die zweite Strategie verwendet aufeinanderfolgende Belt-Hold-Candlestick Formationen. Indem Sie sich auf diese überlappenden Chartmuster konzentrieren, können Sie mit größtmöglicher Sicherheit einen neuen Trend bestätigen.

In den folgenden Charts verwende ich den Standard-Indikator von Ninja-Trader. Er weicht geringfügig von den oben genannten grundlegenden Bedingungen ab, ist für unsere Zwecke aber genau genug. Konkret fordert er, dass der Belt Hold mindestens fünf Ticks vom vorherigen Schlusskurs entfernt eröffnet.

Erste Tradingstrategie: Test und Zurückweisung des Belt-Hold-Candlestick

Bei der herkömmlichen Belt-Hold-Strategie müssten Sie einsteigen, sobald die Formation vollendet ist. Wenn man jedoch ein zweites Signal abwartet, könnte sich ein besseres Timing ergeben.

So funktioniert es für einen bullischen Belt Hold:

- Gehen Sie davon aus, dass das Tief des Belt-Hold-Candlesticks als untergeordneter Unterstützungsbereich fungiert.

- Achten Sie auf Versuche, wenn dieser Unterstützungsbereich nach unten durchbrochen wird.

- Wenn diese Versuche scheitern, übergehen Sie diese und eröffnen eine Long-Position.

Verwenden Sie die gleichen Kriterien, um die bärischen Setup-Regeln auszuarbeiten. Wenn Sie sich nicht sicher sind, beziehen Sie sich auf das folgende bärische Beispiel (Beispiel Nr. 2).

Beispiel 1: Zwei bullische Belt Holds

Dieser Tageschart zeigt zwei bullische Belt Hold-Beispiele in einem Aufwärtstrend. Aufgrund des jeweiligen Umfeldes dienten diese als Fortsetzungsmuster.

- Der Markt unternahm ernsthafte Versuche, den Tiefpunkt des bullischen Belt Hold-Candlesticks zu durchbrechen. Der Markt wies diese Versuche jedoch sehr rasch zurück. Nach unserem Ansatz bot jeder dieser gescheiterten Versuche einen Einstieg in eine Long-Position.

- Dieser bullische Belt Hold konnte sich auf eine vorherige Kurslücke und eine Konsolidierungszone (blau schraffiert) stützen.

- Die bärische Kerze versuchte den bullischen Belt Hold nach unten zu befördern, konnte aber keine Dynamik (Momentum) entwickeln.

- Stattdessen entstand ein bullischer Harami und es bot sich die Eröffnung einer Long-Position an.

Beispiel 2: Test und Zurückweisung eines bärischen Belt Hold

Dieses Beispiel zeigt eine Trendumkehr des Marktes in einen Abwärtstrend.

- Der Markt durchbrach diese bullische Trendlinie ganz eindeutig. Dadurch ergab sich die Möglichkeit für eine Änderung der Marktrichtung.

- Hier entwickelte sich ein bärischer Belt-Hold-Candlestick. Anstatt sofort einzusteigen, warteten wir noch einen Test von dessen Hoch ab.

- Dieser bullische Outside-Kursstab bzw. Kerze unternahm einen Ausbruchsversuch über den bärischen Belt-Hold-Candlestick.

- Während dem nächsten Candlestick ein Anstieg über den Belt-Hold gelang, wurde ein bärischer Umkehrkursstab daraus. Aufgrund der Zurückweisung konnten wir eine Short-Position beziehen. Dieses Setup stellte auch das Scheitern eines Outside-Kursstabes dar.

Zweite Tradingstrategie: Aufeinanderfolgende Belt Hold Candlestick Chartmuster

Nehmen Sie sich nun einen Moment Zeit und denken Sie über das charakteristische Merkmal eines Belt-Hold-Candlesticks nach.

Sein Eröffnungskurs ist immer sein niedrigster oder höchster Kurs. Das bedeutet, dass die Bullen – zumindest für diese eine Kerze – die absolute Kontrolle ausüben. (Oder die Bären im Falle eines bärischen Belt Hold.)

Wenn Sie das einmal verstanden haben, werden Sie feststellen, dass es sich hervorragend eignet, um Unterstützungs- und Widerstandsniveaus ausfindig zu machen. Und genau das versucht diese Strategie zu erreichen. Diese Handelsstrategie ist einfach. Suchen Sie nach folgendem:

- Aufeinanderfolgende Belt-Hold-Muster

- in die gleiche Richtung gehend

- bilden sich ungefähr auf dem gleichen Kursniveau aus

Beispiel 3: Bärische Trendwende

Dieses Beispiel stammt vom Tageschart Altair Engineering.

- Der Markt befand sich in einem stabilen Aufwärtstrend.

- Diese bärische Belt-Hold-Formation leitete eine wechselhafte Phase ein. Die Kurse bewegten sich einige Wochen lang seitwärts, bevor der Markt versuchte, die Kurse wieder nach oben zu befördern.

- Während des Rücksetzers vom neuen Trendhoch entwickelte sich ein zweites bärisches Belt-Hold-Muster. Beachten Sie, dass sich dieses im Kursbereich des ersten bärischen Belt Hold bildete. Diese Formation bestätigte das Vorhandensein einer Angebotszone (Widerstand) ungefähr auf diesem Kursniveau.

- Diese bärische „Pin Bar“ war das Ergebnis eines fehlgeschlagenen bullischen Vorstoßes. Sie bestätigte die bärischen Tendenzen des Marktes und bot gleichzeitig auch einen Einstiegspunkt für eine Short Position.

Beispiel 4: Der Beginn eines Aufwärtstrends wird bestätigt

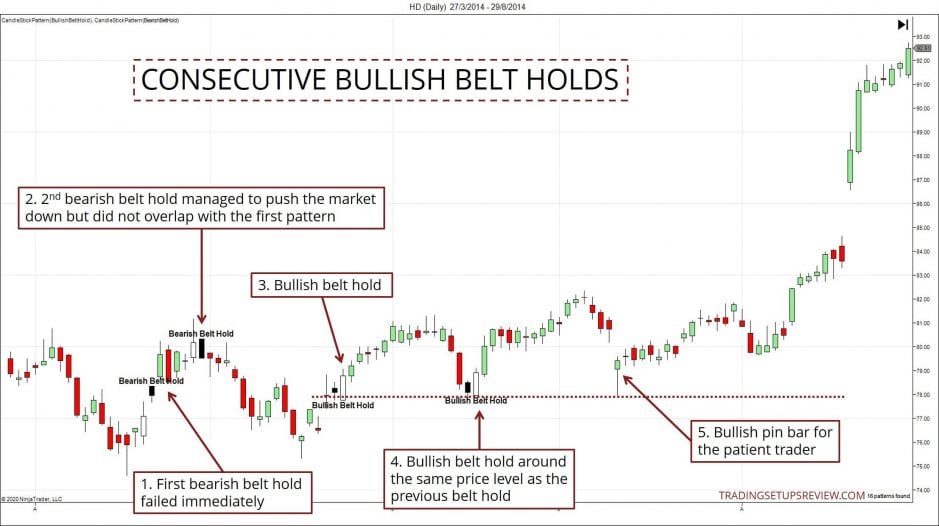

Dieser Candlestick-Tageschart zeigt die Kursentwicklung von Home Depot Inc (HD). Dieses Beispiel ist beeindruckend, da es vier Belt-Hold-Candlestickformationen enthält. Daher bietet es uns die Möglichkeit, einige bärische Belt-Hold-Muster mit einigen bullischen Entsprechungen zu vergleichen.

- Der erste bärische Belt Hold schlug sofort fehl. Wenn ein bärisches Muster sehr schnell scheitert, ist das normalerweise ein gutes Zeichen für die Bullen.

- Dem zweiten Belt-Hold-Candlestickmuster gelang es, die Kurse abwärts zu treiben. Es gab jedoch keine Überlappung mit dem ersten bärischen Belt Hold. Dies steht im Gegensatz zu dem, was wir im letzten Beispiel gesehen haben.

- Dies ist das erste bullische Belt-Hold-Muster. Es entwickelte sich fast genau auf dem Kursniveau des ersten bärischen Belt Hold. Diese Beobachtung erinnert daran, dass sich Unterstützung und Widerstand abwechseln können.

- Dieser zweite bullische Belt-Hold-Candlestick besiegelte das Ganze für uns. Dieser entstand fast genau auf dem Kursniveau des ersten bullischen Belt Hold. Insgesamt signalisierten diese Muster, dass die Käufer auf diesem Kursniveau aggressiv waren.

- Es war vernünftig, direkt nach dem zweiten Belt Hold eine Long-Position zu eröffnen. Aber für den geduldigen Trader, der auf einen besseren Einstiegspunkt wartete, war diese bullische Pin Bar ideal.

Schlussbemerkung: Den Belt-Hold-Candlestick handeln

Wie Sie vielleicht bemerkt haben, bildet das Belt-Hold-Muster häufig einen Teil einer anderen Candlestick-Formation. Das sogenannte Engulfing und die Piercing-Linie sind typische Beispiele. Sie können Ihre Candlestick-Analyse verbessern, wenn Sie mehr über diese Chartmuster wissen und sich die richtigen Fragen stellen. Beim Belt-Hold-Candlestickmuster handelt es sich um eine einfache Formation. Aber bedenken Sie, dass der Handel mit diesem Muster kein mechanischer Akt ist.

In dieser Anleitung haben wir zwei Strategien vorgestellt, die das Belt-Hold-Muster verwenden. Diese Strategien sind nicht perfekt. Aber sie bieten eine Grundlage, auf der Sie mit der Analyse der Belt-Hold-Formation beginnen können. Legen Sie los und wenden Sie sich Ihren Charts zu, um ausgiebig mit dem Belt-Hold-Muster zu experimentieren. Es gibt nichts Besseres, als Ihre Beobachtungen zu nutzen, um einen Handelsplan zu entwerfen, der zu Ihnen passt.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Belt Hold Candlestick Pattern Trading Strategies Guide

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Candlestick-Analyse: 8 Fragen für den leichteren Einstieg

Die Analyse der Price Action mag für erfahrene Trader intuitiv verlaufen und einfach sein. Ein systematischer Ansatz für Einstiege scheint für Anfänger jedoch mitunter schwer nachvollziehbar zu sein. In dieser Anleitung stelle ich Ihnen acht Fragen vor, die Sie bei der Analyse der Candlesticks (oder Kerzen, seltener auch Kursstäbe genannt) der Price Action anleiten.

Auch wenn unterschiedliche Chart-Arten anders aussehen, so enthalten sie doch die gleichen Marktinformationen, nämlich:

- Eröffnung

- Hoch

- Tief

- Schlusskurs

Wir konzentrieren uns hier auf die kurzfristige Analyse von Candlesticks. Gegen Ende dieser Betrachtung werden wir uns stärker auf die Rahmenbedingungen unserer Analyse fokussieren. Wir werden uns hauptsächlich damit beschäftigen, wie man einen einzelnen Candlestick analysiert, indem die vorherige Kerze als Grundlage verwendet wird. Auch wenn die Analyse auf mögliche Handelsansätze hinweisen könnte, so werden wir uns nicht speziell mit Ein- und Ausstiegen beschäftigen.

Mit der Beantwortung dieser acht Fragen werden Sie Ihre Marktbeobachtungen zusammentragen. Sie entwickeln Ihre Marktanalyse, indem Sie diese Beobachtungen miteinander verbinden. Sie bildet die Grundlage für alle Trades, die Sie in Betracht ziehen.

Frage 1: Wie lang sind die oberen und unteren Schatten (Dochte) der Candlesticks?

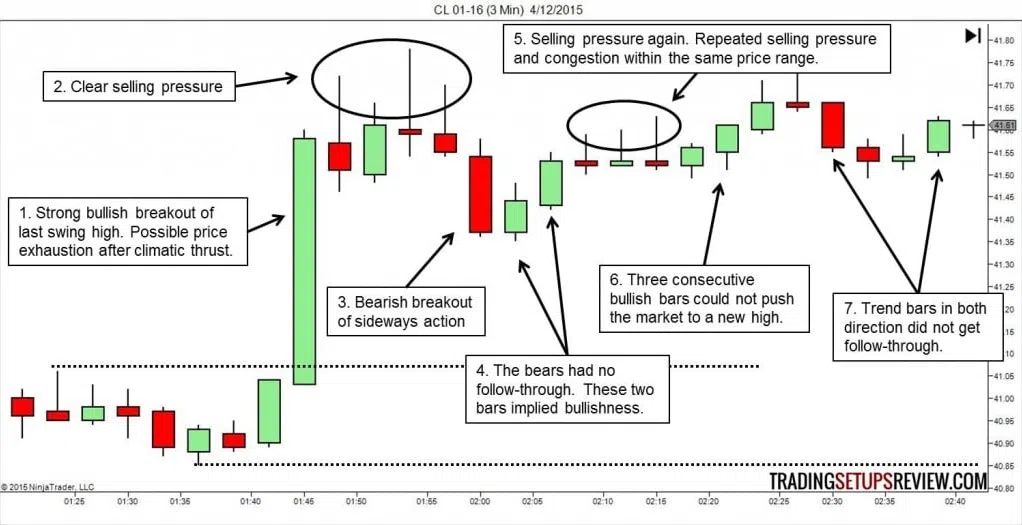

Die oberen und unteren Dochte (oder Schatten) der Kerzen sind Ausdruck des Kauf- bzw. Verkaufsdrucks. Betrachten wir hierfür ein Intraday-Beispiel, um zu verstehen, wie die Beobachtung von Dochten für einen Trader von Nutzen sein kann.

- Das war das erste Beispiel für einen langen unteren Docht, welches einem Zeichen für Kaufdruck entsprach. Der Markt wies diesen jedoch ab, sodass es zu diesem Zeitpunkt keinen Grund zur Annahme gab, dass der Aufwärtsdruck anhalten würde.

- Hier sind zwei Fälle von bullischem Druck (lange untere Dochte) etwa im gleichen Kursbereich.

- Hier gibt es ein weiteres Zeichen von Kaufdruck.

- Es folgen zwei Candlestricks hintereinander, die Kaufdruck zeigen. Ab hier setzte der Aufwärtstrend ein.

Beachten Sie auch, dass es im obigen Chart kaum auffällige obere Dochte gab. Die Formation „Pin Bar“ ist ein klassisches Beispiel, das sich die Kraft der langen Schatten oder Dochte zunutze macht.

Frage 2: Handelt es sich um einen Trend-Candlestick?

Ein Candlestick kann einen enormen Kursbereich umfassen. Aber die wirklich entscheidende Bewegung eines Candlesticks besteht in der Differenz zwischen Eröffnungs- und Schlusskurs (d.h. der Kerzenkörper). Der Körper einer Kerze ist ein wichtiger Faktor, den wir in unserer Analyse nicht übersehen sollten!

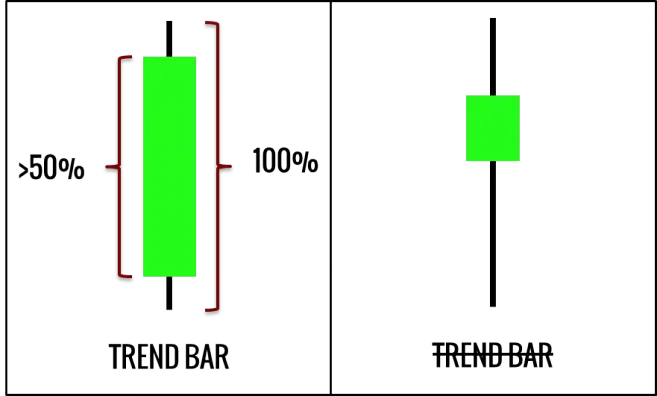

Das Konzept einer Trend-Kerze bringt dies auf den Punkt. Die folgende Abbildung zeigt, woran man einen Trend-Candlestick erkennt.

Der Körper eine Trend-Candlesticks nimmt mindestens 50 % der gesamten Kursspanne der Kerze ein. Grob gesagt nennen wir jede Kerze, die keine Trend-Kerze darstellt, einen Doji.

Kurz: Trend-Candlesticks stellen die Essenz der Marktschwankungen dar. Es ist leicht nachvollziehbar, wie nützlich das Konzept der Trend-Candlesticks sein kann. Wenn beispielsweise in den letzten zehn Kerzen kein Trend-Candlestick aufgetreten ist, befindet sich der Markt wahrscheinlich in einer Konsolidierung.

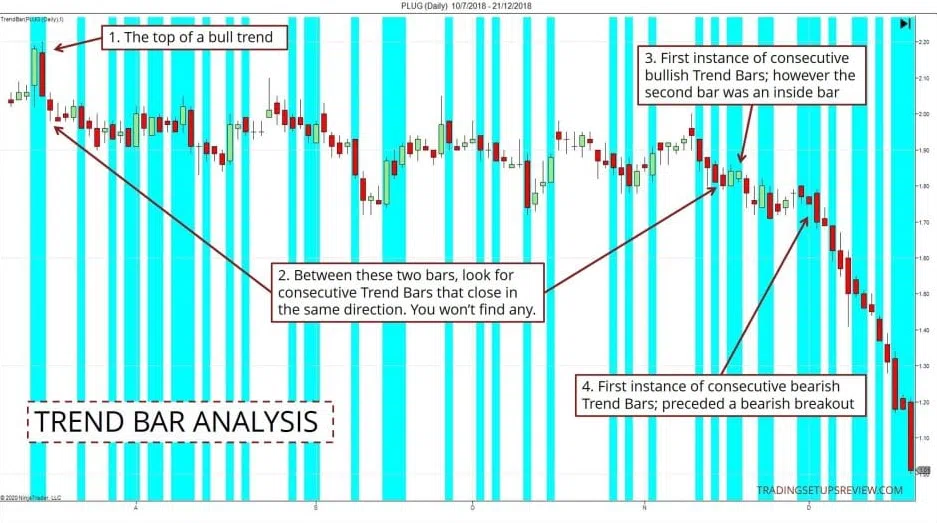

Schauen wir uns ein Beispiel an: Im folgenden Chart sind die Trend-Candlesticks türkisfarben unterlegt.

- Dieser Punkt war die obere Grenze eines Aufwärtstrends.

- Zwischen diesen beiden Candlesticks gab es keine hintereinander folgenden Trend-Kerzen, die in die gleiche Richtung schlossen. Die meisten Trend-Kerzen waren Einzelfälle. Die fünf aufeinander folgenden Trend-Kerzen bestanden aus Candlesticks, die in entgegengesetzte Richtungen schlossen.

- Hier haben wir den ersten Fall von aufeinander folgenden bullischen Trend-Kerzen. Allerdings war der zweite Candlestick ein sogenannter Innen-Kursstab, sodass er nicht auf eine bullische Dynamik hinwies.

- Dieser Fall von aufeinander folgenden bärischen Trend-Candlesticks war anders. Er zeigte klare bärische Stärke und deutete auf einen entscheidenden bärischen Ausbruch hin.

Dieses Beispiel zeigt, wie hilfreich die Beachtung einer bestimmten Zusammensetzung von Trend-Kerzen ist, um eine Veränderung der Marktphase (ein Ausbruch aus einer Handelsspanne in einen Trend) zu erkennen.

Frage 3: Gibt es aufeinander folgende Candlesticks, die in die dieselbe Richtung schließen?

Im Markt gibt es Trends auf verschiedenen Ebenen. Aufeinander folgende Kerzen, die in dieselbe Richtung schließen, gehören zu den einfachsten Möglichkeiten, kleinere Trends zu erfassen.

Hintereinander folgende Kerzen mit Schlusskursen in die gleiche Richtung sind auch hilfreich, um unsere Analyse der Price Action zu optimieren. Außerdem spielt auch die Anzahl der aufeinander folgenden Kerzen eine Rolle.

Das folgende Beispiel zeigt, wie diese zur Marktanalyse beitragen.

- Nach dieser bullischen Kurslücke waren wir nicht mehr davon überzeugt, dass die Kurse weiter steigen würden.

- Diese fünf aufeinander folgenden Candlesticks konnten die Kurslücke nicht schließen.

- Stattdessen reagierte der Markt mit einer langen bullischen Phase. Diese Formation bestätigte den Aufwärtstrend.

In vielen Fällen sind Ihnen nacheinander folgende Candlesticks dabei behilflich, nachhaltige Kursbewegungen zu erkennen. Sie bilden die Grundlage für das aktuelle Kursgeschehen. Aber das bedeutet nicht, dass Sie in die Richtung dieser Kursbewegungen handeln müssen.

Zum Beispiel zieht diese Pullback-Strategie Nutzen aus aufeinander folgenden Candlesticks, die in die entgegengesetzte Richtung des vorherrschenden Trends laufen.

Frage 4: Wie groß ist das Ausmaß der Überschneidung zum vorherigen Candlestick?

Der Grad der Überschneidung mit dem vorherigen Candlestick gibt Ihnen Auskunft über die aktuelle Marktphase und die Stärke der Kerze.

Wenn sich die von Ihnen betrachtete Kerze vollständig mit dem vorherigen Candlestick überschneidet, handelt es sich wahrscheinlich um einen kurvenreichen Kursverlauf. Dies gilt vor allem für sogenannte Inside Bars. Wenn Sie eine nur geringfügige Überschneidung zwischen einer Kerze und der vorherigen Kerze feststellen, deutet dies auf eine gewisse Dringlichkeit hin.

Der folgende Chart zeigt beide Extreme auf.

- 100 % sich überschneidende Kerzen sind ein deutliches Zeichen für eine Konsolidierung.

- Wenn es keine sich überschneidenden Kerzen gibt, weist dies zwar auf eine hohe Dynamik hin, aber diese ist in der Regel nicht stabil.

Frage 5: Wie hat der Markt auf eine Eröffnungskurslücke reagiert (falls vorhanden)?

Kurslücken sind außergewöhnliche Formationen, da sie sozusagen Leerräume sind, wo kein Handel stattfand. Aus diesem Grund verdienen Kurslücken besondere Aufmerksamkeit. Während Kurslücken normalerweise in Intraday-Charts selten vorkommen, sind sie für die Analyse von Tagescharts (Candlesticks) von entscheidender Bedeutung.

Suchen Sie vor allem nach Kerzen mit einer bullischen Eröffnungslücke, aber einem bärischen Schlusskurs. Oder Kerzen mit einer bärischen Eröffnungslücke und einem bullischen Schlusskurs. In diesen Fällen erzeugt die jeweilige Eröffnungslücke Erwartungen, die nicht erfüllt wurden.

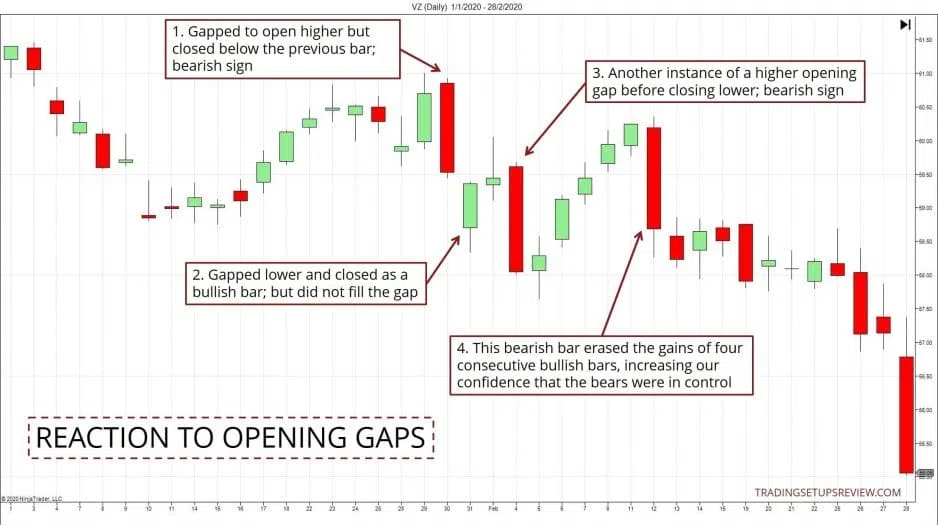

Sehen Sie sich das folgende Beispiel an.

- Diese Kerze zeigt eine bullische Kurslücke bei der Eröffnung. Er schloss jedoch unter dem vorherigen Candlestick.

- Diese Kerze eröffnete niedriger und schloss höher, aber sie konnte die Kurslücke nicht schließen. Obwohl diese Kerze ein bullisches Signal sendete, war sie dennoch nicht so stark wie ihr bärisches Gegenstück.

- Eine andere Formation wie die in Punkt 1 und zwar eine bärische.

- Dieser Candlestick vernichtete die Gewinne von vier aufeinander folgenden bullischen Kerzen, was unser Vertrauen in die bärische Grundstimmung verstärkte.

Erfahren Sie noch mehr über Kurslücken:

Frage 6: Wie hat der Candlestick auf einen Test von Unterstützung bzw. Widerstand reagiert?

Ab dieser Frage werden wir mehr Rahmenbedingungen einbeziehen, um die Kerzenanalyse im Zusammenhang mit der Price Action zu verbessern.

Wir werden an dieser Stelle nicht erörtern, wie man Unterstützung bzw. Widerstand feststellt. Hierzu können Sie die entsprechenden Artikel zu den jeweiligen Standardmethoden zur Bestimmung von Unterstützung und Widerstand heranziehen:

- 5 Möglichkeiten, um Unterstützung und Widerstand mit Price Action und Volumen ausfindig zu machen

- Zuverlässige Unterstützungs- und Widerstandszonen mit Signalen hohen Volumens

Die Grundidee ist einfach: Achten Sie besonders auf Candlesticks, die eine Unterstützung bzw. einen Widerstand testen. Dabei werden Sie vermutlich feststellen, dass die besagte Kerze Probleme hat, das betreffende Kursniveau zu durchbrechen. Oder Sie könnten entdecken, dass die entsprechende Candlestick den Kursbereich vollkommen außer Acht lässt.

Auf jeden Fall helfen Ihnen diese Kerzen, einen Handelsansatz zu konzipieren.

- Dieser Test des Unterstützungsniveaus hatte einen bullischen Pin-Kursstab zur Folge. Wie bereits erwähnt, weist ein langer unterer Schatten auf bullischen Druck hin.

- Andererseits ließ der Markt den Widerstandsbereich vollständig außer Acht, wobei die Kurse dieses Niveau massiv übertrafen.

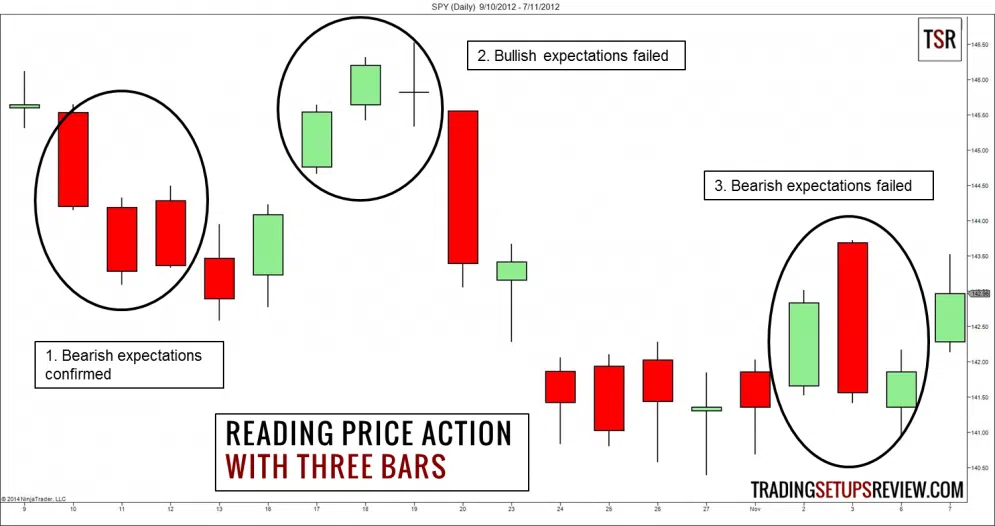

Frage 7: Was sagen Ihnen die letzten drei Kerzen?

Die Analyse von drei Kerzen als Gruppe ist viel vorteilhafter. Daher ist es allgemein üblich, zahlreiche Muster der Price Action ausfindig zu machen, die aus drei Kerzen bestehen (z.B. Evening Star; eine aus drei Candlesticks bestehende Inside-Kerze).

- Der erste Candlestick gibt den entsprechenden Kontext vor.

- Der zweite Candlestick legt die Erwartungen fest.

- Der dritte Candlestick sagt uns, ob diese Erwartungen erfüllt werden.

Der folgende Chart stammt aus der Anleitung für Anfänger zum Lesen der Price Action, deren Höhepunkt in der Analyse von drei Candlesticks besteht. Darin finden Sie eine umfassende Erläuterung des Charts.

Frage 8: Was sagen Ihnen die letzten zwanzig Candlesticks?

Zwanzig ist keine Wunderzahl. Der entscheidende Punkt hierbei ist, Sie mit dem Gedanken vertraut zu machen, Ihre Analyse langsam zu erweitern und mehr vom Kontext einzubeziehen. Grundsätzlich geht es darum, dass Sie die bisherigen Fragen für eine größere Anzahl von Candlesticks beantworten.

Weitere Beispiele finden Sie in diesem Artikel: Drei Beispiele für die Analyse der Price Action Kerze für Kerze

Analyse von unten nach oben (Bottom-Up) versus Analyse von oben nach unten (Bottom-Down)

Sie wollen lernen, die Price Action zu erfassen? Dann müssen Sie von unten nach oben vorgehen. Es ist schwer, Unterstützung und Widerstand zu begreifen, wenn Sie noch nicht einmal wissen, wie man einen Candlestick liest. Aus diesem Grund bauen unsere Fragen von unten nach oben auf.

Ein Top-Down-Ansatz ist wirkungsvoller und angemessener, wenn Sie mit Price Action handeln. Ein Top-Down-Ansatz bedeutet, dass Sie zuerst Unterstützung und Widerstand bestimmen. Dann vergrößern Sie mit der Marktstruktur im Gedächtnis die Einzelheiten auf der untersten Ebene.

Der Top-Down-Ansatz ist dabei enorm hilfreich, Ihre Aufmerksamkeit beim Handel zu fokussieren. Wenn Sie beispielsweise wissen, wo sich die Unterstützungs- und Widerstandszonen befinden, dann können Sie entscheiden, wann Sie sich auf die Analyse Kerze für Kerze konzentrieren sollten.

Schlussbemerkungen und Fazit

Ihre Sichtweise auf die Chart-Analyse wird sich verändern, sobald Sie genügend Übung im Analysieren und Verstehen von Kursbewegungen haben. Sie werden feststellen, dass Sie nicht mehr nach starren Kursmuster suchen. Stattdessen werden Sie erkennen, wie Sie Markterwartungen ausbilden und diese ständig (neu) bewerten.

Tiefgreifende Kenntnisse in der Price Action-Analyse sind nur ein Teil des Trading-Puzzles. Um Ihre Analyse in konkrete Setups zu übertragen, die Ihr Kapital wert sind, müssen Sie Ihre Betrachtungen in den richtigen Zusammenhang mit dem risiko- und Handelsmanagement stellen. Dazu gehört, wie Sie die Größe Ihrer Position bestimmen, wie genau Sie in den Markt einsteigen und wie Ihr Ausstiegsplan aussieht.

Abschließend müssen Sie eine Einschätzung Ihrer Erwartungen vornehmen, um zu erfahren, ob sich der Trade lohnt.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Eight Questions to Help You with Price Action Bar Analysis

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zu Candlestick Formationen

Was sind Candlestick Formationen?

Candlestick Formationen sind visuelle Muster, die auf einem Finanzmarkt-Chart dargestellt werden und Aufschluss über die aktuelle Marktstimmung und mögliche zukünftige Kursentwicklungen geben können.

Welche Arten von Candlestick Formationen gibt es?

Es gibt viele verschiedene Arten von Candlestick Formationen, wie z.B. den Doji, den Hammer, den Engulfing, die Piercing Line oder den Shooting Star.

Wie kann man Candlestick Formationen interpretieren?

Candlestick Formationen können als Indikatoren für die Stimmung der Marktteilnehmer und mögliche zukünftige Kursentwicklungen interpretiert werden. Einige Formationen gelten als bullish (aufsteigend) und andere als bearish (absteigend). Es ist jedoch wichtig zu beachten, dass Candlestick Formationen nicht immer eindeutig sind und in Verbindung mit anderen Analysemethoden interpretiert werden sollten.

Wie kann man Candlestick Formationen in die eigene Trading-Strategie einbeziehen?

Candlestick Formationen können in die eigene Trading-Strategie einbezogen werden, indem sie als Indikatoren für die Auswahl von Einstiegspunkten und den Schutz von Gewinnen verwendet werden. Es ist jedoch wichtig, sie in Verbindung mit anderen Analysemethoden zu verwenden und sich immer über die möglichen Risiken im Klaren zu sein.

Gibt es bestimmte Regeln oder “goldene Regeln” bei der Verwendung von Candlestick Formationen?

Es gibt keine festen Regeln oder “goldenen Regeln” bei der Verwendung von Candlestick Formationen. Jeder Trader hat seine eigene Methode und Strategie.

- Was ist Price Action Trading? Der große Guide für Trading ohne technische Indikatoren (Erklärung & Strategien) - 18/06/2024

- Ankerzonen als Tradingstrategie – was steckt dahinter? Regeln und Beispiele (2024) - 19/05/2024

- Diese 10 technischen Indikatoren sollte jeder Trader kennen – Gleitende Durchschnitte, Trendfolge, Oszillatoren, Kurskanäle (2024) - 12/02/2024