Harami-Kerzenmuster: das Wichtigste vorweg

- Das Harami Pattern ist ein wichtiges Muster in der technischen Analyse von Candlestick-Charts. Harami stammt aus dem Japanischen und bedeutet „Schwanger”. Das Harami-Muster besteht aus einer großen Kerze, gefolgt von einer kleineren Kerze, die sich innerhalb des Körpers der ersten Kerze befindet. Die kleinere Kerze kann sowohl bullisch als auch bärisch sein.

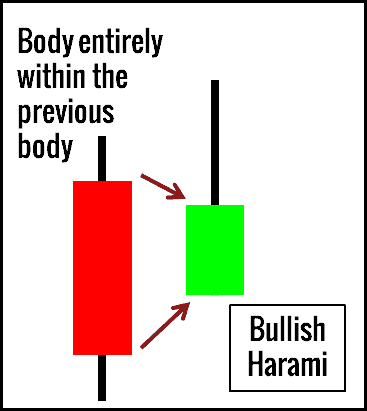

- Ein bärisches Harami tritt auf, wenn eine große bullische Kerze von einer kleinen bärischen Kerze gefolgt wird. Dies kann anzeigen, dass der vorherrschende Aufwärtstrend möglicherweise schwächer wird oder eine mögliche Trendumkehr bevorsteht. Ein bullisches Harami ist das Gegenteil, bei dem eine große bärische Kerze von einer kleinen bullischen Kerze gefolgt wird.

- Obwohl das Harami-Muster ein potenzieller Trendumkehrindikator ist, sollte es immer mit anderen technischen Indikatoren oder Chartmustern kombiniert werden, um seine Aussagekraft zu bestätigen.

- Das Harami Pattern kann in verschiedenen Zeitrahmen auftreten, von kurzfristigen bis zu langfristigen Charts. Es ist wichtig, den Kontext des Gesamtmarktes und die vorherrschenden Trends zu berücksichtigen, um die Bedeutung des Harami-Musters zu verstehen.

- Um das Harami-Muster zu bestätigen, kann man auf weitere Bestätigungssignale achten, wie zum Beispiel einen Rückgang des Handelsvolumens oder andere technische Indikatoren wie gleitende Durchschnitte oder Unterstützungs- und Widerstandsniveaus.

Die Harami-Candlestickformation ist auf den Charts gut erkennbar. Wie bei allen Chartformationen ist es jedoch nicht ratsam, den Harami alleine zu handeln. Dies gilt insbesondere dann, wenn Sie nach Trendwenden Ausschau halten.

In diesem Artikel erfahren Sie, wie Sie die Harami-Kerzenformation zusammen mit anderen Trading-Werkzeugen handeln können. In diesem Zusammenhang werden Sie lernen, eine effektivere Strategie für das Trading einer Trendumkehr zu entwickeln.

Tradingkonzepte für das Harami-Kerzenmuster

Diese Strategie ist einfach, wenn Sie bereits die folgenden Tradingkonzepte beherrschen:

Wenn Sie mit diesen Tradingkonzepten nicht vertraut sind, klicken Sie die obigen Links, um mehr über die jeweiligen Handelskonzepte zu erfahren.

Harami-Candlestickformation

Der erste Kursstab des Harami-Candlestick-Musters stellt eine sich erschöpfende Bewegung dar. Es handelt sich um einen nicht nachhaltigen Schub in Trendrichtung.

Der zweite Kursstab der Harami-Kerzenformation entspricht einem aufgewühlten Markt, der sich auf eine Trendwende vorbereitet. Betrachten Sie dies als Zeitfenster, das Gelegenheit zum Handeln bietet.

Die besten Harami-Muster kommen rasch zur Auslösung. Es sollte nicht allzu viel Aktivität in Richtung des ersten Candlesticks stattfinden. Wenn sich die Kurse deutlich über die erste Kerze des Harami hinausbewegen, vergessen Sie das Setup.

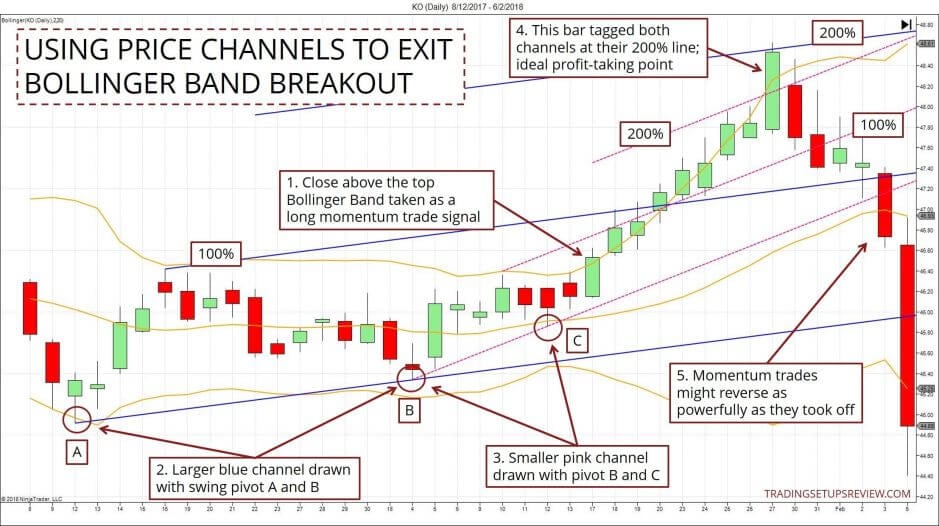

Trendkanal

Dieser Strategie entsprechend sind wir auf eine Trendwende ausgerichtet.

Eine Trendlinie hilft, einen Trend zu erkennen und zu bestätigen. Schließlich kann man eine Trendwende nicht ohne Trend handeln.

Sie können die Trendlinie auch zu einem Trendkanal erweitern.

Die Kanallinien (d.h. 100 %, 200 %, 300 %) fungieren dann als Entsprechung der Price Action in Bezug auf Überkauft- und Überverkauft Levels. Achten Sie auf Möglichkeiten einer Trendwende, wenn der Markt die 200%-Linie testet oder überschreitet.

Hinweis für Kurs-Teilnehmer: Für die grafische Darstellung der Trendkanäle werden gültige Pivots verwendet.

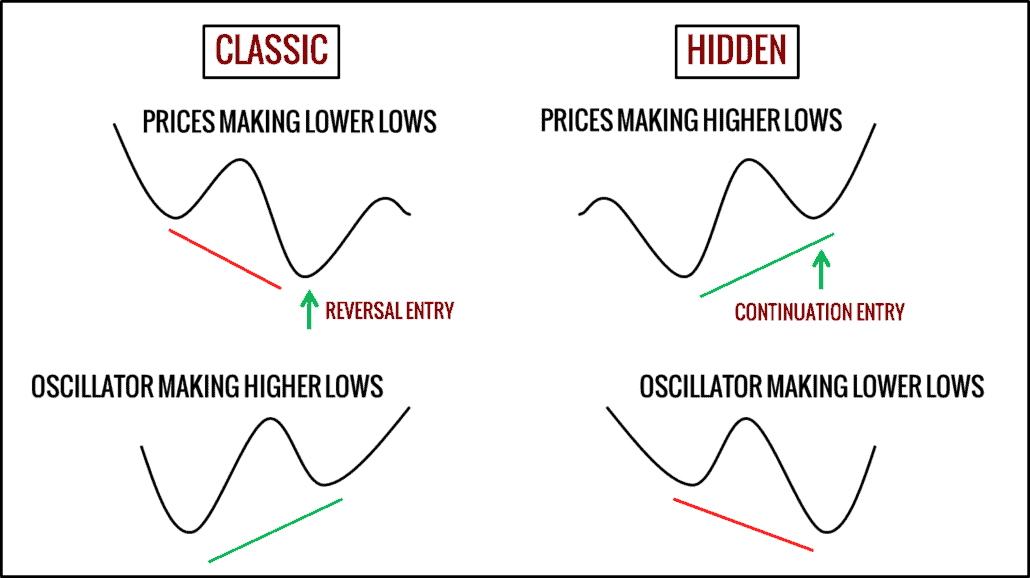

Klassische MACD Divergenz

Um es klar auszudrücken, wir sind an der klassischen Divergenz links in der Abbildung interessiert.

Eine Kursabweichung (Divergenz) ist eine der besten Möglichkeiten, um Trading-Oszillatoren einzusetzen. So sind Sie gezwungen, Ihren bevorzugten Indikator zusammen mit der Price Action zu verwenden.

Die besten Divergenzen (Abweichungen) sind leicht zu erkennen und ganz offensichtlich. Sie sollten sich nicht anstrengen müssen, um diese ausfindig zu machen.

Sie können nach Divergenzen bei der MACD-Linie oder in deren Histogramm suchen. Im Rahmen dieses Artikels werden wir uns auf Kursabweichungen im MACD-Histogramm konzentrieren.

Tradingregeln für den Trendwende-Harami

Setup für eine Shortposition

- Bärischer Harami am Höchstpunkt eines Aufwärtstrends, möglichst mit einer Überschneidung zur bullischen, also nach oben gerichteten Kanallinie.

- Bärischer Kurs-Divergenz zum MACD-Diagramm.

- Verkaufen Sie, wenn der Markt unter den zweiten Kursstab der Harami-Chartformation fällt.

Setup für eine Longposition

- Bulllischer Harami am Tiefstpunkt eines Abwärtstrends, möglichst mit einer Überschneidung zur bärischen, also nach unten gerichteten Kanallinie.

- Bullischer Kursunterschied (Divergenz) zum MACD-Diagramm.

- Kaufen Sie, wenn der Markt über den zweiten Kursstab der Harami-Chartformation steigt.

Tradingbeispiele für den Trendwende-Harami

Beispiel für einen bullischen Harami

- Der Markt befand sich in einem ausgeprägten Abwärtstrend. Die Kurse sanken unter die 200%-Linie und hatten anscheinend unter der 300%-Linie Unterstützung gefunden. Ein Markt, der die 300%-Linie testet, hat sich höchstwahrscheinlich zu weit ausgedehnt. Daher ist es durchaus begründet, eine bullische Trendwende in Betracht zu ziehen.

- Dieses bullische Harami Candlestickmuster überschneidet sich mit der 300%-Linie. Dies bot eine ausgezeichnete Gelegenheit, eine Longposition mit begrenztem Risiko einzugehen.

- Die Divergenz des MACD unterstützte ebenfalls eine Long-Setup.

- Nachdem die abwärts gerichtete Trendlinie durchbrochen worden war, schlängelte sich der Markt für eine gewisse Zeit dahin. Schließlich entwickelte sich ein Aufwärtstrend.

Beispiel für einen bärischen Harami

- Der Markt befand sich in einem vorherrschenden Aufwärtstrend. Mit den wichtigsten Swing-Pivots können Sie einen aufwärts gerichteten, bullischen Trendkanal erstellen.

- Dieser bärische Harami überschneidet sich mit der 200%-Linie, was auf einen überzogenen Aufwärtstrend hindeutet. Außerdem wies dieses Harami-Candlestickmuster eine hervorragende Form auf. Der erste Kursstab dieses Harami war ein bullischer Trend-Kursstab (trend bar) mit einer umfangreichen Kursspanne, was auf eine wahrscheinliche Erschöpfung hindeutete.

- Eine bärische MACD-Divergence war leicht zu erkennen.

- Die Harami-Kerzenformation wurde nicht sofort ausgelöst. Allerdings konnte sich der Markt auch nicht mit dem bullischen Vorstoß durchsetzen. Nach einigen Tagen der Konsolidierung brach der Markt zusammen und drehte sich, um einen Abwärtstrend zu entwickeln.

Fazit zum Harami Candlestick Pattern

Der Harami ist ein kurzfristiger Trigger, das einen erschöpfenden Kursstab enthält. Der Trendkanal bildet vom Blickwinkel der Price Action aus betrachtet den Rahmen. Die MACD-Divergenz beruht auf dem Konzept der Kursdynamik: dem Momentum.

Eine Vielzahl von Instrumenten erhöht die Effizienz einer Handelsstrategie.

Aber fügen Sie nicht jedes Tradingtool und jede Formation zusammen, um eine Strategie zu entwickeln. Gehen Sie stattdessen selektiv vor, was die Auswahl von Komponenten für Ihre Charts anbelangt.

Und vor allem sollten Sie jedes Instrument beherrschen, bevor Sie es in Ihre Strategie einbauen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Harami Candlestick Reversal Trading Strategy

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zur Harami Candlestick Strategie

Was ist die Harami-Kerzenmuster-Strategie?

Die Harami-Kerzenmuster-Strategie ist ein Ansatz in der technischen Analyse, der auf dem Erkennen des Harami-Musters in Candlestick-Charts basiert. Es wird verwendet, um potenzielle Trendumkehrsignale zu identifizieren.

Wie funktioniert die Harami-Kerzenmuster-Strategie?

Die Strategie besteht darin, nach dem Harami-Muster zu suchen, das aus einer großen Kerze gefolgt von einer kleineren Kerze besteht, die sich innerhalb des Körpers der ersten Kerze befindet. Ein bärisches Harami kann anzeigen, dass ein Aufwärtstrend schwächer wird, während ein bullisches Harami auf eine mögliche Trendumkehr hindeuten kann.

Wie bestätigt man das Harami-Muster?

Das Harami-Muster sollte nicht isoliert betrachtet werden. Es ist wichtig, es mit anderen technischen Indikatoren oder Chartmustern zu kombinieren, um die Aussagekraft zu bestätigen. Zusätzliche Bestätigungssignale können ein Rückgang des Handelsvolumens oder das Auftreten weiterer Trendumkehrmuster sein.

Welche Zeitrahmen sind für die Harami-Kerzenmuster-Strategie geeignet?

Das Harami-Muster kann auf verschiedenen Zeitrahmen auftreten, von kurzfristigen bis zu langfristigen Charts. Die Wahl des Zeitrahmens hängt von den individuellen Handelszielen und -präferenzen ab. Es ist jedoch wichtig, den Kontext des Gesamtmarktes und die vorherrschenden Trends zu berücksichtigen.

Wie kann die Harami-Kerzenmuster-Strategie angewendet werden?

Nachdem ein Harami-Muster identifiziert wurde, können Händler verschiedene Handelsansätze anwenden. Einige Händler nutzen das Muster als Signal für den Einstieg in einen Trade, während andere es als Bestätigung für bereits identifizierte Handelssignale verwenden.

Gibt es Risiken bei der Verwendung der Harami-Kerzenmuster-Strategie?

Ja, wie bei jeder Handelsstrategie gibt es auch bei der Harami-Kerzenmuster-Strategie Risiken. Das Harami-Muster ist kein 100% zuverlässiges Signal und kann zu Fehlsignalen führen. Es ist wichtig, weitere Analysen durchzuführen und Risikomanagementtechniken anzuwenden, um Verluste zu begrenzen.

Sollte die Harami-Kerzenmuster-Strategie allein verwendet werden?

Nein, die Harami-Kerzenmuster-Strategie sollte nicht isoliert verwendet werden. Es ist ratsam, sie mit anderen technischen Analysetools wie gleitenden Durchschnitten, Unterstützungs- und Widerstandsniveaus sowie anderen Chartmustern zu kombinieren, um fundierte Handelsentscheidungen zu treffen.

Ist die Harami-Kerzenmuster-Strategie für Anfänger geeignet?

Die Strategie erfordert ein grundlegendes Verständnis der technischen Analyse und Candlestick-Charts. Für Anfänger kann es hilfreich sein, zunächst ein solides Fundament in der technischen Analyse aufzubauen, bevor sie die Harami-Kerzenmuster-Strategie anwenden. Es ist ratsam, Schulungen, Bücher oder Online-Ressourcen zu nutzen, um das erforderliche Wissen zu erwerben und praktische Erfahrungen zu sammeln.

- Was ist Price Action Trading? Der große Guide für Trading ohne technische Indikatoren (Erklärung & Strategien) - 18/06/2024

- Ankerzonen als Tradingstrategie – was steckt dahinter? Regeln und Beispiele (2024) - 19/05/2024

- Diese 10 technischen Indikatoren sollte jeder Trader kennen – Gleitende Durchschnitte, Trendfolge, Oszillatoren, Kurskanäle (2024) - 12/02/2024