Kerzenformationen erklärt in 30 Sekunden

- Kerzenformationen (auch Kerzenmuster, Candlestick-Formationen) werden verwendet, um Markttrends und Trendumkehrungen zu identifizieren. Sie zeigen Informationen über den Eröffnungs- und Schlusskurs, den Höchst- und Tiefstkurs sowie den Trendverlauf.

- Die bekanntesten Kerzenformationen sind der Hammer, die Shooting Star-Formation, die Doji-Formation, die Engulfing-Formation und der Harami. Jede dieser Kerzenmuster hat ihre eigenen Eigenschaften und zeigt unterschiedliche Informationen.

- Candlestick-Formationen können allein oder in Kombination mit anderen technischen Indikatoren verwendet werden. Einige Händler verwenden sie auch in Verbindung mit fundamentalen Daten, um Handelsentscheidungen zu treffen.

- Kerzenformationen können auf verschiedene Zeiträume angewendet werden, von Intraday-Handel bis hin zu langfristigen Investitionen. Es ist wichtig, dass Händler ihre Handelsstrategie an ihren individuellen Handelsstil und ihre Ziele anpassen.

- Es gibt keine Garantie dafür, dass Candlestick-Muster eine Trendumkehr signalisieren werden. Händler müssen immer andere Faktoren berücksichtigen, bevor sie Handelsentscheidungen treffen.

Jetzt das kostenlose Kerzenformationen pdf Deutsch anfordern!

Video: Drei wichtige Kerzenformationen für (dein) Trading!

Die technische Analyse bietet Tradern Instrumente, welche helfen, Trends zu bestimmen und deren Umkehrungen frühzeitig zu erkennen. Neben technischen Indikatoren gibt es jedoch noch einen weiteren möglichen Ansatz für die Analyse von Kursentwicklung: Candlestick-Kerzenformationen.

Wie Sie vielleicht wissen, gibt es mehrere Möglichkeiten, den Kurs eines Vermögenswertes darzustellen, sei es ein Devisenpaar, eine Unternehmensaktie oder eine Kryptowährung. Die drei beliebtesten Diagrammtypen sind das Liniendiagramm, das Balkendiagramm und das Candlestick-Diagramm. Die meisten Trader bevorzugen letzteres, da es eindeutigere Muster liefert, Trendumkehrungen oder -fortsetzungen vorherzusehen.

Eine Kerzenformation ist dabei die Kursbewegung eines Vermögenswerts, die grafisch im Candlestick-Diagramm dargestellt wird. Wenn eine bestimmtes Kerzenmuster auf dem Candlestick-Chart auftritt, kann daraus ein möglicher Kursverlauf abgeleitet werden. In diesem Beitrag stellen wir Ihnen die wichtigsten und effektivsten Candlestick-Chartmuster vor, damit Sie Trendverläufe und Umkehrungen richtig deuten.

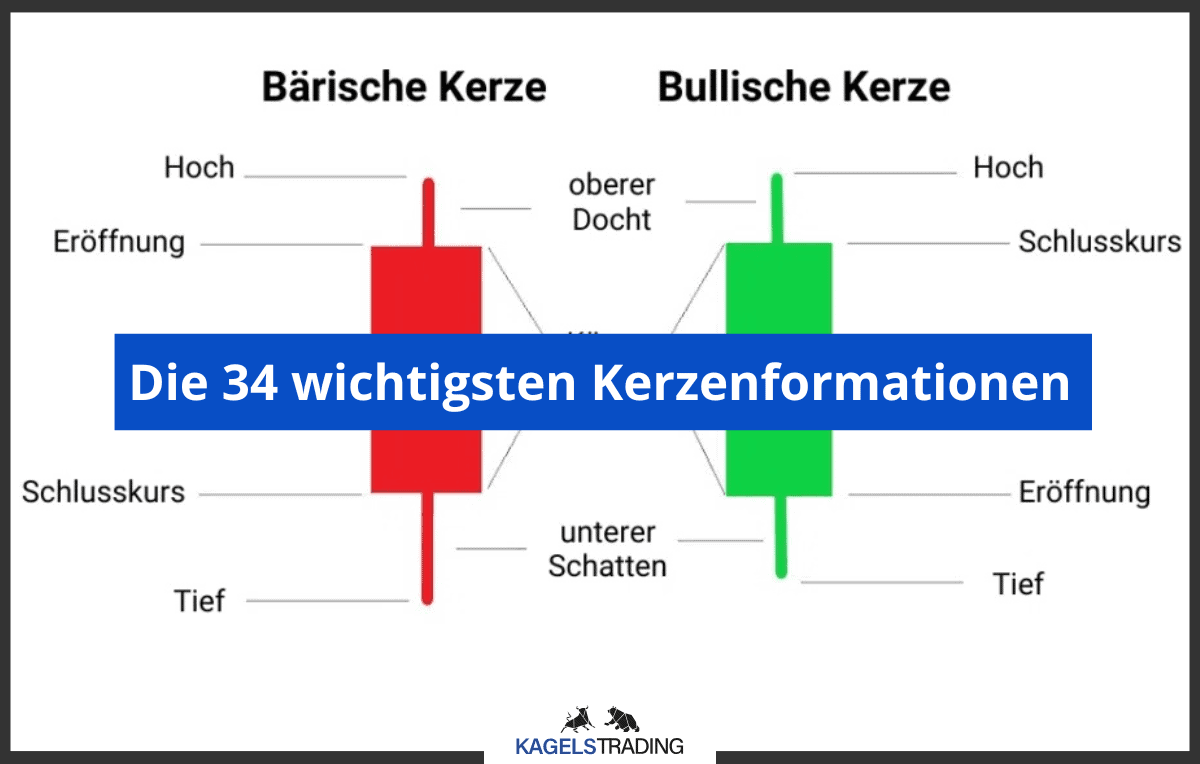

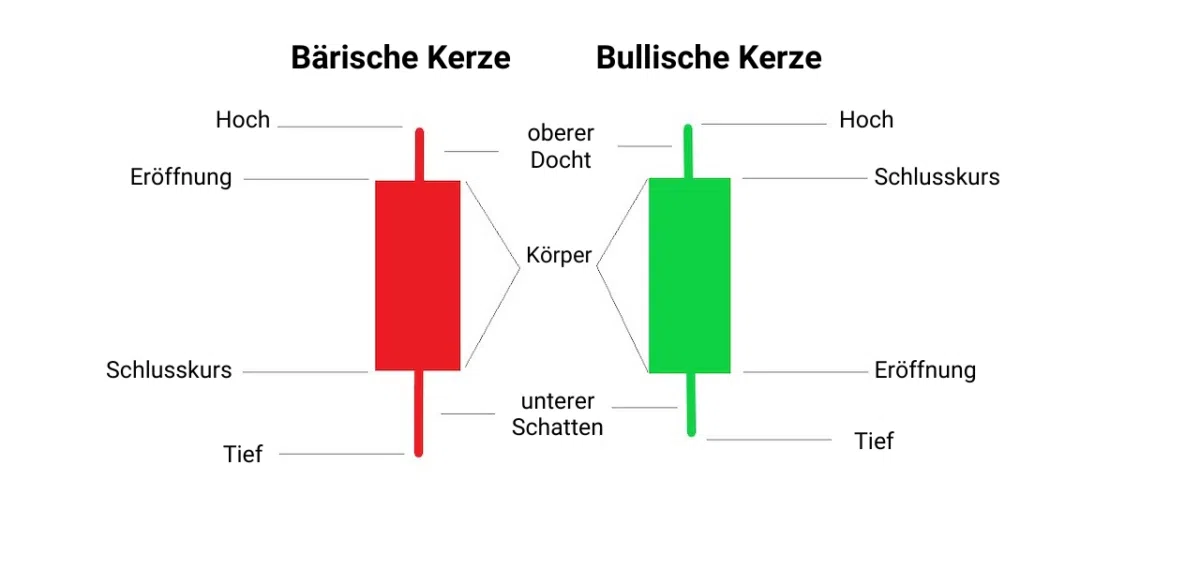

Was ist ein Candlestick?

Ein Candlestick (Kerze) ist ein einzelner Balken in einem Candlestick-Kursdiagramm, der dem Händler die Marktbewegungen auf einen Blick zeigt. Jede Kerze zeigt den Eröffnungskurs, den Tiefstkurs, den Höchstkurs und den Schlusskurs eines Marktes für eine bestimmte Zeitspanne an. Die in Candlestick-Charts auftauchenden Muster können Tradern helfen, Marktbewegungen mithilfe der technischen Analyse vorherzusagen. Candlesticks sind wie folgt aufgebaut:

Kerzenkörper

Der Kerzenkörper enthält den Eröffnungs- und Schlusskurs eines Vermögenswertes. Die Position des Eröffnungs- oder Schlusskurses hängt davon ab, ob die Kerze und damit der Kurs in einem bestimmten Zeitraum nach oben oder unten tendiert. In einem bullischen Markt liegt der Schlusskurs über dem Eröffnungskurs und umgekehrt.

Kerzendocht/Schatten

Jede Kerze hat im Allgemeinen einen sogenannten Schatten und einen Docht, obwohl diese nicht immer zu sehen sind. So steht der Docht für den Höchststand und der Schatten für den Tiefststand des Kurses. Manchmal kann auch entweder nur der Schatten oder Docht sichtbar sein. Dies ist der Fall, wenn der Höchst- oder Tiefststand mit dem Eröffnungs- oder Schlusskurs zusammenfällt.

Farbe der Kerze

Die Farbe des Körpers zeigt die Richtung der Kursbewegung an. Normalerweise deutet ein grüner (oder weißer) Körper auf einen Kursanstieg und ein roter (oder schwarzer) Körper auf einen Kursrückgang hin. Auf den meisten Plattformen werden Sie grüne und rote Körper sehen. Wenn der Körper grün ist, zeigt seine obere Grenze den Schlusskurs an.

Wie funktioniert das Kerzen-Diagramm?

Das Kerzen-Diagramm ist bei weitem der umfassendste Stil zur Darstellung des Preises eines Vermögenswerts. Im Gegensatz zum Liniendiagramm, das nur den Schlusskurs anzeigt, liefert das Candlestick-Diagramm dank seiner oben beschriebenen Struktur (Docht/Schatten) eine Fülle von Informationen über den historischen Kurs.

Candlesticks bilden sich chronologisch nacheinander und können Ihnen helfen, den allgemeinen Trend sowie die Widerstands- und Unterstützungslinien auch ohne technische Indikatoren zu erkennen. Außerdem können sie bestimmte Muster bilden, die als Kauf- oder Verkaufssignale dienen. Die Verwendung des Candlestick-Charts ist besonders für Kryptowährungen relevant, die sehr volatil sind und eine detaillierte technische Analyse erfordern.

Kerzenmuster spielen eine wichtige Rolle in der technischen Analyse und können für Trader sehr nützlich sein. Wenn Sie lernen, diese Muster frühzeitig zu erkennen, werden sie Ihnen helfen, einen echten Wettbewerbsvorteil auf den Märkten zu erlangen. Genauso wie technische Indikatoren z. B. Volumen, Unterstützungs- und Widerstandsniveaus, RSI und Fibonacci-Retracements Ihnen beim Trading helfen, können Kerzenmuster dazu beitragen, Trendumkehrungen und -fortsetzungen frühzeitig zu erkennen.

Es gibt eine Vielzahl von Kerzenmustern, wobei die grundlegenden Candlestick-Muster von jedem Trader gelernt und verstanden werden sollten. Jetzt widmen wir uns genau diesen Kerzenformationen und beginnen mit den bullischen Mustern, die nach einem Abwärtstrend auftauchen und eine bullische Trendumkehr einleiten.

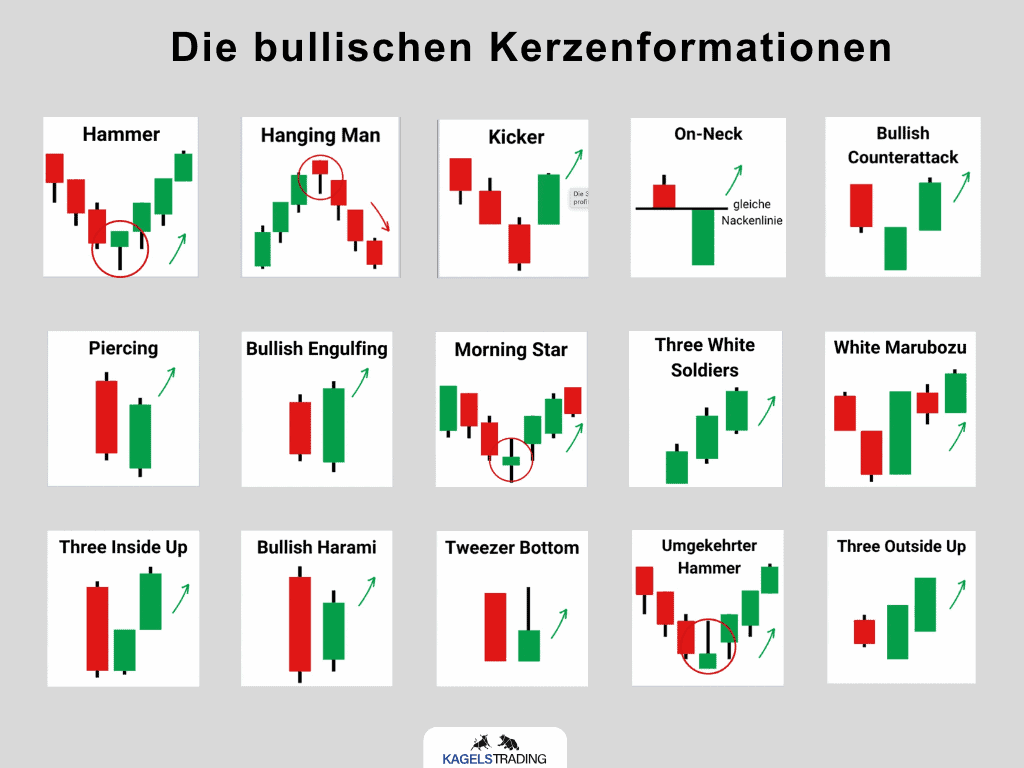

Bullische Candlestick Kerzenformationen

Bullische Umkehrmuster erscheinen am Ende eines Abwärtstrends und signalisieren die Preisumkehr nach oben. Hier entstehen die wichtigsten und häufigsten bullischen Kerzenmuster:

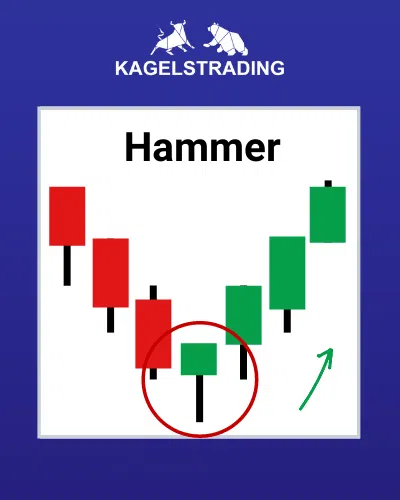

Candlestick Kerzenformation: Hammer

Hammer ist eine einzelne Kerzenformation, die sich am Ende eines Abwärtstrends bildet und eine Aufwärtsumkehr signalisiert.

Der eigentliche Körper dieser Kerze ist klein und befindet sich an der Spitze mit einem unteren Schatten, der mehr als doppelt so groß sein sollte wie der eigentliche Körper. Diese besondere Kerzenformation hat keinen oder nur einen kleinen oberen Docht.

Hinweis: Es reicht ein Hammer aus, um ein Trading-Signal zu liefern. Der Hammer kann sowohl einen positiven Schlusskurs (grün) als auch einen negativen Schlusskurs (rot) aufweisen.

Hammer können zum Beispiel an bedeutenden Unterstützungszonen auftreten. Dort werden dann diverse Stop Loss Aufträge ausgelöst, die die Big Boys aufgrund der gesunden Liquidität für einen Long-Einstieg nutzen.

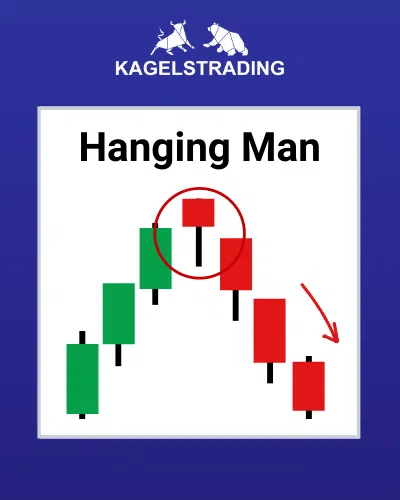

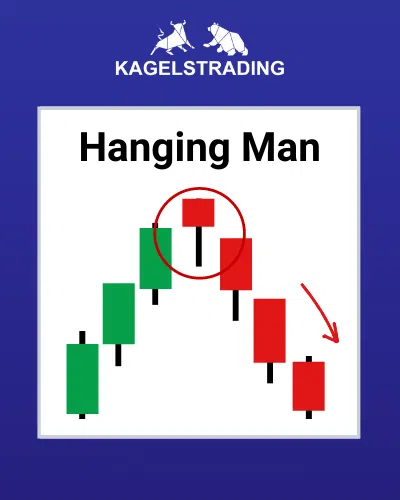

Candlestick Kerzenformation: Hanging Man

Vorsicht: Verwechslungsgefahr! Der Hanging Man sieht genauso aus wie Hammer und Inverted Hammer, aber der Trendverlauf ist ein anderer.

Das nachfolgende Bild verdeutlicht den Unterschied zwischen Hanging Man und Hammer Kerze. Der Hanging Man markiert das Ende eines Aufwärtstrends wobei der Hammer den Anfang eines Aufwärtstrends markiert. Das ganze gilt dann umgekehrt auch für den Inverted Hammer.

Candlestick Kerzenformation: Kicker

Ein Kicker ist eine Kerzenformation, die sich häufig nach einem deutlichen Abwärtstrend bildet, aber auch nach einem Aufwärtstrend auftreten kann.

Kurz gesagt, ein bullischer Kicker besteht aus einer großen bullischen Kerze, der eine Abwärtssequenz vorausgeht.

Ein “Kicker” wird manchmal als das stärkste Kerzenmuster von allen bezeichnet. Du kannst in der obigen Grafik sehen, warum dieses Muster so explosiv ist. Wie die meisten Kerzenmuster gibt es eine bullische und eine bärische Version.

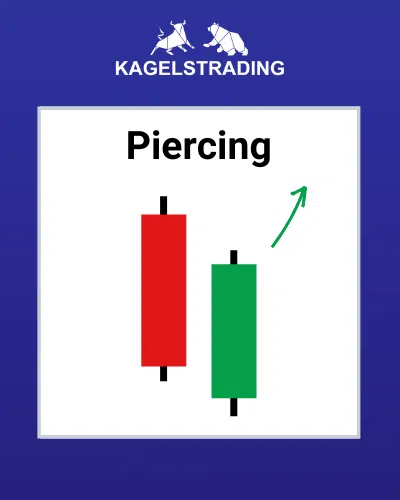

Candlestick Kerzenformation: Piercing

Das Piercing-Kerzenmuster ist ein Trendwende Candlestick-Chartmuster, das sich nach einem Abwärtstrend bildet und auf eine bullische Trendwende hinweist.

Es besteht aus zwei Kerzen, von denen die erste eine rückläufige Kerze ist, die die Fortsetzung des Abwärtstrends anzeigt.

Die zweite Kerze ist eine bullische Kerze, die mit einer Lücke nach unten beginnt und bei 50 % oder mehr der vorherigen Kerze schließt, was darauf hindeutet, dass der Aufwärtstrend am Markt zurückkehrt und eine bullische Umkehr stattfindet.

Trader können eine Long-Position eingehen, wenn es am nächsten Tag eine weitere bullische Kerze gibt, und können einen Stop-Loss beim Tiefpunkt der zweiten Kerze setzen.

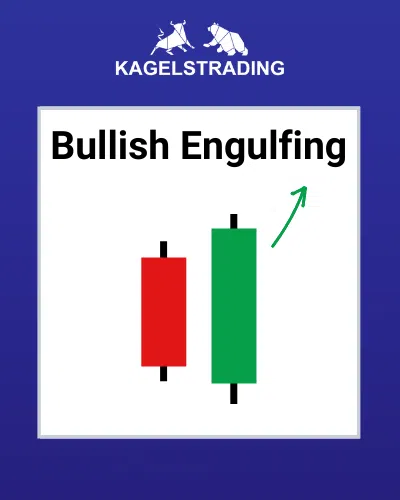

Candlestick Kerzenformation: Bullish Engulfing

Bullish Engulfing ist ein Chartmuster, welches sich nach einem Abwärtstrend bildet und auf eine bullische Trendwende hinweist.

Sie besteht aus zwei Kerzen, wobei die zweite Kerze die erste überlagert; die erste Kerze ist rückläufig und deutet auf eine Fortsetzung des Abwärtstrends hin.

Die zweite Kerze ist eine lange bullische Kerze, die die erste Kerze vollständig überschattet, was darauf hinweist, dass die Bullen auf den Markt zurückgekehrt sind.

Wenn sich am nächsten Tag eine bullische Kerze bildet, können Händler eine Long-Position eingehen und einen Stop-Loss beim niedrigsten Niveau der zweiten Kerze setzen.

Candlestick Kerzenformation: Morning Star

Der Morning Star ist eine Kerzenformation, das sich nach einem Abwärtstrend bildet und eine bullische Trendwende anzeigt.

Sie besteht aus drei Kerzen: die erste ist eine bärische Kerze, die zweite ist ein Doji und die dritte ist eine bullische Kerze.

Die erste Kerze deutet auf eine Fortsetzung des Abwärtstrends hin. Die zweite Kerze ist ein Doji, der auf die Unsicherheit des Marktes hinweist. Kerze Nummer 3, die nach oben zeigt, deutet darauf hin, dass die bullische Stimmung auf den Markt zurückkehrt und eine Umkehr stattfinden wird.

Die zweite Kerze muss vollständig von den Körpern der ersten und dritten Kerze abgeschnitten sein.

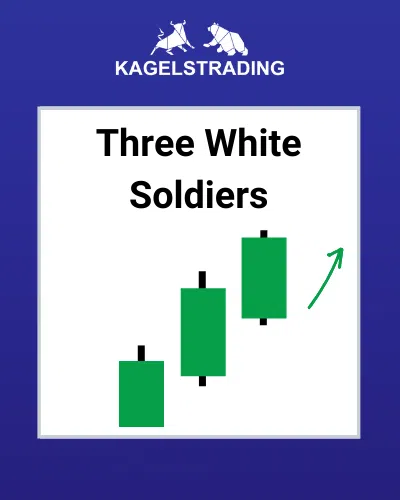

Candlestick Kerzenformation: Three White Soldiers

Bei den Three White Soldiers handelt es sich um mehreren bullischen Candlesticks, die ein Kerzenmuster, nach einem Abwärtstrend bilden und auf eine Aufwärtsbewegung hindeuten.

Diese Kerzenformation besteht aus drei langen bullischen Körpern, die keine langen Schatten oder Dochte haben und innerhalb des Körpers der vorherigen Kerze offen sind.

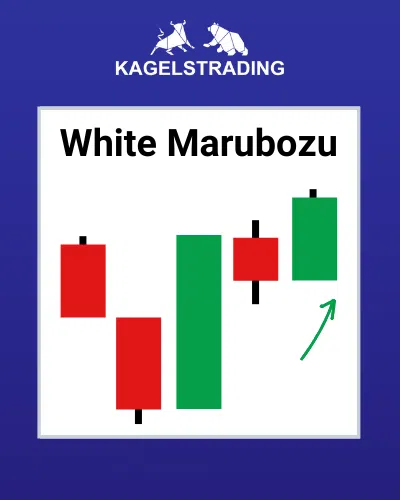

Candlestick Kerzenformation: White Marubozu

Die Weiße Marubozu ist ein einzelnes Kerzenmuster, das sich nach einem Abwärtstrend bildet und eine bullische Umkehr anzeigt.

Diese Kerze hat einen langen bullischen Körper ohne oberen Docht oder unteren Schatten, was darauf hindeutet, dass die Bullen Kaufdruck ausüben und die Märkte nach oben drehen könnten.

Candlestick Kerzenformation: Three Inside Up

Das Three Inside Up ist ein Candlestick-Muster, das nach einem Abwärtstrend gebildet wird und auf eine Aufwärtsbewegung hinweist.

Es besteht aus drei Kerzen, wobei die erste eine lange bärische Kerze ist, die zweite eine kleine bullische Kerze, die sich im Bereich der ersten Kerze befinden sollte.

Die dritte Kerze sollte eine lange bullische Kerze sein, die die bullische Umkehr bestätigt.

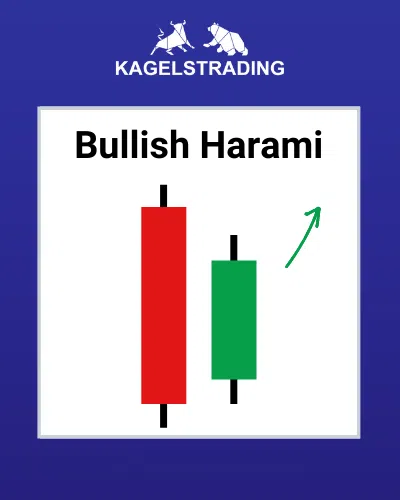

Candlestick Kerzenformation: Bullish Harami

Das Bullish Harami ist eine Kerzenformation, die sich nach einem Abwärtstrend bildet und eine bullische Umkehr anzeigt.

Es besteht aus zwei Kerzencharts, wobei die erste Kerze eine große bärische Kerze und die zweite eine kleine bullische Kerze ist, die sich im Bereich der ersten Kerze befinden sollte.

Die erste bärische Kerze zeigt die Fortsetzung des Abwärtstrends und die zweite Kerze deutet darauf hin, dass die Bullen wieder auf dem Markt sind.

Candlestick Kerzenformation: Tweezer Bottom

Das Tweezer Bottom Kerzenmuster ist ein bullisches Umkehr-Kerzenmuster, das sich am Ende eines Abwärtstrends bildet.

Er besteht aus zwei Kerzen, von denen die erste bärisch und die zweite bullisch ist. Wenn sich ein Tweezer Bottom Candlestick bildet, ist der vorherige Trend abwärts gerichtet.

Es hat sich eine rückläufige Kerze gebildet, die den Abwärtstrend fortzusetzen scheint. Am nächsten Tag wird das Tief der Bullenkerze des zweiten Tages zur Unterstützung.

Die unterste Kerze zeigt ein fast identisches Tief, was auf die Stärke der Unterstützung und die Möglichkeit hinweist, dass sich der Abwärtstrend umkehrt und in einen Aufwärtstrend verwandelt. Dies zwingt die Bullen zum Handeln und zu Preiserhöhungen. Diese bullische Trendwende wird am nächsten Tag durch die Bildung einer bullischen Kerze bestätigt.

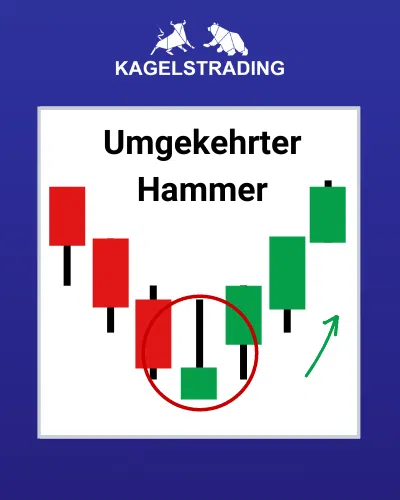

Candlestick Kerzenformation: Umgekehrter Hammer (Inverted Hammer)

Der umgekehrte Hammer bildet sich am Ende eines Abwärtstrends und signalisiert eine bullische Trendwende. Bei dieser Kerze ist der Docht besonders ausgeprägt. Dies ist das umgekehrte Muster zur Hammer-Kerzenformation.

Dieses Muster bildet sich, wenn der Eröffnungs- und der Schlusskurs nahe beieinander liegen und der obere Docht mindestens doppelt so groß ist wie der Körper.

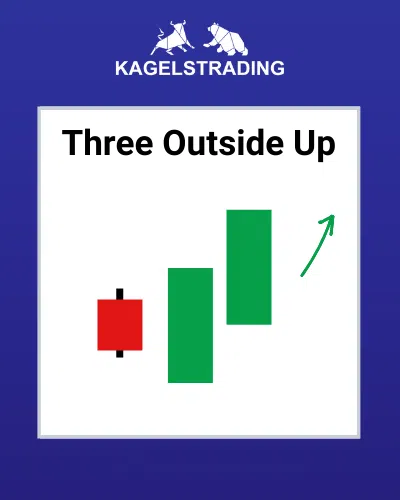

Candlestick Kerzenformation: Three Outside Up

Three Outside Up ist ein Kerzenmuster, das sich nach einem Abwärtstrend bildet und auf eine Aufwärtsbewegung hinweist. Sie besteht aus drei Kerzen, von denen die erste eine kurze bärische Kerze und die zweite eine große bullische Kerze ist, die die erste Kerze überdecken soll. Die dritte Kerze wird eine lange Bullenkerze sein, die die Wende der Bullen bestätigt.

Die Beziehung zwischen dem ersten und dem zweiten Kerzenchart sollte ein Bullish Engulfing Candlestick-Muster darstellen. Sobald diese Kerzeenformation vollständig ist, kann eine Long-Position eingegangen werden.

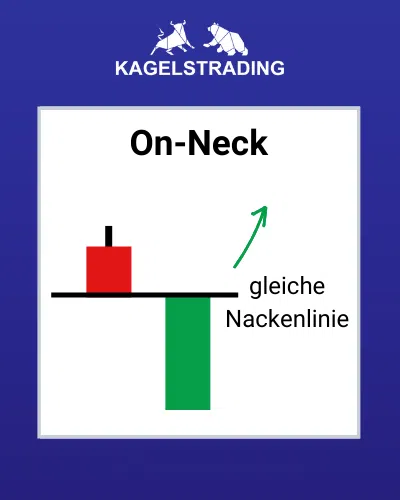

Candlestick Kerzenformation: On-Neck

Ein On-Neck-Kerzenmuster tritt auf, wenn auf eine lange bärische Kerze eine kleine bullische Kerze nach einem Abwärtstrend folgt, die in der Nähe des Schlusskurses der vorherigen Kerze eröffnet und schließt.

Dieses Muster wird als Nackenlinie bezeichnet, weil die Schlusskurse der beiden Kerzen gleich oder fast gleich sind und eine horizontale Nackenlinie bildet.

Candlestick Kerzenformation: Bullish Counterattack

Bullish Counterattack ist ein Umkehrmuster, welches vorhersagt, dass sich der aktuelle Abwärtstrend des Marktes in Zukunft umkehren wird. Dieses Muster ist ein Zwei-Balken-Diagramm, das während eines Marktabschwungs erscheint. Damit es sich um ein bullisches Umkehrmuster handelt, müssen die folgenden Bedingungen erfüllt sein:

- Es muss sich ein starker Abwärtstrend vorgelegen haben.

- Dann entwickelt sich eine starke positive Kerze.

- Die darauf folgende zweite Kerze muss ebenfalls eine lange (idealerweise die gleiche Größe wie die erste) grüne Kerze mit einem echten Körper sein; die zweite Kerze deutlich über dem Schlusskurs der ersten Kerze schließen.

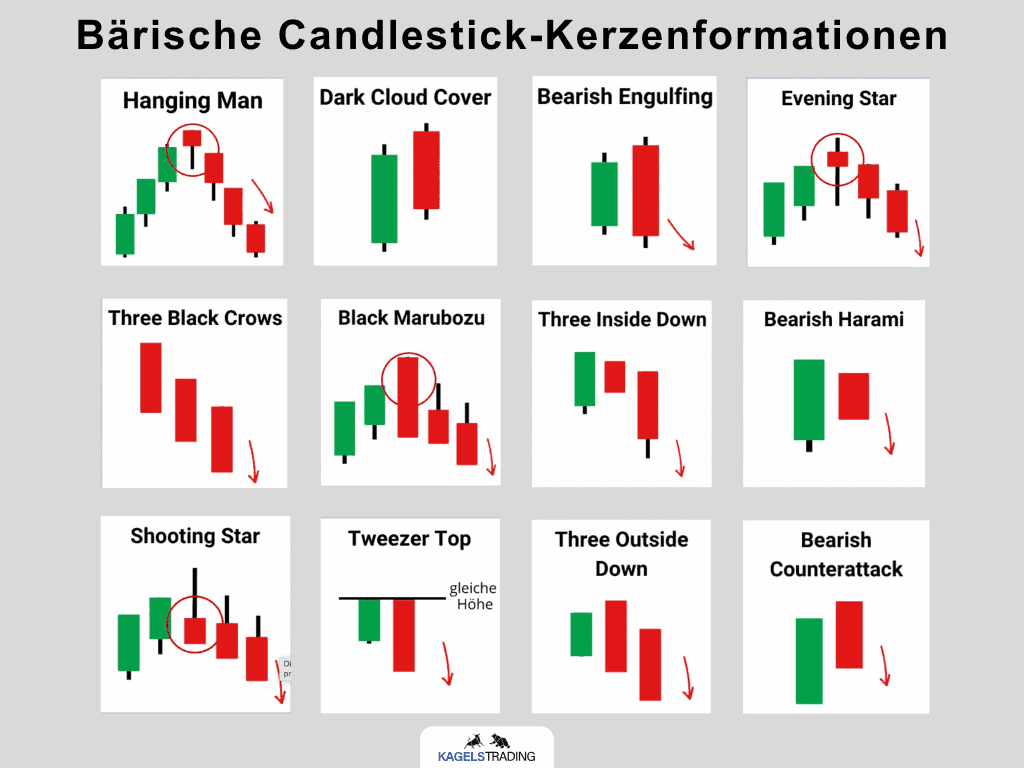

Bärische Candlestick-Kerzenformationen

Bärische Candlestick-Kerzenmuster deuten darauf hin, dass sich der laufende Aufwärtstrend in einen Abwärtstrend umkehren wird. Daher sollten Trader mit ihren Long-Positionen vorsichtig sein, wenn sich bärische Umkehrkerzenmuster bilden.

Im Folgenden sind die verschiedenen Arten der wichtigsten bärischen Candlestick-Kerzenmustern aufgeführt:

Candlestick Kerzenformation: Hanging Man

Der Hanging Man ist ein einzelnes Candlestick-Muster, das sich am Ende eines Aufwärtstrends bildet und eine bärische Umkehr signalisiert.

Der eigentliche Körper dieser Kerze ist klein und befindet sich an der Spitze, mit einem unteren Schatten, der größer als das Doppelte des eigentlichen Körpers sein sollte. Dieses Kerzenmuster hat keinen oder nur einen kleinen oberen Schatten.

Die Psychologie hinter dieser Kerzenformation besteht darin, dass die Preise eröffnet wurden und die Verkäufer die Preise nach unten drückten.

Plötzlich kamen die Käufer auf den Markt und drückten die Preise nach oben, was ihnen jedoch nicht gelang, da die Preise unter dem Eröffnungspreis schlossen.

Dies führte zur Bildung eines bärischen Musters und bedeutet, dass die Verkäufer wieder auf dem Markt sind und der Aufwärtstrend enden könnte. Händler können eine Short-Position eingehen, wenn sich am nächsten Tag eine bärische Kerze bildet, und einen Stop-Loss beim Hoch des Hanging Man platzieren.

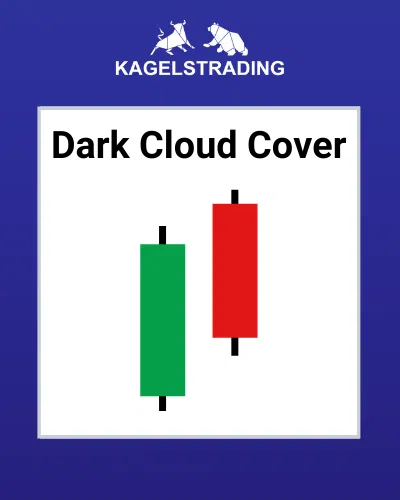

Candlestick Kerzenformation: Dark Cloud Cover

Dark Cloud Cover ist ein Kerzenmuster, das sich nach einem Aufwärtstrend bildet und auf eine bärische Umkehr hinweist. Es wird von zwei Kerzen gebildet, wobei die erste Kerze eine bullische Kerze ist, die die Fortsetzung des Aufwärtstrends anzeigt.

Die zweite Kerze ist eine bärische Kerze, die eine Lücke nach oben aufreißt, aber mehr als 50 % des realen Körpers der vorherigen Kerze schließt, was darauf hindeutet, dass die Bären wieder auf dem Markt sind und eine bärische Umkehr stattfinden wird.

Händler können eine Short-Position eingehen, wenn sich am nächsten Tag eine bärische Kerze bildet, und einen Stop-Loss beim Hoch der zweiten Kerze platzieren.

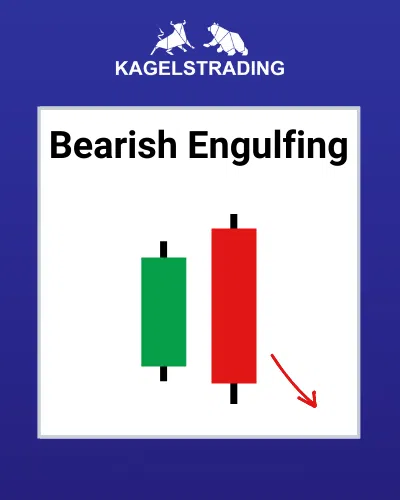

Candlestick Kerzenformation: Bearish Engulfing

Bearish Engulfing ist ein Kerzenmuster, das sich nach einem Aufwärtstrend bildet und eine bärische Umkehr anzeigt. Es wird von zwei Kerzen gebildet, wobei die zweite Kerze die erste Kerze verschlingt. Die erste Kerze ist eine bullische Kerze und zeigt die Fortsetzung des Aufwärtstrends an.

Die zweite Kerze im Chart ist eine lange bärische Kerze, die die erste Kerze vollständig verschlingt und zeigt, dass die Bären wieder im Markt sind.

Händler können eine Short-Position eingehen, wenn sich am nächsten Tag eine bärische Kerze bildet, und einen Stop-Loss beim Hoch der zweiten Kerze setzen.

Candlestick Kerzenformation: Der Abendstern (Evening Star)

Der Evening Star ist ein Candlestick-Muster, das sich nach einem Aufwärtstrend bildet, der eine bärische Umkehr anzeigt. Es besteht aus 3 Kerzen, wobei die erste eine bullische Kerze, die zweite ein Doji und die dritte eine bärische Kerze ist.

Die erste Kerze zeigt die Fortsetzung des Aufwärtstrends an, die zweite Kerze, die ein Doji ist, deutet auf eine Unentschlossenheit des Marktes hin, und die dritte Kerze, die eine Baisse anzeigt, zeigt, dass die Bären wieder auf dem Markt sind und eine Umkehr stattfinden wird.

Die zweite Kerze sollte vollständig aus den realen Körpern der ersten und dritten Kerze heraus sein.

Händler können eine Long-Position eingehen, wenn sich am nächsten Tag eine bärische Kerze bildet, und einen Stop-Loss beim Hoch der zweiten Kerze setzen.

Candlestick Kerzenformation: Drei schwarze Krähen (Three Black Crowds)

Bei den Three Black Crows handelt es sich um ein Kerzenmuster, das sich nach einem Aufwärtstrend bildet und auf eine bärische Umkehr hinweist.

Diese Candlesticks bestehen aus drei langen bärischen Körpern, die keine langen Schatten oder Dochte haben und sich innerhalb des realen Körpers der vorherigen Kerze des Musters öffnen.

Candlestick Kerzenformation: Schwarzer Marubozu

Die Black Marubozu ist ein einzelnes Candlestick-Muster, das sich nach einem Aufwärtstrend bildet und eine bärische Umkehr anzeigt.

Dieses Candlestickmuster weist einen langen bärischen Körper ohne oberen Docht oder unteren Schatten auf, was darauf hindeutet, dass die Bären Verkaufsdruck ausüben und die Märkte nach unten drehen könnten.

Bei der Bildung dieser Kerze sollten die Käufer vorsichtig sein und ihre Kaufposition schließen.

Candlestick Kerzenformation: Drei innere Abwärtskerzen (Three Inside Down)

Three Inside Down ist ein mehrfaches Candlestick-Muster, das sich nach einem Aufwärtstrend bildet und auf eine Abwärtsumkehr hinweist.

Die erste Kerze ist eine lange bullische Kerze, die zweite Kerze ist eine kleine bärische Kerze, die sich im Bereich der ersten Kerze befinden sollte.

Die dritte Kerze im Chart sollte eine lange bärische Kerze sein, die die bärische Umkehr bestätigt.

Die Beziehung zwischen der ersten und der zweiten Kerze sollte dem bärischen Harami-Kerzenmuster entsprechen. Trader können nach Abschluss dieses Candlestick-Musters eine Short-Position einnehmen.

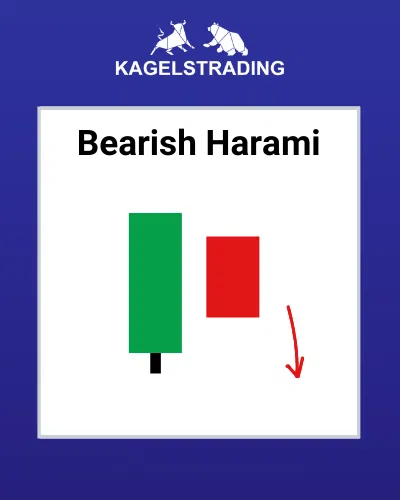

Candlestick Kerzenformation: Bearish Harami

Der Bearish Harami ist ein Kerzenmuster, das sich nach einem Aufwärtstrend bildet und eine bärische Umkehr anzeigt. Es besteht aus zwei Kerzen, wobei die erste Kerze eine hohe bullische Kerze und die zweite eine kleine bärische Kerze ist, die sich im Bereich des ersten Kerzencharts befinden sollte.

Die erste bullische Kerze zeigt die Fortsetzung des Aufwärtstrends und die zweite Kerze zeigt, dass die Bären wieder auf dem Markt sind.

Händler können nach Abschluss dieser Kerzenformation eine Short-Position eingehen.

Candlestick Kerzenformation: Shooting Star

Der Shooting Star bildet sich am Ende eines Aufwärtstrends und gibt ein bärisches Umkehrsignal.

In diesem Candlestick-Chart befindet sich der eigentliche Körper am Ende und es gibt einen langen oberen Docht. Es handelt sich um die Umkehrung der Hanging Man Kerzenformation.

Dieses Muster bildet sich, wenn der Eröffnungs- und der Schlusskurs nahe beieinander liegen und der obere Docht mehr als das Doppelte des realen Körpers beträgt.

Candlestick Kerzenformation: Tweezer Top

Das Tweezer-Top Kerzenmuster ist eine bärische Candlestick-Formation, die sich am Ende eines Aufwärtstrends bildet.

Es besteht aus zwei Kerzen, von denen die erste eine bullische und die zweite eine bärische Kerze ist. Beide Tweezer-Kerzen bilden fast den gleichen Höchststand. Wenn das Tweezer-Top-Kerzenmuster gebildet wird, ist der vorherige Trend ein Aufwärtstrend. Es bildet sich eine bullische Kerze, die wie die Fortsetzung des laufenden Aufwärtstrends aussieht.

Am nächsten Tag zeigt das Hoch der bärischen Kerze des zweiten Tages ein Widerstandsniveau an. Die Bullen scheinen den Preis nach oben zu treiben, sind aber jetzt nicht bereit, zu höheren Preisen zu kaufen.

Die obersten Kerzen mit fast demselben Hoch weisen auf die Stärke des Widerstands hin und signalisieren außerdem, dass sich der Aufwärtstrend umkehren und einen Abwärtstrend bilden könnte. Diese bärische Umkehrung wird am nächsten Tag bestätigt, wenn sich die bärische Kerze bildet.

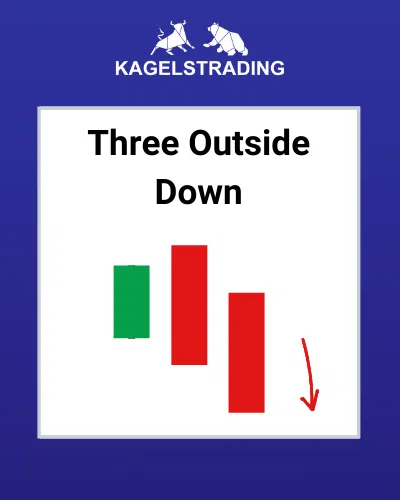

Candlestick Kerzenformation: Three Outside Down

Das Three Outside Down ist eine Kerzenformation, die sich nach einem Aufwärtstrend bildet und eine bärische Umkehr anzeigt.

Es besteht aus drei Kerzen, wobei die erste eine kurze bullische Kerze ist und die zweite eine große bärische Kerze, die die erste Kerze überdecken sollte. Die dritte Kerze sollte eine lange bärische Kerze sein, die die bärische Umkehrung bestätigt.

Die Beziehung zwischen der ersten und der zweiten Kerze sollte dem Bearish Engulfing Candlestick-Muster entsprechen. Händler können nach Abschluss dieses Candlestick-Musters eine Short-Position einnehmen.

Candlestick Kerzenformation: Bearish Counterattack

Das Bearish Counterattack Candlestick-Muster ist ein bärisches Umkehrmuster, das während eines Aufwärtstrends auf dem Markt auftritt. Es sagt voraus, dass der aktuelle Aufwärtstrend auf dem Markt zu Ende geht und ein neuer Abwärtstrend den Markt übernimmt.

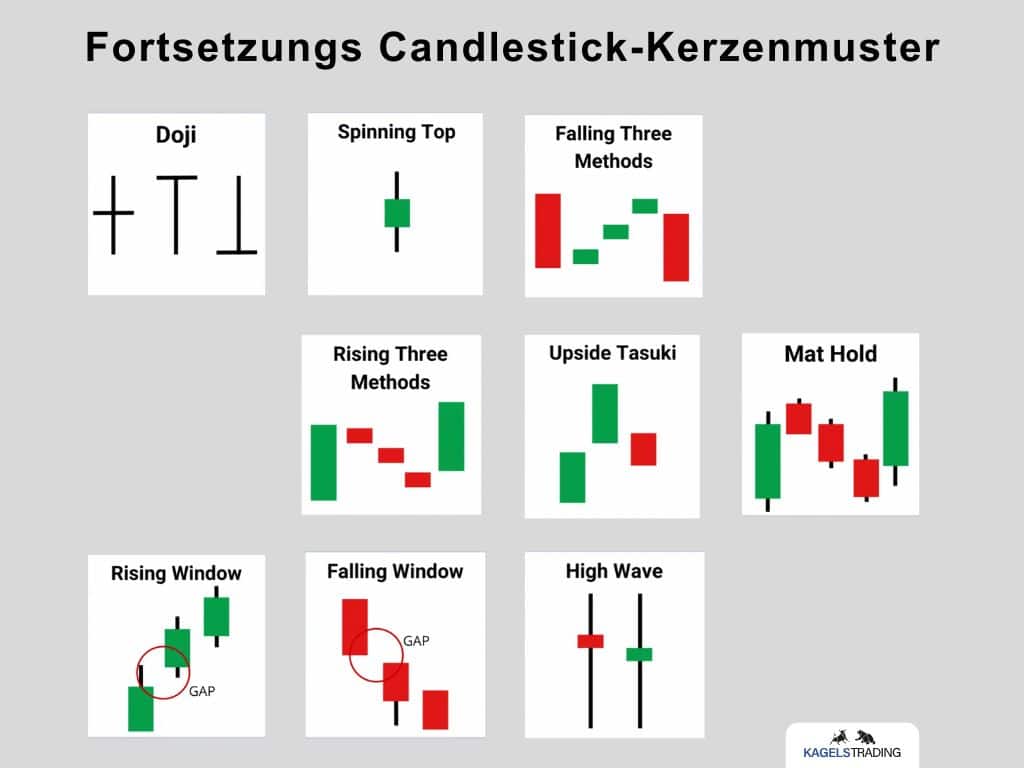

Fortsetzungs Candlestick-Kerzenmuster

Das Konzept eines Fortsetzungsmusters entspricht eher der Idee der Trendfolge. D. h. der Kurs hat sich bereits in eine Richtung bewegt, und der Trendfolger sucht nach Möglichkeiten, in den Markt einzusteigen und den Trend weiterzuverfolgen.

Obwohl Umkehrmuster bekannter sind, geht es bei diesem Konzept eher um das Erkennen von Höchst- und Tiefstständen, was schwieriger zu bewerkstelligen und anfälliger für Fehlsignale ist. Trends halten oft länger an, als viele erwarten. Der Trend ist Ihr Freund, bis er endet!

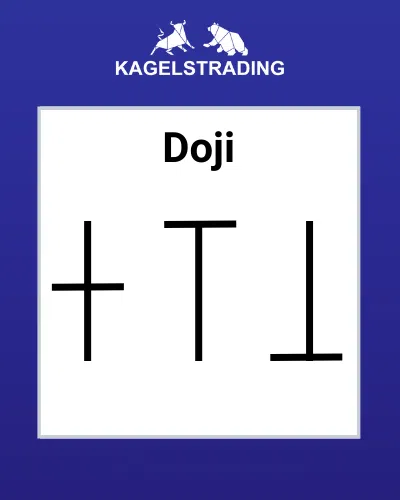

Candlestick Kerzenformation: Doji

Das Doji-Muster ist ein Candlestick-Muster der Unentschlossenheit, das sich bildet, wenn die Eröffnungs- und Schlusskurse fast gleich sind.

Es bildet sich, wenn sowohl die Bullen als auch die Bären um die Kontrolle der Preise kämpfen, aber niemandem gelingt es, die volle Kontrolle über die Preise zu erlangen.

Das Candlestick-Kerzenmuster sieht aus wie ein Kreuz mit einem sehr kleinen realen Körper und langem Schatten oder Docht.

Candlestick Kerzenformation: Spinning Top

Das Spinning Top Candlestick-Muster ist dasselbe wie das Doji-Muster, das Unentschlossenheit auf dem Markt anzeigt.

Der einzige Unterschied zwischen Spinning Top und Doji besteht in der Formation: Der reale Körper des Spinning ist größer als der des Doji.

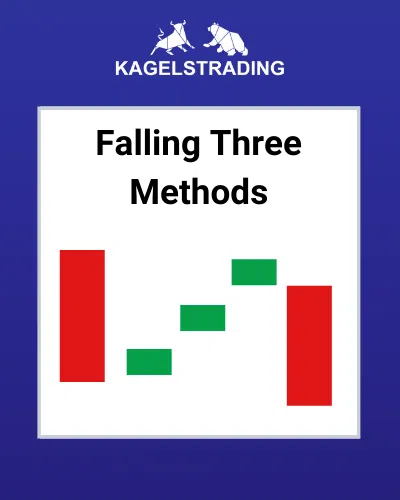

Candlestick Kerzenformation: Fallende Drei-Methoden (Falling Three Methods)

Bei den “falling three methods” handelt es sich um ein bärisches, aus fünf Kerzen bestehendes Fortsetzungsmuster, das eine Unterbrechung, jedoch keine Umkehr des laufenden Abwärtstrends anzeigt.

Das Candlestick-Muster besteht aus zwei langen Candlestick-Charts in Trendrichtung, d. h. einem Abwärtstrend zu Beginn und am Ende, und drei kürzeren Candlesticks in der Mitte, die dem Abwärtstrend entgegenwirken.

Das Candlestick-Muster ist wichtig, da es den Händlern zeigt, dass die Bullen noch nicht genug Macht haben, um den Trend umzukehren.

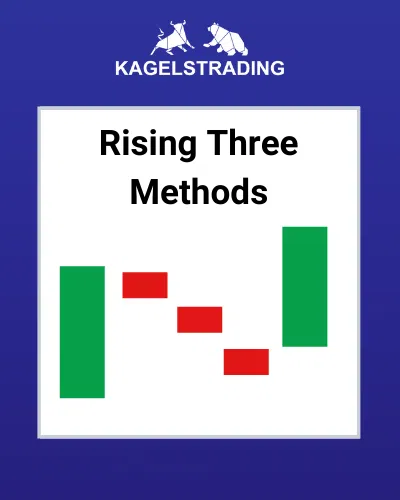

Candlestick Kerzenformation: Aufsteigende Drei-Methoden (Rising three methods)

Die “rising three methods” ist ein bullisches, fünf Kerzen umfassendes Fortsetzungsmuster, das eine Unterbrechung, aber keine Umkehrung des laufenden Aufwärtstrends signalisiert.

Diese Kerzenformation besteht aus zwei langen Kerzen in Trendrichtung, d. h. Aufwärtstrend in diesem Fall, am Anfang und am Ende, und drei kürzeren Kerzen in der Mitte, die dem Trend entgegenlaufen.

Das Candlestick-Muster ist wichtig, da es den Händlern zeigt, dass die Bären noch nicht genug Macht haben, um den Trend umzukehren.

Candlestick Kerzenformation: Tasuki-Lücke (Upside Tasuki)

Es handelt sich bei Upside Tasuki, um ein bullisches Fortsetzungskerzenmuster, das in einem laufenden Aufwärtstrend gebildet wird.

Diese Kerzenformation besteht aus drei Kerzen. Die erste Kerze ist eine lang gestreckte bullische Kerze, und die zweite Kerze ist ebenfalls eine bullische Kerze, die sich nach einem Gap nach oben bildet.

Die dritte Kerze ist eine bärische Kerze, die die Lücke zwischen den ersten beiden bullischen Kerzen schließt.

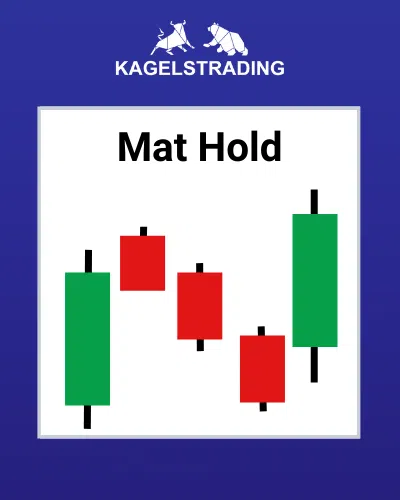

Candlestick Kerzenformation: Mat Hold

Ein Mat-Hold-Muster ist eine Kerzenformation, die die Fortsetzung eines früheren Trends anzeigt.

Es gibt sowohl bärische als auch bullische Mat-Hold-Muster. Ein bullisches Muster beginnt mit einer großen bullischen Kerze, gefolgt von einer Lücke nach oben und drei kleineren Kerzen, die sich nach unten bewegen.

Diese Kerzen müssen über dem Tiefpunkt der ersten Kerze bleiben. Die fünfte Kerze ist eine große Kerze, die sich wieder nach oben bewegt. Das Muster tritt innerhalb eines allgemeinen Aufwärtstrends auf.

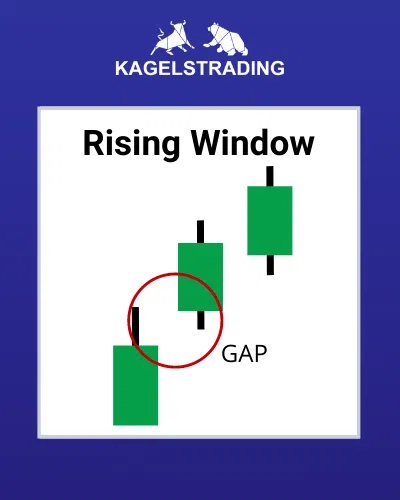

Candlestick Kerzenformation: Aufsteigendes Fenster (Rising Window)

Das Rising Window ist ein Candlestick-Muster, das aus zwei bullischen Candlesticks mit einer Lücke dazwischen besteht. Die Lücke ist eine Lücke zwischen dem Hoch und dem Tief zweier Kerzen, die aufgrund einer hohen Handelsvolatilität entsteht. Es handelt sich um eine Trendfortsetzungs-Kerzenformation, die auf starke Käufer im Markt hinweist.

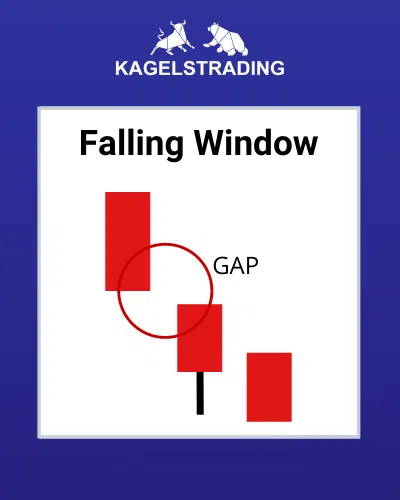

Candlestick Kerzenformation: Fallendes Fenster (Falling Window)

Das fallende Fenster ist ein Candlestick-Muster, das aus zwei rückläufigen Candlesticks mit einer Lücke zwischen ihnen besteht. Die Lücke ist ein Zwischenraum zwischen dem Hoch und dem Tief zweier Candlesticks. Es handelt sich dabei um ein Trendfortsetzungs-Kerzenmuster, das auf die Stärke der Verkäufer im Markt hinweist.

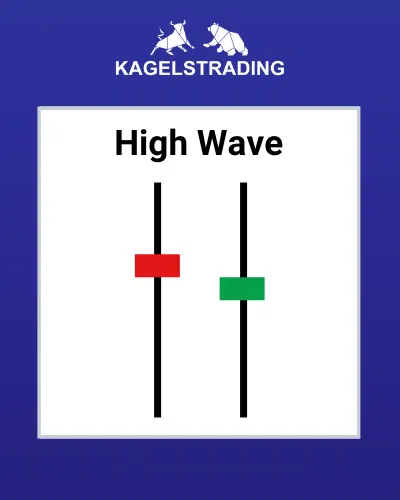

Candlestick Kerzenformation: Hohe Welle (High Wave)

Das High-Wave-Candlestick-Muster ist ein Unentschlossenheitsmuster, das zeigt, dass der Markt weder bullisch noch bearisch ist. Es tritt meist an Unterstützungs- und Widerstandsniveaus auf.

Hier kämpfen Bären und Bullen gegeneinander und versuchen, den Preis in eine bestimmte Richtung zu treiben. High Waves stellen das Kerzenmuster mit langen unteren Schatten und langen oberen Dochten dar. Außerdem haben sie kleine Körper. Die langen Dochte deuten darauf hin, dass es in dem betreffenden Zeitrahmen eine große Kursbewegung gab. Letztendlich schloss der Kurs jedoch in der Nähe des Eröffnungskurses und stellt so Unentschlossenheit das Marktes dar.

Abschließende Worte zur Kerzenformation

Kerzenformationen und Kerzen-Trading-Strategien werden immer beliebter. Diese Chartmuster können Einblicke in das Marktverhalten bieten und dabe helfen, potenzielle Preisbewegungen frühzeitig zu erkennen.

Einige gängige Kerzenmuster sind der Doji, Hammer und Shooting Star. Das Verständnis und die Anwendung dieser Kerzenformationen können Händlern helfen, fundiertere Entscheidungen zu treffen, indem die Wahrscheinlichkeit von Gewinnen verbessert und Risiken reduziert werden.

Bei der Anwendung von Kerzen-Trading-Strategien ist es wichtig, eine klare Einstiegs- und Ausstiegsstrategie zu haben. Händler sollten auch immer Stop-Loss-Orders verwenden, um Verluste zu begrenzen. Eine weitere wichtige Überlegung ist das Risikomanagement, um das Risiko von Verlusten zu minimieren und das Potenzial für Gewinne zu maximieren. Es ist auch ratsam, verschiedene Kerzenmuster zu studieren und ihre Anwendung in verschiedenen Marktbedingungen zu testen, um ein besseres Verständnis dafür zu entwickeln, wann sie am effektivsten eingesetzt werden sollten.

Zusammenfassend lässt sich sagen, dass Kerzenmuster zwar technisch sind, aber äußerst effektiv, um Trendwechsel frühzeitig zu erkennen. Damit sind die grundlegenden Kenntnisse über Kerzenformationen abgeschlossen. Wie können Sie nun anfangen, sie zu nutzen? Hier sind einige Dinge, die Sie beachten sollten:

- Handeln Sie nicht nur auf der Grundlage von Candlesticks. Candlesticks können Ihnen viel über die Dynamik eines Vermögenswertes verraten, aber sie sollten nur ein Teil Ihrer Recherche sein. Achten Sie darauf, dass Sie Ihre Chartanalyse mit Fundamentalanalysen und der Überprüfung von Indikatoren untermauern.

- Schatten und Dochte sind wichtig. Ein langer Schatten oder Docht kann ein Hinweis darauf sein, dass es einen Widerstand gegen Kauf- oder Verkaufsdruck gibt … Und einer hat immer die Nase vorn.

- Der Zeitrahmen ist wichtig. Machen Sie nicht den Fehler zu glauben, dass Sie etwas sehen, ohne den übergeordneten Zeitrahmen zu beachten. Ein Stundenchart unterscheidet sich wesentlich von einem Tageschart.

Vielen Dank für Ihre Aufmerksamkeit.

FAQ zu Kerzenformationen im Trading

Was sind Kerzenformationen?

Kerzenformationen (auch Kerzenmuster oder Candlestick-Muster) sind visuelle Darstellungen von Preisbewegungen in einem bestimmten Zeitraum. Sie zeigen den Eröffnungs- und Schlusskurs sowie den Höchst- und Tiefstkurs für diesen Zeitraum.

Wie werden Kerzenformationen verwendet?

Kerzenformationen werden verwendet, um Markttrends und Trendumkehrungen zu identifizieren. Händler können sie allein oder in Kombination mit anderen technischen Indikatoren verwenden, um Handelsentscheidungen zu treffen.

Wie erkenne ich eine Kerzenformation?

Kerzenmuster werden durch die Form der Kerze und den Abstand zwischen Eröffnungs- und Schlusskurs sowie Höchst- und Tiefstkurs identifiziert. Es gibt viele verschiedene Muster, und es ist wichtig, diese zu lernen, um sie richtig zu identifizieren.

Sind Kerzenformationen immer zuverlässig?

Nein, Kerzenformationen sind nicht immer zuverlässig. Es gibt keine Garantie dafür, dass ein Muster eine Trendumkehr signalisiert, und Händler müssen immer andere Faktoren berücksichtigen, bevor sie Handelsentscheidungen treffen.

Können Kerzenformationen auf alle Märkte angewendet werden?

Ja, Kerzenformationen können auf alle Märkte angewendet werden, einschließlich Aktien, Forex und Rohstoffe. Es ist wichtig, jedoch zu beachten, dass jedes Marktumfeld einzigartig ist und dass verschiedene Muster in verschiedenen Märkten unterschiedlich funktionieren können.

Sind Kerzenmuster für Anfänger geeignet?

Ja, Kerzenmuster können auch von Anfängern im Trading verwendet werden. Es ist jedoch wichtig, Zeit zu investieren, um die verschiedenen Muster und ihre Bedeutungen zu lernen, bevor man sie im Handel anwendet.

Gibt es eine beste Kerzenformation-Strategie?

Es gibt keine beste Kerzenformation-Strategie, da jeder Händler einen individuellen Handelsstil und eine andere Risikobereitschaft hat. Es ist wichtig, eine Strategie zu wählen, die zu den eigenen Zielen und dem Handelsstil passt.