Reversal Trading – das Wichtigste vorweg

- Reversal Trading und Reversal Pattern sind Begriffe, die im Bereich des Handels und der technischen Analyse von Finanzmärkten verwendet werden. Reversal Trading bezieht sich auf den Handelsansatz, bei dem Händler versuchen, Punkte zu identifizieren, an denen ein bestehender Trend enden und sich umkehren könnte. Reversal Pattern sind spezifische Chartmuster, die auf eine mögliche Trendumkehr hindeuten.

- Einige gängige Reversal Pattern sind Kopf-Schulter-Formationen (Kopf-und-Schulter, umgekehrtes Kopf-und-Schulter), Doppel-Top und Doppel-Boden, sowie Trendumkehrstäbe wie Engulfing-Candlesticks.

- Reversal Trading kann riskant sein, da es schwierig ist, genau vorherzusagen, wann sich ein Trend umkehren wird. Es ist wichtig, effektive Risikomanagement-Strategien wie Stop-Loss-Orders und Positionsskalierung zu verwenden.

- Manchmal können Reversal Pattern falsche Signale liefern, was bedeutet, dass der Trend nicht wie erwartet umkehrt. Das nennt man oft auch „Fehlausbruch“. Händler suchen oft nach zusätzlichen Bestätigungen, bevor sie auf ein Reversal Pattern reagieren. Ein Anstieg des Handelsvolumens oder die Bestätigung durch technische Indikatoren können als Bestätigung dienen.

- Reversal Pattern können in verschiedenen Zeitrahmen auftreten, von Minuten-Charts bis zu Tages- oder Wochen-Charts. Reversal Trading kann in volatilen Märkten effektiver sein, während es in ruhigeren oder stärker regulierten Märkten schwieriger sein kann, profitable Gelegenheiten zu finden. Reversal Trading erfordert oft eine Menge Erfahrung und Geschick, da es viele Faktoren zu berücksichtigen gilt, einschließlich Marktnachrichten, Volumen und die Stärke des zugrunde liegenden Trends.

Reversal Pattern und Umkehrformation

Die aus zwei Kursstäben bestehende Umkehrformation (Reversal) ist ein einfaches, aber nützliches Kursmuster. Einige Trader übersehen dieses Muster jedoch gerade wegen dessen Einfachheit. Sie glauben nämlich, dass man nur mit anspruchsvollen und komplizierten Strukturen handeln kann.

Stimmt das?

Wie bei allen Kursformationen ist es der Kontext, der zählt. Fixieren Sie sich also nicht auf komplexe Kursmuster. Im richtigen Rahmen kann auch ein einfaches Chartmuster einen wertvollen Anhaltspunkt für unsere Analyse darstellen.

Kursformationen beinhalten Handelskonzepte. Diese Ansätze sind das Ergebnis jahrelanger Erfahrungen von zahlreichen Tradern. Daher werden Sie feststellen, dass die gleiche Kursstab- oder Candlestick-Formation auf jeweils unterschiedliche Art und Weise erklärt wird. Aus diesem Grund verschweigen einige Trader die genauen Beschreibungen dieser Muster. Aber das ist für noch unerfahrene Trader der Price Action nicht hilfreich.

Bevor wir uns also den Beispielen zuwenden, werden wir uns zuerst mit der Bestimmung einer Umkehrformation beschäftigen, die aus zwei Kursstäben besteht.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Reversal Trading. Was ist eine aus zwei Kursstäben bestehende Umkehr?

Die Grundform besteht aus zwei aufeinander folgenden Candlesticks, deren Schlusskurs in jeweils unterschiedliche Richtung weist.

- Bärisch: Umkehrmuster, das aus zwei Kursstäben besteht – einem bullischen Kursstab (Schlusskurs oben) folgt ein bärischer Kursstab (Schlusskurs unten).

- Bullisch: Umkehrmuster, das aus zwei Kursstäben besteht – einem bärischen Kursstab (Schlusskurs unten) folgt ein bullischer Kursstab (Schlusskurs oben).

Bei einem bullischen Kursstab befindet sich der Schlusskurs über der Eröffnung. Bei einem bärischen Kursstab befindet sich der Schlusskurs unter der Eröffnung.

Merkmale der besten Umkehrmuster mit zwei Kursstäben

Auf der Suche nach der Grundform ergeben sich zu viele Formationen. Daher ist es zweckmäßiger, sich auf die besten der aus zwei Kursstäben bestehenden Umkehrformationen zu konzentrieren.

- Die besten Wendemuster mit zwei Kursstäben stechen hervor. Sie verbergen sich nicht innerhalb einer Konsolidierungszone.

- Die beiden Candlesticks bieten wuchtige Anstöße in die entsprechende Richtung.

- Die beiden Candlesticks zeigen eine ausgeprägte Überlappung.

Als ich zum ersten Mal mit dem Trading der Price Action in Berührung kam, fand ich Begriffe wie „ausgeprägte Überlappung“ oder „hervorstechend“ überhaupt nicht hilfreich. Diese unklaren Formulierungen vermitteln Anfängern das Gefühl, dass die Price Action nicht erfassbar ist.

Daher bin ich immer auf der Suche nach Möglichkeiten, noch unerfahrene Trader auf systematische Weise mit der Price Action vertraut zu machen. Diesbezüglich schlage ich Rahmenrichtlinien vor, mit denen man die Bedingungen konkretisieren kann, um Wendeformationen mit zwei Candlesticks ausfindig zu machen.

Die Technik des Reversal Tradings

Um es klarzustellen: Es handelt sich um Richtlinien. Diese sind hilfreich, um bestimmte Merkmale von Kursmustern wie die aus zwei Candlesticks bestehende Umkehrformation zu erkennen. Aber sie sind keinesfalls als einzige Möglichkeit zu betrachten, die aus zwei Kursstäben bestehenden Umkehrmuster zu beschreiben.

Bevor wir anfangen, möchte ich Ihnen das Prinzip des sogenannten typischen Kurses vorstellen:

Typischer Kurs = ( H + L + C ) / 3

- H = High = Höchstkurs

- L = Low = Tiefstkurs

- C = Close = Schlusskurs

Um den typischen Kurs eines Kursstabes oder Candlesticks zu ermitteln, wird der Durchschnitt von Höchstkurs, Tiefstkurs und Schlusskurs einer Zeitperiode herangezogen. Bei den folgenden Richtlinien werden wir uns auf den typischen Kurs stützen, um die besten Umkehrformationen aufgrund von zwei Kursstäben ausfindig zu machen.

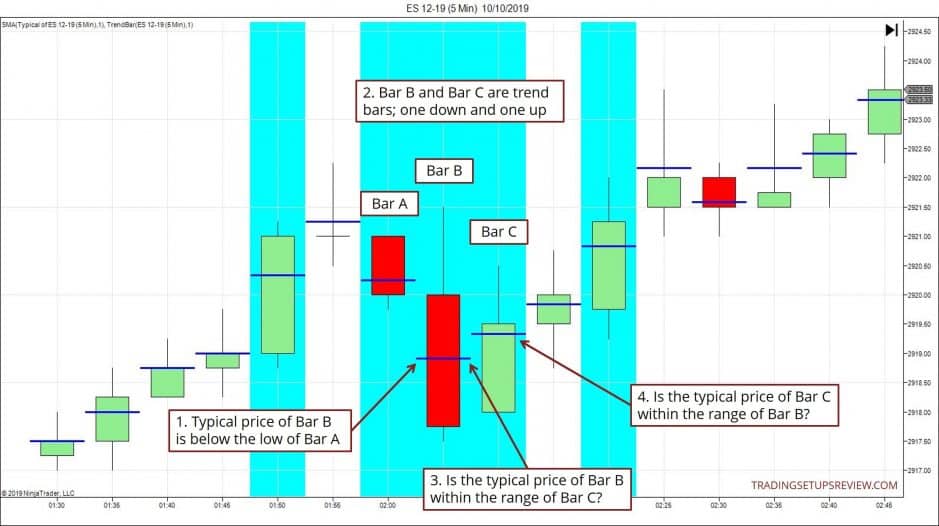

Anmerkungen zum Chart:

- Die blaue Markierung über jedem Candlestick stellt den sogenannten typischen Kurs dieses Kursbalkens dar.

- Die jeweilige Hintergrundschattierung zeigt an, ob es sich um einen Trend-Kursstab handelt.

Der folgende Chart zeigt die technischen Aspekte eines bullischen Umkehrmusters mit zwei Kursstäben. Wenden Sie die gleichen Prinzipien an, um die Richtlinien für eine bärische Kursformation zu ermitteln.

Technische Richtlinien für das Reversal mit zwei Kursstäben

Im obigen Chart bildet Kursstab B und Kursstab C das aus zwei Kursstäben bestehende bullische Umkehrmuster. Um das aus zwei Kursstäben bestehende, hervorstechende Kursmuster zu ermitteln, muss folgende Bedingung erfüllt sein:

- Der typische Kurs von Kursstab B muss sich unter dem Tief von Kursstab A befinden.

Um die Stärke in beide Richtungen ausfindig zu machen, muss folgende Bedingung erfüllt sein:

- Kursstab B und Kursstab C müssen Trend-Kursstäbe sein. Falls Sie nicht genau wissen sollten, was ein Trend-Kursstab ist, dann klicken Sie bitte hier.

Um zu gewährleisten, dass die Bars sich überlappen, muss folgende Bedingung erfüllt sein:

- Der typische Kurs von Kursstab B muss sich innerhalb der Kursspanne von Kursstab C befinden.

- Der typische Kurs von Kursstab C muss sich innerhalb der Kursspanne von Kursstab B finden.

Vergewissern Sie sich, dass Sie diese Richtlinien verstehen, bevor Sie sich die folgenden Beispiele anschauen. In diesen werden wir auf Chartmuster hinweisen, die diesen Richtlinien entsprechen. Wir werden auch erläutern, warum diejenigen, die nicht zusammenpassen, trotzdem sinnvolle Trades sein können.

Wie man bei 2-Kerzen Reversal Chartmuster in den Markt einstiegt

Es gibt zwei Möglichkeiten, um bei einem aus zwei Kursstäben bestehenden Umkehrmuster in den Markt einzusteigen:

- Einstieg, sobald sich die Formation vervollständigt hat, zum Beispiel beim Schlusskurs von Kursstab C.

- Einstieg, sobald sich ein Ausbruch aus dem Setup-Kursstab vollzieht.

In den folgenden Beispielen verwenden wir die konservativere Möglichkeit: die Ausbruch-Methode.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Trading-Beispiele für 2-Kerzen Reversals

Ich habe den typischen Kurs für jeden Kursstab mit blauen Linien in die Beispiele integriert, damit Sie das Anschauungsmaterial besser nutzen und einfacher verstehen zu können. In den folgenden Charts deuten alle Hinweise auf die aus zwei Kursstäben bestehende Umkehrformation auf dem zweiten (letzten) Kursstab des Musters hin.

Beispiel 1: Tages-Chart der Aktie Ford

Der folgende Chart zeigt steigende Kurse in einem aktuellen Aufwärtstrend:

- Dieses Umkehrmuster über zwei Kursstäbe prallte an der aufwärts gerichteten Trendlinie ab. Dabei handelte es sich auch um den zweiten Test am Boden des eingekreisten Kurslückenbereichs. Mit dem Zusammentreffen von zwei Unterstützungselementen handelte es sich um ein zuverlässiges Setup.

- Beachten Sie dieses vorherige Reversal mit zwei Kursstäben.

- Diese Struktur ist schlechter, als es bei Punkt 1 der Fall war. Das ist darauf zurückzuführen, dass es nicht so sehr auffällt. Beachten Sie, dass der typische Kurs hier nicht unter dem Tief des vorherigen Kursstabes lag.

Dennoch war es ein sinnvoller Trade, da er eine Unterstützung am Konsolidierungsbereich aufwies.

Beispiel 2: 3-Minuten-Chart im FDAX-Futures

Das aus zwei Kursstäben bestehende Reversal Muster können Sie auf fast allen Zeitrahmen feststellen. Schauen wir uns nun ein Intraday-Beispiel aus dem FDAX-Futures-Markt an:

- Betrachten Sie diese Wendeformation über zwei Kursstäbe. Da die Markttätigkeit zu diesem Zeitpunkt seitwärts verlief, handelte es sich nicht um ein optimales Setup. Der Erfolg bei der Abwärtsbewegung des Marktes bestätigte jedoch den Beginn eines neuen Abwärtstrends.

- Wir haben diesen höchsten Pivot in diesem Chart mit diesem neuen Swing-Pivot verbunden, was eine abwärts gerichtete Trendlinie ergab.

- Dieses aus zwei Kursstäben bestehende Umkehrmuster war außergewöhnlich. Es fand einen Widerstand an der abwärts gerichteten Trendlinie. Und es endete mit einem nach unten gerichteten Outside-Kursstab, was die bärische Tendenz bestätigte.

Hinweis für die Kursteilnehmer: Es war auch ein Ausbruch-Setup aus einer bärischen Konsolidierung.

Beispiel 3: Tages-Chart des Währungspaares EUR/USD

Unsere technische Beschreibung für eine Wendeformation aus zwei Kursstäben bietet uns einen guten Ausgangspunkt. Wir sollten uns aber nicht zu sehr an die genaue Struktur des Musters halten.

Am Ende dieses Beispiels werden Sie feststellen, dass die Auswahl des optimalen Setups nicht so einfach ist.

- Dieses 2-Kerzen Reversal passte gut zu unserer Beschreibung.

- Dieses Beispiel war ein Grenzfall.

- Nach unseren Regeln muss der typische Kurs des ersten Kursstabes einer aus zwei Kursstäben bestehenden Umkehrformation höher liegen, als der Höchstkurs des vorherigen Kursstabes. Hier befand sich der typische Kurs etwa am vorherigen Hoch.

Daraus könnte man schließen, dass das erste Muster besser war.

Wir wollen uns die Begründung für diese Regel in Erinnerung rufen: Es soll sichergestellt werden, dass sich das Muster nicht in einem Konsolidierungsbereich befindet und aus einer vorherigen Price Action hervorgeht.

- Das erste Muster in diesem Beispiel stieg über die beiden vorherigen Kursstäbe.

- Das zweite Muster stieg über die vorherigen fünf Kursstäbe.

Aus dieser Sicht hat das zweite Muster hervorragende Arbeit geleistet, indem es sich von der übrigen Price Action “abhob”.

Noch unerfahrene Trader der Price Action neigen zur Annahme, dass Definitionen starr und eindeutig sind. Mit etwas Erfahrung werden Sie bald feststellen, dass Kursmuster immer in Grautönen auftreten. Überlagerungen und Überschneidungen sind normal. So ist beispielsweise die zweite Umkehrformation über zwei Kursstäbe auch ein gescheiterter Ausbruch aus dem Outside-Kursstab.

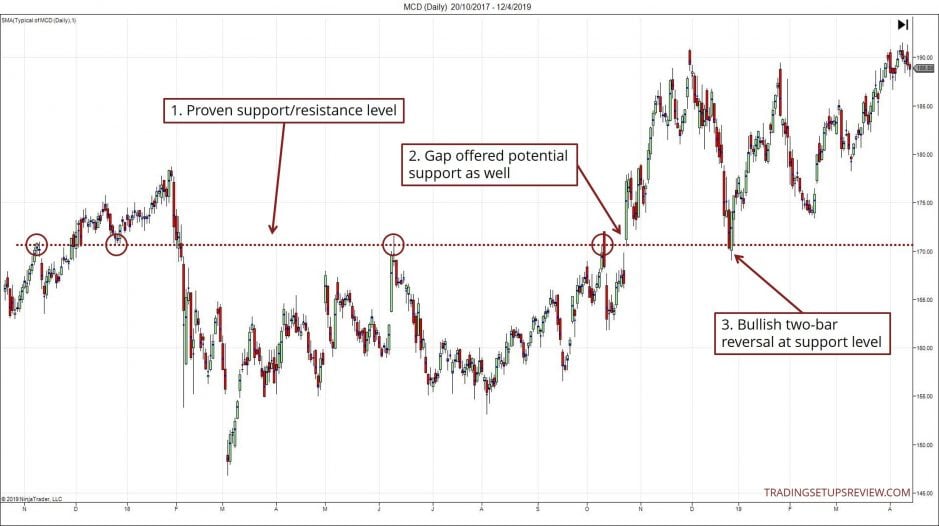

Beispiel 4: Tages-Chart der Aktie MCD

Die Marktstruktur, die das Umkehrmuster aus zwei Kursstäben unterstützt, ist von entscheidender Bedeutung. Mit einer aus zwei Kursstäben bestehenden Umkehrformation und einer unterstützenden Struktur erhalten Sie ein ausgezeichnetes Trading-Setup.

- Das entscheidende Merkmal dieses Charts ist die bewährte Unterstützungs- und Widerstandszone. Wie Sie sehen können, haben sich in diesem Bereich mehrere zentrale Swing-Pivots entwickelt.

- Die Gap (Kurslücke) weg vom Unterstützungs-Level stellt ebenfalls eine mögliche Unterstützungszone dar.

- Diese Kurswende aus zwei Kursstäben hat eine großartige Form. Sie erfüllt alle oben genannten technischen Richtlinien. Sie beendete auch den ausgeprägten Kursrückgang vom höchsten Kursstand des Trends.

Ein aggressiver Trader könnte eine Kauf-Limit-Order im Kursbereich der Unterstützung platzieren. Für den konservativen Trader wäre die aus zwei Candlesticks bestehende Kurswende ein optimaler Einstiegspunkt.

Beispiel 5: Verlustbeispiel – 4-Stunden-Chart des Währungspaares GBP/USD

Ich füge dieses Verlustbeispiel hinzu, um insgesamt mehr Ausgewogenheit herzustellen. Denken Sie daran, dass Verlust-Trades früher oder später auf Gewinn-Trades folgen werden. Die Aufgabe eines Traders besteht nicht darin, Verlust-Trades zu verhindern, sondern ein günstiges Gleichgewicht zwischen Gewinnen und Verlusten herzustellen.

- Eine markante bullische Trendwende aus zwei Kursstäben mit einer Unterstützung durch die Trendlinie.

- Allerdings wurde der durch die Chart-Formation bestimmte Stop-Loss kurz nach dem Einstieg erreicht.

- Der aus fünf Kursstäben bestehende Kurssturz war ein Zeichen für eine bärische Dynamik. Ein umsichtiger Trader könnte auf einen Wiedereinstieg gewartet haben, der sich als erfolgreich erwiesen hätte.

Wenn ein Trade fehlschlägt, sollten Sie sich die Frage stellen, ob es sich um ein Timing-Problem handelt, ob sich die Markttendenz geändert hat, oder ob Ihnen schlichtweg ein Fehler unterlaufen ist. Wenn der Grund das Timing war, dann sollten Sie einen Wiedereinstieg erwägen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Schlussbetrachtung zum Reversal Trading

Die Trendumkehr über zwei Kursstäbe ist ein klassisches Trading-Kursmuster. Kombiniert man dieses mit Unterstützung und Widerstand, so verfügt man über eine solide Basis für eine Strategie der Price Action.

Unter Verwendung des typischen Kurswerts haben wir eine Definition für die beste 2-Kerzen-Umkehrformation vorgeschlagen. Sie können solche Richtlinien auch für andere Kursmuster ausarbeiten. Verwenden Sie den typischen Kurswert als Methode, um die ansonsten ungenauen Konzepte der Price Action zu bestimmen.

In den Beispielen haben wir jedoch Muster aufgezeigt, die nicht zu unserer Beschreibung passen. Einige waren auch nützlich und profitabel. Wie kommt das?

Die technischen Richtlinien bieten einen Ausgangspunkt für angehende Trader der Price Action. Sie brauchen sich nicht mehr strikt an diese Richtlinien zu halten, sobald Sie mehr Erfahrungen gesammelt haben.

Die genaue Definition des Musters ist immer nebensächlich. Ihr Hauptanliegen ist das Marktumfeld, das entscheidende Unterstützungs- und Widerstandsbereiche umfasst. Dies ist der wichtigste Lerninhalt, den Sie den obigen Beispielen entnehmen sollten.

Unabhängig vom Kursmuster ist es am besten, mit einer zielgerichteten Definition zu beginnen. Mit zunehmender Erfahrung können Sie dann Abweichungen von Ihren ursprünglichen Richtlinien nachvollziehen. Dieser Handelsansatz gewährleistet, dass Sie sowohl systematisch vorgehen und gleichzeitig auch flexibel sind. Es ist zudem der Ansatz, den ich in meinem Price Action-Kurs anwende. Wenn Ihnen ein systematischer und dennoch flexibler Ansatz gefällt, werfen Sie einen Blick darauf.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Two Bar Reversal Pattern Trading Guide

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zum Reversal Trading und Reversal Pattern

Was ist Reversal Trading?

Reversal Trading ist eine Handelsstrategie, bei der Händler versuchen, Punkte zu identifizieren, an denen ein bestehender Preis-Trend enden und sich umkehren könnte. Das Ziel ist es, von der neuen Kursrichtung zu profitieren.

Was sind Reversal Pattern?

Reversal Pattern sind spezifische Formationen oder Chartmuster, die darauf hindeuten können, dass eine Trendumkehr bevorsteht. Beispiele für Reversal Pattern sind die Kopf-Schulter-Formation, Doppel-Top und Doppel-Boden.

Wie erkenne ich Reversal Pattern?

Reversal Pattern zu erkennen, erfordert Übung und Kenntnis der verschiedenen Muster. Häufig sind sie durch bestimmte Formen in Preisdiagrammen gekennzeichnet, wie zum Beispiel das Ausbilden von mehreren Hochs oder Tiefs, bevor sich der Preis in die entgegengesetzte Richtung bewegt.

Ist Reversal Trading für Anfänger geeignet?

Reversal Trading kann eine anspruchsvolle Strategie sein, da es oft schwierig ist, Trendumkehrpunkte genau vorherzusagen. Anfänger sollten sich Zeit nehmen, um die Muster zu lernen, und eventuell mit einem Demokonto üben, bevor sie mit echtem Geld handeln.

Was ist ein Fehlausbruch (False Breakout)?

Ein Fehlausbruch tritt auf, wenn der Preis kurzzeitig ein Reversal Pattern bildet, sich aber dann weiter in der ursprünglichen Richtung bewegt. Dies kann zu Verlusten führen, wenn Händler fälschlicherweise auf eine Trendumkehr gesetzt haben.

Wie kann ich das Risiko beim Reversal Trading minimieren?

Es ist ratsam, effektive Risikomanagement-Techniken wie Stop-Loss-Orders und Take-Profit-Orders zu verwenden. Zudem sollte man nur einen kleinen Teil des Kapitals pro Trade einsetzen und mehrere Bestätigungsindikatoren berücksichtigen.

Kann ich Reversal Trading in verschiedenen Märkten anwenden?

Ja, Reversal Trading kann in verschiedenen Märkten wie Aktien, Forex, Kryptowährungen und Rohstoffen angewendet werden. Beachten Sie jedoch, dass sich die Marktbedingungen unterscheiden können.

Was sind technische Indikatoren, die zur Bestätigung von Reversal Pattern verwendet werden können?

Technische Indikatoren wie der Relative Strength Index (RSI), Moving Averages oder das Volumen können als Bestätigungshilfe für Reversal Pattern verwendet werden.

Wie unterscheidet sich Reversal Trading von Trendfolge-Strategien?

Während Reversal Trading darauf abzielt, von Trendumkehrpunkten zu profitieren, konzentrieren sich Trendfolge-Strategien darauf, innerhalb eines bestehenden Trends zu handeln und von seiner Fortsetzung zu profitieren.

- Was ist Price Action Trading? Der große Guide für Trading ohne technische Indikatoren (Erklärung & Strategien) - 18/06/2024

- Ankerzonen als Tradingstrategie – was steckt dahinter? Regeln und Beispiele (2024) - 19/05/2024

- Diese 10 technischen Indikatoren sollte jeder Trader kennen – Gleitende Durchschnitte, Trendfolge, Oszillatoren, Kurskanäle (2024) - 12/02/2024