Inside Bar – das Wichtigste vorweg

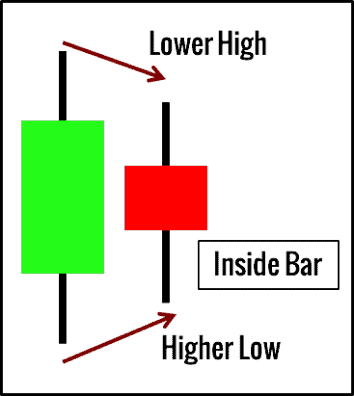

- Eine Inside Bar ist ein Chartmuster im Handel, das auftritt, wenn die Kursbewegung innerhalb der Spanne der vorherigen Kerze bleibt. Eine Inside Bar wird also gebildet, wenn die Höchst- und Tiefstkurse einer Kerze innerhalb der Höchst- und Tiefstwerte der vorherigen Kerze liegen.

- Inside Bars signalisieren oft eine Konsolidierung oder eine kurzfristige Ruhepause im Markt, da sie auf eine Verringerung der Volatilität hinweisen. Das Muster der Inside Bar gibt keine Hinweise auf die zukünftige Richtung des Marktes. Es deutet lediglich darauf hin, dass sich der Markt in einer Phase der Unsicherheit befindet.

- Inside Bars können als Indikator für einen bevorstehenden Ausbruch aus einer Konsolidierungsphase dienen. Inside Bars können verwendet werden, um Stop-Loss- und Take-Profit-Levels festzulegen. Trader platzieren oft Stop-Loss-Orders unterhalb der Tiefstkurse der Inside Bar, während Take-Profit-Orders über dem Hochpunkt der Inside Bar platziert werden.

- Trader suchen nach zusätzlichen Bestätigungssignalen, um Inside Bars effektiver zu nutzen. Dies könnte beispielsweise ein Ausbruch über das Hoch oder unter das Tief der Inside Bar sein. Das Handelsvolumen kann ein wichtiger Indikator sein, um die Bedeutung einer Inside Bar zu bewerten. Ein erhöhtes Volumen während oder nach der Inside Bar kann auf eine größere Wahrscheinlichkeit eines Ausbruchs hinweisen.

- Inside Bars können auf verschiedenen Zeitebenen auftreten. Trader berücksichtigen oft das Muster von Inside Bars auf längeren Zeiträumen für eine umfassendere Markteinschätzung. Inside Bars werden oft in Verbindung mit anderen technischen Indikatoren verwendet, um Handelsentscheidungen zu treffen. Dies könnte beispielsweise die Kombination mit Trendlinien, gleitenden Durchschnitten oder Oszillatoren wie dem RSI sein.

MACD mit Inside Bar

Der MACD ist ein unter Tradern sehr beliebter Indikator. Es handelt sich dabei um einen vielseitigen Indikator, der Auskunft über den Trend des Marktes gibt und das Momentum aufzeigt. Es ist nicht verwunderlich, dass viele Trader Tradingstrategien entwickelt haben, die den MACD-Indikator verwenden.

Die Tradingstrategie, mit der wir uns nun beschäftigen werden, verbindet den MACD-Indikator mit dem Inside Bar Chartmuster von Sunil Mangwani.

Diese Strategie verwendet die einfache Methode des MACD als einem Trendindikator und die Inside Bar (Innenkerze) als ein risikoarmes Trade-Signal.

Tradingregeln – MACD mit Inside Bar

Long Tradingsetup

- Der MACD befindet sich über der Null-Linie

- Kaufe einen Tick über der Inside Bar

Short Tradingsetup

- Der MACD befindet sich unter der Null-Linie

- Verkaufe einen Tick unter der Inside Bar

Trade-Beispiele für MACD mit Inside Bar

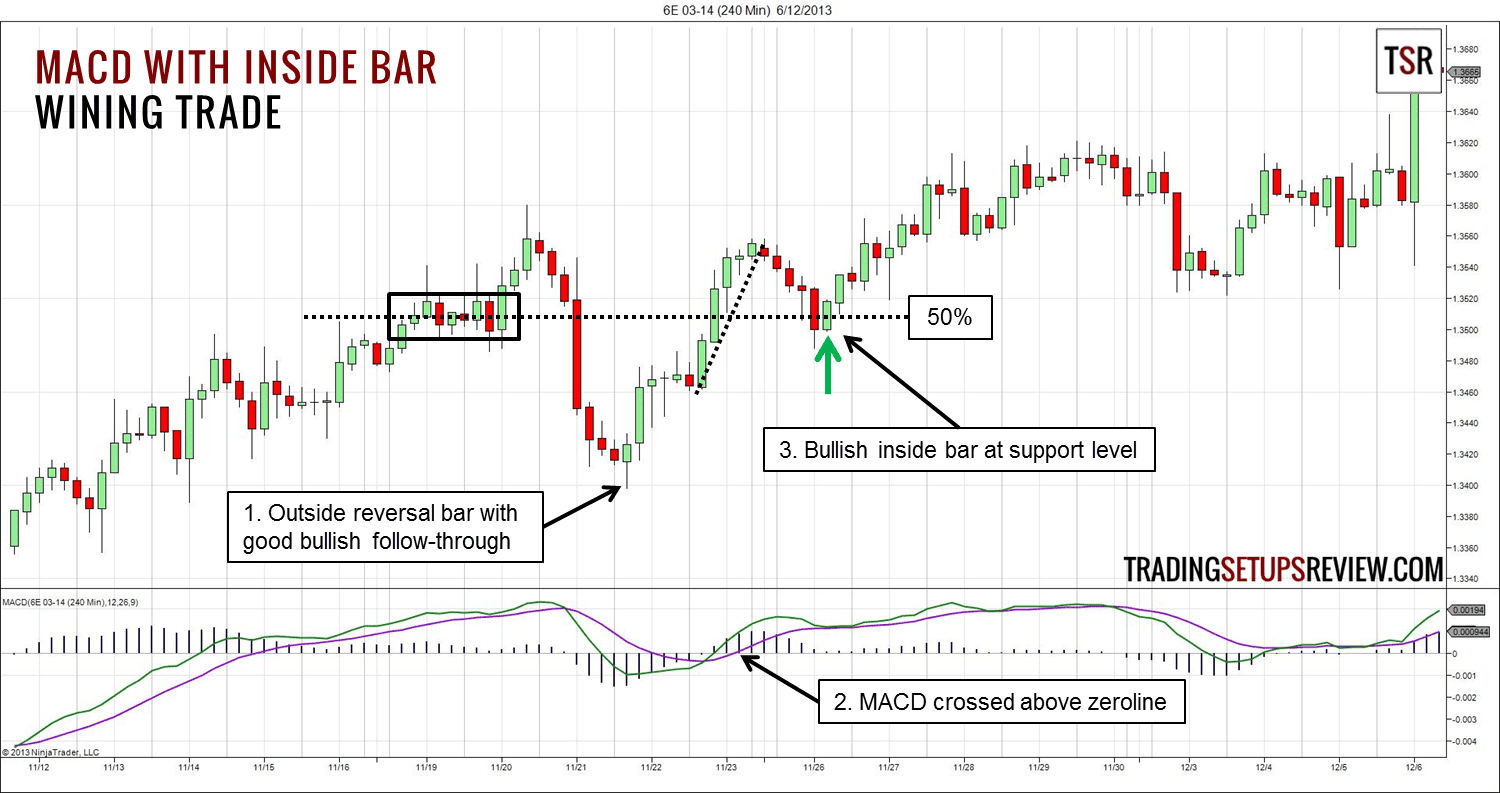

Gewinntrade – bullische Inside Bar

Dies ist ein 4-Stunden-Chart von 6E Futures (EUR/USD). Er zeigt den Trade einer Inside Bar mit einem hervorragenden Risiko-Ertrag-Verhältnis.

- Trotz der sieben aufeinanderfolgenden bärischen Kursstäbe (bars) zeigte die Outside Bar, die das Momentum umdrehte, eine starke bullische Kursbewegung.

- Der starke Aufwärtsschub führte dazu, dass der MACD die Null-Linie überquerte.

- Die Kurse bewegten sich nach unten und kamen am Unterstützungsbereich zum Stillstand. (Der frühere Konsolidierungsbereich und das 50%-Retracementlevel des vorherigen bullischen Swing.) Eine starke Inside Bar bildete sich, und wir stiegen einen Tick darüber ein.

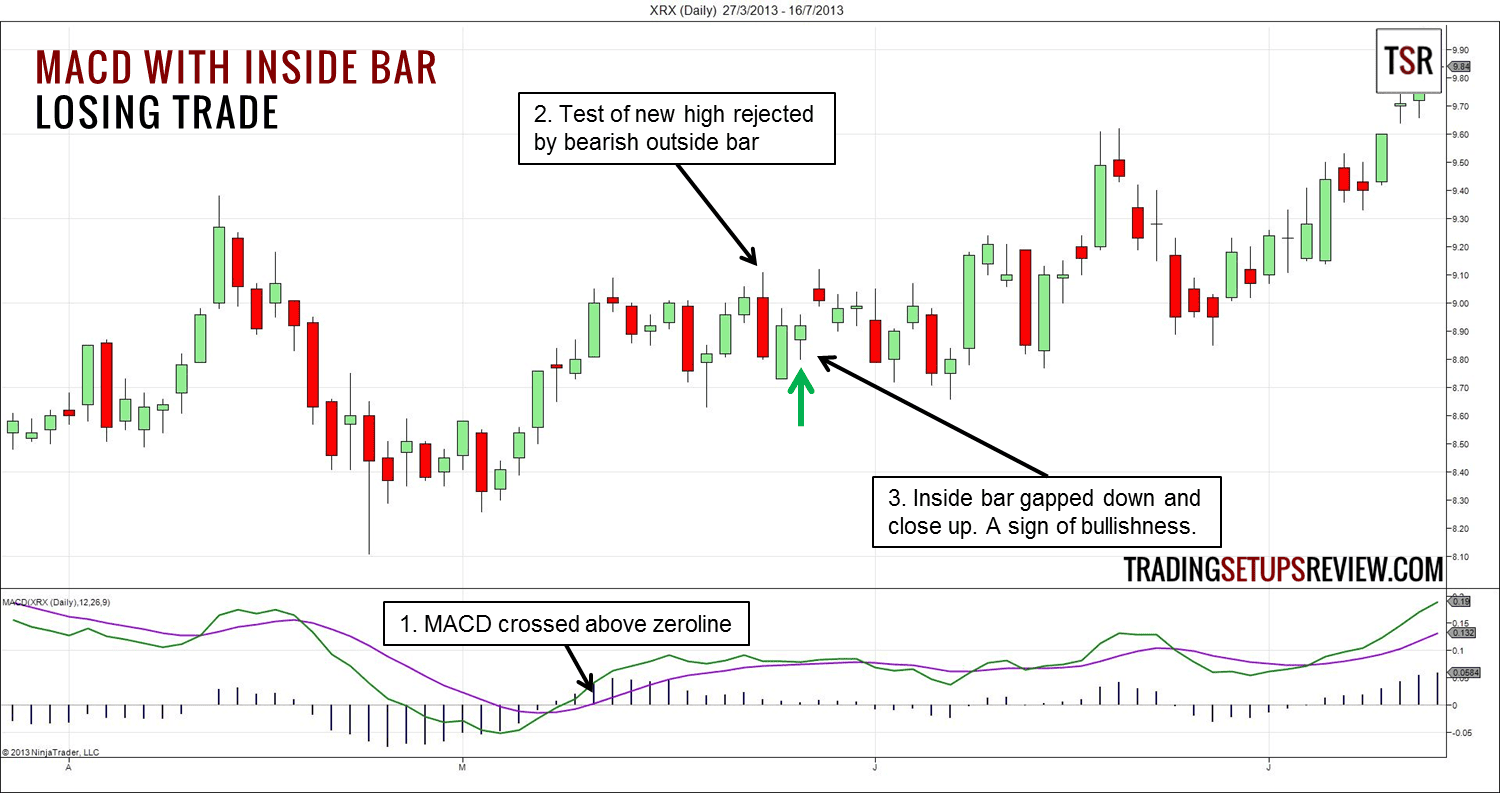

Verlusttrade – bullische Inside Bar

Dies ist ein Tageschart von Xerox Corporation (XRX). Er zeigt die Ineffizienz dieser Tradingstrategie in einem Seitwärtsmarkt.

- Der MACD überquerte die Null-Linie, was auf einen Aufwärtstrend hinwies.

- Aber es gelang den Kursen nicht, über das vorherige Swing-Hoch hinaus zu gelangen, was die bärische Outside Bar demonstrierte. Nach dieser bärischen Outside Bar erschien jedoch eine starke bullische Bar. Diese widersprüchlichen Signale verunsichern die Trader. Wenn Trader unsicher sind, scheitern Ausbrüche in der Regel.

- Diese Inside Bar eröffnete tief, bevor sie oben schloss. Isoliert betrachtet, ist dies ein bullisches Signal. Aber im Zusammenhang mit der Seitwärtsbewegung scheiterte dieser Trade der Inside Bar innerhalb weniger Tage nach dem Einstieg.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Abschließende Betrachtungen zum MACD mit Inside Bar

Dies ist eine einfache Tradingstrategie, bei der man den MACD als Trendindikator verwendet. Bedenken Sie, dass der MACD lediglich darauf hinweist, dass der Markt tendiert. Betrachten Sie die Price Action zur Bestätigung. Achten Sie stets auf Zeichen der Stärke im Sinne des MACD, bevor Sie sich auf einen Trade einlassen.

Inside Bars bieten üblicherweise risikoarme Einstiege. Traden Sie Inside Bars jedoch nicht einfach deshalb, weil sie risikoarme Einstiege darstellen. Auf Dauer lohnt es sich nämlich nicht, geringes aber unnötiges Risiko in Kauf zu nehmen. Machen Sie sich nicht zum Futter für Hikkake-Trader.

Wenn wir Inside Bars als Signale für den Einstieg in einen Trade einsetzen, gehen wir davon aus, dass die Inside Bar die Richtung des vorangegangenen Kursstabes dreht. Daher sollten Sie nach Inside Bars Ausschau halten, die in Richtung des Trends schließen, um unsere Annahme zu bestätigen. (Finden Sie heraus, welche Inside Bars besser funktionieren.)

Wie bei allen Tradingstrategien, die auf Fortführung abzielen, ergibt der anfängliche Teil eines Trends die besten Trades. Das erste Tradingsetup, nachdem der MACD die Null-Linie kreuzt, beinhaltet die größte Erfolgswahrscheinlichkeit.

Wenn Sie ein Anhänger des MACD sind, sollten Sie einen Blick auf die folgenden Tradingstrategien werfen:

- Einfaches MACD-Tradesetup, vom Schöpfer des MACD, Gerald Appel

- Impulse System von Alexander Elder

Johnan Prathap hat das Drei-Kerzen Inside-Bar Chartmuster in der Ausgabe von März 2011 von Technical Analysis of Stocks and Commodities vorgestellt. Grundsätzlich geht es dabei um eine Verbesserung des Standard Inside-Bar Ausbruch-Trades, indem dieser durch einen Trendkontext und eine Bestätigung der Folgebewegung ergänzt wird.

Mehr lesen: Inside Bar Falle – Hikkake Trading

Drei Kerzen Inside-Bar Chartmuster

Tradingregeln für die Drei-Kerzen Inside Bar

Longposition:

- Höherer Schlusskurs

- Die nächste Kerze ist eine Inside-Bar

- Ein weiterer höherer Schlusskurs nach der Inside-Bar. Kauf zum Schlusskurs

Shortposition:

- Tieferer Schlusskurs

- Die nächste Kerze ist eine Inside-Bar

- Ein weiterer tieferer Schlusskurs nach der Inside-Bar. Verkauf zum Schlusskurs

Tradingbeispiele für das Drei-Kerzen Inside-Bar Chartmuster

Gewinntrade: Longposition

Das ist ein Wochenchart von Straits Times Index, dem Barometer der Aktienbörse in Singapur (Singapore Stock Exchange).

Der Chart zeigt einen höheren Schlusskurs, dem ein Inside-Bar Chartmuster folgte. Die danach erfolgte Kurslücke nach oben setzte sich in einem höheren Schlusskurs fort. Wir stiegen beim zweiten höheren Schlusskurs mit einer Longposition ein. Die blaue horizontale Linie kennzeichnet den Einstiegskurs. Nach unserem Einstieg setzte sich der Aufwärtstrend fort.

Betrachten Sie die zwei langen bärischen Kerzen des Swings vor unserem Setup. Diese zeigen, dass der Markt zwei ernsthafte Versuche unternommen hatte, weiter zu fallen. Die Kurse fanden jedoch Unterstützung am vorherigen Swing-Tief und entwickelten eine bullische Trendwende-Kerze, die genau vor unserem Setup auftrat. Dieser Kontext war hervorragend für Longpositionen.

Außerdem eröffnete die Inside-Bar mit einer Abwärtskurslücke, bevor es wieder nach oben ging, so dass der Handelstag mit einer bullischen Kerze abgeschlossen wurde. Das war so bullisch, wie es bei einer Innenkerze nur sein kann. Das war ein phantastischer Longtrade.

Verlusttrade: Shortposition

Das ist ein Tageschart des Vanguard REIT Index ETF (an der NYSE notiert).

Der Chart zeigt ein bullisches Inside-Bar Chartmuster nach einem tieferen Schlusskurs. Der tiefere Schlusskurs ergänzte das Short-Tradingsetup, so dass wir zum Schlusskurs eine Shortposition eröffneten. Am nächsten Tag lief die Kursentwicklung gegen unsere Position und im Anschluß wurde auch das Hoch dieses Chartmusters erreicht, wo wir normalerweise unseren Stopp platzieren.

Da es sich um ein Short-Setup handelte, verlief der Abwärtstrend vorteilhaft für uns. Obwohl dieser Pullback nach oben komplex war und das Retracement ausgeprägter ausfiel als es bei den vorherigen Pullbacks der Fall war, wies der Trend immer noch nach unten. Daher erschien unsere Short-Ausrichtung begründet.

Allerdings war die bullische Inside-Bar ein Warnhinweis für uns. Betrachten Sie die beiden Kerzen vor und nach der Inside-Bar. Es war offenkundig, dass ein wechselhaftes Kursgeschehen im Gang war und eine Zickzack-Kursbewegung folgen könnte.

Dieser Trade hätte gewinnbringend sein können, wenn wir einen großzügigeren Stopp wie den Volatilitätstopp anstelle des Chartmuster-Stopps verwendet hätten.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Abschließende Bemerkung zum Drei-Kerzen Inside-Bar Chartmuster

Das Drei-Kerzen Inside-Bar Chartmuster wandelte den herkömmlichen Inside-Bar-Ansatz ab und machte ihn nützlicher. Es ist beeindruckend, dass dieser Ansatz eine Kombination aus drei Tradingkonzepten darstellt.

- Achten Sie darauf, dass der Trend Ihr Freund ist, was mit dem ersten höheren Schlusskurs einhergeht.

- Machen Sie einen Pullback und geringere Volatilität im Zusammenhang mit der Inside-Bar ausfindig.

- Bestätigung des Ausbruchs mit dem letzten höheren Schlusskurs.

Dieses Trade-Setup dient der Erläuterung dieser drei Konzepte. Diese Konzepte sind nicht nur für dieses Setup vorteilhaft, sondern für die Beurteilung jeder Trading-Strategie. Es ist ein vernünftiges und tragfähiges Setup.

Achten Sie auf die Inside-Bar. Eine bullische Inside-Bar ist besser für ein Long-Setup, und eine bärische Inside-Bar ist besser für ein Short-Setup.

Was ist, wenn der Inside Bar nicht funktioniert?

Lesen: Inside Day/NR4

Drei Kerzen Inside Bar im Tageschart von Home Depot (HD)

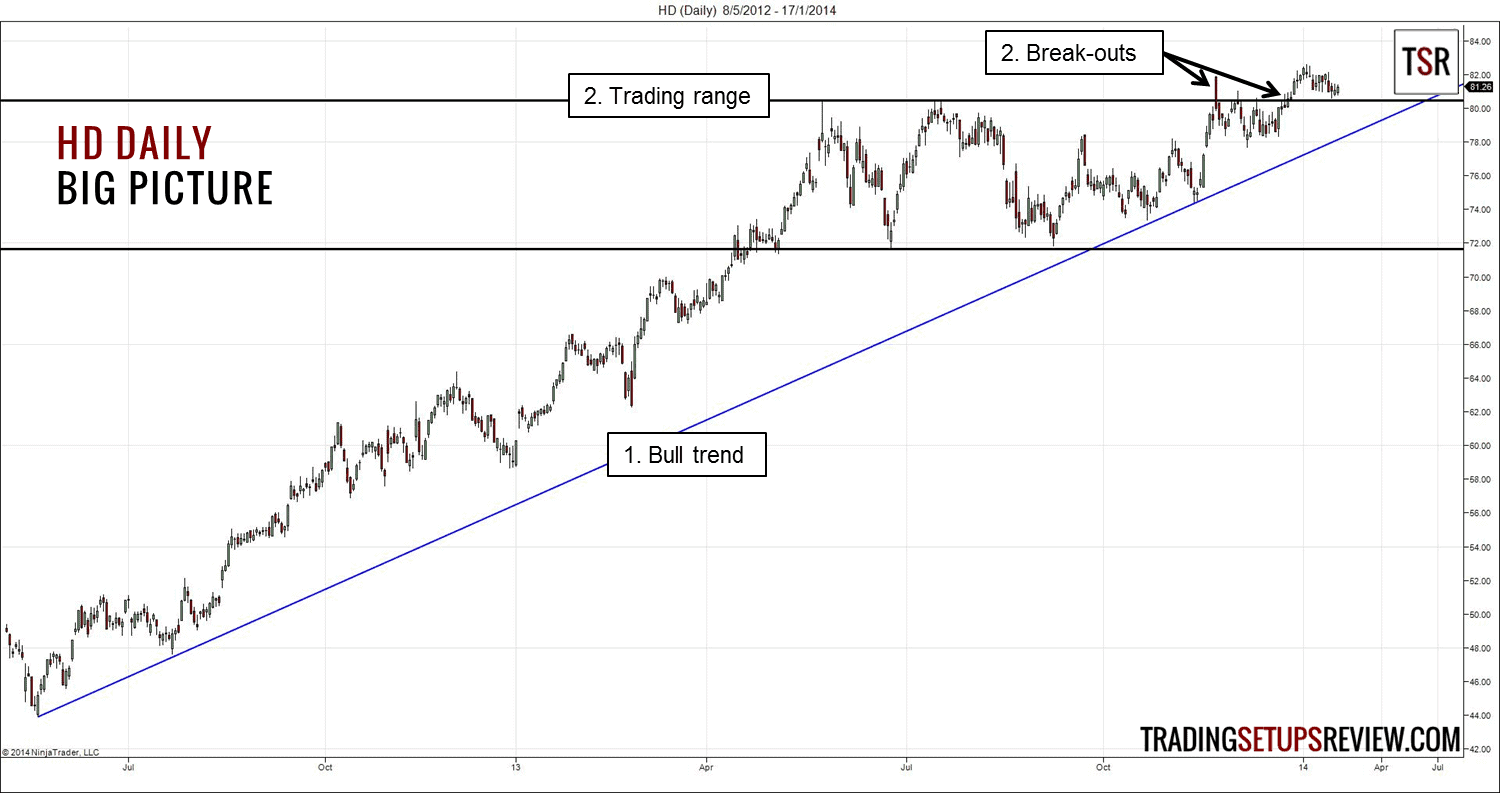

Home Depot (HD) – Das große Bild – Drei Kerzen Inside Bar

Die Aktie HD befand sich seit langer Zeit im Aufwärtstrend.

- Die aufwärts gerichtete Trendlinie ist intakt.

- Zuletzt gab es stärkere Pullbacks (Kursrücksetzer), die zu einer Konsolidierung führten.

- Der erste Ausbruch aus der Schiebezone wurde massiv zurückgewiesen. Aber die Kurse brachen bald wieder aus und zeigen derzeit einen Rücklauf, um das Hoch der Schiebezone zu testen.

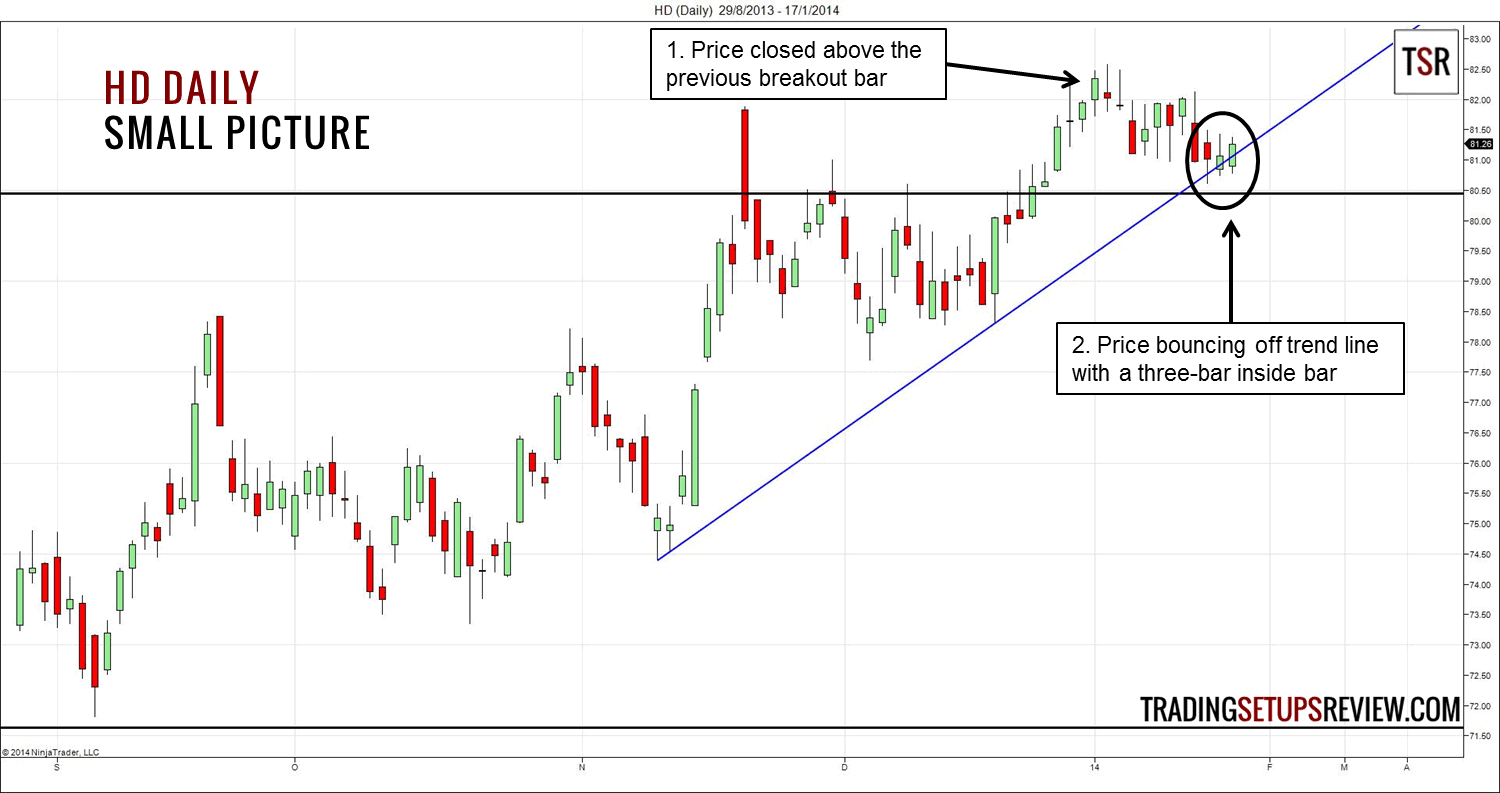

Detailbild von HD – Inside Bar aus drei Kursstäben

Diese Großaufnahme von HD zeigt die Inside Bar Chartformation bestehend aus drei Kursstäben und setzt sich folgendermaßen zusammen:

- Ein höherer Schlusskurs

- Eine Inside Bar

- Ein höherer Schlusskurs (der letzte Kursstab im Chart)

Ein Blick auf den Chart zeigt folgendes:

- Die Kurse brachen ein Mal aus, schafften es aber nicht. Beim zweiten Ausbruch gelang ein Schlusskurs über dem Hoch des vorherigen Ausbruchs.

- Die Kurse fanden an der Trendlinie Unterstützung mit der aus drei Kursstäben bestehenden Inside Bar. Der erste Kursstab der Formation zeigte eine Zurückweisung an der Trendlinie. Der zweite Kursstab, der die Inside Bar darstellt, zeigte Verunsicherung, aber ein Schlusskurs unter der Trendlinie gelang nicht. Der letzte Kursstab erreichte einen höheren Schlusskurs und vollendete die aus drei Kursstäben bestehende Inside Bar.

Analyse der aus drei Kursstäben bestehenden Inside Bar

Beim Trading eines Ausbruchs aus einer umfangreichen Handelsspanne in Form eines Pullbacks stellt die bullische Formation der Inside Bar aus drei Kursstäben einen risikoarmen Einstieg dar.

Diese Inhalte wurden im Original von Galen Woods auf seiner Webseite veröffentlicht: Trading MACD with Inside Bar und Three-Bar Inside Bar Pattern und Three-Bar Inside Bar on HD Daily

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Daytrading und der Innenstab

Vor zwei Wochen sah ich, wie sich ein Innenstab (Inside Bar oder Innenkerze) direkt vor mir im Chart des ES Futureskontrakts entwickelte. Ich dachte über dieses bekannte Bar-Chartmuster nach. Es ist eines der beliebtesten aus zwei Kursstäben (Bars) bestehenden Muster und bildet die Grundlage für viele Trading Setups, unter anderen die aus drei Bars bestehende Innenstab Tradingstrategie, das ID/NR4 Trading Setup und das Hikkake.

Ausgestattet mit der Software von Ninjatrader beschloss ich, das Innere des Innenstabes zu analysieren und fand heraus, was einen Innenstab ausmacht.

Wir werden untersuchen, ob die folgenden Faktoren die Performance der Innenkerze beeinflussen:

- Relatives Volumen

- Relative Kursspanne

- Kursdifferenz zwischen Eröffnung und Schlusskurs

- Bulle oder Bär

Unsere Parameter zur Überprüfung anhand historischer Daten (= Backtesting) lauten:

- November 2008 bis November 2013 (reguläre Handelssitzung)

- 5-Minuten Tradingzeitrahmen

- ES Futureskontrakt

- Neigung des 20-Perioden EMA (Exponential Moving Average) als Trendfilter

- 1 : 1 Risiko-Ertrag-Verhältnis

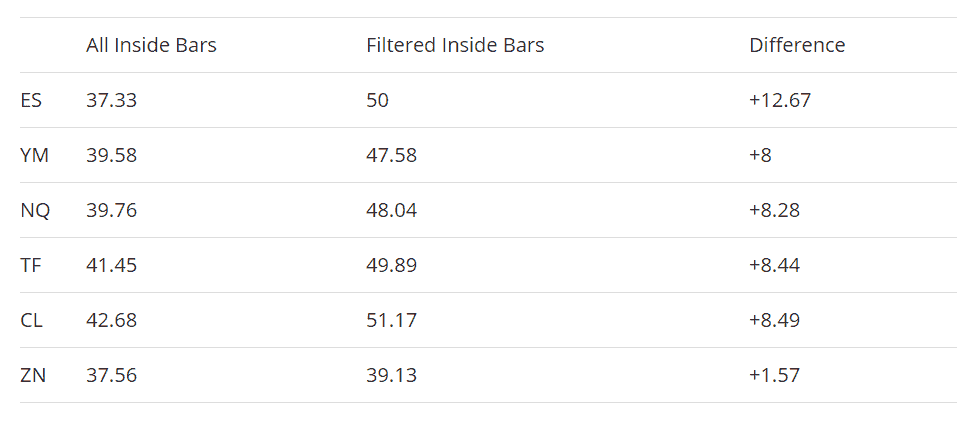

Kontroll-Richtwert – Innenstab

Innerhalb unserer Backtesting-Periode beträgt der Gewinn-Prozentsatz des Innenstabes 37,33 % in einer Stichprobe von 4107 Ereignissen. Das ist der Richtwert (Benchmark) in unserer Untersuchung.

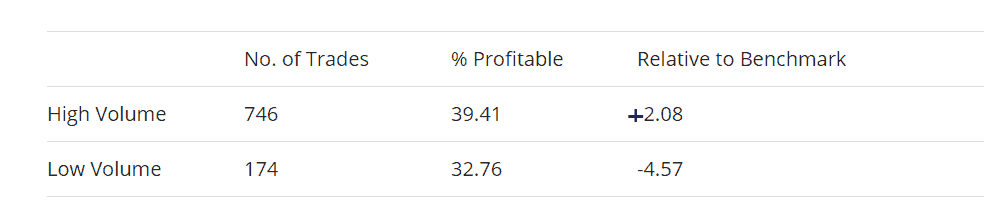

Relatives Volumen des Innenstabes

Unsere Hypothese lautet: Innenstäbe mit hohem Volumen enthalten mehr Aktivitität, was zu stärkeren Ausbrüchen führt. „Hoch“ ist relativ, daher vergleichen wir das Volumen des Innenstabes mit dem Volumen der vorangegangenen Kerze.

Bei unseren Untersuchungen werden Innenstäbe mit einem Volumen höher als 75% des Volumens der vorherigen Bar als Innenstab mit hohem Volumen betrachtet. Innenstäbe mit einem Volumen kleiner als 25% des Volumens der vorherigen Bar werden als Innenstäbe mit geringem Volumen betrachtet.

Die Innenstäbe mit hohem Volumen schneiden etwas besser ab als die Benchmark. Inside Bars mit niedrigem Volumen liegen deutlich unter der Benchmark.

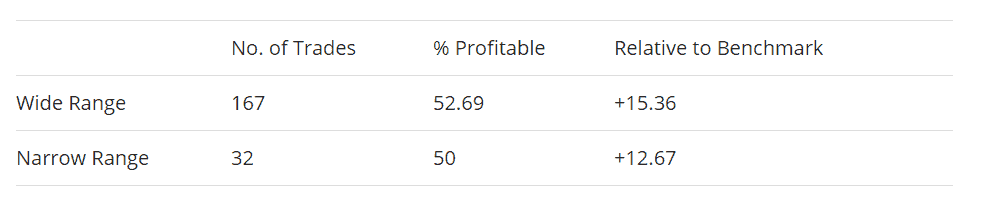

Die relative Kursspanne des Innenstabes

Innenstäbe stellen einen Konsolidierungsbereich dar, in dem sich die Kursspanne verdichtet. Je kleiner die Kursspanne, desto besser vertragen sich die Trader. Wenn Trader übereinstimmen, stagnieren die Kurse und Ausbrüche neigen zum Scheitern.

Wir haben die Kursspanne des Innenstabes als Bruchteil der Kursspanne der vorherigen Bar berechnet. Eine umfangreiche Kursspanne nimmt mehr als 75 % der Kursspanne der vorherigen Bar ein. Eine enge Kursspanne nimmt weniger als 25 % der Kursspanne der vorherigen Bar ein.

Sowohl die Innenstäbe mit weiter als auch die mit enger Kursspanne übertreffen den Richtwert erheblich. Allerdings sind die Stichproben relativ klein, insbesondere für die Innenstäbe mit enger Kursspanne gab es nur 32 Trades.

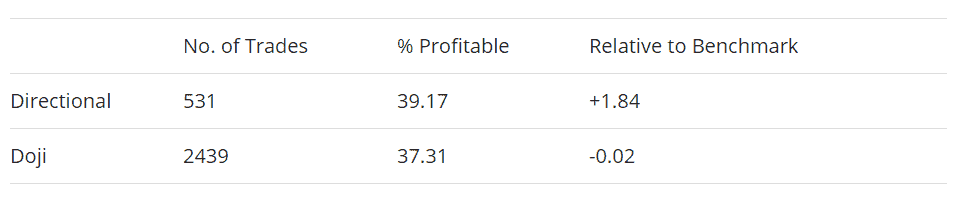

Kursdifferenz zwischen Eröffnung und Schlusskurs

Wenn die Kursdifferenz zwischen Eröffnung und Schlusskurs null beträgt, handelt es sich um einen perfekten Doji. Das bedeutet, dass weder die Bullen noch die Bären gewinnen. Wenn aber eine große Kursdifferenz zwischen Eröffnung und Schlusskurs besteht, bedeutet dies, dass diese Bar, obwohl es sich um einen Innenstab handelt, ziemlich in eine Richtung ausgerichtet ist.

Um zu bestimmen, ob eine Bar gerichtet ist (directional), betrachten wir die Kursdifferenz zwischen Eröffnung und Schlusskurs als Bruchteil der gesamten Kursspanne des Innenstabes (Kursdifferenz zwischen Hoch und Tief). Um es in der Candlestick-Terminologie auszudrücken: Wenn der Kerzenkörper mehr als die Hälfte des gesamten Candlesticks einnimmt, dann ist er gerichtet. Wenn dies nicht der Fall ist, betrachten wir ihn hier als Doji.

Die meisten Innenstäbe sind Doji-ähnliche Bars (2439 im Vergleich zu 531). Weder die gerichteten Bars noch die Dojis unterscheiden sich allzu sehr von unserem Richtwert.

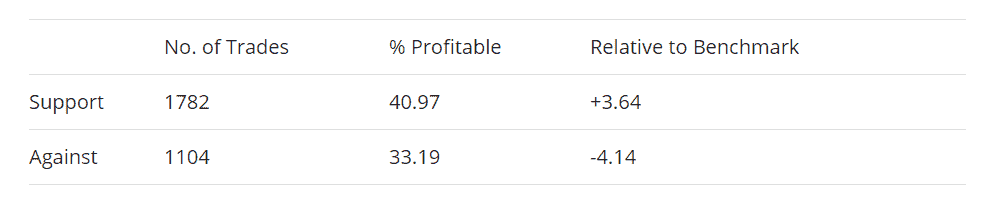

Bullische oder bärische Innenstab

Es entspricht der herkömmlichen Auffassung, dass die Signal-Bar die Richtung unseres Trades unterstützen sollte. Wenn ein Innenstab höher schließt als er eröffnet hat, handelt es sich um eine bullische Bar, die für eine Longposition spricht. Dies ist darauf zurückzuführen, dass diese Bar Momentum zu unseren Gunsten zeigt und bestätigt, dass der Trend im Einklang mit unserer Position ist.

Daher haben wir unsere Long-Trades ausschließlich auf bullische Innenstäbe und Short-Trades nur auf bärische Innenstäbe beschränkt, damit gewährleistet ist, dass unsere Signal-Bars unsere Trades unterstützen. Das Gegenteil haben wir auch untersucht.

Die oben erwähnte herkömmliche Auffassung ist zutreffend. Es ist eine bessere Tradingstrategie, Innenstäbe auszuwählen, die unsere Trades unterstützen.

Was ist im Inneren der Innenstab?

Unsere Untersuchungen haben gezeigt, dass Innenstäbe mit weiter Kursspanne (mit einer Kursspanne von mehr als 75% der Kursspanne der vorherigen Bars) unseren Richtwert mit größten Abstand übertrafen. Dies sind Bars, die gerade noch als Innenstäbe durchgehen und die nur eine geringfügige Kontraktion aufweisen.

Wir haben auch herausgefunden, dass Innenstäbe, die im Einklang mit unserer Trade-Richtung schließen, einen Vorteil aufzuweisen scheinen. Innenstäbe, die unsere Trades unterstützen, haben deutlich besser abgeschnitten als Innenstäbe, bei denen dies nicht der Fall war.

Die beiden anderen Faktoren (die Kursdifferenz zwischen Eröffnung und Schlusskurs und das Volumen) zeigten keine signifikante Verbesserung.

Wir konzentrierten uns auf Innenstäbe mit weiter Kursspanne, die in Richtung unseres Trades schlossen und führten unsere Untersuchung mit einigen weiteren Futureskontrakten durch, um herauszufinden, ob unsere Ergebnisse stabil sind.

Die Ergebnisse sind ermutigend. Bei den meisten Futureskontrakten ist eine Verbesserung von über 8% zu verzeichnen. Dies ist ein bedeutender Vorteil im Konkurrenzbereich des Daytrading. Natürlich muss ich die relativ einfachen Annahmen hervorheben, die wir aufgestellt haben. Dazu gehört auch das 1:1 Verhältnis zwischen Risiko und Ertrag und die Verwendung des 20-Perioden EMA als Trendfilter.

Unsere Ergebnisse sind nicht dafür gedacht, isoliert als komplettes Tradingsystem verwendet zu werden. Es ist aber ein guter Anfang, um mehr über Innenstäbe in Daytrading-Zeitrahmen zu erfahren.

Zumindest, was meine Trend-Trades anbelangt, werde ich auf Innenstabs mit umfangreicher Kursspanne achten, die in meine Richtung schließen.

Ich bin kein Finanzexperte. Deshalb ist das auch keine akademische Abhandlung. Ich bin nur ein neugieriger Trader der Price Action, der mit seiner Backtesting-Funktion von Ninjatrader herumexperimentiert.

Was sind Ihre Erfahrungen mit dem Trading von Innenstäben? Diese können Sie mit uns teilen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Looking Inside the Inside Bar for Day Trading

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zum Inside Bar

Was ist eine Inside Bar im Trading?

Eine Inside Bar ist ein Chartmuster, bei dem die Kursbewegung innerhalb der Spanne der vorherigen Kerze bleibt. Die Höchst- und Tiefstkurse der Inside Bar liegen innerhalb der Höchst- und Tiefstwerte der vorherigen Kerze.

Welche Bedeutung haben Inside Bars im Trading?

Inside Bars deuten oft auf eine Konsolidierung oder eine kurzfristige Ruhepause im Markt hin. Sie signalisieren eine Verringerung der Volatilität und zeigen an, dass der Markt unsicher ist.

Wie kann ich Inside Bars für meine Handelsstrategie nutzen?

Inside Bars können als Indikator für bevorstehende Ausbrüche aus Konsolidierungsphasen dienen. Sie können auch zur Festlegung von Stop-Loss- und Take-Profit-Levels verwendet werden. Trader suchen nach Bestätigungssignalen wie Ausbrüchen, um Inside Bars effektiver zu nutzen.

Welche Zeitrahmen eignen sich am besten für den Handel mit Inside Bars?

Inside Bars können auf verschiedenen Zeitebenen auftreten. Trader nutzen sie oft auf längeren Zeiträumen, um eine umfassendere Marktanalyse durchzuführen. Die Wahl des Zeitrahmens hängt von den individuellen Handelsstrategien und Präferenzen ab.

Frage: Gibt es weitere Indikatoren, die mit Inside Bars kombiniert werden können?

Ja, Inside Bars können mit anderen technischen Indikatoren kombiniert werden, um Handelsentscheidungen zu treffen. Beliebte Kombinationen umfassen Trendlinien, gleitende Durchschnitte und Oszillatoren wie den RSI. Eine umfassende Analyse unter Berücksichtigung verschiedener Indikatoren kann helfen, die Gültigkeit der Inside Bars zu bestätigen.

Sind Inside Bars immer profitabel?

Nein, Inside Bars allein führen nicht immer zu profitablen Handelsmöglichkeiten. Es ist wichtig, eine umfassende Analyse durchzuführen, zusätzliche Bestätigungssignale zu berücksichtigen und angemessenes Risikomanagement anzuwenden, bevor Handelsentscheidungen getroffen werden.

Wie erkenne ich Inside Bars auf einem Chart?

Eine Inside Bar wird visuell erkannt, wenn die Kerze vollständig innerhalb der vorherigen Kerze liegt. Die Höchst- und Tiefstkurse der Inside Bar sollten innerhalb der Höchst- und Tiefstwerte der vorherigen Kerze liegen.

Können Inside Bars in verschiedenen Märkten und Instrumenten verwendet werden?

Ja, Inside Bars können in verschiedenen Märkten wie Aktien, Devisen, Rohstoffen usw. verwendet werden. Das Muster ist auf verschiedenen Instrumenten anwendbar, sofern es sich um einen charttechnischen Ansatz handelt.

- Was ist Price Action Trading? Der große Guide für Trading ohne technische Indikatoren (Erklärung & Strategien) - 18/06/2024

- Ankerzonen als Tradingstrategie – was steckt dahinter? Regeln und Beispiele (2024) - 19/05/2024

- Diese 10 technischen Indikatoren sollte jeder Trader kennen – Gleitende Durchschnitte, Trendfolge, Oszillatoren, Kurskanäle (2024) - 12/02/2024