Tradingsystem der Floor Trader – das Wichtigste vorweg

- Ursprung: Das System stammt von den Händlern, die physisch an der Börse (dem „Floor“) tätig waren. Diese Händler mussten schnell Entscheidungen treffen und entwickelten daher einfache, aber effektive Handelsstrategien.

- Bewegungsdurchschnitte: Eine der Hauptkomponenten des Floor Trader Systems sind gleitende Durchschnitte. Meistens werden zwei gleitende Durchschnitte verwendet: ein kurzer und ein langer. Wenn der kurze Durchschnitt den langen Durchschnitt kreuzt, kann dies als Handelssignal interpretiert werden.

- Trendbestätigung: Das System funktioniert am besten in klaren Trendmärkten. Es zielt darauf ab, den Anfang eines neuen Trends frühzeitig zu erkennen und von ihm zu profitieren.

- Einfachheit: Eine der Hauptattraktionen dieses Systems ist seine Einfachheit. Es gibt klare Signale und Regeln, was es für Anfänger leicht verständlich macht.

- Risikomanagement: Wie bei jeder Handelsstrategie ist es wichtig, geeignete Risikomanagementtechniken anzuwenden. Das bedeutet, Stop-Loss-Orders zu setzen und nur einen kleinen Prozentsatz des Kapitals für einen einzelnen Trade zu riskieren.

- Anpassungsfähigkeit: Das System kann an verschiedene Zeitrahmen angepasst werden, von Intraday- bis hin zu langfristigen Charts.

- Nicht immer perfekt: Wie bei jedem Handelssystem gibt es keine Garantie für Gewinne. Es wird Zeiten geben, in denen das System Verluste produziert, insbesondere in Märkten ohne klaren Trend.

Das Tradingsystem erklärt

Das Tradingsystem der Börsenhändler ist eine ausgezeichnete Retracement-Strategie. Es verwendet zwei gleitende Durchschnitte zur Bestimmung des Trends. Anschließend erfolgt der Markteinstieg über eine einfache Pullback-Formation.

Aber lassen Sie sich nicht von der Einfachheit täuschen, denn es gibt subtile Faktoren, die Sie beachten müssen, damit das System effizient ist. Dazu später mehr.

Nun werden wir uns der Einführung der Handelsregeln zuwenden.

Hinweis: Ich habe das Quellenmaterial aufgrund meiner Beobachtungen interpretiert, um die folgenden Handelsregeln zu entwickeln. Daher gibt es geringfügige Unterschiede.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Regeln zum Erkennen von Trends

Die entscheidende Stärke des Tradingsystems der Börsenhändler besteht in seiner Fähigkeit, Sie vom Markt fernzuhalten. Es ermöglicht Ihnen die Eröffnung eines Trades nur dann, wenn es einen stabilen Trend gibt. Diese Eigenschaft ist für jede Retracement-Strategie unerlässlich.

Daher besteht der erste Schritt darin, den Trend zu bestimmen.

Bevor Sie fortfahren, platzieren Sie bitte zwei einfache gleitende Durchschnitte (SMA = Simple Moving Average) auf Ihren Charts:

- 9-Perioden einfacher gleitender Durchschnitt

- 18-Perioden einfacher gleitender Durchschnitt

Aufwärtstrend

- Kurse über beiden einfachen gleitenden Durchschnitten für mindestens drei aufeinander folgende Kursstäbe.

- Der 9-Perioden einfache gleitende Durchschnitt sollte sich über dem 18-Perioden einfachen gleitenden Durchschnitt befinden.

- Beide einfache gleitende Durchschnitte sollten nach oben gerichtet sein.

Abwärtstrend

- Kurse unter beiden einfachen gleitenden Durchschnitten für mindestens drei aufeinander folgende Kursstäbe.

- Der 9-Perioden einfache gleitende Durchschnitt sollte sich unter dem 18-Perioden einfachen gleitenden Durchschnitt befinden.

- Beide einfache gleitende Durchschnitte sollten nach unten gerichtet sein.

Einstiegsregeln für das Tradingsystem

Es gibt drei Einstiegsebenen.

Die Ebene 1 bzw. Level 1 ist der konservativste Einstieg und Ebene 3 bzw. Level 3 der aggressivste.

Regeln für Long-Einstiege

Der Markt muss sich in einem Aufwärtstrend befinden.

Level 1: Kaufen Sie bei einem Kursstab mit höherem Hoch, nach einem Kursrücklauf an den 18-Perioden-SMA.

Level 2: Kaufen Sie bei einem Kursstab mit höherem Hoch, nach einem Kursrücklauf an den 9-Perioden-SMA.

Level 3: Kaufen Sie bei einem Kursstab mit höherem Hoch, nach einem Kursrücklauf nach unten, ohne dass einer der SMAs berührt wurde.

Was bedeutet „Kursrücklauf“?

Dies weist auf einen Kursstab hin, der ein tieferes Tief und ein tieferes Hoch aufweist. (Der Kursrücklauf bezieht sich auf eine sogenannte Down-Bar, d.h. ein Kursstab mit einem Schlusskurs unter der Eröffnung.)

Regeln für Short-Einstiege

Der Markt muss sich in einem Abwärtstrend befinden.

Level 1: Verkaufen Sie bei einem Kursstab mit tieferem Tief, nach einem Kursrücklauf an den 18-Perioden SMA.

Level 2: Verkaufen Sie bei einem Kursstab mit tieferem Tief, nach einem Kursrücklauf an den 9-Perioden-SMA.

Level 3: Verkaufen Sie bei einem Kursstab mit tieferem Tief, nach einem Kursrücklauf nach oben, ohne dass einer der SMAs berührt wurde.

Was bedeutet „Kursrücklauf“?

Dies weist auf einen Kursstab hin, der ein höheres Hoch und ein höheres Tief aufweist. (Der Kursrücklauf bezieht sich auf eine sogenannte Up-Bar, d.h. ein Kursstab mit einem Schlusskurs über der Eröffnung.)

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Beispiele für das Tradingsystem der Börsenhändler

Diese Strategie wurde für den Futuresmarkt entwickelt, also bleiben wir bei den Futures-Beispielen (ES auf dem 5-Minuten Chart).

Trotzdem können Sie das System natürlich auch auf andere Märkte übertragen.

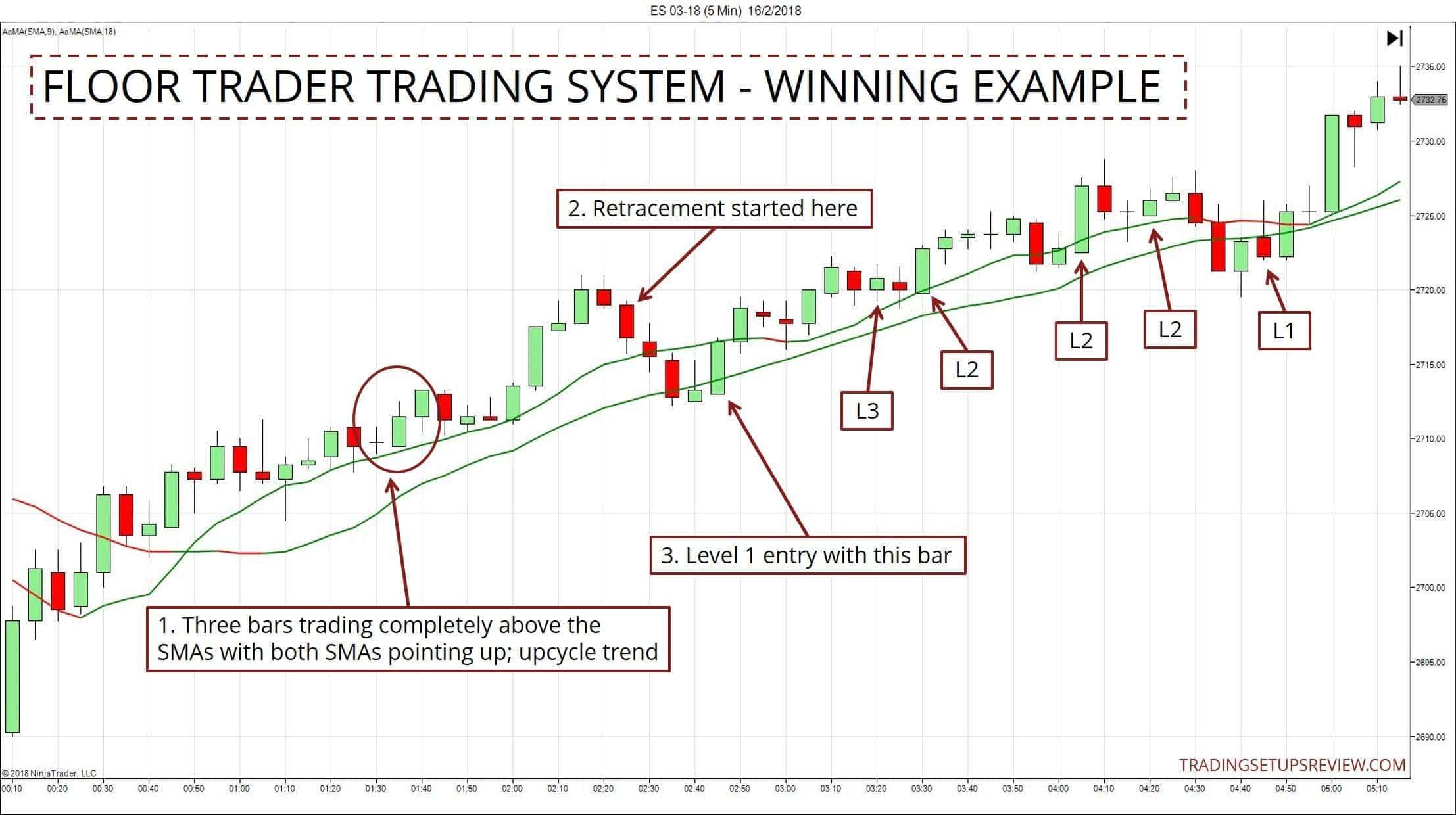

Beispiel: Gewinn-Trade

- Drei aufeinander folgende Kursstäbe über beiden SMAs. Obwohl diese Kursstäbe kaum über den 9-Perioden SMA hinausgelangt sind, können Sie erkennen, dass der Aufwärtstrend bereits viele Kerzen zuvor begonnen hat.

- Dieser Kursstab bestätigt einen Kursrücklauf und wir warten auf eine Einstiegsmöglichkeit. Platzieren Sie eine Kaufstopp-Order und verschieben Sie diese mit jedem neuen Hoch eines Kursstabes nach oben.

- Dieser Kursstab durchbrach das Hoch des vorherigen Kursstabes und löste die Kaufstopp-Order aus.

Werfen Sie einen Blick auf die im Chart gekennzeichneten nachfolgenden Einstiege der Börsenhändler auf unterschiedlichen Levels (entsprechend dem jeweiligen Level gekennzeichnet).

Nicht alle Setups waren erfolgreich. Beachten Sie den Unterschied zwischen dem konservativen (1) und dem aggressiven (3) Einstieg.

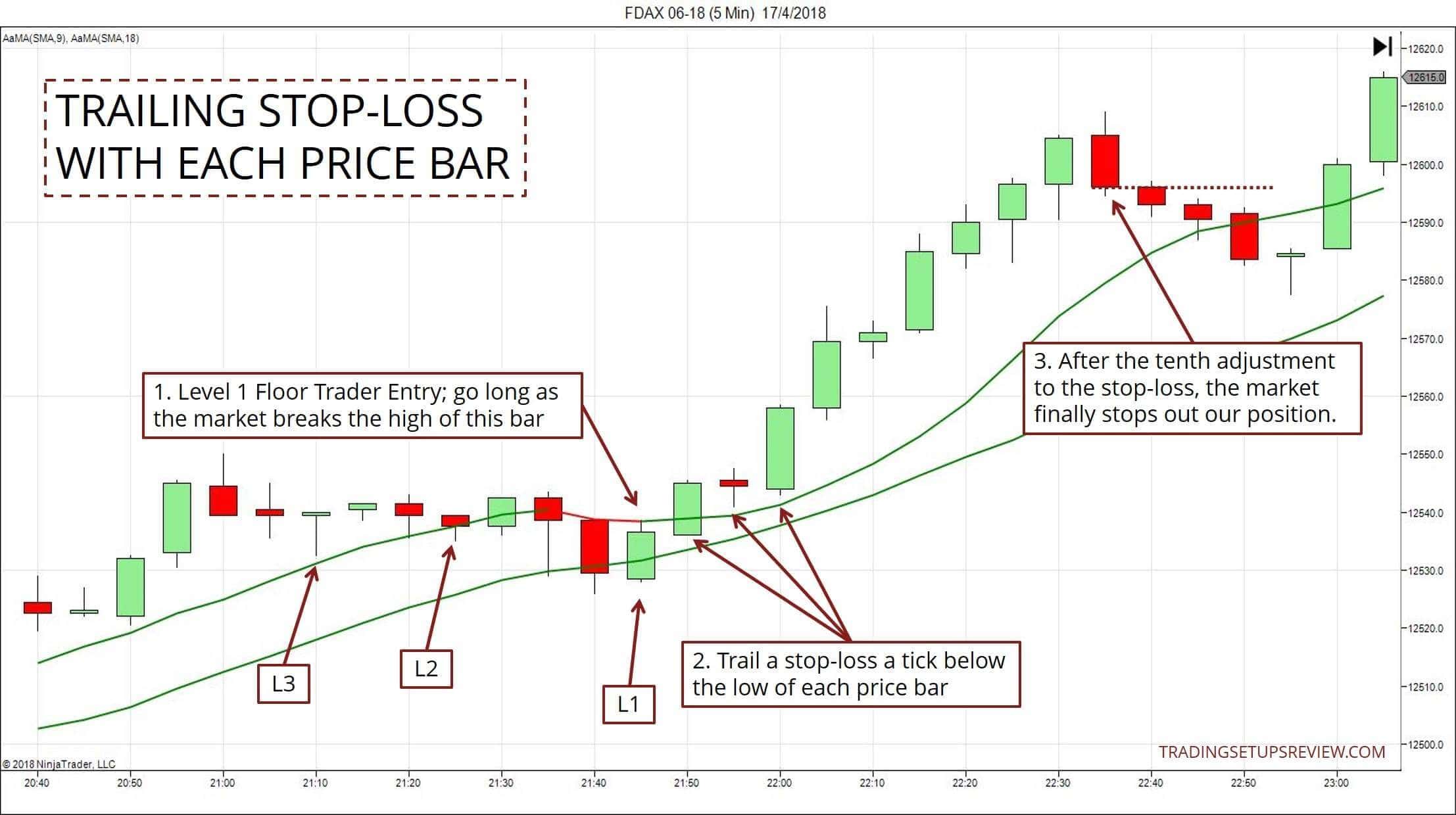

Beispiel: Verlust-Trade

- Diese drei Kursstäbe wurden vollständig oberhalb der beiden gleitenden Durchschnitte gehandelt und bestätigten somit einen Aufwärtstrend.

- Dieser Kursstab bestätigte einen Kursrücklauf bis hinunter zum gleitenden Durchschnitt. Von hier aus konnten wir eine Kaufstopp-Order (Trailing-Stop) mit jedem neuen Hoch eines Kursstabes nach oben verschieben.

- Beim Kursrücklauf nach unten wurde der 18-Perioden SMA getestet, so dass sich auf Ebene 1 eine Einstiegsmöglichkeit ergab. Dieser Kursstab löste die Kaufstopp-Order aus, die jedoch fast unmittelbar fehlschlug und nach zwei Kursstäben ausgestoppt wurde.

Hier gab es zwei Warnhinweise.

Erstens richtete sich der 9-Perioden SMA während des Kursrücklaufs nach unten aus. Zweitens geriet der Kursrücklauf in einen Engpass in Form einer Staubildung (beachten Sie die Reihe von Dojis) und wurde somit unberechenbar.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Hinweise und Ausnahmen zum Tradingsystem der Börsenhändler

Machen Sie sich zuerst mit der obigen Grundstrategie vertraut, bevor Sie sich diesen Abschnitt vornehmen. Wenn Sie das nicht tun, könnten Sie sich überfordert fühlen.

Um Wiederholungen zu vermeiden, werden die folgenden Tipps und Ausnahmen im Rahmen eines bullischen Setups erläutert.

Tipps

Diese Tipps werden Ihnen dabei helfen, sich auf die besten Trades zu konzentrieren:

- Nehmen Sie Einstiege des Levels 3 nur am Anfang eines intakten Trends.

- Die Steigungen bzw. Ausrichtungen der beiden SMAs sollten während des Kursrücklaufs (Retracement) positiv bleiben.

- Ein ausgeglichener, geordneter Kursrücklauf (Retracement) wird bevorzugt. (Wie im Gewinnbeispiel)

- Der ideale Pullback sollte zwischen zwei und fünf Kursstäbe andauern.

- Die Kursspanne sollte während einem Kursrücklauf (Retracement) konstant bleiben oder abnehmen.

- Suchen Sie nicht mehr nach Einstiegen, wenn sich ein Kursstab vollständig unterhalb des 18-Perioden SMA entwickelt.

- Verwenden Sie Kursformationen, um Einstiege zu auszufiltern.

Ausnahmen

Es folgen Ausnahmen, die Sie nach eigenem Ermessen zulassen können:

- Der 9-Perioden SMA braucht nicht immer über den 18-Perioden SMA zu notieren. Es ist auch akzeptabel, wenn der 9-Perioden SMA kurz davor steht, diesen zu überschreiten.

- Es ist nicht erforderlich, dass beide SMAs nach oben ausgerichtet sind. Es genügt, wenn nur ein SMA eine Steigung nach oben aufweist.

- Es ist nicht nötig, dass sich die Kurse für drei aufeinander folgende Kursstäbe über beiden SMAs befinden. Sie können fortfahren, wenn der Markt deutlich über den beiden SMAs gehandelt wird.

Schlussbemerkung zum System der Börsenhändler

Das System der Börsenhändler ist aus folgenden Gründen eine meiner bevorzugten Handelsmethoden:

Erstens bezieht es sich hauptsächlich auf die Price Action. Es konzentriert sich auf die Kursbewegungen und deren Verhältnis zu den SMAs (den einfachen gleitenden Durchschnitten). Es handelt sich dabei nicht um eine Strategie, die blind dem gleitenden Durchschnitt folgt.

Zweitens bietet dieses System Einstiege auf drei Levels. Diese Konstruktion ist ausgezeichnet für die Schulung eines zukünftigen Traders. Es verdeutlicht, dass es bei jeder Strategie verschiedene Levels von Setups gibt. Dabei geht die Bandbreite von den konservativsten bis zu den aggressivsten Methoden. Das ist eine wichtige Entscheidungsebene bei jeder Handelsstrategie.

Und drittens: Obwohl dieses Tradingsystem Tradingregeln vorgibt, gewährt es dennoch Spielraum für Entscheidungen nach eigenem Ermessen. Dies können Sie an den oben genannten Ausnahmen und zusätzlichen Überlegungen erkennen.

Es ist zwar in einigen Punkten ungenau und etwas verschwommen, da einige Bereiche nicht erwähnt werden, aber lassen Sie sich nicht davon entmutigen.

Letztlich geht es darum, was Sie in den Märkten beobachten und nicht um das, was ein anderer Trader geschrieben hat.

Es hat mir Freude gemacht, das System der Börsenhändler in vielen unterschiedlichen Märkten einzusetzen.

Mein nächster Artikel wird ausführlichere Chart-Beispiele des Systems der Börsenhändler enthalten. Es wird in diesem Artikel auch eine Erörterung darüber geben, wie man Verluststopps und Gewinnziele für diese Methode platziert.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: The Floor Trader Trading System

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen (FAQ) zum Tradingsystem der Börsenhändler

Was ist das Floor Trader Trading System?

Das Floor Trader Trading System ist eine Methode des technischen Handels, die ursprünglich von Börsenhändlern entwickelt wurde, die physisch auf dem Handelsparkett (dem “Floor”) tätig waren.

Welche Hauptkomponenten beinhaltet dieses System?

Das System verwendet hauptsächlich zwei gleitende Durchschnitte: einen kurzen und einen langen. Kreuzungen dieser Durchschnitte dienen als Handelssignale.

Wie erkenne ich ein Kaufsignal mit diesem System?

Ein Kaufsignal wird generiert, wenn der kürzere gleitende Durchschnitt den längeren von unten nach oben kreuzt.

Und ein Verkaufssignal?

Ein Verkaufssignal tritt auf, wenn der kürzere gleitende Durchschnitt den längeren von oben nach unten kreuzt.

Funktioniert das System in allen Marktbedingungen?

Das Floor Trader System funktioniert am besten in klaren Trendmärkten. In Seitwärtsmärkten oder in Zeiten hoher Volatilität kann es zu mehr falschen Signalen kommen.

Wie wichtig ist das Risikomanagement bei der Anwendung dieses Systems?

Sehr wichtig. Wie bei jeder Handelsstrategie sollten Händler Stop-Loss-Orders setzen und nur einen kleinen Prozentsatz ihres Kapitals pro Trade riskieren.

Kann ich das System für verschiedene Zeitrahmen verwenden?

Ja, das Floor Trader System kann an verschiedene Zeitrahmen angepasst werden, von Intraday- bis hin zu langfristigen Charts.

- Was ist Price Action Trading? Der große Guide für Trading ohne technische Indikatoren (Erklärung & Strategien) - 18/06/2024

- Ankerzonen als Tradingstrategie – was steckt dahinter? Regeln und Beispiele (2024) - 19/05/2024

- Diese 10 technischen Indikatoren sollte jeder Trader kennen – Gleitende Durchschnitte, Trendfolge, Oszillatoren, Kurskanäle (2024) - 12/02/2024