Das Goldene Kreuz der Charttechnik: Das Wichtigste vorweg

- Definition: Das Golden Cross (Goldene Kreuz) ist ein bullishes Signal in der technischen Aktienanalyse und wird generiert, wenn ein kürzerer gleitender Durchschnitt (wie der 50-Tage-Durchschnitt) den langfristigeren gleitenden Durchschnitt (wie den 200-Tage-Durchschnitt) überkreuzt. Negative Signale werden durch das sogenannte Death Cross (Todeskreuz) generiert.

- Indikator für eine Trendumkehr: Das Goldene Kreuz gilt als bedeutendes Signal für eine Trendumkehr und wird oft verwendet, um den Beginn eines neuen Bullenmarkts anzuzeigen.

- Interpretation: Ein Golden Cross signalisiert, dass der kurzfristige Trend des Aktienkurses bullisch wird und dass der Aktienkurs wahrscheinlich steigen wird. Dies kann darauf hindeuten, dass die Aktie Unterstützung gefunden hat und das Momentum des Aktienkurses in eine positive Richtung wechselt.

- Einschränkungen: Wie bei allen Indikatoren der technischen Analyse sollte auch das Goldene Kreuz nicht isoliert verwendet werden, sondern besser mit anderen Indikatoren und Analysen kombiniert werden, um Handelsentscheidungen zu treffen.

Was ist das Goldene Kreuz (Golden Cross) der Charttechnik?

“Das Goldene Kreuz” (Golden Cross) ist ein markantes Signal des Gleitenden Durchschnitts, mit dem sowohl technische als auch fundamentale Analysten vertraut sind. Sein bärisches Pendant hat ebenso faszinierende Kennzeichen: das Todeskreuz (Death Cross). Diese Bezeichnungen klingen zwar etwas melodramatisch, aber sie bieten dennoch einen wesentlichen Wert für vernünftige Trader.

In dieser Anleitung werden Sie erfahren, wie man das Setup des Goldenen Kreuzes optimal für das Trading der Price Action nutzen kann. In diesem Ansatz lassen wir das Signal des Goldenen Kreuzes außer Acht und widmen uns stattdessen dem Rahmenkonzept des Goldenen Kreuzes.

Hinweis: Diese Einführung konzentriert sich aus Gründen der Übersichtlichkeit lediglich auf das Goldene Kreuz. Die erläuterten Prinzipien gelten jedoch auch für das sogenannte Todeskreuz.

Sie brauchen sich nicht zu sorgen, falls Sie hier zum ersten Mal vom Goldenen Kreuz hören. Es handelt sich dabei um eine leicht verständliche Idee. Hier eine kurze Einführung:

In der Grundanordnung bzw. beim grundlegenden Setup des Goldenen Kreuzes werden zwei Gleitende Durchschnitte verbunden:

- Ein mittelfristiger Gleitender Durchschnitt und

- Ein langfristiger Gleitender Durchschnitt.

Der vorherrschende historische Beobachtungszeitraum für Gleitendende Durchschnitte sind der 50-Perioden und der 200-Perioden Gleitende Durchschnitt.

Das Goldene Kreuz ist einfach der bullische Kreuzungspunkt dieser beiden Gleitenden Durchschnitte, also bspw. der Schnittpunkt des 50-Perioden und 200-Perioden Gleitenden Durchschnitts.

Das im obigen Chart gekennzeichnete Goldene Kreuz funktionierte hervorragend als Kaufsignal. Aber wie Sie feststellen werden, sollte sich ein Trader der Price Action weniger darauf ausrichten, das Goldene Kreuz als Kaufsignal zu verwenden.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Wie werden die Einstellungen für die Gleitenden Durchschnitte festgelegt?

Die Parameter sind nicht in Stein gemeißelt, sodass Sie diese individuell anpassen können. Hier sollen jedoch zwei Prinzipien gelten:

- Beide Gleitende Durchschnitte dürfen von den Auswirkungen kurzfristiger Price Action nicht zu sehr beeinflusst werden. Vermeiden Sie also kurzfristige Gleitende Durchschnitte, die in der Regel sehr empfindlich auf Kursveränderungen reagieren.

- Zwischen den beiden Gleitenden Durchschnitten muss ein wesentlicher Unterschied bestehen. So ist eine Kombination des 50er gegenüber dem 200er Gleitenden Durchschnitt in Ordnung, ein 180er gegenüber einem 200er Gleitenden Durchschnitt würde jedoch nicht gut funktionieren.

Für einen erfolgreichen Ansatz mit dem Goldenen Kreuz sind diese beiden Prinzipien unverzichtbar. Sie gewährleisten zwei wichtige Verhaltensweisen, die eine fundierte Marktanalyse ermöglichen.

- Das Goldene Kreuz basiert auf langfristiger Price Action.

- Das Zusammenspiel zwischen den beiden Gleitenden Durchschnitten ermöglicht eine fundierte Analyse.

Sollte man den Einfachen oder den Exponentiellen Gleitenden Durchschnitt für das Goldene Kreuz verwenden?

Einige Trader verwenden den Einfachen Gleitenden Durchschnitt (SMA = Simple Moving Average), während andere den Exponentiellen Gleitenden Durchschnitt (EMA = Exponential Moving Average) nutzen.

Einige Trader bevorzugen den EMA (Exponentieller Gleitender Durchschnitt), da er besser auf Kursbewegungen reagiert. Und bei vielen Fällen haben sie damit recht.

Wir wollen uns hier jedoch auf die zuverlässigeren Signale für die Makroanalyse konzentrieren. Daher ist die Reaktionsfähigkeit des Gleitenden Durchschnitts nicht entscheidend. Wenn die Gleitenden Durchschnitte aber zu stark auf die kurzfristigen Kursbewegungen reagieren, kann es tatsächlich schwieriger sein, die langfristige Markttendenz zu erfassen.

Deshalb werden wir in dieser Anleitung den Einfachen Gleitenden Durchschnitt (SMA) verwenden. Schließlich wollen wir das Goldene Kreuz als Rahmenkonzept für die Makroanalyse einsetzen. Wir sind nicht bestrebt, die Signale des Goldenen Kreuzes zu traden. Deshalb stellt die Reaktionsfähigkeit auf die aktuelle Price Action kein Vorteil für uns dar.

Trotzdem gilt in der Praxis, dass die Verwendung des Exponentiellen Gleitenden Durchschnitts akzeptabel ist, solange Sie sich an diese Richtlinien halten:

- Führen Sie eine fundierte Analyse der Price Action durch, und

- Verlassen Sie sich nicht nur auf die Signale des Goldenen Kreuzes.

Vor allem die Beständigkeit ist von entscheidender Bedeutung. Sie gewährleistet, dass Sie sich mit der Interpretation einer Variante des Gleitenden Durchschnitts vertraut machen. Suchen Sie sich also eine Variante aus und halten Sie sich daran.

Leitlinien für das Rahmenkonzept des Goldenen Kreuzes mit der Price Action

Bei Tradern der Price Action gibt es ein weit verbreitetes Problem, was die Anwendung von Gleitenden Durchschnitten anbelangt. Diese lenken Sie nämlich von der Price Action ab. Um dieses Problem zu beheben, legen wir einige Grundregeln fest:

Erstens: Verzichten Sie zunächst darauf, Gleitende Durchschnitte als Unterstützung und Widerstand zu verwenden. Wenn Sie sich darauf konzentrieren, einen Abprall vom Gleitenden Durchschnitt ausfindig zu machen, werden Sie letztlich den Gleitenden Durchschnitt traden. Dies stellt ein Problem dar, weil es darum geht, die Price Action zu handeln.

Zweitens: Sie sollten sich nicht auf die Überschneidungssignale konzentrieren.

Für unsere Analyse ist die Tatsache von Bedeutung, dass ein Goldenes Kreuz aufgetreten ist, aber Sie sollten sich nicht darauf verlassen, dass es sich um ein Einstiegssignal handelt. Genau der Punkt, an dem sich das Goldene Kreuz entwickelt, hat keinen direkten Bezug zur aktuellen Price Action. Verwenden Sie daher Strukturen der Price Action, um risikoarme Einstiege zu finden.

Drittens: Stützen Sie sich auf die Analyse der Price Action, wenn Sie Zweifel an der Marktausrichtung haben. Schauen Sie sich hierzu das Beispiel im nächsten Abschnitt an.

Erkennen Sie Marktphasen mit dem Goldenen Kreuz

Die Fähigkeit, Marktphasen zu erkennen, ist für Trader der Price Action von entscheidender Bedeutung. Betrachten Sie die folgenden Charts, um zu erfahren, wie Sie das für die Makroanalyse dienliche Goldene Kreuz nutzen können.

Trendphase

- Das Goldene Kreuz dient uns als Hinweis, auf die Entwicklung einer bullischen Markttendenz zu achten.

- Zwei aufeinander folgende Trendextreme wurden als Widerstand durchbrochen, um anschließend zur Unterstützung zu werden. Die Marktstruktur sprach für eine bullische Ausrichtung, die durch das Goldene Kreuz angezeigt wurde. Eventuell haben Sie den ersten Wechsel von Widerstand zu Unterstützung übersehen, falls Sie sich auf den Abprall vom 200er Gleitenden Durchschnitt konzentriert haben.

- Der zunehmende Abstand zwischen den beiden Gleitenden Durchschnitten zeigte die Dynamik der Aufwärtsbewegung.

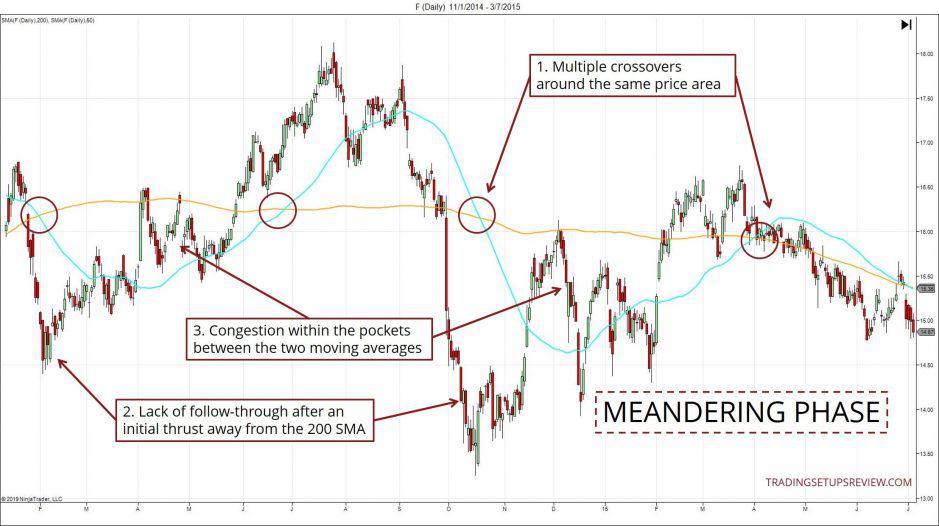

Mäandernde Phase: Starke Windungen der beiden Durchschnittslinien

Die mäandernde Phase zeigte folgende Merkmale:

- Aufeinander folgende Überkreuzungen (sowohl Goldenes Kreuz als auch Todeskreuz) auf nahezu gleichem Kursniveau.

- Fehlende Folgebewegung nach einem ersten Schub durch den 200er Gleitenden Durchschnitt.

- Konsolidierende Price Action zwischen den beiden Gleitenden Durchschnitten.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Trading-Beispiele für das Goldene Kreuz

Weitere Beispiele dürften hilfreich sein, da es sich hierbei um einen analytischen Ansatz nach eigenem Ermessen handelt. Mithilfe dieser Beispiele können Sie erkennen, wie Sie den Markt mit dem Goldenen Kreuz als Ausgangspunkt analysieren können.

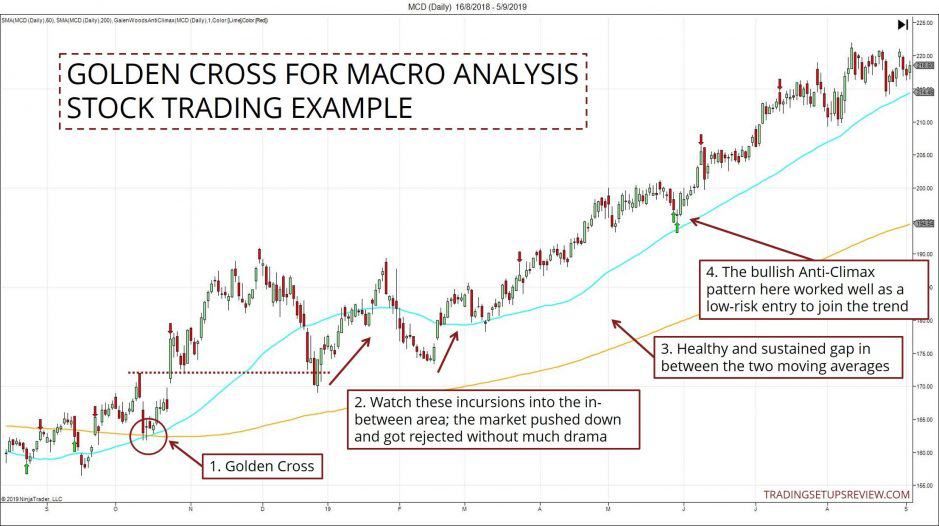

Beispiel 1: Swing Trading am Beispiel der Aktie MCD

- Ein Goldenes Kreuz weist auf den möglichen Beginn eines Aufwärtstrends hin.

- Schauen Sie sich diese Einbrüche unter dem 50er Gleitenden Durchschnitt an. Der Markt hat diese ohne wesentlichen Kampf zurückgewiesen. Vergleichen Sie diese mit der „Mäander-Phase“ im vorherigen Chart. Sie werden feststellen, dass es dort mehr sich überschneidende Candlesticks innerhalb des Zwischenbereichs gibt.

- Eine gesunde Kurslücke zwischen den beiden Gleitenden Durchschnitten blieb nach dem Signal des Goldenen Kreuzes erhalten. Es war ein Hinweis auf bullisches Momentum im Trend.

- Wir haben nicht vor, mit dem Goldenen Kreuz in den Markt einzusteigen. Stattdessen verwenden wir Muster der Price Action als Einstiege. Diese nacheinander folgenden bullischen Anti-Climax-Muster, mit kleinen grünen Pfeilen gekennzeichnet, funktionierten hier gut.

Erfahren Sie mehr über Anti-Climax-Muster in diesem Artikel oder über diesen Kurs von Udemy.

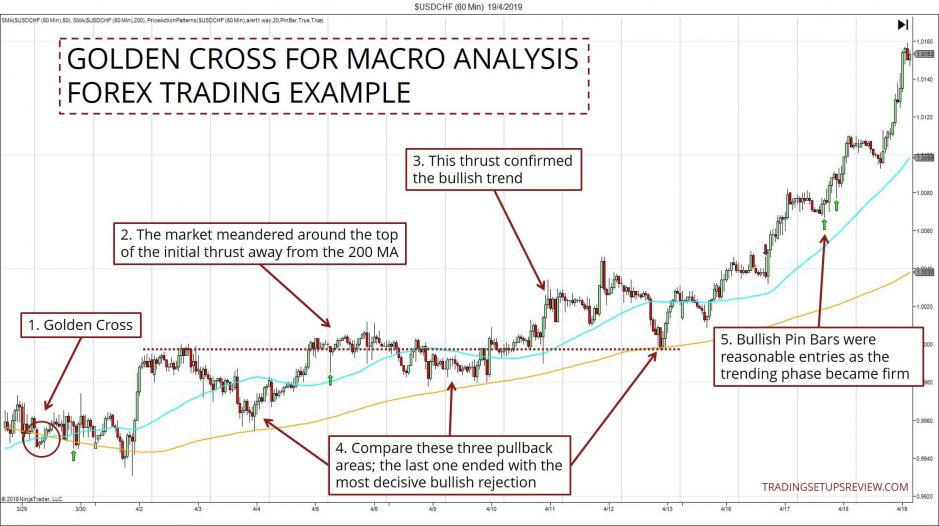

Beispiel 2: Trading-Beispiel eines Stunden-Charts von Forex (USD/CHF)

Hier bildete sich zwar das Goldene Kreuz, aber die Price Action war lustlos. Die gepunktete Linie markierte die obere Seite des ersten Kursschubs über den 200er Gleitenden Durchschnitt und darüber hinaus. Eine Überschreitung dieses Kursbereichs ist von entscheidender Bedeutung für die Bestätigung der Trendphase. Die Kurse schlängelten sich jedoch auf diesem Kursniveau. Dennoch hielt dieser Markt unser Interesse aufrecht, weil sich der 50er Gleitende Durchschnitt in einer günstigen Entfernung über dem 200er Einfachen Gleitenden Durchschnitt befand.

Dieser bullische Kursschub brachte den Markt von der seitwärts verlaufenden Konsolidierung ab. Der Aufwärtstrend wurde bestätigt.

Untersuchen Sie diese drei Pullback-Bereiche zwischen den Gleitenden Durchschnitten. Die ersten beiden zeigten eine beachtliche Seitwärtsbewegung. Der letzte Pullback (Rücksetzer) wurde aber entschieden zurückgewiesen. Dies lässt einen deutlichen bullischen Trendwechsel erkennen, der den Pullback beendete.

Haben Sie den Abprall vom 200er Gleitenden Durchschnitt bemerkt? Es ist nicht zu übersehen, dass es sich dabei auch um einen Abprall von dem vorherigen Konsolidierungsbereich handelte. Hinzu kam, dass die schnelle Art und Weise des Abpralls ebenso wichtig war. Dies sind wichtige Beobachtungen über die Price Action. Diese können leicht übersehen werden, falls man sich ausschließlich auf die Gleitenden Durchschnitte konzentriert.

Somit wurde der Aufwärtstrend ein weiteres Mal bestätigt. Mit seiner Etablierung begannen wir mit der Suche nach Einstiegen über Muster der Price Action. Diese langen Pin-Bar-Setups waren geeignete Kandidaten dafür.

Aktienscanner für das Goldene Kreuz

Das Goldene Kreuz dient uns als Signal, um eine Veränderung der Marktphase in Betracht zu ziehen. Daher ist es von Vorteil, im gesamten umfangreichen Spektrum der Aktien nach Goldenen Kreuzen suchen zu können.

Im Idealfall sollten Sie eine Suchfunktion für eine lückenlose Analyse auf Ihrer Chart-Plattform einrichten. Wünschen Sie jedoch eine übersichtliche Liste der aktuellsten Aktien, die ein Goldenes Kreuz zeigen, dann finden Sie hier einige Varianten:

- Trading-Ideen: Monitor des Goldenen Kreuzes: Hier werden nicht die tatsächlichen Überschneidungen verfolgt. Stattdessen wird die Volatilität berücksichtigt, um Aktien zu finden, die wahrscheinlich demnächst eine Überschneidung aufweisen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Trading-Tipps zur Verwendung des Goldenen Kreuzes

Das Goldene Kreuz ist als frühzeitiges Signal für eine Veränderung der langfristigen Ausrichtung des Marktes wertvoll. Es gibt viele risikoarme Handelsmöglichkeiten, sobald der Markt in die Trendphase eintritt. Allerdings ist es nicht ungewöhnlich, dass der Markt über einen längeren Zeitraum in einer sogenannten maändernden Phase verbleibt. Deshalb ist es wichtig, Geduld zu bewahren.

Das Goldene Kreuz ist nicht für Trader geeignet, die ihr Risiko für schnelle Geschäfte verringern wollen. Es bietet aber nützliche Einstiegspunkte für Anleger, die sich auf Fundamentalanalysen stützen.

Für solche langfristig orientierten Trader ist der genaue Einstiegspunkt nicht von entscheidender Wichtigkeit. Was Sie brauchen, ist ein Signal, das die technische Ausrichtung mit Ihrer bullischen fundamentalen Sichtweise in Einklang bringt. Und genau das ist es, was das Goldene Kreuz bietet.

Abschließend möchte ich einen wichtigen Faktor hervorhebe: Es ist sehr wohl möglich, die Perspektive der Price Action einzunehmen, auch wenn man eine Indikator-Strategie verwendet. Diese Anleitung zeigte diesen Ansatz für das Goldene Kreuz. Aber dies können Sie für die meisten Handelsmethoden tun.

Anstatt Indikatoren abzulehnen, sollten Sie sich vielmehr darauf konzentrieren, Ihre Analyse mit der Price Action zu verbinden. Auf diese Weise können Sie immer überlegen, wie Sie Indikatoren zur Ergänzung Ihrer Analyse der Price Action verwenden können. Natürlich brauchen Sie Grundregeln, um nicht durch die Signale der Indikatoren abgelenkt zu werden.

Gefällt Ihnen die Price Action in Kombination mit Gleitenden Durchschnitten? Dann könnten Sie auch folgende Artikel interessieren:

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: The Golden Cross moving average strategy for price action traders

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zum Goldenen Kreuz

Was ist die Golden Cross-Strategie?

Die Golden Cross-Strategie ist ein technisches Analysewerkzeug, das für Aktienhändler ein bullisches Signal generiert, wenn ein kürzerer gleitender Durchschnitt den langfristigeren gleitenden Durchschnitt überkreuzt.

Warum werden die 50-Tage- und 200-Tage-gleitenden Durchschnitte in der Golden Cross-Strategie verwendet?

Die 50-Tage- und 200-Tage-gleitenden Durchschnitte werden häufig in der Golden Cross-Strategie verwendet, da sie kurzfristige und langfristige Trends repräsentieren. Der 50-Tage-Durchschnitt repräsentiert den kurzfristigen Trend, während der 200-Tage-Durchschnitt den langfristigen Trend repräsentiert.

Was signalisiert ein Golden Cross?

Ein Golden Cross signalisiert, dass der kurzfristige Trend des Aktienkurses bullisch wird und dass der Aktienkurs wahrscheinlich steigen wird. Dies kann darauf hindeuten, dass die Aktie Unterstützung gefunden hat und dass ihr Momentum in eine positive Richtung wechselt.

Kann die Golden Cross-Strategie alleine verwendet werden, um Investitionsentscheidungen zu treffen?

Nein, die Golden Cross-Strategie sollte besser mit anderen Indikatoren und Analysen kombiniert werden, um Anlageentscheidungen zu treffen.

Gibt es Einschränkungen bei der Golden Cross-Strategie?

Ja, wie bei allen Indikatoren der technischen Analyse ist auch die Golden Cross-Strategie verschiedenen Risiken und Unsicherheiten ausgesetzt. Die Vergangenheit bietet keine Garantie für zukünftige Ergebnisse.

- Was ist Price Action Trading? Der große Guide für Trading ohne technische Indikatoren (Erklärung & Strategien) - 18/06/2024

- Ankerzonen als Tradingstrategie – was steckt dahinter? Regeln und Beispiele (2024) - 19/05/2024

- Diese 10 technischen Indikatoren sollte jeder Trader kennen – Gleitende Durchschnitte, Trendfolge, Oszillatoren, Kurskanäle (2024) - 12/02/2024