Saisonalität am Aktienmarkt – das Wichtigste vorweg

- Definition von Saisonalität: Saisonalität bezieht sich auf wiederkehrende Muster oder Trends in den Aktienmärkten, die zu bestimmten Zeiten des Jahres auftreten können.

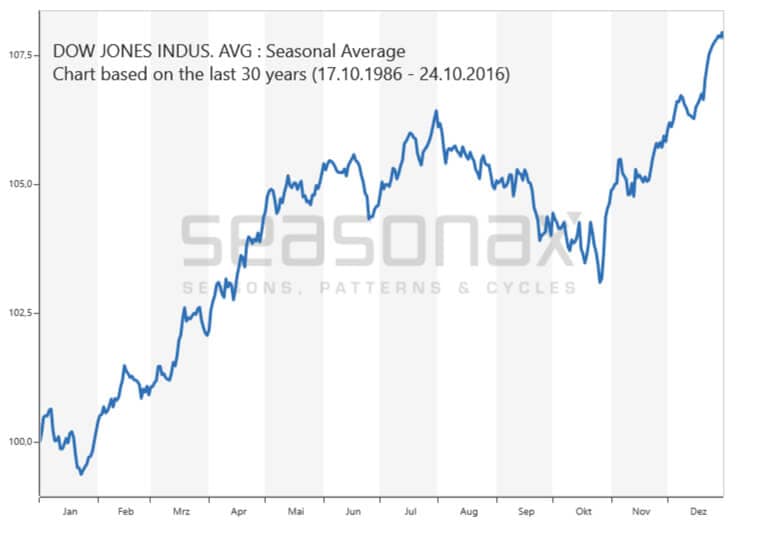

- “Sell in May and go away”: Ein bekanntes Sprichwort im Aktienhandel lautet “Sell in May and go away”. Es suggeriert, dass die Aktienmärkte zwischen Mai und Oktober tendenziell schwächer performen als in den anderen Monaten.

- Jahresanfangseffekt: Einige Studien haben gezeigt, dass Aktien zu Beginn des Jahres, insbesondere im Januar, tendenziell besser abschneiden. Dies wird oft als “Januar-Effekt” bezeichnet.

- Quartalsende-Effekte: Viele institutionelle Anleger balancieren ihre Portfolios am Ende eines Quartals neu aus, was zu erhöhten Handelsvolumina und möglichen kurzfristigen Marktbewegungen führen kann.

- Urlaubsperioden: Während der Haupturlaubszeiten kann das Handelsvolumen an den Börsen sinken, was zu erhöhter Volatilität führen kann.

- Steuerliche Erwägungen: Am Ende des Jahres verkaufen einige Anleger gezielt Verlustaktien, um steuerliche Verluste geltend zu machen. Dies kann kurzfristige Auswirkungen auf bestimmte Aktien oder den Markt insgesamt haben.

- Wirtschaftszyklen: Die Performance von Aktien kann auch von den übergeordneten Wirtschaftszyklen beeinflusst werden, wie z.B. von Rezessionen oder Wachstumsphasen.

- Globale Ereignisse: Ereignisse wie Wahlen, geopolitische Spannungen oder große wirtschaftliche Ankündigungen können saisonale Muster beeinflussen oder vorübergehend außer Kraft setzen.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Saisonalität am Aktienmarkt – was steckt dahinter?

Willkommen in der Welt des Aktienhandels, wo Timing alles ist und das Verständnis der Saisonalität den Unterschied zwischen Erfolg und Misserfolg bedeuten kann. In diesem umfassenden Artikel tauchen wir tief in das Konzept der Saisonalität am Aktienmarkt ein, ein Thema, das sowohl für erfahrene Trader als auch für neue Anleger von entscheidender Bedeutung ist. Wir decken alles ab, von der Definition der Saisonalität bis hin zu Strategien, wie Sie diese Erkenntnisse in Ihre Handelspraktiken integrieren können.

Was ist Saisonalität am Aktienmarkt?

Saisonalität im Aktienmarkt bezieht sich auf die Tendenz von Aktien, zu bestimmten Zeiten des Jahres vorhersehbare Muster zu zeigen. Diese Muster können durch eine Vielzahl von Faktoren beeinflusst werden, darunter wirtschaftliche Zyklen, Unternehmensberichte, politische Ereignisse und sogar Wetterbedingungen. Verstehen Trader diese Muster, können sie ihre Anlagestrategien entsprechend anpassen, um ihre Renditen zu maximieren.

Bekannte saisonale Muster

Einige der bekanntesten saisonalen Muster am Aktienmarkt umfassen das “Sell in May and go away”-Phänomen, den “Januar-Effekt” und das Jahresende-Rally. Diese Muster sind seit Jahrzehnten beobachtet worden und bieten interessante Einblicke in die Marktmechanismen. Allerdings treten diese Muster nicht jedes Jahr auf und können und von anderen Marktfaktoren beeinflusst werden.

Wie man saisonale Muster identifiziert

Die Identifizierung saisonaler Muster erfordert eine gründliche Analyse historischer Daten und Markttrends. Viele Trader nutzen fortgeschrittene statistische Tools und Algorithmen, um diese Muster zu erkennen. Aktuelle Marktbedingungen und globale Ereignisse müssen berücksichtigt werden, da diese saisonale Trends beeinflussen können.

Saisonalität in verschiedenen Branchen

Saisonalität variiert stark zwischen verschiedenen Branchen. Zum Beispiel könnten Technologieaktien andere saisonale Muster aufweisen als Energie- oder Einzelhandelsaktien. Dieses Wissen kann Tradern helfen, ihre Portfolios entsprechend der saisonalen Stärken und Schwächen verschiedener Sektoren zu diversifizieren.

Globale Ereignisse und ihre Auswirkungen

Globale Ereignisse wie politische Veränderungen oder Wirtschaftskrisen können saisonale Muster stark beeinflussen. In solchen Zeiten können traditionelle saisonale Trends weniger vorhersagbar sein, was die Bedeutung einer flexiblen und gut informierten Handelsstrategie unterstreicht.

Saisonalität und Anlagestrategien

Saisonale Muster können wertvolle Einblicke bieten, sollten aber nicht die einzige Grundlage für Anlageentscheidungen sein. Eine ausgewogene Anlagestrategie, die sowohl saisonale Trends als auch andere wichtige Marktindikatoren berücksichtigt, ist für den langfristigen Erfolg entscheidend.

Zusammenfassung und Schlussfolgerung

Die Saisonalität am Aktienmarkt bietet faszinierende Möglichkeiten für Trader und Anleger. Durch das Verständnis und die Nutzung dieser Muster können Sie Ihre Handelsstrategien optimieren und Ihre Marktperformance verbessern. Denken Sie daran, immer flexibel zu bleiben und Ihre Strategien regelmäßig zu überprüfen und anzupassen.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Was ist Saisonalität? Vorteil & bessere Performance im Trading

Von Eric Wagner (EWAG Handelssysteme)

„Wer die Vergangenheit kontrolliert, erobert die Zukunft.“

Mit diesen Worten möchte ich einen Artikel beginnen, welcher über die elementare Bedeutung von Saisonalitäten am Kapitalmarkt handelt und wie regelmäßig wiederkehrende Preismuster einen statistischen Vorteil bieten, die die Performance deutlich verbessern können.

Mein Name ist Eric Wagner, ich bin Gründer und Inhaber der EWAG Handelssysteme. Wir entwickeln und programmieren Software für den Börsenhandel in Form von Indikatoren, Filtern und auch komplexeren Handelsstrategien.

Seit dem Neuen Markt um die Jahrtausendwende beschäftige ich mich leidenschaftlich mit der Börse und handle die Märkte aktiv bis zum heutigen Tag.

Saisonalitäten, also statistische Vorteile, bieten ein enormes Potenzial. Das Agieren im Markt ohne konkreten Vorteil ist wie ein Blindflug. Ein Crash wäre sozusagen vorprogrammiert.

Die Instrumente des Piloten sind die saisonalen Preismuster, also die statistischen Vorteile eines Traders. Sie können jedem Handelsstil als ein (Vor-)Filter hinzugefügt werden, wobei es keine Rolle spielt, ob kurzfristiges oder langfristiges Trading betrieben wird, also Daytrading oder Swing-Trading.

Was genau sind diese saisonalen Preismuster? Betrachten wir die Begriffe einmal differenziert. Saisonal bedeutet einfach ein sich regelmäßig in ähnlichen Zeiträumen wiederholendes Ereignis mit ähnlichem Verlauf, wie bspw. das Wetter oder die Jahreszeiten.

Ein Preismuster ist eine preisliche Veränderung eines Instrumentes wie z.B. einer Aktie oder eines Rohstoffes, was in einem bestimmten, sich regelmäßig wiederholenden Zeitfenster einen ähnlichen Verlauf nimmt wie die Jahre zuvor.

Beispiele für Saisonalitäten

Aus der Vergangenheit lassen sich daraus hervorragende Chancen ableiten. Daraus können Prognosen entwickelt werden, welche für die Zukunft sehr profitabel genutzt werden können.

Anhand einiger Beispiele möchte ich demonstrieren:

- was Saisonalitäten mit dem Kapitalmarkt zu tun haben,

- wie sie funktionieren und

- wie daraus statistische Vorteile abgeleitet und nutzbar für jeden Handelsstil gemacht werden können.

Beispiel Gold

In der folgenden Grafik zeige ich an einem einfachen Beispiel, wie sich Gold saisonal verhält. Die grünen Pfeile zeigen einen Zeitraum für saisonale Stärke (Bullen) und die roten Pfeile entsprechend einen Zeitraum für saisonale Schwäche (Bären).

Handelsansätze

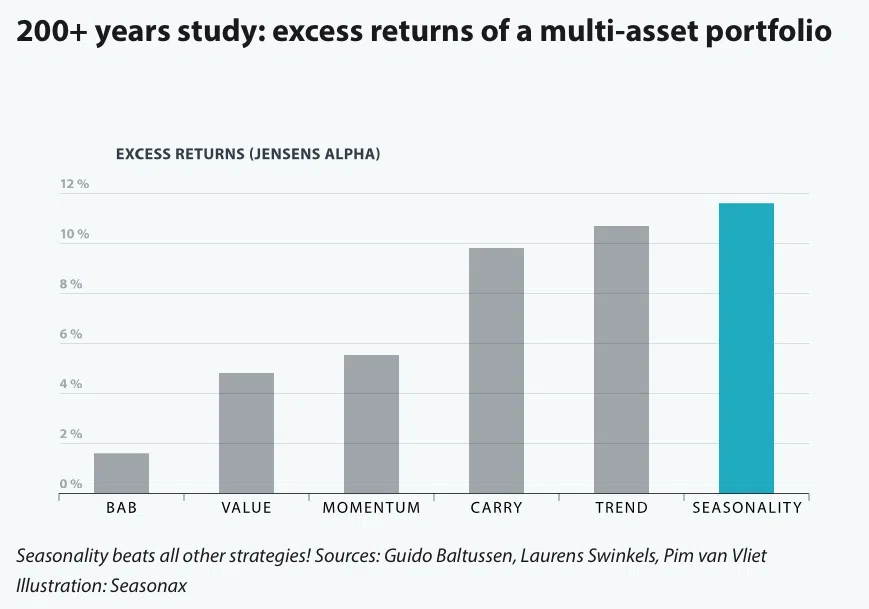

Im Folgenden möchte etwas näher auf verschiedene Handelsansätze eingehen und diese miteinander vergleichen. Es wurden 6 Ansätze einer näheren Betrachtung unterzogen:

- BAB – Betting against Beta. Hier werden Investments mit niedriger Volatilität bevorzugt.

- Value Investing – Dieser Ansatz folgt dem Gedanken, dass günstigere Wertpapiere langfristig bessere Renditen haben als teurere.

- Momentum – Diesem Ansatz liegt die Idee zugrunde, dass ausschließlich Wertpapiere gekauft werden, die in den letzten 3-12 Monaten den Rest des Marktes deutlich outperformed haben. Die Anzahl an Wertpapieren wird hier konstant gehalten.

- Carry – Hierbei liegt der Fokus darauf, dass Wertpapiere große Renditen in Form von Zinsen und Dividenden haben und weniger auf den Kursentwicklungen.

- Trend – Hier liegt der Fokus auf der eigenen Kursentwicklung von Wertpapieren in der Vergangenheit. Diejenigen, die sich gut entwickelt haben, werden bevorzugt. Die Anzahl an gehandelten Wertpapieren schwankt hierbei.

- Saisonalität – Bei diesem Ansatz werden sogenannte Preismuster gehandelt, welche statistisch relevant sind. Es werden Wertpapiere zu einer bestimmten Zeit gekauft und nach einem klar definierten Zeitraum wieder verkauft. Hier ist die Anzahl an gehandelten Wertpapieren ebenfalls variabel.

In der nun folgenden Grafik ist eindeutig erkennbar, welcher Handelsansatz die bessere Performance erbracht hat. Es handelt sich um eine wissenschaftliche Auswertung der letzten 200 Jahre über 68 Märkte und 4 Asset-Klassen.

Angenommen man handelt ein rein saisonales Preismuster, ohne die Hinzunahme weiterer Informationen wie Fundamentaldaten (Unternehmensberichte, etc.) oder technische Indikatoren (MACD oder RSI-Indikator, etc.). Also sinngemäß: Entry, sobald es entsteht und Exit, sobald es beendet ist. Dann würde eine Performance entstehen, die alle anderen 5 Handelsansätze teilweise deutlich outperformed.

Als (Vor-)Filter verwendet könnte z.B. in einer Trendfolge-Strategie eine noch bessere Rendite erzielt werden, wenn die jeweiligen statistischen Tiefs und Hochs für Ein-/Ausstieg bekannt sind.

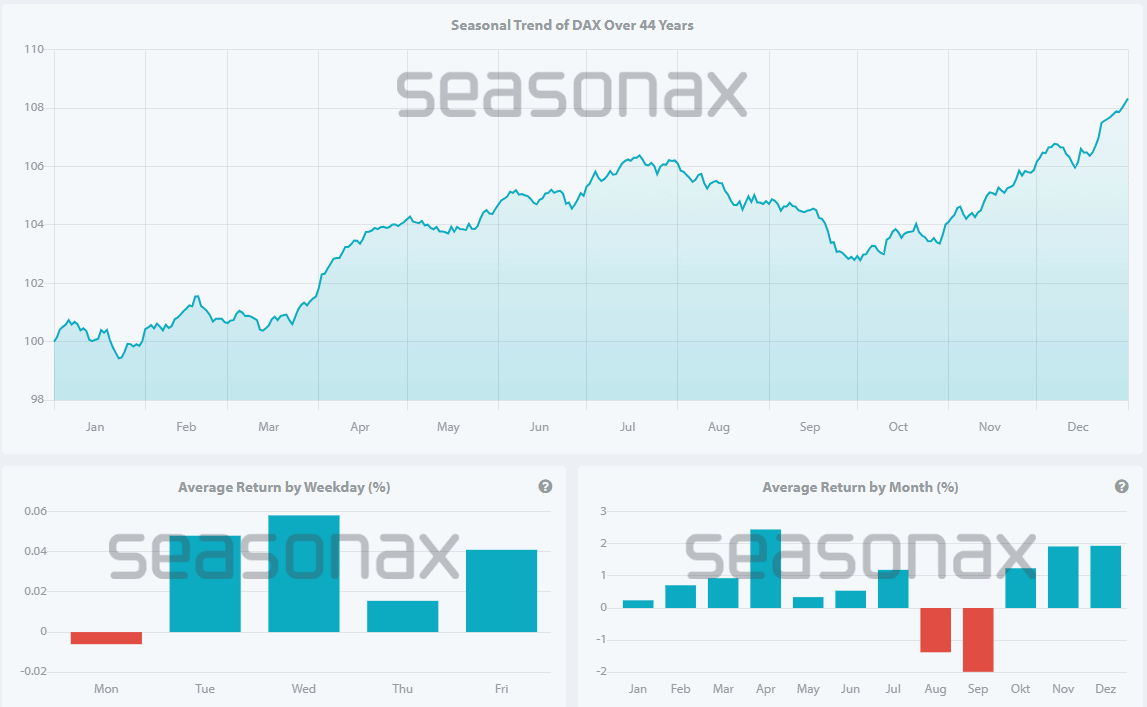

Saisonalitäten über die letzten Jahrzehnte

Es ist ein weit verbreiteter Irrtum, anzunehmen, dass Saisonalitäten lediglich im Rohstoffbereich und auch dort überwiegend in Agrar-Rohstoffen vorzufinden sind.

Saisonalitäten sind, wie eingangs erläutert, in jedem Instrument vorhanden.

Überall dort, wo sich Preismuster in ähnlicher Form über die Zeit wiederholen können und statistische Vorteile in der Vergangenheit eine Prognose auf die Zukunft bilden.

Die wissenschaftliche Auswertung in der Grafik oben beweist, dass Saisonalität einen sehr breiten Markt umfasst, wenn nicht sogar den gesamten. Also alles, was am Kapitalmarkt handelbar ist und eine bestimmte, statistisch relevante Historie von mindestens 5 Jahren hat, noch besser wären 10 Jahre.

Allerdings gilt es zu beachten, dass wir uns umso mehr von den aktuellen Märkten entfernen, je weiter die betrachtete Historie in die Vergangenheit reicht. Das bedeutet konkret, dass wir im Jahr 2021, indem dieser Blogartikel entstanden ist, einen anderen Markt hatten, als wie in den 1990er oder 1980er Jahren.

Als Beispiel kann die zunehmende Veränderung der Börsen hin zum elektronischen Handel genannt werden. Noch in den 90er Jahren waren vermehrt Händler in den sogenannten Pits tätig und der Deutsche Aktien Index (DAX) wurde in den damaligen TV-Tickern noch als „DAX Parkett“ angezeigt. Der Begriff DAX Parkett rührt von dem tatsächlichen Handel in der Frankfurter Wertpapierbörse, wo Händler mit ihren Zetteln standen und lautstark sowie wild gestikulierend den Live-Handel gestalteten. Mit dem Wandel hin zum elektronischen Handel verschwand der „DAX Parkett“ immer mehr und ging in den bis zum heutigen Tage genannten „DAX XETRA“ auf. Der DAX umfasst heute keine 30 Werte mehr, sondern mittlerweile 40.

Mit diesem Beispiel will ich verdeutlichen, dass es durchaus Sinn ergibt, ein statistisches Preismuster auf seine Validität über viele Jahre hinweg zu überprüfen.

Jedoch gilt es hier zu beachten, dass sich die Welt konstant wandelt. Somit unterliegen auch die Märkte einem ebenso konstanten Wandel.

Daher kann es natürlich Sinn ergeben viele Jahre, auch Jahrzehnte an Historie zu untersuchen, jedoch immer mit Blick auf das Hier und Jetzt. Dadurch kann eine Art Feinjustierung vorgenommen werden, die einen Betrachtungszeitraum von bspw. 5-10 Jahren hat. So können die Ein- und Ausstiege einer Position optimiert und die Performance verbessert werden.

Aus saisonaler Sicht kann nahezu jedes Instrument untersucht werden.

Es wird jedoch empfohlen beim Laden und Betrachten von historischen Daten einen Zeitraum von mindestens 5 Jahren zu verwenden. Alles darunter ergibt wenig Sinn und wäre auch statistisch völlig irrelevant, da damit keine valide Aussagekraft gemacht werden kann.

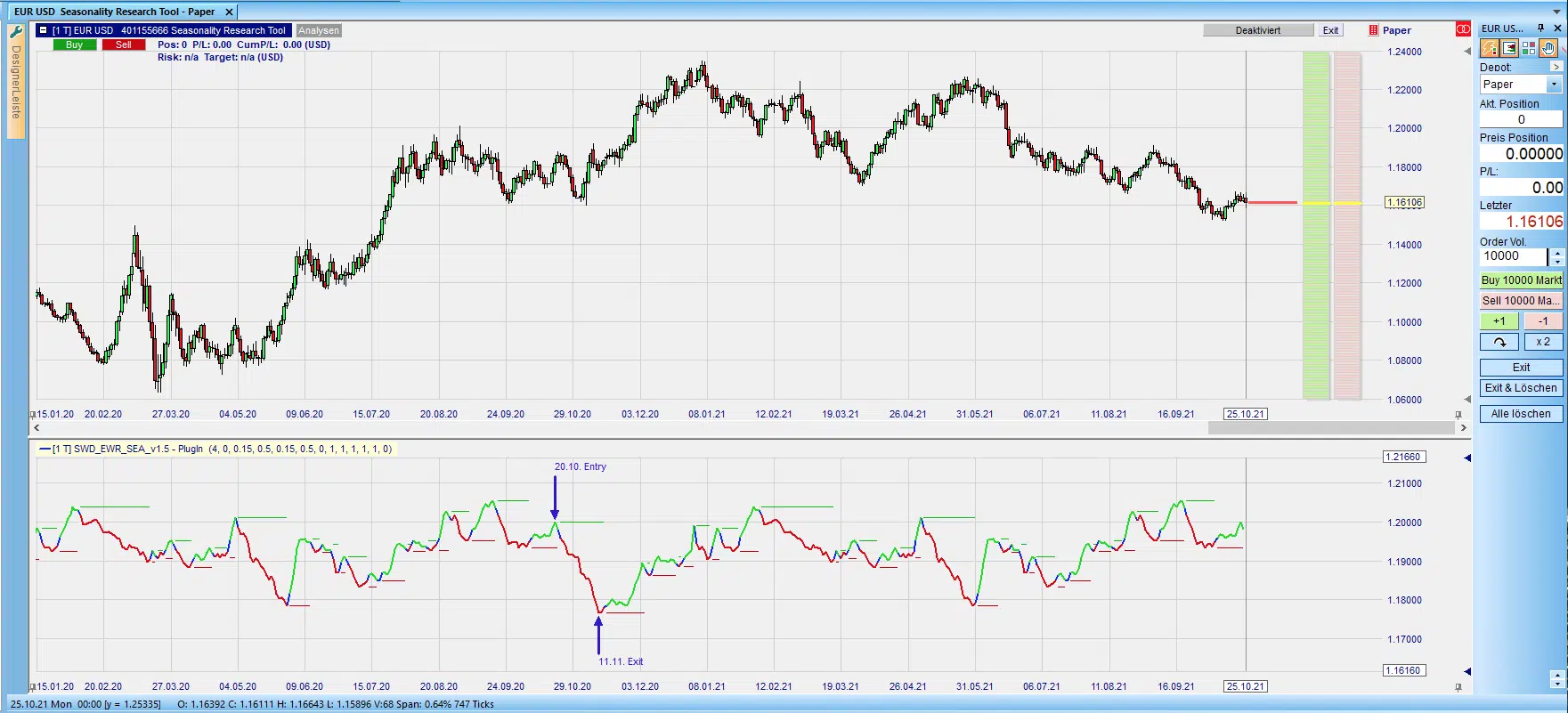

Beispiel EUR/USD

In der folgenden Grafik ist ein sehr populäres Währungspaar, der EUR/USD, im 10 Jahreschart in der NanoTrader-Plattform (Broker WH Selfinvest) geladen. Der saisonale Verlaufschart unter dem Preischart des EUR ist der Durchschnitt aus den geladenen 10 Jahren an Historie.

Hinweis: Zum Zeitpunkt der Erstellung dieses Artikels sind wir im EUR/USD Short.

Der Preischart reicht zwar nur bis Januar 2020 zurück, jedoch wurde der Chart aus Platzgründen und zur besseren Veranschaulichung etwas auseinander gezogen dargestellt.

Der saisonale Verlaufschart ist allerdings über die gesamte, geladene Historie identisch. Daher genügt die obere Grafik vollkommen zur beispielhaften Darstellung. Bei der Betrachtung des Charts ist es von elementarer Bedeutung darauf zu achten, dass saubere und glatte Verläufe ohne (oder nur mit geringer) farbliche Unterbrechung über mehrere Tage bzw. Wochen angezeigt werden.

Wenn das der Fall ist, kann von einer statistischen Relevanz und einen deutlichen Preismuster mit hoher Wahrscheinlichkeit ausgegangen werden. Start- und Enddatum werden anhand dieser wiederkehrenden Preismuster ermittelt.

Beispielhaft zeigen die beiden Pfeile in der Grafik oben auf den 20.10.2020 als Entry (Einstieg) und auf den 11.11.2020 als Exit (Ausstieg).

Im Jahr 2020 war dieses Preismuster zwar weniger profitabel, die Jahre davor jedoch sehr deutlich. Der geneigte Leser kann dieses Preismuster gerne in einem Zeitraum von 10 Jahren überprüfen. Es ist eine signifikante, statistische Relevanz erkannbar, die sich jedes Jahr zur etwa gleichen Zeit auf ähnliche Art und Weise wiederholt hat und es in Zukunft mit einer bestimmten Wahrscheinlichkeit auch wieder tun wird.

Das sind die Saisonalitäten am Kapitalmarkt.

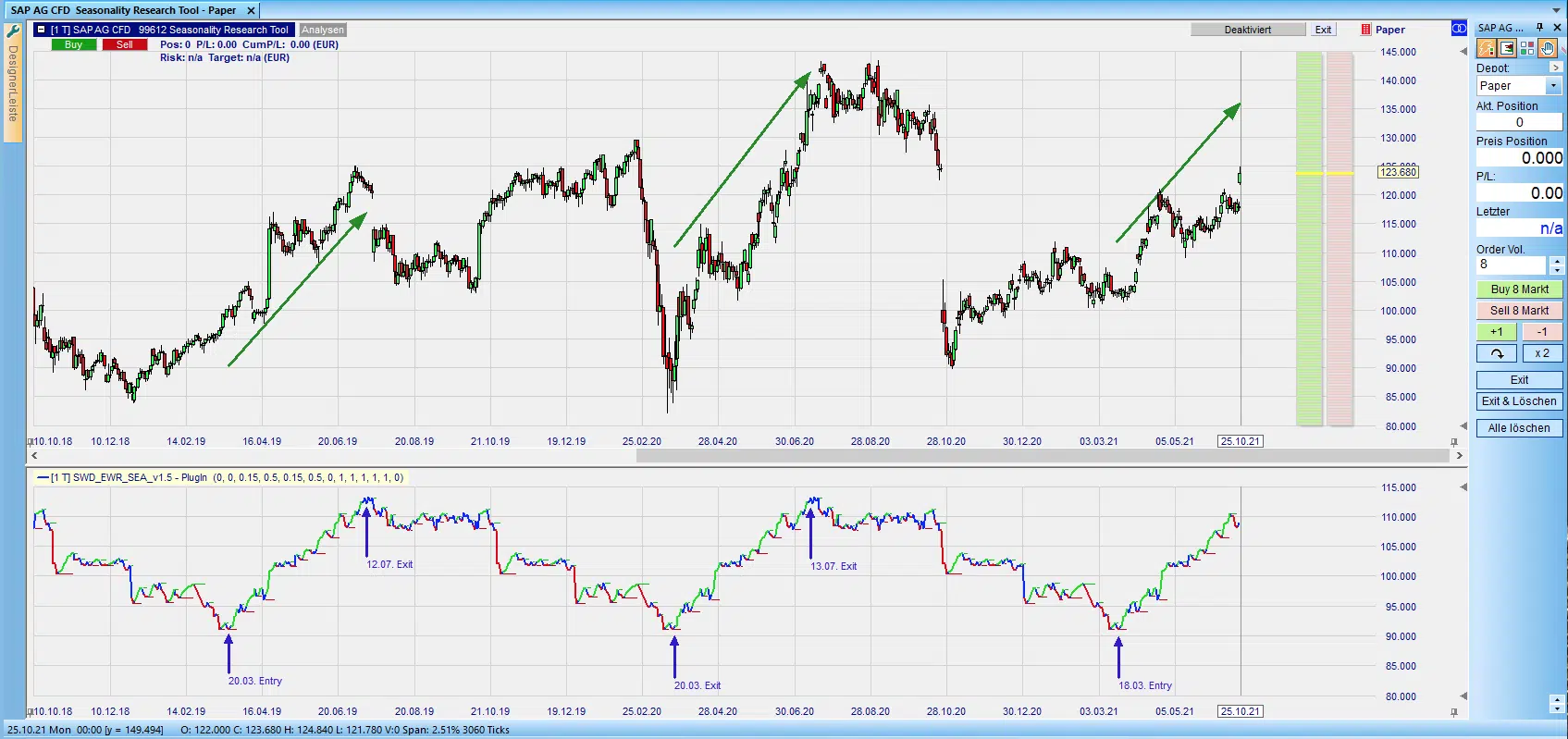

Beispiel SAP

Anhand einer Einzelaktie möchte ich noch einen weiteren „Beweis“ erbringen, welcher die elementare Bedeutung von Saisonalitäten hervorhebt.

Am Beispiel der SAP-Aktie, einem Softwareunternehmen aus Deutschland, ist sehr schön zu erkennen, dass eine Position auch über viele Wochen bzw. Monate gehalten werden kann. Die Voraussetzung ist ein statistisch relevantes Preismuster, welches über diesen langen Zeitraum gegeben war/ist.

Hinweis: Zum Zeitpunkt der Erstellung dieses Artikels sind wir selber nicht in der SAP investiert.

Beispiel GBP/USD

Abschließend möchte ich noch ein wenig auf Zahlen eingehen, welche durch die Nutzung von statistischen Vorteilen bzw. saisonalen Preismustern erzeugt wurden.

Betrachten möchte ich hier das Währungspaar GBP/USD, den Cable.

In folgender Tabelle sind insgesamt 12 saisonale Preismuster aus dem Coronajahr 2020 aufgeführt. Eine Trefferquote von 75 % ist für einen saisonalen Handelsansatz ein ausgezeichneter Wert.

Die prozentualen Veränderungen bei den Seasonals (blau) und dem Preischart (grün) können jeweils der nächsten Tabelle entnommen werden. Im Jahr 2020 wäre ein Wertzuwachs von 33,6 % vorhanden gewesen, wenn jedes Muster exakt so gehandelt worden wäre.

Zum Vergleich hier noch der Chart des GBP/USD mit seinem saisonalen Verlaufschart.

Anhand der farblichen Verläufe ist schön zu erkennen, welche Preismuster signifikant waren und es auch in Zukunft sein können bzw. welche es eher nicht waren und nicht sein werden.

Schlusswort

Ich freue mich, wenn ich mit diesem Artikel ein wenig Aufklärungsarbeit leisten und zeigen konnte, wie wertvoll die Hinzunahme von saisonalen Preismustern bzw. statistischen Vorteilen in der Welt des Tradings ist.

Jeder Handelsstil kann davon profitieren, die Seasonals als eine Art Vorfilter zu verwenden oder auch lediglich gezielte, zeitliche Einstiege und Ausstiege über die Zeit umzusetzen.

Bedanken möchte ich mich bei Karsten Kagels von Kagels Trading für die Gelegenheit diesen Artikel auf seiner Website zu veröffentlichen. Ich bedanke mich ebenfalls bei Dimitri Speck von seasonax.com für die freundliche Bereitstellung der wissenschaftlichen Auswertungen über die elementare Bedeutung der Seasonals.

FAQ zur Saisonalität am Aktienmarkt

Was versteht man unter Saisonalität am Aktienmarkt?

Saisonalität am Aktienmarkt bezieht sich auf wiederkehrende Muster in der Performance von Aktien oder Aktienindizes, die sich jährlich zu bestimmten Zeiten zeigen. Diese Muster können durch verschiedene Faktoren wie Wirtschaftszyklen, Feiertage, Steuertermine oder auch klimatische Bedingungen beeinflusst werden.

Welche bekannten saisonalen Muster gibt es am Aktienmarkt?

Ein bekanntes saisonales Muster ist das “Sell in May and go away”-Phänomen, bei dem die Aktienmärkte in den Sommermonaten tendenziell schwächere Renditen aufweisen. Ein anderes Beispiel ist der “Januar-Effekt”, bei dem kleinere Aktien im Januar oft besser abschneiden.

Können saisonale Muster als zuverlässige Anlagestrategie genutzt werden?

Während saisonale Muster interessante Einblicke bieten können, sollten sie nicht als alleinige Grundlage für Anlageentscheidungen dienen. Märkte sind komplex und werden von einer Vielzahl von Faktoren beeinflusst. Saisonale Muster können als Teil einer umfassenderen Anlagestrategie berücksichtigt werden.

Wie identifiziert man saisonale Muster im Aktienmarkt?

Saisonale Muster können durch die Analyse historischer Aktienkursdaten identifiziert werden. Dabei werden wiederkehrende Trends zu bestimmten Zeiten des Jahres gesucht. Professionelle Anleger und Analysten nutzen oft fortgeschrittene statistische Methoden und Algorithmen, um diese Muster zu erkennen.

Wie beeinflussen Quartalsenden den Handel?

Viele institutionelle Anleger balancieren ihre Portfolios am Ende eines Quartals neu aus. Dies kann zu erhöhten Handelsvolumina und möglichen kurzfristigen Marktbewegungen führen.

Sind saisonale Muster in allen Branchen gleich?

Nein, verschiedene Branchen können unterschiedliche saisonale Muster aufweisen. Zum Beispiel könnten Einzelhandelsaktien während der Feiertagssaison stärker sein, während Energieaktien von saisonalen Schwankungen in der Energieverbrauchsnachfrage beeinflusst werden können.

Wie beeinflussen globale Ereignisse die Saisonalität am Aktienmarkt?

Globale Ereignisse wie politische Veränderungen, wirtschaftliche Krisen oder Pandemien können saisonale Muster überlagern oder verändern. In solchen Zeiten können die üblichen saisonalen Trends weniger vorhersagbar oder relevant sein.

Ist die Saisonalität am Aktienmarkt in allen Ländern gleich?

Während einige saisonale Muster, wie das Jahresende-Rally, in vielen Märkten beobachtet werden können, gibt es regionale Unterschiede. Lokale Feiertage, steuerliche Termine und wirtschaftliche Zyklen können in verschiedenen Ländern unterschiedliche saisonale Effekte haben.

Kann man saisonale Muster in kurzfristigen Anlagestrategien nutzen?

Saisonale Muster sind in der Regel eher für mittel- bis langfristige Anlagestrategien relevant. Kurzfristige Marktvolatilität und andere Faktoren können die Auswirkungen saisonaler Trends auf kurze Sicht überlagern.

Wie verändert sich die Saisonalität im Laufe der Zeit?

Saisonalität ist nicht statisch und kann sich im Laufe der Zeit ändern, da sich Wirtschaft, Technologie und Marktbedingungen weiterentwickeln. Regelmäßige Überprüfungen und Anpassungen sind notwendig, um aktuelle saisonale Trends zu verstehen.

Wo finde ich Informationen über saisonale Muster am Aktienmarkt?

Informationen über saisonale Muster können aus Finanznachrichten, spezialisierten Anlageberichten, historischen Marktdaten und Analysen von Finanzexperten bezogen werden. Viele Online-Plattformen und Anlage-Tools bieten auch spezielle Analysen zur Saisonalität.