Money Management im Trading erklärt in 30 Sekunden

- Der Begriff Money Management ist untrennbar mit dem Risiko Management verbunden. Das ist einleuchtend: ohne eine Kontrolle des Risikos lässt sich auch der Kapitaleinsatz nicht kontrollieren.

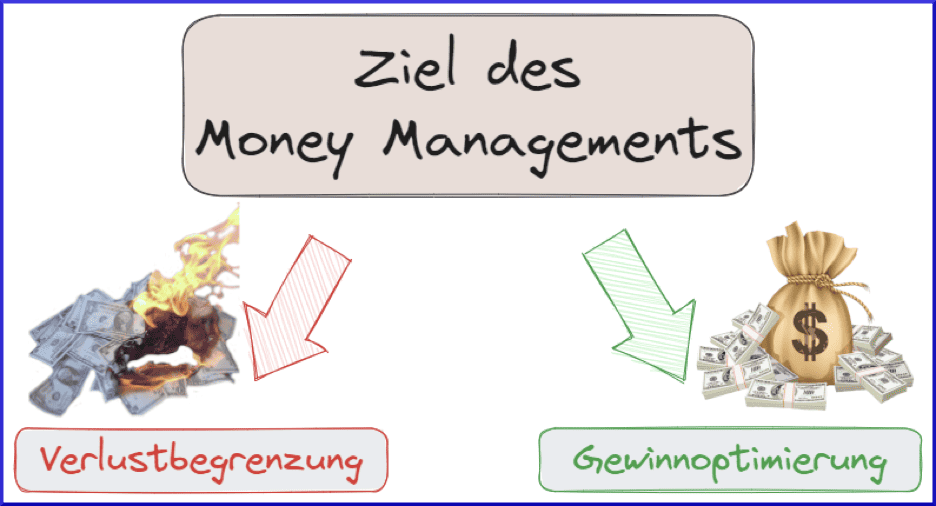

- Money Management befasst sich mit der grundlegenden Verwaltung des Handelskapitals des Traders. Die wichtigste Aufgabe dabei ist die Minimierung des Verlustkapitals. Aber es bedeutet auch die Optimierung der Gewinne.

- Ausgehend von seiner persönlichen Risikotoleranz legt der Trader ein maximales Risikobudget für sein Gesamtkapital fest. Das Risiko aller einzelnen Trades (Positionen) darf dieses maximale Risiko nicht überschreiten.

- Einzelne Positionen sollen 1 % des Gesamtrisikos nicht überschreiten. Das Risiko der Position bestimmt die Positionsgröße.

- Der Trader sichert sein Kapital ab, indem er Stopps setzt, die im Gewinnfall nachgezogen werden können (Trailing Stopps)

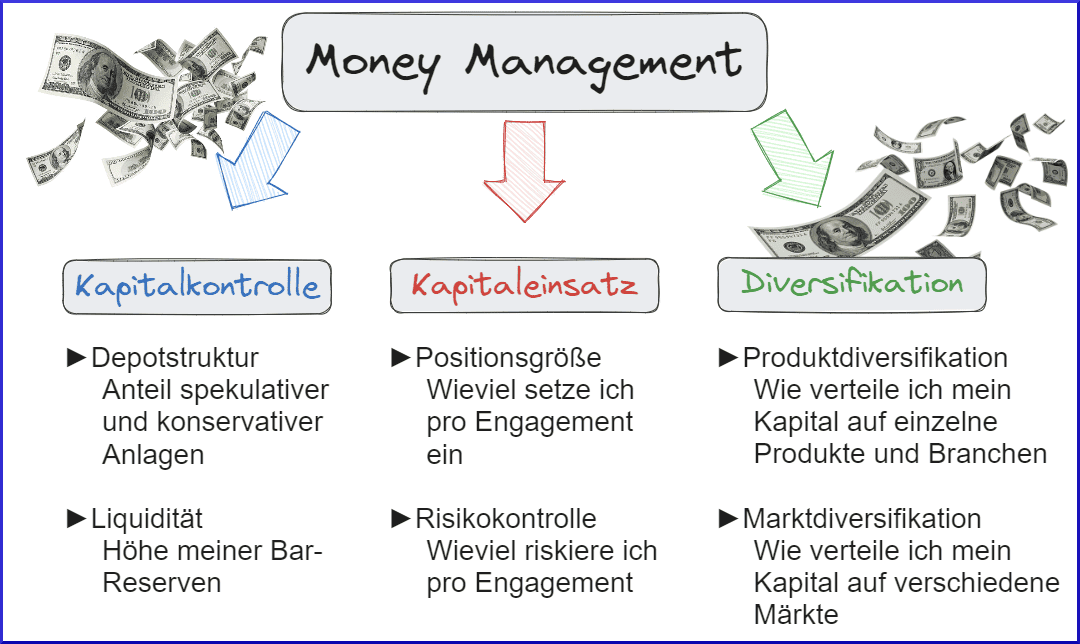

- Kapitalkontrolle und Diversifikation des Portfolios sind essenzielle Aufgaben des Money Managements.

- Ein solides Money Management ist von vielen psychologischen Einflussfaktoren abhängig. Diese Faktoren zu kennen und in den Griff zu bekommen, sichert das Überleben des Traders an den Kapitalmärkten.

Money Management im Trading – was ist das eigentlich?

Glaubt man der Werbung oder den unzähligen Artikeln und Blogbeiträgen im Internet, dann ist Trading und Börsenhandel der schnellste, einfachste und sicherste Weg zum Reichtum.

Die Wirklichkeit sieht leider anders aus: zwischen 60 und 80 Prozent aller privaten („Retail-“) Trader verlieren an der Börse Geld (CFD-Broker sind gesetzlich verpflichtet, die Verlierer-Quote in ihren Angeboten zu nennen).

80 % verlieren (manchmal Alles) im Finanzhandel. Das bedeutet aber im Umkehrschluss, dass 20 % der Marktteilnehmer durchaus erfolgreich sind. Und ein kleiner Teil davon ist sogar so erfolgreich, dass er sich einen durchaus recht guten Lebensstandard erlauben kann.

Was machen diese 10–20 % anders als die große Masse? Haben Sie ein „unschlagbares“ System? Geheime Informationsquellen? Oder haben sie sogar den sagenumwobenen „Heiligen Gral“ gefunden, der bekanntlich ewiges Glück und Reichtum verspricht?

Ich kann Ihnen versichern: Weder-Noch!

Aber diese Trader machen trotzdem etwas anders als die große Gemeinschaft der Verlierer: sie gehen anders mit ihrem Kapital um als die Masse und managen ihre Engagements an den Märkten anders. Sie verlieren natürlich auch, sicherlich genauso oft wie die echten „Loser“ im Trading. Aber sie verlieren anders. Ein Verlust oder auch eine Serie von aufeinanderfolgenden Verlusten bedeutet nicht das bedingungslose „AUS“ für sie.

Sie betreiben ein solides Money Management.

In diesem Artikel will ich Ihnen zeigen, was es damit auf sich hat.

Risiko Management, Money Management und die Verbindung dazwischen

Den Begriff des Money Managements hört man oft in unmittelbarem Zusammenhang mit dem Management des Risikos. Risiko- und Money Management wird zu Recht als eine der tragenden Säulen des erfolgreichen Tradings genannt (neben der fundamentalen und der technischen Analyse). Tatsächlich ist es sogar DIE tragende Säule!

Der Zusammenhang zwischen dem Risiko- und dem Money Management ist einleuchtend. Ohne vernünftige Kontrolle des Risikos lässt sich auch der Kapitaleinsatz nicht kontrollieren. In diesem Artikel werde ich daher immer wieder auf den Gesamtbegriff eingehen und mich auf die Erörterung des Risikos konzentrieren, um Aspekte des Money Managements zu erläutern.

Trotzdem beziehen sich die beiden Begriffe auf grundverschiedene Aufgaben und Tätigkeiten im Trading.

Risiko Management hat die Aufgabe, Risiken im Trading zu identifizieren, zu analysieren und entsprechende Maßnahmen zu ergreifen, um sie zu reduzieren. Money Management geht einen Schritt weiter.

Money Management befasst sich zunächst mit der grundlegenden Verwaltung des Gesamtkapitals des Traders. Hierzu zählt die Erfassung aller Einkünfte und Einnahmen, von denen alle Ausgaben und monetären Belastungen und Pflichten abzuziehen sind. Das danach „übriggebliebene“ Kapital kann als Tradingkapital genutzt werden. Ich werde gleich auf diesen Punkt zurückkommen.

Im engeren Sinne – und das soll Schwerpunkt in diesem Artikel sein – bedeutet Money Management natürlich auch Minimierung des Verlustkapitals. Aber es bedeutet auch die Optimierung der Gewinne.

Diese beiden Schwerpunkte – Verlustbegrenzung und Gewinnoptimierung – bedingen eine Reihe von Maßnahmen, die wir in der Folge näher beleuchten.

Elementare Aspekte des Money Managements

Wozu überhaupt Money Management?

Starten wir in die Thematik doch einmal mit der provokativen Frage „Wozu brauche ich das Ganze überhaupt? Es geht doch auch ohne!“

Natürlich! Gäbe es kein Risiko, bräuchte es auch kein Money Management in dieser Form. Aber leider…

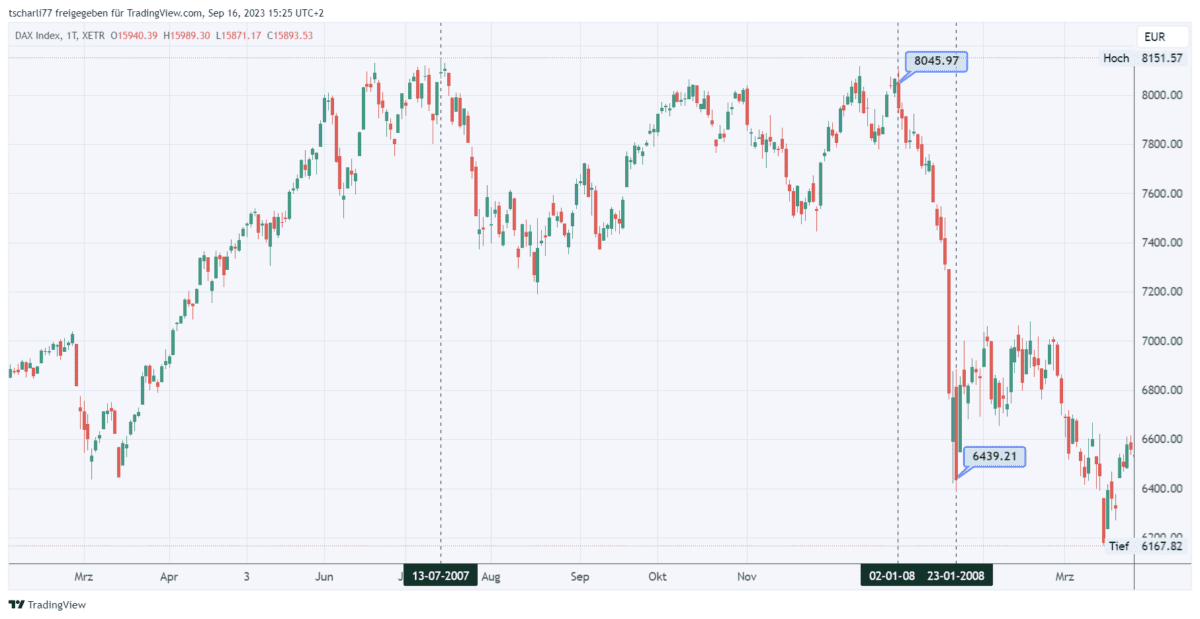

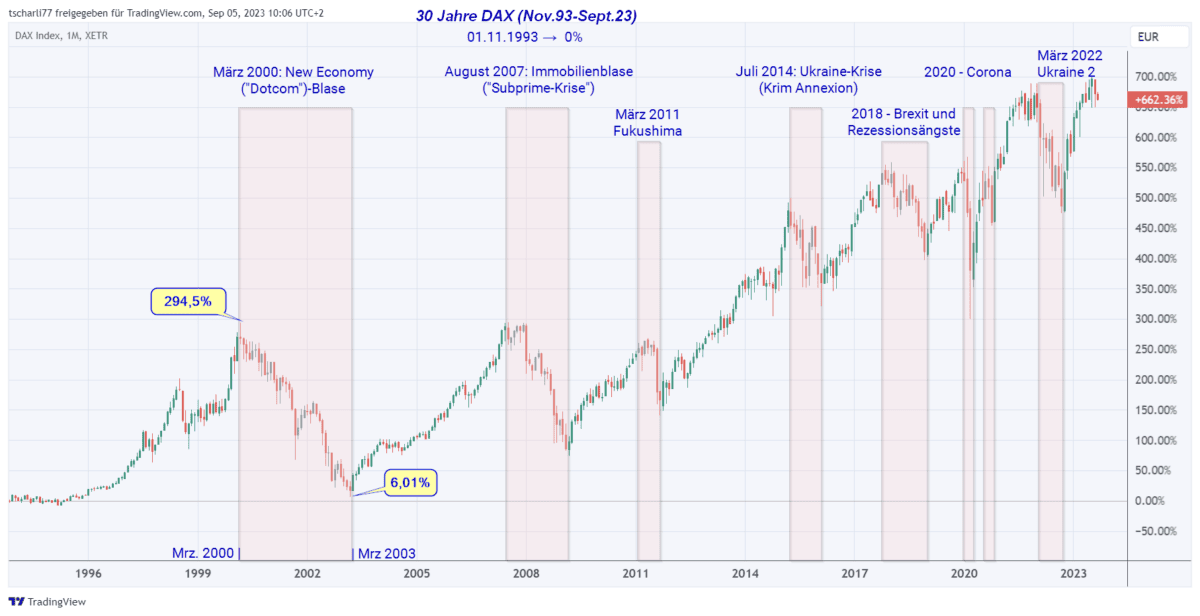

Der folgende Chart zeigt den DAX über den Zeitraum von rund 30 Jahren. Wir starten im November 1993:

Lassen Sie den obigen Chart kurz einwirken: 30 Jahre im deutschen Leitindex DAX. Der 01.11.1993 entspricht 0,00 %. Markiert sind die großen Finanzkrisen der letzten drei Jahrzehnte. Das Platzen der „Dotcom-Blase“ warf den Index von März 2000 bis März 2003 von seinem Höchststand bei 8.136 um fast 300 % auf den Stand von 1993 bei rund 2.188 zurück.

Eine ähnliche Zäsur bildete die sog. „Subprime-Krise“ 2007: von 8.151 am 13.072007 auf 3.588 am 09.03.2009. Die Blase „platzte“ am 02.01.2008. Bis zum Ende des Monats verlor der Index fast 1607 Punkte.

Vielen „großen“ und „kleinen“ Marktteilnehmern wurden diese und weitere Crashs zum Verhängnis.

Der Chart in Abb. 4a zeigt deutlich: „Richtige“ Börsencrashs sind keine Seltenheit. Er zeigt aber auch, dass es danach manchmal um so schneller wieder „steil bergauf“ geht. Das Überleben im Crash ist also die wichtigste Voraussetzung für mögliche Profite danach.

Es sind aber weniger die wirklich großen Crashs, die den Privatanleger aus der Bahn werfen. Kursschwankungen und kleinere Kurseinbrüche sind die häufigere Ursache dafür, dass unvorsichtige Trader vom Markt verschwinden. Und diese Schwankungen sind allgegenwärtig.

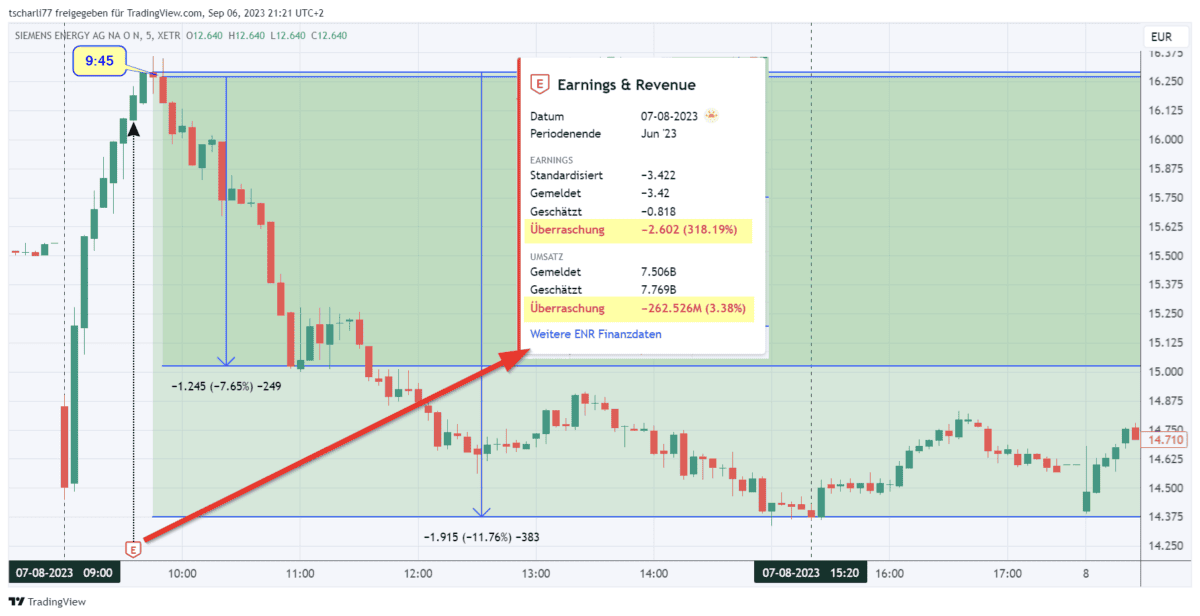

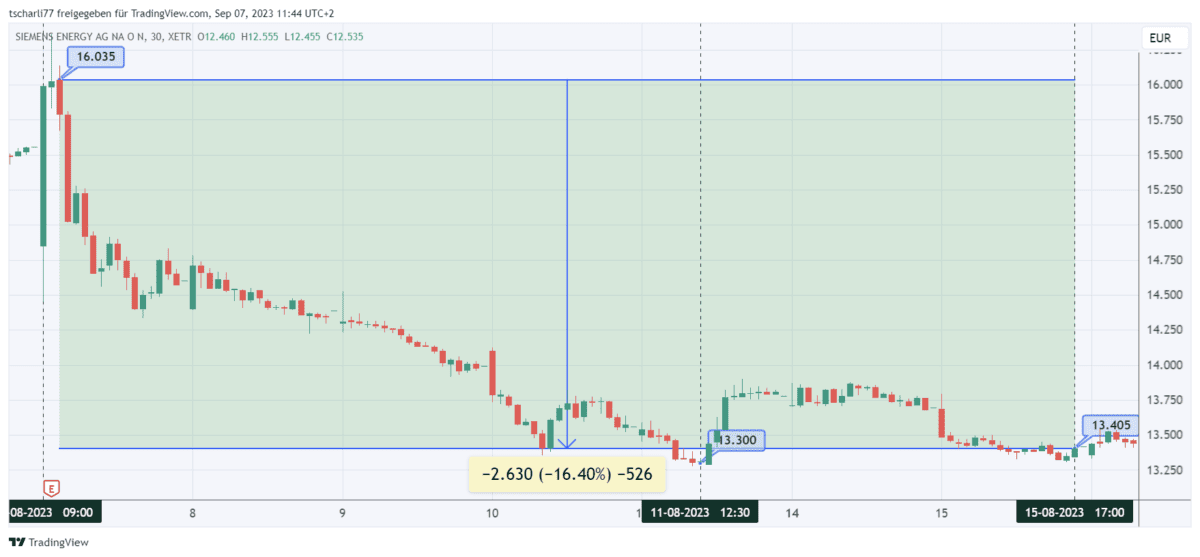

Abbildung 5a zeigt ein Beispiel aus jüngerer Zeit: den Kursverlauf der ‘Siemens Energy AG’ vom Montag 07.08.2023 im 5-Minuten-Chart. Ein Journal des Tages:

- Der Kurs eröffnet am 07.08. 9:00 Uhr mit einer deutlichen Kurslücke (“Gap“) bei 14,850. (Am Freitag, 04.08. schloss er bei 15,555.)

- Hier zeigt sich bereits eine erste Gefahr für das Kapital des Händlers: Kurslücken, die relativ häufig auftreten, wenn der Handel nach einem Wochenende bzw. Feiertag wieder aufgenommen wird.

- Solche Kurslücken können dazu führen, dass eine Order zu deutlich schlechteren Konditionen ausgeführt wird wie ursprünglich geplant. Ein Umstand, den Sie als Trader ständig in Betracht ziehen müssen und gegen den Sie sich auch nicht wehren können.

- In der Folge steigt der Kurs jedoch an, schließt das Gap und steigt bis über 16 Euro.

- Um 9:35 dann veröffentlicht das Unternehmen seine Geschäftszahlen des 3. Quartals des laufenden Geschäftsjahres. Es gibt einen Verlust bekannt, der die Erwartungen deutlich übertrifft.

- Qualitätsprobleme bei den Onshore-Windturbinen der spanischen Siemens Energy-Tochter ‘Siemens-Gamesa’ belasten die Performance der Aktie des Unternehmens schwer.

- Für das 3. Quartal des laufenden Geschäftsjahres schätzte der Konzern die aus den Mängeln entstehenden Kostenbelastungen auf 1,6 Mrd. EUR und gab einen Rekordverlust von 2,6 Mrd. EUR bekannt.

- In der Folge bricht der Kurs der Aktie ein.

- Um 9:45 notiert er bei 16,290, in der Folge fällt er bis 11:00 auf 15,025 ab. Das entspricht einem Verlust von -7,65 %.

- Das Tief des Tages wird um 15:20 bei 14,375 erreicht, was einem Drawdown von -11,76 % entspricht.

- Bis Börsenschluss kann die Aktie wieder etwas Boden gut machen und schließt bei 14,570. Allerdings verliert sie im Wochenverlauf weiter an Boden, erreicht am 11.08. bei 13,300 ihr Wochentief und schließt am Freitag mit 13,405, eine negative Entwicklung von -16,4 %.

Betrachten wir den Gesamtverlauf der Aktie am Montag (Open bei 14,850; Close mit 14,570), so können wir für die gesamte Handelsspanne des Tages ein Minus von -1,89 % feststellen. Ein Trader, der seine Position Montag zu Handelsbeginn eröffnet und am selben Tag zu Börsenschluss glattstellt, verbucht somit einen Verlust von 0,28 € pro Aktie.

Dies erscheint auf den ersten Blick wenig — und das ist es in der Tat. Was aber, wenn sich diese Verluste häufen? Leider ist es öfters so, dass ein Verlust nicht alleine kommt.

Merken Sie sich folgenden Satz, den Sie in ähnlicher Form noch öfter hören oder lesen werden:

Verluste im Trading sind so sicher und unvermeidlich wie Regentage im Sommer!

Ihr Ziel muss es sein, diese Regentage ohne ernsthafte Erkältung zu überstehen.

Verlustausgleich: der manchmal lange Weg zurück auf ‘Start’

Auch kleinere Verluste können sich summieren. Erste Reaktion des Traders ist dann normalerweise der Versuch, diesen Verlust schnellstmöglich wieder auszugleichen. Die Aufholjagt beginnt.

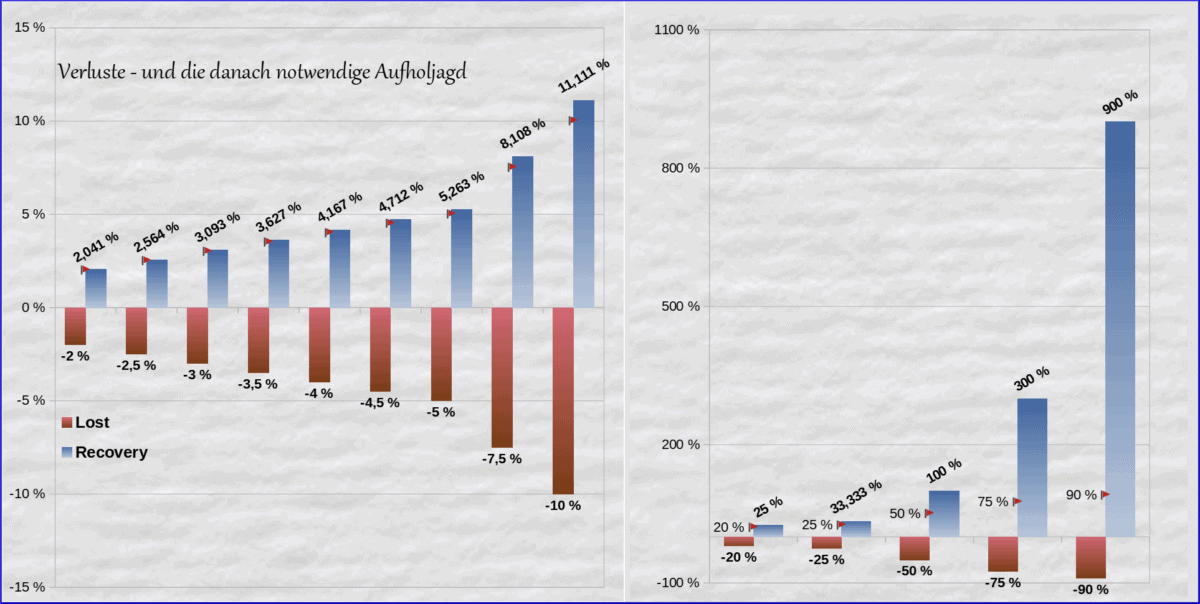

Nehmen sie folgende einfache Rechnung an: Sie besitzen ein Startkapital von 1.000€. Der ertse Trade bringt einen Verlust von 10%. Das wären 100€, Sie besitzen jetzt noch 900€ auf Ihrem Handelskonto.

Um diesen Verlust auszugleichen reicht nun aber ein Gewinn von 10% nicht mehr aus. Da die neue Berechnungsgrundlage 900 statt 1.000€ beträgt, benötigen Sie 11,11% Gewinn, um ziemlich genau wieder auf Ihr Startkapital zu gelangen.

Ein weiterer Verlust von 10% würde diese Spanne erneut weiten: Sie verfügen dann noch über 800€, um auf den Anfangsstand von 1.000€ zurückzukehren, benötigen nach diesem Gesamtverlust von 20% einen Gewinn von 25%.

Sie erkennen: Verluste wachsen linear, die notwendigen Gewinne zum Ausgleich der Verluste exponentiell. Die folgende Abbildung stellt diese Tatsache grafisch dar:

Bereits ein Verlust von 25% des Startkapitals reduziert die Chancen des Ausgleichs auf ein Minimum. Daraus ergeben sich folgende zwei elementare Ziele des Kapitalmanagements:

Sie können Verluste nicht vermeiden. Was Sie jedoch UNBEDINGT vermeiden müssen sind

- ein Verlust, der das Tradingkapital deutlich reduziert

- oder

- mehrere kleine Verluste unmittelbar in Folge

Erfolglose Trader ruinieren ihr Konto entweder durch einen einzigen selbstmörderischen Trade oder durch eine lange Reihe von Verlusttrades in Folge.

Das folgende Zitat entstammt einem der wichtigsten Bücher zum Thema Trading und der Psychologie dahinter, The New Trading for a Living von Dr. Alexander Elder (beachten Sie die Literaturempfehlungen am Ende des Artikels).

Alexander Elder ist Psychiater, professioneller Trader und Autor; er vergleicht in Trading for a Living Verlierer an den Finanzmärkten mit Trinkern:

Erfolgreiche Trader behandeln Verluste wie ein Gelegenheitstrinker den Alkohol. Ein wenig reicht ihnen, und dann hören sie auf. Wenn sie mehrere Verluste hintereinander einstecken müssen, dann sehen sie das als ein Signal dafür an, dass irgendetwas nicht stimmt. Es ist also an der Zeit, anzuhalten und die Analysen oder Methoden zu überdenken.

Verlierer können nicht aufhören. Sie traden weiter, weil sie abhängig sind von der Spannung des Spiels und weil sie weiterhin auf den großen Gewinn hoffen.

Alexander Elder: Alles, was Sie über Trading wissen müssen

Verlierer traden sich also buchstäblich “zu Tode”.

Abb.7: Alexander Elder – The New Trading for a Living (dt.: Alles, was Sie über Trading wissen müssen)

Wie können Sie verhindern, dass es soweit kommen kann? Schauen wir es uns an!

Die Grundsätze des Money Management

Wenden wir uns den Grundsätzen des Money Managements zu.

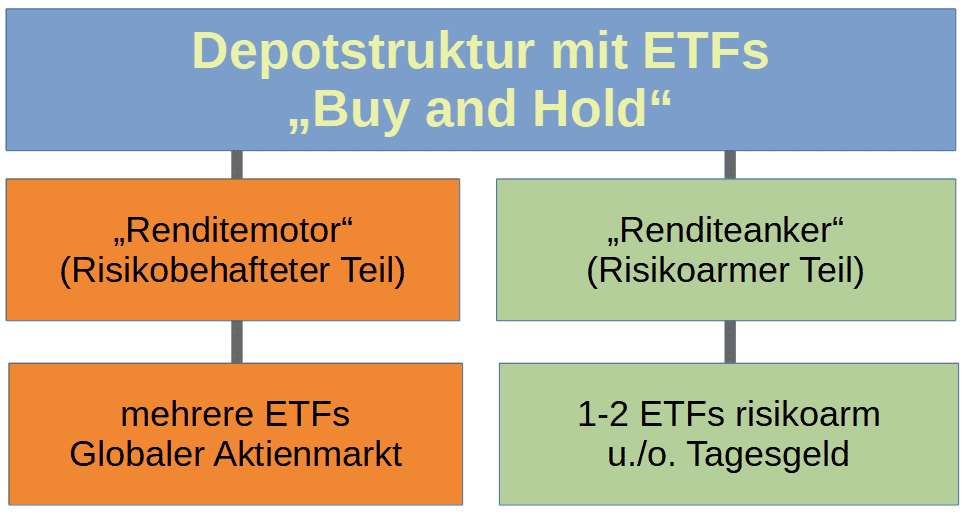

Wie in Abbildung 2 dargestellt ist, verfolgt das Money Management zwei Ziele: es soll Sie zum einen vor großen Verlusten schützen und ist somit so etwas wie Ihr persönlicher Airbag an den Märkten.

Die Verlustbegrenzung ist im Trading jedoch nur die halbe Miete. Als zweite Aufgabe will Ihnen Money Management die Mittel an die Hand geben, Ihre Gewinne zu optimieren.

Sie sollen also mit seiner Hilfe

- ihr Überleben am Markt sichern

- ein stetiges Einkommen erzielen

- hohe Gewinne generieren

Wenn auch für den normalen Trader der Gewinn-Aspekt im Vordergrund stehen mag, sollte eines klar sein:

Es ist absolut nötig, das Überleben als erstes, primäres Ziel zu definieren. Als privater Anleger müssen Sie sogar noch strengere Bedingungen anlegen: nicht nur das Überleben zu sichern, sondern das Gesamtvermögen zu erhalten.

Die erste Stufe, sozusagen das Fundament ihrer Tätigkeit an den Finanzmärkten, ist daher die Kapitalkontrolle.

Kapitalkontrolle und Grundsätze der Depotstrategie

Bevor Sie mit Ihrem Engagement an den Märkten starten, müssen Sie sich im Klaren werden, mit welchem Geld bzw. mit wieviel Geld Sie starten. Und Sie müssen planen, wie sie dieses Geld schließlich einsetzen.

Betrachten Sie das Kapital, das Sie investieren, im wahrsten Sinn des Wortes als “Spielgeld”. Das heißt im Klartext, dass jegliches Geld, das Sie benötigen, um Ihren Lebensunterhalt zu bestreiten, tabu ist und nicht als Börsenkapital in Frage kommt!

Und noch ein weiterer Grundsatz sollte klar sein: Handeln Sie AUSSCHLIESSLICH mit Ihrem eigenen Geld! Der Handel mit geliehenem Geld ist ein ABSOLUTES ‚NO-GO‘!

Starten Sie also mit einem ehrlichen Kassensturz und stellen Sie Ihren Einkünften und Einnahmen Ihre laufenden Ausgaben gegenüber. Sie können Ihrem Handelskonto nur zuschreiben, was übrig bleibt, wenn Sie von allen Kapitalzuflüssen Ihre

- fixen Ausgaben (Miete, Versicherungen, Steuern),

- variablen Kosten (Lebenshaltungs-, Energiekosten, private Anschaffungen und Sonderausgaben)

- und

- Rücklagen für Eventualitäten abgerechnet haben.

Und dieses Kapital gilt es nun zu verteilen. Im nächsten Schritt machen Sie sich Gedanken, wie Ihr Depot bzw. Portfolio aussehen soll. Wie wollen Sie ihr Gesamtvermögen einteilen, dass Sie auf der sicheren Seite stehen, also auch in der schlimmsten Baisse nicht pleitegehen können?

Welchen Anteil wollen Sie längerfristig investieren, welchen spekulativer einsetzen? Für längerfristige, passive Investitionen eignen sich z.B. Staatsanleihen mit hoher Bonität. Sie sind ziemlich sicher, wenn sie bis zur Endfälligkeit gehalten werden. Auch Investmentfonds (börsengehandelte ETFs oder klassische Indexfonds) bieten sich an.

Im Gegensatz zum langfristigen Investor verfolgen Sie in der Rolle des Traders einen anderen Ansatz. Sie konzentrieren sich auf Investments, die Sie in einem kürzeren Zeitrahmen handeln. Hier kommt dem Risikomanagement eine wesentlich stärkere Bedeutung zu. Und auch hier gilt es abzuwägen, welche Anteile Sie in risikoreicheren Assets wie Aktien oder Rohstoffen/Futures investieren und welche in “ruhigeren” Finanzprodukten wie Indizes oder Bonds.

In beiden Fällen, als längerfristiger Investor oder spekulativer Trader, gilt: achten Sie immer auch auf genügend Liquidität. Wenn sich günstige Gelegenheiten ergeben sollten Sie auch zugreifen können.

Und im ungünstigen Fall? Brauchen Sie auch Rücklagen, um Verluste auszugleichen?

Nein. Die Gefahr, dass Sie bei ungünstigen Kursverläufen aufgefordert werden, Ihr Handelskonto wieder “aufzufüllen”, wurde durch ein Verbot der sog. Nachschusspflicht für risikoreiche Assets wie Futures und CFDs mittlerweile vom Gesetzgeber ausgeräumt. Allerdings sind Sie damit nicht davor gefeit, das in einer Position investierte Kapital komplett zu verlieren.

Deshalb gilt: nie alles investieren, sondern einen gewissen Prozentsatz Ihres gesamten Handelsvermögens auf gut verzinsten Tagesgeld-Konten oder in bar halten. Trader halten in der Regel höhere Cash-Bestände als längerfristige Investoren, um flexibel an den Kapitalmärkten agieren zu können.

Grundsätze der Diversifikation

Ein (sehr) altes Sprichwort sagt: “Geld ist wie Mist, man sollte es streuen” (Sir Francis Bacon, 1561-1626). Für die Planung Ihrer Investitionen bedeutet das, dass Sie darauf achten sollen, Ihre Positionen zu verteilen. Der Fachbegriff hierfür: Diversifikation.

Mit Diversifikation verhindern Sie eine Konzentration Ihres Risikos auf korrelierende (verbundene oder von einander abhängige) Märkte.

Wenn beispielsweise ein Rohstofftrader gleichzeitig in Futures auf Rohöl und Benzin investiert, bündelt er sein Risiko, da die beiden Rohstoffe stark korrelieren. Steigt der Preis von Rohöl, wird der Preis des Derivats Benzin schnell nachziehen. Einen ähnlichen Effekt konnten Aktientrader auch im oben genannten Beispiel der “Siemens Energy AG” beobachten: Der Verlust in der Energie-Sparte hatte negative Auswirkungen auf den Wertpapierkurs des Mutterkonzerns Siemens AG.

In einem diversifizierten Portfolio kann dagegen der Kursverlust in einem Wert durch den Gewinn eines anderen abgefangen oder sogar überkompensiert werden. Deswegen sind Aktienfonds in der Regel breit diversifiziert und haben 50 bis mehrere hundert Titel im Portfolio.

Diversifikation bezieht jedoch nicht nur auf die Streuung innerhalb einer Assetklasse, also z.B. Aktien. Auch ein gut diversifiziertes Aktienportfolio kann Verluste erleiden. Der Grund hierfür ist das Marktrisiko, also die bereits angesprochenen Schwankungen, im Extremfall mit Crashs und Baissen.

Deshalb sollten Sie nicht nur Ihr Aktien-Portfolio diversifizieren, sondern auch auf getrennte Märkte ausweichen, also zum Beispiel Ihr Portfolio mit Titeln aus Märkten der Industrieländer und der ‘Emerging Markets’ bestücken.

Außerdem können Sie Ihr Aktien-Portfolios mit Rohstoffen ergänzen. Rohstoffe sind oft negativ zu Aktien korreliert, das heißt, ihre Preise bleiben stabil oder steigen, während die der Aktien fallen.

Aber (natürlich kommt jetzt ein “Aber”): trotz aller Diversifikation — selbst wenn Sie ein nahezu perfekt diversifiziertes Depot ihr Eigen nennen — sind Sie nicht vor Verlusten gänzlich geschützt!

Es verbleibt immer ein reales Restrisiko, das durch ein aktives Risikomanagement in der Griff zu bekommen ist.

Ermittlung und Berechnung des Risikos

Kommen wir damit zur Ermittlung und dem Umgang mit dem Risiko einer Investition.

Zu Beginn Ihrer Laufbahn an den Finanzmärkten müssen Sie sich eine Frage stellen und diese für sich völlig ehrlich beantworten:

“Welches Risiko bin ich bereit, einzugehen? — Bin ich überhaupt der Typ, der Risiken eingehen kann und will?”

Wenn Sie an den Finanzmärkten agieren, müssen Sie immer damit rechnen, Geld zu verlieren. Risiko und Verlust sind natürliche Begleiterscheinungen des Tradings. Diese Tatsache müssen Sie sich immer in Erinnerung rufen. Sind Sie der Typ, der Risiken scheut wie der Leibhaftige das Weihwasser, sind Finanzmärkte der denkbar ungeeignete Platz, Ihr Geld einzusetzen.

“Risiko ist die Voraussetzung von Rendite. Das Ziel eines rationalen Anlegers kann nicht sein, Risiken zu vermeiden, sondern gute Risiken zu suchen und sie bewusst in sein Portfolio zu holen, weil er dafür vom Kapitalmarkt eine angemessene Kompensation erwarten kann. Ohne (gutes) Risiko keine Rendite.”

Gerd Kommer, Souverän investieren für Einsteiger

Ein einzelner Verlust, auch einige Verluste in Folge, gehören zum Trading! Sie dürfen nicht den Fehler begehen, sich einzelne Verluste persönlich anzukreiden und Ihre Psyche dadurch zusätzlich zu belasten.

Was Sie sich jedoch ankreiden können, sind Verluste, die in einer Höhe ODER Häufigkeit auftreten, dass sie Ihre Existenz am Markt bedrohen (siehe Zitat von A. Elder weiter oben!).

Dass Verluste auftreten, können Sie nicht steuern und schon gar nicht vermeiden. Steuern können Sie allerdings die Höhe, in der sie auftreten. Und vermeiden können Sie die tödlichen Auswirkungen, die sie auf Ihr Konto haben.

Risikobudget festlegen und Risiko ermitteln

Kapitalmanagement bedeutet

- Festlegung des maximal vertretbaren Risikos

- und

- Ermittlung des speziell mit der aktuellen Position verbundenen Risikos.

Gesamt-Risikobudget – das maximal vertretbare Risiko

Das maximal vertretbare Risiko wollen wir Risikobudget Gesamt nennen. Dieses Risikobudget legen Sie anhand Ihrer persönlichen Risikotoleranz fest. Wieviel können Sie maximal verlieren, ohne dabei in Panik zu geraten? oder auch Wie groß ist Ihre Schmerztoleranz? Bedenken Sie dabei, dass jeder Verlust einen höheren Gewinn erfordert, um ausgeglichen zu werden (vergleichen Sie Abbildung 6).

Dieses maximale Risiko wird bestimmt durch die Märkte, in denen Sie sich bewegen. Erforschen Sie die Volatilität des jeweiligen Marktes und die Kursspannen, die in den von Ihnen gehandelten Zeiteinheiten auftreten. Berücksichtigen Sie die momentane Marktsituation, saisonale Effekte und weitere Faktoren, die den Preis im betreffenden Wirtschaftssektor beeinflussen können wie z.B. politische Ereignisse.

Ein weiterer Faktor ist ihre Handelsfrequenz. Betreten Sie die Märkte als Intraday-Trader oder planen Sie, ausschließlich mittel- bis langfristige Investments. Während der durchschnittliche Daytrader oder “Scalper” vielleicht 10 bis 20 Positionen täglich eröffnet sind es beim Positionstrader (Langfrist-Investor) wenige Positionen, die aber über Wochen und Monate gehalten werden.

Ganz wichtig ist hier die Frage, wie viele Positionen Sie parallel geöffnet haben. Je mehr offene Positionen Sie gleichzeitig eingehen, desto stärker wächst das Gesamtrisiko in diesem Zeitraum an. Und jetzt stellen Sie sich eine Marktphase vor, in der aufgrund äußerer Einflüsse viele Marktsektoren Tage- oder wochenlang Verluste generieren (“Corona”, “Ukraine”).

Ihr maximales Risiko muss so ausgelegt sein, dass Sie auch eine längere Verlustserie überstehen ohne in jene Zone zu geraten, aus der es kein Entkommen gibt, also ein Verlustausgleich unmöglich wird.

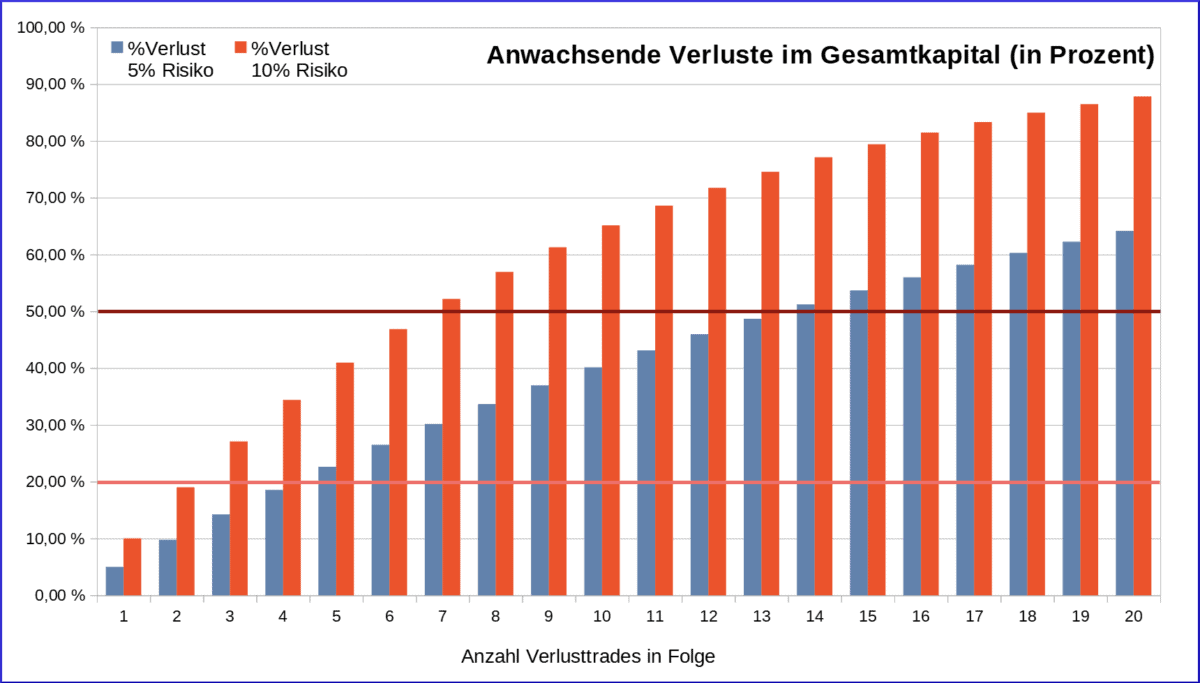

Die folgende Grafik zeigt das Anwachsen der Verluste (der Traderbegriff hierfür ist “Drawdown”) in Ihrem Tradingkonto bei einem Risikobudget Gesamt von 5% und bei 10%. Bei einem Gesamt-Risiko von 5% ist bereits nach 5 Verlusten in Folge ein Drawdown von mehr als 20% eingetreten. Spätestens jetzt wird ein professioneller Trader “die Reißleine ziehen”.

Beim Überschreiten der “Dunkelroten Linie” bei 50% ist eine Erholung des Kontos eigentlich ausgeschlossen.

Das Positionsrisiko

Nach der Festschreibung des gesamten Risikobudget legen Sie als nächstes Ihr Risikobudget pro Position fest. Hier ist es ratsam, der 1%-Regel zu folgen, die besagt, dass pro eingegangener Position nicht mehr als 1% des Gesamtkapitals investiert werden darf.

Haben Sie ein Risikobudget Gesamt von 5% festgelegt, können Sie also maximal fünf Positionen parallel eröffnen.

Fixes oder Variables Positionsrisiko?

Wie legen Sie das Positionsrisiko fest? Es gibt zum einen die Möglichkeit, es als fixen Wert, also 1% vom Handelskapital, zu definieren. Beträgt der Kontostand Ihres Tradingkontos nach ein paar kleineren Verlusten 43.000€ würde dies bedeuten, Sie können im nächsten Trade 430€ riskieren.

Dabei findet aber der tatsächliche Kursverlauf des Finanzinstruments keine Berücksichtigung. Die gebräuchlichere Methode ist eine andere: das Risiko wird mit Hilfe der technischen Analyse anhand des Kurses bestimmt.

Ausgehend vom Eröffnungskurs wird ein Niveau ermittelt, an dem die Position automatisch geschlossen werden soll falls der Kurs gegen uns läuft. Auf diesem Niveau legen Sie eine Stopp-Order (“Stopp-Loss”) in den Markt. Dieses Kursniveau ermitteln Sie unter Zuhilfenahme der Markttechnik z.B. anhand von Unterstützungs- bzw. Widerstandslinien oder markanten Punkten im Kurs (Tiefpunkt einer Korrektur).

Die Differenz zwischen Eröffnungskurs und Stopp-Loss stellt Ihr Risiko dieses Trades für eine einzelne Aktie oder Finanzinstrument dar. Dieses Risiko wird als 1R oder auch nur R bezeichnet.

Ein Beispiel (das Tradingkapital beträgt 100.000€, Risiko Gesamt liegt bei 5% = 5.000€, Risiko pro Trade 1% entspr. 1.000€):

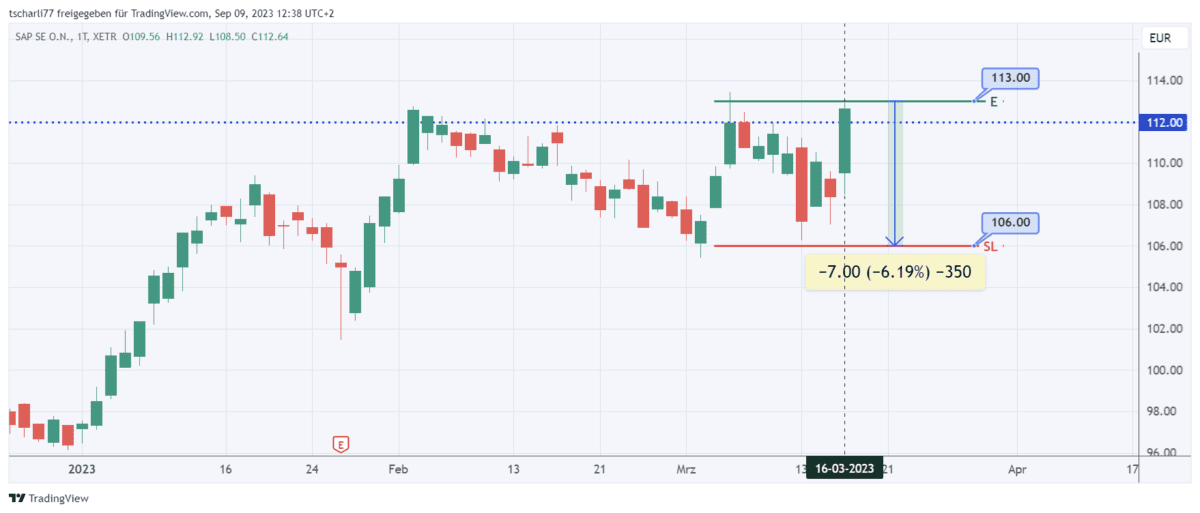

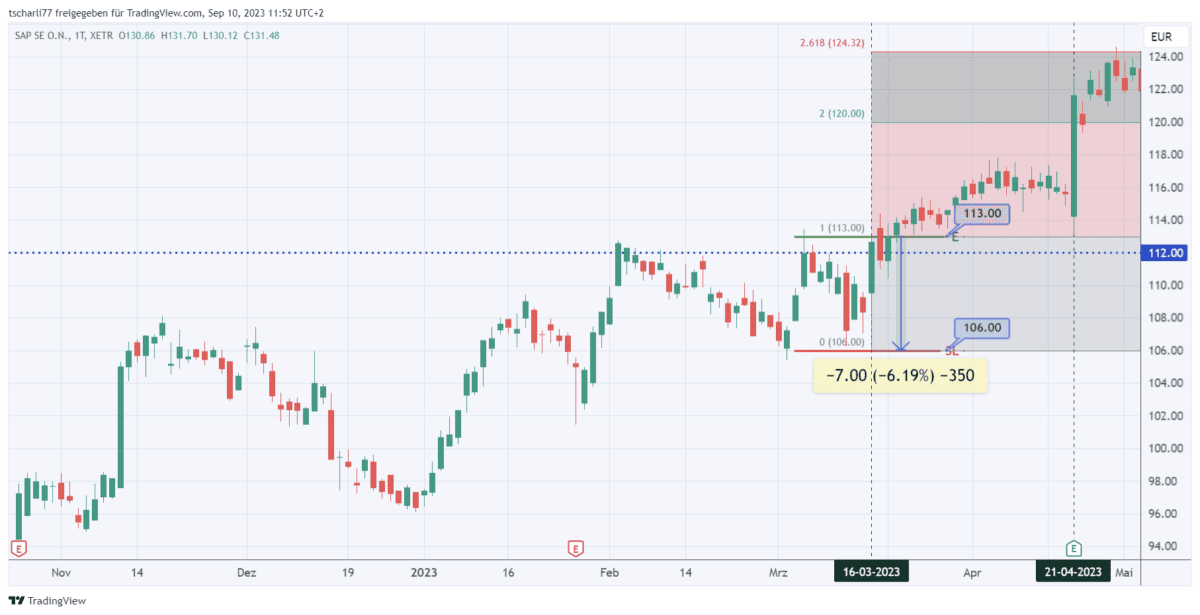

- Der Kurs der SAP – Aktie an der XETRA zum 16.03.2023. Die Aktie befand sich seit Jahresbeginn zunächst in einem Aufwärtstrend, korrigierte dann und ging in eine Seitwärtsbewegung über. Bei etwa 112 bildet sich ein Widerstand, der mehrmals getestet und am 16.03 gebrochen wird.

- Wir wagen den Long-Einstieg auf dem Kursniveau 113. Den Stopp legen wir unter das Tief der Seitwärtsbewegung auf 106. Das Risiko R pro Aktie beträgt 7€.

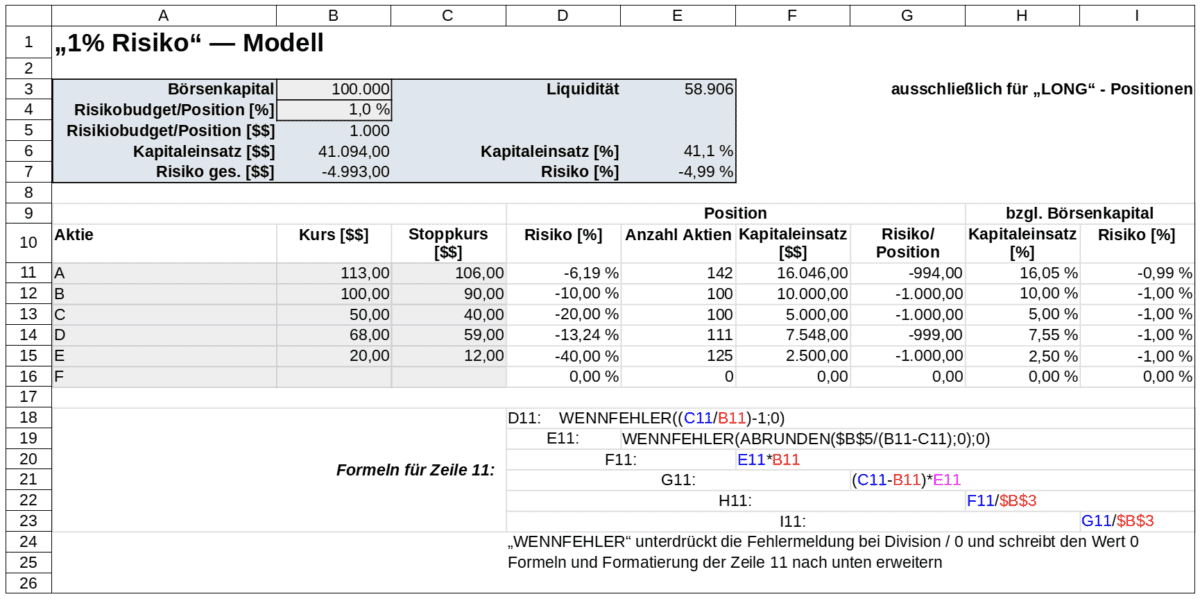

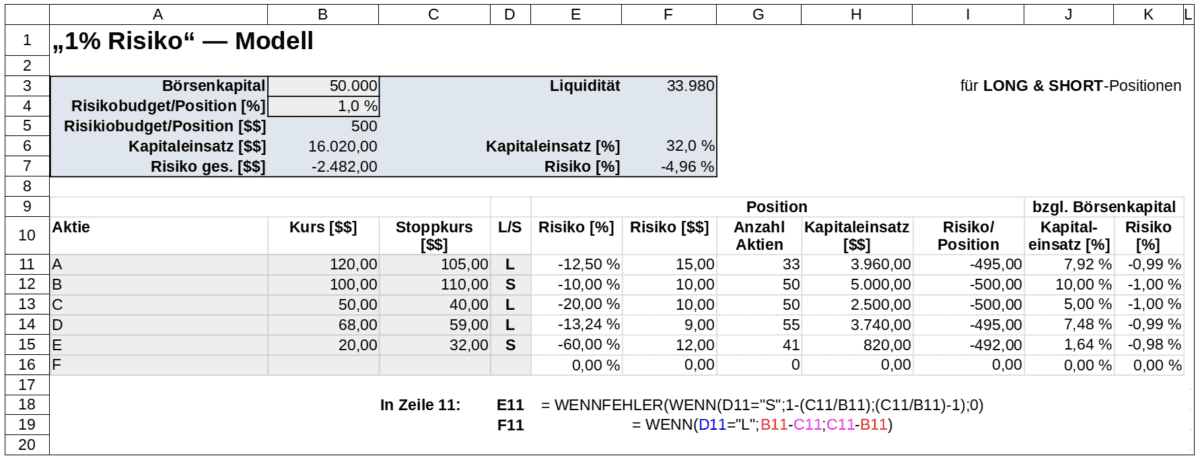

Ermittlung des Risikos mit der Tabellenkalkulation

Die Ermittlung und Kontrolle des Risikos und seiner Werte kann mit Hilfe einer Tabellenkalkulation (MS Excel, LibreOffice Calc) erfolgen. Die Tabelle (mit zugehörigen Formeln) könnte so aussehen:

Die Tabelle 1a stellt eine einfachere Form dar, die nur für Long-Positionen brauchbar ist. Wollen Sie die Tabelle auch für Short-Positionen einsetzen, würde ein etwas höherer Aufwand in den Formeln der Spalten zur Berechnung des Risikos in Prozent nötig. Die Tabelle könnte dann so aufgebaut werden:

Achten Sie in der Spalte D auf die Groß- und Kleinschreibung, da die ‘WENN’-Funktionen zwischen Groß- und Kleinbuchstaben unterscheiden.

Ermittlung der Positionsgröße und des Kapitaleinsatzes

Mit diesem nächsten Schritt steigen wir tiefer in das Money Management ein.

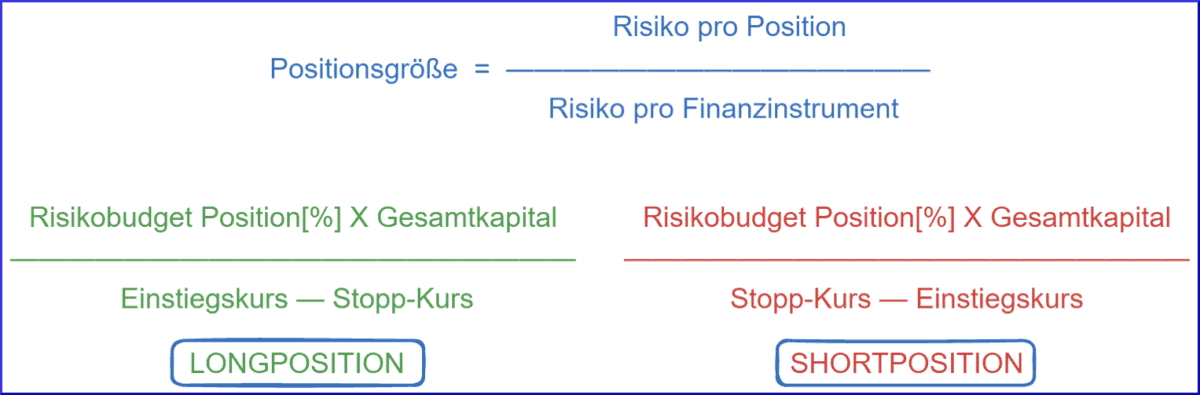

Nach der Festlegung des Risikobudgets und der Ermittlung des Risikos pro Aktie (oder eines beliebigen anderen Finanzinstruments) können Sie nun Ihre Positionsgröße errechnen. Sie teilen dazu einfach Ihr Risikobudget für die jeweilige Position durch das Risiko pro Aktie oder – allgemeiner:

Für das Beispiel der SAP-Aktie ergibt sich demnach:

Positionsgröße = (1% x 100.000€) / (113€ — 106€) = 1.000€ / 7€ = 142 Aktien

Der Kapitaleinsatz für diesen Trade beträgt 142 x 113 = 16.046[€], entsprechend 16% des Tradingkontos. Das tatsächliche Risiko der Position liegt bei 0,994%.

Gewinnoptimierung: die Bestimmung des Handelsziels

Die zweite Aufgabe des Money Managements liegt in der Gewinnoptimierung. Dazu muss als erstes das Handelsziel, Fachausdruck “Target” bestimmt werden. Das Target ist ein Niveau, das der Kurs mit hoher Wahrscheinlichkeit erreichen wird und an dem wir die Position glattstellen und unsere Gewinne realisieren.

Einschub: “Buchgewinn” und “realisierter Gewinn”

Gewinne, die auflaufen solange der Trade noch offen ist, heißen “Buchgewinn”. Wird die Position geschlossen (“glattgestellt”), werden die Gewinne “realisiert” und dem Handelskonto gutgeschrieben.

Wichtig ist, dass “realisierte Gewinne” betragsmäßig stets kleiner ausfallen als der Buchgewinn vermuten lässt: vom Gewinn gehen Gebühren und Kommissionen des Brokers ab, außerdem zieht ein Broker mit Sitz in Deutschland gleich die Kapitalertragssteuer ab und leitet sie an die zuständige Finanzbehörde weiter (handeln Sie über einen Broker mit Geschäftssitz im Ausland, müssen Sie Ihre Gewinne im Rahmen der Einkommenssteuer-Veranlagung versteuern).

Dabei können auch Zwischenziele festgelegt werden, an denen Teilpositionen zur Gewinnmitnahme geschlossen werden. Ebenso können, abhängig von der Stärke und dem Verlauf des Trends, Kursniveaus bestimmt werden, auf denen die Position aufgestockt werden kann.

Die Bestimmung dieser Targets kann wieder mit Hilfe der Markttechnik durchgeführt werden: wir suchen ein Widerstandsniveau oder einen markanten Punkt im Kursverlauf, den wir anvisieren. Prallt der Kurs von diesem Widerstand ab, stellen wir die Position glatt. Durchbricht er ihn, können wir Teilgewinne mitnehmen.

Die Technische Analyse gibt uns hier das notwendige Handwerkszeug an die Hand. Einen ersten Schritt stellt eine gründliche Trendanalyse dar.

Eine andere häufig genutzte Möglichkeit besteht darin, mit Fibonacci Retracements Kursziele zu ermitteln.

Dieser Weg bietet sich vor allem dann an, wenn der Kursverlauf in der jüngeren Vergangenheit keine brauchbaren Widerstandslinien aufweist. Mit den Fibonacci-Linien ist auch möglich, Levels zu erfassen, an denen sich Teilgewinne realisieren lassen.

Abbildung 9b zeigt die Fortsetzung des Kurscharts der SAP-Aktie aus Abb. 9a mit eingezeichneten Fibonacci Retracements. Die Differenz zwischen dem Fibonacci-Level 1 und 2 entspricht dem Risiko R der Position.

Am 21.04. erreicht die Aktie mit dem Fibonacci-Level 2 ein erstes Kursziel bei 120.00. An diesem Tag macht der Kurs der Aktie aufgrund eines positiven Quartalsbericht einen Sprung nach oben.

Das nächste Level wird am 28.04. beim Wert 124,32 erreicht. Hier schließen wir die Position, da sich der positive Effekt aus dem Quartalsbericht im Laufe der Woche nicht fortsetzen konnte.

CRV — Gewinnerwartung und Verlustrisiko in Beziehung setzen

Betrachten wir an dieser Stelle das Chance-Risiko-Verhältnis CRV als eine der wichtigsten Kennzahlen des Money Managements. Davor will ich aber noch einen anderen Begriff einführen: die Trefferquote und der daraus resultierende Erwartungswert Ihrer Trades.

Die Trefferquote

Die Trefferquote ist das Verhältnis aller GEWONNENEN Trades zur Anzahl ALLER Trades.

Je länger Sie am Markt aktiv sind, desto aussagefähiger ist dieser Wert. Es ist klar, dass sich nach 25 Trades, von denen 14 gewonnen wurden, noch keine aussagekräftige Trefferquote ermitteln lässt (die in diesem Fall bei 14/25 = 0,56 oder 56% liegen würde).

Wie hoch ist die Trefferquote professioneller Trader? Gemeinhin vermutet man, dass erfolgreiche Marktteilnehmer auch eine hohe Trefferquote aufweisen. Weit gefehlt!

In seinem Buch “Clever Traden mit System” führt der Autor Van K. Tharp (Van K., Tharp: Clever Traden mit System 2.0, FinanzBuch Verlag; 3. Aufl. 2015) aus, dass die meisten erfolgreichen Händler Erfolgsquoten von 35 bis unter 50 Prozent aufweisen.

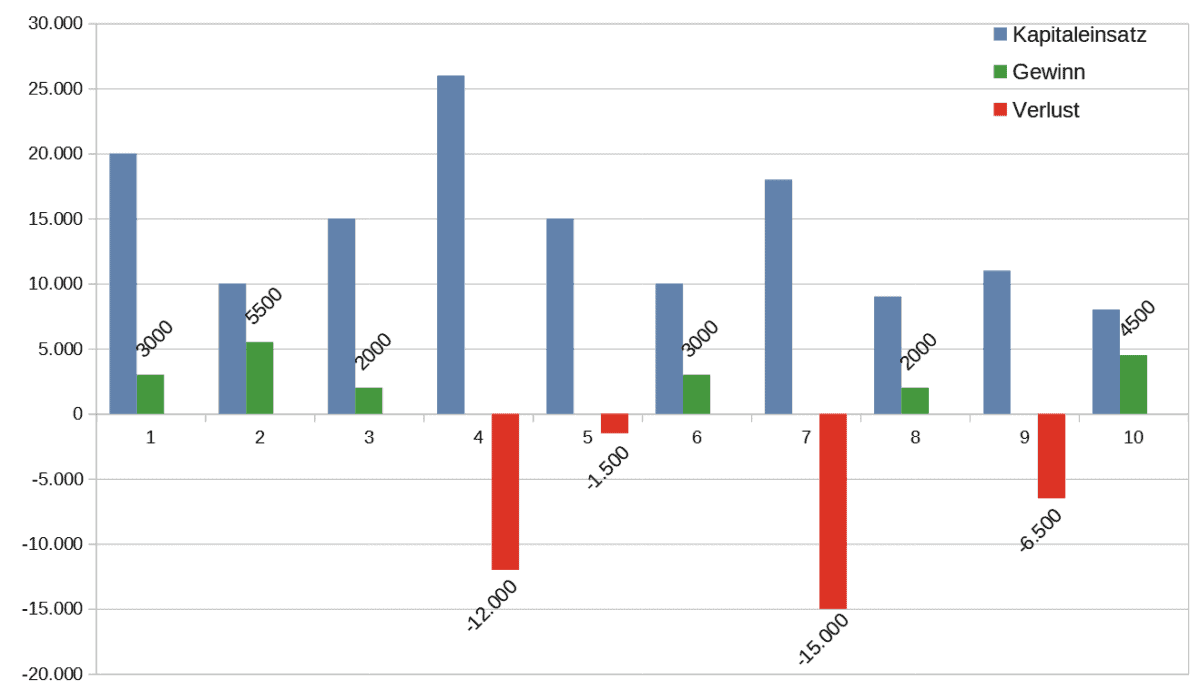

Tatsächlich ist es nicht die hohe Trefferquote, die den erfolgreichen Trader ausmacht, sondern Höhe der erzielten Gewinne verglichen mit den erlittenen Verlusten. Das Beispiel eine fiktiven Handelsverlaufs macht das deutlich:

Von 10 Trades wurden in diesem Beispiel 6 gewonnen, eine Trefferquote von 60%. Aber den gewonnenen 20.000€ stehen Verluste in Höhe von -35.000€ entgegen. Und die Trades 4 und 7 zeigen noch etwas anderes: hier wurde offensichtlich ohne jedes Risiko- und Money Management gehandelt bzw hart dagegen verstoßen.

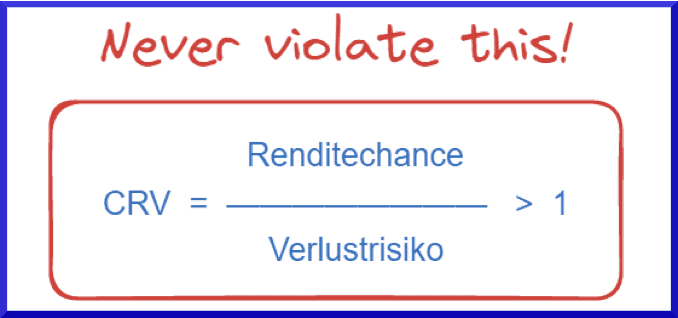

Die Trefferquote auch extrem erfolgreicher Trader liegt unter 50%. Das bedeutet, dass Sie bei der Planung ihrer Trades stets darauf achten müssen, dass ihre Renditechance ihr Verlustrisiko übersteigt. Oder, mit dem CRV ausgedrückt:

Ihr Chance-Risiko-Verhältnis MUSS deutlich über 1 liegen! Verstoßen Sie NIE gegen diesen Grundsatz.

Das heißt nichts anderes als: “Hände weg!”

Ein Trade, bei dem das Verlustrisiko die Gewinnerwartung übersteigt, ist ein Trade, den Sie von vornherein ausschließen!

Und dabei hilft es auch nichts, die Renditechance schönzurechnen und das Handelsziel in “weite Ferne” hinaus zu verschieben.

Der Erwartungswert

Mit der Trefferquote in Zusammenhang steht ein weiterer statistischer Wert, der Ihnen bei der Auswertung und Beurteilung Ihrer Handelsaktivitäten hilft, der Erwartungswert. Mit ihm ermitteln Sie den durchschnittlichen Profit aller Trades, egal, ob Ihr Trade nun ein Gewinner oder ein Verlierer ist.

Der Erwartungswert ergibt sich aus der Berechnung

(Trefferquote × Durchschnitt aller Gewinner) – (Verliererquote × Durchschnitt aller Verlierer)

Die “Verliererquote” ergibt sich aus 100% minus der Trefferquote. Mit einer Trefferquote von 40%, einem CRV von 1,75 und einem Risiko von 1% ergibt sich bei einem Handelskonto von 10.000€:

Erwartungswert pro Trade: (40% x 175€) — (60% x 100€) = 70€ – 60€ = 10€

Sie können also darauf setzen, dass jeder neu hinzugekommene Trade Ihnen im Schnitt einen Gewinn von 10€ bescheren wird.

Die “Money Management Matrix”

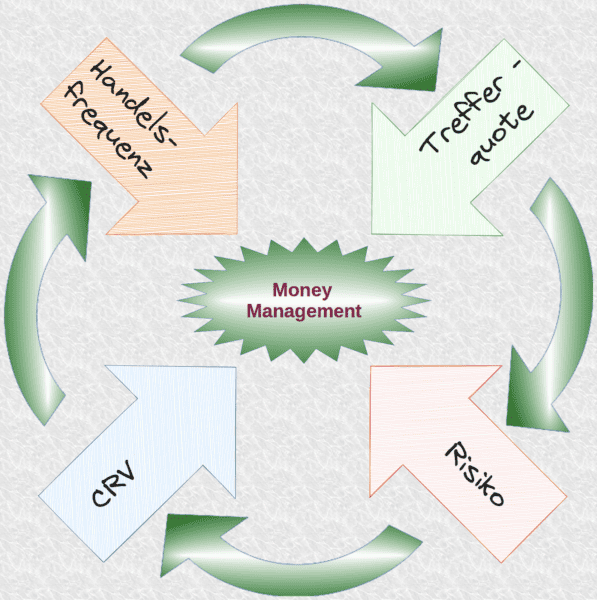

In seinem Buch “Risiko- und Money Management simplified” setzt der Autor Wieland Arlt die vier wichtigen Bestandteile des Kapitalmanagement in Form einer “Money Management Matrix” in Beziehung.

Diese Elemente

- Handelsfrequenz

- Trefferquote

- Risiko

- Chance-Risiko-Verhältnis

sind voneinander abhängig und müssen im Zusammenhang gesehen werden. Ich lasse mich von seinem Schema inspirieren:

Die Trefferquote spielt hier eine entscheidende Rolle. Wenn Sie für ihren Trade ein CRV ermitteln, das geringfügig >1 ist, können Sie auf lange Sicht Gewinn machen. Allerdings nur, wenn Ihre Trefferquote bei mindestens 50% liegt. Da dies, wie Untersuchungen gezeigt haben, kaum der Fall ist, sollte Ihr CRV deutlich über 1 liegen. Das bedeutet, Trades mit hohem Risiko oder geringer Renditechance rigoros auszuschließen.

Haben Sie einen positiven Erwartungswert, können Sie durch einen Erhöhung der Handelsfrequenz theoretisch Ihr Gesamtergebnis steigern. Dass das aber nicht ohne Ende möglich ist, versteht sich von selbst.

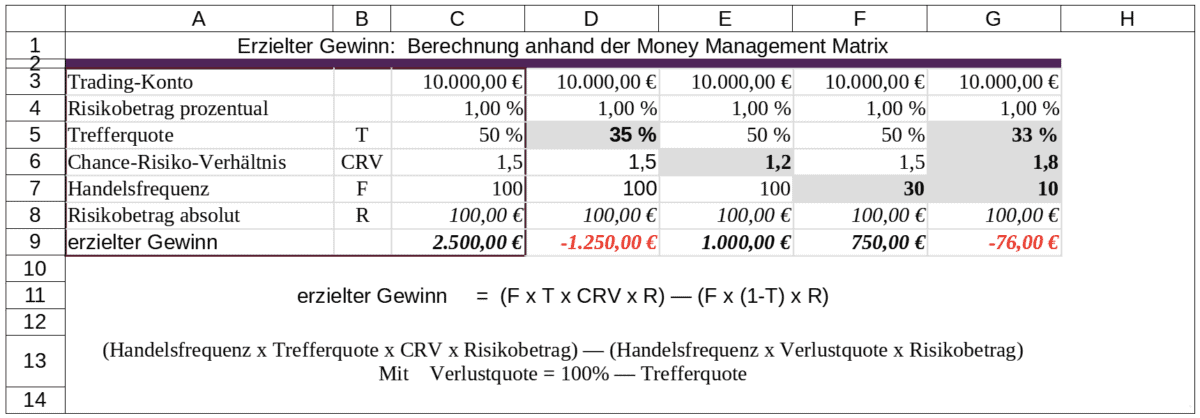

Durch die Zusammenschau dieser vier Faktoren können Sie Ihr zu erwartendes Gesamtergebnis ermitteln. Ich habe dazu eine einfache Tabelle erstellt:

Die Werte in Spalte C dienen als Ausgangspunkt. in den folgenden Spalten habe ich mit den einzelnen Faktoren “gespielt” (grau hinterlegt Felder).

Grundsätze des “Ausstiegs” aus dem Trade

Für viele Trader ist die Frage aller Fragen die nach der Trade-Eröffnung: “Wie steige ich in den Markt ein?“.

Genau so wichtig – oder sogar noch wichtiger – ist jedoch die Frage: “Wie beende ich meinen Trade?”, vor allem “Wie beende ich ihn ohne irreparable Schäden?”

Das bedeutet, dass Sie unbedingt bereits bei der Planung ihrer Position eine Ausstiegs-Strategie festlegen müssen. Gehen Sie KEINEN Trade ein, ohne einen Stopp zu positionieren! Verzichten Sie darauf und der Kurs läuft anschließend gegen Sie, neigen Sie dazu, den Trade weiter laufen zu lassen – ins Verderben. Nur durch eine klare Strategie für Ihren Exit können Sie sich davor schützen.

Trailing Stopp

Wie verhalten Sie sich aber, wenn der Kurs in Ihrem Sinne verläuft? Hier empfiehlt es sich, den Stopp nachzuziehen (“Trailing Stopp”) , um den aufgelaufenen Gewinn zu sichern.

Bedenken Sie dabei aber, dass Sie den neuen Stopp nicht zu eng an den aktuellen Kurs heranrücken. Geben Sie Ihrem Trade “Luft zum Atmen”. Berücksichtigen Sie hier das “Marktrauschen” und analysieren Sie die Volatilität und die durchschnittlichen Kursspannen der zurückliegenden Perioden.

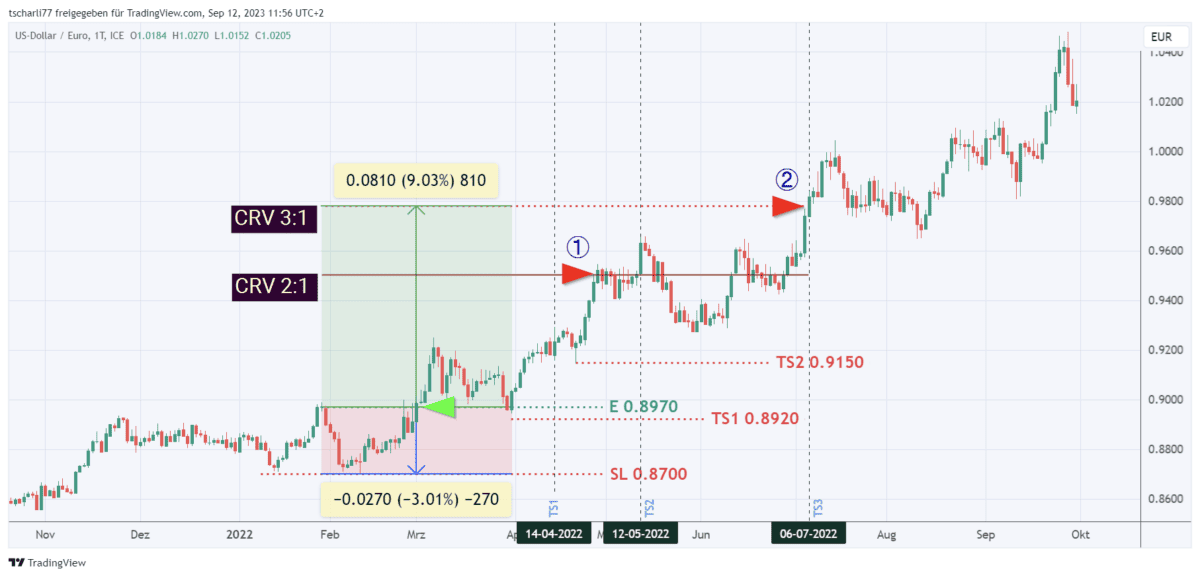

Ein Handelsbeispiel für die Verwendung eines Trailing Stopps zeigt der folgende Chart (USD-EUR, Tageschart).

Nach einer längeren Seitwärtsphase bricht der Kurs nach oben aus der Range aus. Der Einstieg erfolgt bei 0,8970, der Stopp wird unter das Tief der Range bei 0,8700 gelegt.

Nachdem der Kurs korrigiert hat, ziehe ich am 14.04. den Stopp unter den Einstiegspunkt auf das Tief der Korrektur nach (TS1). Am Niveau ① realisiere ich eine Teilgewinn bei 0,9510 mit einem CRV von 2:1.

Für die Rest-Position ziehe ich am 12.05. den Stopp erneut auf das Tief des kurzen Rücksetzers nach (TS2). Die Position schließe ich am 06.07. bei ② mit einem CRV von 3:1.

Eine letzte Anmerkung hierzu:

Selbstverständlich wird ein Stopp ausschließlich in Richtung des Handelsziels nachgezogen, NIE entgegen dieser Richtung. Warum viele Trader diese Regel nicht beachten, will ich im nächsten Abschnitt beleuchten.

Die psychologischen Hintergründe des Money Managements

»Der Durchschnittsmensch ist kulturell wie biologisch dazu bestimmt, Geld zu verlieren.« (Van K. Tharp)

Dieses Zitat von Van K Tharp aus seinem Buch “Clever Traden mit System” kann erst mal eine gewisse Frustration erzeugen. Stimmt das wirklich? Und falls ja, gibt es eine Möglichkeit, sich diesem Schicksal zu entziehen?

Wir schauen uns einige der psychologischen Grundlagen für das Verlieren am Markt an und überlegen, wie man diesen Fallen entgehen kann.

Mythen und Heuristiken

Verlustaversion und Hoffnung

Verluste begrenzen, Gewinne Laufen lassen! Wie oft haben Sie diesen “guten Rat” schon gehört (zwischen den Zeilen auch mehrfach in diesem Beitrag)? Wenn das nur so einfach wäre.

Wir Menschen bewerten Verluste anders als Gewinne. Verluste schmerzen. Jean Paul (1763-1821) hat es so ausgedrückt: “Der Besitz macht uns nicht halb so glücklich, wie uns der Verlust unglücklich macht”. Und so versuchen wir, ihn mit allen Mitteln zu vermeiden.

An den Finanzmärkten ist das jedoch der falsche Denkansatz. Hier sind Verluste Teil des Business. Und nur, wenn Sie sich darüber im Klaren sind und Verluste akzeptieren, kann Ihnen die Verarbeitung eines Rückschlags gelingen.

Die Angst vor dem Verlust

Läuft eine Position ins Minus, dann versieht der durchschnittliche Trader sie mit dem Prädikat “vorübergehend”. Er hofft, der Kurs wird bald zurückkehren und seine ursprüngliche Richtung wieder aufnehmen. Er hofft nicht nur, er weiß es. Also verbleibt er in der Position.

Und dann kommt vielleicht das wirklich fatale: nähert sich der Kurs dem Stopp (wir hoffen hier, der Trader hat einen gesetzt!), gerät er in Panik. Er schiebt den Stopp weg oder nimmt ihn ganz aus dem Markt …

Angst und Gier werden oft als die zwei bestimmenden Charaktereigenschaften bezeichnet, die den Trader ins Verderben führen. Nach meiner Meinung muss hier eine dritte hinzugefügt werden: die Hoffnung.

An sich ist Hoffnung ja eine positive Eigenschaft, die Kraft gibt. An den Finanzmärkten ist sie nicht nur fehl am Platz, sie ist tödlich!

AKZEPTIEREN SIE, DASS VERLUSTE NORMALE BESTANDTEILE DES TRADINGS SIND und BEGRABEN SIE DIE HOFFNUNG, DER MARKT WÜRDE SICH NACH IHREN WÜNSCHEN RICHTEN.

Doch der Gewinn des Händlers wird nicht nur dadurch zerstört, dass Verlustpositionen zu lange gehalten werden. Auch am anderen Ende, in der Gewinnzone, spielt uns unsere Psyche manchmal einen kostspieligen Streich.

Ambiguitätsaversion – die Angst vor dem Gewinn

Das Gabler Wirtschaftslexikon definiert “Ambuguität” als ” … eine Situation unter Unsicherheit, in der der Entscheider keine eindeutigen Vorstellungen über die Wahrscheinlichkeiten möglicher Ereignisse hat …”. Es ist die Angst vor dem Unbekannten, vor der Mehrdeutigkeit einer Situation (Ambiguität).

Diese Unsicherheit in Entscheidungssituationen – eine sichere oder eindeutige Alternative gegen eine unsichere abzuwägen – führt dazu, dass sich die Menschen meist für die sichere Variante entscheiden. Deshalb schließen Trader profitable Positionen zu früh oder vermeiden Risiken, auch wenn diese vielversprechende Gewinnsituationen aufzeigen.

Auf die Situation des Tradings bezogen:

Läuft eine Position gut und konstant in die richtige Richtung, wird der Trader nervös. “Das kann doch nicht mehr lange so weiter gehen?” Und aus Angst, den bereits aufgelaufenen Gewinn wieder abgeben zu müssen, wird die Position glattgestellt. Und manchmal kann der Trader dann zuzusehen, wie sich der Kurs tatsächlich noch weiter in die richtige Richtung entwickelt.

Und so wird manche profitable Position viel zu früh geschlossen und ein sicherer Gewinn verschenkt.

In beiden genannten Fällen können Sie sich durch eine klar definierte Ausstiegsstrategie absichern.

Der Mythos “Der Markt ist gegen mich”

Eine häufige Marktmeinung, die man bei erfolglosen Tradern findet, ist die Ansicht “Der Markt ist gegen mich!”

Jeder Trader dürfte diese Situation schon einmal selbst erlebt haben: Der Kurs läuft zunächst in die vorausbestimmt Richtung, dann dreht er und nähert sich dem Stopp Loss. Schließlich überrennt er ihn — und dreht kurze Zeit später erneut, läuft wieder in Richtung Handelsziel und erreicht es am Ende sogar.

Wer könnte da nicht auf die Idee kommen, der Markt hätte “es auf ihn abgesehen”?

Aber diese Sicht der Dinge führt in die Irre: man kann leicht “den Markt” verantwortlich machen. Das ist sehr bequem und bewahrt den Trader davor, sich kritisch mit seinem eigenen Trading auseinander zu setzen. “Der Markt” hat damit gar nichts zu tun.

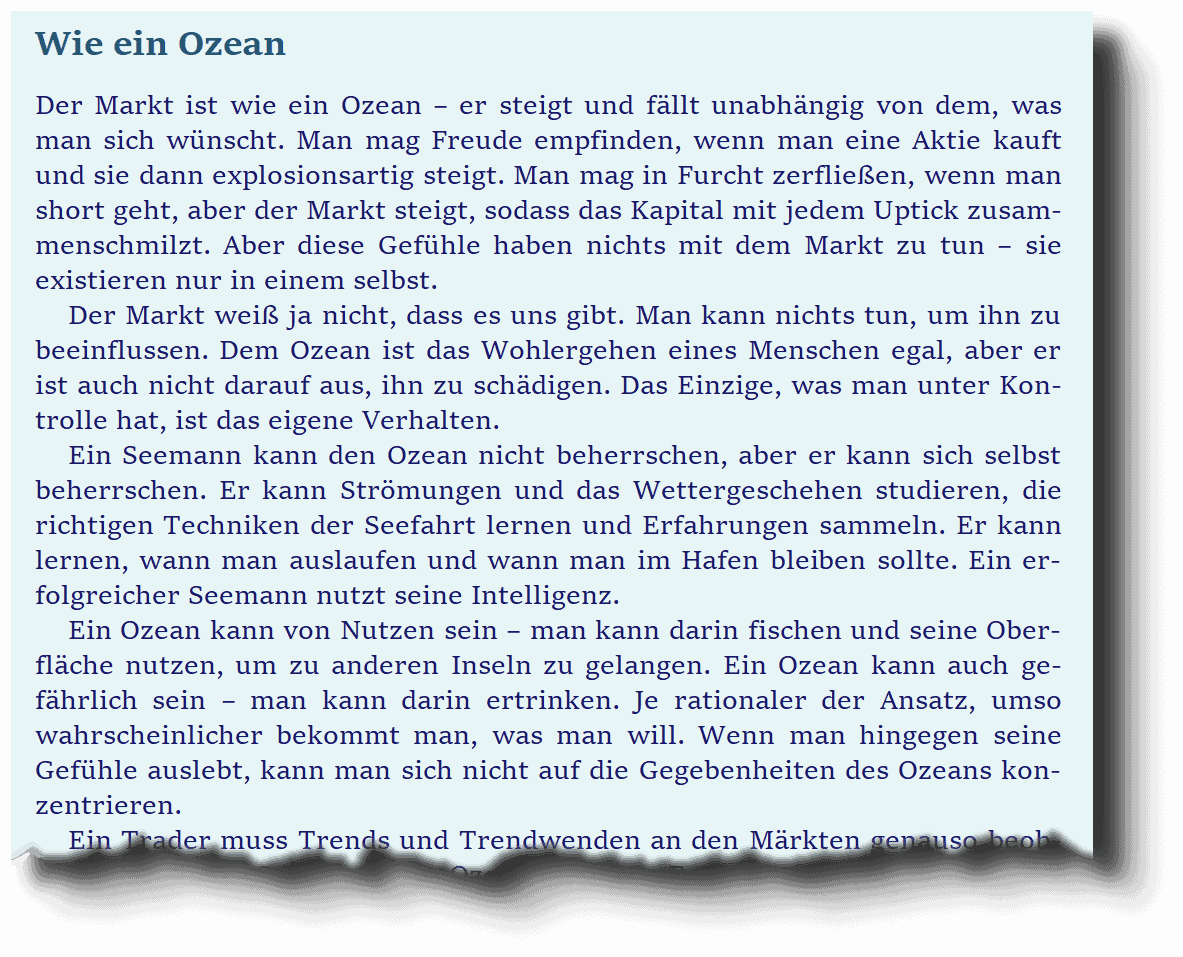

Alexander Elder verwendet in seinem Buch “Trading for a Living” eine schöne Metapher für die Finanzmärkte: er stellt den Markt als Ozean dar.

Der Markt als Ozean

Wie ein Ozean hat der Markt seine Höhen und Tiefen, Ebbe und Flut. Manchmal ist er ruhig, manchmal stürmisch. Der Ozean ist unberechenbar, er gibt zwar Hinweise, überrascht aber immer wieder. Und der Ozean kümmert sich nicht um uns Menschen, weder interessiert ihn unser Wohlergehen, noch hat er das Ziel, uns zu schaden. Er weiß gar nicht, dass wir existieren.

Der Trader ist der Seemann, der diesen Ozean befährt. Er braucht nicht versuchen, den Ozean zu bezwingen. Er kann nur seine Intelligenz nutzen und sein Verhalten steuern.

Ein Trader sollte sich dieses Bild immer vor Augen halten. Ein Auszug aus der Passage:

Selektive Wahrnehmung (“Confirmation Bias”)

Menschen lieben es, im Recht zu sein und ihre Meinung bestätigt zu sehen. Sie haben ein inneres Bild der Welt und wünschen sich, dass die äußere Welt damit übereinstimmt. Da sie die äußere Welt aber nicht verändern können, ändert sich ihr Blick auf diese Welt.

Die Folge davon ist, dass man Informationen, die die eigene Sicht der Dinge bestätigen, bevorzugt wahrnimmt. Konträre Ansichten und Informationen werden ignoriert oder komplett ausgeblendet. Ist das nicht möglich, werden sie negiert und im Extremfall bekämpft.

Ob es der kritische Fahrbericht der eigenen Automarke ist (“die haben doch noch nie ein gutes Haar an BMW gelassen”), die pessimistische Einschätzung einer Geschäftsidee oder unerwartete Quartalsergebnisse des präferierten Unternehmens – es kann nicht sein, was nicht sein darf.

Dabei treten verstärkt “Framing-Effekte” auf: Hat man eine bestimmte Überzeugung gewonnen (z.B. eine starken Trend am Rohstoffmarkt) werden auch neutrale Marktberichte so aufgefasst und interpretiert, dass sie den Trend bestätigen.

Ein weiterer Aspekt: Selektive Wahrnehmung dient auch dazu, falsche oder schlechte Entscheidungen im Nachhinein zu rechtfertigen. Aber eine kritische, konträre Sicht könnte uns manchmal vor falschen und folgenreichen Schritten bewahren.

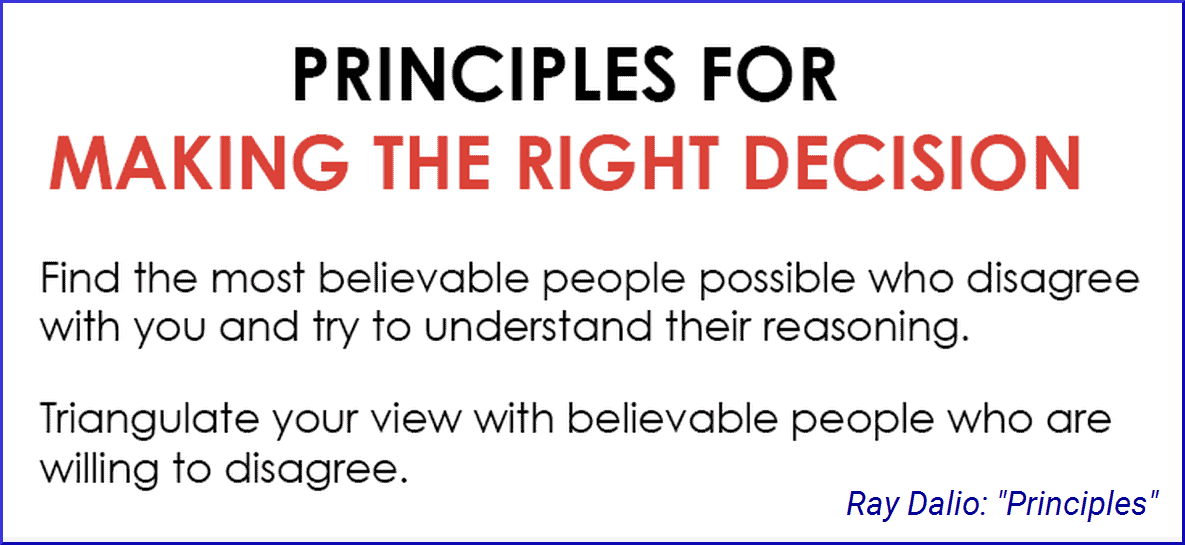

Ray Dalio, Gründer und ehemaliger CEO des Hedgefonds Bridgewater Associates, schreibt in seinen Buch “Principles”:

Prinzipien, um die richtige Entscheidung zu treffen:

- Finden Sie möglichst glaubwürdige Personen, die anderer Meinung sind als Sie, und versuchen Sie, deren Argumente zu verstehen.

- Überprüfen Sie Ihre Meinung mit glaubwürdigen Menschen, die bereit sind, Ihnen zu widersprechen.

Konstruktive Kritik suchen und akzeptieren und konträren Meinungen offen zu begegnen sind Garanten für eine objektive und Erfolg versprechende Sicht auf die Welt.

Ankerheuristik

Fällen wir Urteile oder treffen Entscheidungen, machen wir diese oft an einem “Anker”, einem Wert, der uns als Ausgangspunkt dient, fest. Dabei ist es unerheblich, ob dieser Anker mit der Realität in Einklang steht oder nicht.

Daniel Kahnemann beschreibt in seinem Buch “Thinking Fast and Slow” (dt. “Schnelles Denken, langsames Denken”, Penguin Verlag 2012) verschiedene Experimente, die die Ankerheuristik eindrucksvoll belegen. So wurde Studenten ausführlich ein neues Produkt vorgestellt (z.B. Tablet-Computer) und sie wurden nach dem möglichen Preis dafür befragt.

Einem Teil wurden die Fragen gestellt: “Würden Sie für das Produkt mehr als 1.100$ bezahlen oder weniger? Wieviel würden Sie für das Produkt maximal investieren?”

Einer anderen Gruppe wurden die gleichen Frage gestellt, nur betrug der Ausgangspreis des Produkts jetzt 700$. Es zeigte sich, dass die Mitglieder der ersten Gruppe (1.100$) durchwegs bereit waren, einen deutlich höheren Preis zu zahlen als die zweite Gruppe.

Für den Trader ist dieser Anker oft der Einstandspreis einer Investition. Läuft der Kurs ins Minus, erwartet der Händler, dass er auf das Einstandsniveau zurückkehrt, ohne zu analysieren, ob dieser Preis einem realen Marktwert entsprach.

Falscher Umgang mit Wahrscheinlichkeiten

Um diesen Punkt zu erklären, will ich ein triviales (aber glaubhaftes) Beispiel anführen.

Stellen Sie sich einen Roulettespieler im Spielcasino vor. Er setzt auf die Farbe Rot – und Schwarz gewinnt. Er setzt ein zweites Mal auf Rot, wieder gewinnt Schwarz. Und ein drittes Mal, gleiches Ergebnis …

Nach mehreren solcher Versuche kann man vielleicht ein seltsames Verhalten beobachten: er setzt weiter auf Rot, aber erhöht den Einsatz. Mit der Begründung: “Nachdem jetzt so oft Schwarz gewonnen hat, MUSS jetzt endlich Rot gewinnen”.

NEIN – MUSS es NICHT. Die Wahrscheinlich für Rot ist die selbe wie für Schwarz (18/37 — 18 rote, 18 schwarze Zahlen und 1 grüne Null), und bei jedem Rollen der Kugel ist das Ergebnis unabhängig von den vorherigen Ergebnissen (wir gehen jetzt natürlich von einem NICHT MANIPULIERTEN TISCH aus!).

15 mal hintereinander Schwarz ist zwar ein großer Zufall, aber es ist Zufall.

An den Finanzmärkten ist zwar nicht alles Zufall (sehr vieles lässt sich völlig rational mit Psychologie erklären), aber die Aussage, die ich selbst schon gehört habe: “Der Kurs ist jetzt schon 9 Tage in Folge gefallen, der muss jetzt wieder nach oben gehen…” ist einfach nicht zutreffend.

Anstatt Wahrscheinlichkeiten falsch zu interpretieren ist es sinnvoller, fundamentale Einflüsse auf den Preis eines Assets zu analysieren, den Kurs als Ausdruck der Marktstimmung (und somit der Marktpsychologie) zu verstehen und sich an ein solides Money Management zu halten.

“Bandwagon”-Effekt (Mitläufer-Effekt)

Der Mensch ist ein soziales Gemeinschaftswesen. Er fühlt sich normalerweise in der Menge wohler als alleine und orientiert sich gerne am Verhalten der Masse. Konträre Meinungen sind ihm suspekt. Eine eigene Meinung, die der “Volksmeinung” zuwider läuft, stellt er hintan und hinterfragt sie kritischer als er es mit der Meinung der Masse tut.

Die Folge davon ist, dass er sich, teilweise gegen seine eigene Überzeugung, zu Handlungen und Verhaltensweisen animieren lässt, die sich im Nachhinein als falsch erweisen.

Verstärkt wird dieser Effekt noch durch die scheinbare Autorität der Vorreiter der großen Gruppen. “Expertenmeinungen” werden noch weniger kritisch hinterfragt. Sie dienen oft noch als Verstärker für das eigene Verhalten.

Tradingfehler als Folge dieser Heuristiken

Ein häufiger – vielleicht der häufigste – Fehler des Händlers ist vorschnelles, impulsives Handeln wenn es darum geht, eine Position zu eröffnen ODER zu schließen. Ein anderer Fehler ist allerdings genauso weit verbreitet: das zu zögerliche Handeln, das manchmal fast einer “Schreckstarre” gleichkommt.

- Vorschnelles Eröffnen einer Position, ohne gründliche fundamentale und technische Analyse. Der Trader hat Angst, “etwas zu verpassen” bzw. “zu spät zu kommen”. Er eröffnet eine Position in einen laufenden, bereits weit fortgeschrittenen Trend. Statt die Trendstruktur zu analysieren und auf eine Korrektur oder sich anbahnenden Trendwechsel zu warten, “springt er auf den fahrenden Zug auf”.

- Zu früher Ausstieg aus einer profitablen Position. Hier wurde bereits die Angst angesprochen. “alles wieder abgeben zu müssen”. Das Sprichwort vom Spatz in der Hand und der Taube auf dem Dach drückt die angesprochene Ambiguitätsaversion sehr gut aus.

- Festhalten an falschen Entscheidungen. Das Gegenteil der impulsiven Entscheidung: man verharrt in einer Position, obwohl sich abzeichnet, dass sie tief in die Verlustzone gerät. Die Hoffnung, es könnte sich ja noch alles zum Guten wenden weicht irgendwann dann der Verzweiflung und am Ende der Resignation: “Jetzt ist sowieso alles egal…”

- Bestimmt hat mancher Trader so eine “Positionsleiche im Keller”, bei der er sich scheut, den Verlust zu realisieren.

- Die Fixierung auf den Einstandspreis als Anker spielt hier ebenfalls eine Rolle. In Verlustsituationen wird gehofft, der Preis “muss doch zurückkommen”, die Lücke wird bestimmt noch geschlossen.

- Hier empfiehlt es sich, den Einstandspreis einer genaueren Analyse zu unterziehen: ist es real, diesen Kurs als Anker zu betrachten?

- Heftige Kursschwankungen führen nicht selten zu großen Stress. Der Trader ist zeitweise wie gelähmt und befürchtet, die Kontrolle über seinen Trade zu verlieren. Diese Angst vor Kontrollverlust kann dann zu Panik-Reaktionen führen und ursprünglich solides strategisches Management außer Kraft setzen.

- Aber auch ein über die Maßen gut verlaufender Trade kann seine Gefahren bergen: Euphorie und Selbstüberschätzung sind manchmal die Folge, die dann alle Vorsichtsmaßnahmen ad akta legen lassen.

Und wie schützen Sie sich?

- VOR dem Trade:

- Erste Regel: Traden Sie nur Finanzprodukte, die Sie wirklich verstehen. Manche Assets, wie Optionen oder Futures verlangen nach einem intensiveren Fachwissen.

- Analysieren Sie den geplanten Trade gründlich. Fundamental (Marktsituation, wirtschaftliche Situation der Branche, Unternehmensdaten…) und technisch (Kursverlauf, Trend, Widerstand und Unterstützungsniveau, Saisonalität).

- Entwickeln Sie eine Strategie und führen Sie historische Tests (Backtests) dieser Strategie durch.

- Planen Sie Ihren Kapitaleinsatz: Bestimmen Sie ihr zur Verfügung stehendes Kapital, legen Sie ein maximales Risikobudget und ein Risikobudget für jede Position (empfohlen: 1% des Gesamtkapitals) fest.

- Legen Sie Einstiegspunkt, Stopp Loss und Tradingziel der Position fest. Bestimmen das Chance-Risiko-Verhältnis des Trades.

- Bestimmen Sie Ihre Positionsgröße anhand des Risikos pro Finanzinstrument und Risikobudget je Position.

- Dokumentieren Sie alle Überlegungen und Entscheidungen in Ihrem Tradingtagebuch.

- WÄHREND des Trades:

- HALTEN SIE SICH AN DIE REGELN IHRER STRATEGIE!

- Kontrollieren Sie Ihre Emotionen. Können Sie sich voll auf Ihr Trading konzentrieren oder “nagen andere Gedanken in Ihnen”? Gibt es störende äußere Einflüsse, die Sie vom konzentrierten Trading ablenken.

- Sichern Sie Ihre aufgelaufenen Gewinne. Managen Sie Ihre Stopps, indem Sie sie in Richtung Tradingziel nachführen. Geben Sie dem Kurs “Luft zum Atmen” und bekämpfen Sie das Verlangen, die noch gut laufende Position vorzeitig zu schließen.

- Läuft der Trade gegen Sie, LASSEN SIE DIE FINGER WEG VON IHREM STOPP LOSS! Sie haben sich nach gründlicher Vorbereitung für diesen Stopp entschieden. Sie können Ihren möglichen Verlust dadurch exakt bestimmen – er wird Sie nicht ins Verderben reißen! Akzeptieren Sie diesen möglichen Verlust und vermeiden Sie, ihn aufgrund falscher Hoffnungen zu vergrößern.

- Ein Verhalten, das mir persönlich oft hilfreich ist: Führen Sie “Selbstgespräche”. Stellen Sie sich vor, Sie müssen einem Außenstehenden ihre Meinung plausibel machen und Ihre Entscheidung begründen. Durch das Verbalisieren holen Sie Ihre Gedanken aus dem Kopf “an die Oberfläche”. Würden Sie eine Entscheidung für gut befinden, die Sie sich selbst nicht in 2-3 kurzen Sätzen begründen können?

- Dokumentieren Sie relevante Ereignisse im Tradingtagebuch

- NACH dem Trade:

- Dokumentieren Sie den Abschluss des Trades in Ihrem Tradingtagebuch. Aktualisieren Sie alle Daten und Werte Ihres Handelskontos.

- Analysieren Sie den Trade. Nutzen Sie Ihr Tradingtagebuch zur Auswertung des Verlaufs. Ermitteln oder aktualisieren Sie (falls möglich) statistische Werte wie Trefferquote oder Marktdaten.

- Analysieren Sie Ihr eigenes Verhalten. Bewerten Sie sich und ihren Trade in der Rückschau. Benoten Sie sich. Ihr Tradingtagebuch sollte auch Ihre Psyche und Person reflektieren.

- Evaluieren Sie Ihre Strategie. Haben Sie in Ihrem Verhalten kritische Punkte entdecken können. Planen Sie für den nächsten Trade, wie Sie diese Kritikpunkte ausmerzen können.

Money Management in der Praxis

Money Management für Kleinkonten bis 50.000€

Diversifikation mit ETFs

Das größte Money Management – Problem für Kleinkonten bis 50.000€ dürfte die Diversifikation des Portfolios darstellen.

Einzelne Werte in kleinen Stückelungen zu handeln macht kaum Sinn. Bei den meisten Banken oder Brokern wird sich die Mindestgebühr negativ auf Ihre Performance auswirken. Wie können Sie Ihr Geld trotzdem investieren?

Eine ausreichende Streuung lässt sich z.B. mit Fonds erreichen. Über ETFs (“Exchange Tradet Fonds” also an der Börse gehandelte Fonds) steht Ihnen ein äußerst umfangreiches Spektrum an gut diversifizierten Produkten zur Verfügung.

Dabei reduziert sich Ihr eigenes Engagement auf ein Minimum.

Machen Sie sich zunächst klar, in welche Märkte Sie investieren wollen und ob Sie eine Voll- oder eine Teilinvestierung Ihres Depots anstreben.

Sie können auf ein Land oder eine Region begrenzt oder auch global aufgestellt sein. Auch verschiedene Branchen oder Themen können in einem Fonds erworben werden. In diesem Zusammenhang möchte ich jedem interessierten Investor das Buch “Souverän investieren für Einsteiger — Wie Sie mit ETFs ein Vermögen bilden“ von Gerd Kommer ans Herz legen. Die Daten finden Sie in den Literaturangaben am Ende des Artikels.

Gerd Kommer stellt in dem Buch eine Depotstruktur auf “Buy and Hold”-Basis vor (nicht ohne dabei natürlich für sein eigenes Produkt zu werben, was aber legitim ist).

Das Thema “ETF” würde den Rahmen diese Artikels jedoch sprengen, deshalb verweise ich auf das genannte Buch.

Und wie sieht es mit CFDs aus?

Vom Handel mit CFDs (“Contracts for Difference”, Differenzkontrakte) kann ich jedem Einsteiger nur abraten.

Diese Finanzderivate werden in der Tat von Brokern stark beworben und locken mit sehr geringen Kapitalanforderungen. CFDs sind “gehebelte Produkte”, deren niedriger Einstandspreis (z.B. 5% des Kurswerts bei Gold oder 20% bei Aktien) vor allem Anfänger mit kleinen Konten dazu verführt, viel zu große Positionen einzugehen.

Das böse Erwachen kommt dann, wenn der Kurs der Aktie oder des Rohstoffs tatsächlich fällt und durch den Multiplikator das Konto in den Abgrund reißt.

Hinzu kommt, dass CFDs nicht über die Börse gehandelt werden. Den tatsächlichen Kurs stellt der Broker, der sich zwar am Kurs des zugrunde liegenden Assets orientieren kann, aber nicht muss. Dieser Umstand führt dazu, dass der Wahl des Brokers größte Bedeutung zukommt (was einen unerfahrenen Markteinsteiger bestimmt überfordern dürfte).

Wenn Sie mehr über CDFs, ihre Vor- und Nachteile sowie den Gefahren wissen wollen, schauen Sie sich unseren Artikel “CFD-Handel & CFD-Trading erklärt: der komplette Guide für den CFD-Trader” an.

Money Management für größere Konten bis 100.000€ und darüber

Hier gilt im Grunde dasselbe, was im vorherigen Abschnitt gesagt wurde – mit dem Unterschied, dass es nun leichter fällt, Ihr Portfolio zu diversifizieren. Neben ETFs und klassischen Indexfonds können sie auch auf Einzelaktien unter Berücksichtigung einer sinnvollen Streuung zurückgreifen.

Außerdem ist es in der Größenordnung auch möglich in den Rohstoff- und Futuresmarkt zu investieren. Konzentrieren Sie sich hierbei auf die in vielen Sektoren angebotenen Mini- und Microfutures. Der Futuresmarkt hat den entscheidenden Vorteil, dass es sich um einen streng reglementierten Markt – im Gegensatz zum Forex– oder gar CFD-Markt handelt.

Lesestoff und Literaturempfehlungen

- Alexander Elder (2014): The New Trading for a Living, New Jersey, dt: Alles, was Sie über Trading wissen müssen, BörsenbuchVerlag Kulmbach 2021

- Gustave Le Bon (1911): Psychologie der Massen, 27. Aufl., Nikol Verlag Hamburg 2022

- Wieland Arlt: Risiko- und Money Management simplified, FinanzbuchVerlag München 2011

- Gerd Kommer: Souverän investieren für Einsteiger, Campus Verlag Frankfurt/New York, 2. Aufl. 2023

- Artikel “CFD-Handel & CFD-Trading erklärt: der komplette Guide für den CFD-Trader“ (https://www.kagels-trading.de/cfd-handel/)

FAQ zum Money Management

Was heißt „Verbilligen“?

Im Zusammenhang mit dem Money Management hört man immer wieder den Begriff “Verbilligen”. Was bedeutet das?

Unter Verbilligen versteht man das Ausbauen einer bestehenden Position zu niedrigeren Einstandskursen.

Nach der Eröffnung der Position ist der Kurs gesunken, der Trade läuft also ins Minus. In dieser Situation die Position auszubauen, reduziert den durchschnittlichen Einstandskurs, weshalb man eben von Verbilligen spricht.

Endet der Trade im Gewinn, würde dadurch der Profitfaktor anwachsen. Nach der Maxime “Verluste begrenzen, Gewinne laufen lassen” muss man dieses Vorgehen jedoch als kapitalen Fehler bezeichnen.

Kann man mit 10.000€ mit dem Trading starten?

Wenn Sie von den im Artikel genannten Zahlen ausgehen, würde das bedeuten, dass Sie pro Investment 100€ (entspr. 1% von 10.000) riskieren dürfen. Die zu erwartende Rendite dürfte sich dabei in minimalen Margen bewegen.

Eine Investition bei einer Kontogröße von 10.000€ könnte jedoch über einen (längerfristigen) ETF-Sparplan realisiert werden. Keineswegs sollte das Geld in gehebelte Produkte investiert werden, so reizvoll die geringen Einstiegspreise bei CFDs (es gibt auch CFDs auf Basis von ETFs – aufgepasst!) auch sein mögen. Durch den Hebel übersteigen Verluste sehr schnell das investierte Kapital und atomisieren das Handelskonto.

Welche Steuern und Kosten muss ich im Gewinnfall kalkulieren?

Die Kosten, die Ihr Broker verursacht, erfahren Sie aus den Geschäftsbedingungen des Unternehmens. Es fallen in der Regel Gebühren bei Eröffnung und bei der Schließung der Position an (alternativ dazu sog. “Round-Turn”-Gebühren, die Positionseröffnung und -schluss beinhalten). Weitere Kosten können Kommissionen oder, bei gewissen Assets, z.B. “Overnight”-Gebühren sein.

An Steuern fällt die Kapitalertragssteuer (KapESt) in Höhe von 25% des Gewinns sowie der Solidaritätszuschlag (5.5% der KapESt = 1,38% des Gewinns) an, zusätzlich noch eine eventuelle Kirchensteuer.

Ohne Kirchensteuer beträgt die Versteuerung also 26,38% des Gewinns. Broker mit Geschäftssitz in Deutschland führen den Betrag direkt an das zuständige Finanzamt ab

Was sind risikoreiche Aktien, welche sind risikoärmer?

Die Risikobewertung von Aktien stellt eine komplexe Aufgabe dar und erfordert die Analyse mehrerer Faktoren:

Volatilität und Schwankungen im Aktienkurs über einen bestimmten Zeitraum.

Beta-Faktor – gibt an, wie stark eine Aktie auf Veränderung der Marktsituation reagiert. Beta über 1 zeigt überdurchschnittliche Reaktionen auf den Markt, Beta unter 1 deutet auf eine geringere Reaktion hin.

Branchen- und Marktbedingungen: wirtschaftliche Trends, politische Einflussfaktoren, technologische Entwicklungen und regulatorische Veränderungen am Markt.

Fundamentaldaten des Unternehmens wie Gewinne, Umsatzwachstum, Verschuldung, Cashflow und anderen betriebswirtschaftlichen Kennzahlen.

Marktposition und Wettbewerb

Unternehmensspezifische Risiken: Managementqualität, Wettbewerbssituation, Innovationsfreudigkeit und Produktentwicklung, Abhängigkeit vom Unternehmensumfeld (Zulieferbranche, Situation am Absatzmarkt).

Globale Risiken Wechselkursschwankungen im internationalen Handel, geopolitische Unsicherheiten, rechtliche Rahmenbedingungen.

Dividendenrendite und Ausschüttungspolitik: Dividendenrendite im Verhältnis zum Aktienkurs; stabile Dividendenpolitik als Zeichen von Stabilität und solidem finanziellen Zustand.

Liquidität der Aktie selbst an der Börse

Allgemein lässt sich sagen, dass Unternehmen der Lebensmittel- und Konsumgüterindustrie (Nestlé S.A., Unilever N.V.) oder Pharmaunternehmen (Pfizer, Novartis) weniger risikobehaftet sind als Unternehmen z.B. der Luftfahrtbranche (Lufthansa AG, Airbus SE) oder auch der Finanzbranche (Deutsche Bank). Diese sind stärker von Konjunkturzyklen, geopolitischen Ereignissen oder auch regulatorischen Faktoren abhängig.

Wie sicher ist die Investition in Rohstoffen?

Rohstoffe bieten die Möglichkeit, ein Portfolio zu diversifizieren und gegen Inflation abzusichern. Dabei ist aber ein gründliches Verständnis der spezifischen Risiken entscheidend für eine erfolgreiche Rohstoffinvestition.

Rohstoffpreise können aufgrund kurzfristiger Schwankungen von Angebot und Nachfrage volatil sein. Die Verfügbarkeit ist abhängig von geopolitischen Ereignissen (vgl. Ukrainekrieg), politischen Entscheidungen (Rohstoffe sind ein häufiges politisches Druckmittel), aber auch von natürlichen Faktoren (Naturkatastrophen, Wetter- und Wachstumsbedingungen, Verfügbarkeit).

Diese Volatilität kann zu erheblichen Preisschwankungen und Unsicherheiten führen.

Auf der Nachfrageseite sind Rohstoffe relativ stabil, soweit es sich Produkte des Grundbedarfs (Agrarprodukte, Energierohstoffe) handelt. Aber auch hier können wirtschaftliche Entwicklungen oder technologischer Fortschritt die Preise beeinflussen.

Bei der Investition in Rohstoffen sind in vielen Fällen Korrelationen zu berücksichtigen wie z.B. die negative Korrelation zwischen dem US-Dollar und Gold (ein schwacher Dollar stützt in der Regel den Goldpreis) oder Sektorabhängigkeiten (z.B. im Energiesektor die Abhängigkeit vom Rohölpreis).