DAX-Future erklärt – das Wichtigste vorweg

- Der DAX Future ist ein standardisierter Terminkontrakt, bei dem sich die beiden Vertragsparteien verpflichten, den Basiswert (in diesem Fall den DAX) zu einem festgelegten Zeitpunkt und Preis zu kaufen bzw. zu verkaufen.

- Er wird an der Eurex, einer der weltweit größten Terminbörsen, gehandelt.

- Der Basiswert des DAX Future ist der DAX, welcher die 40 größten und umsatzstärksten börsennotierten Unternehmen in Deutschland repräsentiert.

- DAX Futures haben mehrere Fälligkeitsdaten während des Jahres. Typischerweise laufen diese Kontrakte im März, Juni, September und Dezember aus.

- Die kleinste Preisänderung (Tick) für den DAX Future beträgt 1 Punkt, was einem Wert von 25 Euro entspricht. Es gibt aber auch Mini- und Micro DAX-Future Kontrakte, die einen Tickwert von 5 bzw. 1 Euro haben.

- Beim Handel mit Dax Futures können Trader mit einer relativ kleinen Kapitalinvestition eine große Position kontrollieren. Dies wird durch die Hebelwirkung ermöglicht. Jedoch birgt dies auch ein erhöhtes Risiko, da sowohl Gewinne als auch Verluste gehebelt werden.

- Investoren und Händler nutzen DAX Futures sowohl zur Spekulation auf zukünftige Preisbewegungen des Indexes als auch zur Absicherung (Hedging) gegen unerwünschte Preisbewegungen in ihrem Aktienportfolio.

- Im Falle von Dividendenzahlungen, Aktiensplits oder anderen Änderungen im DAX kann der Future-Kontrakt angepasst werden, um solche Ereignisse zu berücksichtigen.

- Der Preis des DAX Future wird durch verschiedene Faktoren beeinflusst, darunter der aktuelle Stand des DAX, Zinssätze, Erwartungen bezüglich künftiger Marktbewegungen und die verbleibende Zeit bis zur Fälligkeit des Kontraktes.

- Um DAX Futures zu handeln, müssen die Anleger eine Sicherheitsleistung (Margin) hinterlegen. Diese stellt sicher, dass sie ihren Verpflichtungen aus dem Future-Kontrakt nachkommen können.

- Der Dax Futures Markt ist oft sehr volatil, was bedeutet, dass die Preise schnell und stark schwanken können. Dies kann sowohl Chancen als auch Risiken für Daytrader bieten.

Was man über den DAX-Future wissen muss

Wir haben festgestellt, dass vielen interessierten Tradern wichtige Informationen über das Daytrading mit DAX-Index bzw. DAX-Future fehlen. Daher möchte ich in diesem Artikel auf die Grundlagen des DAX Future Trading und auf die gängigsten Fragen eingehen, die uns auch immer wieder im Zusammenhang mit unseren DAX-Future Live Daytrading gestellt werden.

Brokerauswahl und Kontogröße

Für das DAX Future Daytrading empfiehlt sich ein Futures-Konto.

Da der Future bzw. Terminkontrakt an der Börse gehandelt und der Preis durch Angebot und Nachfrage bestimmt wird, ist es auch mehr oder weniger egal, welchen Broker man nimmt. Die Brokerauswahl lässt sich nur aufgrund der Transaktionskosten, der geforderten Margin oder der Handelsplattform bestimmen.

Zudem ist dies auch von der Kontokapitalisierung abhängig. Die Broker erheben speziell in Europa eine höhere Margin als ihre Kollegen in den USA.

Nutzer mit einer Kontogröße von 18.000 € und mehr können ein Konto bei Interactive Brokers eröffnen, was sicherlich eine sehr gute Wahl wäre.

Wer dagegen über eine kleinere Kontogröße verfügt, der wird den DAX-Future aufgrund der Margin-Anforderungen nur mit einem Konto bei einem Broker in den USA handeln können. Hierbei eignet sich zum Beispiel AMP Futures oder NinjaTrader Brokerage.

Für den Handel des DAX-Futures über einen der US-Broker empfiehlt sich bei den meisten Brokern eine Mindestkontogröße von $5.000. Je größer, desto besser, da so das Risiko pro Trade verringert wird.

Generell sollte man bei Brokern auf folgende Kriterien achten:

- Kursausführung, sowie Spread und Slippage

- Transaktionskosten

- Service bzw. Support

- Produktauswahl

- Kundengelder getrennt vom Eigenkapital

- Trennung der Brokerage- und Market-Making-Tätigkeiten

- Kein Eigenhandel der kundennahen Geschäftsbereiche

- Rating des Brokers durch Rating-Agenturen, falls vorhanden

- Solide Finanzstabilität des Brokers & Bilanz

- Diskretion

- Zugriffsschutz

- Clearing

Trading-Tools

Für das Trading an sich braucht man nicht viele Tools.

Man benötigt ein Futures-Konto bei einem der angesprochenen Broker. Dadurch erhält man automatisch das Orderbuch bzw. DOM und die Time & Sales. Um die vollständige Tiefe des Orderbuchs einsehen zu können, benötigt man zusätzlich zu den bereits enthaltenen Level 1-Daten auch die Level 2-Daten der Eurex.

Mehr Informationen zu dem Orderbuch bzw. Dom, Time & Sales, sowie Level 1- und 2-Daten finden Sie hier: Orderbuch Trading – DOM, Level 2 und Time & Sales.

Zusätzlich braucht man eine Handelsplattform für das Charting. Eine Software, die saubere Daten und gutes Charting ermöglicht, ist ProRealTime. Diese nutze ich auch selbst.

Aber auch viele andere Software-Anbieter erfüllen die Anforderungen für das DAX Future Daytrading. Ein guter Anbieter ist auch der Trade Navigator von GenesisFT.

In der Regel erhält man all dies auch bei dem jeweiligen Broker. Die Broker aus den USA bieten eine Vielzahl an Handelsplattformen.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Unterschied zwischen DAX Future und Kassa DAX

Der Kassa DAX ist auch bekannt als deutscher Leitindex. Dieser enthält die 40 größten deutschen Unternehmen bezogen auf die Marktkapitalisierung und den Börsenumsatz. Daher wird dieser auch als Blue-Chip-Index bezeichnet.

Der DAX enthält Unternehmen verschiedensten Marktsektoren und macht ca. 80 % des in Deutschland zugelassenen Börsenkapitals aus. Daher wird dieser als Indikator für die Entwicklung der deutschen Volkswirtschaft gesehen.

In den Medien wird dieser meistens einfach nur als DAX bezeichnet. Gemeint ist damit aber der Kassa DAX. Auch die typischen Indikationen wie L&S DAX beziehen sich auf den Kassa Dax.

Die Berechnung des DAX erfolgt auf der Grundlage der Xetra-Kurse der 40 DAX-Aktien mit dem von der Deutschen Börse festgelegten Gewichtungsschlüssel.

Die Bezeichnung Kassa steht für den Kassamarkt. Hierbei liegen Abschluss und Erfüllung der Wertpapierorder eng beieinander.

Den Gegensatz zum Kassamarkt bildet der Terminmarkt (Future-Markt). Beim Terminmarkt sind Abschluss und Erfüllung zeitlich voneinander getrennt. Hierzu zählt auch der DAX Future, welcher gerne auch als FDAX bezeichnet wird. Das F steht hierbei für Future. Der DAX Future ist ein an der Terminbörse Eurex (European Exchange) auf dem Basiswert DAX 40 (Deutscher Aktienindex) gehandelter Terminkontrakt.

Um das Ganze etwas zu vereinfachen, kann man den DAX Future als eine Wette auf den DAX Stand zu einem bestimmten Termin in der Zukunft verstehen. Diese Wette bezeichnet man als Terminwette. Dadurch verpflichten sich die Marktteilnehmer ein dem DAX Index nachgebildetes Portfolio zu einem bestimmten Zeitpunkt zu liefern oder abzunehmen.

Die Kursbildung des FDAX erfolgt durch Angebot und Nachfrage. Doch aufgrund der Arbitrage zum Kassamarkt verläuft dieser auch synchron zum Kassamarkt des DAX-Index. Die Arbitrage verhindert, dass größere Abweichungen oder Divergenzen zwischen dem FDAX und DAX entstehen.

Der DAX Future notiert in der Regel höher als der Kassa DAX. Die Differenz ist umso größer, je weiter der Verfallstermin in der Zukunft liegt und je höher das Geldmarkt-Zinsniveau bis zum Verfalltag ist. Der Future-Preis wird über die folgende Formel ermittelt:

Future Price = Kassa Dax + Cost of Carry

(Cost of Carry = hypothetische Refinanzierungskosten bis zum Verfalltag des Futures)

Die Stände von DAX Future und Kassa DAX entsprechen sich zum Verfallstermin.

Was ist ein Future?

Bei Futures gibt es zwei Einsatzmöglichkeiten: Zum einen für Absicherungsgeschäfte und zum anderen für Spekulationsgeschäfte. Entstanden ist der Future als Absicherungsgeschäft (Hedging).

Ein Future wird auch als Terminkontrakt bezeichnet. Ein Future ist ein unbedingtes Termingeschäft über den Kauf und Verkauf eines bestimmten Vermögensgegenstandes (Underlying) zu einem bestimmten zukünftigen Fälligkeitszeitpunkt und einem bei Vertragsabschluss festgelegten Terminpreis.

Börsengehandelte Futures sind standardisiert und im Wesentlichen charakterisiert durch:

- einen genau bestimmten Vertragsgegenstand (Basiswert)

- die Menge (Kontraktgröße) und Qualität des zugrunde liegenden Vertragsgegenstandes

- einen bei Vertragsabschluss festgelegten Kaufpreis des zugrunde liegenden Vertragsgegenstandes

- einen fixen Erfüllungszeitpunkt in der Zukunft (Termin) und

- die Art der Erfüllung, also die Lieferung des Vertragsgegenstandes gegen Zahlung des vereinbarten Preises oder ein Barausgleich.

Diese Standardisierung ermöglicht einen transparenten Handel, geringe Handelskosten und einen leichten Marktzugang.

Was ist die Margin und wie entsteht der Hebel?

Um den Future handeln zu können muss man eine Margin (Sicherheitsleistung) hinterlegen. Man muss also nur einen Bruchteil des vollen Kontraktwertes aufbringen. Der volle Kontraktwert des FDAX errechnet sich bei einem Punktestand von 12.500 wie folgt:

12.500 * 25 € = 312.500 €

Der volle Kontraktwert würde in dem Fall 312.500 € betragen.

Die Margin beträgt aber nur einen Bruchteil des vollen Kontraktwertes und ist auch nicht bei allen Brokern gleich. Sie beträgt bei vielen US-Brokern nur 2.500 $. Dies entspricht einem Hebel von 312.500 € zu 2.500 € von 125 – wir rechnen zur Vereinfachung mit €. Bei Interactive Brokers beträgt die Intraday Initial Margin zur Zeit 14.631 €. Dies entspricht einem Hebel von 312.500 € zu 14.631 € = 21.

Unterschreitet das Konto die zu hinterlegende Margin, so erfolgt ein sogenannter Margin Call. Hierbei schließt der Broker die offene Position, um das Kapital zu schützen und damit er seinem Geld nicht hinterherlaufen muss.

Die Intraday Initial Margin bezieht sich auf die Margin für das Daytrading. Das heißt, es sind keine Positionen über Nacht möglich. Möchte man dagegen auch Futures über Nacht halten, muss man als Margin die Overnight-Margin hinterlegen. Diese ist in der Regel deutlich größer, da durch das Halten von Positionen über Nacht größere Risiken, wie bspw. Gap-Eröffnungen entstehen. Bei Interactive Brokers beträgt die Margin für den FDAX zur Zeit 29.262 €.

Tickgrößen und Tickwert

Ein Tick ist die kleinste Einheit, in der sich ein Kurs bewegen kann. Beim FDAX sind das z. B. 0,5 Punkte.

Der Tickwert ist der Wert des Futures pro Tick. Dieser beträgt z. B. im FDAX 12,50 €.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Kontraktspezifikation FDAX

Für die jeweilige Kontraktspezifikation des jeweiligen Futures schaut man am besten an der jeweiligen Terminbörse nach. Die Kontraktspezifikationen enthalten sozusagen alle Charakter für die Standardisierung des jeweiligen Futures und alle Angaben, die man für den Handel benötigt. Für den FDAX ist das die Terminbörse Eurex.

Eine sehr gute Übersicht über die gängigen Futures und die jeweiligen Kontraktspezifikationen, finden Sie hier.

Unterschied Mini-DAX Future und DAX Future

Wie bereits oben ersichtlich sind die Kontraktspezifikationen im Mini-DAX Future und DAX Future verschieden.

Der Mini-DAX hat eine minimale Preisbewegung (Tick) von einem Punkt. Der DAX Future dagegen von 0,5 Punkten.

Ein Tick hat im Mini-DAX Future einen Wert von 5 €. Im DAX Future dagegen von 12,50 € bzw. 25 € pro Punkt. Ein Punkt entspricht im DAX Future zwei Ticks von 0,5 Punkten (2 * 12,50 € = 25 € pro Punkt).

Allein dadurch, dass sich der Mini-DAX Future und der DAX Future schon hinsichtlich des Tickwertes unterscheiden, werden hier immer minimale Preisunterschiede auftreten.

Der Mini-DAX Future eignet sich besonders für Trading-Anfänger und/oder bei kleiner kapitalisierten Konten.

Durch den kleineren Tickwert beträgt die Margin für den Mini-DAX Future auch weniger als für den DAX Future. Die Intrayday Initial Margin für den Mini-DAX Future beträgt bei Interactive Brokers zur Zeit 2.919 €. Dies entspricht genau 1/5 der Margin des DAX Futures. Denn auch der volle Kontraktwert beträgt nur 1/5.

Eurex und Handelszeiten

Die Eurex gehört zu den weltweit größten Terminbörsen. Ihre Produktpalette umfasst einige der liquidesten EUR-denominierten Aktienindex- und Fixed Income-Derivate der Welt. Dazu gehören unter anderem auch der DAX Future, wie auch der Mini-DAX Future und der Bund-Future.

Ein breites Angebot an Derivaten auf einzelne Aktien, alternative Anlageklassen und Rohstoffe runden die börslich und außerbörslich handelbare Produktpalette ab.

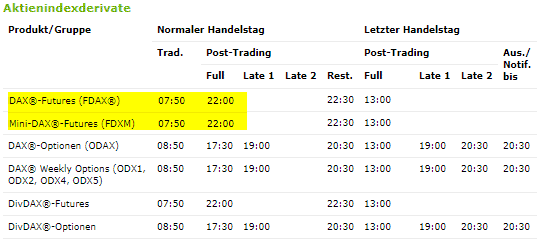

Die Handelszeiten für den DAX Future, sowie Mini-DAX Future sind wie folgt:

Abkürzungen und Laufzeiten

Die Kürzel können von Broker zu Broker variieren, doch die Abkürzungen sind in Regel die folgenden:

- DAX-Future: FDAX

- Mini-DAX Future: FDXM

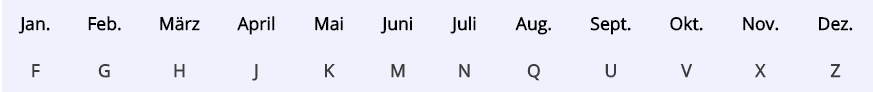

Dahinter folgt dann das Kürzel für den jeweiligen Monat. Da Futures immer nur für eine bestimmte Laufzeit begrenzt sind, erhalten diese zusätzlich noch das Kürzel für den gehandelten Monat und das Jahr.

Beim DAX Future (wie auch Mini-DAX Future) sind das die Handelsmonate März, Juni, September und Dezember.

Am Ende folgen die letzten beiden Ziffern des Jahres.

Beim DAX-Future für den Monat März sieht das dann wie folgt aus: FDAX H 23

Rollen des Futures und Hexensabbat

Futures haben bestimmte Laufzeiten zu denen sie verfallen. Sie müssen also gerollt werden, wenn man über die Laufzeit hinaus in dem Kontrakt investiert bleiben möchte.

Rollen heißt, dass man dann von dem aktuellen Future in den nächsten Future wechselt. Hierbei muss man die Position in dem aktuellen Future schließen und eine neue Position in dem Future mit der darauffolgenden Laufzeit eröffnen.

Bleibt man investiert, obwohl ein Kontrakt ausläuft, so riskiert man theoretisch den hinterlegten Basiswert des Futures physisch kaufen zu müssen. Da die meisten Broker keine physische Lieferung unterstützen, ist das Risiko der physischen Lieferung eher zu vernachlässigen. Zu beachten bleibt aber, das die Position dann von dem Broker automatisch glattgestellt wird und es zu einem Barausgleich kommt. Der Markt kann zu diesem Zeitpunkt sehr illiquide sein, was zu einer schlechteren Ausführung (Slippage) führen kann.

Beim Daytrading hat dies keine direkte Relevanz. Doch sollte man sich der begrenzten Laufzeit der Futures bewusst sein. Man sollte immer den jeweiligen Kontrakt handeln, der das höchste Handelsvolumen aufweist.

Durch die begrenzten Laufzeiten der Futures entsteht vier mal im Jahr der sogenannte “Hexensabbat” bzw. der große Verfall. Dies ist der Tag, an dem eine Vielzahl an Optionen und Futures verfällt und das passiert jeweils am dritten Freitag eines Quartals. Damit fällt dieser Termin weltweit an allen wichtigen Börsenplätzen auf den gleichen Tag (Ausnahmen sind bei Feiertagen möglich).

Bei der Terminbörse Eurex verfallen die Futures und Optionen auf den DAX um 13:00 Uhr.

Dies ist auch für das Daytrading von hoher Bedeutung. So kann besonders am Verfallstag, aber auch schon die Tage davor, mit einer erhöhten Marktvolatilität und einem erhöhten Handelsvolumen gerechnet werden.

Institutionelle Marktteilnehmer versuchen den Preis bis zum Zeitpunkt der endgültigen Abrechnung in “ihre” Handelsrichtung zu pushen. Daher entstehen besonders eine Stunde vor dem Verfall regelmäßig höhere Kursbewegungen.

Zusätzlich zu dem großen Verfall gibt es auch den kleinen Verfall. Dieser findet jeden dritten Freitag im Monat statt. Der Markteinfluss ist hier aber in der Regel eher zu vernachlässigen. Zudem verfällt der Future auf den DAX nur quartalsweise.

Spread und Slippage

Der Spread ist die Differenz zwischen dem aktuellen Geld- und Briefkurs.

Da Futures an der Börse gehandelt werden, wird jeder Broker den gleichen Spread anzeigen. Bei CFDs gibt es hierbei aber Unterschiede von Broker zu Broker.

Der Spread kann sich je nach Marktlage ändern. Eine erhöhte Volatilität und Nervosität am Markt können zu einem erhöhten Spread führen.

Slippage heißt, dass der Kurs zu einem schlechteren Kurs als gewünscht ausgeführt worden ist. Erhöhte Volatilität kann zum Beispiel ein Grund dafür sein.

Settlement und Lieferung

Das Settlement ist mit einem Kaufvertrag vergleichbar, bei dem es Zug um Zug zum beiderseitigen Austausch von Ware und Geld kommt.

Beim DAX Future erfolgt die Erfüllung aber durch einen Barausgleich, fällig am ersten Börsentag nach dem Schlussabrechnungstag.

Im Daytrading hat dies aber auch wiederum keine Relevanz. Trotzdem sollte man die Grundlagen wenigstens einmal gehört haben.

Was ist der Mini-DAX-Future?

Ich habe schon sehr lange auf dieses neue Trading-Instrument gewartet, denn der “große” DAX-Future (FDAX), der mit einem Index Punktwert von 25 Euro gehandelt wird, ist für die meisten Trader einfach zu teuer.

Der neue Mini-DAX-Future (FDXM) wird mit einen Index Punktwert von 5 Euro gehandelt und somit über eine Kontraktgröße von aktuell ca. 50.000 Euro verfügen (bei einem Indexstand von 10.000 Punkten).

Mini-DAX-Future als gute Alternative zu CFDs

Da der große DAX-Future (FDAX) einer der teuersten und schnellsten Aktienindex-Futures der Welt ist, wird er eigentlich nur von Profi-Tradern gehandelt.

Das liegt auch daran, weil die Margin (Sicherheitsleistung) für das Intraday-Trading mit 11.000 Euro und für das Overnight-Trading bei 22.000 Euro liegt und damit die finanziellen Möglichkeiten vieler privater DAX-Trader sprengt.

Als Alternative wird in der Regel auf CFDs zurückgegriffen, wo der Trader den Punktwert selbst regulieren kann. In vielen Fällen handeln die CFD-Trader dann das DAX-Future-Ersatzprodukt mit einem Punktwert von nur 1 Euro.

Allerdings werden diese CFDs nicht an einer kontrollierten Börse gehandelt. Es sind vielmehr die CFD-Broker selbst, die in der Regel den “Markt machen”, also die andere Seite bei Käufen oder Verkäufen einnehmen.

In vielen Fällen werden die Trader dabei nicht fair behandelt.

Das könnte sich nun mit der Einführung des Mini-DAX-Futures ändern, wenn zum einen die CFD-Broker merken, dass es ein starkes Konkurrenzprodukt gibt, und zum anderen werden sicherlich viele DAX-Trader von CFDs auf den Mini-DAX-Future umsteigen.

Es bleibt jetzt abzuwarten, wie sich die Mini-Variante des DAX-Futures beweisen wird.

Es ist wichtig, dass die Handelsumsätze hoch genug sind, damit jederzeit ein liquider Markt vorliegen kann.

Beim “großen” DAX-Future (FDAX) sehen wir zurzeit einen täglichen Umsatz von ca. 120.000 Kontrakten.

Es ist anzunehmen, dass ein Teil dieser Umsätze in Zukunft im Mini-DAX-Future gemacht werden, wodurch der FDAX am Ende an Liquidität verlieren könnte.

Für Rückfragen oder Kommentare zu diesem Artikel nutzen Sie bitte die Kommentarfunktion am Ende dieser Seite.

Die Orderarten beim DAX-Future Daytrading

Die gängigsten Orderarten sind folgende:

Billigst-Order (unlimitierte Kauforder, auch als Buy Market bezeichnet):

Der Trader erklärt sich bereit, den aktuell gehandelten Preis für den Kauf des DAX-Future zu akzeptieren.

Bestens-Order (unlimitierte Verkaufsorder, auch als Sell Market bezeichnet):

Der Trader erklärt sich bereit, den aktuell gehandelten Preis für den Verkauf des DAX-Future zu akzeptieren.

Limitierte Kauforder

Der Trader gibt einen Preis vor, bis zu welchem er den DAX-Future maximal kaufen möchte.

Limitierte Verkaufsorder

Der Trader gibt einen Preis vor, welchen er mindestens beim Verkauf des DAX-Futures erzielen möchte.

Stop-Loss-Order

Eine Stop-Loss-Order ist ein Verkaufsauftrag, der bei Erreichen oder Unterschreiten eines vom Trader festgesetzten Limits zum nächsten gehandelten Preis bestens ausgeführt wird.

Stop-Buy-Order

Eine Stop-Buy-Order ist ein Kaufauftrag, der bei Erreichen oder Überschreiten eines vom Trader festgesetzten Limits zum nächsten gehandelten Preis billigst ausgeführt wird.

Stop-Sell-Order:

Eine Stop-Sell-Order ist ein Verkaufsauftrag, der bei Erreichen oder Unterschreiten eines vom Trader festgesetzten Limits zum nächsten gehandelten Preis bestens ausgeführt wird.

Stop auf Einstand bzw. Break Even (BE):

Hierbei handelt es sich um keine klassische Orderart, sondern dies ist ein wichtiger Begriff im Management des Trades. Hierbei wird der Stop-Loss auf den Einstiegskurs nachgezogen, d. h. dies ist der Preis, an dem man Break Even (BE) ist.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Jetzt neu: Trader Start Workshop

Ein kostenloser vierteiliger Kurs mit 110 Minuten. Die perfekte Vorbereitung für professionelles Trading!

Chart und Kursentwicklung des DAX-Futures

Fazit zum DAX-Future

Professionelles Futures Trading umfasst mehr als das bloße Verfolgen einiger Charts.

Futures sind höchst interessante, aber auch komplexe Produkte. Der Trader sollte sich immer bewusst sein, was sich hinter dem von ihm gehandelten Future verbirgt.

Durch die Standardisierung der Futures erhält man die Möglichkeit eines transparenten Handels, geringe Handelskosten und einen leichten Marktzugang.

Links zum DAX-Futures

Häufige Fragen (FAQ) zum DAX-Future

Was ist ein DAX Future?

Ein DAX Future ist ein Terminkontrakt, bei dem sich Käufer und Verkäufer verpflichten, den Basiswert (DAX) zu einem festgelegten Zeitpunkt in der Zukunft zu einem heute vereinbarten Preis zu handeln.

Wo werden DAX Futures gehandelt?

DAX Futures werden hauptsächlich an der Eurex, einer der führenden Terminbörsen in Europa, gehandelt.

Welche Unternehmen sind im DAX vertreten?

Der DAX repräsentiert die 40 größten und umsatzstärksten börsennotierten Unternehmen in Deutschland.

Wann laufen DAX Futures aus?

Typischerweise haben DAX Futures vier Fälligkeitsdaten im Jahr: März, Juni, September und Dezember.

Wie wird der Preis eines DAX Futures bestimmt?

Der Preis setzt sich aus verschiedenen Faktoren zusammen, darunter der aktuelle DAX-Stand, Zinssätze, Marktvolatilität und die verbleibende Zeit bis zur Fälligkeit.

Was bedeutet “Hebelwirkung” im Zusammenhang mit DAX Futures?

Die Hebelwirkung ermöglicht es Händlern, mit einer geringen Kapitalinvestition eine große Marktposition zu kontrollieren. Eine kleine Preisbewegung im DAX kann daher zu signifikanten Gewinnen oder Verlusten im Future führen.

Kann ich den Future bis zur Fälligkeit halten?

Ja, Sie können. Wenn Sie den Future bis zum Fälligkeitsdatum halten, müssen Sie je nach Kontrakt die Lieferung des Basiswerts akzeptieren oder eine Barausgleichszahlung leisten.

Was passiert bei Dividendenzahlungen oder Aktiensplits?

Im Falle solcher Ereignisse wird der Future-Kontrakt in der Regel angepasst, um die Änderungen im zugrunde liegenden DAX zu berücksichtigen.

Was ist die Margin?

Die Margin ist eine Sicherheitsleistung, die Händler hinterlegen müssen, um DAX Futures zu handeln. Sie dient dazu, das Risiko des Brokers oder der Börse zu minimieren.

Warum sollten Anleger DAX Futures verwenden?

DAX Futures bieten eine Möglichkeit, sich gegen Preisbewegungen im Markt abzusichern oder von erwarteten Bewegungen zu profitieren. Sie sind auch ein beliebtes Instrument für kurzfristige Spekulationen.