Market Order – das Wichtigste vorweg

- Entdecke eine breite Auswahl an Hörbüchern, die das Wissen und die Fähigkeiten von Tradern und Börsianern erweitern und vertiefen

- Die Hörbücher bieten praxisnahe Beispiele und Fallstudien, um dir dabei zu helfen, die Konzepte und Strategien des Handels besser zu verstehen und anzuwenden.

- Der Ausführungspreis eines Marktauftrags ist nicht garantiert. Es hängt von der aktuellen Marktsituation ab. In Zeiten hoher Volatilität kann der Ausführungspreis erheblich vom Preis abweichen, der zum Zeitpunkt der Auftragserteilung angezeigt wurde. Aufgrund der genannten Preisunsicherheit können Händler beim Handeln mit Marktaufträgen einem Phänomen namens „Slippage“ ausgesetzt sein. Slippage tritt auf, wenn der Ausführungspreis eines Auftrags vom erwarteten Preis abweicht.

- Der Marktpreis, zu dem ein Marktauftrag ausgeführt wird, hängt vom Orderbuch ab, das die Kauf- und Verkaufsaufträge für eine bestimmte Aktie auflistet. Wenn eine Aktie sehr liquide ist (viele Käufer und Verkäufer), wird ein Marktauftrag in der Regel nahe dem zuletzt angegebenen Preis ausgeführt. Wenn eine Aktie jedoch illiquide ist, kann der Unterschied zwischen Kauf- und Verkaufspreis (der Spread) größer sein und zu ungünstigeren Preisen für Marktaufträge führen.

- Marktaufträge können normalerweise nur während der Marktöffnungszeiten platziert werden. Einige Broker erlauben es, Marktaufträge außerhalb der Geschäftszeiten zu platzieren, diese werden jedoch erst bei Marktöffnung ausgeführt. Marktaufträge sollten mit Vorsicht verwendet werden, insbesondere in volatilen Märkten oder bei illiquiden Aktien, da der tatsächliche Ausführungspreis weit vom erwarteten Preis entfernt sein kann. In solchen Fällen könnten Limitaufträge eine sicherere Option sein, da sie einen maximalen bzw. minimalen Preis festlegen, zu dem eine Aktie gekauft bzw. verkauft wird.

Was ist eine Market Order?

Eine Market Order gehört zum Standardwerkzeug eines jeden Traders und bezeichnet einen Kaufauftrag bzw. Verkaufsauftrag für ein Wertpapier an einen Broker zum jeweils gültigen Marktpreis. Dabei ist keine Zusatzvereinbarung in Bezug auf den Kaufpreis vorgesehen.

Vorteile einer Market Order

Ein ganz klarer Vorteil einer Market Order besteht in der höchstwahrscheinlichen Ausführung der Order. Da nicht auf bestimmte Kaufparameter oder Verkaufsparameter gewartet werden muss, sollte die Order zeitnah ausgeführt werden. (vorausgesetzt es herrscht Liquidität am Markt)

Nachteile einer Market Order

Der größte Nachteil einer Market Order ist in der Beliebigkeit des Ausführungskurses der Order zu sehen. Es besteht hierbei keine Möglichkeit, eine Ausführung mit Kurslevel zuungunsten des Anlegers zu unterbinden. Besonders nachteilig kann es sein, wenn man mit Turboscheinen und Zertifikaten handelt. Durch die erhöhte Volatilität in diesen Anlagewerten besteht die Gefahr einer extrem ungünstigen Orderausführungshöhe.

Wo kann ich eine Market Order aufgeben?

Die Market Order kann als „Standard Order“ bezeichnet werden. Dieser Ordertyp wird von allen gängigen Brokern angeboten.

Dabei werden webbasierte Ordermöglichkeiten angeboten, wie auch die Aufgabe einer Market Order per App.

Welche Wertpapiere können mit einer Market Order geordert werden?

Mit dieser Orderart können vielfältige Wertpapiergattungen gekauft und verkauft werden. Dies erstreckt sich von Aktien über Turbozertifikate und Optionsscheine bis hin zu Kryptowährungen.

Ebenfalls können ETF bzw. Fondsanteile mit einer Market Order gekauft werden.

Was kostet eine Market Order?

Der Einsatz einer Market Order ist kostenfrei. Dies betrifft alleinigst die Kosten dieser Orderart, evtl. Gebühren von Brokern oder Handelsplätzen sind separat zu beachten.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Erfahrungen & Beispiele zur Market Order

Erfahrungen bei Einsatz einer Market-Order

Zu den leidlichen Erfahrungen mit Market Ordern gehört die Begebenheit eines recht unschönen Ausführungskurses. Steigt während der Eingabe der Orderdaten der Kurs des gewünschten Wertes in der Zwischenzeit von Eingabe und Übermittlung, könnte ein ungünstiger Kaufkurs zur Ausführung der Market Order vorliegen.

Eine andere Erfahrung musste mit einer recht langen Wartezeit bis zur Ausführung gemacht werden. Während die Order abgeschickt war und keine Ausführung erfolgte, bewegte sich der Kurs des gewünschten Wertpapiers inzwischen in die gewünschte Richtung. Da der Kauf später, und somit teurer erfolgte, konnte der ursprünglich verfolgte Plan zur Gewinnerzielung nicht mehr realisiert werden.

Beispiele für Market Orders bei verschiedenen Brokern

Wie erwartet, gestaltet sich die Orderaufgabe einer Market Order bei verschiedenen Brokern recht unterschiedlich.

Dazu sollen hier die Ordermasken der folgenden Broker dargestellt werden.

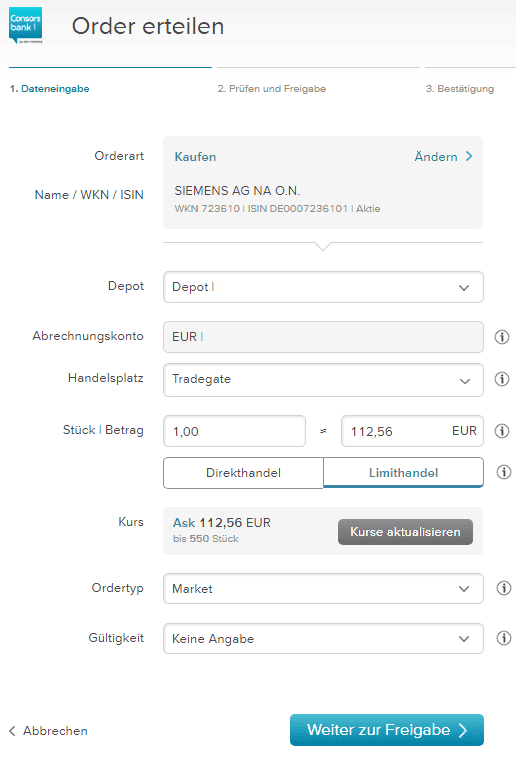

Die Ordermaske der Consorsbank.

Bei der Consorsbank wird im Feld „Ordertyp“ das Merkmal „Market“ belassen.

Somit kommt die Order „Market“ zur Ausführung.

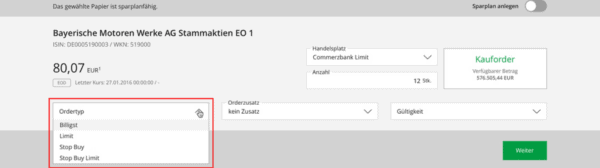

Die Ordermaske vom S-Broker.

Auch hier kann unter „Ordertyp“ festgelegt werden, unter welchen Bedingungen die Aktie gekauft werden soll. Als Market Order kommt hier „billigst“ zur Anwendung.

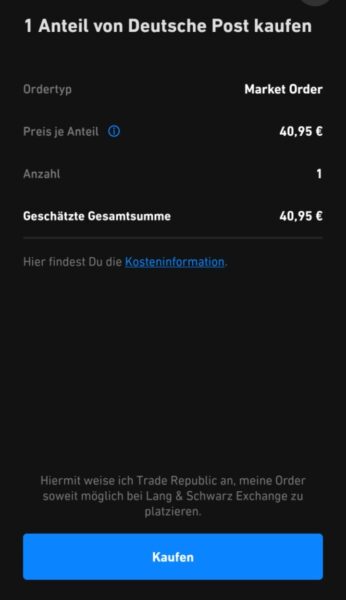

Die Orderansicht in der Trade Republic App.

Bei der Trade Republic App findet man den Ordertyp direkt über dem Anteilspreis des gewünschten Wertpapiers.

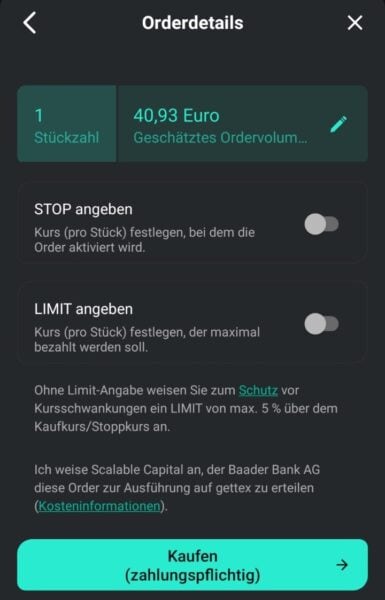

Die Orderansicht in der Scalable App.

Hier genügt es, die Schieberegler unter den Rubriken „STOP anlegen“ bzw. „LIMIT angeben“ deaktiviert zu lassen. Ohne die Eingabe dieser Parameter handelt es sich um eine Market Order.

Besonderheit: Zum Schutz vor allzu großen Marktschwankungen limitiert Scalable den Kauf per Market Order auf ein maximal 5 % höheres Kauflevel.

Alternativen zur Market Order

Natürlich werden Anleger nicht allein gelassen, wenn es um die Erteilung einer Order mit gewünschtem Kauflimit geht. Hierzu stehen einige Orderarten und -zusätze bereit.

Als Alternativen zu reinen Market Orders können folgende Orderarten vorgeschlagen werden.

- Stop-Buy Order

- Stop-Buy-Limit Order

- Stop-Loss-Order

- Stop-Loss-Limit Order

Lesetipp: Die Orderarten im Überblick

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Zusammenfassung zur Market Order

Eine Market Order kann sinnvoll sein, wenn man das Wertpapier unter allen Umständen kaufen möchte. Dabei ist zu berücksichtigen, dass ein vorher gedanklich festgelegtes maximales Kauflimit an der Börse bei weitem ungünstiger zur Ausführung kommen könnte. Somit ist es ratsam, eine Market Order sparsam einzusetzen, um nicht unerwünscht teuer einzukaufen.

Ein Vorteil der Market Order besteht darin, dass diese bei allen Brokern angeboten wird und der Kauf von keinen zusätzlichen Parametern abhängig ist.

Häufige Fragen (FAQ) zur Market Order

Was ist ein Marktauftrag?

Ein Marktauftrag ist eine Anweisung, eine bestimmte Anzahl von Aktien zum besten verfügbaren Preis zu kaufen oder zu verkaufen.

Wie schnell wird ein Marktauftrag ausgeführt?

Marktaufträge haben in der Regel die höchste Ausführungsgeschwindigkeit und werden fast sofort ausgeführt, sofern genügend Liquidität auf dem Markt vorhanden ist.

Ist der Ausführungspreis eines Marktauftrags garantiert?

Nein, der Ausführungspreis eines Marktauftrags ist nicht garantiert und hängt von der aktuellen Marktsituation ab. Bei hoher Volatilität kann der Ausführungspreis stark vom Preis abweichen, der zum Zeitpunkt der Auftragserteilung angezeigt wurde.

Was ist Slippage im Zusammenhang mit Marktaufträgen?

Slippage bezeichnet die Differenz zwischen dem erwarteten Preis eines Auftrags und dem tatsächlichen Ausführungspreis. Slippage kann bei Marktaufträgen auftreten, insbesondere in volatilen Märkten.

Was ist das Orderbuch und wie beeinflusst es Marktaufträge?

Das Orderbuch listet alle Kauf- und Verkaufsaufträge für eine bestimmte Aktie auf. Der Marktpreis, zu dem ein Marktauftrag ausgeführt wird, hängt von der aktuellen Liquidität und den Aufträgen im Orderbuch ab.

Kann ich einen Marktauftrag außerhalb der Handelszeiten platzieren?

Normalerweise können Marktaufträge nur während der Marktöffnungszeiten platziert werden. Einige Broker erlauben das Platzieren von Marktaufträgen außerhalb der Geschäftszeiten, aber diese werden erst bei Marktöffnung ausgeführt.

Sind Marktaufträge immer die beste Option?

Nicht unbedingt. Während Marktaufträge wegen ihrer schnellen Ausführung attraktiv sein können, können sie bei volatilen oder illiquiden Märkten zu ungünstigen Preisen führen. In solchen Fällen könnten Limitaufträge, die einen maximalen bzw. minimalen Preis festlegen, zu dem eine Aktie gekauft bzw. verkauft wird, eine sicherere Option sein.