Zertifikate und Hebelzertifikate – das Wichtigste vorweg

Zertifikate und Hebelzertifikate sind Finanzinstrumente, die Anlegern ermöglichen, auf verschiedene Weisen an den Finanzmärkten zu partizipieren. Hier sind einige der wichtigsten Fakten über diese Produkte:

Zertifikate:

- Definition: Zertifikate sind Schuldverschreibungen, die an die Wertentwicklung eines Basiswerts (wie Aktien, Indizes, Rohstoffe) gekoppelt sind.

- Risikoprofil: Sie bieten eine breite Palette von Risikoprofilen, von sicherheitsorientiert bis spekulativ.

- Arten: Es gibt verschiedene Arten von Zertifikaten, darunter Indexzertifikate, Bonuszertifikate, Discountzertifikate und Garantiezertifikate.

- Renditepotenzial: Die Rendite hängt von der Entwicklung des Basiswerts ab. Einige Zertifikate bieten eine Teilabsicherung gegen Verluste.

- Laufzeit: Zertifikate können eine feste Laufzeit haben oder unbefristet sein.

- Emittentenrisiko: Da Zertifikate Schuldverschreibungen sind, besteht ein Emittentenrisiko, d.h., bei Insolvenz des Emittenten kann es zu Verlusten kommen.

Hebelzertifikate:

- Definition: Hebelzertifikate (auch bekannt als Turbo-Zertifikate) ermöglichen es Anlegern, überproportional an der Entwicklung eines Basiswerts zu partizipieren.

- Hebelwirkung: Durch den eingebauten Hebel kann die Wertentwicklung des Zertifikats stärker ausfallen als die des Basiswerts.

- Risiko: Das Risiko ist höher als bei gewöhnlichen Zertifikaten. Es besteht die Möglichkeit eines Totalverlusts des eingesetzten Kapitals.

- Long und Short: Es gibt Long-Hebelzertifikate (setzen auf steigende Kurse) und Short-Hebelzertifikate (setzen auf fallende Kurse).

- Knock-Out-Schwelle: Viele Hebelzertifikate haben eine Knock-Out-Schwelle. Wird diese erreicht, verfällt das Zertifikat wertlos oder wird vorzeitig zurückgezahlt.

- Geeignet für: Erfahrene Anleger, die bereit sind, ein höheres Risiko einzugehen und die Märkte aktiv verfolgen.

Inhalt

- Was sind eigentlich Hebelzertifikate? Ein paar Fakten…

- Das Universum der Zertifikate

- Arten von Hebelzertifikaten und ihre Anwendung

- Hebelprodukte für Risiko-Spezialisten

- Brokervergleich

- Die Kosten beim Handel mit Hebelzertifikaten

- Eine kritische Betrachtung von Zertifikaten

- Abschließende Worte zum Handel mit Zertifikaten

- Fragen & Antworten

In Deutschland erfreuen sich Hebelzertifikate bei strategischen Anlegern und Spekulanten einer sehr großen Beliebtheit.

So werden mit diesen Derivaten im Jahr rund 280 Milliarden Euro bei 90% der wichtigsten Emittenten umgesetzt, die dieses Volumen auf sich vereinigen.

Dennoch sind den meisten lediglich die so genannten Knock-Out Zertifikate ein Begriff, weil sie aufgrund der möglichen Hebel große Gewinne versprechen, ebenso aber auch die Gefahr hoher Verluste in sich bergen.

Dabei gibt es noch eine Vielzahl an weiteren Zertifikaten, die nicht nur für strategische Anleger interessant sind.

Lesen Sie hier mehr über die attraktivsten Varianten, deren Anwendung und Möglichkeiten.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Was sind eigentlich Hebelzertifikate? Ein paar Fakten…

Grundsätzlich zählen Zertifikate zu den so genannten strukturierten Produkten, die bei berufsmäßig damit Befassten auch gerne als “Strukis” bezeichnet werden.

Diesen strukturierten Produkten liegen immer einer oder oft auch mehrere Basiswerte zugrunde.

Zusätzlich enthalten sie eine derivative Komponente. Dies bedeutet grob formuliert, dass nicht der Basiswert selbst gehandelt wird, sondern lediglich seine Wertentwicklung.

Zu den heute am häufigsten vertriebenen Hebelzertifikaten gehören in erster Linie:

- Discount Zertifikate

- Bonus Zertifikate

- Index- und Express Zertifikate

Diese zählen zu den reinen Anlageprodukten. Daneben gibt es jedoch noch die Hebelprodukte wie Faktor-Zertifikate und Knock-Out Zertifikate, die bei den Retail- und Kurzfrist Tradern wohl zu den bekanntesten gehören.

Swing Trading Signale: Optionsscheine & Knock-Out-Zertifikate.

Jetzt 14 Tage lang risikofrei testen!

Das Universum der Zertifikate

Daneben gibt es noch eine reiche Anzahl weitgehend unbekannter Hebelzertifikate mit teils exotisch klingenden Namen, die hier unvollständig und nur zu Übersichtszwecken einmal genannt sein sollen.

- Dazu gehören u.a. Butterfly-, Win-Win-, Phönix-, Basket-, Strategie-, Alpha- oder Outperformance-Zertifikate.

Es gibt aufgrund der unendlichen Kombinationsmöglichkeiten von Basiswerten und derivativer Ausgestaltung noch wesentlich mehr Arten dieses Produkts.

Ein kleiner Rückblick auf die Zertifikate-Entwicklung

Erstmals für den privaten Sektor aufgekommen sind diese Produkte Ende der 1980er Jahre. Für den privaten Sektor deswegen, weil die eigentliche Geschichte viel weiter bis ins 2. Jahrtausend v.Chr. zurück reicht !

Die Idee hatten schon die alten Mesopotamier, welche damit die Risiken ihrer Handelsgeschäfte per Seefahrt absicherten.

Auch Aristoteles erwähnte 330 v. Chr. schon Marktmanipulationen durch Derivate.

Ein erster historisch bekannter Höhepunkt der Entwicklung war die Spekulationsblase mit Tulpenzwiebeln Anfang bis Mitte des 17. Jahrhunderts, die “Tulpenmanie”.

Zahlen zeigen Hebelzertifikate auf dem Vormarsch

Während der industriellen Revolution nahm die weitere Entwicklung der Derivate volle Fahrt auf und wurde zum am schnellsten wachsenden Segment der modernen Finanzindustrie.

Die “Bank für internationalen Zahlungsausgleich” bezifferte den Wert der weltweit ausstehenden OTC-Derivate-Kontrakte noch im Jahr 2000 auf 95 Billionen US-Dollar. Ende 2010 waren es bereits 601 Billionen US-Dollar.

Für den privaten Investor war es erst 1989 soweit. Initiiert von kreativen amerikanischen Banken emittierte zuerst die damalige Dresdner Bank ein Index-Zertifikat auf den Dax.

Schweizer Banken griffen das Beispiel aufgrund des erkannten Potentials solcher “risikoadjustierter Produkte” schon 1990 auf und entwickelten daraufhin erste Garantie- und Bonus-Zertifikate. Der Rest folgte in den ersten Jahren nach dem Jahr 2000 schnell.

Von 2004 bis 2007 stiegen die Volumina allein in Deutschland von noch fast lächerlich anmutenden 180 Milliarden Euro bis auf knapp 540 Milliarden Euro.

Die durch die Lehmann-Pleite ausgelöste Finanzkrise ließ den Markt zwar wieder auf 370 Milliarden bis 2009 sinken und hat sich aktuell etwas unterhalb dieses Niveaus eingependelt.

Dennoch zählt der deutsche Retail-Markt für Derivate mit diesem Volumen und mit über 380.000 Produkten bis heute zu den größten weltweit.

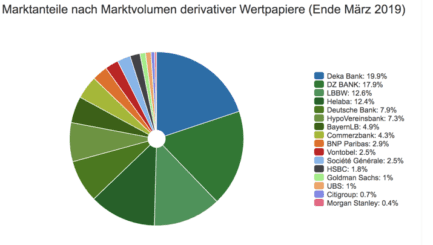

Verteilung der Marktanteile bei Zertifikaten

Quelle: Derivate Verband

Die Marktanteile führender Emittenten von Zertifikaten nach dem investierten Vermögen von Anlegern sieht zurzeit so aus:

- Deka Bank mit rund 19,9% Marktanteil

- DZ Bank mit 17,9%

- LBBW (Landesbank Baden-Württemberg) mit 12,6%

- Helaba mit noch 12,4%

- Deutsche Bank mit 7,9%

Großbanken tauchen erst im unteren Drittel der Anbieter auf. Commerzbank etwa mit 4,3%, BNP mit 2,9% sowie Goldmann Sachs, UBS, Citigroup und Morgan Stanley mit nur noch 1% oder weniger Marktanteil.

Allerdings gestaffelt nach reinen Börsenumsätzen liegt die Commerzbank mit 14,1 % aktuell an der Spitze. Dahinter folgt die Deutsche Bank mit 12,3%, DZ Bank mit 11,7% und der BNP mit 10,8%.

Diese Umkehrung mag sicherlich auch an der Ausrichtung der Emittenten liegen. Denn während Anleger zwar große Vermögen etwa bei der Deka investieren, liegt dort der Schwerpunkt eher bei Kapitalschutz- oder Anlage-Produkten.

Der reine Umsatz liegt jedoch woanders. Hier dominieren die Hebelprodukte mit satten 27%, dahinter Discount-Zertifikate mit 21%, Bonus-Zertifikate mit 15%, und dann weit abgeschlagen Index-, Faktor- und Express-Zertifikate im mittleren einstelligen %-Bereich.

Kapitalschutz- und Anlage-Zertifikate spielen im Börsenhandel kaum mehr eine Rolle.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Arten von Hebelzertifikaten und ihre Anwendung

Bei den Zertifikaten sind im Wesentlichen Anlage-Produkte und Hebel-Produkte zu unterscheiden.

Anlage-Produkte sind zum Beispiel Bonus-, Discount- oder Kapitalschutz-Zertifikate. Die Auswahl und die Varianten sind hier sehr zahlreich.

Anders bei Hebel-Produkten. Hier beschränkt sich das Angebot im Wesentlichen (und unter Auslassung der Optionsscheine) auf Faktor- und klassische Turbo-Zertifikate. Für letztere gibt es noch eine Erweiterung, den X-Turbo.

Lesetipp: Alles über Optionsscheinrechner

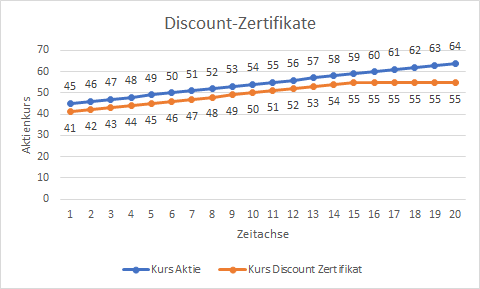

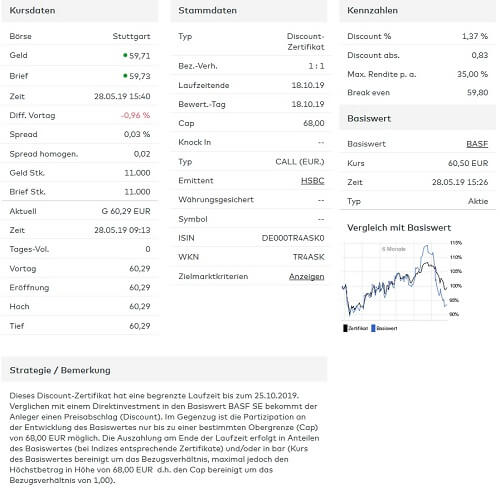

Merkmale der Discount Zertifikate

Eher für mittel- bis langfristige Anleger sind die Discount Zertifikate gedacht.

Zwar können sie auf alle börsengehandelten Basiswerte wie Indizes und auch Rohstoffe gehandelt werden.

Meistens jedoch wird das bei Aktien der Fall sein. Wie der Name schon sagt, erhält der Anleger auf den Basiswert einen Discount (Abschlag). Dafür allerdings sind die Renditemöglichkeiten begrenzt.

Steht zum Beispiel die Aktie XY bei 100,00 Euro und beträgt der Discount beim Emittenten 2%, kostet das Zertifikat auf die Aktie nur 98,00 Euro (im Bezugsverhältnis von 1:1, bei Indizes meist 1:100).

Im Prinzip stellt sie wie eine Option das Recht auf Lieferung des Basiswertes oder aber auf einen Barausgleich zum Laufzeitende dar.

Daher wird das Discount-Zertifikat auch als Termingeschäft angesehen.

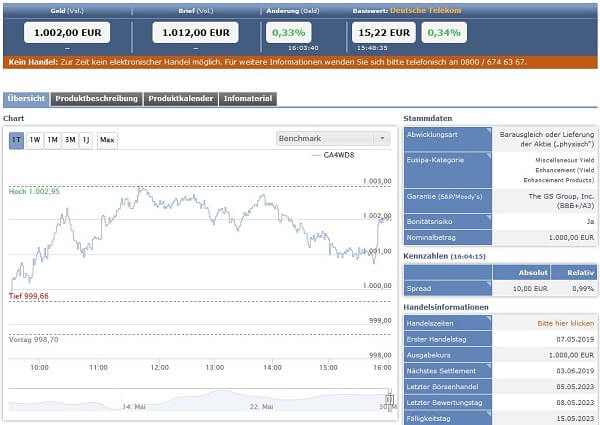

Quelle: Comdirect

Für diesen Discount muss der Anleger allerdings eine begrenzte Rendite hinnehmen.

Diese wird durch einen Cap im Zertifikat festgelegt.

Liegt der Cap demnach etwa bei 105,00 Euro, beträgt die maximale Rendite entsprechend 5%.

Ist der Kurs der Aktie XY am Laufzeitende darüber, profitiert der Anleger davon nicht mehr.

Der Vorteil liegt im Discount.

Sinkt die Aktie zum Laufzeitende auf 98,00 Euro, also dem Kaufpreis des Zertifikates, bleibt der Anleger bis zu diesem Wert verlustfrei. Erst darunter kommt ein Kursverlust 1:1 zum Tragen.

Selbst wenn der Kurs der Aktie zum Laufzeitende auf 99,00 Euro gesunken ist, bedeutet das für den Zertifikate-Inhaber prinzipiell, also ohne Berücksichtigung der Handelskosten, immer noch einen Gewinn von 1,00 Euro je Zertifikat.

Aufgrund seiner Optionslastigkeit bemisst sich jedoch der Wert des Zertifikats auch anhand der Restlaufzeit und der impliziten Volatilität.

Je länger die Restlaufzeit und je mehr die implizite Volatilität sinkt, desto mehr steigert sich der Wert des Zertifikats, und umgekehrt.

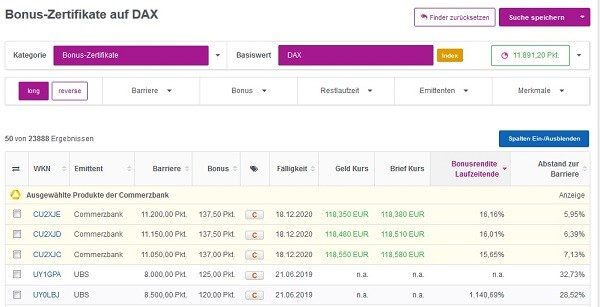

Merkmale der Bonus Zertifikate

Seitwärts-Märkte bzw. Ranges sind prädestiniert für Bonus Zertifikate. Diese enthalten eine so genannte “untere Barriere” (auch “Sicherheitslevel” oder “Absicherungsniveau”) und eben ein “Bonus-Level”.

Bewegt sich der Kurs des Basiswertes während der gesamten Laufzeit des Zertifikates oberhalb der unteren Barriere und zugleich unterhalb des Bonus-Levels, wird an deren Ende der angegebene Wert des Bonus-Levels ausgezahlt.

Berührt der Kurs jedoch zu irgendeinem Zeitpunkt während der Laufzeit die Barriere oder unterschreitet sie, ändert sich die Art des Zertifikats deutlich.

Es wird in diesem Fall zu einem normalen Partizipations-Zertifikat. Am Laufzeitende wird nur noch der aktuelle Kurs der Aktie 1:1 ausbezahlt. Das ändert sich auch nicht, wenn der Kurs am Laufzeitende wieder über der Barriere liegen sollte.

Quelle: Onvista

Sollte der Kurs am Ende der Laufzeit das Bonus-Level überschritten haben, ohne zuvor die Barriere zu berühren bzw. zu unterschreiten, wird ebenfalls der aktuelle Kurs 1:1 (bzw. entsprechend im Bezugsverhältnis) ausbezahlt.

Der Vorteil liegt demnach eindeutig in einer garantierten Mindestrendite, sofern die Barriere nie berührt wird.

Ist der Bonus-Level zur Fälligkeit überschritten, würde sich die Aktien-Rendite allerdings nicht mehr davon unterscheiden, als wenn man den Basiswert physisch erworben hätte.

Alternativ zum Bonus-Zertifikat gibt es das Cap-Bonus-Zertifikat. Der Bonus-Level markiert hier den maximal erzielbaren Gewinn.

Steht der Basiswert am Laufzeitende darüber, partizipiert der Anleger davon nicht mehr. Im Gegenzug erlaubt dieses Zertifikat allerdings einen größeren Abstand zur unteren Barriere.

Merkmale der Index Zertifikate

Die prinzipiell einfachste Variante stellt das Index Zertifikat dar. Diese bilden letztlich die Entwicklung beliebiger Indizes i.d.R. 1:1 ab. Sie können eine begrenzte Laufzeit haben oder endlos gestaltet sein.

Ihr wesentlicher Vorteil liegt darin, dass sie für diversifizierende Anleger mit geringeren Kosten verbunden sind, als zum Beispiel eine vergleichbare Anlage in einen Index-Fond.

Bei einigen Aktien-Indizes wie etwa dem Dax ist es sinnvoll darauf zu achten, dass das Underlying ein Performance-Index ist.

Nur dann lässt sich auch von Dividenden-Zahlungen der darin enthaltenen Werte profitieren, die im Jahr einige Prozent ausmachen können.

Des Weiteren sollte man immer genau auf die Ausgestaltung achten.

Manche Index-Zertifikate können mehrere Indizes enthalten, zusammen gesetzt nach Ländern, Regionen bzw. Branchen oder ganzen Sektoren.

Außerdem lassen sich mit “Bear”- oder “Reverse-Index”-Zertifikaten Indizes auch short handeln.

Zu beachten ist in diesem Fall aber das allzu oft abweichende Bezugsverhältnis, das meist unter 1:100 liegt (beispielsweise bei 1:95,1017 usw.).

Merkmale der Express Zertifikate

Anleger, denen es in erster Linie zwar auf Rendite, aber nicht unbedingt auf deren maximale Höhe ankommt, greifen gerne zu dieser Art von Zertifikaten.

Der Name ist jedoch meistens nicht unbedingt Programm. Denn Express Zertifikate haben in der Regel eine Laufzeit über mehrere Jahre, zumindest bei Aktien.

Das Prinzip ist einfach:

Ein Basiswert, zum Beispiel eine Aktie XY hat eine “Tilgungs-” oder “Einlöseschwelle” von 100,00 Euro (Basispreis) sowie eine “Schutzbarriere” oder auch “Schwellenwert” von 60,00 Euro.

Die Laufzeit beträgt drei Jahre, in jedem Jahr gibt es einen festgelegten Bewertungstag.

Am ersten wird geprüft, ob der aktuelle Kurs die Einlöseschwelle berührt oder darüber liegt. In diesem Fall würde per gezogenen Kupon das investierte Kapital plus einem festgelegten Zinssatz sofort ausbezahlt, womit das Zertifikat erlischt.

Quelle: Finanzen.net

Wurde die Einlöseschwelle nicht erreicht, läuft das Zertifikat bis zum nächsten Bewertungstag weiter. Wurde der Kurs hier erreicht, wird das investierte Kapital plus das zweifache Zinserträgnis sofort ausbezahlt und das Zertifikat erlischt, usw.

Wird die Einlöseschwelle während der gesamten Laufzeit nicht berührt und auch nicht der untere Schwellenwert erreicht, erhält der Anleger das investierte Kapital ohne Zinsgewinne zurück.

Sollte der Schwellenwert jedoch an einem der Bewertungstage oder am Laufzeitende unterschritten sein, trägt der Anleger den Verlust zu 100%, also genau so, als ob er direkt in den Basiswert investiert wäre.

Gewissen Vorteilen in Seitwärtsmärkten stehen demnach nur Chancen auf geringe Renditen und ein relativ hohes Verlustrisiko gegenüber, wenn ein Markt oder eine Aktie insbesondere kurz vor oder an den jeweiligen Bewertungstagen durch starke Schwankungen kurzfristig unter den Schwellenwert fällt.

Merkmale der Outperformance Zertifikate

Diese Zertifikate sind schon eher für etwas für Anleger, die das Risiko weniger scheuen und eine erhöhte Rendite im Auge haben. Hier gibt es keine Barriere nach unten.

Das Outperformance Zertifikat legt nur einen Basispreis fest, den es während der Laufzeit zu überschreiten gilt.

Liegt der Kurs am finalen Bewertungstag darüber, wird die 1:1 erzielte Rendite mit einem Faktor multipliziert, der in der Regel 1,5 beträgt.

Ein Outperformance Zertifikat auf den Dax mit einem Basispreis von 10.000 erzielt somit einen Gewinn von 150,00 Euro, wenn der Dax am Bewertungstag auf 10.100 gestiegen ist (Bezugsverhältnis 1:100).

Liegt der Kurs allerdings am Laufzeitende darunter, muss der Verlust 1:1 vom Anleger getragen werden.

Hebelprodukte für Risiko-Spezialisten

Die nächste Stufe für etwas risikofreudigere Anleger sind die so genannten Hebel-Zertifikate.

Darunter fallen in erster Linie die klassischen Turbo-Zertifikate, die aufgrund ihrer Konstruktion auch als Knock Outs bezeichnet werden.

Handelbar sind sie auf Indizes, FX-Paare, Aktien sowie Rohstoffe und können eine festgelegte Laufzeit haben oder endlos sein.

Was diese Zertifikate in erster Linie auszeichnet, ist der berühmte Hebel, der hier kurz erklärt werden soll.

Beim CFD-Trading errechnet sich der klassische Hebel aus dem Vergleich des Kapitalaufwandes bei einem Direktinvestment mit dem Einsatz bei verringertem Kapital.

So würde der Dax bei 12.000 Punkten und mit einem Euro je Punkt rund 12.000 Euro kosten.

Beim CFD-Trading liegt der Aufwand je Punkt allerdings bei rund 600 Euro, was einem Hebel von 1:20 entspricht.

Bei Hebel-Zertifikaten rechnet sich das jedoch etwas anders, da hier noch einige Komponenten hinzu kommen.

Denn neben dem Kurs des Basiswertes spielen ebenso der Preis des Zertifikates sowie das Bezugsverhältnis eine Rolle.

Quelle: Lang & Schwarz

Wie aber errechnet sich zunächst der Preis des Zertifikates?

Dafür entscheidend ist der so genannte “Strike” oder eben der “Knock Out”.

Wird diese Schwelle einmal berührt oder unterschritten, erlischt das Zertifikat und das eingesetzte Kapital ist verloren.

In der Regel wird beim endgültigen Verfall nur noch 0,001 Euro je Schein gutgeschrieben. In einigen Fällen bietet der Emittent jedoch zusätzlich eine Stop-Loss-Barriere, um den Totalverlust zu vermeiden.

Ein Rechen-Beispiel für das Turbo-Zertifikat

Kaufen wir beispielhaft ein Bull-Turbo-Zertifikat (Long) auf den Dax bei 12.000 Punkten mit einem gängigen Bezugsverhältnis von 1:100 und der Strike liegt bei 11.500 Punkten, sähe die Rechnung wie folgt aus (Aufgelder nicht berücksichtigt):

(12.000 - 11.500) x 0,01 = 5,00 Euro

(Basispreis - Strike) x Bezugsverhältnis = Preis des Turbo-Zertifikats

Daraus können wir nun gleichzeitig den Hebel des Zertifikates errechnen, indem wir in der obigen Formel den Strike durch seinen Wert ersetzen und den aktuellen Kurs dadurch teilen:

(12.000 Punkte ./. 5,00 Euro) x 0,01 = 24

(Basispreis ./. Zertifikate-Preis) x Bezugsverhältnis = Hebel des Zertifikates

Der Reiz des Hebels liegt nun in der überproportionalen Partizipation an Kurssteigerungen. Denn steigt der Dax-Index von 12.000 Punkten auf 12.600, entspräche dies 5%. Der Preis des Zertifikates würde sich allerdings so entwickeln:

(12.600 - 11500) x 0,01 = 11,00 Euro

Während also die Kurssteigerungen nur 5% ausgemacht haben, ist der Preis für das Zertifikat um 120% gestiegen, hat sich also mehr als verdoppelt. Dies lässt sich auch so errechnen:

[5% Kurssteigerung x 24 (Hebel)] = 120%

Natürlich steht dem Rendite-Potential ein genau so großes Verlust-Potential gegenüber.

Sinkt der Dax auf 11.600 (oben genannte Schwelle noch nicht berührt), würde der Preis des Zertifikats um 80% auf 1,00 Euro sinken.

Ebenfalls problematisch wird es bei manchen Zertifikaten durch die Hebelwirkung, wenn der Schein weiter gehalten und der Dax in der Folge wieder auf 12.000 zurück fallen würde.

Der Rückgang entspräche rund -4,76%, die beim Zertifikat mit dem Hebel von 24 rund 114% ausmachen. Sein Preis läge demnach nur noch bei 4,30 Euro, obwohl der Basiswert praktisch gleich geblieben ist.

Dieser Effekt tritt allerdings meistens nur bei hoch spekulativen Faktor-Zertifikaten auf, bei denen der Hebel konstant bleibt.

Die Hebel der klassischen Turbos werden dagegen täglich neu angepasst, da sie abhängig sind vom Abstand des aktuellen Kurses zum Strike.

Brokervergleich

(Risikohinweis: 70,37% der privaten Konten verlieren)

Die Kosten beim Handel mit Hebelzertifikaten

An erster Stelle müssen die Kosten für Ordergebühren berücksichtigt werden, die jeweils beim Kauf und Verkauf anfallen können.

Ob und wie hoch diese Gebühren sind, hängt davon ab, ob Zertifikate an der Börse oder direkt beim Emittenten gehandelt werden.

Daneben fallen bei manchen Zertifikaten Ausgabeaufschläge (Agio) an. Andere finanzieren sich aufgrund ihres Kredit-Charakters durch eine regelmäßige Anpassung des Basispreises, der in diesem Zusammenhang auch als Finanzierungslevel bezeichnet wird. Dies ist besonders bei Hebel-Produkten zu Ungunsten des Anlegers der Fall.

Außerdem ist natürlich der Bid-Ask-Spread ein Kostenfaktor. Oftmals hängt dieser auch von der Liquidität eines Zertifikats ab.

Je höher der Umsatz, desto geringer ist in der Regel der Spread. Für einen relativen Richtwert gelten solche als preiswert, die maximal 0,5% des Zertifikat-Preises ausmachen.

Nicht zuletzt berechnet der Emittent ein so genanntes Aufgeld, das auf den eigentlichen Ausgabepreis aufgeschlagen wird. Angegebene Aufgelder informieren darüber, wie viel man mehr bezahlt, als wenn man den Basiswert direkt kaufen würde.

Für Zertifikate, die sich grundsätzlich mit Optionsgeschäften nachbilden lassen (z.B. Discount- oder Bonus-Zertifikate), spielen außerdem der mögliche Zeitwert-Verlust sowie die implizite Volatilität eine Rolle. Diese können sich auf die Preisanpassung des Zertifikats sowohl positiv wie negativ auswirken.

Steuerliche Aspekte bei Zertifikaten in Deutschland

Für Zertifikate gilt das Gleiche wie für alle anderen Erträge aus Finanzmarkt-Geschäften.

Alle Gewinne, die mit ihnen erwirtschaftet wurden, unterliegen der Abgeltungssteuer, sofern der Kauf nach dem 01.01.2009 stattgefunden hat.

Die Steuern werden i.d.R. von der depotführenden Bank oder dem Broker an das Finanzamt abgeführt.

Die Risiken beim Handel mit Zertifikaten

Jedes Zertifikat enthält je nach seiner Konstruktion spezielle Risiken, die dem so genannten Markt-Risiko unterliegen. Diese können über-, aber auch unterproportional sein. Darüber hinaus gibt es aber das weniger kalkulierbare Emittenten-Risiko.

Da Zertifikate zu den Derivaten zählen, gelten sie prinzipiell als OTC-Geschäfte (Over-the-counter) zwischen Anleger und Emittenten.

Meldet der Emittent eine Insolvenz an, ist das investierte Geld meist verloren.

Eine kritische Betrachtung von Zertifikaten

Neben dem Emittenten-Risiko, das spätestens seit der Lehmann-Pleite eine gewisse Aufmerksamkeit verlangt, steht vor allem die Frage nach der Kosten-Transparenz im Raum.

Denn für den einfachen privaten Trader oder Anleger, der letztlich die Zielgruppe für die meisten Zertifikate darstellt, ist die Struktur der zu erwirtschaftenden Kosten und ihre Einrechnung in den Preis kaum nachvollziehbar.

Abhelfen würde hier nur der Blick in die “Basis-Informationsblätter” des Emittenten, wenn man sie denn überhaupt mal findet. Doch mal ehrlich: wer liest sich das jedesmal durch, bevor er sich zum Kauf eines Zertifikates entscheidet?

Des Weiteren wird oftmals die Kursstellung der Zertifikate durch die Emittenten erheblich kritisiert. Da sie keine börsengehandelten Produkte sind und damit keiner Aufsicht unterliegen, können sowohl Kursstellungen wie auch Spreads prinzipiell willkürlich festgelegt und geändert werden.

Diese Frage stellt sich vor allem dann, wenn Zertifikate etwa vor einer Knock-Out-Schwelle stehen und ihr Spread plötzlich um das 20- bis 50-fache ansteigt.

Abschließende Worte zum Handel mit Zertifikaten

Der Einsatz von Zertifikaten kann je nach Motivation oder Risiko-Profil durchaus Sinn machen.

Sie lassen sich mit geringem finanziellen Einsatz nutzen, um Kapital oder bestehende Positionen vor anderen Einflüssen wie Inflation oder gegenläufige Marktbewegungen zu schützen.

Oder aber, um selbst von Märkten oder einzelnen Basiswerten, die sich in wenig profitablen Seitwärts-Bewegungen befinden, zu profitieren.

Und natürlich spekulativ, um mit niedrigem oder erhöhten Risiko ebenso an steigenden wie an fallenden Kursen zu partizipieren.

All das ist möglich, wenn man sich des Risikos bewusst ist, das Zertifikate über das normale Marktrisiko hinaus in sich tragen.

Dazu zählt nicht nur das Emittenten-Risiko, sondern auch jenes der Kosten, die nicht immer offensichtlich, aber erst mal zu erwirtschaften sind.

Schließlich sollte man wissen, welches Zertifikate-Produkt für welchen Zweck geeignet ist. Dazu ist es erforderlich, das jeweilige Produkt und seine Wirkungsweise genau zu kennen. Sind diese Voraussetzungen gegeben, steht dem Handel nichts im Wege.

FAQ zu Zertifikaten und Hebelzertifikaten

Was sind Zertifikate?

Zertifikate sind Finanzinstrumente, die es Anlegern ermöglichen, in verschiedene Basiswerte wie Aktien, Indizes oder Rohstoffe zu investieren. Sie sind oft mit zusätzlichen Merkmalen wie Absicherungen oder Boni ausgestattet.

Was versteht man unter Hebelzertifikaten?

Hebelzertifikate sind spezielle Zertifikate, die einen Hebelmechanismus nutzen, um die Gewinn- und Verlustmöglichkeiten im Vergleich zum Basiswert zu verstärken. Sie sind für erfahrene Anleger geeignet, die höhere Risiken eingehen möchten.

Wie funktioniert der Hebel bei Hebelzertifikaten?

Der Hebel bei Hebelzertifikaten bewirkt, dass die Wertänderung des Zertifikats prozentual stärker ausfällt als die des zugrunde liegenden Basiswerts. Ein hoher Hebel bedeutet sowohl höhere Gewinnchancen als auch höhere Verlustrisiken.

Sind Zertifikate und Hebelzertifikate für alle Anleger geeignet?

Nein, diese Produkte sind nicht für alle Anleger geeignet. Während einige Zertifikate auch für sicherheitsorientierte Anleger passend sein können, sind Hebelzertifikate in der Regel nur für sehr erfahrene Anleger geeignet, die ein hohes Risiko tolerieren.

Was passiert, wenn die Knock-Out-Schwelle erreicht wird?

Wenn bei einem Hebelzertifikat die festgelegte Knock-Out-Schwelle erreicht wird, verfällt das Zertifikat in der Regel wertlos oder wird zu einem Restwert zurückgezahlt. Dies kann zu einem Totalverlust des eingesetzten Kapitals führen.

Wie kann ich das Risiko beim Handel mit Zertifikaten und Hebelzertifikaten minimieren?

Um das Risiko zu minimieren, ist es wichtig, die Produkte und die Märkte genau zu verstehen, in die man investiert. Eine sorgfältige Marktbeobachtung, Diversifikation des Portfolios und das Setzen von Stop-Loss-Marken können helfen, das Risiko zu kontrollieren.

Was ist das Emittentenrisiko bei Zertifikaten?

Das Emittentenrisiko bezieht sich auf das Risiko, dass der Herausgeber (Emittent) des Zertifikats zahlungsunfähig wird. In einem solchen Fall könnten Anleger ihr investiertes Kapital verlieren, unabhängig von der Entwicklung des Basiswerts.

Können Zertifikate zur Diversifikation des Portfolios beitragen?

Ja, Zertifikate können eine Möglichkeit bieten, das Portfolio zu diversifizieren, insbesondere durch Investitionen in verschiedene Basiswerte oder Marktsegmente. Allerdings sollten sie als Teil einer ausgewogenen Anlagestrategie betrachtet werden.

Wie werden Zertifikate und Hebelzertifikate besteuert?

Die Besteuerung von Zertifikaten und Hebelzertifikaten hängt von den lokalen Steuergesetzen ab. In der Regel unterliegen Gewinne aus dem Handel mit diesen Produkten der Kapitalertragssteuer. Es ist ratsam, diesbezüglich einen Steuerberater zu konsultieren.

Wo kann ich Zertifikate und Hebelzertifikate kaufen?

Diese Produkte können über Banken, Online-Broker und spezialisierte Handelsplattformen erworben werden. Es ist wichtig, die Gebühren und Bedingungen der jeweiligen Plattform zu vergleichen, bevor man eine Entscheidung trifft.