Optionsscheine erklärt in 30 Sekunden

- Optionsscheine sind komplexe Finanzinstrumente, die Investoren ermöglichen, auf Preisbewegungen eines zugrunde liegenden Wertes zu spekulieren. Ein Optionsschein gibt dem Käufer das Recht, aber nicht die Pflicht, einen bestimmten Basiswert (wie eine Aktie, einen Index, Rohstoffe oder Währungen) zu einem festgelegten Preis (Ausübungspreis oder Strike) und zu einem bestimmten Zeitpunkt oder innerhalb eines Zeitraums zu kaufen (Call-Optionsschein) oder zu verkaufen (Put-Optionsschein). Die meisten Optionsscheine sehen jedoch einen Barausgleich (Barausgleich = Auszahlung des Differenzbetrages zwischen Basispreis und aktuellem Marktwert des Basiswertes) vor. Eine tatsächliche Lieferung des Basiswertes erfolgt hierbei nicht. Optionsscheine können zum Spekulieren auf Preisbewegungen, zum Absichern von Portfolios oder zum Erzielen von Einkommen durch den Verkauf von Optionsscheinen mit Gewinn verwendet werden. Optionsscheine werden von Finanzinstituten emittiert und an der Börse gehandelt. Die Bedingungen jedes Optionsscheins sind in einem Emissionsprospekt festgelegt.

- Optionsscheine bieten die Möglichkeit einer Hebelwirkung, da der Käufer nicht den vollen Preis des Basiswerts bezahlen muss. Stattdessen zahlt er eine Prämie für das Recht, den Basiswert in der Zukunft zu kaufen oder zu verkaufen. Diese Hebelwirkung kann zu höheren Gewinnen führen, erhöht aber auch das Risiko. Der Käufer eines Call-Optionsscheins riskiert nur den Betrag, den er für den Schein gezahlt hat (die Prämie). Dieser Betrag kann vollständig verloren gehen, wenn der Schein verfällt, ohne ausgeübt zu werden bzw. der Preis des Basiswertes den Basispreis nicht genügend überschreitet. Der Käufer eines Put-Optionsscheines riskiert ebenfalls nur den gezahlten Optionsscheinpreis. Dieser Betrag geht verloren, wenn der Preis des Basiswertes nicht ausreichend unter den, in den Optionsscheinbedingungen hinterlegten, Basispreis gefallen ist.

- Optionsscheine haben ein Ablaufdatum, an dem sie wertlos verfallen, wenn sie nicht ausgeübt werden. Ebenso verfallen Optionsscheine mit Bedingung Barausgleich (Barausgleich = Auszahlung des Differenzbetrages zwischen Basispreis und aktuellem Marktwert des Basiswertes) zum Ablaufdatum wertlos, welche nicht die hinterlegten Basispreise überschritten (Call-Optionsschein) bzw. unterschritten (Put-Optionsschein) haben. Daher ist das Timing bei der Investition in Optionsscheinen sehr wichtig.

- Die Bewertung von Optionsscheinen kann komplex sein und berücksichtigt eine Reihe von Faktoren, darunter den Preis des Basiswerts, den Ausübungspreis, die verbleibende Laufzeit bis zum Verfall, die Volatilität des Basiswerts und den risikofreien Zinssatz.

- Im Gegensatz zu Optionen, die standardisierte Verträge sind und an Terminbörsen gehandelt werden, sind Optionsscheine individuell strukturierte Produkte, die von Finanzinstituten emittiert und an der Börse gehandelt werden.

Sucht der interessierte Anleger nach gehebelten Anlageprodukten, kommt er zwangsläufig nicht an Optionsscheinen vorbei. In manchen Medien mit negativem Hintergrund deklariert, besitzen diese Warrants gelegentlich einen nicht so guten Ruf. Doch ist dem tatsächlich so? Hat der Anleger schon im Vorhinein keine Chance, einen Gewinn zu erzielen? In diesem Artikel werden wir diese Fragen oder noch viel mehr beantworten. Angefangen bei den Grundlagen, weiter zur praktischen Anwendung, bis zu „Fallstricken“ klärt dieser Artikel über das Thema Optionsscheine auf.

Der Artikel bezieht sich auf reine Optionsscheine, jedoch nicht auf sogenannte Turbo-Optionsscheine, welche eigentlich in den Bereich Knock-Out Zertifikate eingeordnet gehören. Ebenfalls muss strikt zwischen Optionsscheinen und Optionen getrennt werden. Hier gibt es einige Gemeinsamkeiten, aber es handelt sich am Ende um grundverschiedene Produkte.

Was sind Optionsscheine?

Optionsscheine gehören in die Kategorie der Hebelprodukte, ebenso wie Optionen, Futures und Zertifikate. Hiermit kann ein überproportionaler Gewinn (aber auch Verlust) gegenüber dem Basiswert, auf welchen sich der Optionsschein bezieht, erwirtschaftet werden.

Charakteristisch für Optionsscheine sind die begrenzte Laufzeit sowie ein Basispreis, welcher zum Laufzeitende überschritten (Call) oder unterschritten (Put) werden sollte. Eine Knock-Out Barriere gibt es bei diesen Hebelprodukten nicht.

Mit Optionsscheinen kann auf steigende Kurse des dazugehörigen Basiswertes spekuliert werden, ebenfalls sind Spekulationen auf fallende Kurse des Basiswertes möglich.

Weiterhin stehen dem Interessenten Inline-Optionsscheine zur Verfügung. Bei diesen Scheinen steht eine Marktentwicklung des Basiswertes in einem vorgegebenen seitwärts Korridor im Mittelpunkt.

Wie entsteht ein Optionsschein?

Zuerst einmal wird sich der Emittent (Herausgeber) des Optionsscheines überlegen, auf welchen Basiswert ein Optionsschein sinnvoll ist. Dabei spielen die Umsätze des Basiswertes sowie die Volatilität des Basiswertes eine nicht zu unterschätzende Rolle. Diese Faktoren sind für den Emittenten wichtig, damit er die Absicherung des Warrants nach seinen Gesichtspunkten optimal gestalten kann.

Weiterhin wird die erwartete zukünftige Marktrichtung bei der Emission eine Rolle spielen.

Sind diese Details geklärt, kann der Emissionsprozess beginnen und die Wertpapiere (Optionsscheine) können dem Interessenten incl. dem Produktinformationsblatt zum Handel zur Verfügung gestellt werden.

Welche Basiswerte sind denkbar?

Für den Emittenten kommen verschiedene Basiswerte in Betracht. Die Auswahl geht u.a. von Aktien über Rohstoffe bis zu Währungen. Ebenfalls werden Optionsscheine auf Indizes und Edelmetalle angeboten.

Einsatz von Optionsscheinen

Optionsscheine lassen sich für Absicherungsstrategien oder auch einfach als Spekulationsobjekt einsetzen.

Beispielsweise könnte eine Aktie oder auch ein Aktiendepot gegen fallende Kurse abgesichert werden. Hierzu bedient man sich spezieller Formeln. Besitzt der Anleger vorwiegend DAX-Aktien, könnte die Absicherung mit Put-Optionsscheinen auf den DAX-Index geschehen. Die Formel hierzu lautet (Depotwert/Indexstand) x 100. Das Ergebnis dieser Rechnung ergibt die Anzahl nötiger Optionsscheine, um ein Depot abzusichern.

Hierzu ein Beispiel:

Depotwert: 5000 €

DAX-Stand: 15.000

Anzahl Optionsscheine = (5000 € / 15.000) x 100 = 33 Optionsscheine (welche für eine Absicherung notwendig sind)

Wo werden Optionsscheine gehandelt?

Optionsscheine können bei jedem gängigen Broker gekauft und verkauft werden. Dabei sind natürlich die Handelskosten zu beachten, da bei kleinem Volumen an Optionsscheinen schnell ein prozentual hoher Anteil von Transaktionsgebühren auflaufen kann.

Weiterhin muss beachtet werden, dass nicht jeder Broker Optionsscheine aller Emittenten im Angebot hat. So kann es vorkommen, dass der gewünschte Optionsschein von einem Emittenten ausgegeben wurde, mit welchem der Broker keinen Handel zulässt.

Besondere Aufmerksamkeit muss beim Optionsscheinhandel, wie auch beim Zertifikatehandel allgemein, bei Rabattaktionen auf den Kaufpreis für Optionsscheine gelegt werden. Meist sind diese Rabattaktionen an einen Mindestumsatz gekoppelt, ab welchem der Rabatt gewährt wird.

Wie werden Optionsscheine gehandelt

Optionsscheine werden, wie auch Aktien und etwa Zertifikate, über einen Broker gehandelt. Dort können Optionsscheine entweder über eine Börse oder außerbörslich gehandelt werden. Anzugeben ist die gewünschte Stückzahl, je nach persönlichem Risikoprofil evtl. ein maximaler Kaufkurs sowie der Handelsplatz. Nach erfolgreicher Orderausführung erhält der Anleger von seinem Broker eine Bestätigung und ist somit Besitzer der Optionsscheine. Der Verkaufsprozess ist analog. Zu beachten ist bei Kauf und Verkauf, dass die Börsenplätze unterschiedliche Gebühren haben können. Bei einer außerbörslichen Order können die Gebühren unter Umständen am günstigsten sein. Dabei ist beim außerbörslichen Handel in Betracht zu ziehen, dass hierbei eine geringere Kontrolle bzw. Aufsicht über den Handel erfolgt als bei Handel über Börsenplätze wie z. B. der Börse Stuttgart.

Was ist das Produktinformationsblatt?

Das Produktinformationsblatt oder auch Basisinformationsblatt stellt alle wesentlichen Informationen zu dem jeweiligen Produkt zur Verfügung. In Fall von Optionsscheinen also alle wichtigen Details zum Optionsschein. Auf wenigen Seiten, in der Regel 2–3 Seiten, sind hier alle Informationen enthalten.

Hierbei handelt es sich aber nicht um Werbematerial. Vielmehr sind diese Informationsblätter gesetzlich vorgeschrieben, um den Anlegern dabei zu helfen, die Art, das Risiko, die Kosten, sowie die möglichen Gewinne und Verluste dieses Produktes zu verstehen. Dadurch wird es auch für den Anleger besser möglich, diese gehebelten Produke mit anderen Produkten zu vergleichen.

Sofern man sich für die Funktionsweise eines Produktes im Detail interessiert oder es erstmals handeln möchte, sollte man sich unbedingt das Produktinformationsblatt durchlesen.

Wichtig hierbei sind auch die Details bzgl. des Basiswerts, Laufzeit, Verfall usw. Nur wenn man alle Details des Produktes kennt, ist ein Handel erst realistisch. Viele Anleger übersehen oft die kleinen Details, welche später für einen Gewinn oder Verlust entscheidend sein können.

Welche Arten von Optionsscheinen gibt es?

Das Optionsschein-Universum bietet zahlreiche Möglichkeiten, um mit diesen Instrumenten an der Börse aktiv zu sein. Zum einen sind die klassischen Scheine mit ihren Richtungen Long (auf steigende Kurse des Basiswertes) oder Short (auf fallende Kurse des Basiswertes) sehr beliebt. Allerdings gibt es noch eine weitere Möglichkeit, um mit Optionsscheinen erfolgreich zu sein. Die Frage: Was ist, wenn ich annehme, dass mein Basiswert sich zeitnah nicht verändert? Bleibe ich dann vom Handel ausgeschlossen, da Long oder Short Scheine keinen Sinn ergeben? Die klare Antwort lautet: Nein!

Hier haben die Emittenten vorgesorgt und eine Optionsscheinart auf den Markt gebracht, welche in seitwärts gerichteten Marktphasen Gewinn generiert. Konkret hat diese Optionsscheinart einen Maximalgewinn von 10 € zum Ergebnis. Für jeden Tag, an dem der Schein in einer vorgegebenen Spanne notiert, erhöht sich die Wahrscheinlichkeit, dass der Maximalpreis von 10 € zum Laufzeitende ausgezahlt wird. Wird allerdings die obere oder untere Barriere der Spanne berührt, verfällt der sogenannte Inline-Optionsschein sofort wertlos.

Was ist ein Call Optionsschein?

Ein Call Optionsschein ermöglicht, auf steigende Kurse zu setzen. Hierbei erhält der Anleger das Recht, eine bestimmte Anzahl vom Basiswert von einem Vertragspartner zu erhalten. Die Auslieferung des Basiswertes ist nicht immer vorgesehen und so erfolgt oftmals auch ein Barausgleich, welcher sich aus dem aktuellen Kurs und dem Basispreis ergibt.

Der Kurs eines Call-Optionsscheines steigt in der Regel, wenn der Basiswert steigt. Allerdings sind hier noch weitere Einflussfaktoren zu berücksichtigen.

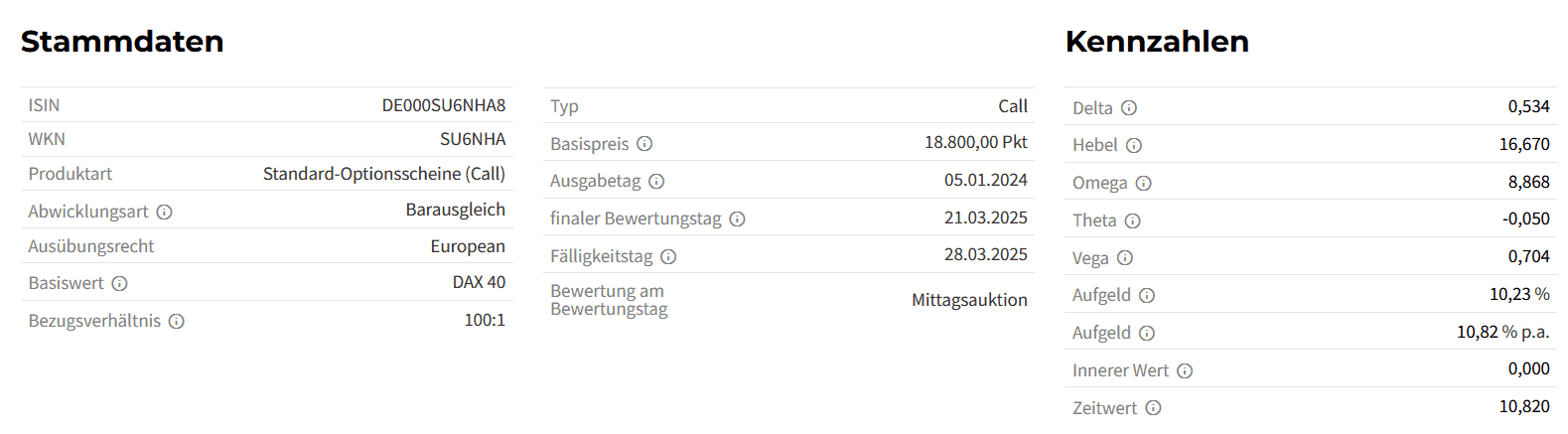

DAX Call Optionsschein mit Laufzeit 28.03.2025 und Basis 18.800 Punkte

Was ist ein Put Optionsschein?

Ein Put Optionsschein ermöglicht auf fallende Kurse zu setzen. Hierbei erhält der Anleger das Recht, eine bestimmte Anzahl vom Basiswert seinem Vertragspartner zu liefern. Die Auslieferung des Basiswertes ist nicht immer vorgesehen und so erfolgt oftmals auch ein Barausgleich, welcher sich aus dem Basispreis und dem aktuellen Kurs ergibt.

Der Kurs eines Put Optionsscheines steigt in Regel, wenn der Basiswert fällt. Allerdings sind auch hier noch weitere Einflussfaktoren zu berücksichtigen.

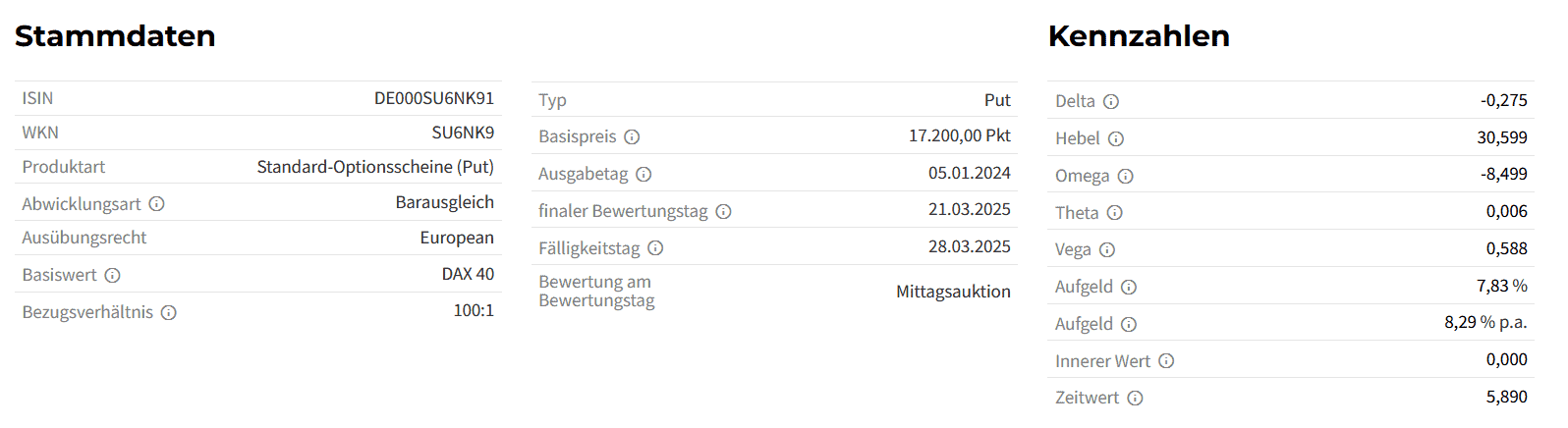

DAX Put Optionsschein mit Laufzeit 28.03.2025 und Basis 17.200 Punkte

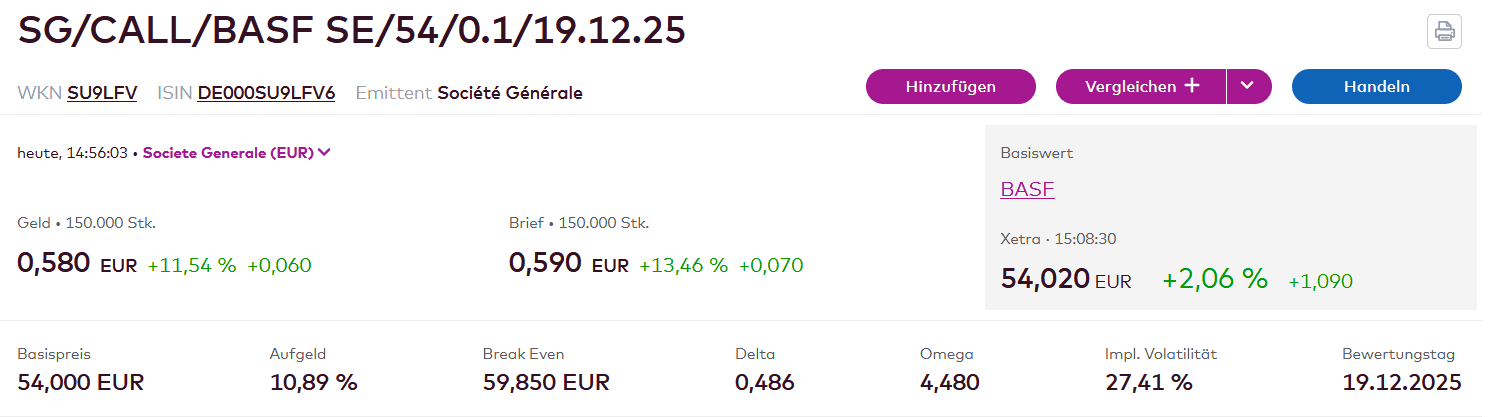

Beispiel eines Call-Optionsscheines

Ein Beispiel für einen Call-Optionsschein, welcher folgende Merkmale aufweist:

- Call-Optionsschein

- Aktie BASF als Basiswert

- 54 € als Basispreis

- Basispreis 10:1

- Bezugsfrist: 19.12.2025

- Optionsscheinpreis 0,59 €

Mit dem Kauf des Optionsscheins erhält der Käufer somit das Recht, die BASF-Aktie am 19.12.2025 zu einem Preis von 54 € zu erwerben. Dieses Recht kostet eine Prämie, welche 0,59 € x Bezugsverhältnis 10 = 5,90 € beträgt.

Sollte die Aktie nun am 19.12.2025 über dem Basispreis von 54 € notieren, so kann der Käufer seine Option einlösen und die Aktie für 54 € erwerben. Der Käufer könnte jetzt theoretisch die Aktie wieder zum aktuellen Preis verkaufen und somit einen Gewinn realisieren. In der Regel erfolgt hier aber ein Barausgleich, sodass der Kauf der BASF-Aktie nicht tatsächlich erfolgen muss.

Die gezahlte Prämie von 5,90 € behält der Emittent. Das bedeutet, dass die Aktie um den Preis der Prämie erst einmal steigen muss, bis der Käufer des Optionsscheins einen Gewinn nach Abzug der Prämie realisieren kann. Somit erzielt der Inhaber des Optionsscheins erst einen Gewinn, wenn die Aktie den Preis von 59,90 € überschreitet. Die Prämie ermöglicht aber auch das Recht, die Aktie am Ende der Laufzeit nicht zu erwerben und somit nur seine Prämie in Höhe von 5,90 € (bei Besitz von 10 Optionsscheinen) zu verlieren.

Weitere Optionsscheinarten

Es gibt eine Vielzahl an Arten von Optionsscheinen und jeder Emittent hat hier oftmals seine eigene Bezeichnung.

Plain Vanilla Optionsscheine

Normale Optionsscheine bezeichnet man auch als Plain Vanilla Optionsscheine.

Mit diesen Warrants kann der Anleger auf steigende sowie auf fallende Kurse des Basiswertes setzen.

Doch neben diesen Standard Optionsscheinen gibt es noch eine Vielzahl an weiteren Arten.

Range Optionsscheine

Zum Beispiel kann man mit Range Optionsscheinen (Inline-Optionsscheine) gezielt auf Seitwärtsbewegungen setzen und so auch Geld verdienen, wenn der Markt sich in einer Range bewegt. Für jeden Tag, in dem sich der Basiswert in der festgelegten Handelszone bewegt, erhält der Anleger einen festgelegten Geldbetrag.

Hierbei gibt es auch wiederum verschiedene Arten. Eine Möglichkeit ist zum Beispiel, dass es zu einer täglichen Gutschrift kommt, sofern sich der Basiswert in der festgelegten Zone bewegt. An den Tagen, an denen der Basiswert ober- oder unterhalb der Zone bewegt, erhält der Anleger dagegen nichts.

Barrier-Optionsscheine

Barrier-Optionsscheine (Stay High Optionsscheine, Stay Low Optionsscheine), welche oft auch als Turbo-Optionsscheine bezeichnet werden, haben eine festgelegte Barriere. Hierbei kann bei Erreichen der Barriere das Optionsrecht entweder aktiviert werden (auch als Knock-In-Option bezeichnet) oder verfallen (Knock-out-Option). Auch hierbei gibt es wieder verschiedene Varianten. Bei manchen erleidet der Anleger einen Totalverlust. Andere dagegen sehen eine Rückzahlung vor.

Quanto Optionsscheine

Quanto Optionsscheine sind dann interessant, wenn der Basiswert in einer anderen Währung als der Basiswert notiert. Mit einem Quanto Optionsschein wird der Währungseinfluss eliminiert. Die Preise von Quantos sind aufgrund der Währungsabsicherung höher als bei Standardoptionsscheinen.

Hit-Optionsscheine

Hit-Optionsscheine/Digital-Optionsscheine sind eine Variante der sogenannten Digitaloptionsscheine. Diese haben nur zwei Auszahlungsmöglichkeiten. Entweder Null oder einen Festbetrag. Bei einem Call mit dem europäischen Optionsrecht wird ein Festbetrag ausgezahlt, wenn der Basiswert am Ausübungstag den Basiskurs überschreitet. Bei einem Schein nach dem amerikanischen Optionsrecht kommt es zur Auszahlung, sofern zu einem Zeitpunkt während der Laufzeit der Basiskurs erreicht wird.

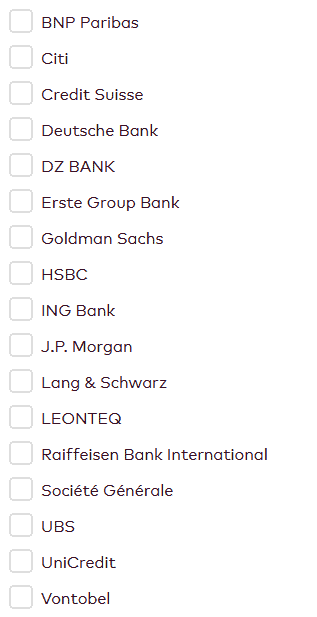

Was ist ein Emittent?

Ein Emittent ist der Herausgeber von Optionsscheinen. Dahinter stehen meist, aber nicht immer, eigene Abteilungen größerer Banken. Zu nennen wären hier unter anderem die Société Générale, die Deutsche Bank, UBS oder Lang & Schwarz.

Wer bietet Optionsscheine an? (Emittenten)

Die Liste der Anbieter, welche Optionsscheine in ihrem Portfolio haben, ist recht umfangreich. Da in diesem Segment einige Aufmerksamkeit garantiert ist, finden sich fast alle großen Zertifikatehäuser wieder. Zu nennen wären beispielsweise:

- Société Générale

- BNP Paribas

- Morgan Stanley

- Citi

- UBS

- HSBC

- Vontobel

- ING Markets

- J.P. Morgan

- Goldman Sachs

Wie sichert sich der Emittent ab?

Dem Emittenten bieten sich mehrere Möglichkeiten, um von Anlegern erworbene Optionsscheine abzusichern. Einerseits kann der Emittent eine Absicherung

Welche Vorteile und Risiken bestehen bei Optionsscheinen?

Optionsscheine haben zahlreiche Vorteile, allerdings werden bei diesen Scheinen auch Nachteile sichtbar.

Anleger sollten sich darüber im Klaren sein, dass den hohen Gewinnen auch ein hohes Risiko gegenübersteht. Das Chance/Risiko Profil ist abhängig von verschiedenen Parametern, unter anderem dem Hebel und der Laufzeit. Liegt der Anleger falsch, können diese Parameter für einen hohen Verlust und sogar zu einem Totalverlust führen. Oftmals beträgt der Auszahlungsbetrag dann nur noch 0,001€.

Vorteile von Optionsscheinen

Zum einen eignen sich diese Papiere auch für Anleger, welche über weniger Kapital verfügen. Denn durch den hohen Hebel benötigt man deutlich weniger Kapital als bei einem Direktinvestment in den Basiswert.

Des Weiteren ermöglicht der hohe Hebel auch enorme Gewinnmöglichkeiten. Daher sind diese Papiere besonders bei spekulativen Anlegern so beliebt.

Ein weiterer Vorteil ist, dass man mit Optionsscheinen auch auf fallende Kurse setzen und von diesen profitieren kann. Daher hat man hier wesentlich mehr Möglichkeiten und ist sehr flexibel.

Aufgrund der hohen Anzahl von Emittenten und dem großen Wettbewerb gibt es auch mittlerweile Optionsscheine auf sämtliche Märkte, sodass so gut wie jede Handelsidee auch mit einem Optionsschein umgesetzt werden kann.

Optionsscheine sind nicht nur über die Emittenten, sondern auch über die Börse Frankfurt und Stuttgart handelbar. Somit ist auch das Angebot an Handelsplätzen groß genug.

Nachteile von Optionsscheinen

Die Risiken bei Optionsscheinen unterteilen sich in das Emittentenrisiko und das Anlegerrisiko. Letztlich sind beide Risikoarten für den Käufer von Optionsscheinen wichtig. Nur die Art des Risikos ist verschieden.

Was ist das Emittentenrisiko?

Das Emittentenrisiko bezeichnet die Möglichkeit des Emittenten, einen Optionsschein vom Markt nehmen zu können. Diese „Eigenart“ muss der Käufer von Optionsscheinen bei Kauf immer beachten. Besonders sollte hier auf die Bonität des Emittenten geachtet werden. Ist der Emittent insolvent, greift keine Einlagensicherung. Es droht somit der Verlust des eingesetzten Kapitals.

Wie hoch ist das Anlegerrisiko?

Das Risiko des Optionsscheinkäufers beschränkt sich auf den Einsatz für den Optionsscheinkauf (natürlich kommen die Handelskosten hinzu).

Weitere Forderungen hat der Optionsscheinkäufer nicht zu fürchten, außer einem Totalverlustrisiko seines eingesetzten Kapitals bestehen keine weiteren Risiken.

Wann verfallen Optionsscheine?

Optionsscheine verfallen, wenn der Optionsschein am Ende der Laufzeit keinen inneren Wert (siehe weiter unten) besitzt. Dies ist dann der Fall, wenn sich der Basiswert anders entwickelt als im Voraus erwartet.

Wo kann man Optionsscheine suchen?

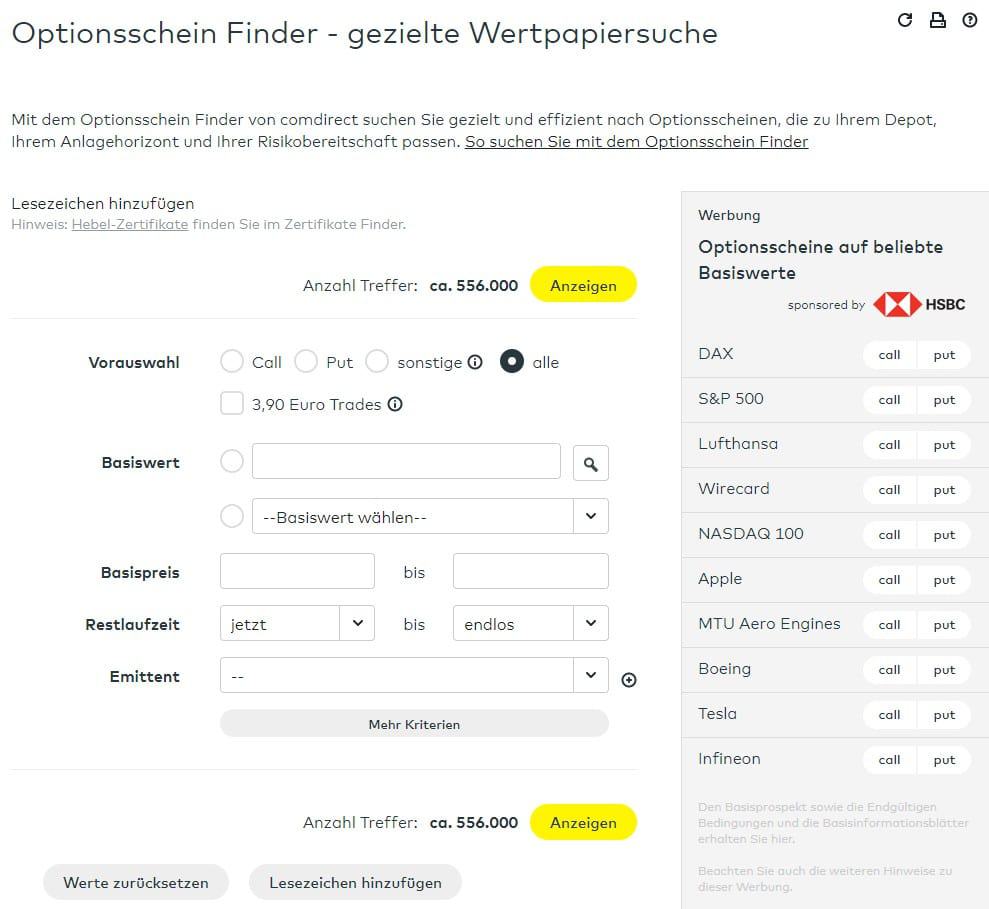

Es gibt verschiedene Optionsschein Finder, welche bei der Suche des „richtigen“ Optionsscheins helfen können.

Die gängigsten Optionsschein Finder sind aktuell Folgende:

Mit Hilfe der Optionsschein Finder kann so gezielt nach Optionsscheinen gesucht werden, welche zu dem eigenen Anlagehorizont und Risikobereitschaft passen.

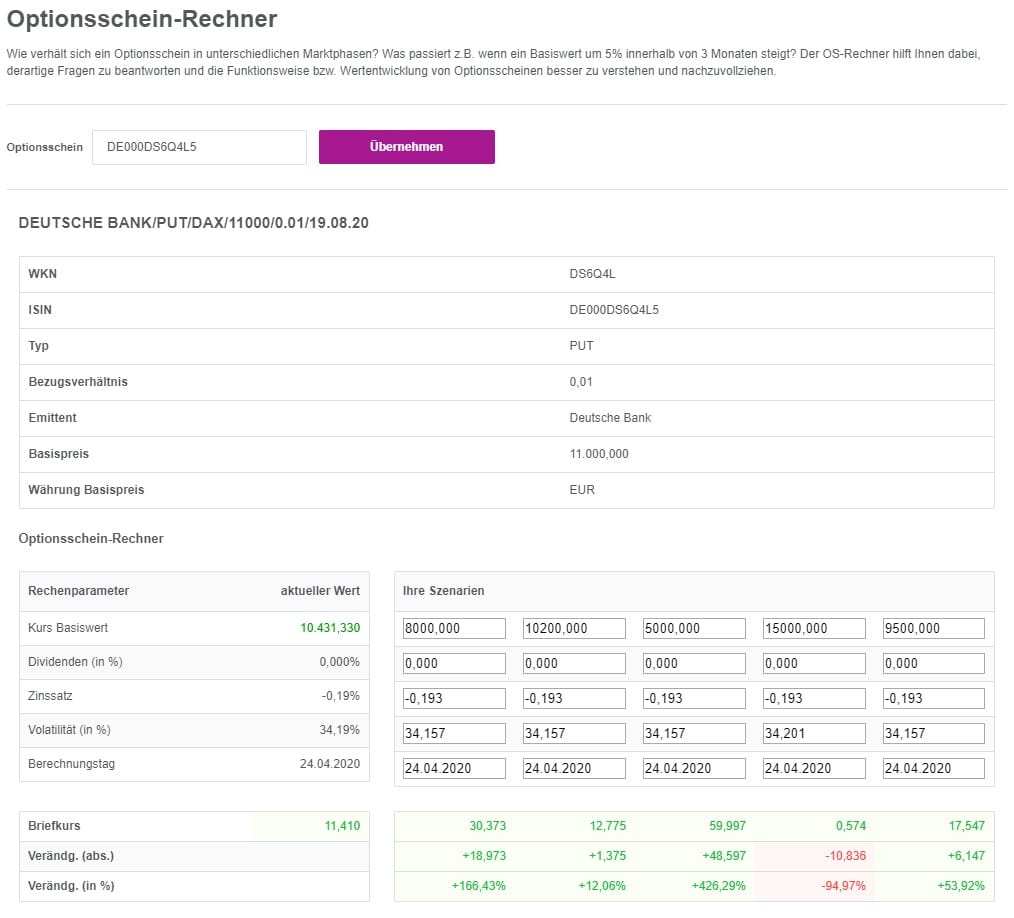

Wo finde ich einen Optionsscheinrechner?

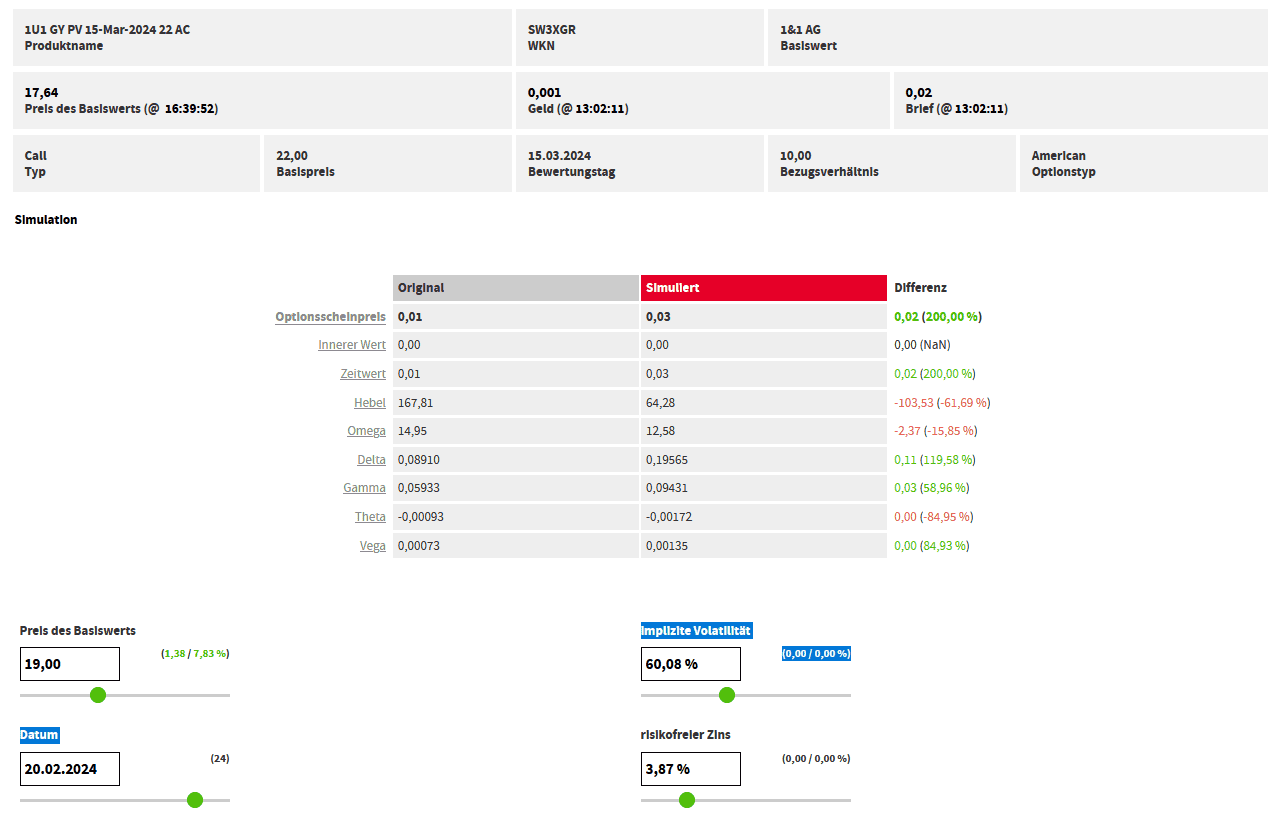

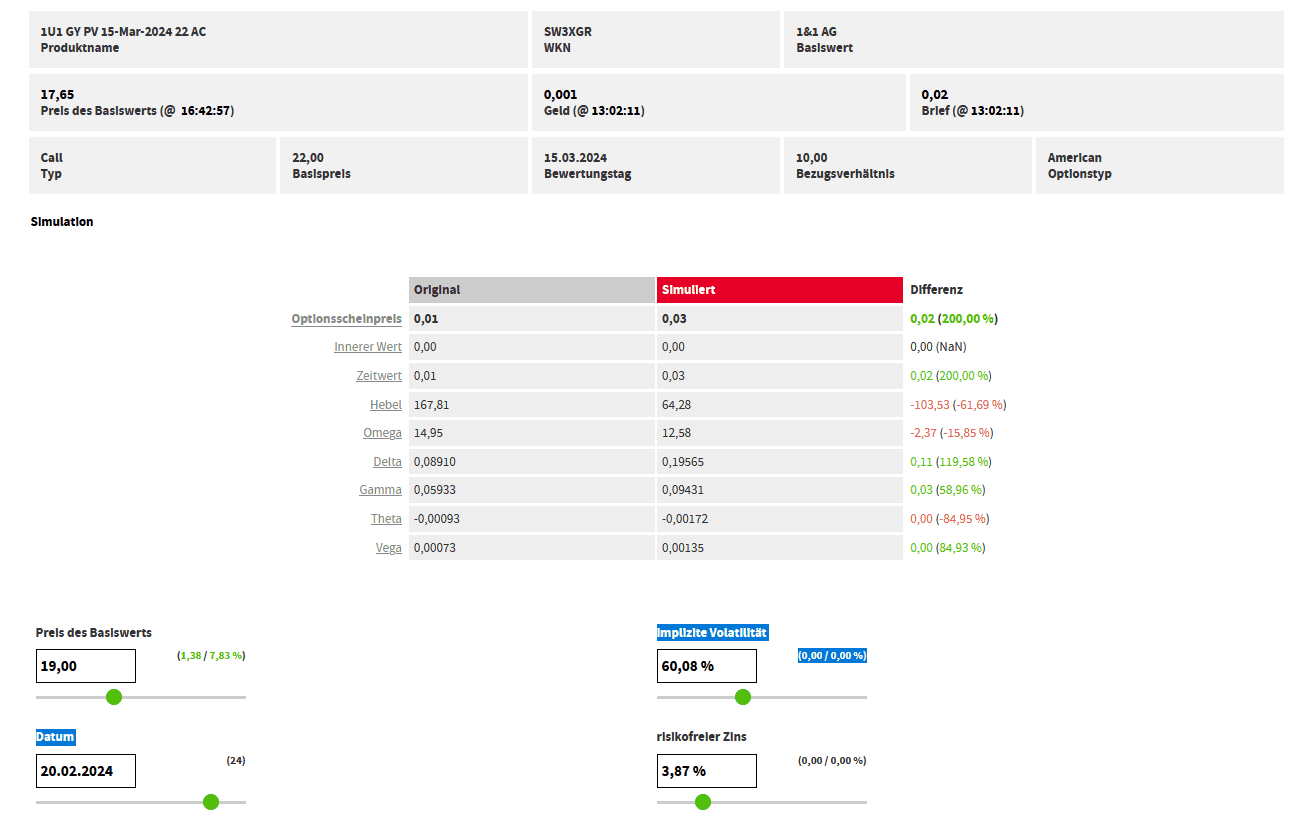

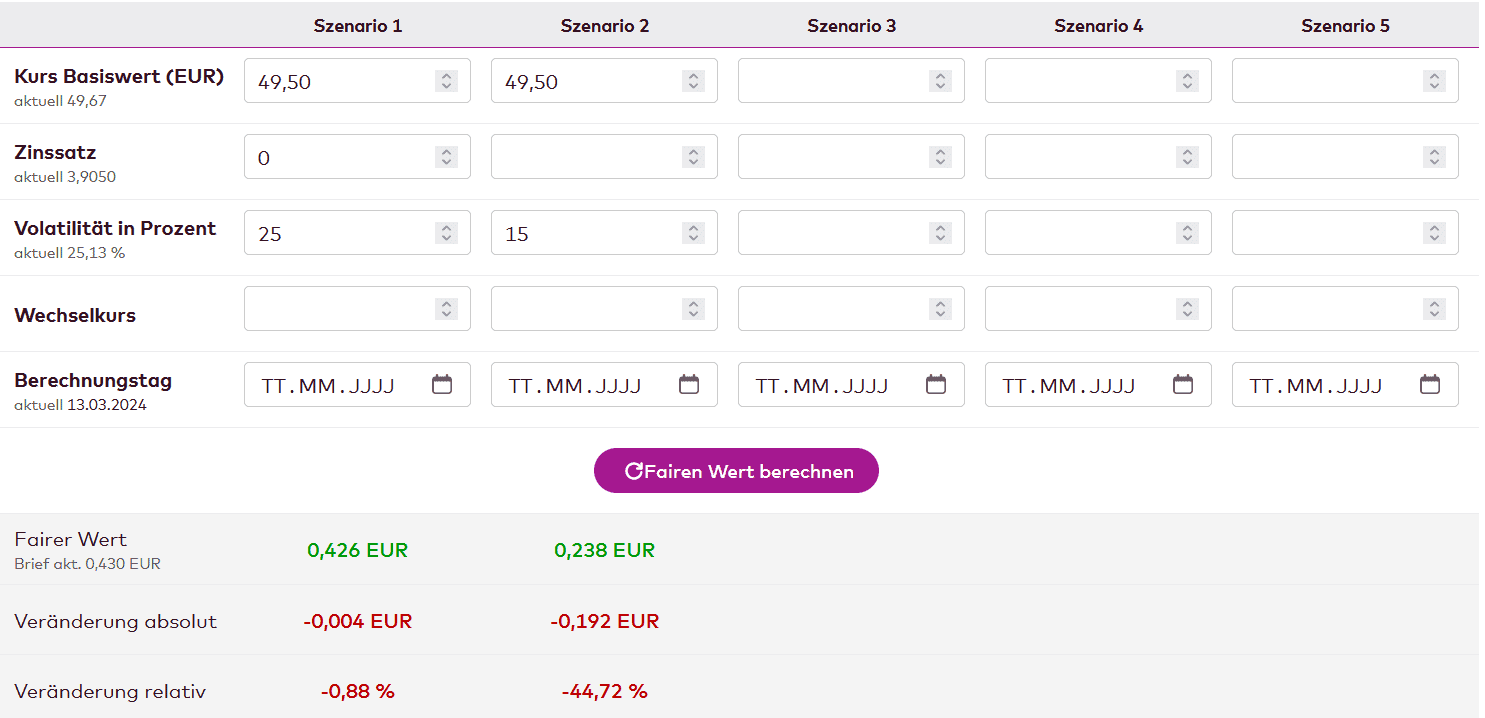

Die Preisbildung von Optionsscheinen ist von verschiedenen Einflussfaktoren abhängig. Um die Auswirkungen der Einflussgrößen zu berechnen und das Verhalten des Optionsscheins bei verschiedenen Szenarien besser nachvollziehen zu können, helfen Optionsschein Rechner für ein besseres Verständnis.

Zum Beispiel kann man sich anzeigen lassen, was passiert, wenn der Basispreis um 5 % innerhalb von 3 Monaten steigt oder fällt? Mit Hilfe des Optionsscheinrechners wird die Funktionsweise bzw. die Wertentwicklung des Optionsscheins simuliert und führt so zu einem besseren Verständnis.

Es gibt folgende Optionsschein Rechner:

Wie funktioniert ein Optionsschein?

Ein Optionsschein ist ein komplexes Konstrukt, bei welchem die einzelnen Komponenten unbedingt genauestens bekannt sein müssen. Ist die Funktionsweise eines der folgenden Merkmale nicht bekannt, kann es schnell zu einem ungewünschten Resultat der Optionsscheinanlage kommen.

Die Bestandteile eines Optionsscheines

Ein Optionsschein besteht aus einem inneren Wert und einem Zeitwert.

Formel innerer Wert: Innerer Wert = (Kurs Basiswert minus Basispreis) x Bezugsverhältnis

Formel Zeitwert: Zeitwert = Optionsscheinkurs minus innerer Wert

Der innere Wert gibt an, um wie viel der Kurs des Basiswertes über bzw. unter dem Basispreis des Optionsscheines notiert. Der innere Wert entspricht auch dem Auszahlungswert am Laufzeitende. (korrigiert um das Bezugsverhältnis)

Beim Zeitwert handelt es sich um den derzeitigen Wert des Optionsscheines, welcher sich ergibt, wenn man vom Optionsscheinpreis den inneren Wert abzieht. Ist der innere Wert des Optionsscheines gleich null, entspricht der Optionsscheinpreis dem Zeitwert. Der Zeitwert wird geprägt von vielen Einflussfaktoren. Dabei handelt es sich z.B. um die Volatilität (Schwankungsbreite) oder den Zeitwertverfall. Für diese Bestandteile des Zeitwertes eines Optionsscheines werden griechische Bezeichnungen verwendet.

Wie ist die Hebelwirkung (die Griechen)?

Im Gegensatz zu Turbozertifikaten, welche mit einem Delta von 1 ausgerüstet sind, muss bei Optionsscheinen die Hebelwirkung differenzierter betrachtet werden. Da mehrere Faktoren die Preisbildung eines Optionsscheines beeinflussen, kann es vorkommen, dass man eine Überraschung erlebt.

Warum ist dies so? Wie oben beschrieben, setzt sich der Optionsschein aus dem Zeitwert und dem inneren Wert zusammen. Besonders sind dabei u.a. die mit griechischen Buchstaben versehenen Faktoren „Delta“, „Omega“ „Vega“ und „Theta“ zu nennen. Diese beeinflussen den Optionsschein auf folgende Art.

- Delta: Betrag, um den sich ein Optionsschein verändert, wenn sich der Basiswert um eine Einheit verändert

- Omega: Prozentuale Angabe, wie sich Wert des Optionsscheines bei Änderung des Basiswertes um 1 % verändert

- Vega: Volatilitätsanteil des Optionsscheines – ist die Volatilität höher angesetzt, ist der Optionsschein teurer

- Theta: Zeitwertanteil des Optionsscheines – je weiter sich der Optionsschein dem Verfallsdatum nähert, desto höher ist der Zeitwertverfall (bei Scheinen „aus dem Geld“)

Schaut man genau auf die einzelnen „Griechen“ muss festgestellt werden, dass viele Komponenten in Verbindung beachtet werden müssen. Besitzt der Optionsschein etwa einen Hebel von 10, reagiert der Optionsschein keinesfalls 10-fach zum Basiswert, wie man annehmen könnte. Vielmehr ist hier das „Delta“ maßgebend. Ändert sich der Basiswert um 1 Einheit, wird der Optionsschein in Höhe seines Deltas reagieren. Beträgt das Delta zum Beispiel 0,50, verändert sich der Optionsschein bei einem Anstieg/Rückgang von einer Einheit des Basiswertes um 0,50 (bereinigt um das Bezugsverhältnis).

Um einen möglichen Anstieg des Optionsscheines besser einschätzen zu können, wird das Delta von Optionsscheinen mit dem Hebel des Optionsscheines multipliziert. Somit erhält man die Kennzahl „Omega“, welche den Anstieg des Optionsscheines bei Veränderung des Basiswertes präziser (in Prozent) angibt.

Weiterhin ist es wichtig, die Aufmerksamkeit auf die Kennzahl „Vega“, der Volatilität (Schwankungsbreite) zu lenken. Fällt der Kurs des Basiswertes (z.B. Aktie) sehr stark, kommt es zu einem Anstieg der Volatilität. In dieser Situation wird der Optionsschein sehr preisintensiv sein. Gedenkt man bei hoher Volatilität einzusteigen, muss damit gerechnet werden, dass es wahrscheinlich ist, dass sich der Optionsscheinpreis bei Beruhigung des Basiswertes merklich reduzieren wird.

Das Thema Zeitwertverfall tritt vorwiegend für Besitzer von Optionsscheinen mit sehr kurzer Laufzeit in den Vordergrund. Das „Theta“ steigt zu Laufzeitende des Optionsscheines stark an. Somit spielt diese Kennzahl eine weitere wichtige Rolle im Universum der zu beachtenden Optionsscheinfaktoren.

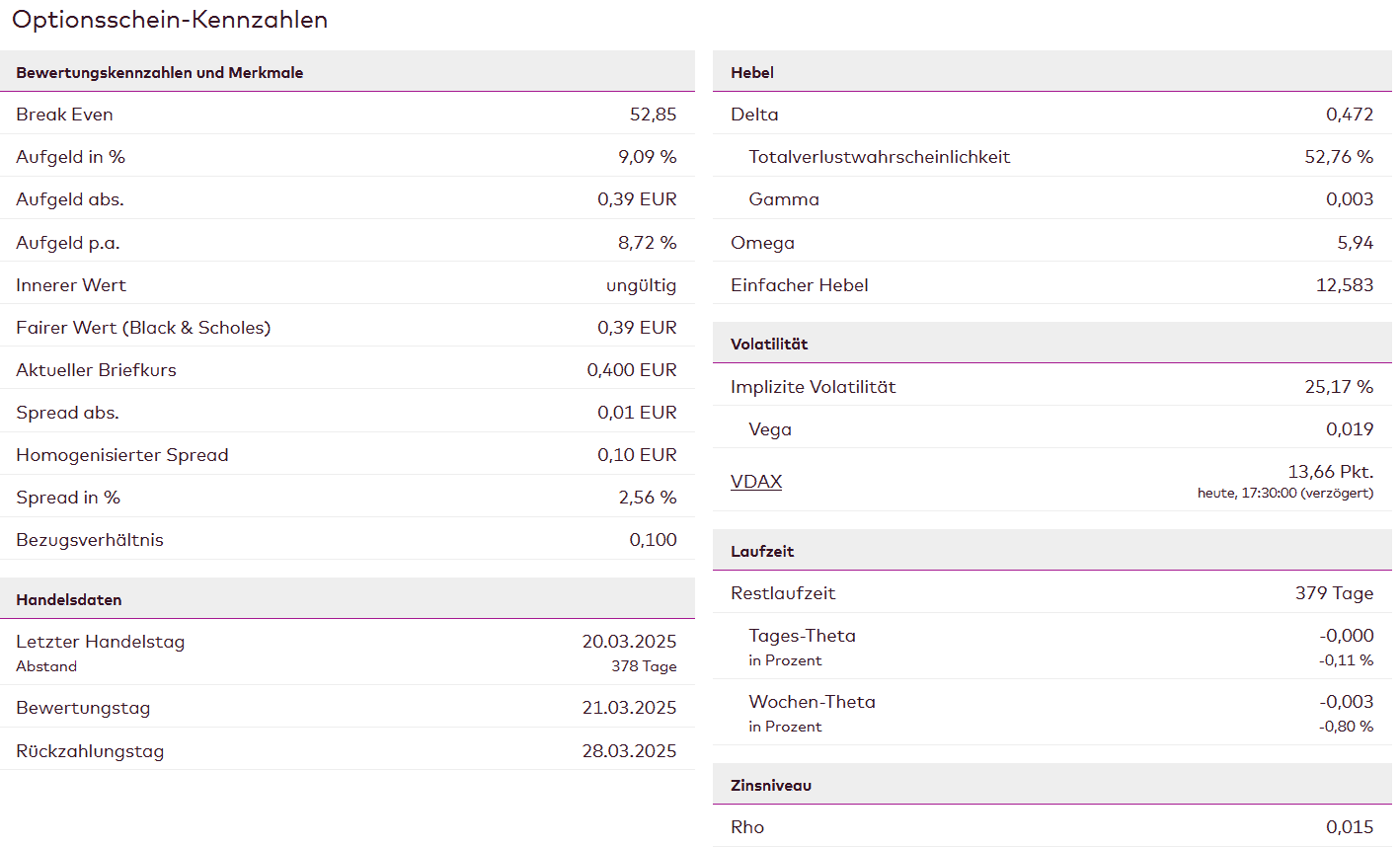

Wie in unten stehender Kennzahlen-Ansicht ersichtlich, wird das Aufgeld aufgeführt. Das Aufgeld gibt an, wie teurer der Optionsscheinkauf zum Direktkauf des Basiswertes (z.B. Aktie) ausfällt. (bei Annahme, das Optionsrecht würde sofort ausgeübt)

Ein weiterer Aspekt der Optionsschein-Kennzahlen ist der Break-even Point. Um diesen zu erreichen, muss der Kurs des Basiswertes bei einem Call Optionsschein den Basispreis erreichen bzw. überschreiten. Der Basispreis, zuzüglich des Kaufpreises des Optionsscheins, ist der Break-even Punkt.

Bei Put-Optionsscheinen wird der Break-even Point erreicht, indem der Kurs des Basiswertes seinen Basispreis unterschreitet. Der Basispreis, abzüglich der Kosten für den Optionsschein, ergibt den Break-Even-Point. In beiden Fällen muss das Bezugsverhältnis der Optionsscheine berücksichtigt werden.

Die Break-even-Punkte werden nach folgenden Formeln berechnet.

Break-even Call Optionsschein = Basispreis + (Kaufpreis/Bezugsverhältnis)

Break-even Put Optionsschein = Basispreis – (Kaufpreis/Bezugsverhältnis)

„Aus dem Geld“, „am Geld“, „im Geld“, was ist das?

Dem Interessenten an Optionsscheinen werden schon die Begriffe „aus dem Geld“, „im Geld“, „am Geld“ untergekommen sein. Was hat es damit auf sich?

Diese Begrifflichkeiten sind recht einfach zu erklären. Jeder Optionsschein kommt mit einem Basispreis daher. Dieser sollte bei einem Warrant auf steigende Kurse spätestens zum Laufzeitende überschritten werden. Was passiert, wenn der Basispreis nicht überschritten wird? Ganz genau, der Optionsschein verfällt wertlos. Hier sind wir bei unseren Begrifflichkeiten angelangt. Ist der Kurs des Basiswertes bei Optionsscheinen auf steigende Kurse unter dem Basispreis des Optionsscheines, nennt man dies „aus dem Geld“. Es wird am Ende der Laufzeit keine Auszahlung geben. Ist der Kurs des Basiswertes zum Laufzeitende genau auf Höhe des Basispreises, wird dies „am Geld“ genannt. Nur wenn der Kurs des Basiswertes zu Laufzeitende über dem Basispreis notiert, bekommt der Anleger eine Auszahlung, da der Optionsschein hiermit „im Geld“ notiert.

Für Optionsscheine, welche auf fallende Kurse ausgerichtet sind, gelten obige Angaben umgekehrt.

Szenarien für Call-Optionsscheine

| Optionsschein aus dem Geld | Optionsschein am Geld | Optionsschein im Geld |

| Kurs Basiswert = unter Basispreis | Kurs Basiswert = gleich Basispreis | Kurs Basiswert = über Basispreis |

Szenarien für Put-Optionsscheine

| Optionsschein aus dem Geld | Optionsschein am Geld | Optionsschein im Geld |

| Kurs Basiswert = über Basispreis | Kurs Basiswert = gleich Basispreis | Kurs Basiswert = unter Basispreis |

Mit der Formel zur Berechnung des inneren Wertes kann festgestellt werden, ob sich ein Optionsschein im Geld, am Geld oder aus dem Geld befindet.

Innerer Wert = (Aktienkurs-Basispreis) x Bezugsverhältnis

Hierzu ein Beispiel zu einem Call-Optionsschein (Optionsschein auf steigende Kurse)

Basispreis = 40 €

Bezugsverhältnis = 0,1

Aktienkurs = jeweils 50 €, 40 €, 30 €

Optionsschein „Im Geld“: Innerer Wert = (50 €-40 €) x 0,1 = 1,00 €

Optionsschein „am Geld“: Innerer Wert= (40 € – 40 €) x 0,1 =0,00 €

Optionsschein „aus dem Geld“: Innerer Wert = (30 € – 40 €) x 0,1= 0,00 €

Warum europäische oder amerikanische Art?

Die Bezeichnung „europäische Art“ oder „amerikanische Art“ bezieht sich allein auf das Ausübungsrecht. Bei Optionsscheinen „europäischer Art“ kann die Ausübung nur zum Laufzeitende erfolgen. Bei Optionsscheinen „amerikanischer Art“ kann die Ausübung zu jedem Zeitpunkt innerhalb der Laufzeit des Optionsscheines erfolgen. Dies bedeutet allerdings nicht, dass der Optionsschein während der Laufzeit nicht jederzeit veräußert werden kann.

Was ist das Bezugsverhältnis?

Optionsscheine werden oftmals mit einem Bezugsverhältnis angeboten. Das Bezugsverhältnis gibt an, wie viele Optionsscheine benötigt werden, um eine Einheit des Basiswertes (z.B. Aktie) abzubilden. Ist das Bezugsverhältnis 1:1 stellt ein Optionsschein eine Einheit des Basiswertes dar. Beträ

Unterschied von Optionsscheinen zu Optionen, Futures und Turbo-Zertifikaten

Der Unterschied zwischen Optionsscheinen und Optionen

Häufig kommt es vor, dass Optionsscheine mit Optionen gleichgesetzt werden. Doch dieser Vergleich ist nicht korrekt. Während beide eine Laufzeitbegrenzung besitzen und auch mit den „Griechen“ als Aussagekriterium der Bewertung agieren, gibt es gravierende Unterschiede.

Diese Unterschiede beginnen bei den Emittenten von Optionsscheinen und Optionen. Während Optionsscheine von einer Bank emittiert werden, ist bei Optionen keine Bank involviert, die Marktteilnehmer nehmen somit die Stelle des Emittenten ein.

Einen bedeutungsvollen Aspekt stellt das Emittentenrisiko dar. Während bei Optionen die Terminbörse das Emittentenrisiko absichert, hat der Optionsscheinbesitzer niemanden, welcher bei Ausfall des Emittenten einspringen könnte. Sollte die emittierende Bank pleitegehen, wären die Optionsscheine wertlos.

Der Handel von Optionsscheinen erfolgt in der Regel bei einem Broker oder OTC, also direkt mit dem Emittenten. Bei Optionen gestaltet sich der Handel etwas komplexer. Hier ist eine regulierte Terminbörse vonnöten. Beispielhaft sei hier die EUREX genannt.

Ebenso gibt es Unterschiede bei der Preisbildung. Für Optionsscheine ist der Emittent zuständig, den aktuellen Preis zu stellen. Bei Optionen erfolgt die Preisbildung durch Angebot und Nachfrage. Beim Thema Optionsschein-Preisbildung kann es „Überraschungen“ geben, da der Emittent anderer Meinung in Sachen eingepreister Volatilität sein kann als der Anleger.

Weiterhin kann bei Optionsscheinen keine Stillhalterposition eingegangen werden, dies ist bei Optionen möglich.

Der Unterschied zwischen Optionsscheinen und Futures

Im Unterschied zu Futures (und auch zu Optionen) kann der Käufer von Optionsscheinen nicht als Verkäufer agieren. Das heißt, der Anleger kann den Optionsschein kaufen oder verkaufen, jedoch ist eine Stillhalterposition (bei Optionen und Futures möglich) nicht vorgesehen.

Die bei Futures vorhandene Verpflichtung zum Erwerb des Basiswertes besteht bei Optionsscheinen nicht, meist ist im Emissionsprospekt eine Barauszahlung bei entsprechendem Stand des Kurses zum Basispreis vorgesehen.

Der Unterschied zwischen Optionsscheinen und Turbo-Zertifikaten

Ein ganz klarer Unterschied zwischen Optionsscheinen und Zertifikaten besteht in der Ausstattung mit einem Knock-Out Level. Während ein Turbozertifikat mit einem klar definierten Knock-Out Level ausgestattet ist, kommt ein Optionsschein lediglich mit einem Basispreis daher. Wird dieser Basispreis im Fall eines Long-Optionsscheines unterschritten, ist dies vorerst „nicht schlimm“. Der Optionsschein existiert weiter, der Basiswert kann im Zeitraum der Laufzeit des Optionsscheines wieder über den Basispreis des Optionsscheines ansteigen und dem Besitzer trotz zwischenzeitlicher Unterschreitung des Basispreises einen Gewinn bescheren.

Hierbei kommen wir zum nächsten Unterschied. Ein Optionsschein hat eine feste Laufzeit. In dieser Zeitspanne muss der Gewinn erwirtschaftet werden. Ist der Kurswert des Basispreises bei Long-Optionsscheinen zum Laufzeitende über dem Basispreis, bekommt der Anleger die Differenz zwischen aktuellem Kurs und dem Basispreis ausbezahlt. Umgekehrt verhält es sich mit Put-Optionsscheinen genauso. Ein Turbozertifikat hingegen kann eine feste Laufzeit besitzen oder auch unlimited sein. Ein Nachteil der Unlimited-Version ist die permanente Anpassung des Basispreises des Turbozertifikates zuungunsten des Zertifikatsbesitzers.

| Optionsschein | Optionen | Futures | Turbo KO Zertifikate | |

| Emission | Bank | Marktteilnehmer | Marktteilnehmer | Bank |

| Handel | Broker oder OTC | Terminbörse | Terminbörse | Broker oder OTC |

| Preisbildung | Emittent | Angebot und Nachfrage | Angebot und Nachfrage | Emittent |

| Laufzeit | feste Laufzeit | feste Laufzeit | feste Laufzeit | feste Laufzeit oder endlos |

| Stillhalterposition | nicht möglich | möglich | möglich | nicht möglich |

| Risiko | Emittentenrisiko | Terminbörse | Terminbörse | Emittentenrisiko |

Bewertungsmöglichkeiten von Optionsscheinen

Es stehen einige Möglichkeiten zur Verfügung, mit denen Optionsscheine bewertet werden können. Hervorzuheben sind hier das Black & Scholes Modell sowie das Binomialmodell. Weiterhin ist eine Bewertung mittels eines Optionsscheinrechners möglich.

- Black & Scholes Modell: Das Black & Scholes Modell versucht den theoretischen (fairen) Wert einer Option (oder eines Optionsscheines) zu ermitteln. Das Black & Scholes Modell besteht aus vielen Formeln und Bestandteilen. Darum soll an dieser Stelle nicht näher darauf eingegangen werden. Weitere Informationen zu diesem mathematischen Modell incl. der Berechnungsformeln können hier erlesen werden. Der faire Wert nach Black & Scholes wird unter den Optionsscheinkennzahlen aufgeführt.

- Binomialmodell: Auch beim Binomialmodell soll der faire Wert eines Optionsscheines ermittelt werden. Dazu werden die Möglichkeiten einer positiven und negativen Entwicklung des Basispreises eines Optionsscheines in der Zukunft angenommen. Somit wird der Optionsscheinpreis innerhalb einer Zeiteinheit bei Veränderung des Basiswertes um eine festgelegte Einheit ermittelt. Nähere Informationen zu dieser Bewertungsmöglichkeit sind hier zu finden.

Optionsscheinrechner

Um die Entwicklung der vielfältigen Einflussfaktoren auf Optionsscheine abschätzen zu können, bieten einige Internetportale Optionsscheinrechner an. Mit diesem nützlichen Tool können Szenarien abgebildet werden, wie sich der Optionsscheinpreis in Zukunft unter dem Einfluss der einzelnen Faktoren verhält.

Optionsscheinrechner können zum Beispiel bei Onvista genutzt werden, oder auch bei der Société Générale direkt.

Weitere ausführliche Informationen inklusive eines Praxisbeispiels zum Thema Optionsscheinrechner sind in meinem Artikel über Optionsscheinrechner nachlesbar.

Optionsscheine handeln: welche Strategien gibt es?

Allseits bekannt sind die Bezeichnungen Straddle und Strangle. Mit diesen Strategien wird auf beide Marktrichtungen gleichzeitig gesetzt.

Bei einem Straddle kauft der Anleger gleichzeitig einen Call sowie einen Put Optionsschein auf denselben Basiswert. Beide Scheine sollten „am Geld“ notieren und einen identischen Basispreis besitzen. Weiterhin sollten Bezugsverhältnis und Laufzeit der Optionsscheine gleich sein. Ein Gewinn für den Anleger entsteht bei einer starken Bewegung des Basiswertes. Durch ansteigende Volatilität werden sich die Optionsscheine verteuern und eine Seite (Call oder Put) übersteigt den Wert der anderen Position. Steigt eine Seite der Strategie so weit an, dass sie die Kaufkosten (incl. Ordergebühren) beider Optionsscheinposten übersteigt, entsteht ein Gewinn.

Ähnlich wie beim Straddle werden bei einem Strangle ebenfalls ein Call und ein Put Optionschein auf denselben Basiswert gekauft. Auch hier müssen Laufzeit und Bezugsverhältnis gleich sein. Einziger Unterschied zum Straddle sind die unterschiedlichen Basispreise für die Optionsscheine. Der Gewinn entsteht hier ebenfalls durch starke Bewegung des Basiswertes analog wie beim Straddle durch Volatilitätserhöhung und Überschreitung der Kaufkosten der Optionsschein-Positionen.

Die Erfolgsberechnung stellt sich hierbei folgendermaßen dar.

Ankaufkurs Call Optionsschein: 0,44 €

Ankaufskurs Put Optionsschein: 0,66 €

Beide Scheine zusammen haben einen Kaufkurs von 1,10 €. Dieser Wert muss von einer der beiden Positionen überschritten werden, um einen Gewinn realisieren zu können.

Fallen bei Optionsscheinen Steuern an?

Laufende Erträge, sowie Veräußerungsgewinne, werden seit der Einführung der Abgeltungssteuer in 2009 mit dem Abgeltungssteuersatz von 25 % besteuert. Zu dem Abgeltungssteuersatz kommen noch Solidaritätszuschlag und ggf. Kirchensteuer dazu.

Realisierte Verluste können mit allen anderen Gewinnen aus Kapitalvermögen, wie zum Beispiel Fondserträge, Zinsen, Dividenden, Kursgewinne usw., komplett und unbefristet verrechnet werden.

Der Abgeltungssteuersatz gilt somit für alle Hebelprodukte.

Lesetipp: Trading und Steuern

Persönliche Erfahrungen des Autors mit Optionsscheinen

Der Einsatz von Optionsscheinen sollte sehr gut überlegt werden. Ohne genaue Kenntnis der Optionsscheinkomponenten kann es rasch zu großen Verlusten kommen. Da es sich hier um gehebelte Produkte handelt, ist es empfehlenswert, vorerst in einem Demo-Konto die Hebelwirkung kennenzulernen.

Ein weiteres Thema zu den persönlichen Erfahrungen mit Optionsscheinen ist die Auswahl des „richtigen“ Einstiegszeitpunktes. Den gibt es wie allgemein an der Börse nicht. Allerdings gibt es eine Situation, in welcher man möglichst keine Optionsscheine zur Anlage erwägen sollte. Fällt der Basiswert (z.B. die Aktie) recht schnell, kann sich die implizite Volatilität des Optionsscheines massiv erhöhen. Somit erhöht sich ebenfalls der Preis des Optionsscheines. Durch Abbau dieser beinhalteten Volatilität reduziert sich logischerweise dann der Optionsscheinpreis. Somit kann es vorkommen, dass das angenommene Szenario „Basiswert steigt und Optionsschein steigt ebenso“ eigentlich recht gut analysiert wurde, nur fällt der Optionsscheinpreis durch die zurückgehende Volatilität trotz Anstieg des Basiswertes.

Im folgenden Bild ist die Auswirkung des Rückganges der Volatilität um 10 % bei einem Optionsschein dargestellt. Obwohl alle anderen Parameter unverändert geblieben sind, halbierte sich der Optionsscheinpreis fast durch den Volatilitätsrückgang!

Weiterhin sollte der Optionsschein-Interessent auf Sonderaktionen achten, bei welchen der Broker in Verbindung mit bestimmten Emittenten Orderkosten erlässt. Allerdings muss dabei ganz genau auf die Konditionen geschaut werden, z.B. ab welcher Anlagehöhe der Orderrabatt gewährt wird.

Zur Höhe des Anteils von Optionsscheinen am Gesamtdepot kann nur davor gewarnt werden, einen hohen Anteil dieser Hebelprodukte im Depot anzustreben. Da es sich hier um Hebelprodukte handelt, sollte es sich nur um eine Beimischung im Depot handeln, der Anteil von Hebelprodukten nur ein Minimum (weit unter 1 %) des Gesamtdepots ausmachen.

Ein simples Beispiel zur Erfolgsberechnung

Die Frage, wie kann ich nun schnell und unkompliziert bei dieser Vielfalt von Einflussfaktoren manuell (ohne Optionsscheinrechner) ausrechnen, welche Erfolgsaussichten mein Optionsschein hat? Einfach würde dies bei einem Optionsschein „am Geld“ funktionieren. Ohne weitere Faktoren zu berücksichtigen, könnte bei einem Delta von 0,50 eine Veränderung des Optionsscheines um 0,50 € bei einer Bewegung des Basispreise (z.B. Aktie) angenommen werden. (bei einem Bezugsverhältnis von 1:1)

Eleganter lässt sich der zukünftige Wert eines Optionsscheines mit der Kennzahl Omega berechnen. Wie oben beschrieben ist Omega ein um den Hebel bereinigtes Delta. Hierzu ein kleines Beispiel:

Die Aktie XY hat einen aktuellen Kurswert von 50 €.

Der Call Optionsschein auf die Aktie XY hat einen Basispreis von 49 € und einen Kurs von 0,43 €.

Das Omega des Optionsscheines beträgt 3,55.

Somit erhöht sich der Optionsscheinpreis bei Anstieg der Aktie XY von 1 % um 3,55 %.

Sollte die XY Aktie um 10 % steigen, würde sich der Optionsschein auf ca. 0,58 € verteuern.

Ein Omega in Höhe von 3,55 % bedeutet bei einem Anstieg der XY Aktie um 10 % einen Zugewinn für den Optionsschein von 35,5 %.

Formel zur Berechnung des zukünftigen Optionsscheinpreises mittels der Kennzahl Omega.

Preis Optionsschein nach Anstieg Basiswert = ((Anstieg XY Aktie x Omega Optionsschein x Optionsscheinpreis)/100) + Optionsscheinpreis

(0,58 €=((10 % x 3,55 % x 0,43 €)/100)+0,43 €)

Bei diesem Beispiel muss beachtet werden, dass diese Berechnung nur einen ungefähren Anhaltspunkt für den zukünftigen Optionsscheinpreis liefern kann. Genauere Kalkulationen (incl. Zeitwertverfall und Volatilitätsänderung) liefert die Anwendung eines Optionsscheinrechners, wie oben beschriebe

Checkliste zur Optionsscheinauswahl

Worauf sollte man beim Optionsscheinkauf besonders achten? Hierzu einige Anregungen.

- nach heftigen Marktreaktionen (und auch sonst) sollte die im Optionsschein eingepreiste Volatilität unbedingt beachtet werden

- Passt mein erwartetes Szenario zur gewünschten Marktrichtung?

- Ist die Laufzeit des Optionsscheines meinem Szenario angepasst? (Die Laufzeit des Optionsscheines sollte etwas länger als das geschätzte Eintreffen meines Szenarios sein.)

- Habe ich bedacht, dass es sich bei Optionsscheinen um Hebelprodukte mit Totalverlustrisiko handelt und mein Money Management darauf abgestimmt?

Fazit dieses Artikels über Optionsscheine

Optionsscheine sind interessante Instrumente, um gehebelt an Marktentwicklungen partizipieren zu können. Allerdings besitzen sie sehr viele Parameter, welche sich positiv wie auch negativ auf die Preisgestaltung auswirken können. Im Gegensatz zu Turbo-Zertifikaten, bei welchen die Berechnung recht einfach zu bewerkstelligen ist, kann dies bei Optionsscheinen aufgrund der zahlreichen Faktoren nicht so einfach geschehen. Eine gewisse Abhängigkeit vom Emittenten bei der Kursstellung ist teilweise vorhanden, auch in Bezug auf die eingepreiste Volatilität. Ohne ausreichende Kenntnis der Einflussfaktoren sollte kein Realgelddepot mit Optionsscheinen abgebildet werden.

Weiterhin sollten Optionsscheine nur als Beimischung für ein Depot ausgewählt werden. Wie Hebelprodukte allgemein sollten Optionsscheine eine absolut untergeordnete Rolle im Depotanteil ausmachen.

Wichtige Begriffe

- Basiswert: Als Basiswert wird das Bezugsobjekt bezeichnet, auf welches sich der Optionsschein bezieht. Hierbei kann es sich zum Beispiel um einen Index handeln oder auch Aktien.

- Basispreis: Preis, zu welchem der Basiswert zurückgegeben werden kann

- Laufzeit (Verfallstermin): maximaler Zeitpunkt, zu dem der Optionsschein abgerechnet wird

- Bezugsverhältnis: Anzahl der Optionsscheine, welche notwendig ist, um eine Einheit des Basiswertes abzubilden

- Call Schein: Optionsschein, welcher auf steigende Kurse des Basiswertes setzt

- Put Schein: Optionsschein, welcher auf fallende Kurse des Basiswertes setzt

FAQ über Optionsscheine

Was ist ein Optionsschein?

Ein Optionsschein ist ein Finanzderivat, das dem Inhaber das Recht, aber nicht die Verpflichtung einräumt, einen bestimmten Basiswert (wie eine Aktie, einen Index, Rohstoffe oder Währungen) zu einem festgelegten Preis und zu einem bestimmten Zeitpunkt oder innerhalb eines bestimmten Zeitraums zu kaufen (Call) oder zu verkaufen (Put).

Was sind Call- und Put-Optionsscheine?

Ein Call-Optionsschein gibt dem Inhaber das Recht, den zugrunde liegenden Basiswert zu einem bestimmten Preis zu kaufen. Ein Put-Optionsschein hingegen gibt dem Inhaber das Recht, den Basiswert zu einem bestimmten Preis zu verkaufen.

Was ist der Unterschied zwischen Optionsscheinen und Optionen?

Optionen sind standardisierte Verträge, die an Terminbörsen gehandelt werden, während Optionsscheine individuell strukturierte Produkte sind, die von Finanzinstituten emittiert und an der Börse gehandelt werden.

Was bedeutet die Hebelwirkung bei Optionsscheinen?

Die Hebelwirkung bedeutet, dass Sie mit einem kleinen Kapitaleinsatz eine große Position im Basiswert steuern können. Dies kann zu höheren Gewinnen führen, aber auch zu höheren Verlusten, wenn sich der Markt gegen Sie bewegt.

Was passiert, wenn mein Optionsschein ausläuft?

Wenn Ihr Optionsschein ausläuft, ohne dass er ausgeübt wird (also wenn er “aus dem Geld” ist), dann verliert er seinen gesamten Wert und Ihr Investment ist verloren.

Wie wird der Preis eines Optionsscheins bestimmt?

Der Preis eines Optionsscheins wird durch eine Reihe von Faktoren beeinflusst, darunter der Preis des Basiswerts, der Ausübungspreis, die verbleibende Laufzeit bis zum Verfall, die Volatilität des Basiswerts und der risikofreie Zinssatz.

Wie kann ich mit Optionsscheinen Geld verdienen?

Sie können Geld verdienen, indem Sie den Optionsschein kaufen und dann zu einem höheren Preis verkaufen, oder indem Sie den Optionsschein ausüben, wenn er “im Geld” ist und der Unterschied zwischen dem Preis des Basiswerts und dem Ausübungspreis zu Ihren Gunsten ist.

Wie riskant sind Optionsscheine?

Optionsscheine sind riskante Finanzinstrumente, da sie durch ihre Hebelwirkung zu hohen Gewinnen, aber auch zu hohen Verlusten führen können. Der Verlust ist auf den gezahlten Betrag für den Schein begrenzt, dieser kann aber vollständig verloren gehen.

Kann jeder in Optionsscheine investieren?

In Theorie ja, aber Optionsscheine sind komplexe Finanzinstrumente und erfordern ein gutes Verständnis der Finanzmärkte und Risikomanagement-Techniken. Es wird empfohlen, dass nur erfahrene Anleger in Optionsscheine investieren und gegebenenfalls professionelle Beratung in Anspruch nehmen.

Kann ich meine Optionsscheine jederzeit verkaufen?

Ja, solange der Markt geöffnet ist und es einen Käufer gibt, können Sie Ihre Optionsscheine jederzeit verkaufen.