Trading Steuern erklärt in 60 Sekunden

- Um den Trading Gewinn korrekt zu versteuern, ist es entscheidend, sämtliche Erträge und Verluste präzise zu erfassen und in die Berechnung der Abgeltungsteuer einzubeziehen.

- Beim Prop Trading können Gewinne je nach Vertragsgestaltung entweder als Arbeitslohn oder als gewerbliche Einkünfte besteuert werden.

- Ab dem 01.01.2009 müssen Kapitalerträge auch dann versteuert werden, wenn sie länger als 1 Jahr gehalten werden.

- Kapitalerträge werden mit der sogenannten Abgeltungsteuer in Höhe von 25 % veranschlagt. Dazu kommt noch der Solidaritätszuschlag in Höhe von 5,5 % und ggf. die Kirchensteuer und der Sparer-Pauschbetrag..

Einführung: Warum ist das Thema Trading Steuern so wichtig?

Viele Trader konzentrieren sich ausschließlich auf ihre Handelsstrategien und Gewinne, doch sie vergessen dabei oft einen entscheidenden Faktor: die Besteuerung ihrer Erträge. Dabei kann eine falsche oder unzureichende Steuerplanung dazu führen, dass ein großer Teil der hart erarbeiteten Trading-Gewinne an das Finanzamt fließt. Wer hier nicht vorbereitet ist, riskiert nicht nur eine unnötig hohe Steuerlast, sondern möglicherweise auch Probleme mit den Finanzbehörden.

Die steuerliche Behandlung von Trading-Einnahmen hängt von mehreren Faktoren ab, darunter:

- Art des Tradings: Handelt es sich um Aktien, CFDs, Futures oder Kryptowährungen?

- Häufigkeit der Transaktionen: Unterscheidet das Finanzamt zwischen privatem Trading und gewerblichem Handel?

- Wohnsitz des Traders: Gilt die deutsche Abgeltungssteuer oder greifen internationale Steuerregelungen?

Je nach Situation können sich enorme Unterschiede bei der Besteuerung ergeben. Während langfristig orientierte Anleger oft nur Abgeltungssteuer auf Kapitalerträge zahlen, könnten Daytrader oder professionelle Händler unter die Einkommens- oder Gewerbesteuerpflicht fallen.

Steuern als Kostenfaktor – Warum die richtige Steuerstrategie bares Geld spart

Steuern sind für Trader nicht nur eine gesetzliche Verpflichtung, sondern auch ein entscheidender Kostenfaktor. Ohne eine kluge Steuerplanung kann es passieren, dass ein erheblicher Teil der Rendite durch Steuerabzüge geschmälert wird. Hier einige der wichtigsten steuerlichen Herausforderungen, die Trader kennen sollten:

- Verlustverrechnungslimits: Seit 2021 dürfen Verluste aus Termingeschäften nur noch bis zu 20.000 Euro pro Jahr steuerlich verrechnet werden.

Update: Februar 2025: Aufhebung der Verlustverrechnungsbeschränkungen

Mit der gesetzlichen Änderung durch das JStG 2024 werden diese besonderen Verlustverrechnungskreise vollständig und rückwirkend aufgehoben. Alle offenen Fälle profitieren von der neuen Regelung, sodass Verlustvorträge nun uneingeschränkt mit sämtlichen Kapitalerträgen verrechnet werden können. Damit reagiert der Gesetzgeber auch auf das wiederholt geäußerte Argument, dass die bisherigen Beschränkungen das Prinzip der Leistungsfähigkeit verletzen könnten. - Keine automatische Steuerabführung bei Auslandsbrokern: Wer außerhalb Deutschlands tradet, muss seine Steuerverpflichtungen selbst in der Steuererklärung angeben.

- Unterschiedliche Steuerregelungen für verschiedene Anlageklassen: Aktien, ETFs, Derivate und Kryptowährungen unterliegen jeweils eigenen steuerlichen Vorschriften.

Fehlendes Wissen kann teuer werden – Risiken einer falschen Besteuerung

Viele Trader unterschätzen die Risiken, die mit einer falschen oder unvollständigen Steuererklärung einhergehen. Dazu gehören:

- Hohe Nachzahlungen und Strafen: Wer Gewinne nicht korrekt versteuert, riskiert erhebliche Nachforderungen durch das Finanzamt.

- Probleme bei Betriebsprüfungen: Vor allem Daytrader, die hohe Handelsvolumina haben, können bei einer unklaren steuerlichen Einstufung schnell ins Visier der Finanzbehörden geraten.

- Verlust steuerlicher Optimierungsmöglichkeiten: Ohne fundiertes Wissen über Steuerstrategien verschenken viele Trader Geld, das sie legal hätten sparen können.

Das Thema Trading Steuern ist komplex, aber enorm wichtig. Ein grundlegendes Verständnis über steuerliche Vorschriften hilft dabei, nicht nur rechtliche Probleme zu vermeiden, sondern auch langfristig die Steuerlast zu optimieren. Im weiteren Verlauf dieses Ratgebers zeigen wir dir detailliert, wie Trading-Gewinne versteuert werden, welche Steuerstrategien sich lohnen und wie du deine Trading-Gewinne bestmöglich schützt.

Fazit: Wer sich mit Trading Steuern auskennt, sichert sich Vorteile

Das Thema Trading Steuern ist komplex, aber enorm wichtig. Ein grundlegendes Verständnis über steuerliche Vorschriften hilft dabei, nicht nur rechtliche Probleme zu vermeiden, sondern auch langfristig die Steuerlast zu optimieren. Im weiteren Verlauf dieses Ratgebers zeigen wir dir detailliert, wie Trading-Gewinne versteuert werden, welche Steuerstrategien sich lohnen und wie du deine Trading-Gewinne bestmöglich schützt.

Grundlagen: Wie werden Trading-Gewinne in Deutschland versteuert?

Wer in Deutschland tradet und dabei Gewinne erzielt, muss diese versteuern. Das gilt unabhängig davon, ob du gelegentlich Aktien kaufst oder als Daytrader täglich hunderte von Transaktionen tätigst. Entscheidend ist, wie der Staat deine Einnahmen einstuft – als Kapitalertrag oder als gewerbliche Einkünfte.

Die Steuerpflicht betrifft verschiedene Ertragsarten, darunter:

- Kursgewinne aus dem Handel mit Aktien, ETFs, CFDs, Futures oder Kryptowährungen

- Dividenden und Ausschüttungen aus Wertpapieren

- Zinsen aus Bonds oder anderen festverzinslichen Wertpapieren

- Einkünfte aus Termingeschäften wie Futures, Optionen und Hebelprodukten

Aber Achtung: Nicht jeder Trader zahlt automatisch die gleiche Steuer. Je nach Handelsaktivität und Assetklasse kann die Besteuerung stark variieren.

Abgeltungssteuer oder Einkommensteuer – welche Steuer greift beim Trading?

1. Die Abgeltungssteuer: Standardregelung für Privatanleger

Für die meisten privaten Trader greift die Abgeltungssteuer, die eine pauschale Steuer auf Kapitalerträge vorsieht:

- 25 % Kapitalertragsteuer + 5,5 % Solidaritätszuschlag (+ ggf. Kirchensteuer)

- Effektiv: 26,375 % Steuerbelastung (ohne Kirchensteuer)

- Keine Berücksichtigung des persönlichen Einkommenssteuersatzes

Die Abgeltungssteuer wird direkt von der Bank oder dem Broker abgeführt, wenn sich dieser in Deutschland befindet. Dies erleichtert die Steuererklärung, da keine separate Meldung an das Finanzamt notwendig ist.

2. Einkommensteuer: Wann Trading als gewerbliche Tätigkeit gilt

Nicht jeder Trader kann sich mit der Abgeltungssteuer begnügen. Wer sehr aktiv handelt – insbesondere als Daytrader oder mit hohem Kapitalumschlag – kann vom Finanzamt als gewerblicher Trader eingestuft werden.

Das bedeutet:

- Gewinne unterliegen nicht mehr der pauschalen Abgeltungssteuer.

- Stattdessen gilt die persönliche Einkommensteuer (bis zu 45 % Spitzensteuersatz).

- Es fällt zusätzlich Gewerbesteuer an (je nach Gemeinde ca. 14-17 %).

- Trader müssen eine Gewerbeanmeldung vornehmen und eine doppelte Buchführung führen.

Wann wird man als gewerblicher Trader eingestuft?

Es gibt keine eindeutige Grenze, aber folgende Faktoren können auf eine gewerbliche Tätigkeit hinweisen:

- Sehr hohe Trading-Frequenz (mehrere hundert bis tausende Trades pro Jahr)

- Nutzung von Fremdkapital oder automatisierten Handelssystemen

- Handel im Auftrag Dritter (z. B. durch Copy Trading)

- Eigene Trading-Software oder professionelle Infrastruktur

Falls du als gewerblicher Trader eingestuft wirst, kann eine Trading-GmbH oder eine andere Unternehmensform steuerliche Vorteile bringen – dazu später mehr.

Steuerpflichtige Erträge im Trading – was du versteuern musst

Je nach Anlageklasse gibt es unterschiedliche steuerliche Regelungen. Hier ein Überblick:

| Einnahmeart | Steuerliche Behandlung |

|---|---|

| Aktiengewinne | Abgeltungssteuer (26,375 %), aber Teilfreistellung für bestimmte Fonds |

| Dividenden | Abgeltungssteuer (26,375 %), Quellensteuer anrechenbar |

| Forex-/CFD-Trading | Abgeltungssteuer, aber mit Sonderregelungen für Hebelprodukte |

| Futures & Optionen | Abgeltungssteuer, aber Verlustverrechnungsbeschränkung (max. 20.000 € p. a.) Mit der gesetzlichen Änderung durch das JStG 2024 werden diese besonderen Verlustverrechnungskreise vollständig und rückwirkend aufgehoben. |

| Kryptowährungen | Einkommensteuer, aber steuerfrei nach 1 Jahr Haltefrist |

| ETF- und Fondsgewinne | Teilfreistellung (30 % bei Aktien-ETFs, 15 % bei Mischfonds) |

Wichtig: Gewinne aus Kryptowährungen unterliegen nicht der Abgeltungssteuer, sondern der regulären Einkommensteuer – allerdings sind sie steuerfrei, wenn sie länger als ein Jahr gehalten wurden!

Verlustverrechnung: So kannst du Verluste steuerlich geltend machen

Nicht jeder Trade bringt Gewinne – doch was passiert mit Verlusten?

Verlustverrechnung innerhalb der gleichen Einkunftsart

- Verluste aus Aktiengeschäften können mit Aktiengewinnen verrechnet werden.

- Verluste aus CFDs, Forex oder Termingeschäften dürfen nur bis 20.000 € pro Jahr mit Gewinnen verrechnet werden (gesetzliche Einschränkung seit 2021). Mit der gesetzlichen Änderung durch das JStG 2024 werden diese besonderen Verlustverrechnungskreise vollständig und rückwirkend aufgehoben.

Kein Verlustausgleich zwischen Kapitalerträgen und anderen Einkünften

- Ein Minus aus dem Trading kann nicht mit Gehaltseinkommen oder anderen Einkommensarten verrechnet werden.

- Verluste, die nicht verrechnet werden können, dürfen ins nächste Jahr vorgetragen werden.

Abgeltungsteuer vs. Einkommensteuer: Was gilt für Trader?

Die Besteuerung von Trading-Gewinnen ist nicht immer gleich. Während die meisten Privatanleger von der pauschalen Abgeltungsteuer betroffen sind, kann es für sehr aktive Trader oder professionelle Händler passieren, dass sie in die Einkommensteuerpflicht oder sogar die Gewerbesteuerpflicht rutschen. In diesem Abschnitt erklären wir die Unterschiede und was Trader beachten müssen.

1. Die Abgeltungsteuer – die Standardregelung für private Trader

Wie funktioniert die Abgeltungsteuer?

Seit 2009 unterliegen Kapitalerträge in Deutschland grundsätzlich der Abgeltungsteuer. Diese beträgt:

- 25 % Kapitalertragsteuer

- 5,5 % Solidaritätszuschlag (auf die Kapitalertragsteuer)

- ggf. Kirchensteuer (8–9 %, je nach Bundesland)

Effektiv ergibt sich eine Steuerbelastung von 26,375 % (ohne Kirchensteuer).

Wichtige Merkmale der Abgeltungsteuer:

- Sie wird direkt vom Broker abgeführt, wenn dieser in Deutschland ansässig ist.

- Gewinne aus Aktien, ETFs, Anleihen, CFDs, Futures, Optionen etc. unterliegen ihr.

- Es gibt keine Berücksichtigung des persönlichen Steuersatzes – egal ob jemand 10.000 € oder 500.000 € verdient, die Steuer bleibt gleich.

- Freistellungsauftrag: Trader können bis zu 1.000 € (bzw. 2.000 € bei Ehepaaren) steuerfrei behalten, indem sie einen Freistellungsauftrag beim Broker einrichten.

Beispiel:

Ein Trader erzielt im Jahr 2024 50.000 € Gewinn mit Aktien.

- Abgeltungsteuer: 12.500 € (25 %)

- Solidaritätszuschlag: 687,50 € (5,5 % von 12.500 €)

- Gesamtsteuerlast: 13.187,50 € (26,375 %)

Sonderfälle bei der Abgeltungsteuer

- Aktienfonds & ETFs: Hier gibt es eine Teilfreistellung (z. B. 30 % für Aktien-ETFs).

- Kryptowährungen: Fallen nicht unter die Abgeltungsteuer, sondern unter die Einkommensteuer!

2. Wann gilt die Einkommensteuer? – Die gewerbliche Trading-Falle

Nicht alle Trader dürfen die Abgeltungsteuer nutzen. In bestimmten Fällen stuft das Finanzamt Trading als gewerbliche Tätigkeit ein. Dann fallen Einkommensteuer und ggf. Gewerbesteuer an.

Wann wird Trading als gewerblich eingestuft?

Es gibt keine festen Grenzen, aber folgende Kriterien können auf eine gewerbliche Tätigkeit hinweisen:

- Hohe Trading-Frequenz: Mehrere hundert oder tausende Trades pro Jahr

- Sehr kurze Haltezeiten: Insbesondere Intraday-Trading (Daytrading)

- Hauptberufliche Trading-Tätigkeit: Keine andere Einkommensquelle

- Einsatz professioneller Tools & Algorithmen: Automatisiertes Trading

- Trading mit Fremdkapital oder im Auftrag Dritter

Wichtig: Eine Einstufung als gewerblicher Trader geschieht nicht automatisch. Es gibt Fälle, in denen selbst Daytrader mit Tausenden von Transaktionen pro Jahr nicht als gewerblich eingestuft wurden. Entscheidend ist immer das Gesamtbild der Trading-Aktivität.

Was passiert, wenn Trading als gewerblich eingestuft wird?

Keine Abgeltungsteuer mehr – stattdessen Einkommensteuer

- Gewinne unterliegen dem persönlichen Einkommensteuersatz (bis zu 45 % Spitzensteuersatz).

- Wer z. B. als Alleinstehender über 62.810 € verdient, zahlt bereits 42 % Einkommensteuer.

Gewerbesteuerpflicht

- Gewerbesteuer fällt an, wenn das Trading als gewerbliche Tätigkeit gewertet wird.

- Der Gewerbesteuersatz variiert je nach Stadt/Gemeinde (ca. 14-17 %).

- Die ersten 24.500 € Gewinn sind von der Gewerbesteuer befreit (gilt für Einzelunternehmer).

Doppelte Buchführung & Steuerpflichten

- Ein gewerblicher Trader muss eine Gewerbeanmeldung machen.

- Es gilt eine Pflicht zur Buchhaltung (Bilanzierung oder Einnahmen-Überschuss-Rechnung).

Beispiel:

Ein Daytrader verdient 100.000 € im Jahr.

- Einkommensteuer (bei 42 % Satz): 42.000 €

- Gewerbesteuer (z. B. 15 % auf 75.500 € → nach Freibetrag): 11.325 €

- Gesamtsteuerlast: 53.325 €

Das bedeutet: Gewerbliche Trader zahlen oft deutlich mehr Steuern als private Trader!

3. Trading-GmbH als Alternative – eine Lösung für Vieltrader?

Viele professionelle Trader überlegen, ob sie ihr Trading über eine GmbH laufen lassen sollen. Das hat einige steuerliche Vorteile:

- Nur 15 % Körperschaftsteuer statt bis zu 45 % Einkommensteuer

- Gewerbesteuer kann oft verrechnet werden

- Keine Verlustverrechnungsbeschränkung wie bei Privatpersonen

- Reinvestitionen innerhalb der GmbH steuerlich günstiger

Aber:

- Gewinne, die aus der GmbH privat entnommen werden, unterliegen der Abgeltungsteuer (Kapitalertragsteuer).

- Laufende Kosten für Buchhaltung & Steuerberater sind höher als bei privaten Tradern.

- Nicht jeder Trader profitiert von einer GmbH – eine genaue Steuerberatung ist notwendig!

Fazit: Abgeltungsteuer oder Einkommensteuer – was gilt für dich?

| Kriterium | Abgeltungsteuer (26,375 %) | Einkommensteuer (bis zu 45 % + Gewerbesteuer) |

|---|---|---|

| Privater Trader | ✅ Standard für Aktien, ETFs, Forex, CFDs | ❌ Nein |

| Wenig Trades/Jahr | ✅ Ja | ❌ Nein |

| Daytrading / hoher Umsatz | ❌ Nein | ✅ Ja, wenn gewerblich |

| Hauptberuflicher Trader | ❌ Nein | ✅ Ja, oft gewerblich |

| GmbH-Trader | ❌ Nein | ✅ Ja, aber 15 % Körperschaftsteuer |

Für 95 % der privaten Trader gilt die Abgeltungsteuer – es sei denn, du wirst als gewerblicher Trader eingestuft. Wer sehr aktiv tradet, sollte prüfen, ob eine Trading-GmbH eine steuerliche Alternative ist.

Im nächsten Abschnitt erfährst du, wie die Besteuerung für verschiedene Anlageklassen – Aktien, Forex, Futures & Krypto – funktioniert und welche Besonderheiten es gibt!

Steuerliche Behandlung nach Anlageklassen: Aktien, Forex, CFDs, Futures und Kryptowährungen

Nicht alle Finanzprodukte werden steuerlich gleich behandelt. Je nach Anlageklasse gibt es unterschiedliche Regelungen, insbesondere bei der Besteuerung von Gewinnen, Verlustverrechnung und Sonderregelungen. In diesem Abschnitt erfährst du, welche steuerlichen Besonderheiten für Aktien, ETFs, Forex, CFDs, Futures, Optionen und Kryptowährungen gelten.

1. Aktien-Trading: Kapitalertragsteuer und Verlustverrechnung

Besteuerung von Aktiengewinnen

Gewinne aus Aktien werden grundsätzlich über die Abgeltungsteuer zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer versteuert. Für gewöhnlich zahlen deutsche Anleger beim Aktienhandel zwischen 26 und 28 % Steuern. Bleiben die erzielten Gewinne jedoch unter dem Freibetrag von 1.000 €, fallen keine Steuern an.

Wichtige Punkte:

- Gewinne aus Aktienverkäufen sind immer steuerpflichtig (kein Haltefristen-Bonus).

- Freistellungsauftrag: Gewinne bis 1.000 € (2.000 € bei Ehepaaren) bleiben steuerfrei.

- Verlustverrechnung: Verluste aus Aktienverkäufen können nur mit Gewinnen aus Aktienverkäufen verrechnet werden (nicht mit anderen Kapitalerträgen).

Beispiel:

- Kauf von 100 Tesla-Aktien für 50.000 €

- Verkauf für 70.000 € → Gewinn: 20.000 €

- Steuerlast: 5.275 € (26,375 % von 20.000 €)

Besteuerung von Dividenden

Dividenden werden ebenfalls mit 25 % Abgeltungssteuer (+ Soli & Kirchensteuer) besteuert.

Besonderheit:

Wenn du Aktien mit Quellensteuer (z. B. aus den USA) hältst, kann diese mit der deutschen Steuer verrechnet werden.

Steuern bei Zertifikaten

Die Art der gehandelten Zertifikate spielt seit 2009 keine steuerliche Rolle mehr. Seitdem werden alle Arten von Zertifikaten genauso versteuert wie Aktien, CFDs oder sonstige Finanzinstrumente.

2. Forex- & CFD-Trading: Abgeltungssteuer & Sonderregelungen

Forex- und CFD-Trading unterliegt der Abgeltungssteuer von 25 %.

Trading Steuern beim CFD Handel

Beim Handel mit CFDs ist die Abgeltungsteuer in Höhe von 25 % ebenfalls zu beachten. Tradet man CFDs, wird die hierbei anfallende Steuer entweder direkt vom Online-Broker abgeführt (deutscher Anbieter), oder aber selbstständig in der entsprechenden Steuererklärung angegeben.

Trading Steuern beim Forex-Handel

Prinzipiell werden auch sämtliche Gewinne aus dem Handel mit Devisen (Forex) versteuert. Der Steuersatz tritt auch hier in Form einer Abgeltungsteuer von 25 % auf. Diese werden bei einem inländischen Online-Broker automatisch und pauschal eingezogen; bei einem ausländischen Online-Broker hingegen müssen diese manuell abgeführt werden.

Lesetipp: CFD Steuern erklärt

3. Futures & Optionen: Besonderheiten bei der Verlustverrechnung

Futures, Optionen und andere Derivate unterliegen ebenfalls der Abgeltungssteuer von 25 %.

Besonderheiten:

- Futures & Optionen auf Aktien → Steuerlich oft günstiger als CFDs

- Optionsprämien → Beim Verkauf sind Prämien als Gewinn zu versteuern

Futures und Trading Steuern

Die Besteuerung von Futures erfolgt über die Abgeltungsteuer, welche 25 % vom Kapitalertrag ausmacht. Der Sparer-Pauschbetrag in Höhe von 1.000 € sowie auch die Option, die gemachten Trades mit den Aktiengewinnen zu verrechnen.

Trading Steuern beim Optionshandel

Unter dem Strich gilt es im Optionshandel zwischen zwei Arten an relevanten Gewinnen und Verlusten zu unterscheiden.

GuV durch Optionsgeschäfte

Gewinne werden im Handel mit Optionen durch Stillhalterprämien erzeugt. Und zu Verlusten kommt es durch das Rollen oder „Glattstellen“ von Optionen.

Grundsätzlich können Gewinne und Verluste bis zu einem bestimmten Grad gegeneinander verrechnet werden.

Gewinne aus dem Optionshandel gelten als Kapitalertrag und unterliegen somit auch ganz normal der Abgeltungsteuer.

Den Gewinn, der zu versteuern ist, wird so berechnet:

(Stillhalterprämie – Provision) – (Aufwendungen für Optionsrückkauf + Provision)

Jedes Optionsgeschäft wird dabei einzeln betrachtet und der Gewinn daraus wird separat von anderen Options-Trades berechnet. Am Ende werden alle Gewinne aus den einzelnen Trades addiert, um den gesamten Optionsgewinn zu ermitteln, der versteuert werden muss.

GuV durch die Ausübung von Optionen

Die Gewinne oder Verluste aus der Ausübung von Optionen werden getrennt von Gewinnen oder Verlusten aus dem regulären Optionshandel betrachtet und können nicht gegeneinander verrechnet werden.

Die „Ausübung von Optionen“ bedeutet, dass man als Besitzer einer Option das Recht hat, ein Wertpapier zu einem bestimmten Preis zu kaufen oder zu verkaufen. Wenn man dieses Recht ausübt, kauft oder verkauft man das Wertpapier zu diesem Preis. Je nachdem, ob der Preis höher oder niedriger ist als der aktuelle Marktpreis, macht man damit Gewinn oder Verlust. Wenn die Option nicht ausgeübt wird, verfällt sie in der Regel am Verfalltag wertlos.

Gewinne oder Verluste aus Aktien werden als Kapitalerträge betrachtet und unterliegen der Abgeltungsteuer. Wenn du hingegen einen Long-Call oder einen Long-Put kaufst und später von deinem Ausübungs-Recht Gebrauch machst, verhält sich das etwas anders. Die Kosten für den Kauf der Long-Optionen (die Prämie, die an den Stillhalter gezahlt werden musste) werden nach einem Urteil des Bundesfinanzhofs als „Anschaffungskosten“ für die entsprechende Aktie betrachtet.

Das bedeutet, dass Options- und Aktiengeschäfte in diesem Fall nicht getrennt voneinander betrachtet werden.

4. Kryptowährungen: Haltefrist entscheidet über Steuerfreiheit

Beim Handel mit digitalen Währungen wie Bitcoin, Ethereum & Co. besteht eine Freigrenze in Höhe von 600 € im Jahr, unter die grundsätzlich sämtliche privaten Veräußerungsgeschäfte innerhalb eines Jahres fallen. Werden beim Handel mit Kryptowährungen Zinsgewinne erzielt, ist auch hier die Abgeltungsteuer zu entrichten – unabhängig davon, wie lange diese schon im Besitz des Anlegers sind.

Kryptowährungen werden in Deutschland anders als Aktien, Forex oder Futures besteuert. Sie fallen nicht unter die Abgeltungssteuer, sondern unter die Einkommensteuer – aber mit einer entscheidenden Besonderheit:

Steuerfrei nach 1 Jahr Haltefrist!

- Krypto-Gewinne sind steuerfrei, wenn du die Coins mindestens 12 Monate hältst.

- Bei einem Verkauf innerhalb eines Jahres sind Gewinne steuerpflichtig.

- Verluste aus Krypto-Transaktionen können nur mit Krypto-Gewinnen verrechnet werden.

Beispiel 1 – Haltefrist über 1 Jahr (steuerfrei):

- Kauf von Bitcoin für 10.000 € → Verkauf nach 2 Jahren für 50.000 €

- Gewinn: 40.000 €

- Steuer: 0 € (da länger als 1 Jahr gehalten)

Beispiel 2 – Haltefrist unter 1 Jahr (steuerpflichtig):

- Kauf von Ethereum für 5.000 € → Verkauf nach 6 Monaten für 10.000 €

- Gewinn: 5.000 €

- Steuerpflichtig zum persönlichen Einkommensteuersatz (bis zu 45 %!)

Wichtige Punkte:

- Staking oder Lending kann die Haltefrist von 1 Jahr auf 10 Jahre verlängern!

- Gewinne aus Krypto-Trading (z. B. durch Daytrading) sind ebenfalls einkommensteuerpflichtig.

- Kein automatischer Steuerabzug – Krypto-Trader müssen Gewinne selbst in der Steuererklärung angeben.

Lesetipp: CoinTracking Erfahrungen

5. ETF- und Fonds-Trading: Teilfreistellung als Steuervorteil

ETF- und Fondsgewinne werden ähnlich wie Aktien besteuert, aber mit einer Besonderheit: Teilfreistellung der Erträge.

ETFs verkörpern den Gegenpol zum kurzfristigen Daytrading, da Anleger hier in der Regel langfristig (meistens über mehrere Jahre) investieren und sich dadurch ein Vermögen aufbauen möchten. Ist das mit den Trading-Steuern dann hier anders geregelt?

Nein. Auch bei langfristigen Investments in ETFs fällt beim Verkauf die Abgeltungsteuer an.

Steuervorteile durch Teilfreistellung:

- Aktien-ETFs: 30 % der Gewinne steuerfrei (nur 70 % steuerpflichtig)

- Mischfonds: 15 % steuerfrei

- Immobilienfonds: Je nach Auslandsanteil bis zu 80 % steuerfrei

Beispiel:

- Du erzielst mit einem Aktien-ETF 10.000 € Gewinn

- Steuerpflichtig sind nur 7.000 €

- Abgeltungssteuer auf 7.000 €: 1.843 € statt 2.637 €

Tipp: Wer langfristig in ETFs investiert, kann durch Teilfreistellungen Steuern sparen.

Fazit: Welche Anlageklasse ist steuerlich am besten?

| Anlageklasse | Steuersatz | Besonderheit |

|---|---|---|

| Aktien | 25 % Abgeltungssteuer | Verluste nur mit Aktiengewinnen verrechenbar |

| Dividenden | 25 % Abgeltungssteuer | Quellensteuer kann angerechnet werden |

| Forex & CFDs | 25 % Abgeltungssteuer | |

| Futures & Optionen | 25 % Abgeltungssteuer | |

| Kryptowährungen | Einkommensteuer (bis 45 %) | Steuerfrei nach 1 Jahr Haltefrist |

| ETFs & Fonds | 25 % Abgeltungssteuer | Teilfreistellung von 15-30 % |

Wie wird Copy Trading versteuert?

Das Konzept des Copy Trading (auch als Social Trading bekannt) besteht unter dem Strich darin, dass unerfahrene Trader („Follower“) die Handelsaktivitäten von erfahrenen Tradern („Top-Trader“) 1:1 kopieren und im eigenen Portfolio nachbilden.

Aus steuerlicher Perspektive gibt es hier dementsprechend auch zwei Seiten zu betrachten.

Steuern bei den Followern:

Ob du selbst auf deine Handelsidee gekommen bist oder Trades von anderen nachhandelst, macht aus steuertechnischer Sicht keinen Unterschied.

Handelst du Aktien, CFDs, Forex oder ähnliche Handelsinstrumente, werden die daraus resultierenden Gewinne ganz normal als Kapitaleinkünfte mit der Abgeltungsteuer versteuert.

Tradest du hingegen Kryptowährungen oder Rohstoffe nach, zählen daraus resultierende Gewinne als sonstige Einkünfte, die nach dem persönlichen Einkommensteuersatz versteuert werden.

Steuern bei den Top-Tradern:

Dieselbe Besteuerung gilt natürlich auch vor die „Top-Trader“. Allerdings gibt es in diesem Kontext noch den Aspekt der gewerblichen Tätigkeit zu berücksichtigen. Verdienst du mit dem Copy Trading Geld, indem andere Personen dir folgen, musst du die daraus resultierenden Einnahmen gegebenenfalls gewerblich versteuern.

Steuern für Daytrading

Der Weg zum erfolgreichen Daytrader ist in der Regel steinig und setzt voraus, dass man einiges an Zeit und Mühe investiert. Das Thema Steuern wird dabei vor allem am Anfang häufig erst einmal beiseite geschoben. Denn schließlich hat man ja mit dem kurzfristigen Traden selbst alle Hände voll zu tun.

Aber Fakt ist: Auch im Daytrading fallen logischerweise Steuern an.

Aus steuerlicher Sicht gilt fürs Daytrading dasselbe wie fürs Swing-Trading. Und zwar die Abgeltungsteuer. Zuzüglich Solidaritätszuschlag und ggf. der Kirchensteuer:

Steuern im Daytrading:

- Abgeltungsteuer: 25 % auf die Kapitalerträge

- Solidaritätszuschlag: 5,5 % auf die Abgeltungsteuer

- Kirchensteuer – falls Sie der Kirche noch angehörig sind

Und auch Daytrader genießen einen Freibetrag in Höhe von 1.000 € (bei Ehepaaren sind es 2.000 €) – sofern ein Freistellungsauftrag bei der jeweiligen Bank oder beim deutschen Online-Broker eingereicht wurde. Andernfalls können zu viel gestellte Steuern auch hier nachträglich über die Steuererklärung zurückgeholt werden.

Dabei gilt: Sämtliche Erträge sind direkt steuerpflichtig – unabhängig davon, wie lange Sie die Anlagen halten.

Abgeführt wird die Steuer direkt von den entsprechenden Banken bzw. Online-Brokern, über die getradet wird, was bedeutet, dass die Kapitaleinkünfte nicht mehr beim Finanzamt aufgeführt werden müssen.

Ausnahme: Dies gilt nicht, falls du über einen ausländischen Broker tradest. Denn in diesem Fall müssen die Erträge regulär in der Steuererklärung angegeben werden.

Lesetipp: Daytrading Steuern – der komplette Guide

Wie viel Steuern fallen auf Daytrading Gewinne an?

Das hängt unter anderem davon ab, wie viel du in deiner Haupttätigkeit verdienst. Als Daytrader mit einem mager bezahlten Job fallen beispielsweise keine 25 % Abgeltungsteuer an, da sich die Steuerpflicht hier nach deinem persönlichen Einkommensteuersatz richtet.

Leider werden aber auch in diesem Fall zunächst die vollen 25 % von den Kapitalerträgen von den Brokern eingezogen und ans Finanzamt weitergeleitet. Zu viel gezahlte Beträge kannst du dir dann in der Steuererklärung im Folgejahr wieder zurückholen.

Das sieht dann beispielsweise aus wie folgt:

- Dein Gewinn beträgt 2.000 € und liegt somit 1.000 € über dem Freibetrag

- Dein Broker führt 250 € (+ Soli) direkt ans Finanzamt ab

- Falls dein persönlicher Steuersatz bei 19 % liegt, können du die zu viel gezahlten 6 % in der Steuererklärung des Folgejahres wieder zurückholen.

Beachte: Der zuvor erwähnte Grundfreibetrag in Höhe von 11.604 € gilt natürlich auch im Daytrading.

Steuern bei Leerverkäufen

Ein besonderes Augenmerk kommt dabei auch den sogenannten Leerverkäufen (englisch: short selling) zu. Das short selling beschreibt den Verkauf eines Basiswertes, der sich zum Zeitpunkt dieses Verkaufes nicht im Besitz des Traders befindet, in der Hoffnung, dass es in Zukunft zu einem Wertverlust kommt. Tritt dies in der Folge dann so ein, erzielt man mit dieser Art des Handelns einen Gewinn.

Hierbei gilt es zu beachten, dass die hier anfallenden Trading Steuern direkt beim Verkauf durch den Online-Broker bzw. durch die Bank abgeführt werden – unabhängig davon, ob zu einem späteren Zeitpunkt überhaupt ein Gewinn erzielt wird oder nicht. In Deutschland unterliegen Online-Broker und Depotbanken der Verpflichtung, die Steuern direkt abzuführen. Um dem Abhilfe schaffen zu können, gehen die Anbieter dabei von einem pauschalen Gewinn in Höhe von 30 % aus, welcher dann entsprechend besteuert wird.

Für alle Trader, welche regelmäßig short selling betreiben, erweist es sich aus diesem Grund daher ebenfalls häufig als sinnvoll, zum Jahresende die Anlage KAP in Anspruch zu nehmen und genaue Angaben zu den Tradingaktivitäten anzugeben. Nicht selten kann man hierdurch zu viel gezahlte Steuern wieder zurückfordern.

So können Sie Trading Steuern sparen

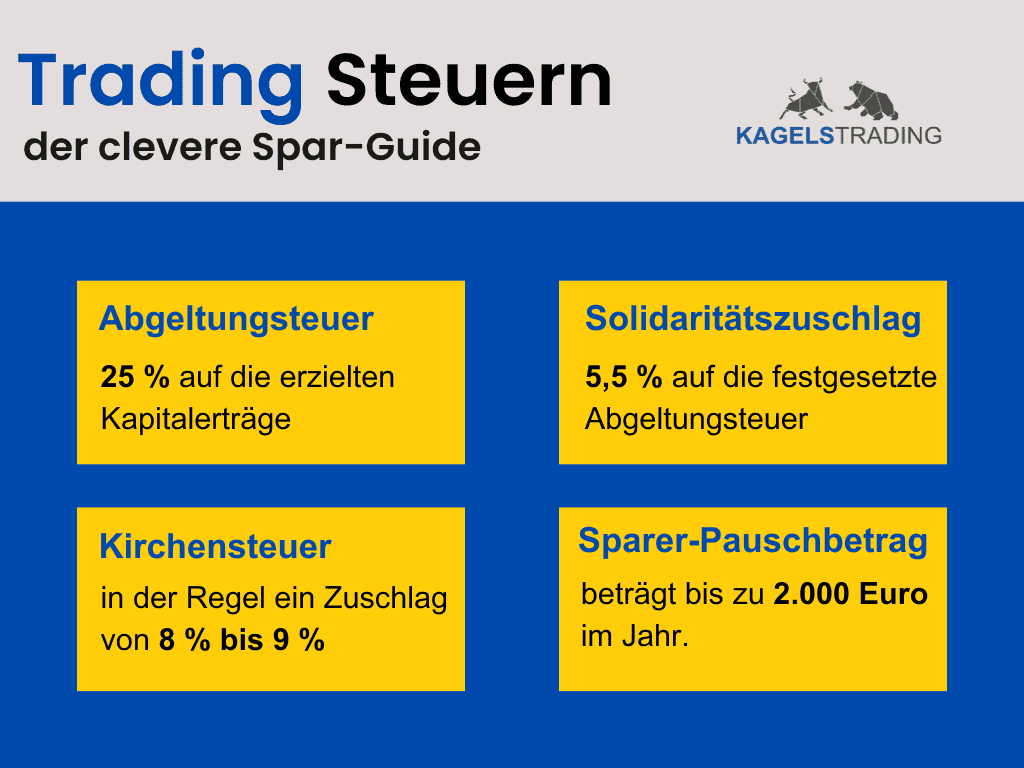

Das Bild zeigt eine detaillierte Infografik, die die verschiedenen steuerlichen Aspekte des Tradings in Deutschland erklärt. Es werden die Abgeltungsteuer von 25 %, der Solidaritätszuschlag von 5,5 % und die möglichen Kirchensteuerabzüge von 8-9 % dargestellt. Außerdem wird der Sparer-Pauschbetrag von bis zu 2.000 Euro für verheiratete Paar erwähnt, der Steuerpflichtige von der Steuerpflicht für einen bestimmten Betrag ihrer Kapitalgewinne befreit.

Darunter werden in vier farbigen Kästen zentrale Informationen zu Steuern und Abgaben in Deutschland aufgelistet:

- Abgeltungsteuer (25 % auf Kapitalerträge)

- Solidaritätszuschlag (5,5 % auf die Abgeltungsteuer)

- Kirchensteuer (8 bis 9 % Zuschlag)

- Sparer-Pauschbetrag (bis zu 2.000 Euro jährlich)

In Deutschland wird auf die Gewinne aus Dividenden und Verkäufen von Aktien, ETFs, Futures, usw. die sogenannte Abgeltungsteuer (bis vor Kurzem noch als Kapitalertragsteuer bekannt) erhoben. Diese wurde im Jahr 2009 eingeführt und ist aktuell mit 25 % auf Kapitalerträge gedeckelt.

Für Einsteiger im Tradingbereich fallen dabei allerdings nicht automatisch die 25 % an Steuern an. Wenn geringe Gewinne erzielt werden, verringert sich auch der Steuersatz entsprechend.

Was jedoch immer hinzukommt, ist der Solidaritätszuschlag. Dieser macht einen Anteil von 5,5 % der gesamten Steuer aus. Und gegebenenfalls kommt noch die Kirchensteuer mit 8 bis 9 % auf die Abgeltungsteuer obendrauf, falls Sie Mitglied einer christlichen Vereinigung sind.

Unter dem Strich ist die Zusammensetzung der Trading-Steuern zwar recht unkompliziert – vielen Brokern fehlen jedoch die entsprechenden individuellen Daten, um das für Sie zu erledigen. Achten Sie also am besten selbst darauf, Ihre Steuergewinne aus dem Trading ordnungsgemäß an das Finanzamt abzuführen.

Übrigens: Über die Steuererklärung können Sie sich in einigen Fällen auch einen Teil der Abgeltungsteuer vom Finanzamt zurückholen – das ist vor allem bei ausländischen Brokern häufig der Fall.

Wie hoch sind die Trading Steuern in Deutschland?

Aber wie viele Steuern fallen denn nun beim Trading genau an?

Das hängt natürlich von mehreren Faktoren ab und kann so pauschal nicht beantwortet werden. Grundsätzlich ist die Zusammensetzung der in Deutschland gültigen Abgeltungsteuer allerdings eindeutig geregelt.

Und zwar mit:

- 25 % Kapitalertragsteuer (also die Steuern auf Gewinne aus Trades und Dividenden) – § 32d EStG Einzelnorm Abs. 1

- 5,5 % Solidaritätszuschlag auf die Höhe der Abgeltungsteuer – SolzG 1995

- Falls Sie Mitglied der Kirche sind: 8 bis 9 % Kirchensteuer auf die Höhe der Abgeltungsteuer – KiStG

Wichtig: In Deutschland müssen Trading Gewinne erst ab 1.000 € versteuert werden. Dazu jedoch gleich noch mehr.

Trading Steuern – Abgeltungssteuer

Die Abgeltungssteuer ist eine pauschale Quellensteuer, die in Deutschland auf Kapitalerträge wie Zinsen, Dividenden oder Gewinne aus Wertpapierverkäufen erhoben wird. Sie beträgt 25 % und wird direkt von der Bank oder dem Broker einbehalten, wodurch der Steuerpflichtige oft von einer zusätzlichen Steuererklärung befreit ist.

Trading Steuern – Solidaritätszuschlag

Der Solidaritätszuschlag ist eine Zusatzabgabe, die neben der Abgeltungssteuer auf Kapitalerträge in Deutschland erhoben wird. Er beträgt 5,5 % der festgesetzten Abgeltungssteuer. Bei Trading Steuern wird der Solidaritätszuschlag also auf die 25 % Abgeltungssteuer auf Gewinne aus dem Trading berechnet.

Beispielsweise würde bei einer Abgeltungssteuer von 100 Euro ein Solidaritätszuschlag von 5,50 Euro anfallen, was die Steuerlast insgesamt erhöht.

Trading Steuern – Kirchensteuer

Die Kirchensteuer ist eine Steuer, die Mitglieder bestimmter Religionsgemeinschaften in Deutschland zahlen müssen. Sie beträgt in der Regel 8 % bis 9 % der Einkommenssteuer, wird aber auch auf Kapitalerträge, die der Abgeltungssteuer unterliegen, angewendet. Bei Trading Gewinnen kann die Kirchensteuer somit direkt auf die festgesetzte Abgeltungssteuer erhoben werden, was die Steuerbelastung der Trader erhöht, wenn sie kirchensteuerpflichtig sind.

Trading Steuern – Sparer-Pauschbetrag

Der Sparer-Pauschbetrag ist ein jährlicher Freibetrag für Kapitalerträge wie Zinsen, Dividenden oder Gewinne aus Wertpapierverkäufen. In Deutschland beträgt er für Einzelpersonen 1000 Euro und für Ehepaare, die gemeinsam veranlagt werden, 2000 Euro. Erträge bis zu diesem Betrag bleiben steuerfrei, alles darüber hinaus unterliegt der Abgeltungsteuer.

Steuern sparen als Trader: welche Möglichkeiten gibt es?

Sie haben das Steuermodell in Deutschland so weit verstanden und wollen jetzt herausfinden, wie Sie als Trader am besten Steuern sparen können?

Nun, da gibt es natürlich die ein oder andere Möglichkeit.

Traden im Ausland

In einigen Ländern fällt nämlich eine vergünstigte oder sogar keine Kapitalertragsteuer an. Als Daytrader genießt man heutzutage in der Regel eine Ortsunabhängigkeit, da das Traden ja im Prinzip von überall auf der Welt aus möglich ist.

Falls Sie also dazu bereit sind, sich an einem anderen Fleck der Erde niederzulassen, können Sie unter Umständen einiges an Steuern sparen.

Hier einige Länder, die im Allgemeinen für ihre Steuervorteile bekannt sind:

- Schweiz

- Singapur

- Vereinigte Arabische Emirate (Dubai)

- Hongkong

- Zypern

- Malta

- Bahamas

- Monaco

- Vereinigtes Königreich

- Zypern

Die steuerlichen Vorteile in diesen Ländern hängen natürlich von vielen Faktoren ab und sind nicht für jeden Trader gleichermaßen zugänglich.

Wichtig zu beachten ist dabei beispielsweise, dass es einen Unterschied macht, ob Sie hauptberuflich traden oder nur so nebenbei.

Denn in einigen Ländern (wie zum Beispiel auch in Zypern oder Malta) sind Kapitalerträge nur dann steuerfrei, wenn Sie diese nicht als Vollzeit-Trader vor Ort erzielt haben.

In anderen Ländern wie Dubai oder den Bahamas sind Sie hingegen auch als Vollzeit-Trader steuerfrei.

Als Trader in Zypern leben? (Video)

Trading Steuern im Ausland – Spezialfälle Zypern & Schweiz

Der Handel über einen ausländischen Online-Broker bringt also sowohl seine Vorteile als auch Nachteile mit sich. Für viele deutsche Anleger und Trader sind in diesem Kontext dabei vor allem die Länder Schweiz und Zypern interessant.

Trading Steuern in der Schweiz

Die Abgeltungsteuer heißt in der Schweiz Verrechnungssteuer (VST) und fällt mit einer Pauschale in Höhe von 35 % deutlich höher aus als in Deutschland. Handeln Sie über einen schweizerischen Online-Broker, werden die Abgaben dort direkt einbehalten und landen gar nicht erst auf Ihrem Konto.

Durch das „Doppelbesteuerungsabkommen“ kann dieser Steuersatz jedoch auf lediglich 15 % gesenkt werden, wenn Sie das „Formular 85“ ausfüllen.

Trading Steuern in Zypern

Zypern ist nicht ohne Grund als Steueroase bekannt und bei vielen Daytradern beliebt. Denn dort fallen beispielsweise keine Steuern auf die Gewinne aus dem CFD- und Forex-Trading an. Dazu müssen Sie allerdings auch den Wohnsitz wechseln, den sogenannten Non-Domiciled-Status erwerben und dort auch tatsächlich den Großteil Ihrer Zeit verbringen, um nicht in Konflikte mit dem Finanzamt zu geraten.

Außerdem sollten Sie sich dort länger als 5 Jahre aufhalten. Denn bei einer früheren Rückkehr können nachträgliche Steuer-Forderungen fällig werden.

Steuern sparen mit einer Trading GmbH?

Was sich bei einigen Anlegern und Tradern einer immer größeren Beliebtheit erfreut, ist das Konzept einer vermögensverwaltenden Trading GmbH. Dabei handelt es sich um eine Unternehmensform speziell zum Steuern sparen.

Eine vermögensverwaltende GmbH ist im Wesentlichen eine Kapitalgesellschaft, die formell als Eigentümer von Wertpapieren oder Vermögenswerten agiert. Wenn Sie eine Beteiligung von 15 % an dieser Gesellschaft haben, kann dies zu erheblichen Steuer-Kürzungen führen.

Gewinne aus Kapitalerträgen bleiben dabei gänzlich unversteuert, solange Sie in der GmbH verbleiben.

Steuerreduzierung und Vermögensstrukturierung für Trader

Weitere Wege, wie man als Trader Steuern sparen kann

Doch Sie müssen sich selbstverständlich nicht direkt nach Dubai absetzen, um als Trader Steuern sparen zu können. Denn es gibt auch noch eine Reihe an generellen Tipps, die Sie in Betracht ziehen sollten.

- Verluste geltend machen: Als Trader können Sie Verluste nutzen, um Ihre Steuerlast zu reduzieren. So können beispielsweise Verluste aus dem Verkauf von Wertpapieren mit Gewinnen aus anderen Wertpapieren verrechnet werden, um die Steuerschuld zu senken.

- Langfristige Investitionen tätigen: Halten Sie Ihre Wertpapiere langfristig, können Sie möglicherweise von günstigeren Steuersätzen für langfristige Kapitalgewinne profitieren.

- Steuern auf Dividenden minimieren: Sie können auch versuchen, Steuern auf Dividendenerträge zu minimieren, indem Sie in Unternehmen investieren, die eine niedrigere Dividendensteuer haben oder in Ländern investieren, die eine geringere Dividendensteuer haben.

- Steueroptimiert handeln: Nicht zuletzt können Sie Ihre Handelsstrategien auch steueroptimiert gestalten, indem Sie beispielsweise den Verkauf von Wertpapieren auf das nächste Steuerjahr verschieben oder sich für Instrumente entscheiden, die steuerlich günstiger sind.

Steuern sparen durch die Verrechnung von Verlusten

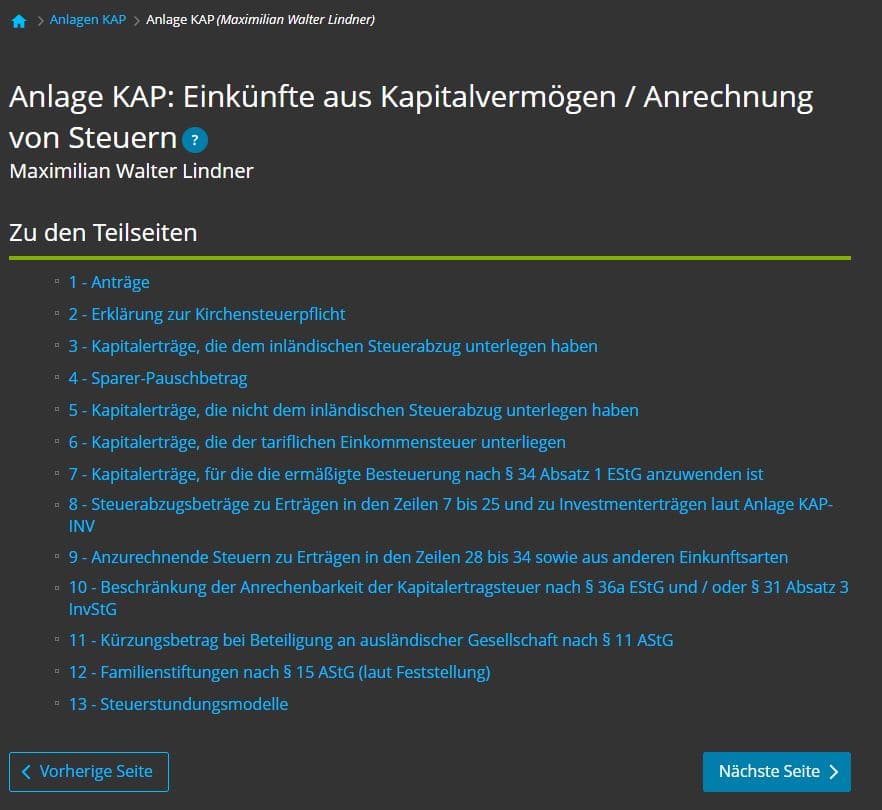

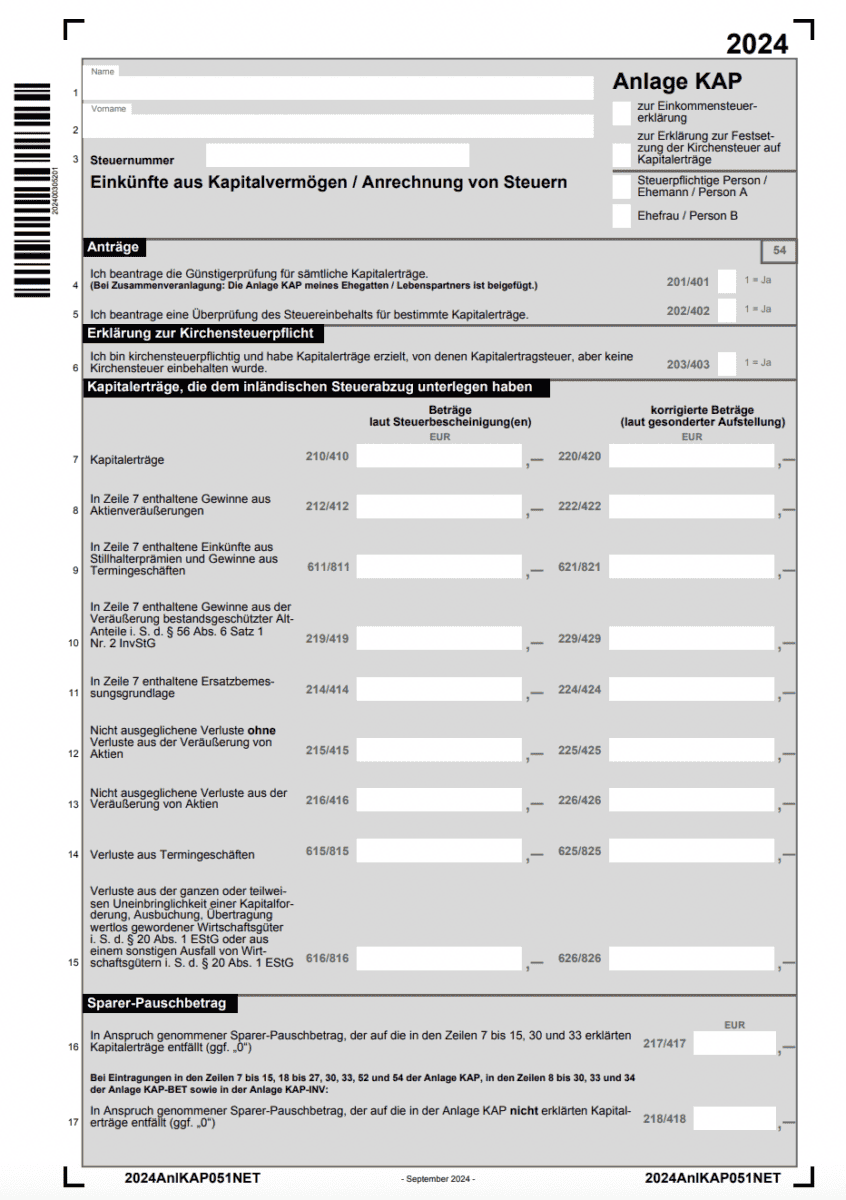

Aber wer muss sich eigentlich darum kümmern, dass der Sparer-Pauschbetrag auch geltend gemacht wird, damit Sie am Ende nicht zu viele Steuern zahlen? Die Antwort: Sie selbst. Und zwar über die Einkommensteuererklärung – genauer gesagt: über die Anlage KAP.

Grundsätzlich sollten Sie die Anlage KAP in den folgenden Fällen ausfüllen:

- Ihr persönlicher Steuersatz liegt unter 25 %: Über die sogenannte „Günstigerprüfung“ können Sie die zu hoch einbehaltene Kapitalertragsteuer zurückfordern.

- Freistellungsauftrag vergessen: Wenn Sie vergessen haben, bei Ihrem Broker einen Freistellungsauftrag einzurichten.

- Verluste nicht mit den Gewinnen verrechnet: Falls Sie die Verluste nicht mit den Gewinnen verrechnet haben.

- Sie waren zu Beginn des Jahres mindestens 64 Jahre alt: Dann steht Ihnen ein steuermindernder Altersentlastungsbetrag auf Kapitalerträge zu.

Trading Steuern sparen mit der Anlage KAP

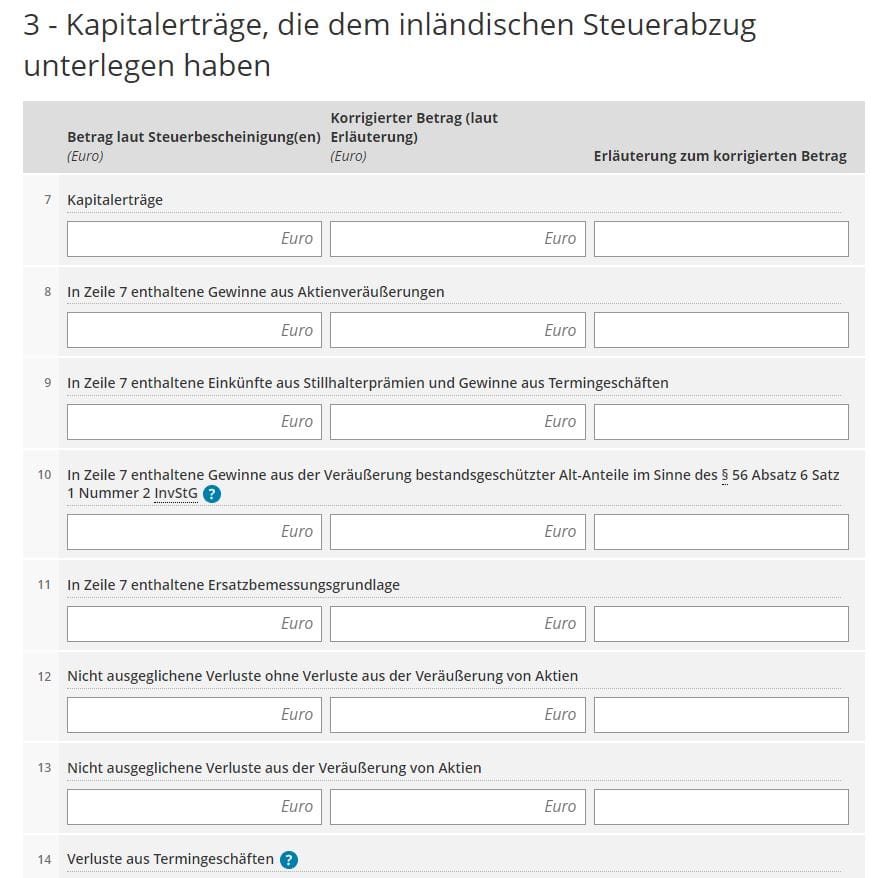

Um beim Trading Steuern optimal zu sparen, sollten Sie sicherstellen, dass Sie Verluste korrekt geltend machen und mit Gewinnen verrechnen. Am Ende des Jahres erhalten Sie von Ihrem Broker oder Ihrer Bank eine Liste aller Transaktionen. Diese Liste zeigt, wie viel Sie an der Börse oder beim Broker verdient und wie viel Sie verloren haben.

In der Anlage KAP können Sie dann die realisierten Verluste mit den realisierten Gewinnen aus Kapitalerträgen verrechnen.

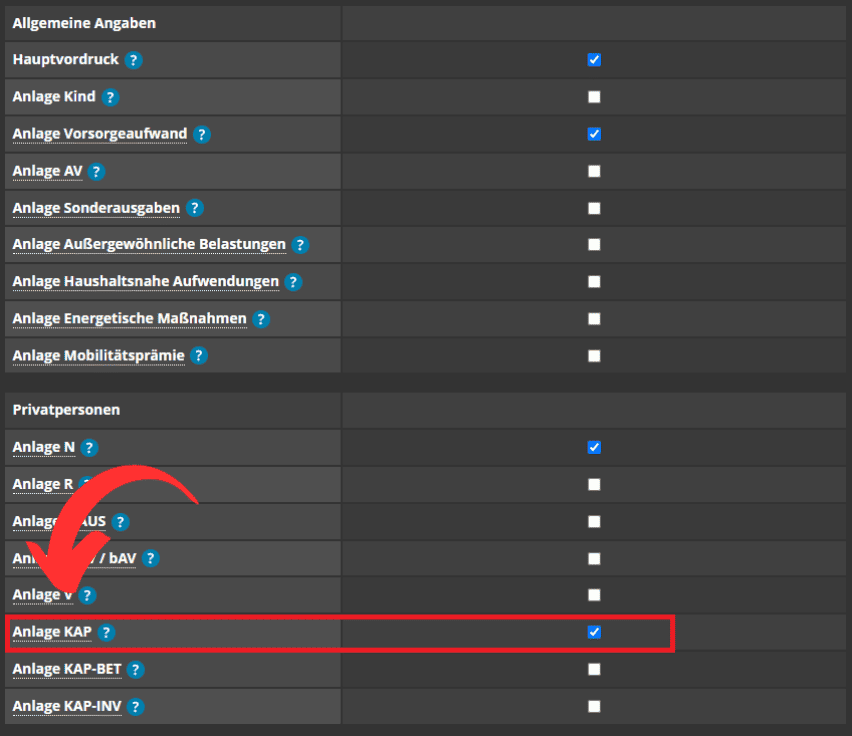

Hinweis: Die Anlage KAP müssen Sie in der Einkommensteuererklärung manuell hinzufügen, indem Sie unten links auf den Button „Anlagen hinzufügen“ klicken.

Für die korrekte Einreichung von Gewinnen und Verlusten sollten Sie eine Trading Steuer Verlustverrechnung bei Ihrem Broker beantragen. Diese Unterlagen müssen in der Regel bis zum 15. Dezember beim Finanzamt vorliegen, sonst wird der Verlust auf das nächste Jahr übertragen.

Deutsche Banken und Online-Broker kümmern sich in der Regel um die ordnungsgemäße Verrechnung von Gewinnen und Verlusten. Darüber hinaus ist es ebenfalls möglich, bei einem Wechsel des Online-Brokers die gemachten Verluste auf den neuen Anbieter „mitzunehmen“, um diese am Jahresende dann steuerlich geltend machen zu können.

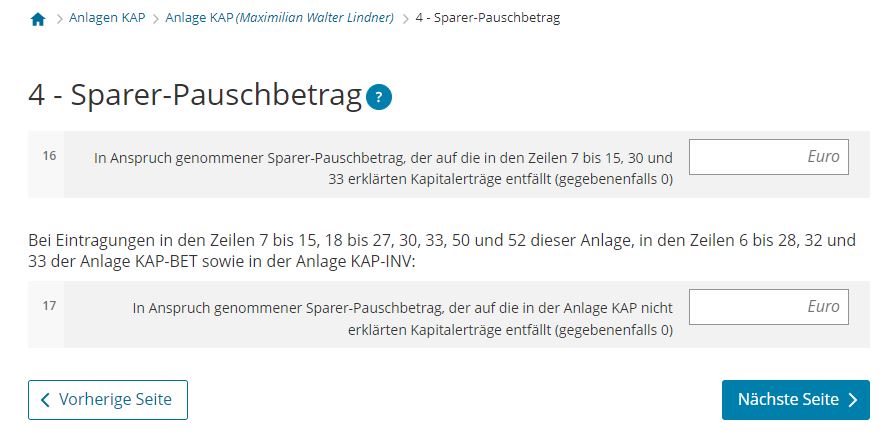

So machen Sie den Sparer-Pauschbetrag in der Anlage KAP geltend

Um Steuern zu sparen und Ihren Freibetrag von 1.000 € zurückzuerhalten, setzen Sie frühzeitig eine Steuererklärung auf, in der Sie alle Gewinne und Verluste eintragen. Wenn diese 1.000 € nicht übersteigen, erstattet Ihnen das Finanzamt die zu viel gezahlte Abgeltungsteuer.

Hier eine kurze praktische Anleitung:

1. Loggen Sie sich in Ihrem Elster-Account ein und öffnen Sie Ihre Einkommensteuererklärung

Hier geben Sie Ihre Gewinne und Verluste an. Wenn Ihre Gewinne unter 1.000 € liegen, werden Ihnen die bereits gezahlten Steuern direkt auf Ihr Konto zurückerstattet.

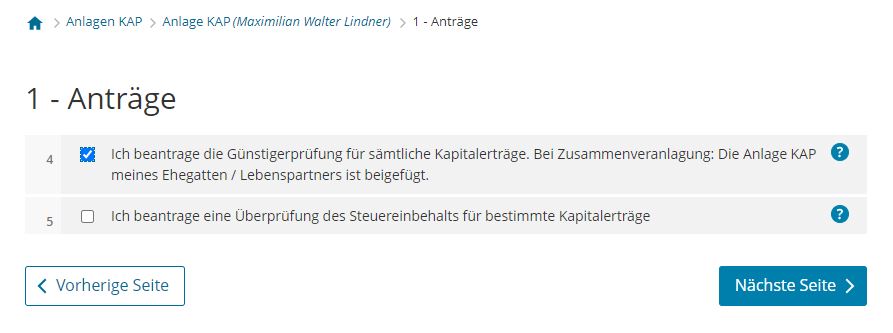

2. Setzen Sie in der Anlage 1 einen Haken bei „Günstigerprüfung beantragen“

Setzen Sie in der Anlage KAP unbedingt einen Haken für die Günstigerprüfung, damit der Sachbearbeiter automatisch den festen Steuersatz von 25 % mit Ihrem tatsächlichen Steuersatz vergleicht.

Denn liegt Ihr persönlicher Steuersatz beispielsweise nur bei 20 %, wird bei einer Günstigerprüfung dieser Satz (statt der üblichen 25 % Abgeltungsteuer) verwendet.

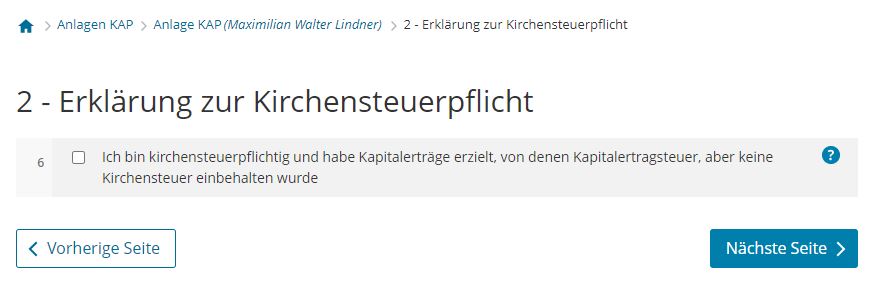

3. Machen Sie kirchensteuerrechtliche Angaben

Im nächsten Teil erklären Sie, ob Sie kirchensteuerpflichtig sind oder nicht. Setzen Sie hier keinen Haken, wird auch keine Kirchensteuer veranschlagt.

4. Geben Sie Ihre Kapitalerträge an

Anschließend können Sie Ihre Gewinne und Verluste aus dem Handel mit Wertpapieren, Forex und anderen Kapitalerträgen erfassen. Das Finanzamt prüft dann, ob Sie den Sparer-Pauschbetrag überschritten haben oder nicht.

4. Machen Sie Angaben zum Sparer-Pauschbetrag

Im nächsten Schritt geht es dann speziell um den Sparer-Pauschbetrag. Haben Sie diesen bei Ihrem Broker über einen Freistellungsantrag eingefordert, führt Ihr Broker erst dann Steuern ab, wenn Sie die Gewinngrenze von 1.000 € überschreiten. Haben Sie einen Freistellungsauftrag bei Ihrem Broker genutzt? Dann einfach die entsprechende Summe eintragen, die Sie bereits in Anspruch genommen haben. Wenn nicht? Dann in das Feld einfach 0 € eintragen.

Wie werden Steuern beim Trading berechnet?

Zunächst gilt es, sich bewusst zu machen, auf welche Weise die Trading Steuern berechnet werden. Im Gegensatz zu klassischen Angestellten fällt beim Trading keine Einkommensteuer an. Stattdessen wird hier eine andere Berechnungsgrundlage angewandt, die sogenannte Abgeltungsteuer, da mit Kapital gehandelt wird. Die noch vor einiger Zeit als Kapitalertragssteuer bezeichnete Steuer ist mittlerweile bei einem Prozentsatz von 25 % des Gewinns abgeregelt.

Für Einsteiger im Tradingbereich fallen dabei allerdings nicht automatisch die 25 % an Steuern an. Denn werden lediglich geringe Gewinne erzielt, wird auch ein entsprechend niedrigerer Steuersatz fällig.

Was jedoch immer hinzukommt, ist der Solidaritätszuschlag. Dieser macht einen Anteil von 5,5 % der gesamten Steuer aus. Und ggf. kommt noch die Kirchensteuer obendrauf.

Ein bedeutender Einflussfaktor, welcher beim Thema Trading und Steuern beachtet werden sollte, betrifft das Land, in welchem getradet wird. Aus diesem Grund soll im Folgenden näher beleuchtet werden, welche Unterschiede es beim Trading über einen deutschen bzw. über einen ausländischen Online-Broker zu berücksichtigen gilt.

Rechenbeispiel

- 6.000 € Gewinn aus dem Handel mit Aktien.

- Abzug von 1.000 € Sparer-Pauschbetrag (6.000 € – 1.000 € = 5.000 €).

- Die Abgeltungsteuer beträgt 1.250 € (0,25 x 5.000 € = 1.250 €).

- Zuzüglich 5,5 % Solidaritätszuschlag (0,055 x 1.250 € = 68,75 €).

- Steuerlast gesamt: 1.250 € + 68,75 € = 1.318,75 €

Bei Mitgliedern einer kirchlichen Vereinigung kommt entsprechend noch die Kirchensteuer mit dazu.

Wird beim Trading ein Gewerbeschein benötigt?

Für viele Trader stellt sich auch die Frage, ob es einen Gewerbeschein erfordert, wenn man an der Börse handeln möchte. Im Gegensatz zur ordnungsgemäßen Abführung von Steuern, ist eine Anmeldung beim Gewerbeamt jedoch nicht notwendig. Solange man lediglich für sich selbst tradet, muss daher kein Gewerbe angemeldet werden.

Dies ändert sich allerdings, wenn man das Traden für andere Personen übernimmt. In diesem Falle muss ein Gewerbe beim zuständigen Amt angemeldet werden. Weiterhin gilt dies auch für Trading Coaches, welche ihr Know-how kostenpflichtig an andere Anleger weitergeben.

Können Trading-Gebühren steuerlich als Werbungskosten abgesetzt werden?

Gebühren, die beim Trading anfallen, fallen in den Bereich der sogenannten Werbungskosten, welche bis zum Jahr 2009 steuerlich geltend gemacht werden konnten. Seit der Einführung der Abgeltungsteuer von 25 % auf alle Kapitaleinkünfte gibt es jedoch ein Abzugsverbot für Werbungskosten.

Ergo: Anfallende Gebühren – wie z.B. Bearbeitungs- sowie Vermögensverwaltungsgebühren – werden in der Steuererklärung somit nicht mehr berücksichtigt.

Stattdessen werden diese über den Sparerpauschbetrag abgegolten, der ab 2023 bei 1.000 € für Alleinstehende (vorher 801 €) und 2.000 € für Verheiratete (vorher 1.602 €) liegt. Deshalb können Trading-Gebühren nicht separat steuerlich geltend gemacht werden, da sie bereits durch den Pauschbetrag abgedeckt sind.

Eine Ausnahme gibt es: Liegt dein persönlicher Steuersatz unter 25 %, gilt der persönliche Steuersatz in der normalen Einkommenssteuererklärung. In diesem Fall kann der Sparerpauschbetrag unter bestimmten Voraussetzungen überschritten werden.

Fallen Trading Steuern erst bei Auszahlung an?

Ihre Kursgewinne sind am steigen, weshalb Sie sich allmählich Gedanken über mögliche Steuerzahlungen machen?

Keine Panik: Solange Sie als Trader investiert bleiben, gelten die Gewinne noch nicht als realisiert.

Während dieser Zeitspanne ist es also nicht erforderlich, Steuern zu entrichten. Erst wenn Sie eine Position schließen, werden Steuer fällig. Deutsche Broker behalten dabei direkt die 25 % Abgeltungsteuer plus Solidaritätszuschlag ein und leiten diese anschließend an das Finanzamt weiter.

Ergo: Die Steuerzahlung erfolgt erst bei der Auszahlung der Trading-Gewinne auf das Broker-Konto.

Damit Sie jedoch nicht zu viele Steuern zahlen, sollten Sie unbedingt sicherstellen, dass Sie Ihre Freibeträge richtig ausschöpen und am Ende nicht zu viel zahlen. Daher sollten Sie nach Ende des Jahres unverzüglich eine Anlage KAP in der Steuererklärung erstellen. Auf diese Weise bekommen Sie die zu viel gezahlte Abgeltungsteuer in Deutschland zurück.

Was muss bei der Trading Steuerklärung beachtet werden?

Die Trading Steuererklärung ist ein zentrales Thema für jeden Trader, der in Deutschland aktiv ist. Bei der Erstellung der Steuererklärung für Trading Gewinne ist es wichtig, die steuerlichen Besonderheiten zu kennen und korrekt anzuwenden. Insbesondere werden Kapitalerträge, wie Gewinne aus Aktien, ETFs oder Kryptowährungen, durch die Abgeltungsteuer in Höhe von 25 % besteuert – zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Wichtige Aspekte der Trading Steuererklärung

- Abgeltungsteuer und Sparer-Pauschbetrag: Gewinne unterliegen der Abgeltungsteuer, jedoch profitieren Trader von einem Sparer-Pauschbetrag von 1000 Euro für Einzelpersonen bzw. 2000 Euro für Ehepaare (Stand: 02/2025). Eine korrekte Berechnung hilft dabei, unnötige Steuerzahlungen zu vermeiden.

- Dokumentation und Nachweisführung: Eine lückenlose Aufzeichnung aller Transaktionen und Nachweise (z. B. Handelsprotokolle und Kontoauszüge) ist essenziell, um bei einer möglichen Betriebsprüfung alle relevanten Informationen vorlegen zu können.

- Private Vermögensverwaltung vs. Gewerbliche Tätigkeit: Bei intensivem Handel kann das Finanzamt unter Umständen von einer gewerblichen Tätigkeit ausgehen. Hierbei ist es ratsam, frühzeitig einen Steuerberater zu konsultieren, um die korrekte Einstufung sicherzustellen.

- Digitale Tools und Steuerberater: Der Einsatz von spezialisierten Softwarelösungen und die Beratung durch Experten erleichtert die Erstellung der Steuererklärung und sorgt für eine präzise Umsetzung der gesetzlichen Vorgaben.

Durch eine sorgfältig erstellte Trading Steuererklärung können Trader nicht nur steuerliche Fallstricke vermeiden, sondern auch von möglichen Optimierungen profitieren.

Steuerberatung für Trader

Beispielrechnung zur Ermittlung von Trading Steuern

Damit das ganze verständlich wird, schauen wir uns nun ein kleines Beispiel an. Zuvor jedoch noch einmal alle wichtigen Fakten zur Steuer zusammengefasst:

- Der Grundfreibetrag liegt bei 11.604 €

- Der Sparerfreibetrag liegt bei 1.000 €

- Abgeltungsteuer: 25 % auf die Kapitalerträge

- Solidaritätszuschlag: 5,5 % auf den zu entrichtenden Steuerbetrag

Nun das Beispiel:

Anton ist alleinstehend und konnte im Jahr 2025 einen Gewinn in Höhe von 3.000 € durch das Trading erzielen. Sein reguläres Gehalt liegt über dem Grundfreibetrag.

Die Kapitalerträge liegen über dem Grundfreibetrag und müssen somit wie folgt versteuert werden:

- 3.000 € – 1.000 € = 2.000 € (Abzug des Steuerfreibetrags)

- 25 % x 2.000 € = 500 € (Errechnung der Abgeltungsteuer)

- 5,5 % x 500 € = 27,50 € (Berechnung des Solidaritätszuschlags)

- Einkünfte nach Steuern: 3.000 € – (500 € + 27,50 €) = 2.472,50 €

- Steuern insgesamt: 527,50 €

Die Steuern für den alleinstehenden Anton betragen in diesem Beispiel daher also 527,50 €.

Trading Steuern: Gibt es beim Trading einen Steuerfreibetrag?

Wie bereits zuvor kurz angesprochen wurde, gibt es beim Trading einen sogenannten Steuerfreibetrag. Von diesem profitieren in erster Linie interessierte Anleger und Trader, welche noch am Anfang stehen bzw. nur nebenbei traden und noch überschaubare Gewinne erzielen.

Bis wann sind Trading-Gewinne steuerfrei?

Seit dem 1. Januar 2023 sind Kapitalerträge von alleinstehenden Personen aus Aktien & Co. bis zu 1.000 € komplett steuerfrei (der sogenannte Sparer-Pauschbetrag). Bei Ehepaaren verdoppelt sich dieser Freibetrag auf 2.000 €. Erst die Gewinne, die darüber hinausgehen, werden regulär mit der Abgeltungsteuer versteuert.

Erzielen Sie im Jahr 2025 beispielsweise 1.200 € an Gewinn aus dem Handel mit Wertpapieren, müssen Sie nur 200 € davon versteuern.

Beachte: Es handelt sich dabei um einen Freibetrag und nicht um eine Freigrenze. Denn bei einer Freigrenze müsste der komplette Gewinn (also im Beispiel die ganzen 1.200 €) versteuert werden, sobald diese überschritten wird. Freigrenzen finden sich zum Beispiel im Bereich von privaten Veräußerungsgeschäften (wie dem Verkauf von Immobilien oder Kryptowährungen).

Wichtig: Freistellungsauftrag bei der Bank einreichen

Um den Steuerfreibetrag nutzen zu können, müssen Sie allerdings zuvor einen „Freistellungsauftrag“ bei Ihrer Bank oder Ihrem Kreditinstitut einreichen. Ansonsten behält Ihre Bank die Abgeltungsteuer ein und leitet diese direkt ans Finanzamt weiter, ohne den Freibetrag zu berücksichtigen.

Denn die Abgeltungsteuer ist nämlich eine sogenannte Quellensteuer, was bedeutet, dass diese unmittelbar von der Quelle selbst – also in diesem Fall von der Bank – abgeführt wird. Liegt der Bank kein Freistellungsauftrag vor, werden also Steuern auf sämtliche Kapitalgewinne abgeführt, auch wenn diese unter dem eigentlichen Freibetrag liegen.

Grundsätzlich können Sie sich das zu viel entrichtete Geld aber wieder vom Finanzamt zurückholen. Geben Sie Ihre Gewinne dafür einfach im Nachgang in Ihrer Steuererklärung an. Und zwar in der Anlage KAP.

Der Grundfreibetrag im Jahr 2025

Solange Sie im Jahr 2025 mit Ihrem Gesamteinkommen unter dem Grundfreibetrag in Höhe von 12.096€ bleiben, müssen Sie keine Steuern zahlen. Dabei spielt es auch keine Rolle, ob Ihre Kapitalerträge den Freibetrag von 1.000 € überschreiten oder nicht.

Ist das bei Ihnen der Fall, können Sie beim Finanzamt zusätzlich zur Steuererklärung eine sogenannte „Nichtveranlagungsbescheinigung“ einreichen. Dies lohnt sich eben vor allem dann, wenn Sie generell wenig verdienen, allerdings hohe Kapitalerträge erzielen.

Kleines Beispiel zur Verdeutlichung: Sie erzielen in diesem Jahr mit Ihren Wertpapieren 1.500 € Gewinn und haben ein Jahresgehalt von 9.000 €. Da sie in diesem Fall immer noch unter dem Grundfreibetrag liegen, müssen Sie für Ihre Kapitalerträge keine Steuern zahlen.

Eine Regelung, die vor allem für Geringverdiener und Studenten vorteilhaft ist.

Hinweis: Im Jahr 2025 wurde der Grundfreibetrag auf 12.096€ angehoben.

Die richtige Wahl eines Online-Brokers

An dieser Stelle soll es kurz um die Fragestellung gehen, wie wichtig das Thema Trading und Steuern bei der Auswahl eines Online-Brokers ist. Bei der Suche nach einem geeigneten Anbieter spielen dabei zahlreiche verschiedene Faktoren eine Rolle. So sind neben den verfügbaren Handelsinstrumenten natürlich auch die Handelskonditionen oder der Weiterbildungsbereich sowie die Qualität des Kundenservices von hoher Bedeutung.

Steuerangelegenheiten sollten hingegen prinzipiell nicht ausschlaggebend sein.

Vor allem für Anfänger im Tradingbereich nimmt das Angebot zur Weiterbildung beispielsweise eine deutlich höhere Gewichtung ein. Auch die Frage, ob der Online-Broker ein Demokonto anbietet oder nicht, ist für viele Anleger relevant, um die eigenen Strategien vorab ohne finanzielle Risiken testen zu können.

Welche Trading Steuern sind beim Traden über deutsche Broker zu beachten?

Werfen wir zunächst einen Blick auf die steuerlichen Hintergründe beim Trading über einen deutschen Online-Broker. Dabei ist anzumerken, dass die anfallenden Steuern grundsätzlich in Deutschland entrichtet werden müssen. Wird über eine Bank oder über einen Online-Broker in Deutschland gehandelt, kümmern sich diese auch um die Abführung der Abgeltungsteuer.

In Deutschland müssen die Finanzdienstleister und Broker – wie weiter oben bereits erwähnt – eigenständig dafür sorgen, dass die Steuern ihrer Kunden ordnungsgemäß abgeführt werden. Daher muss man sich als privater Anleger oder Trader nicht wirklich tiefgreifend damit auseinandersetzen, sofern man eben über einen deutschen Anbieter handelt.

Das Traden über einen deutschen Anbieter bringt somit den Vorteil mit sich, dass die Steuern automatisch abgeführt werden und es daher nicht mehr notwendig ist, sich selbstständig darum zu kümmern. Dies kann vor allem für Neulinge im Tradingbereich eine wichtige Entlastung darstellen.

Ein möglicher Nachteil beim Trading in Deutschland liegt darin begründet, dass die Trading Steuern immer direkt abgeführt werden und infolgedessen nicht mehr über das restliche Steuerjahr reinvestiert werden können.

Welche Trading Steuern sind beim Traden über ausländische Broker zu beachten?

Wie bereits erwähnt, sind auch dann Steuern zu zahlen, wenn man über einen ausländischen Finanzdienstleister oder Online-Broker tradet. Allerdings werden die anfallenden Steuern nicht, wie beim deutschen Anbieter, automatisch abgeführt. Stattdessen muss man selbstständig dafür sorgen, dass diese am Jahresende abgeführt werden.

Zwar bringt dies auf der einen Seite einen zusätzlichen Mehraufwand mit sich, jedoch gibt es auf der anderen Seite auch einen Vorteil: Da die zu entrichtenden Steuerbeträge erst am Ende des Jahres fällig werden, können diese Beträge bis dahin noch reinvestiert werden.

Das zusätzliche Geld kann bis dahin also für den Handel mit Wertpapieren weiterhin genutzt werden. Des Weiteren besteht auch die Option, die Steuerzahlung um bis zu 18 Monate in die Länge zu ziehen. Dabei muss allerdings gewährleistet werden, dass bei Ablauf dieser Frist die erforderliche Liquidität vorhanden ist, um die Steuern auch entrichten zu können.

Steuern bei beliebten Brokern

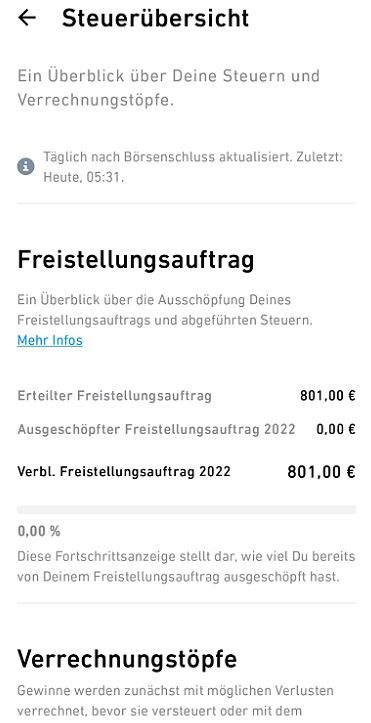

Steuern bei Trade Republic

Der Neobroker Trade Republic erfreut sich bei vielen Privatanlegern und Tradern einer immer größeren Beliebtheit. Daher stellt sich natürlich auch hier die Frage, wie das bei Trade Republic mit den Steuern läuft.

Steuerübersicht bei Trade Republic: Das Wichtigste auf einen Blick

In der App von Trading Republic gibt es eine spezielle Steuerübersicht, wo sich alle relevanten Informationen zum Thema Steuern aufrufen lassen.

Folgen Sie dazu einfach den folgenden drei Schritten:

- Öffnen Sie die Trade Republic App

- Navigieren Sie zu den Einstellungen

- Wählen Sie die Steuerübersicht aus

Und anschließend landen Sie auch schon im Trade Republic Steuermenü, von wo aus Sie die Verrechnungstöpfe sowie den Freistellungsauftrag verwalten können.

So richten Sie bei Trade Republic einen Freistellungsauftrag ein

Weiter oben im Artikel habe ich bereits erklärt, worum es sich bei einem Freistellungsauftrag eigentlich handelt.

Als Kunde haben Sie bei Trade Republic die Möglichkeit, einen solchen Auftrag einzureichen, damit Sie den in aktuell gültigen Freibetrag auch umfassend ausschöpfen können.

Der Freistellungsauftrag gilt Trade Republic Steuern immer nur für das laufende Steuerjahr. Eine rückwirkende Einrichtung ist nicht möglich. Wenn Sie bei Trade Republic Steuern sparen möchten, sollten Sie also auf jeden Fall daran denken, den Freistellungsauftrag rechtzeitig erneuern zu lassen.

Anschließend übermittelt der Online-Broker die im Freistellungsauftrag enthaltenen Daten sowie die Höhe des Freistellungsauftrags an das Bundeszentralamt für Steuern (BZSt).

Führt Trade Republic automatisch Steuern ab?

Ja, da es sich bei Trade Republic um einen deutschen Online-Broker handelt, wird die Abgeltungsteuer (also Kapitalertragsteuer plus Soli und Kirchensteuer) automatisch an das Finanzamt abgeführt.

Kleine Anmerkung: Das gilt jedoch nicht für Kryptowährungen. Denn diese gelten als privates Veräußerungsgeschäft.

Wie werden bei Trade Republic Verluste verrechnet?

Gerade eben habe ich die sogenannten Verrechnungstöpfe schon einmal erwähnt, die es bei Trade Republic gibt.

Denn grundsätzlich gilt ja: Die Gewinne aus dem Verkauf von Wertpapieren oder aus Dividenden können mit den Verlusten verrechnet werden (sofern diese ebenfalls durch den Handel mit Wertpapieren erzeugt wurden).

Zu diesem Zweck gibt es bei Trade Republic den sogenannten Verlustrechnungstopf. Oder besser gesagt gibt es dort sogar zwei:

- Verlustverrechnungstopf Aktien: In diesen Topf kommen alle realisierten Verluste aus Aktienverkäufen.

- Verlustverrechnungstopf Sonstige: In diesen Topf kommen alle sonstigen Verluste. Diese Verluste können nämlich mit den Gewinnen aus ETFs, Dividenden, Zinsen oder Fonds verrechnet werden.

Und diese Trennung hat auch einen Grund: Denn wenn Sie durch Aktienverkäufe Gewinne erzielen, können Sie diese Gewinne mit beiden Verlusttöpfen verrechnen. Wenn Sie jedoch Verluste durch Aktienverkäufe haben, können Sie diese Verluste umgekehrt nur mit Gewinnen aus Aktienverkäufen verrechnen. Nach der Verlustverrechnung wird der Freistellungsauftrag automatisch berücksichtigt.

Scalable Capital Steuern

Auch Scalable Capital hat sich inzwischen zu einem etablierten Online-Broker entwickelt. Schauen wir uns also auch hier kurz an, wie der Anbieter das Thema Trading Steuern handhabt.

Steuern bei Scalable Capital: Das Wichtigste auf einen Blick

Im Gegensatz zu anderen Online-Brokern liefert Scalable Capital einige steuerbezogenen Vorteile:

- Scalable berücksichtigt die individuellen Steuermerkmale von deutschen Kunden bei allen Transaktionen.

- Es gibt eine Auswahl von ETFs mit steuerlich günstigen Merkmalen

- Moderne Anlagetechnologie bei der optimalen Ausschöpfung des erteilten Freistellungsauftrags

So richten Sie sich bei Scalable Capital einen Steuerfreibetrag ein

Um den Sparer-Pauschbetrag bei Scalable zu nutzen, folgen Sie einfach den folgenden 3 Schritten:

- Loggen Sie sich in Ihren Kundenbereich ein

- Klicken Sie im Kundenbereich auf den Menüpunkt „Profil”

- Richten Sie den Freistellungsauftrag im Bereich „Steuern” ein

Scalable schöpft Ihren Freistellungsauftrag mit einer modernen Technologie aus

Zum Ende eines jeden Steuerjahres analysiert die Anlagetechnologie von Scalable Capital Ihr Portfolio. Wenn Ihr Freistellungsauftrag noch nicht vollständig genutzt wurde, verkauft der Algorithmus automatisch ETFs und realisiert Kursgewinne.

Die dadurch erzielten Gewinne werden dann direkt wieder in die entsprechenden Handelsinstrumente investiert. Bei einem Freibetrag von 1.000 € lassen sich laut Scalable Capital somit jährlich bis zu 279,95 € einsparen.

Führt Scalable Capital automatisch Steuern ab?

Genauso wie bei Trade Republic handelt es sich auch bei Scalable Capital um einen in Deutschland ansässigen Online-Broker. Dementsprechend wird die Steuer auch hier direkt von der Depotbank einbehalten.

eToro Steuern

Bei eToro handelt es sich um einen ausländischen Broker, der auch von vielen deutschen Anlegern beim Trading genutzt wird.

Steuern bei eToro: Das Wichtigste auf einen Blick

- eToro führt nicht automatisch Steuern an das Finanzamt ab

- Im Kundenbereich können Trader den eToro-Steuerbericht downloaden, der allerdings nur als Unterstützung beim Ausfüllen der Steuererklärung dient

- Dazu gibt es noch den eToro-Kontoauszug, in dem sämtliche Handelsbewegungen übersichtlich aufgelistet werden

Gibt es bei eToro einen Freistellungsauftrag?

Nein, einen Freistellungsauftrag gibt es bei eToro nicht. Denn der Online-Broker behält keine Steuern ein, sodass sich die Anleger selbst darum kümmern müssen.

Führt eToro automatisch Steuern ab?

Nein, da es sich bei eToro um einen ausländischen Online-Broker mit Hauptsitz in Zypern handelt, werden keine Steuern abgeführt bzw. einbehalten.

RoboForex Steuern

Auch bei RoboForex handelt es sich um einen ausländischen Online-Broker. Demnach müssen Sie sich auch hier am Ende selbst darum kümmern, die Steuern ans Finanzamt abzuführen. Einen Freistellungsauftrag gibt es bei dem Anbieter daher ebenfalls nicht.

Lesetipp: Was ist die AWV-Meldepflicht?

Gibt es im Prop Trading Steuern?

Das Prop Trading (ausgeschrieben: Proprietary Trading) erfreut sich einer immer größeren Beliebtheit in Deutschland. Prop Trading ist im Grunde genommen nichts anderes als der Handel von Finanzinstrumenten mit dem eigenen Firmenkapital.

Diese Unternehmen setzen dabei in der Regel auf professionelle Prop Trader, die nach dem Bestehen eines Aufnahmeprozesses mit dem Firmenkapital traden dürfen. Für eine positive Performance erhalten diese dann eine entsprechende Provision (von teilweise bis zu 90 %).

Wie das Ganze allerdings konkret in der Praxis umgesetzt wird, unterscheidet sich von Firma zu Firma. Während einige Prop Trading Anbieter (wie z.B. FTMO) ihren Prop Tradern lediglich virtuelle Konten bereitstellen, gibt es auch Unternehmen, bei denen die Trader wirklich auf einem Echtgeld-Konto traden (z.B. bei Topstep).

Prop Trading – Kapitaleinkünfte oder gewerbliche Tätigkeit?

Grundsätzlich gilt: Prop Trading ist eine gewerbliche Tätigkeit. Entscheiden Sie sich also dafür, als Prop Trader zu handeln, benötigen Sie in der Regel einen Gewerbeschein, damit Sie dem Prop Trading Unternehmen auch eine Rechnung ausstellen können.

Denn Kapitaleinkünfte liegen nur dann vor, wenn Sie im eigenen Namen und für sich selbst handeln.

Aus steuerlicher Sicht gilt für Prop Trader: Die Einnahmen aus der Prop Trading Tätigkeit werden ganz normal mit der Einkommensteuer besteuert, zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Dazu kommen noch die Gewerbesteuer sowie die Umsatzsteuer mit obendrauf.

Übrigens: Bei Propfirmen, die ihren Tradern nach dem Eignungstest tatsächlich ein mit Firmenkapital kapitalisiertes Echtgeldkonto zur Verfügung stellen, ist in Deutschland darüber hinaus eine BaFin-Lizenz erforderlich.

Mein Fazit zum Thema Steuern sparen als Trader

Auch wenn das Thema Steuern und Trading vor allem bei Anfängern nur wenig Begeisterung auslösen mag, empfiehlt es sich dennoch, sich relativ frühzeitig damit auseinanderzusetzen. Denn neben den steuerlichen Verpflichtungen, welchen man ordnungsgemäß nachzugehen hat, ergeben sich hierdurch auch Möglichkeiten, zu viel gezahltes Geld zurückzuerhalten. In Deutschland kann dieses über die Anlage KAP bei der Steuererklärung zurückgeholt werden.

Vor allem beim Handel über einen deutschen Anbieter ist es ratsam, die Anlage KAP beim Finanzamt einzureichen, da die Online-Broker die Abgeltungsteuer in Höhe von 25 % automatisch abführen, selbst wenn man eigentlich einem niedrigeren Steuersatz unterliegt.

Beim Handel über einen ausländischen Anbieter muss man sich außerdem darüber bewusst sein, dass man sich selbstständig um eine korrekte Angabe der Einkünfte kümmern muss. Denn im Gegensatz zum Handel über einen inländischen Broker werden die Steuern hier nicht direkt und automatisch abgeführt.

Möchte man sich jedoch nicht selbst um steuerliche Angelegenheiten kümmern, gibt es auch die Option, einen Experten damit zu beauftragen, welcher dies übernimmt. Hier sollte jedoch im besten Falle darauf geachtet werden, dass es sich dabei um einen Steuerberater handelt, der auf Steuern beim Trading spezialisiert ist.

FAQ zu Trading und Steuern

Ab wann muss ich Trading-Gewinne versteuern?

Bei Aktien-Gewinnen und anderen Kapitalerträgen gibt es aktuell einen Freibetrag von 1.000 € im Jahr. Erst Gewinne, die darüber hinausgehen, müssen versteuert werden. Allerdings handelt es sich bei der Abgeltungsteuer um eine Quellensteuer. Das bedeutet, dass die 25 % von deutschen Online-Brokern bzw. Banken automatisch vom Gewinn abgezogen und einbehalten werden.

Um das zu verhindern, können Sie bei Ihrem Broker in der Regel einen Freistellungsauftrag einrichten. Oder aber die zu viel gezahlte Steuer im Nachhinein mittels Steuererklärung zurückfordern.

Muss ich mich beim Trading selbst um die Steuern kümmern?

In Deutschland ansässige Broker sind dazu verpflichtet, die Abgeltungsteuer automatisch an das Finanzamt abzuführen. Wenn Sie allerdings über einen ausländischen Online-Broker handeln, müssen Sie sich aller Wahrscheinlichkeit nach selbst um die ordnungsgemäße Steuerentrichtung kümmern.

Wie versteuert man als Daytrader?

Grundsätzlich liegt der Steuersatz bei 25 %. Hinzu kommen dann noch der Solidaritätszuschlag in Höhe von 5,5 % auf die Abgeltungsteuer sowie ggf. die Kirchensteuer. Liegt Ihr persönlicher Steuersatz unter 25 %, können Sie eine sogenannte Günstigerprüfung beim Finanzamt beantragen und sich dadurch zu viel gezahlte Beträge zurückholen.

Wie viel Steuern muss ich beim Handel von Aktien zahlen?

Beim Aktienkauf fallen natürlich erst einmal keine Steuern an. Sobald Sie Ihre Aktien veräußern oder Dividenden ausgeschüttet bekommen, fällt die sogenannte Abgeltungsteuer an, die bei 25 % auf die Kapitalerträge gedeckelt ist. Dazu kommen noch 5,5 % Solidaritätszuschlag sowie die Kirchensteuer, falls Sie Mitglied einer Kirchengemeinde sind.

Sind Aktien nach 12 Monaten steuerfrei?

Nein, seit dem 01.01.2009 müssen alle Aktien unabhängig von der bisherigen Haltedauer versteuert werden.

Wird bei Trade Republic die Steuer abgezogen?

Ja, da es sich bei Trade Republic um einen deutschen Online-Broker handelt, werden die Steuern automatisch an das Finanzamt abgeführt.

Werden Trading Steuern erst bei der Auszahlung fällig?

Wenn Sie bei einem deutschen Broker traden, werden die Trading Steuern direkt beim Verkauf abgeführt.

Kann ich Verluste mit Gewinnen verrechnen?

Ja, Trading-Verluste können mit den Gewinnen im Formular KAP der Steuererklärung verrechnet werden. Die bisherige Begrenzung der Verlustverrechnung bei Derivaten auf 20.000 € pro Jahr soll rückwirkend bis 2020 aufgehoben werden.

Allerdings gilt: Die Verluste und Gewinne müssen aus dem Handel derselben Kapitalanlage stammen – also zum Beispiel Aktien-Verluste mit Aktien-Gewinnen.

Mit welchen Tricks kann ich beim Trading Steuern sparen?

Hier gibt es verschiedene Ansätze. So können Sie etwa ins steueroptimierte Ausland (wie zum Beispiel Zypern) ziehen, wo die Abgeltungsteuer teilweise sogar gänzlich wegfällt. Oder Sie nutzen die Möglichkeiten aus, die Ihnen im Inland zur Verfügung stehen – wie zum Beispiel die Verrechnung mit Verlusten oder langfristige Investments.

Kann ich Trading Steuern umgehen?

Sie können Trading Steuern umgehen, indem Sie bei Ihrem Online-Broker einen Freistellungsauftrag einrichten. Dadurch werden 1.000 € Gewinn (bzw. 2.000 bei Paaren) pro Jahr nicht versteuert.