Kauf von Put Optionen (Long Puts) in 30 Sekunden erklärt

Ein Long Put, also der Kauf einer Verkaufsoption, ist eine wichtige Strategie im Optionshandel. Hier sind die wichtigsten Fakten dazu:

- Definition: Ein Long Put ist eine Optionsstrategie, bei der ein Anleger eine Verkaufsoption auf einen Basiswert (z.B. eine Aktie) kauft. Der Käufer der Option erwirbt damit das Recht, den Basiswert zu einem festgelegten Preis (Ausübungspreis) innerhalb eines bestimmten Zeitraums oder zu einem bestimmten Zeitpunkt zu verkaufen.

- Erwartung eines Kursrückgangs: Diese Strategie wird typischerweise angewendet, wenn der Anleger nachgebende Notierungen des Basiswerts erwartet. Durch den Verkauf der Aktie zum höheren Ausübungspreis kann der Anleger von fallenden Kursen profitieren.

- Begrenztes Risiko: Das Risiko ist auf die gezahlte Prämie für den Kauf der Option beschränkt. Wenn der Kurs des Basiswerts steigt, verliert die Option an Wert, aber der maximale Verlust ist die gezahlte Prämie.

- Hebelwirkung: Optionen bieten eine Hebelwirkung, was bedeutet, dass mit einem relativ kleinen Kapitaleinsatz (der Prämie) eine größere Position im Basiswert kontrolliert werden kann. Dies kann sowohl zu höheren Gewinnen als auch zu höheren Verlusten führen.

- Verfallzeitpunkt: Alle Optionen haben einen Verfallzeitpunkt. Bis zu diesem Zeitpunkt kann der Long Put ausgeübt werden. Nach diesem Zeitpunkt verfällt die Option wertlos, falls sie nicht im Geld ist (d.h., der Marktpreis des Basiswerts liegt unter dem Ausübungspreis).

- Zeitwertverlust: Der Wert einer Option nimmt mit der Zeit ab, besonders wenn sich das Verfallsdatum nähert. Dieser Effekt ist als Zeitwertverlust bekannt und ist ein wichtiger Faktor, den Anleger bei der Planung ihrer Optionsstrategien berücksichtigen müssen.

- Volatilität: Die Prämie einer Option wird auch durch die erwartete Volatilität des Basiswerts beeinflusst. Höhere Volatilität führt in der Regel zu höheren Optionsprämien.

- Steuerliche Behandlung: Die steuerliche Behandlung von Gewinnen oder Verlusten aus Optionsgeschäften kann je nach Land und individuellen Umständen variieren und sollte bei der Planung berücksichtigt werden.

- Strategische Nutzung: Long Puts können nicht nur zur Spekulation, sondern auch zur Absicherung (Hedging) von bestehenden Positionen im Portfolio verwendet werden.

- Liquidität: Die Liquidität der Optionen kann variieren, was Einfluss auf die Ausführung von Handelsaufträgen haben kann. Es ist wichtig, die Handelsvolumina der gewählten Optionen zu beachten.

Long Put (Kauf einer Verkaufsoption): Willkommen zu meinem zweiten Artikel der Serie, in der ich die Grundbausteine des Optionshandels vorstelle.

Die Basisbegriffe aus dem Optionshandel habe ich im ersten Artikel der Serie einleitend behandelt, wo wir uns mit dem “Long Call” beschäftigt haben. Dort finden Sie auch Informationen über die Struktur der Optionen. Und ergänzend eine kurze Abhandlung über die Griechen. In diesem Beitrag soll es um den “Long Put” gehen, also dem Kauf einer Verkaufsoption.

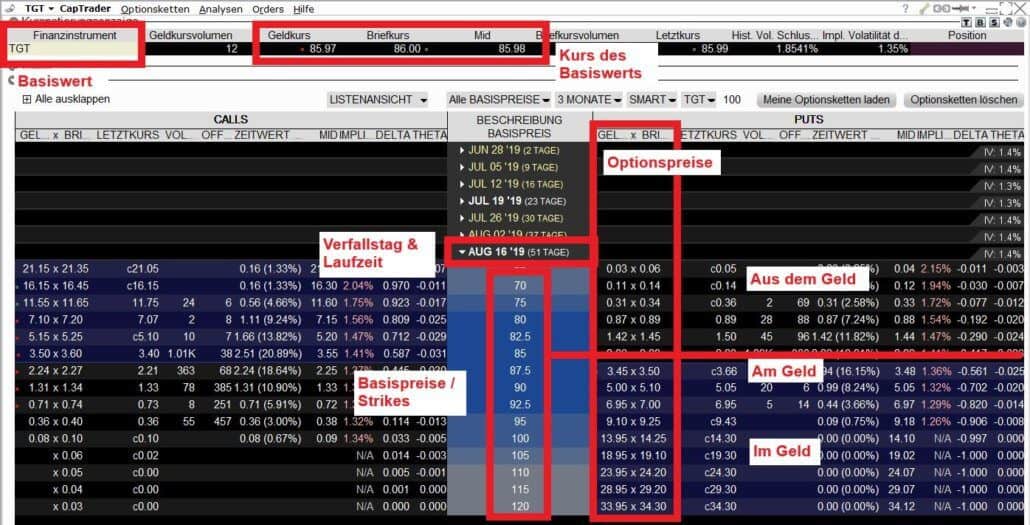

Der Long Put in der Optionskette

Zur besseren Erläuterung habe ich auch für den Long Put einen Beispieltrade gewählt. Das Bild zeigt die Optionskette von Target (US-Kürzel TGT). Die Puts finden sich im Beispiel des Brokers Captrader auf der rechten Seite. Anders als beim Call nehmen die Preise für die Put-Optionen bei niedrigeren Strikes ab. Das ergibt sich durch die Definition der Rechte und Pflichten einer Put Option.

Der Long Put (Kauf einer Verkaufsoption)

Auch bei einer Put Option wird der Preis, neben weiteren Parametern, durch den Abstand zwischen Strikepreis und dem Kurs des Basiswerts bestimmt. Ist beim Put der Strikepreis höher als der Kurswert der Aktie, ist die Option “im Geld”. Sie besitzt dann einen inneren Wert und einen Zeitwert.

An dieser Stelle schauen wir einmal auf die Rechte und Pflichten. Der Käufer einer Put-Option erwirbt das Recht, den Basiswert zum Basispreis zu verkaufen. Als einzige Verpflichtung muss er den Preis für die Option bezahlen. Im Beispiel bezieht sich ein Optionskontrakt auf 100 Aktien. Daher ist der Preis für eine Option mit 100 zu multiplizieren.

Für das Beispiel sei angenommen, ein Trader kauft eine Put-Option auf Target mit Strikepreis 90.

Der innere Wert

Der innere Wert entsteht nun auf folgende Weise. Der Inhaber dieser Long Put Option könnte ein Paket von 100 Aktien zum aktuellen Kurs von 86 US-Dollar kaufen. Eine Option amerikanischer Art kann während der Laufzeit an jedem Handelstag ausgeübt werden. Daher könnte der Trader das Aktienpaket sofort zum Strikepreis von $90 per Ausübung der Option verkaufen.

Der Verkäufer der Put-Option ist in diesem Fall verpflichtet, die 100 Aktien zum Strikepreis anzukaufen.

Die Berechnung einmal in einer Formel dargestellt:

- Innerer Wert (Put) = Strike – Kurs, mit den Werten aus dem Beispiel gerechnet = $90 – $86 ergibt $4

(x 100 Aktien pro Optionskontrakt)

Falls als Ergebnis ein negativer Wert herauskommt, so ist die Option aus dem Geld. Der innere Wert ist dann gleich Null.

Und der Zeitwert

Jetzt freut sich der Trader einen kurzen Moment. Immerhin hat er einen Sofortgewinn von $400. Für den Kauf der Option hat er jedoch eine Prämie von $505 bezahlt. Die Differenz von $105 beziffert den momentanen Zeitwert des Optionskontrakts. Das aktuelle Delta von -0,7 kann auch als 70-prozentige Chance gewertet werden, dass die Option mit dem 90er Strike am Verfallstag im Geld liegt. Diese Chance ist demnach im gegenwärtigen Marktumfeld 105 US-Dollar wert.

Denn eine Option besitzt immer einen Zeitwert. Auch wenn dieser zum Verfallstag hin gegen Null wandert. Daher sollte vor einer Ausübung beachtet werden, ob diese wirtschaftlich sinnvoll ist. Der Zeitwert wäre in diesem Fall nämlich verloren. Oft ist es lukrativer, die Option inklusive dem noch innewohnenden Zeitwert wieder zu verkaufen.

Auch hier eine kleine Formel für Optionen, die im Geld notieren:

- Zeitwert = Optionspreis – innerer Wert, im Beispiel der Letztkurs von $5,05 – $4 = $1,05

(x100 Aktien pro Optionskontrakt)

Bei Optionen aus dem Geld ist der Optionspreis gleich dem Zeitwert.

Die europäische Art

Abweichend davon lassen sich Optionen europäischer Art nur am Verfallstag ausüben. Der überwiegende Teil aller gehandelten Optionen ist jedoch amerikanischer Art. Weil dies auch an europäischen Börsen gilt, ist der Begriff etwas irreführend. Wichtig ist, vor der Orderaufgabe zu prüfen, um welche Art von Option es sich handelt.

Lesetipp: Die Long-Position erklärt: Kosten, Risiken, Beispiele für Aktien, Forex, CFD, Futures

Video: Die Verkaufsoption (Long Put)

Der Long Put als Absicherung

Professionelle Anleger und große Fonds besitzen bisweilen riesige Aktienpakete. Hier ist ein schneller Ausstieg aus diesen Positionen nahezu unmöglich. Sollten bei fallenden Kursen Stop-Loss Orders solcher Größe gerissen werden, würde dieses enorme Volumen auf der Verkäuferseite dazukommen. Als Folge würde sich die Abwärtsbewegung massiv beschleunigen.

Ursprünglich wurden Optionen von diesen Marktteilnehmern als Instrumente zur Absicherung verwendet. Im Lauf der Zeit erkannten die Händler jedoch vielfältige Möglichkeiten. So entstanden einfache und komplexe Strategien, auch ohne eine Absicherung zu benötigen.

Mit einer entsprechenden Zahl an Optionskontrakten lassen sich ungünstige Kursschwankungen eine Zeit lang kompensieren. Indem die Kontrakte ausgeübt werden, können die Aktien auch zum Strikepreis verkauft werden. Damit wäre der mögliche Verlust vorab schon definiert.

Auch für Privatanleger lassen sich einzelne Aktienpositionen gegen Kursverluste absichern. Oder, beispielsweise über Indexoptionen, das gesamte Portfolio. Wenn ein Depot auf die Altersvorsorge ausgerichtet ist, sollte diese Möglichkeit in unsicheren Marktphasen zumindest ins Auge gefasst werden. Auf viele ETFs sind Optionen handelbar, so dass auch hier gute Kombinationen möglich sind.

Eine bestehende Aktienposition absichern (Hedge)

Am Beispiel von Target können wir das einmal näher ausführen. Angenommen, der Beispieltrader sei im Besitz von 70 Target-Aktien. Aus dem vorherigen Artikel ist bekannt, dass sich der Optionspreis bei einem Delta von 0,7 um $0,70 verändert, wenn sich der Kurs des Basiswerts um einen Dollar verändert.

- 70 Aktien fallen um einen Dollar = $70 Verlust

- Gleichzeitig steigt der Put mit Delta -0,7 im Wert = $70 Gewinn

Ganz so einfach ist es nicht

Durch die Abhängigkeit der Griechen untereinander sind die Parameter ständig einer dynamischen Veränderung unterworfen. Bei einem fallenden Kurs erhöht sich in der Regel die implizite Volatilität. Ebenso würde das Delta ansteigen. Damit wäre der Verlust der Aktienposition bereits kompensiert, bevor der Kurs um einen Dollar gefallen ist. Ich möchte den Begriff “Grundlagen” jedoch nicht überstrapazieren.

Um es gedanklich einfach zu halten nehmen wir an, dass das Delta trotz der Kursänderung konstant bleibt. Damit wäre der Long Put mit 90er Strike für diesen Moment die beste Wahl, um die Position gegen einen drohenden Crash abzusichern. Sollte der Kurs stagnieren, würde dem Trader nach dem Zeitwertverlust noch der innere Wert bleiben. Damit wäre für die Versicherung eine Prämie von $105 bezahlt worden. Steigt der Kurs von Target, verliert der Put vergleichbar im Wert. Auf diese Weise wäre der laufende Gewinn oder Verlust der Aktienposition für den Moment eingefroren.

Zu berücksichtigen ist auf der anderen Seite, dass ein starker Kursanstieg mit einem rascheren Wertverlust des Puts einhergehen würde. Der innere Wert ist dann schnell aufgebraucht. In diesem Fall wäre die Versicherung zu teuer erkauft. Unter Berücksichtigung des weiter unten erwähnten Skew könnte der Beispieltrader auch nach Optionen mit niedrigerem Delta suchen und die Kontraktanzahl auf die Aktienposition anpassen. Die Gesamtprämie ließe sich dadurch verringern.

Das Risiko bei mehr Kontrakten

Die Rechnung könnte in diesem Fall so aussehen: Statt eines Delta -0,7 Kontraktes werden zehn Kontrakte am Strike 75 mit Delta -0,07 gekauft. Beim Mid-Kurs von 0,33 wäre die Gesamtprämie (ohne Berücksichtigung der Gebühren) bei $330. Folglich könnte die Absicherung der Position $505 – $330 = $175 günstiger erworben werden? Auf den ersten Blick ja, jedoch muss eins berücksichtigt werden: Der innere Wert fällt bei dieser Taktik komplett aus. Die $105 Zeitwert (= wahrscheinlicher Verlust) werden durch $330 ersetzt.

Abhängig von der Marktstimmung und der individuellen Ausrichtung des Depots kann jede dieser Taktiken ihre Berechtigung haben. Diese Beispiele stellen keine Blaupause für eine garantierte Absicherung dar. Sie dienen lediglich dazu, die Arbeitsweise von Optionen darzustellen.

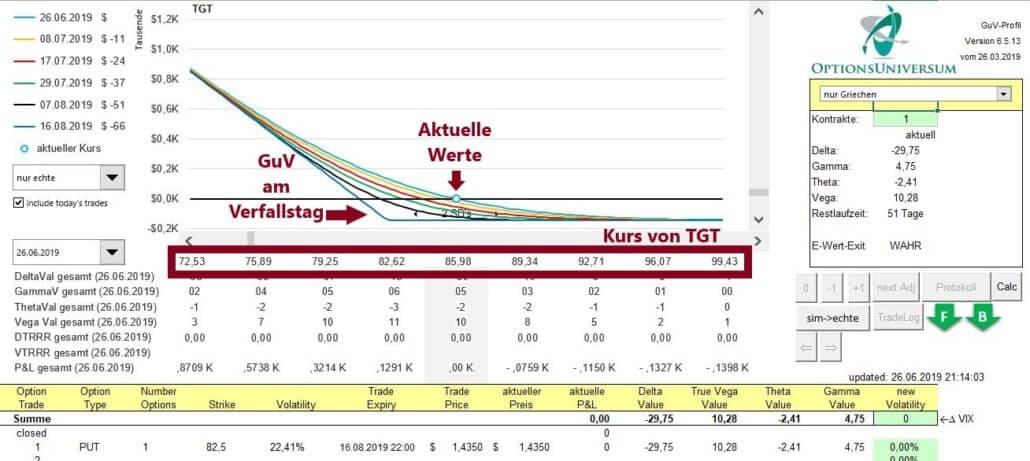

Das Gewinn- und Verlustprofil (GuV)

Aus den bis hierhin gewonnenen Erkenntnissen lässt sich ableiten, dass eine Put-Option mit fallendem Kurs des Underlyings an Wert gewinnt. Voraussetzung dafür ist, dass beeinflussende Faktoren, wie beispielsweise die Griechen, konstant bleiben.

Wenn sich die Marktlage ändert, kann der Preis einer Option während der Laufzeit stark schwanken. Das wirkt sich entweder günstig oder ungünstig auf den Trade aus. Um einen besseren Überblick über die Möglichkeiten einer gekauften Put-Option zu bekommen, nutze ich an dieser Stelle wieder die GuV-Profil Software von Optionsuniversum.

Wer sich umfassender über diese Software informieren möchte, kann gerne diesem Link folgen:

https://www.optionsuniversum.de/produkt/guv-software/

Für das Beispiel im GuV Profil habe ich einen Strike von $82,50 und eine Restlaufzeit von 51 Tagen gewählt. Diese Option kostet $1,44. Um die Kosten für die Option zu erwirtschaften, sollte der Kurs von Target um eben diesen Betrag unter den Strikepreis fallen.Auch für den Breakeven am Verfallstag gibt es eine kleine Formel:

- Breakeven (Put) = Strike – Optionspreis, im Beispiel $82,50 – $1,44 = $81,06

Die Preisentwicklung

Der kleine blaue Kreis in der Mitte der Grafik kennzeichnet den akuellen Kurs von Target. Obwohl der Trader $144 für die Put-Option bezahlt hat, verändert sich der Kontostand nicht. Die im Gegenzug eingebuchte Option besitzt immer noch den Zeitwert in Höhe des bezahlten Preises. Dadurch beträgt der Gewinn beziehungsweise Verlust direkt nach dem Kauf wenige Dollar.

Geld- und Briefkurs

Wie bei vielen Finanzinstrumenten werden auch bei Optionen An- und Verkaufspreise gestellt. Abhängig vom Basiswert und der Menge der gehandelten Optionen, kann die Spanne zwischen beiden Kursen (der Bid-Ask-Spread) enorm sein. Auch wenn liquide Optionen nur eine geringe Spanne aufweisen, empfiehlt sich im Optionshandel grundsätzlich eine Limit-Order.

Als Anhaltspunkt für einen fairen Preis lasse ich mir in der Option Chain neben Geld- und Briefkurs auch den Letztkurs anzeigen. Ein “C” vor dem Kurswert bedeutet “Close” (Schlusskurs des Vortags) und zeigt an, dass die Option in der laufenden Session noch nicht gehandelt wurde. Ebenfalls hilfreich ist der “Mid”-Kurs, welcher den Mittelwert zwischen Geld und Brief darstellt.

Frei nach der Devise “günstig kaufen und teuer verkaufen” setze ich die Limit-Order für einen Kauf unterhalb des Mid- oder Letztkurses an. Falls keine sofortige Ausführung stattfindet, wird das Limit schrittweise angehoben. Für den Verkauf wird gegenteilig verfahren und vom Briefkurs abwärts gearbeitet.

Zurück zum GuV Diagramm

Falls der Kurs von Target und die Griechen konstant bleiben, würde der blaue Kreis im Rahmen des Zeitwertverfalls bis zum Verfallstag auf die unterste Linie sinken. Zu diesem Zeitpunkt wären die bezahlten $144 bei jedem Kurs von Target oberhalb von $82,50 verloren.

Eine Kursbewegung des Basiswerts hingegen kann als eine Neubewertung des Unternehmens durch die Marktteilnehmer gewertet werden. Die dadurch entstehende Veränderung bei Angebot und Nachfrage der auf dem Markt verfügbaren Aktien bringt auch eine Änderung der Variablen mit sich. Damit ändert sich die implizite Volatilität und auch der Wert des Faktors Zeit.

Folglich steigen oder fallen auch die Preise der Optionen und ebenso der laufende Gewinn oder Verlust der Position. Die Software kann das anhand der aktuellen Daten über eine Verbindung mit der Software des Brokers neu kalkulieren. Das Diagramm wird dann entsprechend angepasst.

So bleibt der Trader über die Entwicklung und Erfolgsaussichten seiner Position auf dem Laufenden. Aktuell wird diesem Put eine circa 30-prozentige Chance eingeräumt, bis zum Verfallstag ins Geld zu laufen. Als Faustregel dazu lässt sich das Delta von knapp 30 heranziehen. Bei einem Put wird das Delta mit negativem Vorzeichen angegeben.

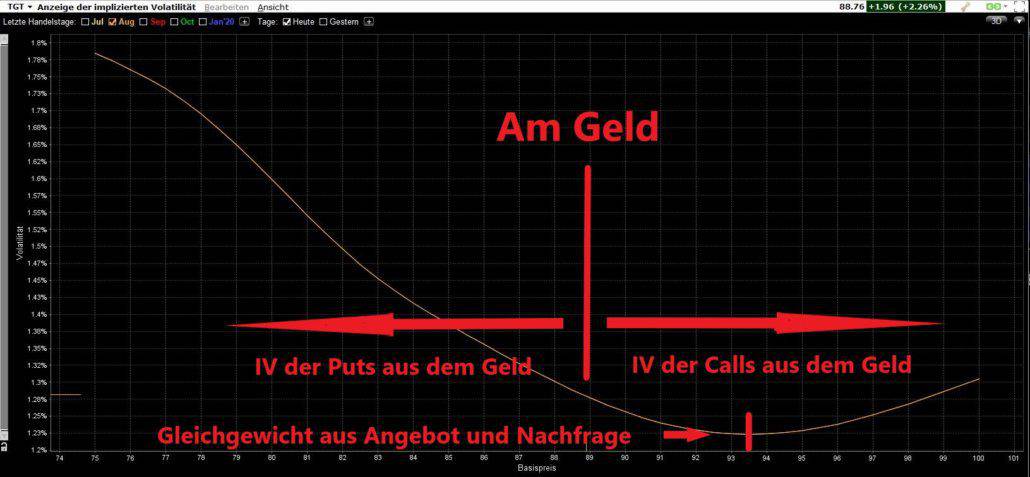

Preisunterschied zum Call – der Skew

Nach dem Crash des Jahres 1987 hat sich herausgestellt, dass die Preisbildung bei Aktienoptionen doch deutlich von den Werten abweicht, die bis dahin durch das Black and Scholes Modell ermittelt wurden. Bedingt durch Angebot und Nachfrage finden sich an den verschiedenen Strikepreisen unterschiedliche Werte für die implizite Volatilität.

Als “regulären Markt” bezeichne ich die allgemein akzeptierte Tatsache, dass die Aktienmärkte grundsätzlich moderat steigen. Im langfristigen Mittel wird den Indizes ein durchschnittlicher Jahresgewinn von sechs bis zehn Prozent unterstellt. Ausreißer werden gerne als Hysterie oder Crash betitelt.

In einem regulären Markt ist die Masse der Akteure im Modus “Aktien long“. Hier findet sich ein Absicherungsbedürfnis. Damit entsteht eine erhöhte Nachfrage nach vermeintlich günstigen Puts aus dem Geld. Darüber hinaus verkaufen Aktienbesitzer aus dem Geld liegende Calls, um zusätzliche Einnahmen zu generieren. Dadurch wird gleichzeitig ein höheres Angebot an Calls verzeichnet.

Der Skew im Diagramm

Das Wort “Skew” bedeutet “schief” und macht dieses Ungleichgewicht der Preise deutlich. Als Diagramm dargestellt ergibt sich eine Kurve, die an ein schiefes Lächeln erinnert. Bisweilen wird auch der Ausdruck “Smile” verwendet, wenn es um die “Schiefe der Volatilität” geht. Das folgende Diagramm aus der Handelssoftware “TraderWorkStation” zeigt eine Darstellung für die Optionen auf die Target-Aktie.

Am niedrigsten Punkt der Kurve sind Angebot und Nachfrage für Optionen an diesem Basispreis nahezu ausgeglichen.

Der Skew in der Option-Chain

Auch ohne grafische Darstellung lassen sich Hinweise auf eine unterschiedliche Bewertung der individuellen Strikes finden. In der Optionskette ist zu jedem Strike ein Delta-Wert vorhanden ist. Wir suchen ähnliche Delta-Werte auf der Put- und Call-Seite. Bei einem Delta um die 13 ist der Call im Mid-Preis ca. 25 Prozent günstiger als der vergleichbare Put. Oder anders gesagt: Die 13-prozentige Chance, dass die Option am Verfallstag im Geld liegt, wird auf der Put-Seite höher gehandelt.

Ausnahmen und Sonderfälle beim Skew

In der Mehrzahl der Fälle verläuft der Skew wie gezeigt mit dem Schwerpunkt auf der Put-Seite. Abweichend davon kann er symmetrisch erscheinen. Die bevorstehende Zulassung eines Medikaments beispielsweise mag bei einem Pharmaunternehmen ausgewogene Verhältnisse entstehen lassen. Weiterhin können Gerüchte einer möglichen Übernahme einen “Up-Crash” herbeiführen. Die Aussicht, mit dem richtigen Call einen Jackpot zu landen, lässt viele Spekulanten dann höhere Preise dafür bezahlen.

Vor- und Nachteile beim Long Put

Auch beim Put besteht ein Vorteil in dem auf die bezahlte Prämie begrenzten maximalen Risiko. Die Spekulation auf fallende Kurse eines Basiswerts lässt sich definiert umsetzen. Bei einer Shortposition in Aktien bestehen bestimmte Gefahren. Außerhalb der Handelszeiten können Informationen veröffentlicht werden, die den Kurs bei Eröffnung schlagartig nach oben treiben. Dieses Gap-Risiko ist bei einer Put-Option nicht ausgeschlossen. Der mögliche Verlust ist jedoch auf die bezahlte Prämie begrenzt.

Im Gegensatz zum Call bieten sich Long Puts häufiger für Absicherungsstrategien an. Um zu vermeiden, dass liebgewonnene Aktien über einen Stoploss aus dem Depot gefischt werden, lassen sich Marktschwächen auch mit Puts überwinden.

Der in meinen Augen größte Nachteil bei gekauften Optionen ist, dass selbst bei richtiger Einschätzung der Kursbewegung ein Verlust entstehen kann. Der Basiswert muss sich je nach Strikeauswahl bewegen, um den bezahlten Zeitwert zu kompensieren.

Fazit zu Long Put (Kauf einer Verkaufsoption)

Der gekaufte Put hat meiner Ansicht nach eine höhere Wertigkeit als der Call. Ob als Instrument zur Absicherung, oder um Short-Strategien umzusetzen. Unter Berücksichtigung der Liquidität der Optionen lässt sich ein Abwärtstrend des Basiswerts gewinnbringend handeln. Das Risiko hoher Verluste durch plötzliche Up-Gaps lässt sich sehr gut eingrenzen.

Mit dem Skew gibt es ein Werkzeug, das bei einer Einschätzung der Optionspreise hilft. Durch den Vergleich der Preise von Puts und Calls lässt sich die momentane Bewertung bestimmter Kursmarken erkennen. Die Lage des Skew kann einen Hinweis auf die Marktsituation des Basiswerts liefern (Normalmodus im Absicherungsbedürfnis, Ausgeglichen oder Jackpot-Stimmung).

Im nächsten Artikel wechseln wir auf die Verkäuferseite. Ich lüfte das Mysterium der Stillhaltergeschäfte. Bisweilen vertreten Optionsverkäufer auch die Meinung, die Wahrscheinlichkeiten auf ihrer Seite zu haben. Das alles scheint irgendwie zusammenzuhängen, so dass der nächste Schritt in die Welt der Optionen etwas größer wird.

FAQ zu Long Puts

Was ist ein Long Put?

Ein Long Put ist eine Optionsstrategie, bei der ein Investor eine Verkaufsoption auf einen Basiswert kauft, mit der Erwartung, dass der Preis des Basiswerts fallen wird.

Wie profitiert man von einem Long Put?

Ein Anleger profitiert von einem Long Put, wenn der Preis des Basiswerts unter den Ausübungspreis der Option fällt. Der Gewinn ergibt sich aus der Differenz zwischen dem Ausübungspreis und dem aktuellen Marktpreis, abzüglich der gezahlten Prämie.

Was passiert, wenn der Preis des Basiswerts steigt?

Wenn der Preis des Basiswerts über den Ausübungspreis steigt, verliert die Option an Wert. Der maximale Verlust ist auf die gezahlte Prämie für den Kauf der Option beschränkt.

Was bedeutet “im Geld” bei einem Long Put?

Ein Long Put ist “im Geld”, wenn der Ausübungspreis der Option über dem aktuellen Marktpreis des Basiswerts liegt.

Wie wirkt sich die Volatilität auf Long Puts aus?

Höhere Volatilität kann zu höheren Optionsprämien führen, da die Chance auf signifikante Preisbewegungen des Basiswerts größer ist.

Was ist der Zeitwertverlust und wie beeinflusst er Long Puts?

Der Zeitwertverlust bezieht sich auf den Wertverlust einer Option über die Zeit, besonders wenn sich das Verfallsdatum nähert. Dieser Effekt kann den Wert eines Long Puts negativ beeinflussen.

Kann ein Long Put zur Absicherung verwendet werden?

Ja, Long Puts können als Hedging-Strategie eingesetzt werden, um das Risiko von Preisrückgängen bei bestehenden Aktienpositionen zu minimieren.

Was sind die Risiken eines Long Puts?

Das Hauptrisiko eines Long Puts ist der Verlust der gesamten Prämie, falls der Preis des Basiswerts nicht wie erwartet fällt.

Wie wichtig ist die Auswahl des Verfallsdatums?

Die Wahl des Verfallsdatums ist entscheidend, da sie die Zeitdauer bestimmt, in der der erwartete Preisrückgang eintreten muss. Längere Laufzeiten bieten mehr Zeit, erhöhen aber auch die Prämie.

Muss ich die Option bis zum Verfall halten?

Nein, Anleger können ihre Position vor dem Verfall schließen, indem sie die Option verkaufen. Dies kann genutzt werden, um Gewinne zu realisieren oder Verluste zu begrenzen.

Weiterlesen – Die Artikelreihe „Optionen handeln“

Folgende Teile dieser Serie sind bereits erschienen:

- #01 – Optionen handeln – Der erfolgreiche Einstieg

- #02 – Der Long Call

- #03 – Der Long Put

- #04 – Der Short Call

- #05 – Der Short Put

- #06 – Die Standardabweichung

- #07 – Implizite Volatilität und das IVR

- #08 – Optionsuniversum – Vorstellung der GuV Software

- #09 – Jens Rabe – Portrait des Optionshändlers

- #10 – Tastytrade – Der US-Broker für Optionen, Aktien, Futures

- #11 – Optionsstrategien

- #12 – Trader Workstation (TWS) – Optionen handeln

Sie sind gerne eingeladen, mir im weiteren Verlauf zu folgen. Ich freue mich darauf, das Thema mit Ihren Fragen, Anregungen und konstruktiver Kritik dynamisch gestalten zu können.