Mark Minervini vorgestellt in 30 Sekunden

- Mark Minervini ist ein bekannter US-amerikanischer Börsenhändler und Autor, der für seine Erfolge im Aktienhandel und seine Trading-Strategien bekannt ist. Mark Minervini hat eine beeindruckende Erfolgsbilanz als Börsenhändler. Er hat über mehrere Jahrzehnte hinweg konstant hohe Renditen erzielt und gilt als Experte für Aktienhandel.

- Minervini ist für seine Handelsstrategie bekannt, die er „SEPA®-Methode“ nennt (Stock Market Entry Point Analysis). Diese Strategie konzentriert sich auf den Kauf von Aktien mit starkem Momentum und einem klaren Aufwärtstrend.

- Mark Minervini hat mehrere erfolgreiche Bücher über den Aktienhandel geschrieben. Sein bekanntestes Buch heißt „Trade Like a Stock Market Wizard“ (auf Deutsch: „Handeln wie ein Market Wizard“). In diesem Buch teilt er seine Erfahrungen, Strategien und Tipps für den erfolgreichen Aktienhandel.

- Aufgrund seines Erfolgs und seiner Beiträge zum Aktienhandel wurde Mark Minervini mit verschiedenen Auszeichnungen geehrt. Er erhielt unter anderem den Titel „US Investing Champion“ und wurde von der Financial News Network (FNN) als „America’s Top Trader“ ausgezeichnet.

- Neben dem Schreiben von Büchern bietet Minervini Schulungen und Mentorship-Programme an, um anderen Tradern zu helfen, ihre Fähigkeiten im Aktienhandel zu verbessern. Er teilt sein Wissen und seine Erfahrungen, um angehenden Tradern zu helfen, erfolgreich an der Börse zu sein.

Wie Sie mit Aktien in jedem Markt eine überdurchschnittliche Performance erzielen

Kurzinhalt zum Buch:

Timing ist an der Börse alles. Doch die wenigsten Anleger haben ein gutes Timing. Dabei entscheidet der richtige Ein- und Ausstieg letztlich darüber, ob ein Investment hohe Renditen erzielt oder ob das Engagement ins Minus läuft. Mark Minervini ist seit mehr als 30 Jahren extrem erfolgreich an der Börse unterwegs. Basierend auf seinem von ihm entwickelten SEPA-Handelssystem zur Analyse des optimalen Einstiegs in Kombination mit sorgfältigem Risikomanagement, Selbstanalyse und Ausdauer gelang es ihm, fünf Jahre in Folge dreistellige Renditen zu erzielen. Mit durchschnittlich 220 Prozent pro Jahr ergab dies eine Gesamtrendite von 33.500 Prozent. Zum ersten Mal überhaupt enthüllt der US-Investitions-Champion Mark Minervini in diesem Buch sein bewährtes System.

Mehr als 160 Beispielcharts und zahlreiche Fallstudien beweisen die bemerkenswerte Effektivität von Minervinis Methode. Egal, ob Sie gerade erst in den Aktienmarkt einsteigen oder schon ein erfahrener Profi sind, Minervini zeigt Ihnen, wie Sie eine bisher unerreichte Performance erzielen können!

Kapitel 1- 13 Rezension

Kapitel 1 – Eine lesenswerte Einleitung

Ein Teil seines Erfolgs ist sicher auch im Lebenslauf begründet. Das erste Kapitel beschreibt, wie sich seine Liebe zum Trading entwickelt hat und auf welche Weise sich Mark Minervini die nötigen Fähigkeiten aneignen konnte. Zudem erklärt er, welche Art von Kenntnissen und Disziplin nötig ist, um konstant erfolgreich zu sein.

Kapitel 2 – Was Sie als Erstes wissen müssen

Das zweite Kapitel ist gespickt mit amüsanten Analogien sowie aufbereiteten Anfängerfehlern und bietet hilfreiche Tipps für den Einstieg in das Thema Trading. Die wichtigsten Botschaften sind, sich das nötige Wissen anzueignen, um unabhängige Entscheidungen zu treffen und den Börsenhandel wie ein eigenes Geschäft zu betrachten.

Kapitel 3 – Specific Entry Point® Analysis: Die SEPA® Strategie

Im dritten Kapitel kommt der Autor bereits zum Kern seines Erfolges – einer aus spezifischen Bausteinen bestehenden Strategie zur Auswahl erfolgversprechender Aktien. Die von Mark Minervini entwickelte SEPA®-Strategie (Specific Entry Point® Analysis) zielt darauf ab, Aktien nach entsprechenden Kriterien zu filtern und den Einstiegszeitpunkt bestmöglich abzustimmen.

Die wichtigste Frage, aus der diese Methode entstanden ist, lautet: Gibt es einen Weg, Gewinner zu erkennen, bevor sie zu großen Gewinnern werden?

Auf der Suche nach Ursache und Wirkung

Nach eigenen Angaben hat Herr Minervini so ziemlich alles, was er an Lektüre in die Finger bekommen konnte, durchgearbeitet und im Lauf der Entwicklung an seinen eigenen Stil angepasst. Mitte der 1980er Jahre war das noch mit viel Papier verbunden, teilweise hat er Bücher aus Leihbibliotheken kopiert oder etliche Passagen per Hand abgeschrieben.

Daraus kristallisierte sich die Methode des “Reverse Factor Modeling” heraus, die er dann näher untersuchte. Aus den Studien von Marc R. Reinganum und Richard S. Love (Autor von Superperformance Stocks) ergab sich die Erkenntnis, dass in einem bestimmten Zeitraum untersuchte Gewinneraktien eine Reihe von Gemeinsamkeiten hatten. Die Idee war nun, aktuelle Märkte nach Unternehmen mit vergleichbaren Werten und Kennzahlen zu durchsuchen, die die bereits bekannten Gewinnner vor ihren Kursanstiegen gemeinsam hatten.

Alte Erkenntnisse neu kombiniert

Die Überzeugung, dass es möglich ist, solche Aktien rechtzeitig zu identifizieren stellt den entscheidenden Punkt in seiner Karriere dar. Von weiteren Autoren übernahm und verfeinerte er noch Ansätze wie beispielsweise auf Stärke zu setzen, anstatt sich Schwäche als „Kaufkurse“ schönzureden (Robert A. Levy – The Relative Strength Concept of Common Stock Price Forecasting).

Neben fundamentalen Kriterien, die er als Leadership Profile® bezeichnet, setzt Minervini auch auf Indikatoren und Trendfolgemodelle. Damit soll der Zeitpunkt für ein Investment möglichst optimal getroffen werden. Inspiriert haben ihn bei diesen Strategieelementen Edward S. Jensen (Stock Market Blueprints) und Richard Donchian. Für den Bereich der profitablen Chartmuster erwähnt er die Arbeit von William L. Jiler, dessen „Tasse-mit-Henkel“-Muster später vom bekannteren William O’Neil ebenfalls verwendet wurde. Und schlussendlich darf auch Jesse Livermore in der Liste der von Minervini aufgezählten Mentoren nicht fehlen.

In der Summe aller Informationen und eigenen Erfahrungen reifte nun die Sicherheit, dass die Kriterien für Aktien mit überdurchschnittlicher Kursentwicklung immer herauszufiltern sind und sich im Lauf der Zeit nicht nennenswert geändert haben.

Die wesentlichen Elemente von SEPA

Ausgestattet mit der Erfahrung aus erfolgreichen Trades seit Anfang der 1990er Jahre, basiert die von Mark Minervini gehandelte Strategie (SEPA) auf fünf Kernelementen:

Interessant ist, dass in den meisten von ihm untersuchten und erfolgreich gehandelten Fällen die Fundamentaldaten bereits deutliche Unternehmenserfolge kennzeichneten, bevor die eigentliche Phase der enormen Kursgewinne einsetzte. Auch das „Börsenalter“ spielt eine Rolle, die meisten Unternehmen waren noch relativ frisch an der Börse, konnten jedoch bereits eine Historie erfolgreicher Firmenpolitik verzeichnen. Gerade wenn bei noch kleinen Unternehmen die Nachfrage nach einer vergleichbar geringen Zahl von Aktien steigt, besteht enormes Kurspotential. Die Möglichkeiten, die durch Börsensoftware und Aktienscreener entstehen, um die Auswahl der Kandidaten einzugrenzen, werden im Buch ebenfalls behandelt.

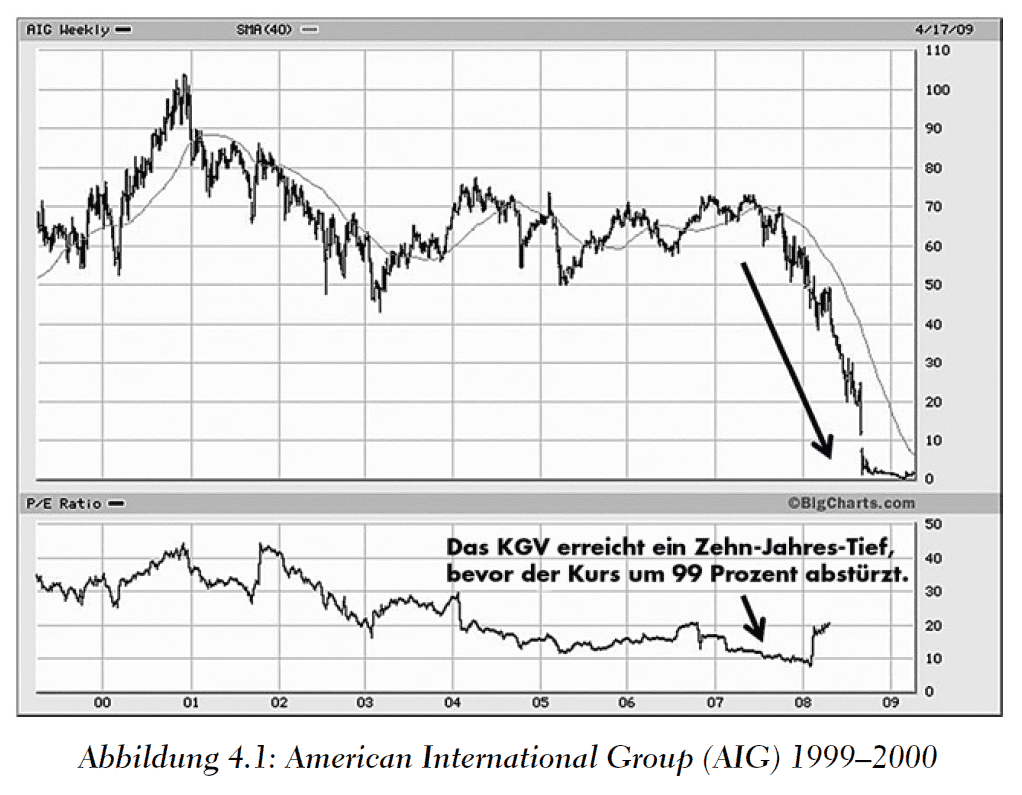

Kapitel 4 – Wert hat seinen Preis

Im vierten Kapitel zeichnet Minervini ein Bild davon, wie sich der Wert eines Unternehmens für ihn darstellt und auf welche Weise dieser ermittelt werden kann. Entsprechend sollte sich die Gewinnerwartung in weiteren Verlauf auch im Kurs der Aktie wiederfinden lassen. Zuerst räumt er mit falsch verstandenen Informationen zu populären Fundamentaldaten wie dem Kurs-Gewinn-Verhältnis (KGV) auf, welches als Kennzahl für die Suche nach Superperformern ungeeignet ist.

Auch die von vielen Analysten empfohlene Taktik des günstigen Einstiegs, wenn eine Aktie deutlich im Kurs gefallen ist, erntet Kritik. Eine deutliche Änderung des Kurses, meist verbunden mit einem Trendbruch, weist eher auf eine Neubewertung durch die Anleger hin als auf ein Schnäppchen. In den meisten Fällen geht es noch tiefer, oder der Kurs stagniert über Jahre.

Was einen Superperformer ausmacht

Wachstumsaktien zeichnen sich durch Steigerungen der Gewinne aus, was sich dann auch in einem hohen KGV zeigt. Von daher können hohe KGVs als Indikator herangezogen werden, um diese Firmen näher zu untersuchen. Als Kriterium stellt Herr Minervini dies jedoch nicht heraus und lässt sich wie folgt zitieren: „Viele Superperformance-Aktien neigen trotz scheinbar lächerlicher Bewertungen dazu, immer weiter in den Himmel zu klettern, und lassen die Analysten sprachlos zurück.“

Neben vielen Beispielen werden in diesem Kapitel weitere Hinweise offenbart, warum sich Kurse ändern und welche Rolle die Kennzahlen der Unternehmen dabei spielen. Einzig Angebot und Nachfrage bestimmen den Preis, und oft genug hat sich der Markt in bestimmten Phasen irrational gezeigt, obwohl die Zahlen für die Mehrheit der Analysten ein anderes Szenario angedeutet hatten.

Wert ist, was jemand bereit ist zu bezahlen

Dazu darf ich an dieser Stelle noch einen in meinen Augen sehr bildhaften Vergleich aus dem Buch zitieren: „Zu schließen, dass eine Aktie überbewertet ist, weil sie zum 65-Fachen des Gewinns verkauft wird, ist so, als würde man sagen, dass ein Van-Gogh-Gemälde, das auf einer Auktion für 49 Millionen Dollar verkauft wird, überbewertet ist, weil der Preis für die Leinwand und die Farben nur bei etwa 40 Dollar liegt. Der Preis eines Van Goghs hat nichts mit seinem intrinsischen Wert zu tun, das Bild verkauft sich auf Basis seines wahrgenommenen Wertes, der unmittelbar beeinflusst wird durch die Nachfrage nach der Einzigartigkeit eines Kunstwerks.“

Zusammenfassend lässt sich sagen, dass ein aktueller Aktienkurs die Erwartungen der Anleger vorwiegend für die zukünftige Entwicklung des Unternehmens abbildet. So ist man bereit, einen vermeintlich hohen Preis zu bezahlen, um die noch höheren Preise nicht zu verpassen. Das darf an dieser Stelle nicht mit einer Kaufpanik oder FOMO (Fear Of Missing Out – die Angst, nicht dabei zu sein) verwechselt werden. Häufig ist Mark Minervini nämlich an Punkten eingestiegen, an denen viele Analysten bereits aufgrund der hohen Bewertungen einen Ausstieg oder das Halten empfohlen haben.

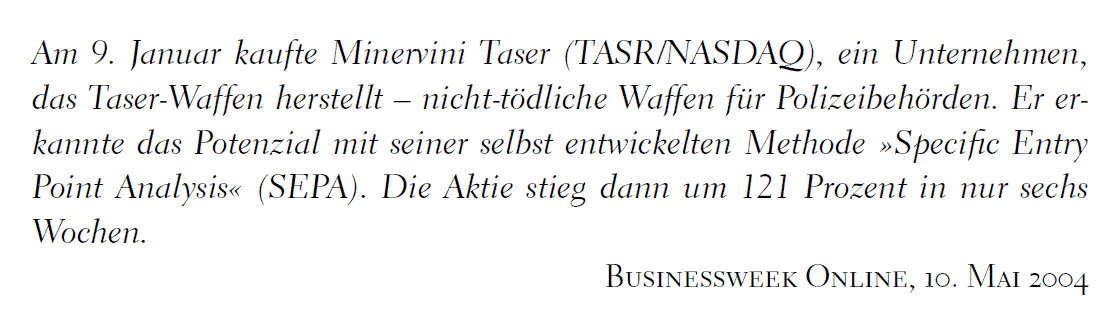

Dazu passend wird im Buch eine Notiz der Businessweek Online aus dem Jahr 2004 angeführt:

Nach dem KGV wird die Kennzahl des Verhältnisses von Kurs-Gewinn zu Wachstum behandelt (Price-Earning to Growth / PEG Ratio). Hier wird das zu erwartende KGV durch die prognostizierte Gewinnsteigerung geteilt. Auch zu diesem Parameter erhält der Leser eine ausführliche Erläuterung mit vielen Beispielen.

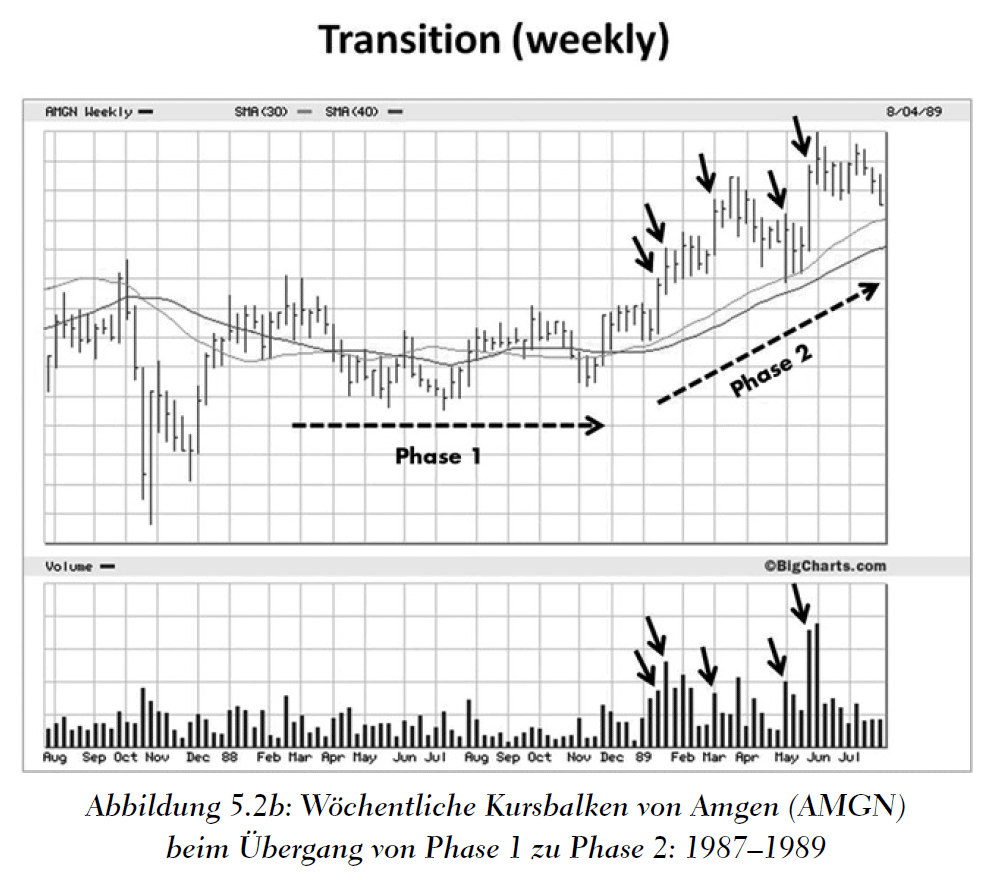

Kapitel 5 – Traden mit dem Trend

Das fünfte Kapitel widmet sich dem SEPA-Faktor „Trend“. Wichtiger als alle Fundamentaldaten ist das im Chart abgebildete Kursverhalten und dessen Stabilität. Dafür kommen einige Kriterien zur Anwendung, um sowohl den Trend als auch die entsprechende Kursreaktion auf Angebot und Nachfrage einordnen zu können.

„Ich bin nicht scharf darauf, der Erste auf der Party zu sein, aber ich möchte sichergehen, dass auch wirklich eine Party stattfindet. Das Ziel besteht darin, Aktien auszusortieren, die meine Zeit nicht wert sind, damit ich mich auf die Kandidaten konzentrieren kann, die das Potenzial haben, die nächsten Superperformer zu werden.“

M. Minervini – Handeln wie ein Market Wizard

Ein weiterer Baustein

Im Jahr 1990 nahm Minervini an einer Investment-Tagung Teil, auf der unter anderem auch Martin Zweig, der die Formulierung „The Trend is your Friend“ geprägt hat, referierte. In der Mittagspause hatte er Gelegenheit, ein Gespräch mit Stan Weinstein (Secrets for Profiting in Bull and Bear Markets) zu führen. Dabei erwähnte dieser das Modell der „Vier Phasen eines Aktienlebens“, welches zu einem Grundkonzept der Analyse für die SEPA-Strategie wurde.

Daraufhin setzte sich Mark daran, die Kernelemente herauszufinden, an denen eine Aktie von der ersten in die für Anleger profitable zweite Phase überging. Nahezu deckungsgleich war an den Wendepunkten des Modells auch eine Veränderung der Fundamentaldaten.

Im weiteren Verlauf des fünften Kapitels werden die Trendphasen eingehend erklärt und an vielen konkreten Beispielen auch die Wendepunkte und deren Auslöser aufgezeigt.

Kapitel 6 – Kategorien, Branchengruppen und Katalysatoren

Im sechsten Kapitel behandelt Mark Minervini die Kategorien und Branchengruppen, in denen sich potenzielle Superperformance-Kandidaten gegenüberstehen können. Auch ein weiterer Bestandteil der SEPA-Strategie, der mögliche Katalysator für Unternehmensgewinne, wird erläutert.

Bei der Analyse unzähliger börsengehandelter Unternehmen hat sich herauskristallisiert, dass diese im Regelfall einer dieser Gruppen zugeordnet werden können:

- Marktführer

- Herausforderer

- institutionelle Favoriten

- Turnaround-Kandidaten

- zyklische Werte

- ehemalige Marktführer und Nachzügler

Im Fokus für ein Investment liegen je nach Situation Aktien aus allen Kategorien mit Ausnahme der Nummer 6 (ehemalige Marktführer und Nachzügler). Die Merkmale und die zu beachtenden Vor- und Nachteile der Kandidaten aus jeder Gruppe werden beleuchtet und auch ein Blick auf disruptive Entwicklungen geworfen.

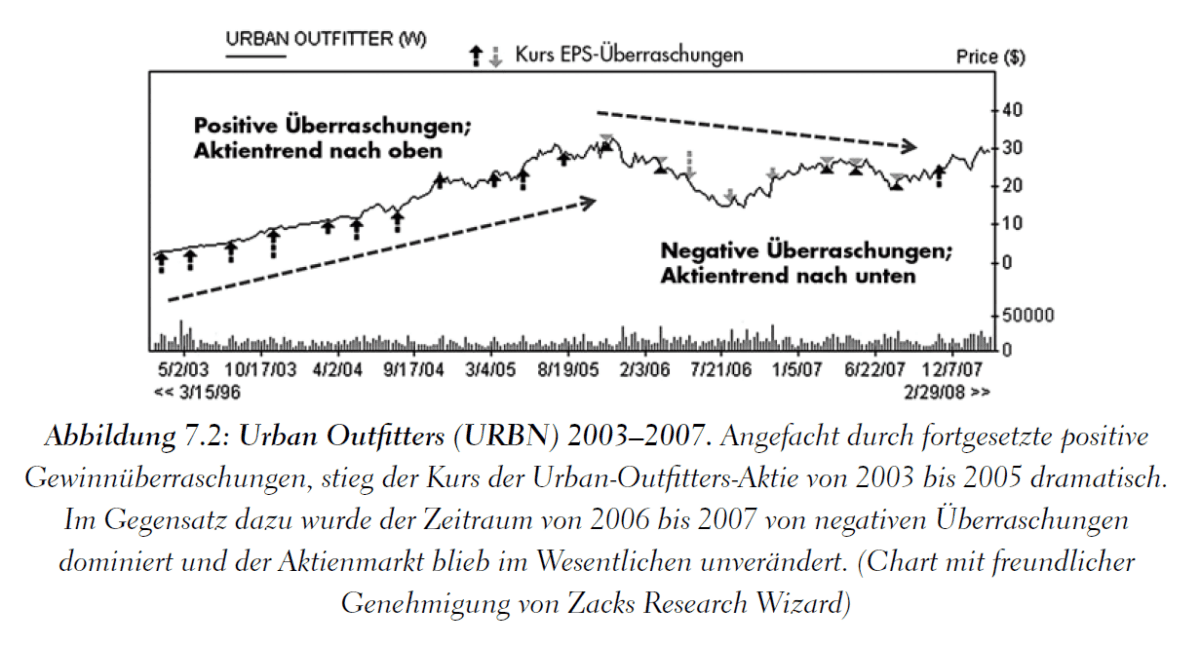

Kapitel 7 – Fundamentaldaten, auf die man sich konzentrieren sollte

Das siebte Kapitel konzentriert sich konkret auf Fundamentaldaten, die eine Superperformance auslösen oder antreiben können. In erster Linie sind dies die Unternehmensgewinne und optimalerweise, dass diese die Erwartungen übertreffen und Wachstum aufweisen. Auch hierfür liefert das Buch einige Illustrationen, um die Auswirkungen auf den Kurs herauszuarbeiten:

Die Empfehlung liegt an dieser Stelle darauf, dass das Gewinnwachstum von ebenso starken Umsatzzahlen gestützt wird. Das steigert die Sicherheit für substantielles Wachstum, anstatt auf buchhalterische Kniffe in der Bilanz hereinzufallen. Auch das Erkennen einer möglichen Turnaround-Situation sowie Warnsignale für abnehmenden Erfolg finden Beachtung in diesem Kapitel.

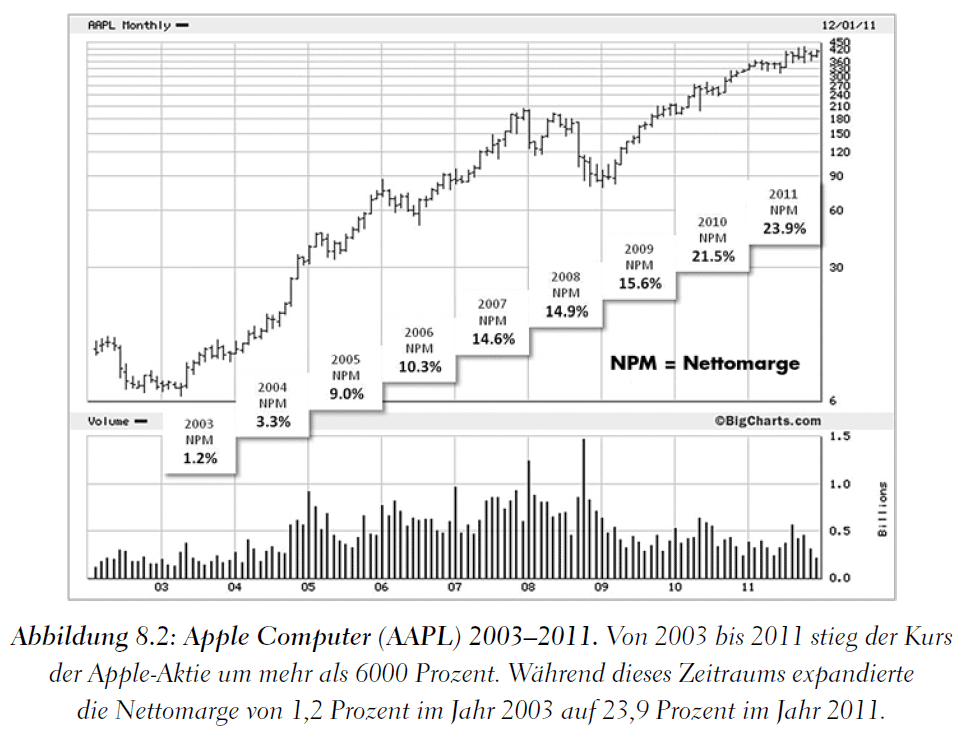

Kapitel 8 – die Ertragsqualität einschätzen

Mit einer Sensibilisierung für die Qualität der Unternehmensdaten beschäftigt sich dann das achte Kapitel. Hier wird jetzt beleuchtet, welche Folgen bestimmte Entscheidungen der Unternehmen für die weitere Entwicklung haben können und wie sich das für einen beabsichtigten Trade interpretieren lässt. Grundsätzlich sollte erkennbar sein, woher die Gewinne stammen.

So sind Erträge aus einmaligen Ereignissen besser herauszurechnen, weil diese im Folgezeitraum nicht reproduzierbar sind. Die höchste Qualität hat demnach der Umsatz aus dem Kerngeschäft. Achtsam sollte man auch sein, wenn das Unternehmen überwiegend durch Kostenbremsen profitabel ist. Solche Einsparungen kappen mögliches Potenzial, wenn später Mitarbeiter, Maschinen oder Lagerkapazitäten fehlen.

Ein guter Indikator für Unternehmenserfolg ist die Bruttomarge, hier zeigt sich, wie der Kostenblock im Verhältnis zur Preisgestaltung steht. Die Nettomarge hingegen ist als Kennzahl geeignet, um die Profitabilität zu bewerten. Auch wie die Prognosen und Bestandszahlen der Unternehmen einzuschätzen sind, wird in diesem Kapitel behandelt.

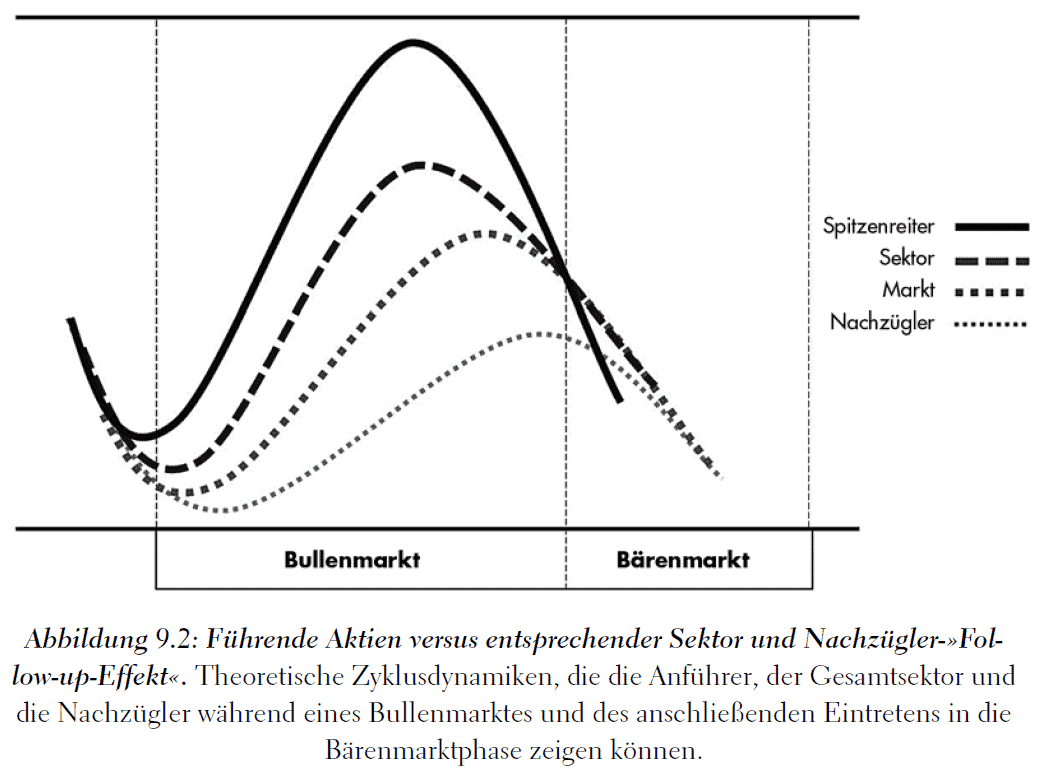

Kapitel 9 – Folgen Sie den Spitzenreitern

Dieses Kapitel behandelt die möglichen Wendepunkte des Gesamtmarktes und wie man die Profiteure erkennt, die eine neue Rallye anführen. Hier spielt relative Stärke eine Rolle. Die Grafik verdeutlicht, dass höhere Profite möglich sind, wenn man seinen Fokus auf die Spitzenreiter richtet.

Es folgen wieder viele anschauliche Beispiele, die den beschriebenen Handelsansatz verdeutlichen. Auch Entwicklungen, die dem Gesamtmarkt entgegenlaufen, werden begutachtet. Ebenso die Position der Marktführer und deren Sektoren, die auch Indizien für bevorstehende Änderungen im Markt liefern können.

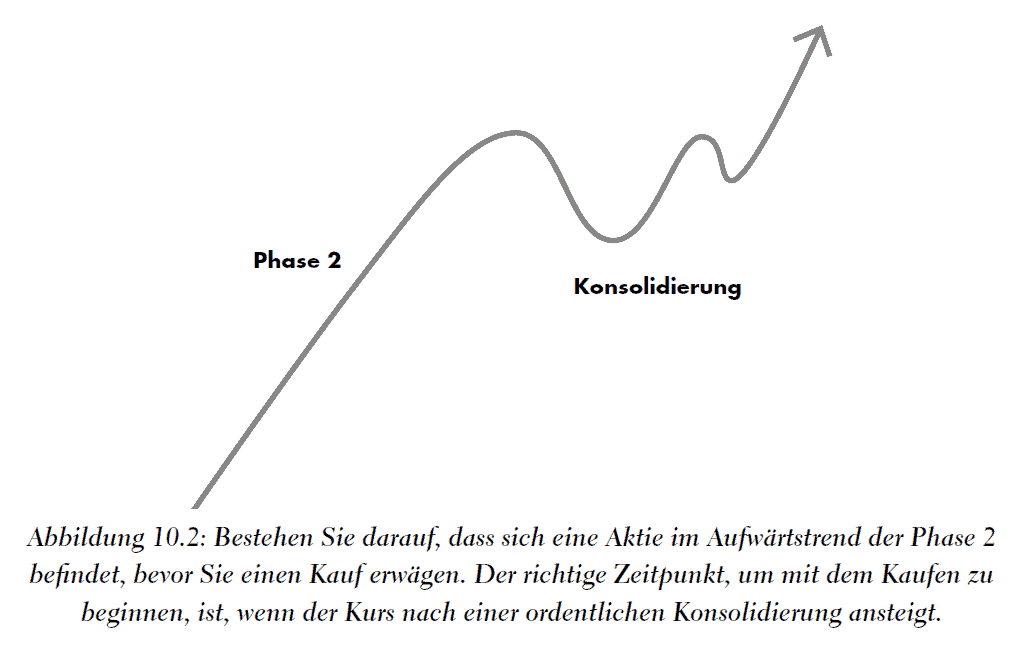

Kapitel 10 – Ein Bild sagt mehr als 1 Million Dollar

Nach einer einleitenden Kritik an der Hypothese effizienter Märkte von Eugene Fama (»Efficient-Market Hypothesis« – EMH) widmet sich dieses Kapitel der bildhaften Darstellung von Kursverläufen – den Charts – und ihrem Nutzen für die Trading-Strategie von Mark Minervini. Charts sind ein unverzichtbares Werkzeug, um den vorherrschenden Trend zu bestimmen und dementsprechend die Trades im Rahmen der SEPA-Strategie umzusetzen.

Neben Konsolidierungen werden auch weitere Muster, wie zum Beispiel die Volatilitätskontraktion, Shakeouts, Pivot-Punkte oder der technische Fußabdruck, vorgestellt. Am Ende geht es darum, solide Fundamentaldaten und die nötige „Kursreife“ in einem Trade zu vereinen.

Kapitel 11 – Kaufen Sie nicht nur das, was Sie kennen

Junge Unternehmen, die das Zeug zum Superperformer haben, entwickeln sich fundamental und charttechnisch auf eine bestimmte Weise. Ein besonderes Chartmuster, das den Übergang in deutliche Kursgewinne ankündigt, bezeichnet Minervini als Primärbasis. Das elfte Kapitel widmet sich dieser Formation und zeigt an etlichen Beispielen die Besonderheit dieses Einstiegs.

Kapitel 12 und 13 – Risikomanagement

Wohl einen der wichtigsten Aspekte im Trading stellt der Umgang mit Verlusten dar. Neben klaren Vorgaben für den Ausstieg und die Berechnung des individuellen Risikos eines Trades für das Depot ist auch auf psychologischer Ebene die Kenntnis der eigenen Schwächen unabdingbar. Nicht umsonst widmet der Autor diesem wichtigen Thema gleich zwei Kapitel, und schwört den Leser neben vielen Beispielen und interessanten Erzählungen auf die Verantwortung ein, sein Geld achtsam einzusetzen.

Für alle Fälle hält Herr Minervini sogar Tipps zu einem Katastrophenplan bereit. Damit ist der geneigte Leser gerüstet, um sein Handelskapital zu verteidigen.

Mein Fazit zu Mark Minervini

Ich habe das Buch bereits vor einiger Zeit im Original gelesen und muss gestehen, ich liebe es. In meinen Augen eins der wenigen Werke, dass sowohl fundamentale Ansätze verständlich erklären kann als auch die Charttechnik mit ihren wesentlichen Facetten einbindet.

Die deutsche Übersetzung ist gelungen und trifft den Kern der Botschaften. Hier wurde sich viel Mühe gegeben, die blumigen Beschreibungen und Redewendungen sinngemäß einzustreuen.

Die Buchvorstellung in diesem Artikel kratzt gerade einmal an der Oberfläche des Themas. Ich kann die Lektüre jedem Börseninteressierten wirklich ans Herz legen. Auch Menschen, die gerade am Beginn ihrer Karriere stehen, finden wertvolle Informationen und können im Idealfall viele Fehler vermeiden.

Über Mark Minvervini

Mark Minervini ist einer der erfolgreichsten Aktienhändler Amerikas und seit fast 30 Jahren ein Veteran der Wall Street. Er gründete Minervini Private Access, eine Onlineplattform nur für Mitglieder, die Echtzeitzugang zu seinen SEPA-Aktiengeschäften bietet. Er führt auch ein Live-Master-Trader-Programm durch, bei dem die Teilnehmer eine praktische Ausbildung über seine Methodik erhalten.

Hardcover, 336 Seiten

ab Februar 2023 lieferbar

ISBN: 978-3-95972-512-5

Preis: 28,00 €

Häufige Fragen zu Mark Minervini

Wer ist Mark Minervini?

Mark Minervini ist ein bekannter US-amerikanischer Börsenhändler, Autor und Experte für Aktienhandel. Er hat eine beeindruckende Erfolgsbilanz im Trading und ist für seine Handelsstrategien und Bücher über den Aktienhandel bekannt.

Was ist die SEPA®-Methode?

Die SEPA®-Methode (Stock Market Entry Point Analysis) ist eine von Mark Minervini entwickelte Handelsstrategie. Sie konzentriert sich auf den Kauf von Aktien mit starkem Momentum und einem klaren Aufwärtstrend. Diese Methode hilft Anlegern, vielversprechende Einstiegspunkte in den Markt zu identifizieren.

Welche Bücher hat Mark Minervini geschrieben?

Mark Minervini hat mehrere erfolgreiche Bücher über den Aktienhandel geschrieben. Sein bekanntestes Buch heißt „Trade Like a Stock Market Wizard“ (auf Deutsch: „Handeln wie ein Market Wizard“). Er hat auch das Buch „Think and Trade Like a Champion“ (auf Deutsch: „Denken und handeln wie ein Champion“) veröffentlicht.

Hat Mark Minervini Auszeichnungen erhalten?

Ja, Mark Minervini wurde für seine Erfolge im Aktienhandel mit verschiedenen Auszeichnungen geehrt. Er erhielt den Titel „US Investing Champion“ und wurde von der Financial News Network (FNN) als „America’s Top Trader“ ausgezeichnet.

Bietet Mark Minervini Schulungen oder Mentorship-Programme an?

Ja, Mark Minervini bietet Schulungen und Mentorship-Programme an, um anderen Tradern zu helfen, ihre Fähigkeiten im Aktienhandel zu verbessern. Er teilt sein Wissen und seine Erfahrungen, um angehenden Tradern zu helfen, erfolgreich an der Börse zu sein.

Ist Mark Minervini in den sozialen Medien aktiv?

Ja, Mark Minervini ist in den sozialen Medien aktiv. Er nutzt Plattformen wie Twitter und YouTube, um Marktanalysen, Handelsideen und Tipps zu teilen. Er hat eine große Anhängerschaft, die von seinem Fachwissen und seinen Einsichten profitiert.

Wo kann man mehr über Mark Minervini erfahren?

Weitere Informationen über Mark Minervini finden Sie auf seiner offiziellen Website (www.minervini.com) sowie in seinen Büchern und in den Inhalten, die er auf verschiedenen Social-Media-Plattformen teilt.