Global Macro Trading in 30 Sekunden erklärt

Global Macro Trading ist eine Investmentstrategie, die sich auf das Verständnis und die Ausnutzung von makroökonomischen Ereignissen und Trends auf globaler Ebene konzentriert. Hier sind einige der wichtigsten Fakten über Global Macro Trading:

- Makroökonomische Analyse: Diese Strategie basiert auf der Analyse von makroökonomischen Indikatoren wie Zinssätzen, Inflation, Wirtschaftswachstum und politischen Ereignissen. Trader nutzen diese Informationen, um Vorhersagen über die Bewegung von Finanzmärkten zu treffen.

- Vielfältige Anlageklassen: Global Macro Trader investieren in eine breite Palette von Anlageklassen, einschließlich Aktien, Anleihen, Währungen, Rohstoffe und Derivate. Diese Vielfalt ermöglicht es ihnen, von unterschiedlichen Marktbedingungen zu profitieren.

- Hebelwirkung: Viele Global Macro Trader nutzen Hebel, um ihre Gewinne zu maximieren. Dies erhöht jedoch auch das Risiko erheblich.

- Flexibilität und Anpassungsfähigkeit: Global Macro Trader müssen in der Lage sein, ihre Strategien schnell anzupassen, um auf sich ändernde wirtschaftliche und politische Bedingungen zu reagieren.

- Langfristige und kurzfristige Ansätze: Einige Global Macro Trader konzentrieren sich auf langfristige Trends, während andere kurzfristige Marktvolatilität ausnutzen.

- Risikomanagement: Aufgrund der Komplexität und der globalen Natur der Strategie ist ein effektives Risikomanagement entscheidend. Trader müssen in der Lage sein, Risiken zu identifizieren, zu bewerten und zu managen.

- Einfluss geopolitischer Ereignisse: Politische Ereignisse und Entscheidungen können erhebliche Auswirkungen auf die Märkte haben. Global Macro Trader müssen geopolitische Entwicklungen genau beobachten.

- Erfordert umfassendes Wissen: Erfolgreiches Global Macro Trading erfordert ein tiefes Verständnis der globalen Wirtschaft, Politik und Finanzmärkte.

- Performanceabhängigkeit von Marktzyklen: Die Performance von Global Macro Strategien kann stark von den aktuellen Marktbedingungen und -zyklen abhängen.

- Nutzung von quantitativen und qualitativen Analysen: Trader kombinieren oft quantitative Modelle mit qualitativen Einschätzungen, um Investmententscheidungen zu treffen.

Global Macro Trading ist eine komplexe und anspruchsvolle Strategie, die ein hohes Maß an Expertise und Erfahrung erfordert. Sie kann in Zeiten großer Marktveränderungen besonders effektiv sein, birgt aber auch signifikante Risiken.

Was ist Global Macro Trading?

Global Macro ist eine eigene Hedge Fund Kategorie bzw. ein Trading-Ansatz, der von vielen Hedgefonds verfolgt wird. Diese Handelsstrategie bietet geringere Korrelationen, geringere Volatilität und kleinere Drawdowns. Aufgrund dieser Konstellation ist Global Macro bei vielen Investoren so beliebt.

Bei Global Macro handelt es sich in der Regel um einen Top-Down Ansatz oder vice versa (Botton-Up). Das heißt, es wird zuerst die globale Weltwirtschaft analysiert und danach bricht man diese runter auf verschiedene Länder, Regionen und Assetklassen, um auf diese Weise eine Investmentidee zu entwickeln. Daraus erhält man eines der größten, wenn nicht sogar das größte, uneingeschränkt investierbaren Anlageuniversen und hat somit die Möglichkeit, jedes handelbare Asset der Welt zu handeln. Die einzige Einschränkung ist somit die Liquidität.

Der Fokus liegt aber auf Aktienindizes, Währungen, Staatsanleihen, Zinsen und Rohstoffe. Investiert wird in diese Anlageklassen entweder durch direkten Besitz des Underlyings, wie zum Beispiel bei Aktien und Anleihen, oder durch Derivate, wie Optionen und Futures.

Typen von Global Macro

Generell kann man Global Macro in zwei Kategorien aufteilen:

- Diskretionär

- Systematisch

Diskretionär bedeutet, das der Hedgefonds mit einem einzigen Portfoliomanger oder einem Team aus Portfolio Managern geführt wird, und das diese Fondsmanager die Investmententscheidungen manuell implementieren. Die Investmententscheidungen werden durch manuelles Research hinsichtlich der Wirtschaft und fundamentalen Daten, sowie ggf. erweitert um technische Ansätze, generiert.

Systematische Manager, auch bekannt unter CTAs (Commodity Trading Advisors), nutzen quantitative Investmentstrategien, in welchen Computermodelle die Trades und Investmententscheidungen übernehmen.

Global Macro: Ansätze und Strategien

Global Macro beinhaltet verschiedene Ansätze und Strategien. Hier möchte ich Ihnen die beliebtesten Ansätze vorstellen, die von Global Macro Manager genutzt werden, um Ihnen ein besseres Verständnis für die Performance- und Risikoquellen zu geben.

Relative Value/Perceived Arbitrage

Dieser Ansatz wird in vielen Global Macro Portfolios zu finden sein. Relative Value impliziert den gleichzeitigen Kauf und Verkauf von einem Assetpaar (auch unter Pairs Trading bekannt). Man setzt hiermit also entweder darauf, dass sich der Spread verringert (convergence trade) oder erweitert (dispersion trade).

Bei Relative-Value Trades gibt es eine Vielzahl an Möglichkeiten und Ziele. Ein Beispiel im Aktienmarkt ist, man geht einen Sektor long und den Markt short, mit der Erwartung, das der Sektor den Markt outperformen wird.

Im Anleihenmarkt könnte man beispielsweise eine Long Position in einer 2-jährigen Staatsanleihe und dagegen eine Short-Position in einer 10-jährigen Staatsanleihe des gleichen Landes eingehen. Diese Trades nennen sich Intra-Curve Value Trades und man versucht, von dem Anstieg der Zinsstrukturkurve zu profitieren.

Auch wenn die Essenz immer ähnlich ist, liegt der Hauptunterschied darin, ob die Trades durch einen Top-Down oder einen Bottom-Up Ansatz implementiert werden. Global Macro Hedgefonds entwickeln Relative Value Trades mit einem Top-Down Ansatz beispielsweise dadurch, dass diese einen Aktienindex eines Landes relativ zu einem Aktienindex eines anderes Landes handeln. Ein anderes Beispiel wäre die Währung eines Landes relativ gegen die Währung eines anderen Landes zu handeln. Bottom-Up würde beispielsweise den Handel einer Unternehmesanleihe eines amerikanischen Unternehmens gegen eine Staatsanleihe der USA mit einer anderen Maturity etc. beinhalten.

Directional/Mean Reversion

In normalen Börsenzeiten sind direktionale Trades in den Portofilios weniger vertreten. Doch in turbulenten Zeiten oder Krisen können direktionale Trades mit den höchsten Anteil des gesamtem Portfolios ausmachen. Ähnlich wie bei den Relative Value Trades gehen die Global Macro Manager hier von einer Über- bzw. Unterbewertung des Assets aus. Doch wird hier im Unterschied zum Relative Value nur eine Outright Positon Long oder Short eingegangen. Outright bedeutet, das die Position ungehedged ist, also ohne das dazu eine Gegenposition eingegangen wird. Beim Relative Value geht es immer um die Bewertung hinsichtlich zweier Assets. Beim Directional/Mean Reversion geht es dagegen nur um ein Asset, das alleine für sich gehandelt wird. Doch die Logik dahinter ist die gleiche wie beim Relative Value.

Wenn Global Makro Manager eine Thesis bzgl. einer Fehlbewertung am Markt feststellen oder von einer tiefgehenden Veränderung der Marktstruktur ausgehen, dann können diese das jeweilige Asset outright kaufen oder verkaufen, um beispielsweise auf die Bewegungen zum historischen Durchschnittspreis oder hin zu einer fairen Bewertung zu spekulieren.

Viele prominente Global Macro Manager erreichten Ihre Bekanntheit durch die erfolgreiche Implementierung solcher Trades, wenn durch diese signifikante Gewinne für ihre Hedgefonds entstanden sind. George Soros ist wohl das bekannteste Beispiel, als er mit seinem Short im britischen Pfund auf eine massive Abwertung des Pfunds wettete, was dazu führte, das Großbritannien den sogenannten Europäischen Wechselkursmechanismus (European Exchange Rate Mechanism, ERM), einen Vorläufer des Euro, verlassen musste. Ein weiteres bekanntes Beispiel ist Paul Tudor Jones, der 1987 den Black Monday korrekt vorhersah und den US Aktienmarkt shortete.

Zusammenfassend kann man sagen, das Relative Value Trades dazu tendieren, marktneutral zu sein, während Discretional Trades ein höheres Marktrisiko mit sich bringen. Bei diesem Ansatz sind die Hedgefondsmanager somit auch bereit, dieses Risiko zu akzeptieren.

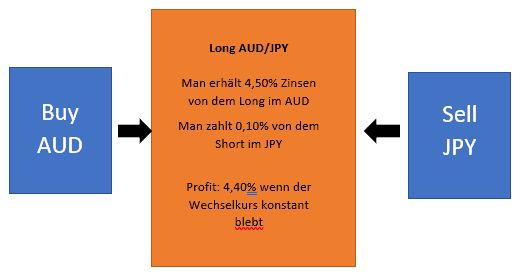

Currency Carry

Auch hierbei handelt es sich um einen Macro Ansatz, der in gewisser Weise dem Relative Value Ansatz ähnelt, denn auch hier werden zwei Assets gegeneinander gehandelt. Doch geht es dabei nicht um die Fehlbewertung der beiden Assets relativ zueinander, sondern man versucht, von den unterschiedlichen Zinssätzen der jeweiligen Währungen zu profitieren. Man shortet also eine Währung, dessen Land einen niedrigen Zinssatz aufweist (z. B. Japan), und geht in einer anderen Währung long, dessen Land einen höheren Zinssatz aufweist (z. B. Australien). Es gibt somit zwei Szenarien: Man möchte entweder vom Spread der beiden Währungen partizipieren oder, was wohl der wichtigere Aspekt für Global Macro Manager ist, auf eine Ausweitung des Spreads spekulieren. Es wird also zusätzlich auf eine Aufwertung der gekauften gegen die verkaufte Währung spekuliert.

Es gibt auch die Möglichkeit, Reverse Currency Trades einzugehen. Hierbei wird die Währung mit dem höheren Zinssatz geshortet und die Währung mit den niedrigeren Zinssatz gekauft. Die Erwartung ist hierbei, das sich der Spread und die Zinsdifferenz verkleinern.

Das Risiko besteht hierbei, das sich das erwartete Verhältnis umdreht. Da Carry Trades zusätzlich oft mit hohem Hebel umgesetzt werden, besteht hier ein erhöhtes Risiko.

Momentum/Trend Following

Dieser Ansatz war und ist der Kern der Performance für viele systematische Global Macro Manager und wird auch von vielen diskretionären Managern angewandt. Hierbei werden frühere Gewinner gekauft und Verlierer verkauft, mit der Erwartung, das Gewinner sich weiterhin gut entwickeln werden und Verlierer entsprechend schlecht. Der Ansatz kann in sämtlichen Assets implementiert werden, doch ist dieser am beliebtesten bei Rohstoffen, Währungen und Aktienindex-Futures.

Das Modell kann in verschiedenen Zeiteinheiten implementiert werden. Das heißt, sowohl kurz-, mittel- und langfristig. Kurzfristig heißt in diesem Zusammenhang einige Stunden bis weniger als einen Monat. Mittelfristig (welches die häufigste genutzte Zeiteinheit ist) bedeutet einen Zeithorizont von einem Monat bis zu sechs Monaten. Alles über sechs Monate wird als langfristig definiert. Der Ansatz hat natürlich die beste Performance in Trendphasen und Probleme, wenn sich Trendumkehren bilden. Zudem kann besonders in trendlosen Phasen die aufkommende Volatilität ständig zu Positionsschließungen zwingen, was zu Verlusten, auch aufgrund hoher Transaktionskosten, führen kann.

Mein Fazit zu Global Macro Trading

Global Macro ist zu recht sehr beliebt unter den Hedgefonds. Man hat hier sämtliche Möglichkeiten von Kursschwankungen, Trends und Fehlbewertungen zu partizipieren. Zudem hat man hier mit das größte Anlageuniversum und somit auch eine Vielzahl an Investmentchancen.

Die beste Performance kann in volatilen Phasen erreicht werden. Global Macro Strategien bringen mit einer geringeren Korrelation und einem geringeren Risiko die Möglichkeit, nachhaltig eine stabile Performance generieren zu können. Investoren, die nach einem breit diversifizierten Portfolio mit einem geringen Risiko suchen, werden bei Global Funds fündig.

FAQ über Global Macro Trading

Was ist Global Macro Trading?

Global Macro Trading ist eine Investmentstrategie, die sich auf das Ausnutzen von makroökonomischen Trends und Ereignissen auf globaler Ebene konzentriert. Trader analysieren wirtschaftliche Indikatoren, politische Ereignisse und andere makroökonomische Daten, um Anlageentscheidungen in verschiedenen Märkten wie Aktien, Anleihen, Währungen und Rohstoffen zu treffen.

Welche Fähigkeiten sind für Global Macro Trading erforderlich?

Erforderlich sind ein tiefes Verständnis der globalen Wirtschaft, Kenntnisse in der makroökonomischen Analyse, ein gutes Gespür für politische Entwicklungen, Erfahrung im Finanzmarkt, sowie Fähigkeiten im Risikomanagement und in der Anpassung von Strategien an sich ändernde Marktbedingungen.

Wie unterscheidet sich Global Macro Trading von anderen Handelsstrategien?

Im Gegensatz zu anderen Strategien, die sich auf spezifische Unternehmen oder Branchen konzentrieren, bezieht sich Global Macro Trading auf die Analyse und den Handel basierend auf globalen wirtschaftlichen und politischen Trends. Es erfordert eine breitere Perspektive und die Fähigkeit, komplexe internationale Beziehungen zu verstehen.

Ist Global Macro Trading riskant?

Ja, diese Strategie kann riskant sein, insbesondere wegen der Nutzung von Hebelwirkung und der Komplexität globaler wirtschaftlicher Zusammenhänge. Ein effektives Risikomanagement ist daher entscheidend.

Können Privatanleger Global Macro Trading betreiben?

Während Global Macro Trading oft von institutionellen Investoren und erfahrenen Tradern betrieben wird, können auch Privatanleger diese Strategie verfolgen. Allerdings erfordert sie umfangreiches Wissen und Erfahrung in den globalen Finanzmärkten.

Wie wichtig ist die geopolitische Analyse im Global Macro Trading?

Sehr wichtig. Geopolitische Ereignisse können erhebliche Auswirkungen auf die Finanzmärkte haben. Trader müssen daher in der Lage sein, solche Ereignisse zu antizipieren und ihre Strategien entsprechend anzupassen.

Welche Rolle spielen Zinssätze und Währungskurse im Global Macro Trading?

Zinssätze und Währungskurse sind zentrale Faktoren, da sie die globalen Kapitalflüsse beeinflussen. Änderungen in der Zinspolitik der Zentralbanken oder in den Wechselkursen können erhebliche Auswirkungen auf verschiedene Anlageklassen haben.

Kann Global Macro Trading in jeder Marktphase profitabel sein?

Theoretisch ja, da es auf Flexibilität und Anpassungsfähigkeit an unterschiedliche Marktbedingungen basiert. In der Praxis hängt der Erfolg jedoch stark von der Fähigkeit des Traders ab, die richtigen Entscheidungen zu treffen.

Wie zeitintensiv ist Global Macro Trading?

Diese Strategie kann sehr zeitintensiv sein, da sie eine ständige Überwachung der globalen Wirtschafts- und Politiklage erfordert.

Wie kann man Global Macro Trading lernen?

Es gibt keine Einheitslösung, aber eine Kombination aus formaler Bildung in Wirtschaft und Finanzen, praktischer Erfahrung im Handel, ständiger Marktbeobachtung und dem Studium von Fachliteratur kann hilfreich sein. Viele Trader lernen auch durch Mentoring und den Austausch mit erfahrenen Kollegen.