Trading-Broker – das Wichtigste vorweg

- Ein Trading-Broker tritt als Vermittler zwischen Käufern und Verkäufern auf, ermöglicht den Handel mit verschiedenen Anlageklassen und führt Aufträge zum Kauf oder Verkauf von Finanzinstrumenten im Namen seiner Kunden aus.

- Arten von Brokern:

Discount-Broker: Bieten niedrige Gebühren und fokussieren auf die Ausführung von Handelstransaktionen ohne zusätzliche Dienste.

Full-Service-Broker: Bieten umfangreiche Dienstleistungen wie Anlageberatung und Vermögensverwaltung.

Online-Broker: Internetbasierte Plattformen für Selbstentscheider. - Moderne Trading-Plattformen und mobile Apps bieten Zugang zu Echtzeit-Marktdaten, Analysetools und sicheren Handelsoptionen.

- Gebührenmodelle: Transaktionsgebühren – Spread-basierte Gebühren – Monatliche/jährliche Gebühren – Leistungsabhängige Gebühren

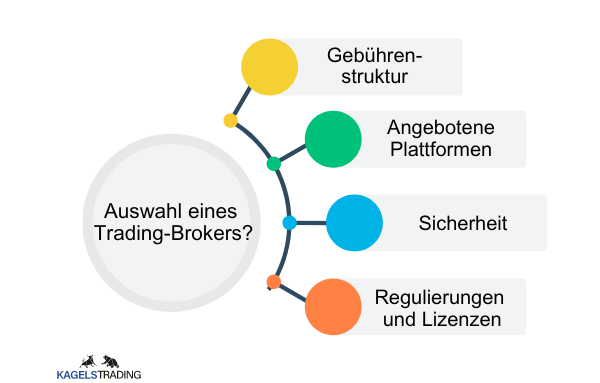

- Wichtige Kriterien für die Wahl eines Trading-Brokers umfassen Gebührenstruktur, angebotene Plattformen, Sicherheit, Regulierungen und Lizenzen.

- Vorteile des Tradings über Broker: Zugänglichkeit, niedrige Transaktionskosten, Vielfalt an Handelsinstrumenten, schnelle und effiziente Handelsausführung.

Inhalt

Im Finanzmarkt von heute spielt der kurzfristige Handel eine zentrale Rolle für viele Anleger, die nach Möglichkeiten suchen, ihr Vermögen zu mehren. Während der traditionelle Investor vielleicht das Bild der „kuponschneidenden Witwe“ verkörpert, die sich auf langfristige, sichere Investitionen verlässt, steht der Trader als Gegenpol dazu: Er ist aktiv, schnell und nutzt jede Marktchance, um Gewinne zu erzielen. In der Welt des Tradings ist der Spruch „Buy low, sell high“ nicht nur eine Strategie, sondern ein ständiges Bestreben.

Doch um auf dem Markt erfolgreich agieren zu können, benötigen Trader einen unverzichtbaren Partner – den Trading-Broker. Diese Spezialisten machen es möglich, schnell und effizient auf die oft turbulente Dynamik der Finanzmärkte zu reagieren. Doch was genau sind Trading-Broker, welche Rolle spielen sie im modernen Trading und wie wählt man den richtigen aus? Dieser Artikel beleuchtet die Funktionen von Trading-Brokern, ihre Bedeutung im Finanzsystem und gibt Einblicke in die Kriterien, die man bei der Auswahl eines solchen Brokers berücksichtigen sollte.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Was ist ein Trading-Broker?

Ein Trading-Broker ist ein wesentlicher Akteur auf den Finanzmärkten, der als Vermittler zwischen Käufern und Verkäufern fungiert. Die Einrichtungen erleichtern den Handel mit verschiedenen Anlageklassen wie Aktien, Anleihen, Devisen und Derivaten. Die primäre Funktion eines Trading-Brokers besteht darin, seinen Kunden den Zugang zu den Finanzmärkten zu ermöglichen und Aufträge zum Kauf oder Verkauf von Finanzinstrumenten in ihrem Namen auszuführen. Broker erhalten für ihre Dienste eine Gebühr oder Kommission, die sich nach der Art und dem Umfang der Transaktion richtet. Einige Broker bieten zusätzliche Dienstleistungen wie die Verwaltung von Vermögenswerten, Beratung und die Durchführung von Marktanalysen.

Die Geschichte der Trading-Broker beginnt bereits im späten 20. Jahrhundert, als der Zugang zu den Finanzmärkten noch überwiegend über traditionelle Brokerhäuser und Banken erfolgte, die ihre Orders telefonisch entgegennahmen. Mit dem Aufkommen des Internets und der Entwicklung der digitalen Handelsplattformen in den 1990er Jahren wandelte sich das Bild drastisch. Die Digitalisierung ermöglichte es den Tradern, direkt von ihren Computern aus zu handeln, und führte zur Entstehung der Online-Trading-Broker. Derartige Entwicklungen haben die Tür für ein breiteres Publikum geöffnet, das nun mit wenigen Klicks Zugang zu globalen Märkten und einer Vielzahl von Instrumenten hat. Heute sind Trading Broker nicht nur Ausführungsdienstleister, sondern bieten auch Bildungsressourcen, Analysetools und persönliche Beratung, um ihre Kunden bestmöglich zu unterstützen.

Der Hauptunterschied zwischen Trading-Brokern und anderen Finanzintermediären wie Banken oder Investmentfonds besteht in ihrer spezifischen Rolle und Funktion. Während Banken eine breitere Palette von Finanzdienstleistungen anbieten, einschließlich Kreditvergabe, Einlagenannahme und Hypothekenvermittlung, konzentrieren sich Broker ausschließlich auf den Handelsaspekt. Investmentfonds sammeln Kapital von einer Gruppe von Investoren, um es gemäß einer definierten Anlagestrategie in einem breiten Portfolio zu investieren, während Broker die individuellen Anlageentscheidungen ihrer Kunden umsetzen.

Arten von Trading-Brokern

Trading-Broker variieren erheblich in ihren Dienstleistungen und Gebührenstrukturen, wobei die Hauptunterscheidung zwischen Discount-Brokern und Full-Service-Brokern besteht.

Discount-Broker bieten in der Regel niedrigere Gebühren und sind auf die Ausführung von Handelstransaktionen ohne zusätzliche Beratungs- oder Investmentmanagementdienste beschränkt. Diese Art von Broker ist ideal für Anleger, die bereits über Handelserfahrung verfügen und keine zusätzlichen Dienstleistungen benötigen. Plattformen von Discount-Brokern bieten oft fortschrittliche Handelstools und -technologien, die es den Nutzern ermöglichen, eigenständig Entscheidungen zu treffen und Trades auszuführen.

Im Gegensatz dazu bieten Full-Service-Broker eine umfassende Palette von Dienstleistungen, die über die bloße Ausführung von Handelstransaktionen hinausgehen. Diese Dienstleistungen umfassen Anlageberatung, Vermögensverwaltung, Steuerplanung und Zugang zu exklusiveren Marktberichten und -analysen. Full-Service-Broker richten sich in erster Linie an Anleger, die eine umfassendere Betreuung und Beratung in Finanzangelegenheiten bevorzugen. Die Gebühren sind entsprechend höher, spiegeln jedoch den zusätzlichen Wert der erweiterten Dienstleistungen wider.

Neben diesen beiden Haupttypen von Brokern gibt es auch spezialisierte Broker, die sich auf bestimmte Asset-Klassen konzentrieren. Diese Spezialisierung ermöglicht es ihnen, maßgeschneiderte Dienstleistungen und tiefere Einblicke in spezifische Märkte anzubieten. Beispiele hierfür sind:

- Aktienbroker: Spezialisiert auf den Kauf und Verkauf von Aktien und anderen börsennotierten Wertpapieren. Diese Broker bieten oft spezialisierte Analysetools und Marktforschung spezifisch für den Aktienmarkt.

- Forex-Broker: Konzentrieren sich auf den Devisenmarkt und bieten Zugang zu globalen Währungspaaren. Forex-Broker stellen Plattformen bereit, die für den Handel rund um die Uhr ausgelegt sind, um den Bedürfnissen eines 24-Stunden-Marktes gerecht zu werden.

- Krypto-Broker: Diese Broker haben sich auf den Handel mit Kryptowährungen wie Bitcoin, Ethereum und anderen digitalen Assets spezialisiert. Sie bieten oft spezielle Sicherheitsmaßnahmen und technologische Lösungen, um die einzigartigen Anforderungen des Krypto-Marktes zu erfüllen.

Brokervergleich

(Risikohinweis: 70,37% der privaten Konten verlieren)

Wie funktioniert ein Trading-Broker?

Ein Trading–Broker agiert wie bereits erwähnt als Mittler zwischen dem Anleger und den Finanzmärkten und spielt eine entscheidende Rolle im Handelsprozess. Der grundlegende Ablauf beginnt, wenn ein Kunde einen Kauf- oder Verkaufsauftrag über eine Handelsplattform erteilt. Der Broker nimmt diesen Auftrag entgegen und leitet ihn an die entsprechenden Marktplätze weiter, wie z.B. Börsen oder elektronische Handelsnetzwerke. Dort wird der Auftrag ausgeführt, d.h. der Kauf oder Verkauf der gewünschten Wertpapiere findet statt. Nach Abschluss des Handels bestätigt der Broker die Transaktion gegenüber dem Kunden und aktualisiert dessen Kontostand entsprechend.

Die technologische Infrastruktur von Trading-Brokern ist komplex und fortgeschritten. Sie umfasst Handelsplattformen, die den Nutzern nicht nur das Platzieren und Verwalten von Aufträgen ermöglichen, sondern auch Zugang zu Echtzeit-Marktdaten, Analysetools und Nachrichten bieten. Viele Broker bieten sowohl webbasierte Plattformen als auch mobile Apps, die es den Kunden ermöglichen, von überall aus zu handeln. Diese Plattformen sind oft mit fortschrittlichen Sicherheitsmaßnahmen ausgestattet, um den Schutz von Kundendaten und -mitteln zu gewährleisten.

Was die Gebührenmodelle angeht, so variieren diese je nach Broker und Dienstleistungsart erheblich. Die häufigsten Gebührenmodelle umfassen:

- Transaktionsgebühren: Diese werden jedes Mal berechnet, wenn ein Kunde einen Handel platziert. Die Höhe der Gebühr kann fest oder variabel sein, abhängig von der Art und Größe der Transaktion.

- Spread-basierte Gebühren: Hier verdient der Broker an der Differenz (dem Spread) zwischen dem Kauf- und Verkaufspreis eines Wertpapiers.

- Monatliche oder jährliche Gebühren: Einige Broker erheben feste Gebühren für die Nutzung ihrer Plattformen und Dienstleistungen.

- Leistungsabhängige Gebühren: Diese werden vor allem von Brokern erhoben, die zusätzliche Verwaltungs- oder Beratungsdienste anbieten und sind oft an die erzielte Performance des Kundenportfolios gekoppelt.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Auswahl eines Trading-Brokers

Die Auswahl des richtigen Trading-Brokers ist entscheidend für den Erfolg im Trading. Verschiedene Kriterien spielen eine Rolle, um sicherzustellen, dass der Broker den individuellen Bedürfnissen des Traders entspricht:

- Gebührenstruktur: Die Kosten, die mit dem Trading verbunden sind, können die Rentabilität stark beeinflussen. Dazu zählen nicht nur die Kosten pro Trade, sondern auch nicht-trading-bezogene Gebühren wie Inaktivitätsgebühren oder Auszahlungsgebühren. Trader sollten auch die Spreads, Kommissionen und eventuelle Übernachtfinanzierungskosten in Betracht ziehen.

- Angebotene Plattformen: Die Trading-Plattform ist das Werkzeug, mit dem Trader ihre Geschäfte ausführen. Wichtige Aspekte einer guten Plattform sind Benutzerfreundlichkeit, Stabilität und die Verfügbarkeit von analytischen Tools.

- Sicherheit: Die Sicherheit von Kundengeldern und -daten ist von höchster Wichtigkeit. Ein guter Broker sollte moderne Sicherheitsprotokolle wie Zwei-Faktor-Authentifizierung verwenden und die Kundengelder getrennt von den Firmengeldern aufbewahren. Die Infrastruktur sollte robust genug sein, um auch bei hohem Handelsvolumen stabil zu funktionieren.

- Regulierungen und Lizenzen: Ein regulierter Broker untersteht der Aufsicht einer oder mehrerer Finanzbehörden, die sicherstellen, dass der Broker bestimmte Standards und gesetzliche Anforderungen erfüllt. Wichtige Regulierungsbehörden sind die Financial Conduct Authority (FCA) in Großbritannien, die Cyprus Securities and Exchange Commission (CySEC) in Zypern und die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) in Deutschland. Eine Lizenzierung durch eine anerkannte Behörde gewährleistet, dass der Broker regelmäßig überprüft wird und sich an die finanziellen Vorschriften hält. Dies bietet den Tradern ein höheres Maß an Sicherheit und Schutz.

Es ist zudem ratsam, Bewertungen und Erfahrungen anderer Kunden zu recherchieren und die Dienstleistungen des Brokers möglicherweise zunächst über ein Demokonto zu testen, bevor man sich für eine langfristige Zusammenarbeit entscheidet.

Die besten Trading-Broker

Im deutschsprachigen Raum gibt es sicherlich mehr als 100 seriöse Trading-Broker. Zu den beliebtesten gehören:

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

Vorteile und Risiken des Tradings über Broker

Das Trading über Broker hat sich als effiziente Methode zur Teilnahme am Finanzmarkt etabliert, birgt jedoch auch spezifische Risiken und Herausforderungen. Im Folgenden werden die wichtigsten Vorteile und Risiken aufgeführt.

Vorteile des Tradings über Broker

- Zugänglichkeit: Moderne Trading-Broker machen den Finanzmarkt für ein breites Publikum zugänglich. Mit einer einfachen Internetverbindung und einem Brokerkonto kann praktisch jeder von überall auf der Welt handeln. Das demokratisiert den Zugang zu Märkten, die früher nur professionellen oder sehr wohlhabenden Händlern vorbehalten waren.

- Kostenstruktur: Viele Online-Broker bieten niedrige Transaktionskosten und keine Mindestkontogröße, was es kleinen Anlegern ermöglicht, mit geringeren Anfangsinvestitionen zu handeln. Zudem sind die Kosten für Online-Trading in der Regel niedriger als bei traditionellen Brokerhäusern, da Online-Broker effizientere Technologien nutzen und oft auf physische Filialnetze verzichten.

- Vielfalt an Handelsinstrumenten: Broker bieten Zugang zu einer breiten Palette von Finanzinstrumenten, von Aktien über Forex bis hin zu Kryptowährungen und Derivaten. Dies ermöglicht es Tradern, diversifizierte Portfolios zu erstellen und verschiedene Marktbedingungen zu nutzen.

- Schnelligkeit und Effizienz: Moderne Trading-Plattformen ermöglichen eine sehr schnelle Ausführung von Trades, was besonders wichtig in volatilen Märkten ist. Trader können in Echtzeit auf Marktbewegungen reagieren und ihre Positionen fast augenblicklich anpassen.

Risiken und Herausforderungen

- Marktrisiken: Trading ist inhärent risikobehaftet, und die Märkte können extrem volatil sein. Trader können ihr Kapital schnell verlieren, besonders wenn sie Hebelprodukte nutzen, die sowohl die Gewinne als auch die Verluste vergrößern.

- Überhebelung: Viele Broker bieten einen hohen Leverage oder Hebel, der es Tradern ermöglicht, große Positionen mit relativ kleinen Investitionen zu kontrollieren. Obwohl dies die Gewinnchancen erhöht, steigert es auch das Risiko erheblicher Verluste, was besonders für unerfahrene Trader gefährlich sein kann.

- Komplexität der Plattformen: Einige Trading-Plattformen können komplex und für Anfänger schwer zu navigieren sein. Ohne angemessene Schulung und Kenntnis der Plattform können Fehler bei der Handelsausführung auftreten, die zu ungewollten Verlusten führen.

- Regulierungs- und Gegenparteirisiko: Nicht alle Broker sind gleich reguliert, und die Unterschiede in der Aufsicht können zu einem erhöhten Risiko führen. In einigen Fällen können Trader ihre Investitionen verlieren, wenn ein schlecht regulierter Broker insolvent wird oder betrügerische Praktiken anwendet.

Die Wahl des richtigen Brokers und eine gründliche Ausbildung in Marktanalyse sowie Risikomanagement sind entscheidend, um die Vorteile des Tradings zu maximieren und die Risiken zu minimieren.

Jetzt neu: Trader Start Workshop

Ein kostenloser vierteiliger Kurs mit 110 Minuten. Die perfekte Vorbereitung für professionelles Trading!

Fazit – ist ein Trading-Broker die richtige Anlaufstelle für modernes Investieren?

Trading-Broker spielen eine zentrale Rolle im modernen Finanzsystem, indem sie den Zugang zu globalen Märkten und eine Vielzahl von Finanzinstrumenten bieten. Sie ermöglichen es Anlegern, unterschiedliche Trading-Strategien anzuwenden, von Scalping bis hin zu Positionstrading. Die Auswahl des richtigen Brokers sollte sorgfältig basierend auf Gebührenstruktur, Sicherheit, Regulierung und den angebotenen technologischen Tools erfolgen.

Obwohl Trading über Broker viele Vorteile wie Zugänglichkeit und Kosteneffizienz bietet, birgt es auch Risiken, die nicht unterschätzt werden dürfen. Ein gründliches Verständnis der Marktdynamik und eine bewusste Brokerwahl sind entscheidend, um diese Risiken zu managen und erfolgreich zu traden. Wenn dies jedoch gelingt, ist das Handeln über einen Trading-Broker für die meisten Marktteilnehmer eine Bereicherung.

FAQ zum Thema Trading-Broker

Was ist ein Trading-Broker?

Ein Trading-Broker ist ein Finanzdienstleister, der es Anlegern ermöglicht, Wertpapiere wie Aktien, Anleihen, Devisen und andere Finanzinstrumente zu kaufen und zu verkaufen. Der Broker fungiert als Vermittler zwischen Käufern und Verkäufern.

Welche Arten von Brokern gibt es?

Es gibt hauptsächlich drei Arten von Brokern:

Discount-Broker: Bieten kostengünstige Handelsmöglichkeiten ohne zusätzliche Beratungsdienste.

Full-Service-Broker: Bieten umfassende Dienstleistungen inklusive persönlicher Beratung und maßgeschneiderten Anlagestrategien.

Online-Broker: Erlauben den Handel über internetbasierte Plattformen mit verschiedenen Tools und Ressourcen für Selbstentscheider.

Welche Gebühren erheben Broker?

Broker erheben verschiedene Gebühren, darunter:

Transaktionsgebühren: Kosten pro Kauf oder Verkauf eines Wertpapiers.

Spread: Differenz zwischen Ankaufs- und Verkaufspreis eines Wertpapiers.

Verwaltungsgebühren: Regelmäßige Gebühren für Kontoführung und Serviceleistungen.

Sonstige Gebühren: Für Margin-Konten, Kontoübertragungen oder spezielle Dienstleistungen.

Wie werden Broker reguliert?

Broker müssen von staatlichen Finanzaufsichtsbehörden zugelassen sein, wie der BaFin in Deutschland oder der SEC in den USA. Diese Behörden stellen sicher, dass Broker bestimmte Standards und Vorschriften einhalten. Einlagensicherungssysteme schützen die Kundengelder im Falle einer Insolvenz des Brokers.

Welche Funktionen bieten Handelsplattformen?

Handelsplattformen bieten eine Vielzahl von Funktionen, darunter:

Charting-Tools: Für technische Analysen und Kursbeobachtungen.

Marktanalysen: Nachrichten und Analysen zur Unterstützung von Handelsentscheidungen.

Ordertypen: Verschiedene Auftragsarten wie Limit- und Market-Orders.

Risikomanagement-Tools: Funktionen zur Minimierung von Handelsrisiken.

Welche Risiken sind mit dem Handel über einen Broker verbunden?

Beim Handel über einen Broker gibt es mehrere Risiken:

Marktrisiko: Potenzielle Verluste durch Marktbewegungen.

Liquiditätsrisiko: Schwierigkeiten beim Kauf oder Verkauf von Wertpapieren zu gewünschten Preisen.

Technische Risiken: Ausfallzeiten der Handelsplattformen oder Cyberangriffe.

Wie wähle ich den richtigen Broker aus?

Bei der Auswahl eines Brokers sollten Sie folgende Aspekte berücksichtigen:

Gebührenstruktur: Stellen Sie sicher, dass die Gebühren zu Ihrer Handelsstrategie passen.

Regulierung und Sicherheit: Wählen Sie einen regulierten Broker mit guter Einlagensicherung.

Handelsplattform: Achten Sie auf Benutzerfreundlichkeit und die Verfügbarkeit der gewünschten Funktionen.

Kundendienst: Ein guter Support kann bei Problemen und Fragen entscheidend sein.

Bildungsressourcen: Schulungsmaterialien und Demokonten können besonders für Anfänger hilfreich sein.

Bieten Broker auch Schulungsmaterialien an?

Ja, viele Broker bieten umfangreiche Schulungsmaterialien an, darunter Webinare, Tutorials, E-Books und Marktanalysen. Einige bieten auch Demokonten an, die es ermöglichen, den Handel ohne echtes Geld zu simulieren und so Erfahrungen zu sammeln.

Was ist algorithmischer Handel und nutzen Broker diese Technologie?

Algorithmischer Handel bezieht sich auf den Einsatz von Computeralgorithmen, um Handelsentscheidungen zu automatisieren und durchzuführen. Viele moderne Broker bieten diese Technologie an, um ihren Kunden zu helfen, effizienter und präziser zu handeln.