Das Wichtigste zum CoT Report vorweg

- Der Report “Commitments of Traders” (CoT) ist eine wöchentliche Veröffentlichung der Commodity Futures Trading Commission (CFTC), die Daten über offene Positionen von Marktteilnehmern in Futures- und Optionsmärkten bereitstellt.

- Die Händler werden in drei Gruppen kategorisiert: kommerziell, nicht kommerziell und nicht meldepflichtig, und es werden Informationen über die Größe und Richtung ihrer Positionen bereitgestellt.

- Der CoT-Report wird von Händlern und Analysten genutzt, um einen Einblick in die Marktstimmung und mögliche zukünftige Kursbewegungen zu erhalten.

- Der Report wird in der Finanzbranche weit verfolgt, da er einen Überblick über die Angebots- und Nachfragedynamik im Futures-Markt bietet und hilft, potenzielle Markttrends zu identifizieren.

Inhalt

- Was ist der CoT Report?

- Hedging – das Prinzip

- Wann und wo werden die CoT Daten veröffentlicht?

- Wie schaut der CoT Report aus?

- Wie lesen Sie den CoT-Report?

- Welche Arten von Berichten werden veröffentlicht?

- Die Anwendung des CoT Reports

- Wie interpretieren Sie die CoT Daten?

- Was ist der CoT Index?

- Der CoT-Report in der Praxis

- Der CoT Report als „Barometer“ der Rohstoffmärkte

- Fazit

- Fragen und Antworten

Solange es Trading gibt, solange Menschen an den Finanzmärkten spekulieren und investieren, suchen sie nach dem “Heiligen Gral”, der einen, allumfassenden Weisheit, die Reichtum, Glück und permanente Gewinne verspricht.

Gefunden hat ihn bisher noch niemand.

Auch wir können Ihnen hier nicht weiterhelfen. Aber wir bieten Ihnen ein Hilfsmittel an, dass Ihr Trading in vielen Sektoren der Börsenwelt profitabler machen kann.

Die Rede ist vom Commitment of Traders Report.

Der “COT Report” ist ein Marktbericht, der Sie bei der Planung Ihrer Trades an vielen Märkten unterstützen kann.

Was verbirgt sich hinter diesem Bericht, wo finden Sie ihn, wie lesen und wie nutzen Sie die COT Daten für Ihr Handeln an der Börse?

Diese und weitere Fragen beantworten wir Ihnen im folgenden Artikel.

1 Die Grundlagen des Comitment of Traders Reports

Was ist der CoT Report?

Der Commitment of Traders Report (COT) ist ein wöchentlicher Marktbericht für US-Futures- und Optionsmärkte. Herausgegeben wird er von der CFTC, der Commodity Futures Trading Commission. Die CFTC ist eine amerikanische Bundesbehörde, die die US Rohstoff- und Futuresmärkte überwacht und reguliert.

Was steht in diesem Marktbericht drin?

Der Bericht listet die Long- und Short-Positionen der großen und wichtigen Marktteilnehmer in den einzelnen Commodity-Märkten. Aus ihm erfahren Sie, wie sich die bestimmenden Akteure der jeweiligen Märkte verhalten. Daraus lassen sich Rückschlüsse auf die Kursbewegungen des entsprechenden Rohstoffs ableiten. Daher ist dieser Report ein beliebtes Tool bei vielen Tradern, da man somit den “Insidern” folgen kann.

Wer sind diese Marktteilnehmer?

Die Akteure an den Futuresmärkten lassen sich in zwei Gruppen einteilen:

- Die Commercials: sie werden auch als „Hedger“ bezeichnet (to hedge: absichern). Es sind die Erzeuger, Produzenten, Weiterverarbeiter oder Händler eines Rohstoffs. Sie nutzen die Futuresmärkte zur Absicherung gegen Preisschwankungen.

- Die Large Speculators, also die großen Spekulanten. Sie wollen unmittelbar an der Preisentwicklung verdienen. Es sind institutionelle Trader, Banken, Versicherungen oder auch Fonds, die die Futuresmärkte mit dem nutzen, um Profite zu generieren.

- Die Spekulanten sind die Gegenspieler der Commercials. Sie garantieren, dass ein Handel an den Futuresmärkten stattfinden kann.

Kostenloses E-Book

Endlich Chartmuster verstehen & dein Trading verbessern

Mit diesen Gratis-Tipps wirst Du lernen:

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Tipps, um Chartmuster zu verstehen & dein Trading zu verbessern

10 Chartmuster für eine effektivere Chartanalyse

Auf welchen Trend diese Muster zukünftig deuten

Wie Du dadurch gute Trade-Einstiege findest

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für Chartmuster und verbessere Dein Trading

Hedging – das Prinzip

Futures stellen Handels-Vereinbarungen dar. Ein Rohstoff soll zu einem zukünftigen Zeitpunkt geliefert und bezahlt werden – allerdings zum momentan gültigen Preis.

Der zweite Aspekt ist, dass Futures auch unmittelbar zur Absicherung gegen schwankende Preise dienen. Wie diese “Hedging” genannte Absicherung funktioniert, will ich kurz erklären:

Nehmen wir die Commercials. Sie teilen sich in zwei Gruppen. Auf der einen Seite haben wir die Produzenten und Anbieter eines Rohstoffs. Das sind die Farmer (oder ihre Organisationen), die Minengesellschaften, die Öl- und Gasförderer oder die Energieversorger. Denen gegenüber stehen die Abnehmer und Weiterverarbeiter des jeweiligen Rohstoffs, Lebensmittelkonzerne wie Nestle oder Energie-Großverbraucher wie eine Airline.

Die einen möchten ihre Rohstoffe zum bestmöglichen Preis verkaufen, die anderen billig einkaufen. Wenn die Getreidepreise – beispielsweise wegen Ernteausfällen – zu steigen drohen, werden Nestle & Co. sich dagegen am Futuresmarkt absichern und Long gehen.

Steigt sein Preis tatsächlich an, muss der Rohstoff teurer beschafft werden. Allerdings steigt in diesem Fall auch der Kurs des Futures. Der Verkauf des Futures zum dann höheren Kurs gleicht den Mehraufwand beim Einkauf des Rohstoffs zum größten Teil aus.

Ähnliche Überlegungen stellen die Produzenten bei einem drohenden Preisverfall an und werden sich am Futuresmarkt durch Shortpositionen absichern.

Hedger und Spekulanten, die bestimmte Positionsgrößen überschreiten, müssen der CFTC gemeldet werden. So wird ein Marktteilnehmer, der 250 Corn Kontrakte oder 50 Coffee Kontrakte hält, meldepflichtig (engl. „reportable“).

Trader, deren Positionsgrößen unterhalb dieser Grenzen liegen, bleiben von dieser Meldepflicht ausgenommen. Sie heißen „Non Reportables“.

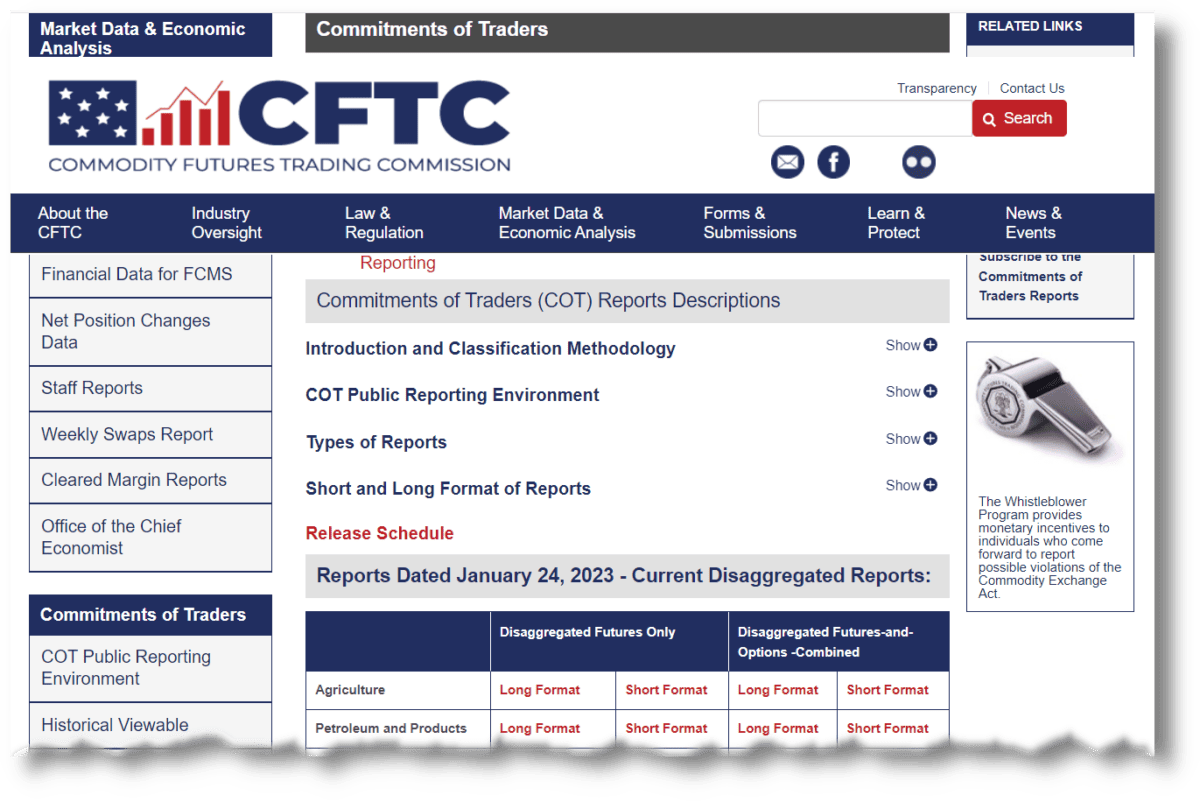

Wann und wo werden die COT Daten veröffentlicht?

Die CFTC sammelt die täglichen Meldungen und wertet sie jeweils zum Börsenschluss am Dienstag der betreffenden Woche aus. Diese Auswertung veröffentlicht sie dann Freitags zum Börsenschluss.

Sie kann von jedermann auf der Internetseite der Commission frei heruntergeladen werden.

In der mitteleuropäischen Zeitzone ist der Bericht Freitagnacht ab 21:30 Uhr unter der URL https://www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm abrufbar.

Auf dieser Webseite finden Sie zunächst eine möglicherweise verwirrende Anzahl von Links. Welchen für Sie relevanten Bericht sollen Sie jetzt auswählen? Tatsächlich gibt es verschiedene Formate des COT Reports mit jeweils spezifischen Inhalts-Schwerpunkten. Damit wollen wir uns weiter unten auseinandersetzen.

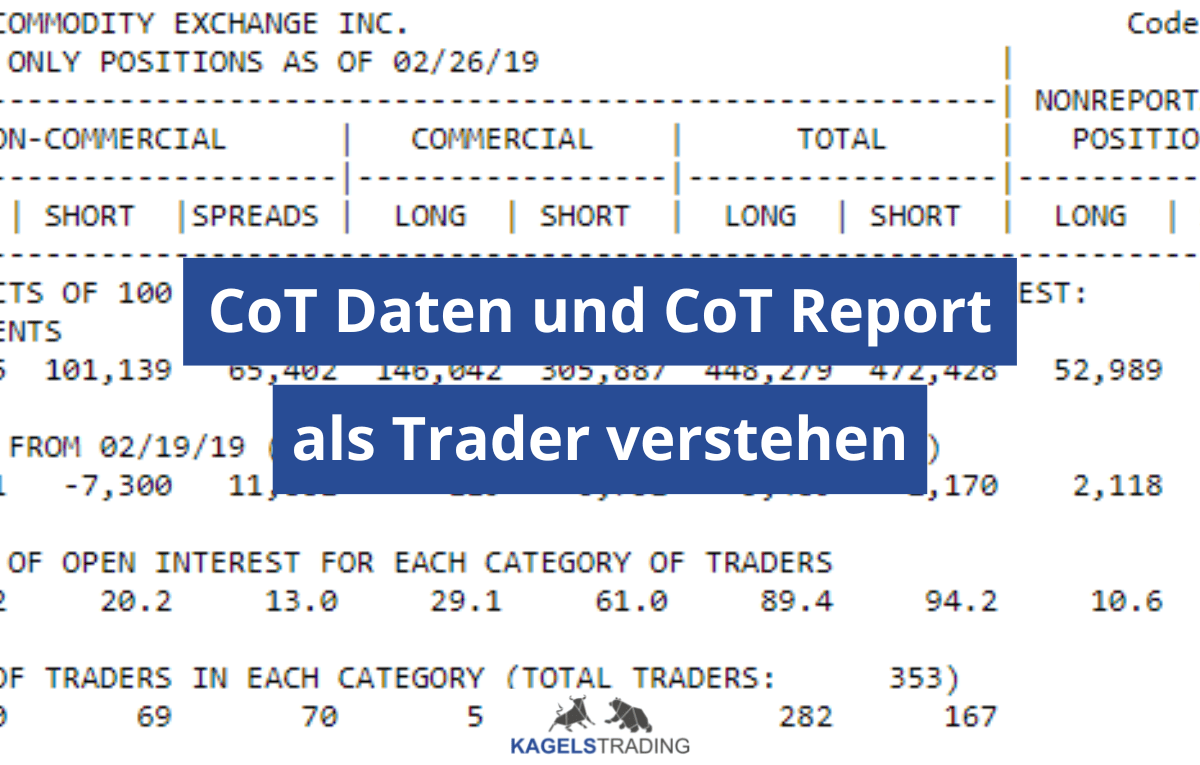

Wie schaut der COT Report aus?

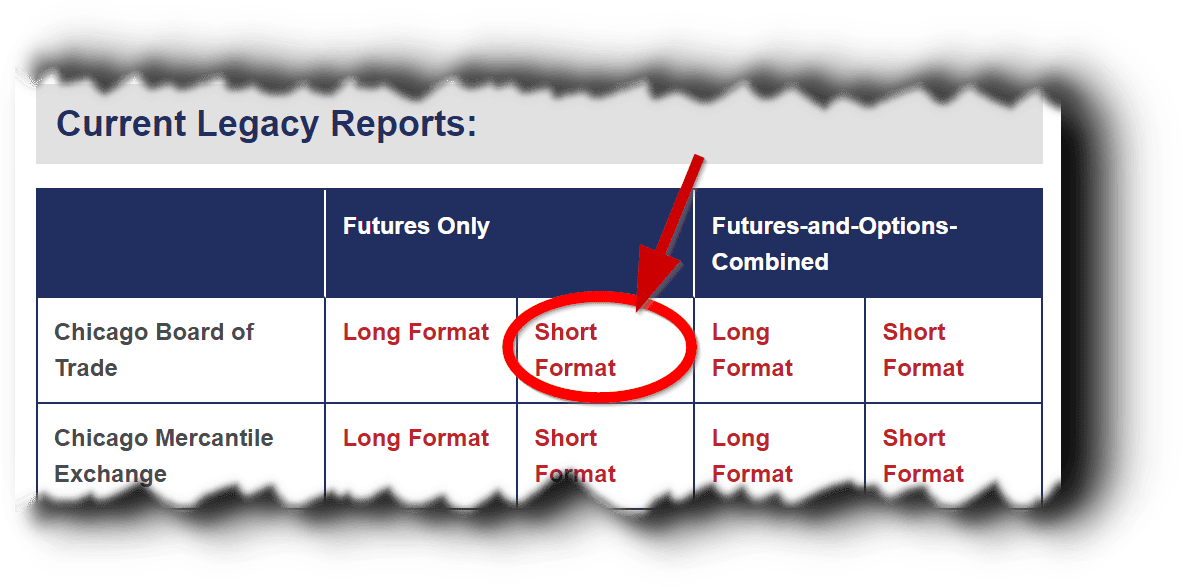

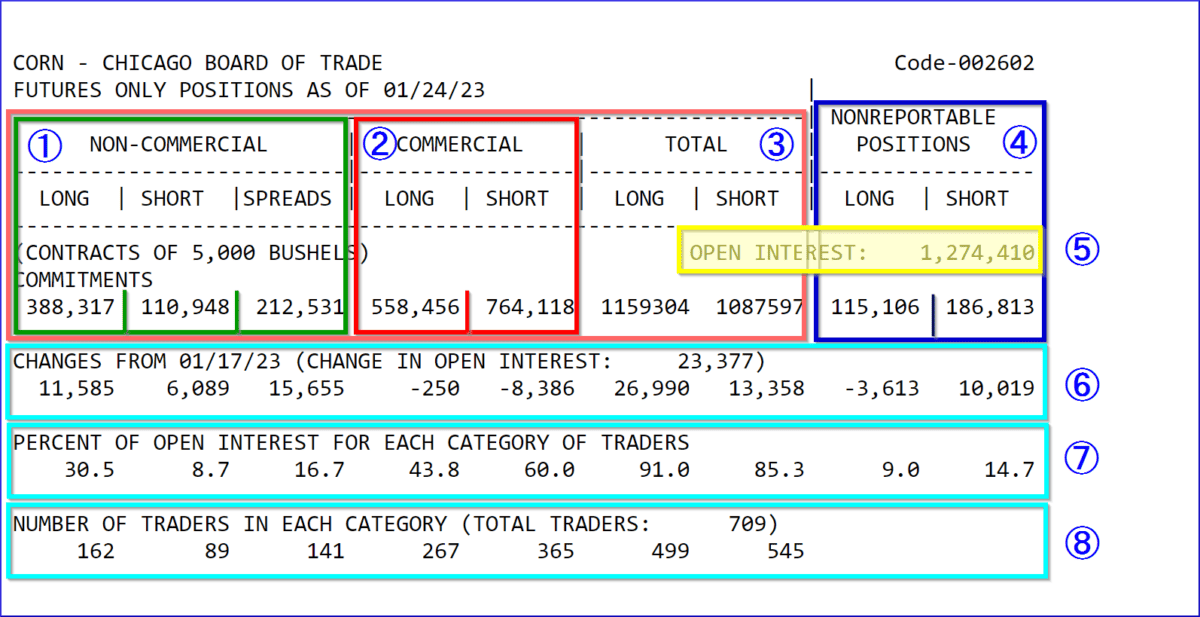

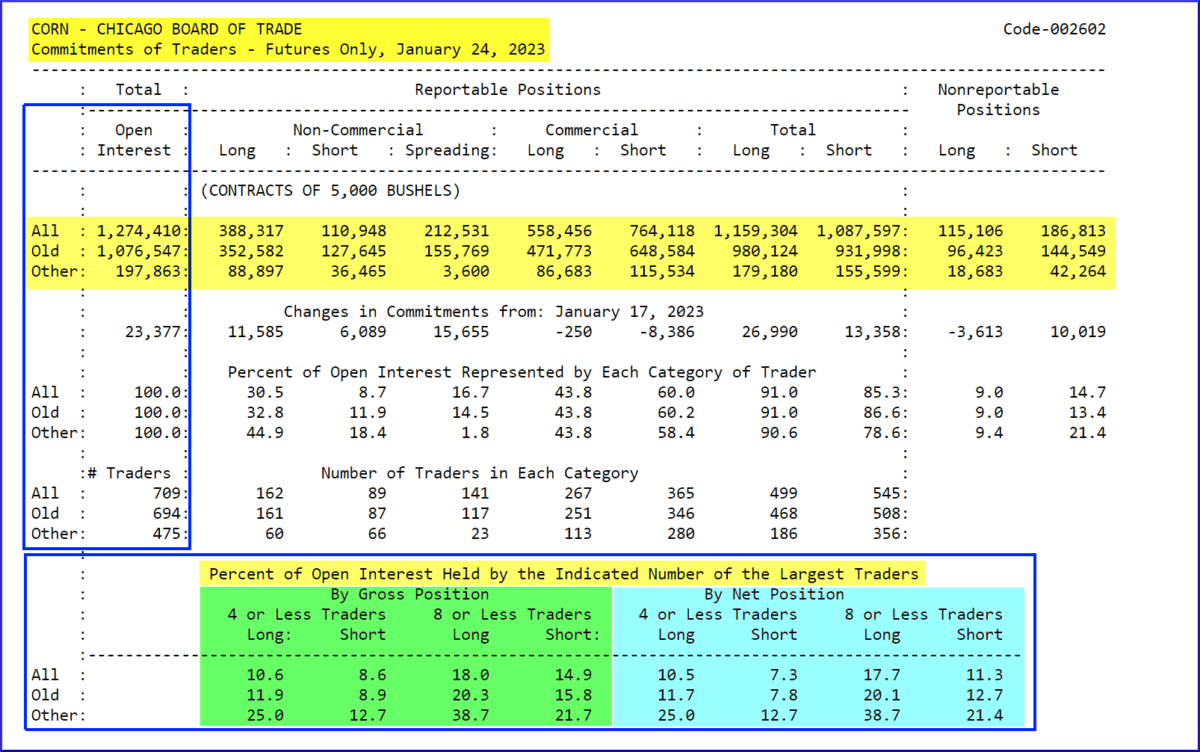

Schauen wir uns jetzt den Report an, wie er sich nach dem Aufruf auf der Downloadseite präsentiert. Wir wählen dazu, der Einfachheit halber den Legacy Report der Chicago Board of Trade in der Version Futures Only, Short Form:

Es zeigt sich folgendes Bild:

Und vermutlich fragen Sie sich jetzt: „Und was soll ich aus dieser endlosen Zahlenwüste jetzt erkennen?“

Wie lesen Sie den COT-Report?

Wir bringen Ordnung in die Zahlenwüste.

Wir nehmen dazu die COT Daten für den Corn-Future unter die Lupe. Die Struktur des Legacy Reports, Futures Only, Short Form bietet sich hierfür an, da sie am klarsten aufgebaut ist. In anderen Formaten werden teilweise die Commercials oder auch die Non-Commercials in weitere Untergruppen unterteilt.

Die absoluten Positionen

① Die Positionen der Non-Commercials.

Die „Large Speculators“ halten in diesem Markt 338.317 Long und 110.948 Short Kontrakte. Dazu kommen 212.531 sogenannter „Spread“- Positionen. (Beim Spread-Trading geht ein Trader zum Beispiel eine Longposition im aktuellen März-Kontrakt und gleichzeitig eine Shortposition im nachfolgenden Mai Kontrakt. Er spekuliert hier also auf die Kursdifferenz zwischen den beiden Kontrakten.)

② Die Positionen der Commercials.

Long- und Shortpositionen der „Hedger“. Da die kommerziellen Marktteilnehmer nicht auf die Kursänderung spekulieren, sondern die Futuresmärkte zur Absicherung gegenüber Preisschwankungen nutzen, spielt das „Spread-Trading“ hier keine Rolle.

③ Die Summe der Reportables, der reportpflichtigen Marktteilnehmer.

Die Summe Long ergibt sich aus den Longpositionen der Non-Commercials plus Longpositionen der Commercials plus der Spread-Positionen der Non-Commercials. Analog dazu ermittelt sich die Short-Summe aus den beiden Shortpositionen plus der Spread-Positionen.

④ Positionen der Non-Reportables, der nicht berichtspflichtigen Akteure am Markt.

Das Open Interest

⑤ Open Interest ist die Gesamtzahl aller Kontrakte, die zum Börsenschluss offen sind. Das Open Interest wird einmal täglich kurz vor Börsenschluss von der jeweiligen Börse (in diesem Fall der CBOT) ermittelt und an die CFTC gemeldet.

Ein Futureskontrakt bedeutet immer eine Long- und eine Shortposition im Markt (ähnlich einem Kaufvertrag, bei dem es immer einen Käufer und einen Verkäufer gibt).

Der Wert des Open Interest ergibt sich also aus der Summe aller Longpositionen plus der Anzahl der Spread-Positionen ODER der Summe aller Shortpositionen plus der Anzahl der Spread-Positionen.

Open Interest existiert nur an Futures- und Optionsmärkten. Aktien- oder Forexmärkte kennen diese Kennzahl nicht. Es hat eine Wichtige Bedeutung für den Trader: es zeigt, wie aktiv ein Markt gehandelt wird, also wie liquide er ist.

⑥ – ⑧ Weitere statistische Informationen: Die Änderung der Positionszahlen zum vorherigen Report, die prozentualen Anteile der einzelnen Gruppen am Open Interest und die Anzahl der reportpflichtigen Händler.

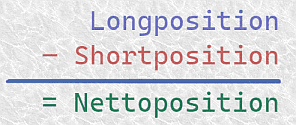

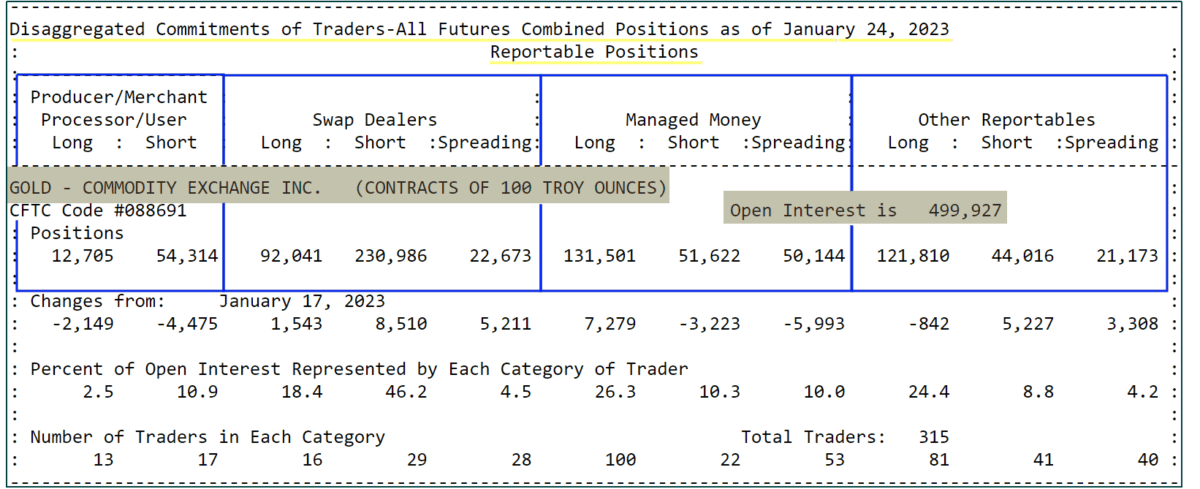

Die Nettopositionen

Die Betrachtung der absoluten Positionen gibt Auskunft über die Marktstimmung der wichtigen Marktteilnehmer. Diese Information ist aber noch nicht spezifisch und aussagekräftig genug. Wir brauchen einen konkreteren Wert. Hierzu bilden wir die „Nettopositionen“, indem wir die Shortpositionen von den Longpositionen abziehen:

Im obigen Beispiel ergibt sich daraus:

- Non-Commercials: 388.317 — 110.948 = 277.369

- Commercials: 558.456 — 764.118 = —205.662

- Non-Reportables: 115.106 — 186.813 = — 71.707

- (Beachten Sie, bei den Non-Commercials die Spread-Positionen nicht in die Berechnung einzubeziehen)

Shortpositionen werden stets mit Negativen Werten erfasst, Longpositionen positiv.

Die Non-Commercials sind also 277.369 Kontrakte Netto Long, die Commercials und die Non-Reportables jeweils 205.662 bzw. 71.707 Kontrakte Netto Short.

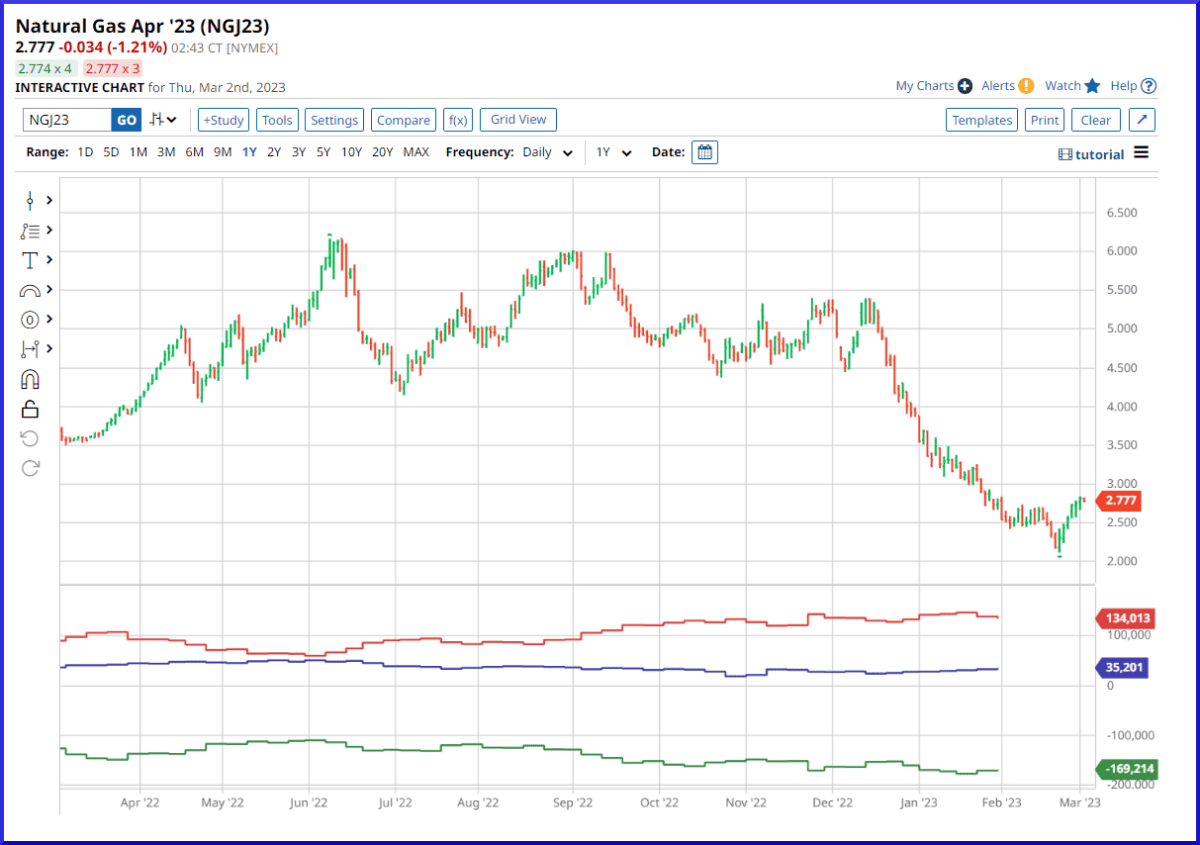

Die Chart-Darstellung der COT Daten

Ihnen wird sicherlich schnell einleuchten: Für die Praxis kann es sich nicht bewähren, mit den „Rohdaten“ des Berichts zu arbeiten. Der Mensch ist ein visuelles Wesen. Zahlenwüsten, wie Sie sie soeben kennengelernt haben, bereiten ihm im schlimmsten Fall Kopfschmerzen.

Zum Glück gibt es viele Services und Webseiten, die Ihnen die mühsame Arbeit der Auswertung abnehmen und die Ergebnisse oft kostenfrei ins Internet stellen. Einige wichtige davon werde ich Ihnen später noch vorstellen.

Zunächst aber einmal einen graphischen Einblick in die Materie. Die folgende Abbildung zeigt Ihnen den Kursverlauf des Corn-Futures März 2023 (ZCH23), darunter die absoluten Positionen der drei Händlergruppen, etwas tiefer dann die Nettopositionen dieser Marktteilnehmer.

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg!

Sichere Dir jetzt die Gratis-Tipps und Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

10 technische Indikatoren für Deinen Trading-Erfolg! Du wirst lernen:

Wie Du profitabler durch Indikatoren wirst

Welche Vorteile Indikatoren bieten

Wann Du welche Indiktoren richtig anwendest

Kostenloses E-Book

Hole Dir jetzt 10 technische Indikatoren für Deinen Trading-Erfolg!

Welche Arten von Berichten werden veröffentlicht?

Dass wir uns auf den Legacy Report konzentriert haben, hat Gründe:

Dieser Bericht ist der ursprünglichste aller Berichte (Legacy = Hinterlassenschaft, Erbe, Vermächtnis) und vom Aufbau der simpelste („Die Mutter aller COT Reports“). Wenn Sie die Grundstruktur dieses Berichts erfasst haben, können sie das Prinzip der Auswertung recht einfach auf die anderen Berichtsarten und Formate übertragen. Im Laufe der Zeit wurde dieser Bericht dann ergänzt und erweitert. Es entstanden neue Berichte mit neuen Informationen und der Fokussierung auf spezielle Fragestellungen.

Die CFTC veröffentlicht vier verschiedene Berichte

Scheuen wir uns diese kurz an. Wie sind sie aufgebaut und welche Informationen liefern sie?

① Legacy Report

Die Legacy-Berichte sind nach Börsen aufgeschlüsselt:

| Chicago Board of Trade (CBOT) * |

| Chicago Mercantile Exchange (CME) * |

| Chicago Board Options Exchange (CBOE) |

| Minneapolis Grain Exchange (MGEX) |

| Commodity Exchange Incorporated (COMEX) * |

| ICE Futures U.S. |

| ICE Futures Europe |

| ICE – Futures Energy |

| New York Mercantile Exchange (NYMEX) * |

| NODAL Exchange |

| * Die CBOT, CME, COMEX und NYMEX sind unter dem Dach der CME Group vereint. |

Sie gliedern die meldepflichtigen Position nach Commercials und Non-Commercials und führen die rechnerisch ermittelten Positionen den nicht meldepflichtigen Marktteilnehmer (Non-Reportables) auf.

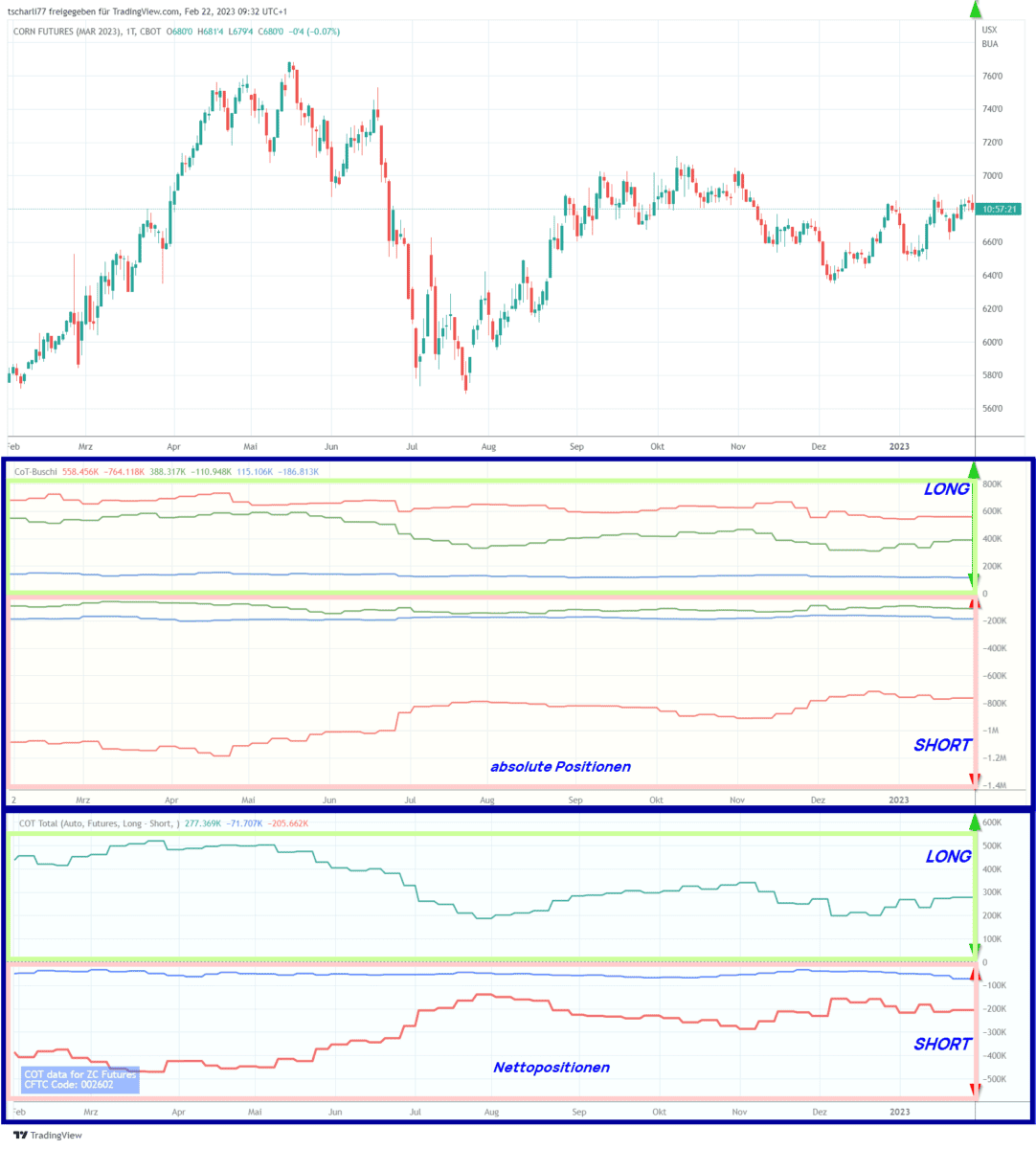

② Disaggregated Reports

Der 2009 eingeführte Disaggregated COT Report ist nach Sektoren aufgeschlüsselt:

| Agriculture (Landwirtschaft) |

| Petroleum and Products (Erdöl und Erdölprodukte) |

| Natural Gas and Products (Erdgas und Erdgasprodukte) |

| Electricity (Elektrizität) |

| Metals and Other (Metalle und andere physische Kontrakte) |

Der Disaggregated Report unterteilt die meldepflichtigen Händler in die folgenden vier Kategorien:

- Producer/Merchant/Processor/User (Produzenten/Händler/Verarbeiter/Benutzer)

- Swap Dealers

- Managed Money

- Other Reportables (sonstige Berichtspflichtige)

Der Disaggregated Report erhöht die Transparenz des Berichts durch Schaffung einer neuen Gruppe von Marktteilnehmern, den Swap Dealers. Außerdem erfährt die Gruppe der Large Speculators eine Namensänderung: Managed Money.

Der Legacy Report rechnet die Swap-Dealer der Gruppe der Commercials zu. Swap Dealer sind aber keine Produzenten oder Verarbeiter eines Rohstoffs, sondern „Zwischenhändler“, meist Banken oder Investmentgesellschaften, die das Preisrisiko der Kommerziellen übernehmen und sich gegen ihr eigenes Risiko am Futuresmarkt absichern.

Die Gruppe Managed Money (Hedgefonds, Investmentbanken) entspricht den Non-Commercials des Legacy Reports. Die Gruppe der „Non-Reportables“ ist entfallen.

Beispiel eines Disaggregated Reports – der GOLD Future der COMEX:

Die weiteren Informationen entsprechen denen des Legacy-Reports.

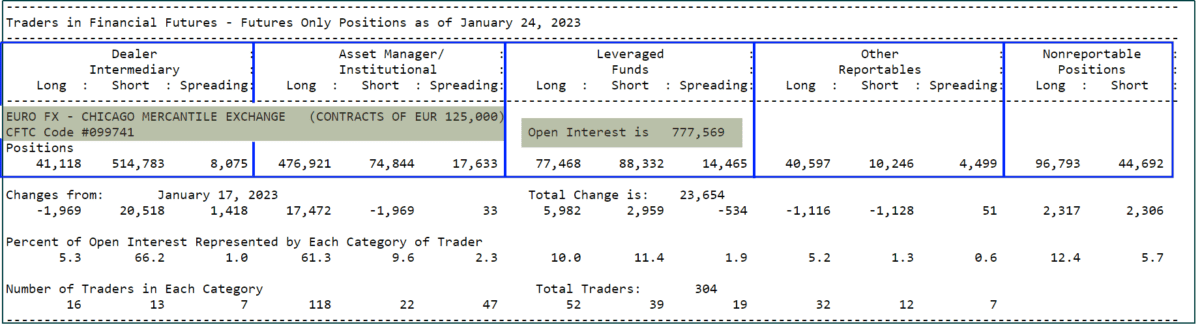

③ Traders in Financial Futures (TFF)

Der Bericht Traders in Financial Futures (TFF) umfasst Finanzkontrakte wie Währungen, US-Staatsanleihen, Eurodollars, Aktien, VIX und den Bloomberg-Rohstoffindex.

Der im Juli 2010 angekündigte Bericht baut auf den Verbesserungen der Transparenz auf, die mit dem Disaggregated Report eingeführt wurden.

Er unterteilt die berichtspflichtigen Trader dieser Finanzprodukte in vier Kategorien:

- Dealer/Intermediary (Händler, Vermittler)

- Asset Manager/Institutionals (Vermögensverwalter/Institutionelle Trader)

- Leveraged Funds (spekulative Investmentfonds)

- Other Reportables (sonstige Berichtspflichtige)

Dealer/Intermediary konzipieren und verkaufen verschiedene Finanzanlagen, unter anderem Futures, an Kunden. Terminkontrakte sind Teil der Preisgestaltung und des Risikoausgleichs im Zusammenhang mit den von ihnen verkauften Produkten und ihren Aktivitäten.

Zu ihnen gehören große Banken (inner- und außerhalb der USA) und Händler von Wertpapieren, Swaps und anderen Derivaten.

Asset Manager/Institutionals sind institutionelle Anleger, einschließlich Pensionsfonds, Stiftungen, Versicherungsgesellschaften, Investmentfonds und Portfolio-/Investmentmanager, deren Kunden wiederum überwiegend institutionell sind

Leveraged Funds sind in der Regel Hedge-Fonds und verschiedene Arten von Geldmanagern, darunter registrierte Commodity Trading Advisors (Rohstoffhandelsberater, CTA), registrierte Commodity Pool Operators (Rohstoffpoolbetreiber, CPOs) oder nicht registrierte Fonds, die von der CFTC identifiziert wurden.

Das Bild zeigt eine Auszug aus dem TFF Report vom 24.2.2023 für den EuroFX Futures der CME:

In diesem Bericht werden die Non-Reportables, ähnlich dem Legacy Report, aufgeführt.

④ Supplemental Commodity Index (CIT Report)

Der Supplemental-Bericht listet im besonderen die Positionen der Commodity Index Traders (CIT) für 13 ausgewählte landwirtschaftliche Rohstoffkontrakte.

Er wurde 2007 erstmals veröffentlicht und stellt eine Ergänzung des Disaggregated Reports dar, indem er die Positionen der Händler von Rohstoff-Indizes aufzeigt. Hier handelt es sich im wesentlichen um „Swap Dealer“.

Der Bericht soll hier nur der Vollständigkeit halber genannt sein. Durch seine Beschränkung auf wenige Märkte ist er für uns Futures- und Optionstrader relativ uninteressant. Außerdem stellen die Commodity Index Trader die „Long-Seite“ des Marktes dar, die ihre Positionen kaum umschlichten. Dadurch lassen sich aus dem Verhalten dieser Marktteilnehmer keine zuverlässigen Signale für eventuelle Bewegungen am Markt ablesen.

Unterschiedliche Formate der vier Berichtsarten

Legacy, Disaggregated und TFF Report werden zunächst als „Futures Only“ und als „Futures & Options Combined“ Bericht veröffentlicht.

Außerdem werden die Legacy Reports und die Disaggregated Reports in einem „Long Format“ und dem „Short Format“ aufgelegt.

Der Screenshot zeigt den COT Report für Corn vom 24-01-2023 — diesmal im Long Format:

Das „Long“ Format der Berichte zeigt zwei zusätzliche Informationen:

- die prozentualen Anteile am Open Interest der vier bzw. acht stärksten Händler am Markt

- bei Agrar- Rohstoffen werden die Entezeitpunkte unterschieden . „Old“ bedeutet, Positionen in Futures der „alten“ Ernte, „Other“ ermittelt die Differenzen.

Im nächsten Schritt werden wir uns ausführlicher mit der Frage befassen:

„Was kann ich mit diesen COT Daten jetzt überhaupt anfangen?“

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Mit diesen Gratis-Tipps wirst Du lernen:

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Erfahre jetzt die 11 wichtigen Regeln für erfolgreiche Daytrader!

Warum ein Trading-Plan so wichtig für Deinen Erfolg ist

Warum analysieren und beobachten der Schlüssel zum Trading-Gewinn ist

Warum Stop-Loss und Take-Profit richtig bestimmt werden müssen.

Kostenloses E-Book

Hole Dir jetzt die Profi-Tipps für erfolgreiches Daytrading

2 Die Anwendung des COT Reports

Ich habe Ihnen Eingangs versprochen, mit dem „Commitments of Traders Report“ ein Handwerkszeug vorzustellen, das Ihr Trading und Ihre Handelsvorbereitung um einen Gewinn bringenden Aspekt bereichern kann.

Dieses Versprechen will ich jetzt einlösen.

Ich werde Ihnen aufzeigen, wie Sie den Bericht nutzen und seine Daten interpretieren. Dazu fokussieren wir uns auf die Commercials und führen einen neuen Begriff ein: den COT Index.

Welche Rolle spielen die Commercials?

Zunächst zur Frage „Warum den Fokus auf die Commercials?“

Als Futures- und Optionstrader sind wir Teil des weltweiten Rohstoffmarkts. Und die Commercials REPRÄSENTIEREN diesen Markt. Sie erzeugen die Rohstoffe (Agrarsektor) oder holen sie aus der Erde (Öl, Gas, Metalle), verarbeiten sie weiter und veräußern sie an den Endverbraucher.

Sie sind die Insider. Sie haben den Einblick in alle Marktgegebenheiten und betreiben weltweite Informationsnetzwerke, um künftige Preisentwicklungen voraus zu sehen. Und sie reagieren und positionieren sich entsprechend ihrer Marktstellung, um größtmögliche Vorteile aus diesen Preisfluktuationen zu ziehen.

Ihr Verhalten am Markt ermöglicht es uns, unsere eigenen Aktionen zu bestimmen. Mit Hilfe des COT Reports können wir dieses Verhalten verfolgen.

Dabei macht es allerdings wenig Sinn, die Daten des aktuellen Reports isoliert zu betrachten. Wir müssen uns den zeitlichen Verlauf ihrer Positionen anschauen und die momentanen Positionen in ein größeres zeitliches Umfeld einordnen.

Und wir müssen Geschwindigkeit, Frequenz und Stärke der Positions-Änderungen beurteilen können.

Das geht am besten grafisch. Wir gehen zurück zum Chart.

Wie interpretieren Sie die COT Daten?

Schauen Sie sich jetzt wieder den Kurschart des Corn Futures an. Wir sehen ihn hier zusammen mit den Nettopositionen der Commercials:

Blicken wir auf den Kursverlauf des Futures. Der Pfeil markiert den 24. Februar 2022, den Tag des russischen Einmarschs in die Ukraine. In der Folge explodierten die Getreidepreise und bewegten sich danach einige Wochen lang auf hohem Niveau seitlich.

Mitte Mai beginnen die Preise wieder zu sinken. Ende Juli erreichen sie den Stand, den sie zu Beginn des Konflikts hatten.

Der Grund: Verhandlungen haben zu einem Abkommen geführt, das im Juli in Kraft getreten ist und die Getreidetransporte aus den Schwarzmeerhäfen der Ukraine sicherstellt. Die weltweite Furcht vor einer extremen Angebotsverknappung war zunächst vom Tisch.

Wie verhielten sich die Commercials in dieser Zeit?

Sie waren die ganze Zeit Netto Short. Zu Beginn des Konflikts verhielten sie sich offensichtlich abwartend. Trotz der Preissteigerung änderte sich ihre Position nur geringfügig.

Erst als die Preise zu sinken begannen, fingen sie an, Shortpositionen abzubauen. Ende Juli, als die Preise auf ein neues Minimum gesunken waren, zeigten die Nettopositionen der Commercials einen vorläufigen Höchstwert.

In der Folge steigen die Preise erneut und die Commercials beginnen wieder, Shorts aufzubauen.

Der schnelle Blick auf den Chart in Abbildung 10 zeigt:

Die Commercials handeln antizyklisch

Warum?

Rohstoffe sind der Geschäftszweck der Commercials. Kalkulierbare Rohstoffpreise sind für ihr Business überlebenswichtig. Die Futuresmärkte erfüllen für die Commercials den Zweck, sich gegen Preisfluktuationen abzusichern. Sie werden also bemüht sein, die Preisentwicklung „vorauszusehen“ und sich entsprechend zu verhalten.

Anders als die Spekulanten, die unmittelbar an den Preissprüngen verdienen, positionieren sich die kommerziellen Hedger gegen den gerade „angesagten“ Trend — Antizyklisch.

Extreme Positionen, seien es eine maximale Short-Ausrichtung oder auch minimale Shortpositionen – und seltener sogar Übergang zu Netto-Longpositionen – deuten auf Trendwechsel am Markt hin.

Ich will das mit zwei weiteren Charts noch einmal verdeutlichen.

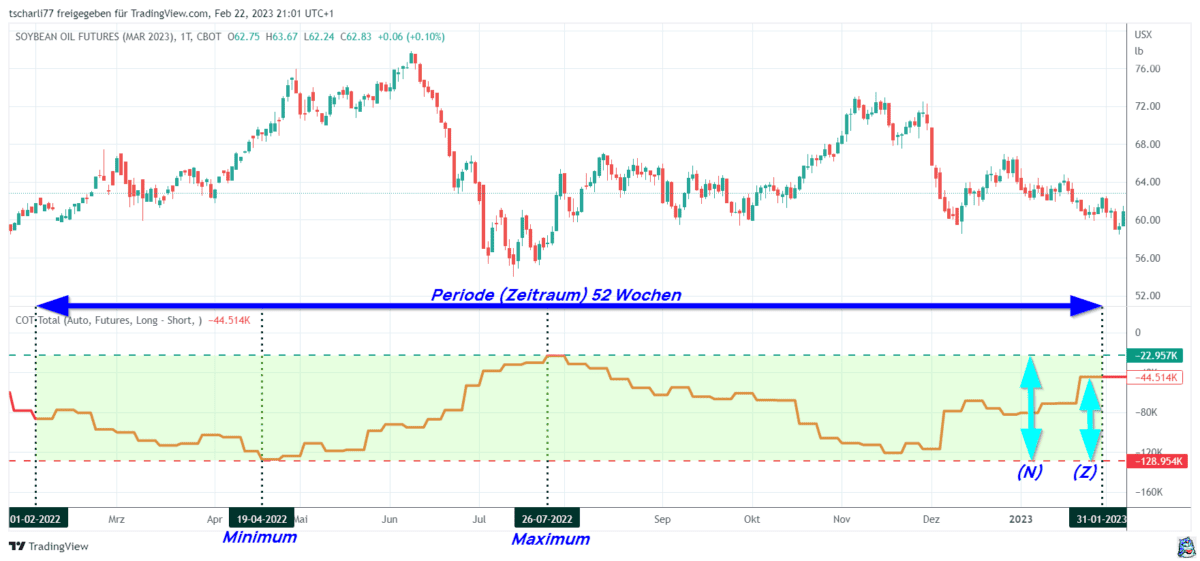

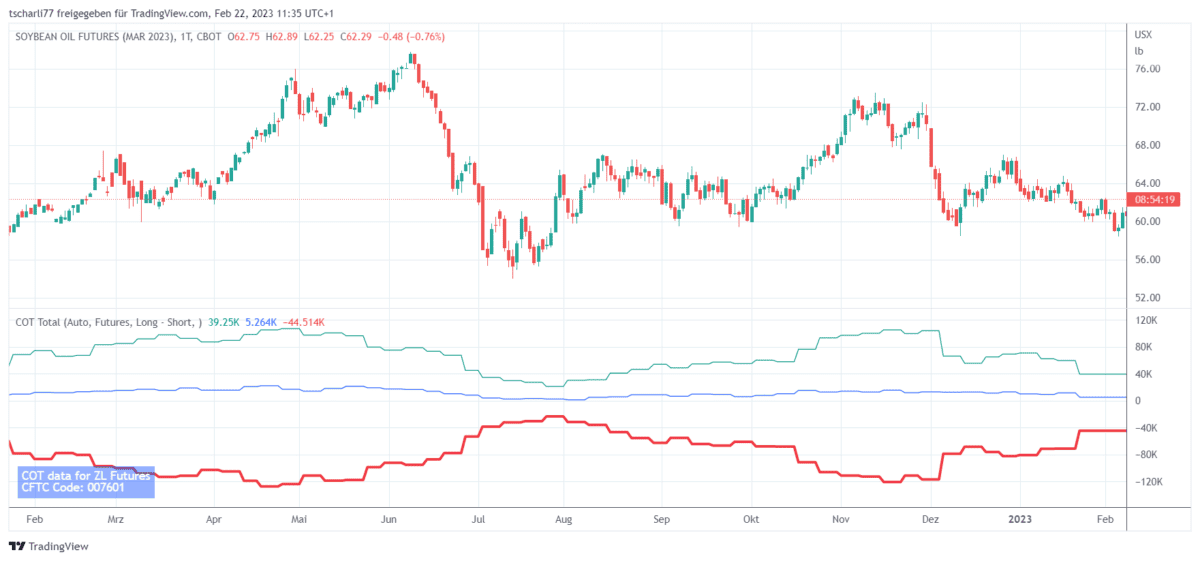

1) Der Soybean Oil Kontrakt März23 (ZLH23) von Februar 2022 bis Februar 2023:

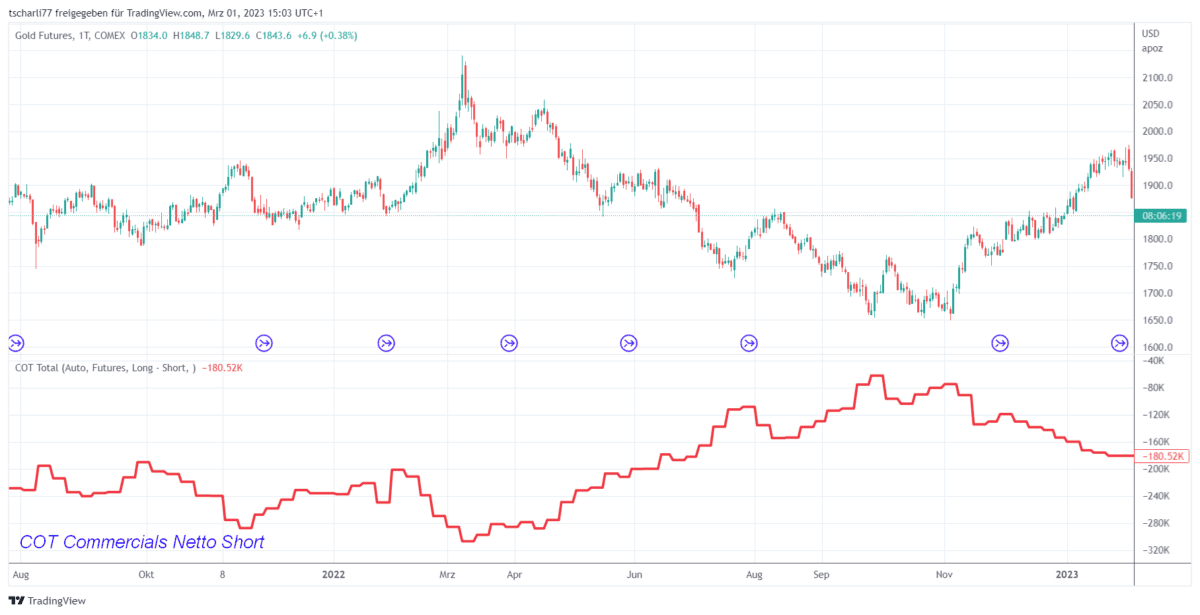

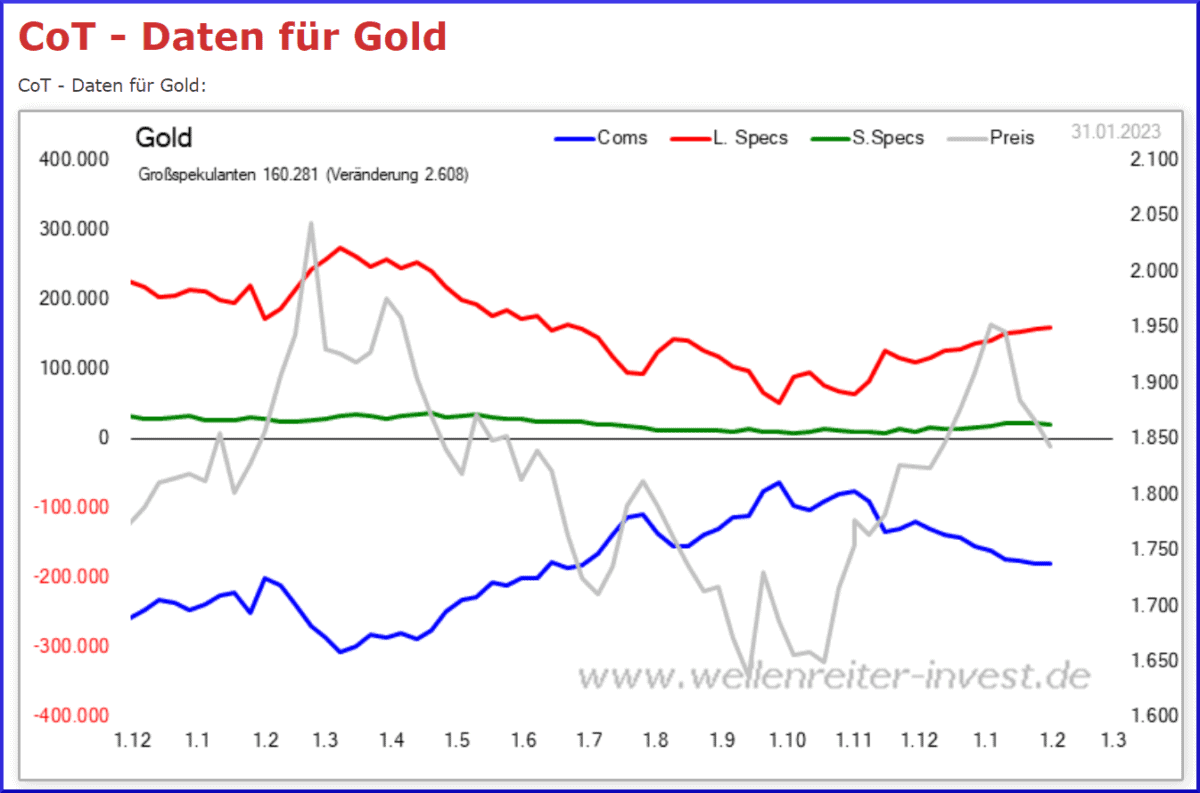

2. COT Daten Gold: der Continuous Contract 2022 bis Februar 2023 mit COT Nettopositionen:

Besonders im zweiten Beispiel wird deutlich, wie die Commercials konstant Shortpositionen abbauen und letztlich sich immer mehr der Null-Linie annähern. Im November 2022 erreicht der Kurs einen Tiefpunkt und beginnt zu drehen.

Die Nettopositionen der kommerziellen Hedger haben zu diesem ein Maximum, das zuletzt im April 2019 erreicht wurde.

Wie können Sie die aktuelle Positionierung bewerten?

Schauen wir uns erneut die Daten vom 24.01.2023 für den Corn-Markt an. Die Commercials sind zu diesem Zeitpunkt 205.662 Kontrakte Netto Short.

Wir sehen aber: dieses Wissen hilft nur weiter, wenn wir es in einem größeren Zusammenhang betrachten. Die Tatsache, dass die Commercials an diesem Dienstag netto fast 206Tausend Kontrakte Short waren, ist für sich genommen wertlos.

Waren sie „ungewöhnlich stark Short“ oder „ganz normal Short“? Vielleicht waren sie ja auch „ziemlich wenig Short“?

Wenn wir die Nettopositionen im Chart über einen längeren Zeitraum anschauen, erkennen wir zwar, das sie jetzt „recht wenig Short“ sind, aber geht das auch etwas genauer?

Es geht! Mit Hilfe des COT Index.

Was ist der COT Index?

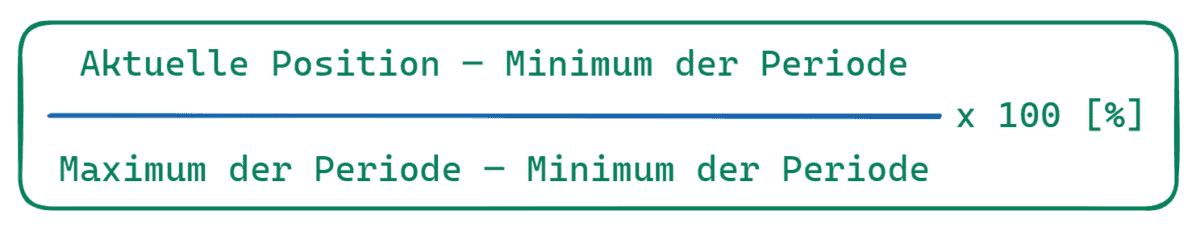

Der COT Index ist ein Oszillator, der zwischen den Werten 0 und 1 (bzw. 0 und 100%) pendelt. Er setzt den aktuellen Wert des COT Reports in Beziehung zu den beiden Extremwerten eines festgelegten Zeitraumes.

Dieser Zeitraum kann frei gewählt werden, etabliert haben sich Perioden von 26 oder 52 Wochen. Aufgrund der teilweise kurzen Laufzeit eines Futures wird der Ansatz mit 26 Wochen bevorzugt.

Wie berechnet sich der COT Index?

Zunächst sucht man die beiden Extremwerte der Positionierungen (Maximum, Minimum) innerhalb des Zeitraums. Der aktuelle Wert wird nun als Prozentanteil dieser Kursspanne berechnet.

Betrachten wir das anhand eines konkreten Beispiels: der Soybean Oil Future März2023 (ZLH23) mit den Commercial Nettopositionen.

Die Periode soll 52 Wochen sein, wir ermitteln den Index für den 31. Januar:

Abb.14: Berechnung des COT Index – ZLH23 Soybean Oil March23

- Positionierung der Commercials: – 44.514 (Short)

- Höchstes Hoch der Periode am 26.07.2022: – 22.957 (Short)

- Tiefstand der Periode am 19.04.2022: – 128.954 (Short)

Es ergibt sich mit der obigen Formel:

COT Index = (— 44.514 + 128.954) / (— 22.957 + 128.954) = 84.440 / 105.997 = 79.66%

Der COT Index am 31.01.2023 bezogen auf eine Periode von 52 Wochen beträgt also fast 80 %.

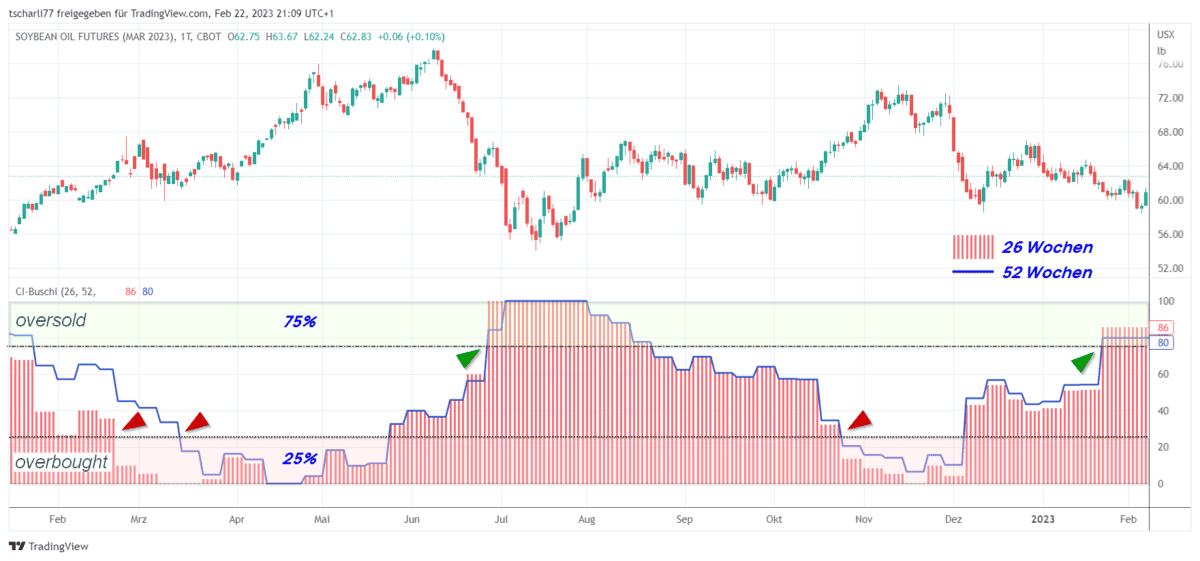

Welche Bedeutung hat der COT Index?

Der COT Index gibt Ihnen einen konkreten Wert, um die aktuelle Positionierung der Commercials in Beziehung zu dem betrachteten Zeitraum zu setzen.

Ein Wert von 0% bedeutet, dass die Hedger im Moment ein Minimum, also entweder die stärkste Short- oder die geringste Longposition – bezogen auf die eingestellte Periode – innehaben. Der Wert 100% zeigt das Maximum an.

Von besonderer Bedeutung sind zwei Wertebereiche: 0 – 25% und 75% – 100%.

Diese beiden Zonen deuten auf überkaufte (overbought) bzw. über-verkaufte (oversold) Märkte hin. Tritt der Index in diese Zonen ein, können baldige Trendwechsel anstehen.

Die Zone unter 25% wird werden als „Sell-“ , die über 75% als „Buy-Zone“ bezeichnet. Tritt der Index in die Sell-Zone ein, verspricht der Markt einen Wechsel hin zu einem bearischen, beim Eintritt in die Buy-Zone zum bullischen Trend.

Der folgende Chart zeigt erneut den Soybean Oil Kontrakt aus Abb.11 mit dem COT Index der 26-Wochen Periode und der 52-Wochen Periode:

3 Der COT-Report in der Praxis

Wenden wir uns nach so viel Theorie über den Report und seiner Auswertung der Praxis zu.

Wie nutzen Sie die Daten des Reports in Ihrer Tradingvorbereitung?

Sie haben bis hierher kennengelernt, wo Sie den Bericht finden und wie Sie ihn auswerten. Wo in Ihrer Tradingvorbereitung können Sie diese Informationen jetzt anwenden?

Schauen wir uns ein paar Märkte als Beispiel an.

COT Report für FOREX Trader: Euro FX, Swiss Franc und Canadian Dollar

Betrachten wir Ursprung und Geschichte der Futuresmärkte, erkennen wir, dass diese Märkte zuerst für Getreide erschaffen wurden. im Laufe der Zeit erweiterten sie sich auf andere Rohstoffe. Heute existieren Futures und Optionen unter anderem auf Energierohstoffe, Metalle und ebenso für Finanzprodukte.

Werfen wir zuerst einen Blick auf die Futures im Währungssektor.

Der US Dollar ist die Leitwährung der Weltwirtschaft. Internationale Geschäfte werden weltweit in Dollar abgewickelt. Die Kursschwankungen dieser Währung haben erhebliche Auswirkungen nicht nur auf die Rohstoffpreise. Bei globalen Projekten ist es also für beide Seiten wichtig, sich gegen diese Schwankungen abzusichern.

An der CME/GLOBEX werden Futures auf die wichtigsten Währungen wie Euro, Canadian Dollars, Japanese Yen, British Pound, Swiss Franc und weiteren Währungen gehandelt. Die zugrunde liegenden Kurse bilden dabei das Währungspaar der jeweiligen Währung und des US Dollar, also z.B. EUR-USD, CHF-USD oder CAD-USD.

Für den Forex Trader kann die Betrachtung der COT Daten des jeweiligen Währungsfutures einen nützlichen Baustein in seiner Handelsplanung darstellen.

Ich will hierfür drei Beispiele aufzeigen, den Future auf den Euro, den Schweizer Franken und den Kanadischen Dollar.

Die Charts stellen jeweils den backadjustierten Kurs der Kontrakte über ein Jahr sowie die Nettopositionen der Commercials dar.

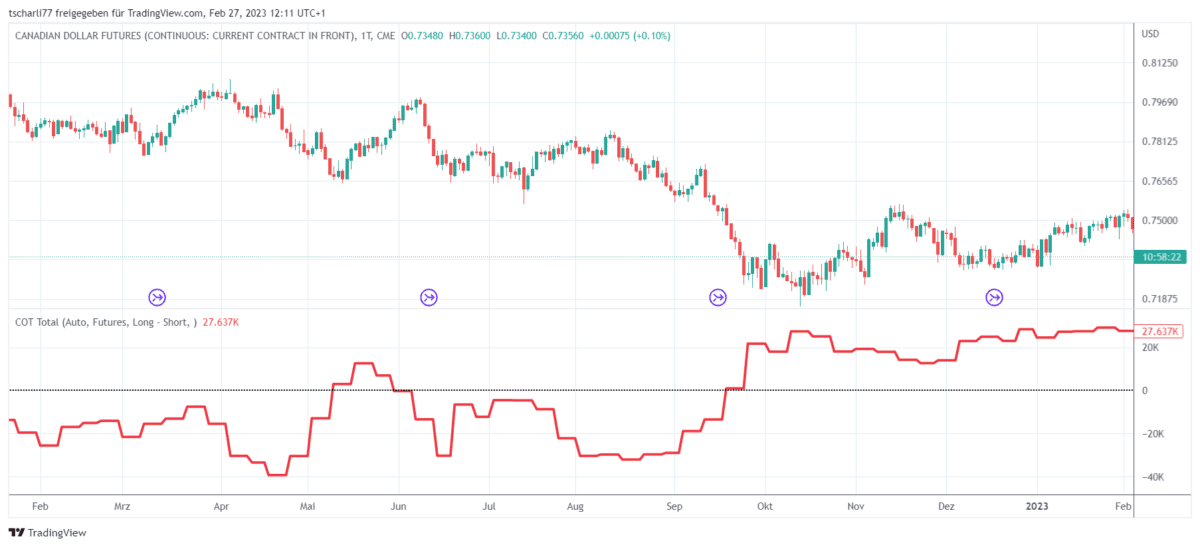

Bei der Betrachtung der Charts fällt auch hier wieder das antizyklische Verhalten der Commercials auf. Im Beispiel des Canadian Dollar (Abb.16c), August – Okt./Nov. 2022 zeigt sich zum Beispiel dass die Commercials im Kursverfall des USD Shortpositionen ab- und Longpositionen aufbauen. Schließlich erreichen sie ein Netto-Long Niveau, das sie (geht man im Chart weiter zurück) zuletzt Anfang Juni 2020, 30 Monte früher, innehatten.

Ein ähnliches Bild ergibt sich auch wenn man sich anderen Sektoren umschaut.

Nehmen wir die Edelmetalle:

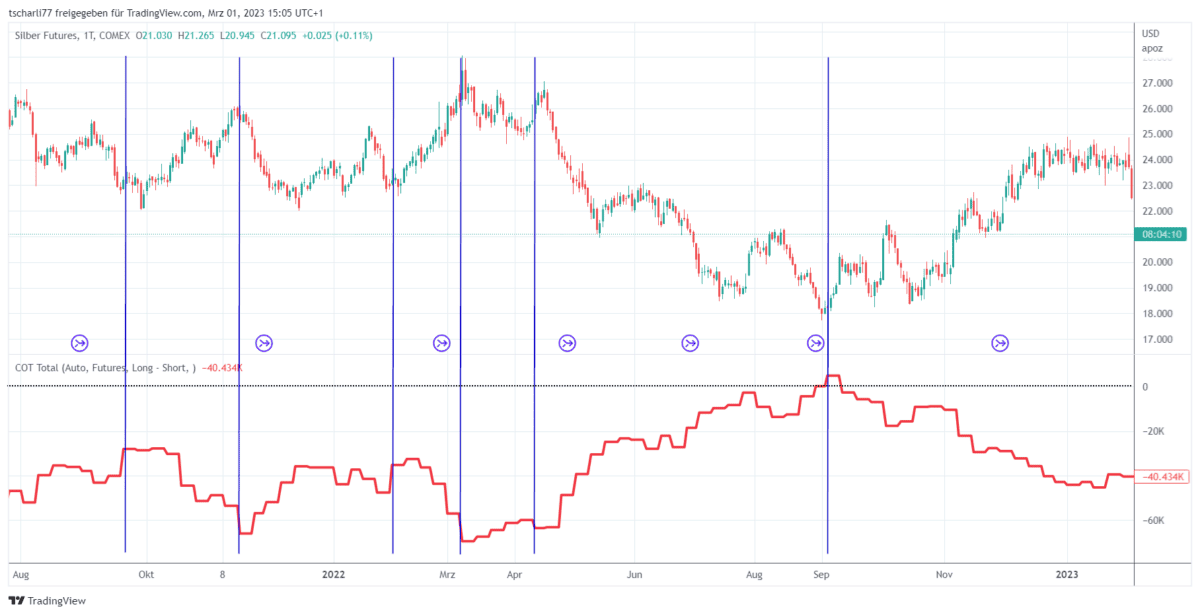

COT Daten Gold und Silber

Die beiden Charts zeigen den Gold Future (GC) der COMEX über 18 Monate, ebenfalls backadjustiert und die Nettopositionen der Commercials, darunter die selbe Konstellation für den Silber Future (SI) der COMEX:

Auch hier wieder antizyklisch. In den Kursverfall des jeweiligen Edelmetalls hinein kaufen die Commercials, bauen Shortpositionen ab bzw. überschreiten – im Fall des Silbers – sogar kurzfristig die Null-Linie hin zum Long-Bereich.

Ich habe in Abb.17a mit vertikalen Linien einige Zeitpunkte markiert, an denen die Nettopositionen eine Veränderung zeigen. Sie können sehen, dass diese Zeitpunkte mit Trendänderungen im Kursverlauf konform gehen.

Aber es zeigt sich auch, dass diese Veränderungen in den Nettopositionen nicht punktgenau auf Kursschwankungen oder Trendwechsel hindeuten. Mal laufen sie voraus, mal hinterher, und manchmal findet das Eine ohne das Andere statt.

Welchen Sinn haben die Daten also in der Praxis? Hier müssen Sie sich einen Merksatz notieren und gut sichtbar an Ihrem Trading-Arbeitsplatz anbringen:

Der COT Report ist kein Timinginstrument

Was ist er dann?

Der COT Report als „Barometer“ der Rohstoffmärkte

Ein Barometer misst den Luftdruck und ist eines der wichtigsten Instrumente in der Wetterkunde. Fallender Luftdruck deutet auf eine Verschlechterung des Wetters hin, steigender Druck lässt auf schöneres, sonniges Wetter hoffen.

Allerdings kann allein aufgrund des Luftdrucks und seiner Änderung keine Wettervorhersage erstellt werden. Nur weil der Luftdruck sinkt („Das Barometer fällt“), kann man nicht erwarten, dass in den nächsten Minuten ein Donnerwetter losbricht.

Auch ein steigender Luftdruck morgens ist keine Garantie, dass die Regentage vorüber sind und Sie nachmittags zum Picknick ausrücken können. Natürlich geben abrupte und signifikante Änderungen Hinweise, die man nicht ignorieren sollte. Aber Garantien gibt es nicht!

Genau so verhält es sich mit den Daten des COT Reports. Der Bericht ist ein Indikator für die Marktmeinung. Er zeigt die Stimmung der Händlergruppen auf, die die Preise am Markt bewegen. Aber er ist kein Timing-Instrument und schon gar keine Handlungs„anweisung“ für Trader.

Ein Anwachsen der Shortpositionen der Commercials in einem Aufwärtstrend deutet auf einen Trendumschwung hin, darf aber nicht als Hinweis – oder gar Aufforderung – gesehen werden, sich jetzt sofort Short zu positionieren.

COT Daten und der COT Index geben Ihnen Signale, Hinweise. Sie fordern Sie auf, die Augen offenzuhalten und den Markt genauer unter die Lupe zu nehmen. Und sie bilden ein wichtiges Puzzleteil in Ihrer Handelsvorbereitung, wenn sie andere fundamentale und technische Faktoren untermauern und bestätigen.

Larry Williams (*1942), der Grandseigneur der Futurestrader, war der erste professionelle Händler, der die Bedeutung des COT Reports für das Rohstoff Trading erkannte und nutzte. Ihm gelang bei den Worldcup Trading Championships im Futurestrading 1987 mit einem Tradingansatz, der auf diesen Bericht aufbaute, ein bis heute unerreichte unerreichter Erfolg:

► 11.376% Rendite (Sie lesen richtig, kein Tippfehler: Elftausenddreihundert…).

Viele erfolgreiche Futurestrader bauen ihre Strategie heute auf den Daten des CFTC-Berichts auf.

Wo finden Sie praktische, sofort nutzbare Informationen? Einige Tools und Webseiten.

Wie Sie jetzt festgestellt haben, macht es einigen Aufwand, den Bericht auszuwerten.

Natürlich lässt sich das automatisieren — die Berichte können auch in reiner Tabellenform als Excel- (.xls) oder Komma-Separierte Datei (.csv) heruntergeladen und in einer Tabellenkalkulation ausgewertet werden.

Aber wozu sich diese Arbeit machen – und das Rad ein zweites (oder gar drittes) Mal neu erfinden?

Es gibt im Netz einige Websites und Dienste, die diese Arbeit schon erledigt haben und Auswertungen des COT Reports kostenfrei und für jedermann zugänglich anbieten.

Lassen Sie mich ein paar davon vorstellen.

Beginnen möchte ich mit zwei Adressen im Internet, die kostenlose umfassende Services und Charting-Funktionen rund um Futures und COT Report anbieten.

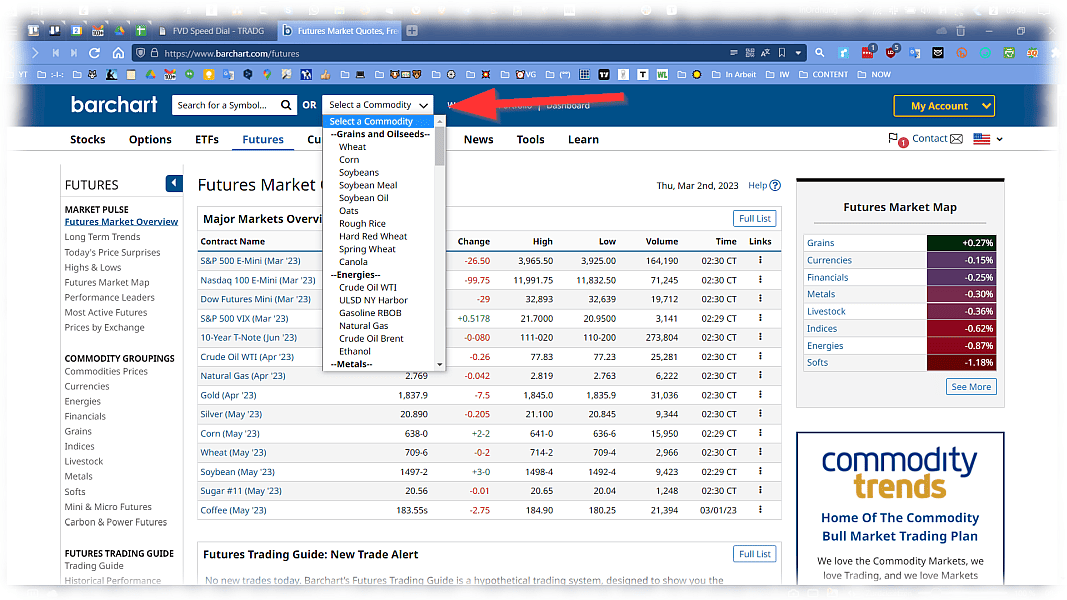

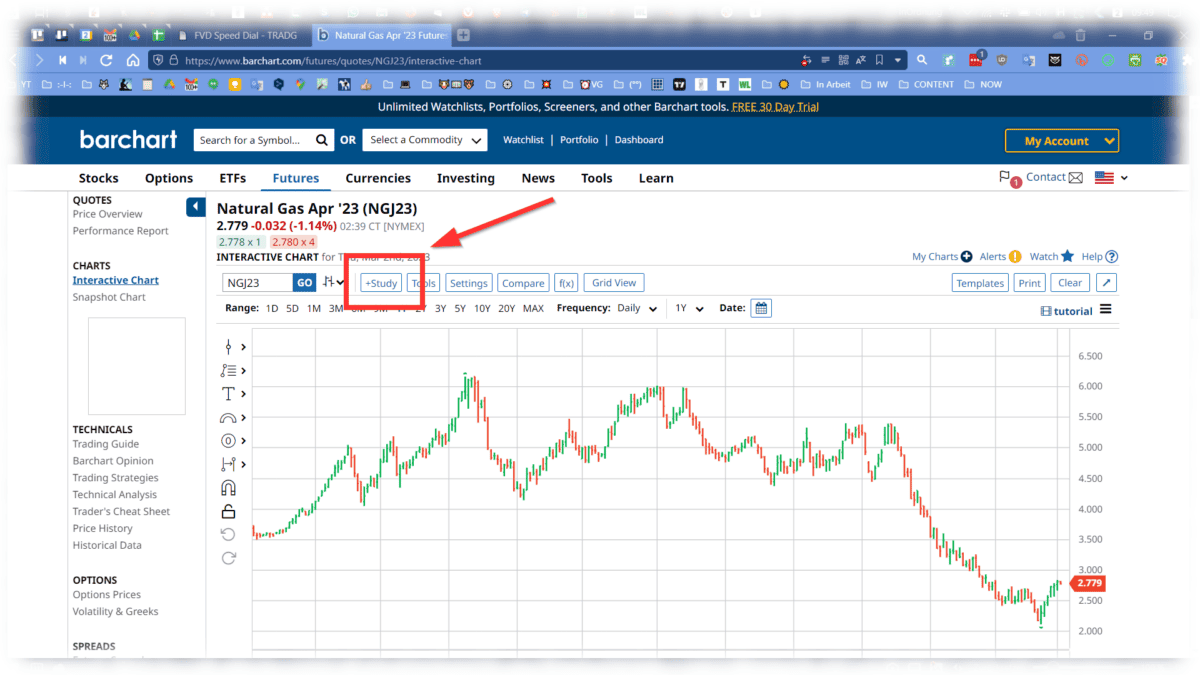

Freie Charting-Tools: ① Barchart

Die erste Website, die hier genannt werden muss, ist Barchart. Unter der URL https://www.barchart.com/futures betreten Sie eine Welt mit umfassenden Funktionen und aktuellen Informationen für Ihr Trading.

Nach der Auswahl des gewünschten Rohstoffs landen Sie auf einer Seite mit vielerlei Informationen zum Rohstoff selbst, zur aktuellen Situation am Markt und den Kontraktspezifikationen.

Hier werden auch die aktuellen COT Daten gelistet.

Ein Klick auf den kleinen Chart rechts oben führt Sie zu Chartdarstellung. Neben vielfältigen Markierungs- und Zeichnungsfunktionen können Sie hier zusätzliche Indikatoren und unter anderem auch die COT Daten einsetzen. Klicken Sie hierzu auf die Schaltfläche +Study:

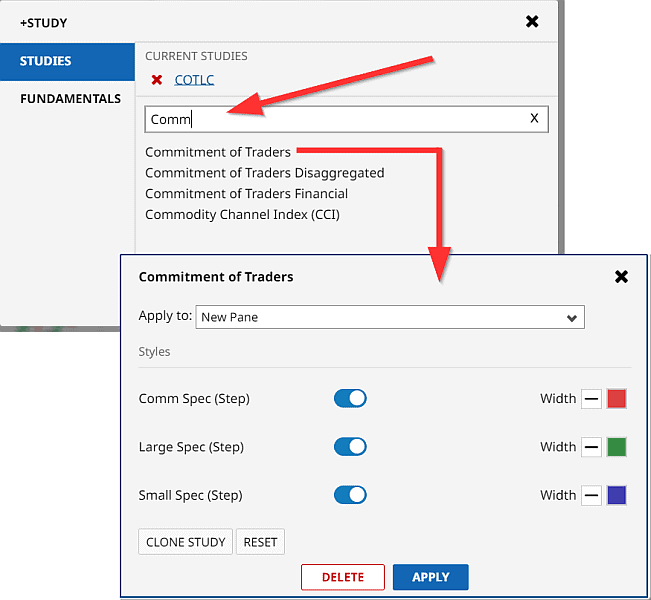

IM Suchfeld geben Sie ein Stichwort ein und wählen aus:

Aus der Fülle der angebotenen Indikatoren und „Studies“ wählen Sie die „Commitment of Traders“ und treffen gegebenenfalls weiter Einstellungen. Nach Klick auf „Apply“ erscheinen die Daten im Chart.

Eine Information werden Sie bei Barchart leider vermissen: den Commercial Index. Aber den finden Sie bei meinem nächsten Tipp.

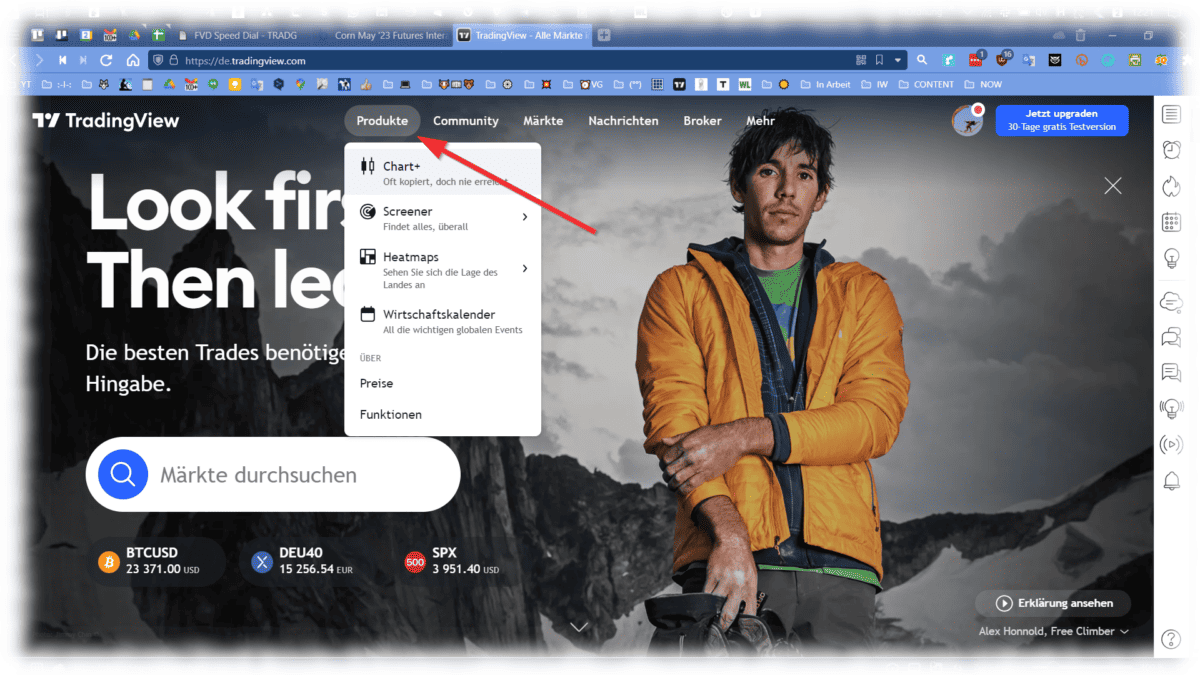

Freie Charting-Tools: ② TradingView

Der Service TradingView erscheint mir persönlich als der beste und umfangreichste unter den Tools im Netz (Ihnen ist vielleicht aufgefallen, dass fast alle Charts in diesem Artikel mit diesem Tool erstellt sind). Auch viele professionelle Websites greifen auf diesen Service zurück.

TradingView bietet ein „Rundum-Paket“ an Funktionen, das unter anderem auch historische Strategie-Tests („Back Tests“) erlaubt. Ich will Ihnen hier aber nur die COT-basierten vorstellen.

Indikatoren, Strategien und Scripte zum Thema COT auf TradingView.

Über den Menüeintrag Produkte → Chart+ erreichen Sie die Startseite des Charting Moduls. Hier können Sie sich mit ihrem Google Account anmelden oder ein eigenes Konto eröffnen.

Die wichtigsten Funktionen für unser Vorhaben:

Klicken Sie links oben in des Eingabefeld (in dem beim ersten Start „AAPL“ seht). Sie gelangen zur Symbol Suche für das darzustellende Produkt.

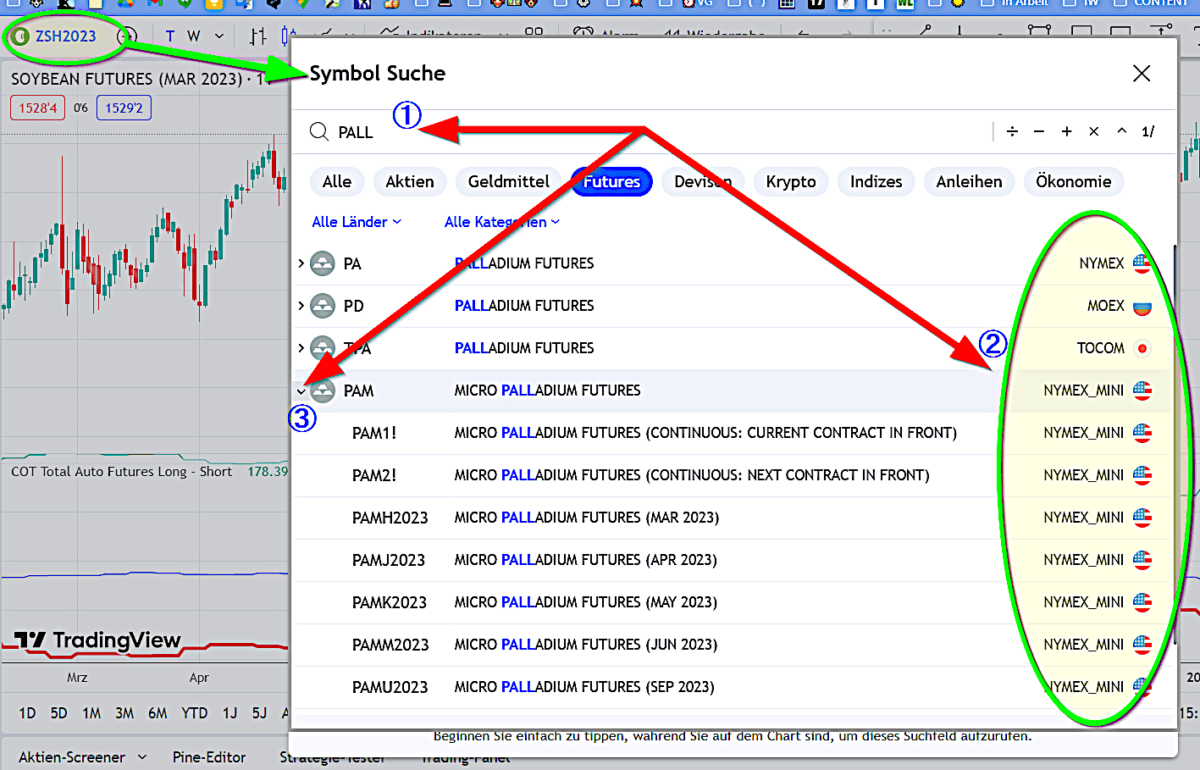

Hier geben Sie entweder das Symbol selbst (z.B. „ZW“) oder den Namen des Produkts ein (Sie suchen Palladium? Tragen Sie pall … ein) ① . Ich habe „Futures“ gewählt und es wird mir die Auswahl vorhandener Palladium-Futures Produkte angezeigt.

Prüfen Sie, bevor Sie eines der angezeigten Produkte wählen, die betreffende Börse. Sie sehen, dass Palladium Futures nicht nur an der NYMEX gehandelt werden, sondern auch in Moskau (MOEX) und Tokio (TOCOM) ②.

Anschließend öffnen Sie mit einem Klick die Liste der aktuell verfügbaren Futures ③.

Indikatoren, Strategien und Scripte zum Thema COT auf TradingView.

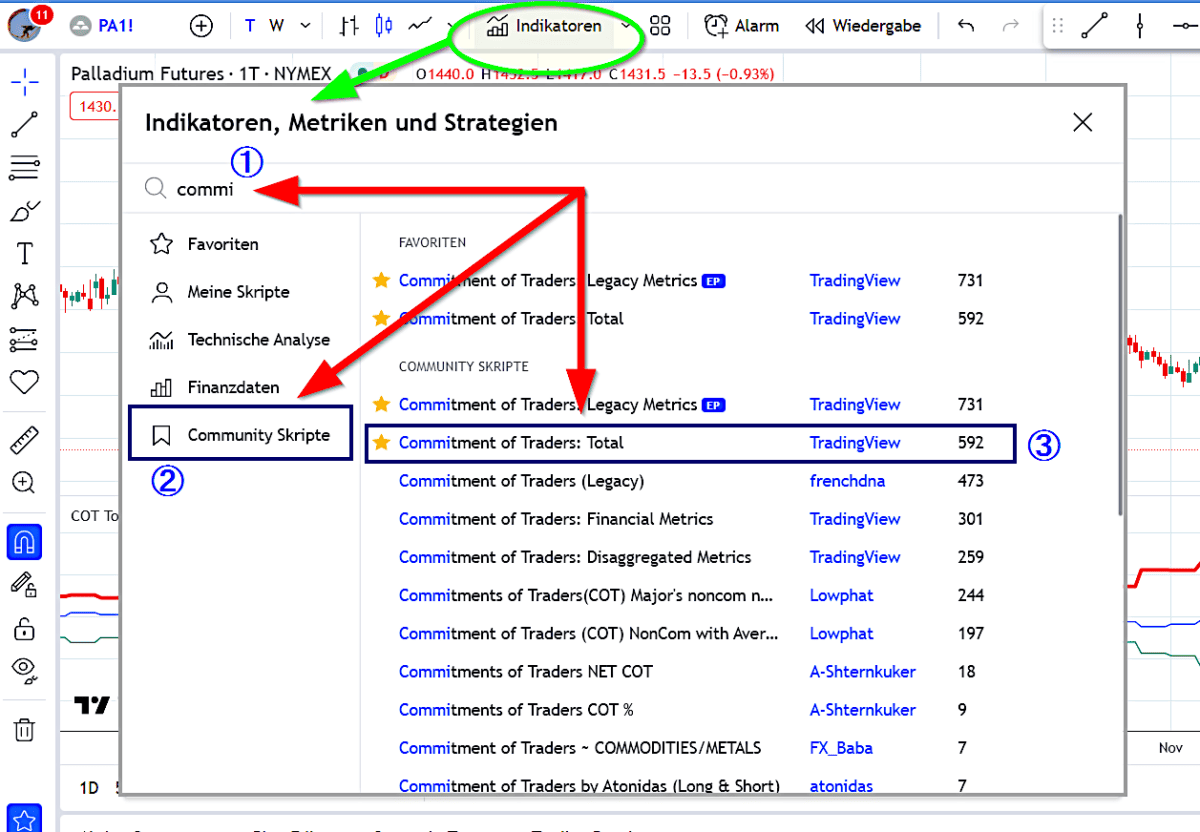

Wie fügen Sie Indikatoren und die COT-Charts hinzu?

Wählen Sie in der Menüzeile den Eintrag „Indikatoren“.

Im Suchfeld ① erfassen Sie ein Stichwort. Wir suchen den Commitment of Traders. Ggf. wählen Sie als zu durchsuchende Tools die „Community Scripte“ ② .

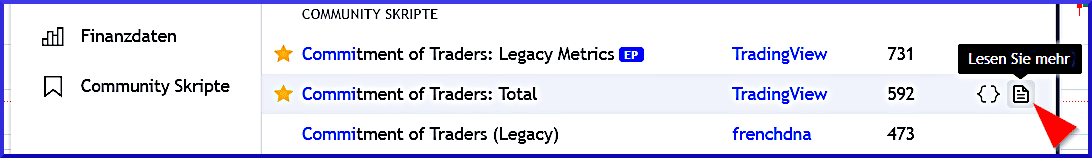

In der jetzt angezeigten Liste heißt es einfach suchen und probieren. Sie können weitere Informationen zu jedem Tool abrufen, indem Sie rechts auf das Dokumentsymbol („Lesen Sie mehr“) klicken:

Wenn Sie das Sternchen links am Namen aktivieren (wird bei Mausberührung sichtbar), können Sie den Indikator Ihrer persönlichen Favoritenliste zufügen und sparen sich die z.T. etwas langwierige Suche unter Hunderten von Scripten.

Hier meine eigenen Favoriten:

Natürlich bleiben bei diesen sehr knappen Ausführungen noch viele Fragen offen. Es lohnt sich in jedem Fall, sich mit diesen beiden Services eingehender zu beschäftigen. Keiner der beiden ist perfekt, jeder lässt den einen oder anderen Wunsch offen, doch zusammen bilden sie ein sehr gutes Team, das Sie in Ihrer Marktanalyse unterstützt.

Indikatoren, Strategien und Scripte zum Thema COT auf TradingView.

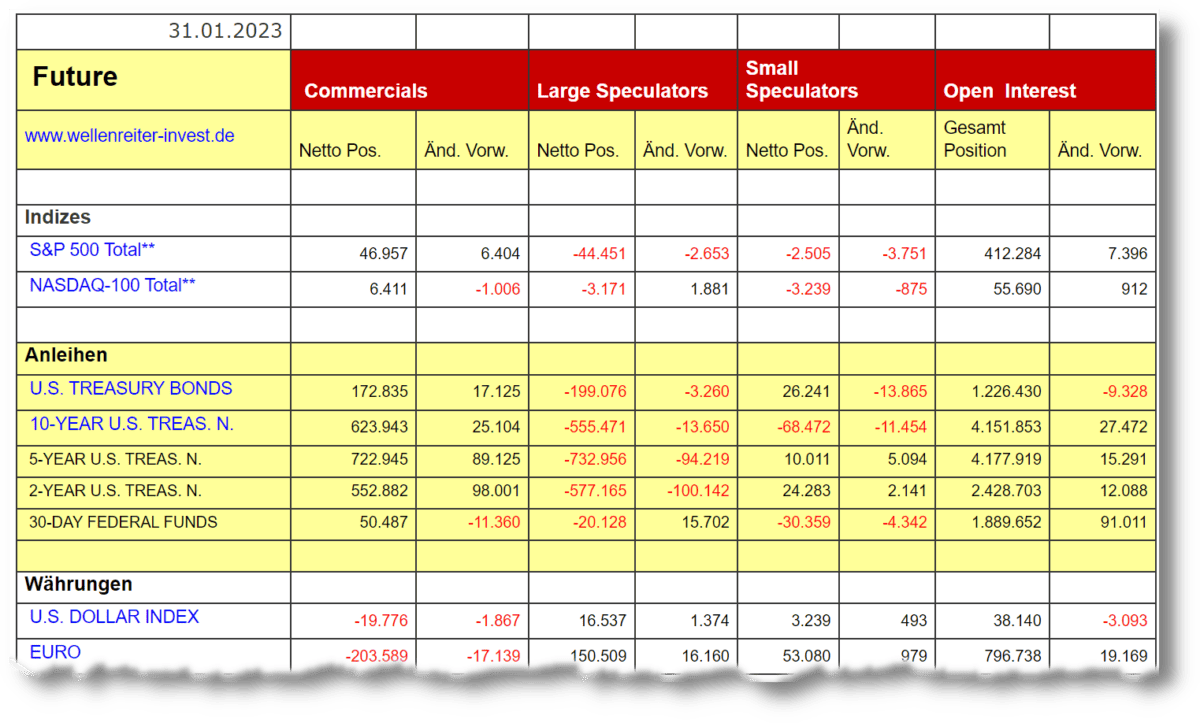

Hilfreiche Adressen im Internet: ① Wellenreiter-Invest

Wellenreiter Invest ist ein deutscher Börsenbrief, welcher unter anderem auf die COT-Daten spezialisiert ist. Dieser Börsenbrief erscheint täglich und gibt einen umfassenden Überblick über die Märkte. Auf der Website erhält man auch eine tabellarische Übersicht über die COT-Daten. Wer gerne einen detaillierten Einblick in die tabellarische Darstellung der COT-Daten hätte, der erhält durch einen Abo-Zugriff auf diese.

In der erweiterten Tabelle werden zusätzlich die Long- und Short-Positionierungen der Commercials, deren Veränderung zur Vorwoche sowie deren jeweiliger Anteil am Open Interest dargestellt. Auch gibt es zusätzliche Charts, wie zum Beispiel die Commercials und der Preis langfristig, Open Interest und Preis usw.

Zusätzlich zu der tabellarischen Darstellung kann man sich die Positionerung der Marktteilnehmer auch als Chart darstellen lassen. Dies vereinfacht noch einmal die Darstellung. Anbei ein Beispiel für eine grafische Darstellung der COT-Daten für Gold.

Zusätzlich zu den COT-Daten und einer aktueller Einschätzung zu allen gängigen Märkten gibt es auch Daten zur Marktstruktur. Dies beinhaltet Grafiken zum Markt-Sentiment, wie z.B. dem Put-Call-Ratio, aber auch andere Grafiken zu anderen Bereichen wie zu saisonalen Muster usw.

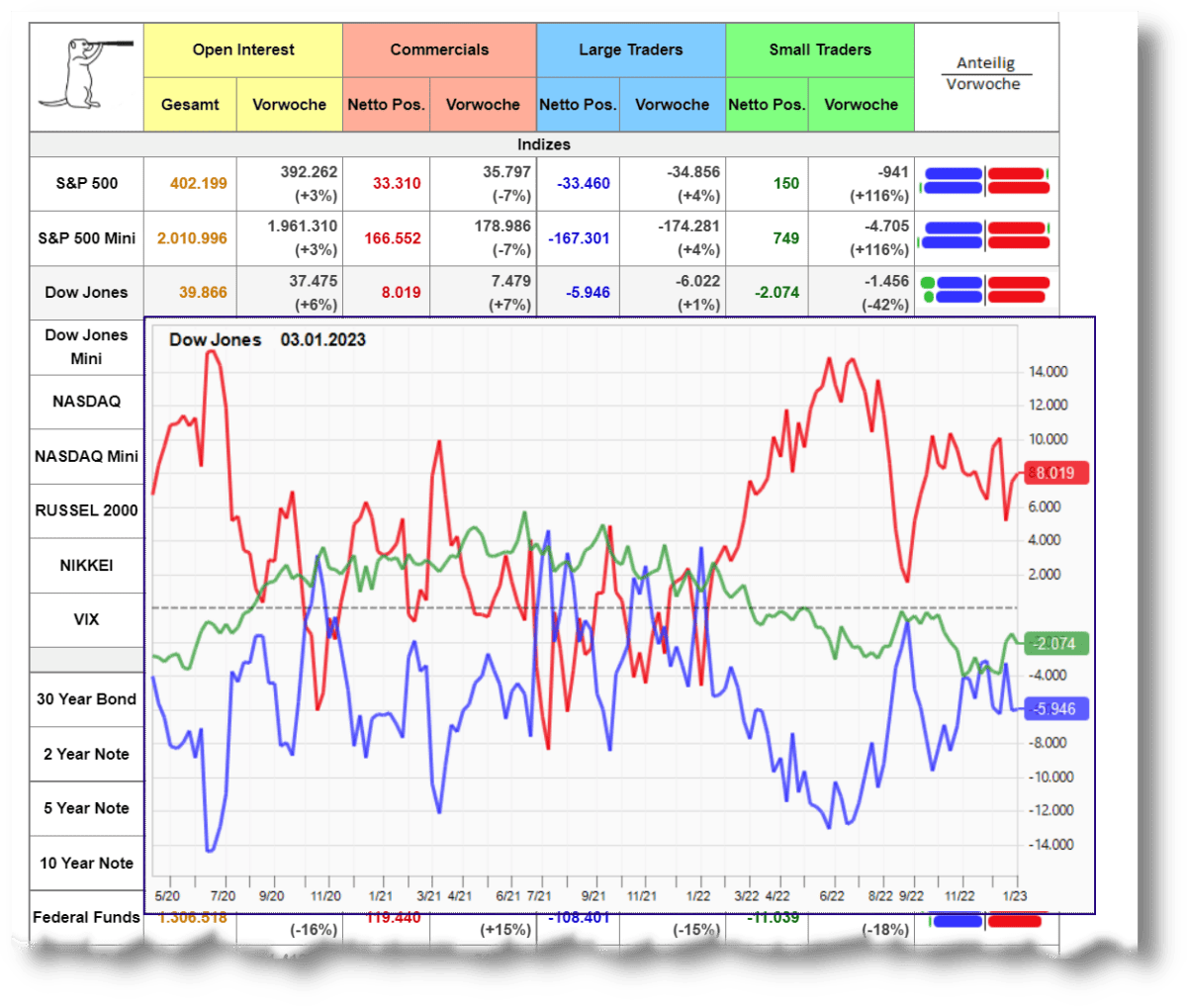

Hilfreiche Adressen im Internet: ② Suricate Trading

Bei Suricate handelt es sich um ein Team von Eigenhändlern, welche die CoT-Daten mit anderen Elementen wie dem Volume Profile erweitert haben und so einen höchst profitablen Handelsansatz konzipiert haben. Dieser wird auch in Seminaren gelehrt, so dass selbst Anfänger in der Lage sind eine überdurchschnittliche Rendite zu erzielen. Das der Ansatz auch nachweislich profitabel ist wurde bereits durch mehrere Echtgeldkontoauszüge, wie der Teilnahme an der Worldcup Trading Championship bewiesen.

Auf der Website werden die CoT-Daten auch sehr übersichtlich dargestellt. Zusätzlich zu der tabellarischen Form kann man sich diese auch grafisch anzeigen lassen.

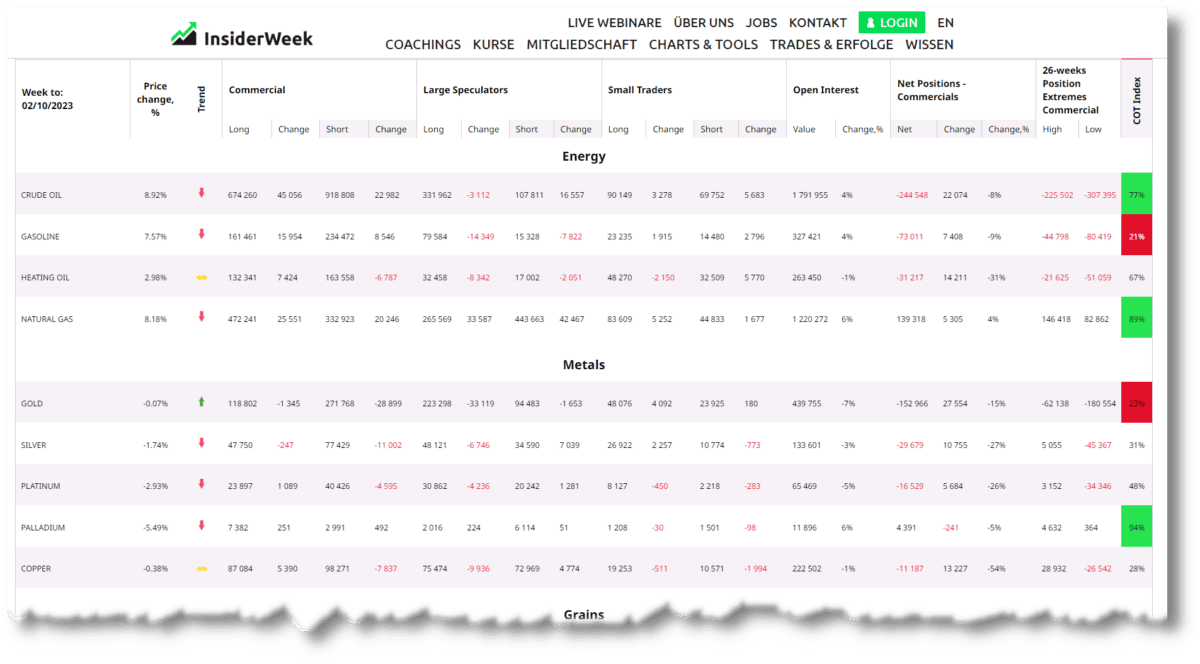

Hilfreiche Adressen im Internet: ③ InsiderWeek

InsiderWeek blickt ebenfalls auf einen langjährigen, erfolgreichen Handel mit Futures auf Grundlage einer COT Strategie zurück.

Der Kopf der Truppe, Max Schulz, startete vor rund 10 Jahren mit einem Kleinkonto von 14.000$. Inzwischen ist das Konto auf mehr als 1,3Mio angewachsen.

Gelernt hat Max den Handel mit Futures und COT Daten beim „Altmeister“ Larry Williams selbst. Seit geraumer Zeit gibt er sein Wissen in Form von Coachings weiter. Außerdem veröffentlicht er tägliche Handelspläne und wöchentliche Übersichten und Marktberichte.

Seine Internet-Präsenz ist eine wahre Fundgrube von Informationen rund um das Trading allgemein und den Handel mit Rohstoffen im Besonderen. Max Schulz hat sich der vollständigen Transparenz verschrieben und veröffentlicht alle Trades auf seiner Website und in seinem Telegram-Kanal.

Zu empfehlen ist sein kostenloser Basis-Tradingkurs (https://insider-week.com/de/trading-lernen-kurs/), der eine umfassende Einführung für Neulinge an der Börse bietet.

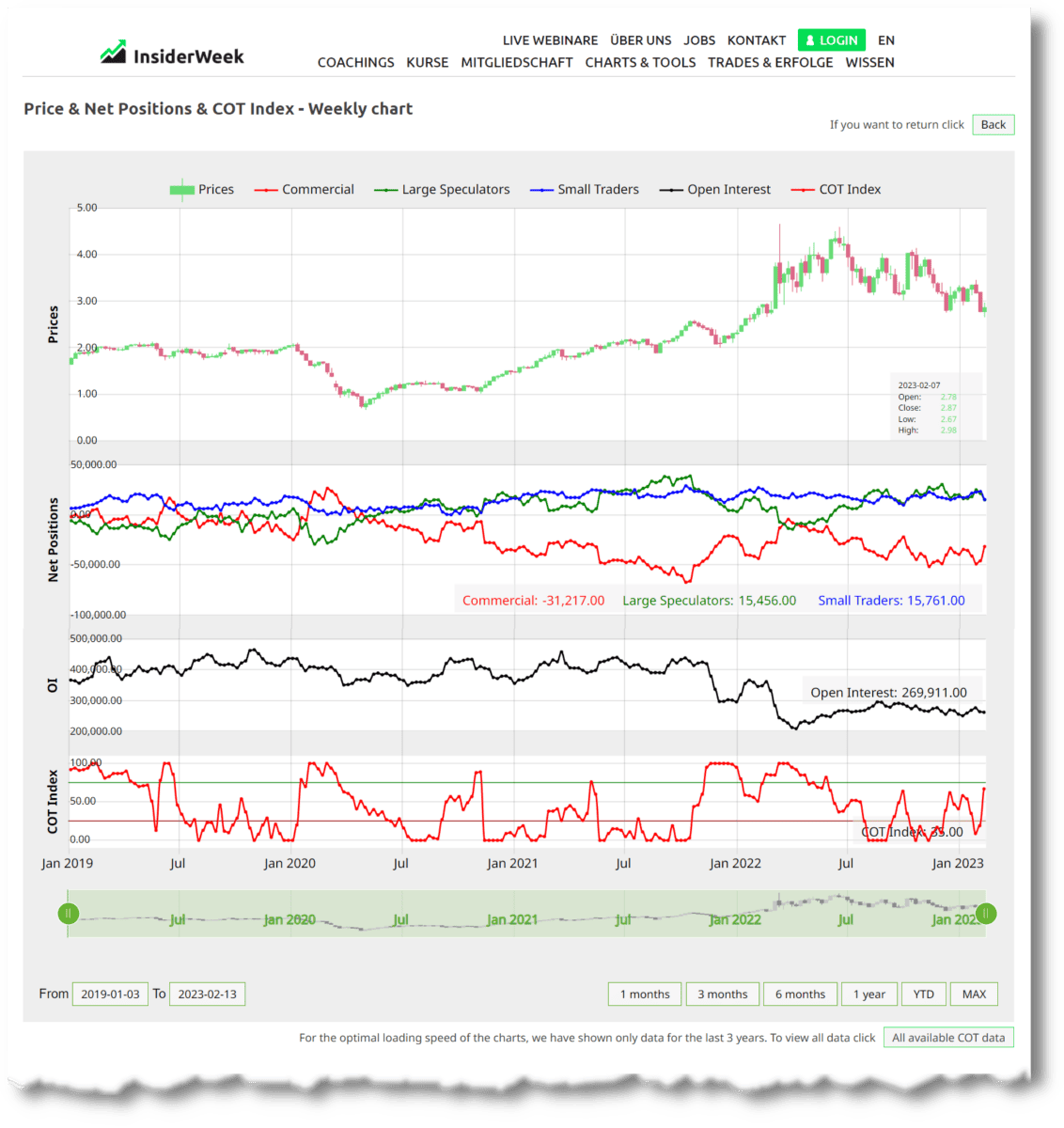

Das freie COT Tool bei InsiderWeek

Die Website bietet eine umfassende Auswertung des COT Reports an. Neben der tabellarischen Darstellung der COT Daten von derzeit 41 der liquidesten Rohstoffe bietet die Seite hochwertige graphische Auswertungen an, die in ihrer Qualität und Funktionalität mit vielen kostenpflichtigen Services mithalten können.

Die Website ist ein lohnender Anlaufpunkt für Trader an den Futuresmärkten und bietet Informationen und Hilfen nicht nur für den Anfänger sondern auch für den professionellen Marktteilnehmer.

Fazit – wie geht es jetzt weiter?

Sie sollten mit diesem Artikel einen Einblick in den Commitment of Traders Report gewonnen haben, seinen Aufbau und Inhalt. Ich habe Ihnen erläutert, wie er ausgewertet wird und welche Bedeutung er für einen Futures- und Options-Trader hat. Außerdem habe ich einige Anlaufstellen im Web genannt, an denen Ihnen die Daten und Auswertungen frei zur Verfügung gestellt werden.

Der COT Report stellt aufgrund der Tatsache, dass er wöchentlich erscheint (und dabei auch noch drei Tage Verzögerung aufweist), natürlich wenig Hilfe für den Kurzfrist- oder Daytrader dar.

Den größten Nutzen werden Swingtrader, die auf der Grundlage der End-Of-Day (EOD) Daten handeln, aus ihm ziehen. Bewährt bei den mir bekannten Tradern hat sich folgende Methodik:

Nach dem Download und der Auswertung der Daten am Wochenende wird auf der Basis ermittelter Signale ein Handelsplan für die Folgewoche erstellt. Die Aktionen am Markt – Einstieg, Positionsmanagement, Positionsschließung – basieren auf die EOD Daten. Das hält die tägliche zeitliche Belastung gering und ist auch für den nebenberuflichen Trader problemlos durchführbar.

An dieser Stelle näher auf strategische Konzepte einzugehen, würde Rahmen diese ohnehin umfangreichen Artikels vollends sprengen. Ich möchte Ihnen zur weiteren Vertiefung drei Werke aus der Literatur ans Herz legen, die sich in diesem Themenkanon zur Standardausstattung des Traders entwickelt haben.

Es handelt sich durchweg um ältere Ausgaben, die teilweise seit längerer Zeit keine Neuauflage erfahren haben. Ihre Beschaffung könnte daher mit Schwierigkeiten verbunden sein, zum Teil wird man sie auch als eBook finden. Hier kann Google „Ihr Freund“ sein.

Meine Bücherliste:

- Larry Williams: „Trade Stocks and Commodities with the Insiders: Secrets of the COT Report“; Wiley; 1. Edition, August 2005

- Das Buch auf Deutsch: Aktien und Rohstoffe erfolgreich traden. So nutzen Sie das Wissen der Insider; Börsenmedien AG; 2006

- Floyd Upperman: „Commitments of Traders: Strategies for Tracking the Market and Trading Profitably“; Wiley; 1. Edition, Januar 2006

- Deutsch „Commitments of Traders: Profitable Insider-Strategien“; FinanzBuch Verlag; 1. Edition, 2006

- Stephen Briese: „The Commitments of Traders Bible: How To Profit from Insider Market Intelligence“; Wiley; 1. Edition, März 2008

- Von diesem Buch, das hinsichtlich der Informationen über den COT Bericht das umfangreichste ist, existiert keine deutsche Übersetzung.

Häufige Fragen zu CoT Daten und CoT Report

Was ist der Commitments of Traders (COT) Report?

Der Commitments of Traders (COT) Report ist eine wöchentliche Veröffentlichung der Commodity Futures Trading Commission (CFTC), die Daten über offene Positionen von Marktteilnehmern in Futures- und Optionsmärkten bereitstellt.

Wer sind die Marktteilnehmer, die im COT-Report enthalten sind?

Die Marktteilnehmer im COT-Report werden in drei Gruppen kategorisiert: kommerziell, nicht kommerziell und nicht meldepflichtig. Diese Gruppen umfassen verschiedene Typen von Händlern wie Hedger, Spekulanten und andere.

Was für Informationen enthält der COT-Report?

Der COT-Report enthält Informationen über die Größe und Richtung der von Marktteilnehmern gehaltenen Positionen, einschließlich ihrer Netto Long- und Shortpositionen. Es enthält auch Änderungen der Positionen im Vergleich zur vorherigen Woche.

Warum wird der COT-Report für Händler und Analysten als wichtig angesehen?

Der COT-Report wird für Händler und Analysten als wichtig angesehen, da er einen Überblick über die Angebots- und Nachfragedynamik im Futures-Markt bietet und hilft, potenzielle Markttrends zu identifizieren. Es gibt einen Einblick in die Marktstimmung und mögliche zukünftige Kursbewegungen und ist daher ein wertvolles Werkzeug für Marktteilnehmer.