Fed Zinsentscheid in

30 Sekunden erklärt

- Fed Zinsentscheid: Die US-Notenbank senkte am 10. Dezember 2025 den Leitzins um 0,25% auf 3,50-3,75%. Die Abstimmung fiel mit 9 zu 3 Stimmen ungewöhnlich gespalten aus. Miran wollte 0,50% Senkung, Schmid und Goolsbee keine Änderung. Core-PCE-Inflation bei 2,8%, Oktober- und November-Daten fehlen wegen Government Shutdown.

- Ausblick: Der Dot-Plot zeigt für 2026 nur eine weitere Zinssenkung. Powell signalisierte Zinspause und erklärte, die Fed sei „gut positioniert, um abzuwarten”. Ab Freitag startet die Fed Treasury-Käufe (40 Mrd. Dollar) für das Liquiditätsmanagement. Powells Amtszeit endet Mai 2026, Trump kritisierte die Entscheidung als zu zaghaft.

- Zentrale Rolle der Fed: Die Federal Reserve steuert die Geldpolitik der USA und hat damit großen Einfluss auf die Kreditkosten und den Konsum, die Immobilienmärkte und den Wert des US-Dollars.

- Einfluss auf globale Märkte: Die Zinsentscheidungen der Fed haben nicht nur nationale, sondern auch internationale Auswirkungen, da sie globale Finanzströme und Wechselkurse beeinflussen.

Fed Zinsentscheid vom 10. Dezember 2025: Hawkish Cut und tiefe Gräben im FOMC

Die US-Notenbank senkt zum dritten Mal in Folge die Zinsen und signalisiert gleichzeitig, dass damit erst einmal Schluss sein könnte. Am 10. Dezember 2025 beschloss das Federal Open Market Committee (FOMC) eine Reduzierung um 25 Basispunkte. Die neue Federal Funds Rate liegt damit bei 3,50% bis 3,75%. An den Märkten war der Schritt erwartet worden, doch die Begleitmusik überraschte viele Beobachter.

Die erste Reaktion fiel positiv aus. Der Dow Jones legte um 500 Punkte zu, Treasury-Renditen gaben nach und der Dollar geriet unter Druck. Niedrigere Zinsen machen die US-Währung für internationale Investoren weniger attraktiv. Analysten sehen nun die Voraussetzungen für eine Jahresendrallye gegeben, nachdem Powell eine Zinserhöhung explizit ausschloss.

Ein gespaltenes Gremium

Die Abstimmung offenbart tiefe Risse innerhalb der Notenbank. Mit einem Ergebnis von 9 zu 3 Stimmen verzeichnete die Fed den größten Dissens seit September 2019. Stephen Miran, erst im September als neues Fed-Direktoriumsmitglied bestätigt, plädierte für eine doppelt so hohe Senkung um 50 Basispunkte. Auf der anderen Seite standen Jeffrey Schmid (Kansas City Fed) und Austan Goolsbee (Chicago Fed), die gegen jede Zinssenkung votierten. So zerrt die Fed zwischen Inflationssorgen und Arbeitsmarktängsten hin und her.

Der hawkish cut als geldpolitischer Drahtseilakt

Wall Street taufte die Entscheidung schnell einen hawkish cut, also eine Zinssenkung mit restriktiver Botschaft. Die Fed senkt zwar die Zinsen, macht aber unmissverständlich klar, dass weitere Schritte nicht selbstverständlich sind. Im Statement taucht eine Formulierung auf, die zuletzt im Dezember 2024 verwendet wurde und damals eine neunmonatige Zinspause einleitete. Die Passage über „Umfang und Zeitpunkt weiterer Anpassungen” hebt die Hürde für weitere Senkungen deutlich an.

Jerome Powell untermauerte diese Botschaft in der Pressekonferenz. Die Notenbank sei nun „gut positioniert, um abzuwarten und zu beobachten, wie sich die Wirtschaft entwickelt”, erklärte der Fed-Chef sinngemäß. Mit den bisherigen Senkungen um insgesamt 175 Basispunkte seit September 2024 habe die Fed genug getan. Eine Zinserhöhung schloss Powell kategorisch aus. Aber er betonte auch die Unsicherheit über den weiteren Kurs und sprach von einem „risikolosen Pfad, den es nicht gibt”, wenn Beschäftigung und Inflation gleichzeitig unter Druck stehen.

Der Dot-Plot zeichnet ein nüchternes Bild für 2026

Die aktualisierten Summary of Economic Projections zeigen, wie vorsichtig die Fed-Mitglieder geworden sind. Der sogenannte Dot-Plot (die grafische Darstellung der Zinsprognosen aller FOMC-Mitglieder) signalisiert für 2026 im Median nur noch eine einzige Zinssenkung um 25 Basispunkte. Das entspricht exakt der September-Prognose, obwohl viele Marktteilnehmer auf mehr gehofft hatten. Die Bandbreite der individuellen Projektionen ist dabei ungewöhnlich breit, was die internen Meinungsverschiedenheiten widerspiegelt.

Bei der Wirtschaft zeigt sich die Fed optimistischer. Die BIP-Prognose für 2026 wurde von 1,8% auf 2,3% angehoben. Powell nannte drei Faktoren für diesen Optimismus: robusten Konsum, anhaltendes KI-Investment und eine unterstützende Fiskalpolitik. Die Inflation soll allerdings erst 2028 das 2%-Ziel erreichen. Im September 2025 lag der von der Fed bevorzugte Core-PCE-Index bei 2,8%. Und wegen des Government Shutdowns fehlen die Oktober- und November-Daten vollständig, was die Entscheidungsfindung zusätzlich erschwerte.

Der Arbeitsmarkt sendet Warnsignale

Die Entscheidung zur Zinssenkung fiel vor dem Hintergrund wachsender Arbeitsmarktsorgen. Private ADP-Daten zeigten im November laut Berichten einen Rückgang um rund 32.000 Jobs, der stärkste Einbruch seit über zwei Jahren. Der am Vortag veröffentlichte JOLTS-Report bestätigte die Abkühlung: Die Quit Rate (der Anteil der Arbeitnehmer, die freiwillig kündigen) fiel auf 1,8%, den niedrigsten Wert seit Anfang 2021. Gleichzeitig verharrte die Hiring Rate bei mageren 3,2%.

Powell beschrieb die Situation sinngemäß als „low hire, low fire”-Arbeitsmarkt. Unternehmen entlassen noch nicht massenhaft, aber sie stellen auch kaum ein. Genau diese Dynamik macht der Fed Sorgen, denn sie übt schleichenden Aufwärtsdruck auf die Arbeitslosenquote aus.

Die Fed kauft wieder Staatsanleihen

Fast unbemerkt gab die Fed eine weitere wichtige Änderung bekannt. Ab Freitag nimmt die Notenbank den Kauf von kurzfristigen Staatsanleihen wieder auf und erwirbt zunächst 40 Milliarden Dollar in Treasury Bills (T-Bills sind kurzlaufende US-Staatsanleihen mit Laufzeiten unter einem Jahr). Die Käufe sollen „für einige Monate erhöht bleiben” und dann deutlich reduziert werden.

Wichtig dabei: Es handelt sich nicht um ein neues Anleihekaufprogramm im Stil des früheren Quantitative Easing (QE), bei dem die Fed massiv langfristige Anleihen aufkaufte, um die Wirtschaft zu stimulieren. Die aktuellen Käufe dienen primär dem Liquiditäts- und Reservemanagement im Bankensystem. Dennoch ist es ein Signal für mehr Liquidität im Finanzsystem, nachdem die Fed im Dezember das jahrelange Quantitative Tightening (QT), also den systematischen Abbau ihrer Bilanz, beendet hat.

Powell als lame duck und Trumps Kritik

Die politische Dimension der Entscheidung ist kaum zu übersehen. Powells Amtszeit als Fed-Chef endet im Mai 2026, und Präsident Trump hat bereits angekündigt, seinen Nachfolger früh im neuen Jahr zu benennen. An den Märkten gilt Kevin Hassett, Direktor des National Economic Council, als wahrscheinlichster Kandidat für den Posten. Beobachter erwarten von ihm eine lockerere Geldpolitik im zweiten Halbjahr 2026.

Trump selbst kritisierte die Zinsentscheidung prompt als zu zaghaft. Der Schnitt hätte „mindestens doppelt so hoch” ausfallen können, tönte der Präsident und bezeichnete Powell als „stocksteif”. Solche Kommentare dürften die Diskussion um die Fed-Unabhängigkeit weiter anheizen.

Ausblick: Abwarten und beobachten

Die Fed geht in einen verlängerten Beobachtungsmodus. Weitere Zinssenkungen erfordern nun entweder einen deutlichen Einbruch am Arbeitsmarkt oder signifikante Fortschritte bei der Inflation. Beides ist kurzfristig nicht zu erwarten. Die LBBW-Analysten rechnen erst mit dem Führungswechsel im Frühsommer 2026 mit neuen geldpolitischen Impulsen.

Für Anleger bedeutet das: Die Zinspolitik dürfte die Märkte in den kommenden Monaten weniger bewegen als die politischen Unsicherheiten rund um Trumps Handelspolitik und die Fed-Nachfolge. Der nächste Zinsentscheid am 28. Januar 2026 wird zeigen, ob die Fed ihren abwartenden Kurs beibehält oder doch schneller reagieren muss.

Fed Zinsentscheid auf Youtube

Das sind die wichtigsten Chartmuster für erfolgreiche Trader!

Hole dir jetzt das kostenlose E-Book und lerne, was wirklich wichtig ist.

Wir achten den Datenschutz. Austragung problemlos möglich.

Die nächsten Termine des FED Zinsentscheids

| Jahr | Termine |

|---|---|

| 2026 | 27. – 28. Januar 2026 |

| 17. – 18. März 2026* | |

| 28. – 29. April 2026 | |

| 16 .- 17. Juni 2026 | |

| 28. – 29. Juli 2026 | |

| 15. – 16. September 2026 | |

| 27. – 28. Oktober 2026 | |

| 8. – 9. Dezember 2026 |

Lesetipp: Festgeld Vergleich – die besten Zinssätze und Anbieter im Überblick

Einleitung

Die Federal Reserve (FED), die Zentralbank der Vereinigten Staaten, spielt eine entscheidende Rolle in der globalen Wirtschaft. Eine ihrer wichtigsten Aufgaben ist die Festlegung des Zinssatzes, auch bekannt als der FED Zinsentscheid. Dieser Zinssatz hat weitreichende Auswirkungen, von der Inflation und Arbeitslosigkeit bis hin zu den Renditen, die Anleger auf ihre Investitionen erzielen können.

In diesem Artikel werden wir den FED Zinsentscheid genauer betrachten. Wir werden erklären, was er ist, warum er wichtig ist, und wie er funktioniert. Darüber hinaus werden wir diskutieren, wie sich Änderungen des Zinssatzes auf den Markt auswirken und wie Anleger darauf reagieren können.

Ob Sie ein erfahrener Anleger oder ein Anfänger in der Welt der Finanzen sind, dieses Verständnis kann Ihnen helfen, informierte Entscheidungen zu treffen und Ihre Anlagestrategie zu optimieren.

Lassen Sie uns also ohne weiteres in das Thema eintauchen!

Das sind die wichtigsten Daytrading Regeln!

Hole dir jetzt das kostenlose E-Book und lerne, worauf es wirklich ankommt.

Wir achten den Datenschutz. Austragung problemlos möglich.

Was ist der FED Zinsentscheid?

Der FED Zinsentscheid ist die Entscheidung der Federal Reserve, der Zentralbank der Vereinigten Staaten, über den Zielbereich für den Federal Funds Rate. Dieser Zinssatz ist derjenige, zu dem Banken und andere Finanzinstitute über Nacht Gelder bei der Federal Reserve halten können.

Die Federal Reserve trifft diese Entscheidung achtmal im Jahr während der Sitzungen des Federal Open Market Committee (FOMC). Jede Änderung des Zinssatzes kann erhebliche Auswirkungen auf die Wirtschaft haben, da sie die Kosten für das Leihen von Geld beeinflusst. Dies kann wiederum die Ausgaben von Verbrauchern und Unternehmen sowie die Investitionen beeinflussen.

Die Federal Reserve besteht aus zwölf regionalen Federal Reserve Banken, die jeweils einen bestimmten Teil der USA bedienen. Diese Banken arbeiten zusammen, um die Geldpolitik zu bestimmen und die Stabilität des Finanzsystems zu gewährleisten.

Die Entscheidung über den Zinssatz wird von den Mitgliedern des FOMC getroffen, das aus den sieben Mitgliedern des Board of Governors der Federal Reserve, dem Präsidenten der Federal Reserve Bank von New York und vier der verbleibenden elf Präsidenten der regionalen Federal Reserve Banken besteht.

Warum ist der FED Zinsentscheid wichtig?

Der FED Zinsentscheid ist aus mehreren Gründen von zentraler Bedeutung.

Auswirkungen auf die Wirtschaft

Erstens beeinflusst er die Kosten des Leihens von Geld. Wenn die Federal Reserve den Zinssatz erhöht, wird es teurer, Geld zu leihen. Dies kann dazu führen, dass Verbraucher weniger ausgeben und Unternehmen weniger investieren, was das Wirtschaftswachstum verlangsamen kann. Umgekehrt kann eine Senkung des Zinssatzes das Leihen von Geld billiger machen, was die Ausgaben und Investitionen anregen und das Wirtschaftswachstum beschleunigen kann.

Auswirkungen auf die Finanzmärkte

Zweitens hat der FED Zinsentscheid Auswirkungen auf die Finanzmärkte. Änderungen des Zinssatzes können die Renditen von Anleihen und anderen festverzinslichen Wertpapieren beeinflussen, was wiederum die Anlageentscheidungen der Anleger beeinflussen kann. Sie können auch die Wechselkurse beeinflussen, da höhere Zinsen in einem Land tendenziell zu einem stärkeren Wechselkurs führen, da sie ausländische Investoren anziehen.

Auswirkungen auf die Inflation und die Arbeitslosigkeit

Drittens spielt der FED Zinsentscheid eine entscheidende Rolle bei der Kontrolle der Inflation und der Arbeitslosigkeit. Die Federal Reserve hat ein doppeltes Mandat, das darin besteht, die maximale Beschäftigung zu fördern und die Preise stabil zu halten. Durch die Anhebung oder Senkung des Zinssatzes kann die Fed versuchen, die Inflation zu kontrollieren und die Arbeitslosigkeit zu minimieren.

Das sind die wichtigsten Indikatoren für erfolgreiche Trader!

Hole dir jetzt das kostenlose E-Book und lerne, worauf es wirklich ankommt.

Wir achten den Datenschutz. Austragung problemlos möglich.

Wie funktioniert der FED Zinsentscheid?

Der FED Zinsentscheid ist das Ergebnis eines sorgfältigen Prozesses, der von der Federal Reserve durchgeführt wird. Hier ist eine detailliertere Übersicht über diesen Prozess:

1. Beobachtung der Wirtschaftsindikatoren

Die Federal Reserve beobachtet ständig eine Vielzahl von Wirtschaftsindikatoren, darunter die Inflation, die Arbeitslosenquote und das BIP-Wachstum. Diese Indikatoren helfen der Fed, ein Bild von der Gesundheit der Wirtschaft zu bekommen.

Die Inflation misst die allgemeine Preissteigerung in der Wirtschaft. Eine hohe Inflation kann ein Zeichen dafür sein, dass die Wirtschaft überhitzt ist, während eine niedrige Inflation darauf hindeuten kann, dass die Wirtschaft unter ihrer Kapazität arbeitet.

Die Arbeitslosenquote misst den Prozentsatz der arbeitsfähigen Bevölkerung, der arbeitslos ist. Eine hohe Arbeitslosenquote kann ein Zeichen für eine schwache Wirtschaft sein, während eine niedrige Arbeitslosenquote darauf hindeuten kann, dass die Wirtschaft stark ist.

Das BIP-Wachstum misst die Geschwindigkeit, mit der die Wirtschaft wächst. Ein hohes BIP-Wachstum kann ein Zeichen für eine starke Wirtschaft sein, während ein niedriges BIP-Wachstum darauf hindeuten kann, dass die Wirtschaft schwach ist.

2. Durchführung der FOMC-Sitzungen

Die Federal Open Market Committee (FOMC) Sitzungen finden achtmal im Jahr statt. Während dieser Sitzungen diskutieren die Mitglieder die aktuellen Wirtschaftsbedingungen und prognostizieren zukünftige Bedingungen. Auf der Grundlage dieser Diskussionen und Prognosen trifft das FOMC eine Entscheidung über den Zinssatz.

Das FOMC besteht aus den sieben Mitgliedern des Board of Governors der Federal Reserve, dem Präsidenten der Federal Reserve Bank von New York und vier der verbleibenden elf Präsidenten der regionalen Federal Reserve Banken. Der aktuelle Vorsitzende des FOMC ist Jerome Powell.

3. Bekanntgabe der Entscheidung

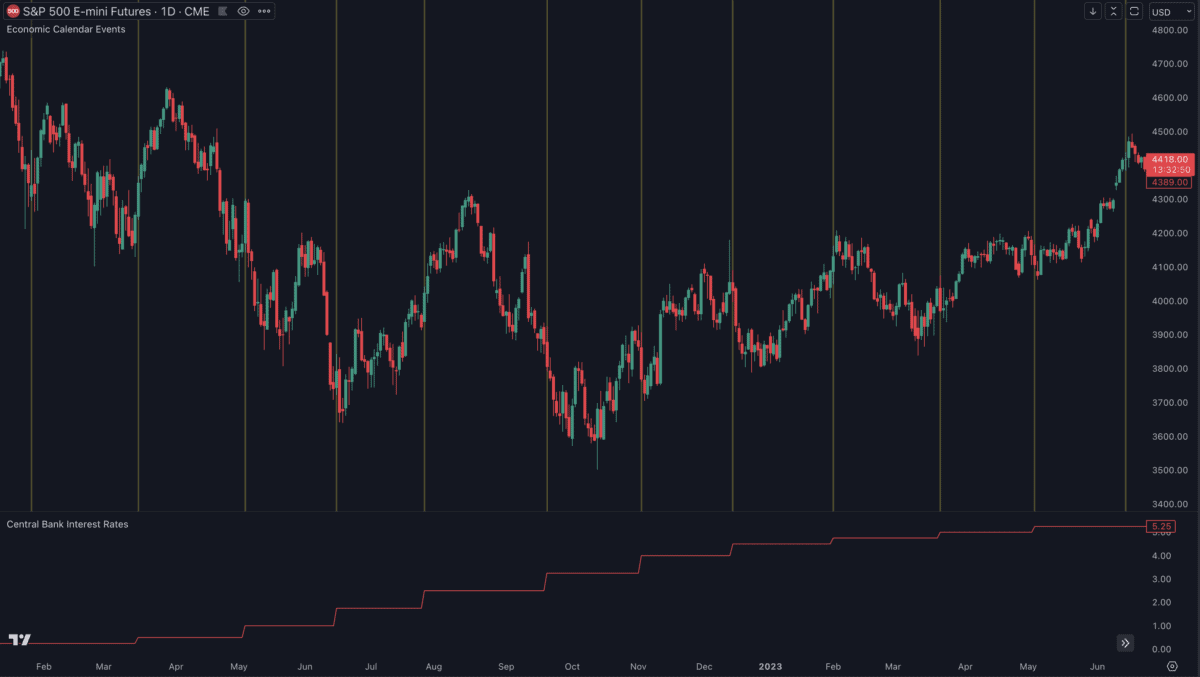

Nach der FOMC-Sitzung gibt die Federal Reserve eine Erklärung ab, in der die Entscheidung und die Gründe dafür erläutert werden. Diese Erklärung wird genau beobachtet, da sie Hinweise auf die zukünftige Geldpolitik geben kann. Die folgende Grafik zeigt die Zinsschritte der FED seit 1972.

Wie beeinflusst der FED Zinsentscheid die Wirtschaft?

Der FED Zinsentscheid hat weitreichende Auswirkungen auf die Wirtschaft, sowohl auf nationaler als auch auf globaler Ebene. Hier sind einige der wichtigsten Auswirkungen:

1. Auswirkungen auf die Kreditkosten und den Konsum

Der von der Federal Reserve festgelegte Zinssatz beeinflusst die Kosten des Leihens von Geld, was sich auf die Ausgaben von Verbrauchern und Unternehmen auswirkt. Wenn die Zinsen steigen, wird es teurer, Geld zu leihen, was die Ausgaben dämpfen und das Wirtschaftswachstum verlangsamen kann. Umgekehrt können niedrigere Zinsen das Leihen von Geld billiger machen, was die Ausgaben anregen und das Wirtschaftswachstum beschleunigen kann.

2. Auswirkungen auf den Immobilienmarkt

Die Zinsentscheidungen der Federal Reserve beeinflussen auch die Hypothekenzinsen. Wenn die Zinsen steigen, werden Hypotheken teurer, was die Nachfrage nach Immobilien dämpfen kann. Umgekehrt können niedrigere Zinsen die Nachfrage nach Immobilien erhöhen, da Hypotheken erschwinglicher werden.

3. Auswirkungen auf den Wert des US-Dollars

Änderungen des Zinssatzes können den Wert des US-Dollars auf den internationalen Märkten beeinflussen. Im Allgemeinen führen höhere Zinsen zu einer Aufwertung des US-Dollars, da sie ausländische Investoren anziehen, die nach höheren Renditen suchen. Umgekehrt können niedrigere Zinsen zu einer Abwertung des US-Dollars führen.

4. Auswirkungen auf die Staatsverschuldung

Die Zinsentscheidungen der Federal Reserve beeinflussen auch die Kosten, die die US-Regierung für ihre Schulden zahlen muss. Wenn die Zinsen steigen, steigen auch die Zinskosten für die Schulden der Regierung, was zu höheren Haushaltsdefiziten führen kann. Umgekehrt können niedrigere Zinsen die Zinskosten senken und dazu beitragen, die Defizite zu verringern.

Wie reagieren Anleger auf den FED Zinsentscheid und was sollten sie beachten?

Der FED Zinsentscheid ist ein wichtiger Faktor, den Anleger bei ihren Anlageentscheidungen berücksichtigen. Hier sind einige der typischen Reaktionen und Tipps für Anleger:

1. Anpassung der Anlagestrategien und Interpretation der FED-Erklärungen

Anleger passen ihre Anlagestrategien an, basierend auf den Zinsentscheidungen der Federal Reserve. Wenn die Zinsen steigen, können Anleger dazu neigen, mehr in Anleihen und weniger in Aktien zu investieren, da höhere Zinsen die Renditen von Anleihen attraktiver machen können. Umgekehrt können niedrigere Zinsen dazu führen, dass Anleger mehr in Aktien investieren, da die Renditen von Anleihen weniger attraktiv werden. Die Federal Reserve gibt nach jeder FOMC-Sitzung eine Erklärung ab, in der sie ihre Zinsentscheidung und die Gründe dafür erläutert. Diese Erklärungen können oft schwierig zu interpretieren sein, da sie in einer technischen Sprache verfasst sind und auf komplexen wirtschaftlichen Konzepten basieren.

Tipp: Eine regelmäßige Überprüfung und Anpassung Ihrer Anlagestrategie an die aktuellen Zinssätze kann sich als vorteilhaft erweisen. Ein diversifiziertes Portfolio, das sowohl Aktien als auch Anleihen umfasst, hilft dabei, das Risiko zu streuen. Das Lesen von Analysen und Kommentaren von Wirtschaftsexperten kann zu einem tieferen Verständnis der Zusammenhänge beitragen.

2. Timing der Bekanntgabe und Reaktion auf Marktvolatilität

Die Federal Reserve gibt ihre Zinsentscheidungen in der Regel am Ende jeder FOMC-Sitzung, die achtmal im Jahr stattfindet, um 14:00 Uhr Eastern Time (ET) bekannt. Es ist wichtig, diesen Zeitpunkt zu beachten, da die Märkte oft unmittelbar auf die Bekanntgabe reagieren. Der FED Zinsentscheid kann auch zu Marktvolatilität führen, da Anleger versuchen, die Auswirkungen der Entscheidung zu antizipieren. Dies kann zu kurzfristigen Preisschwankungen führen, auf die Anleger reagieren müssen.

Tipp: Stellen Sie sich auf Marktschwankungen ein und lassen Sie sich von kurzfristigen Preisänderungen nicht aus der Ruhe bringen. Bewahren Sie einen langfristigen Anlagehorizont und bleiben Sie konzentriert auf Ihre dauerhaften Anlageziele.

3. Auswirkungen auf Spar- und Kreditzinsen

Die Zinsentscheidungen der Federal Reserve beeinflussen nicht nur die Finanzmärkte, sondern auch die Zinsen, die Verbraucher auf ihre Sparanlagen und Kredite erhalten. Wenn die Federal Reserve die Zinsen erhöht, können die Zinsen auf Sparanlagen steigen, aber auch die Zinsen auf Kredite wie Hypotheken und Autokredite können steigen. Umgekehrt können die Zinsen auf Sparanlagen und Kredite fallen, wenn die Federal Reserve die Zinsen senkt.

Mein Fazit zum Fed Zinsentscheid

Der FED Zinsentscheid ist ein wichtiger Indikator für die globale Wirtschaft und hat weitreichende Auswirkungen auf die Finanzmärkte, einschließlich der Märkte in Deutschland. Die Entscheidungen der Federal Reserve beeinflussen nicht nur die US-Wirtschaft, sondern auch die globalen Finanzmärkte und die Geldpolitik anderer Zentralbanken, einschließlich der Europäischen Zentralbank (EZB).

Investoren in Deutschland sind gut beraten, die Entscheidungen der Federal Reserve genau zu verfolgen und ihre Anlagestrategien entsprechend anzupassen. Das Verständnis für die Auswirkungen der Zinsentscheidungen auf verschiedene Anlageklassen und das Aufrechterhalten einer ausgeglichenen Anlagestrategie, die auf unterschiedliche Marktszenarien reagieren kann, sind unerlässlich. Darüber hinaus sollten Anleger die Effekte der Zinsentscheidungen auf den Wert des US-Dollars und die Zinsen für Sparanlagen und Kredite nicht außer Acht lassen.

FAQ zum Zinsentscheid

Was ist der FED Zinsentscheid?

Der FED Zinsentscheid ist die Entscheidung der Federal Reserve, der Zentralbank der Vereinigten Staaten, über den Leitzins. Diese Entscheidung wird in der Regel acht Mal im Jahr getroffen und hat weitreichende Auswirkungen auf die Wirtschaft und die Finanzmärkte.

Wie oft findet der FED Zinsentscheid statt?

Der FED Zinsentscheid findet in der Regel acht Mal im Jahr statt. Die genauen Termine werden im Voraus veröffentlicht und können auf der Website der Federal Reserve eingesehen werden.

Wie beeinflusst der FED Zinsentscheid die Finanzmärkte?

Der FED Zinsentscheid kann die Finanzmärkte auf verschiedene Weisen beeinflussen. Eine Erhöhung der Zinsen kann dazu führen, dass Anleger mehr in Anleihen investieren, während eine Senkung der Zinsen dazu führen kann, dass Anleger mehr in Aktien investieren. Darüber hinaus kann der FED Zinsentscheid auch die Wechselkurse und die Zinsen auf Sparanlagen und Kredite beeinflussen.

Wie kann ich die Erklärungen der Federal Reserve nach einer FOMC-Sitzung interpretieren?

Die Ausführungen der Federal Reserve nach einer FOMC-Sitzung können oftmals technisch und komplex wirken. Das Studieren von Analysen und Kommentaren von Wirtschaftsexperten kann dazu beitragen, die Aussagen besser zu verstehen. Zudem sollte man nicht vergessen, die Auswirkungen der Zinsentscheidungen auf die eigenen Anlagestrategien in Betracht zu ziehen.

Wie kann ich auf Marktvolatilität nach einem FED Zinsentscheid reagieren?

Marktvolatilität nach einem FED Zinsentscheid ist üblich und kann kurzfristige Preisschwankungen verursachen. Lassen Sie sich von diesen kurzfristigen Schwankungen nicht aus der Ruhe bringen und behalten Sie Ihre langfristigen Anlageziele im Blick. Eine ausgewogene Anlagestrategie, die auf verschiedene Marktszenarien reagieren kann, kann sich als vorteilhaft erweisen.

Wie kann ich meine Spar- und Kreditstrategien an die Zinsentscheidungen der Federal Reserve anpassen?

Die Zinsentscheidungen der Federal Reserve können die Zinsen auf Sparanlagen und Kredite beeinflussen. Wenn die Federal Reserve die Zinsen erhöht, können die Zinsen auf Sparanlagen steigen, während die Zinsen auf Kredite wie Hypotheken und Autokredite ebenfalls steigen können. Daher sollte man die Zinsentscheidungen überwachen und seine Spar- und Kreditstrategien entsprechend anpassen.