Divergenzen im Trading – das Wichtigste vorweg

- Divergenzen sind ein Werkzeug der technischen Analysen, um Vorhersagen für künftige Kursverläufe möglich zu machen. Dabei wird immer der Kursverlauf eines Marktes mit der Entwicklung eines Indikators geprüft.

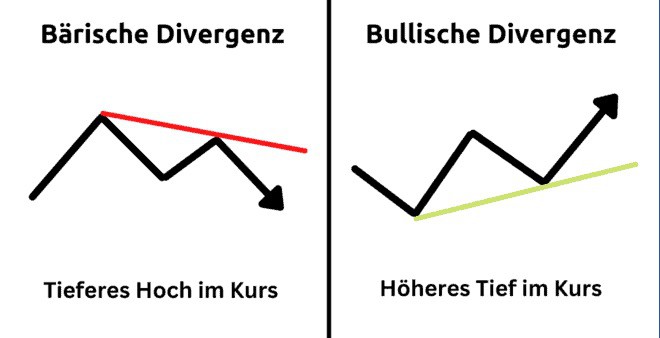

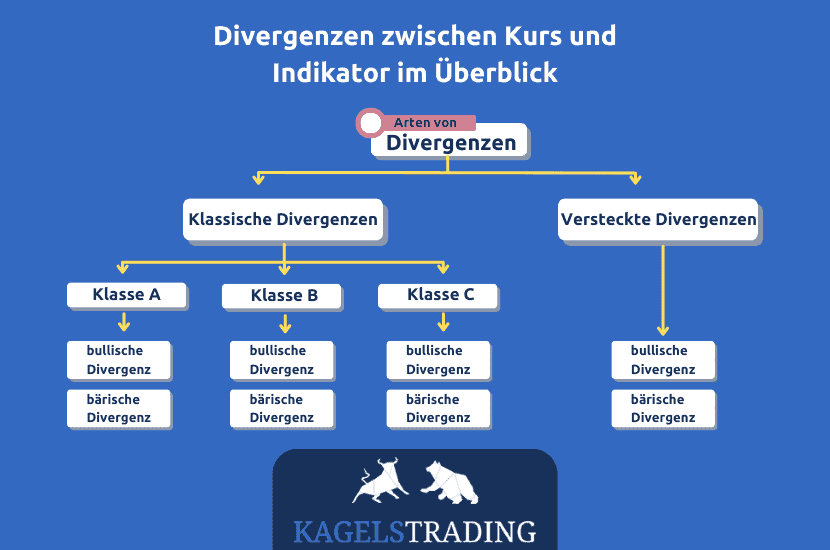

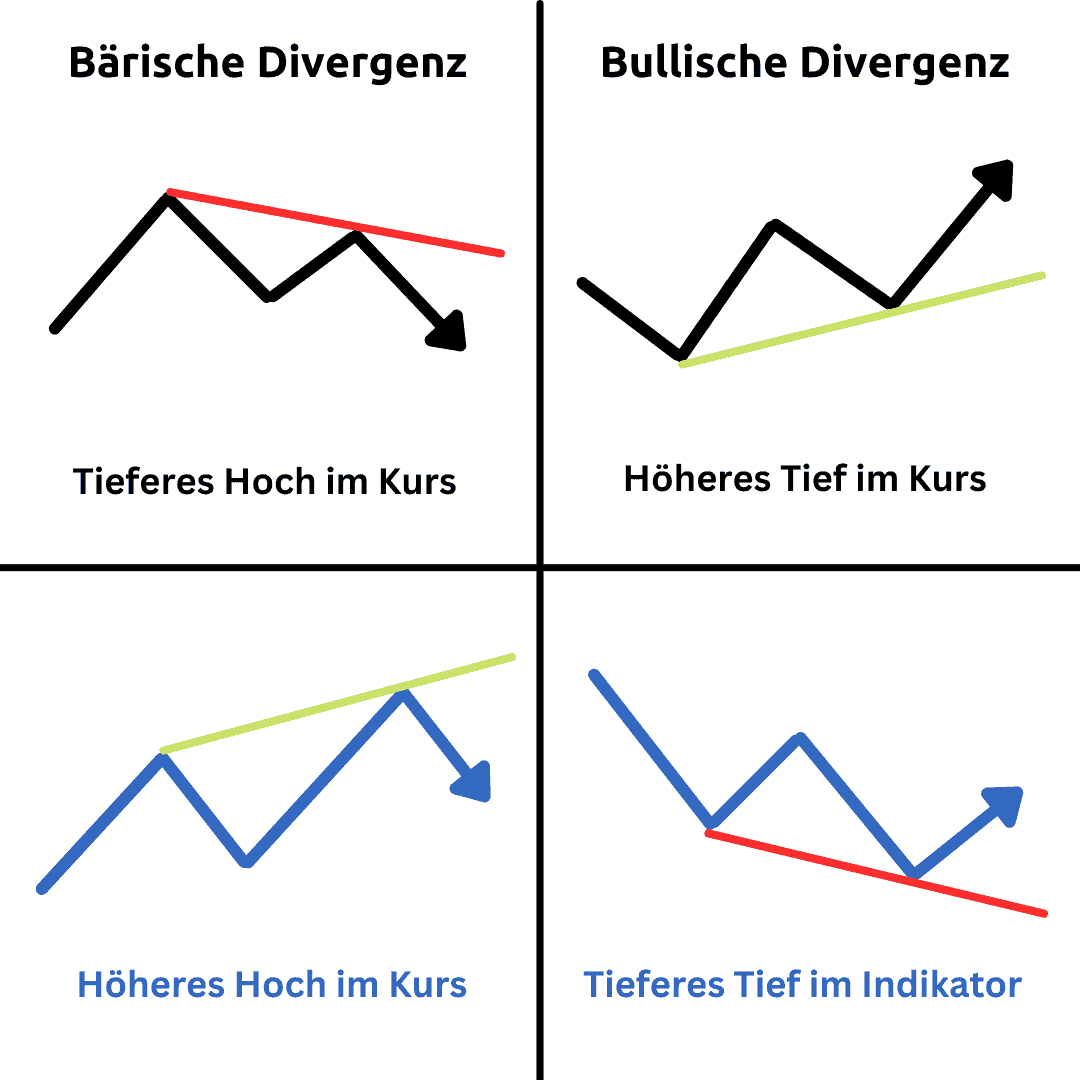

- Es gibt zwei Arten von Divergenzen: die bärische Divergenz und die bullische Divergenz. Darüber hinaus gibt es drei Formen der klassischen Divergenz (A, B und C) sowie die versteckte Divergenz.

- Beliebte Indikatoren, um die Divergenzen im Trading festzustellen, sind der MACD, der RSI, aber auch die Stochastik.

Im Trading stehen Dir verschiedene Techniken und Werkzeuge zur Verfügung, um Märkte zu analysieren und Entscheidungen zu treffen. Eines dieser Werkzeuge ist die Divergenz, welche sich auf die Unterschiede zwischen dem Kursverlauf eines Vermögenswertes und einem technischen Indikator bezieht.

Du kannst die gezielte Betrachtung von Divergenzen dazu nutzen, um mögliche Vorhersagen für künftige Kursverläufe herauszuarbeiten.

Grundsätzlich gibt es zwei Arten von Divergenzen: bullische Divergenzen und bärische Divergenzen. Dabei unterscheidet man allerdings noch in klassische und versteckte Divergenzen.

In diesem Artikel sehen wir uns alle Divergenzarten einmal genauer an und werfen einen Blick auf die Anwendungsmöglichkeiten in der Praxis. Und am Ende stellen wir Dir noch eine Tradingstrategie vor, die wir selbst in der Praxis getestet haben: Die versteckte Divergenz des MACD.

Divergenzen im Trading – eine kurze Erklärung

Wie eingangs bereits erwähnt, handelt es sich bei der Divergenz um ein Werkzeug, das Du als Trader dazu nutzen kannst, um nach potenziellen Einstiegs- bzw. Ausstiegsgelegenheiten im Chart zu suchen.

Populäre Indikatoren wie der MACD oder der RSI verhalten sich für gewöhnlich proportional zum entsprechenden Kurschart. Oder einfacher gesagt: Bildet der Markt ein neues Hoch, sehen wir meistens auch beim Trading Indikator ein neues Hoch.

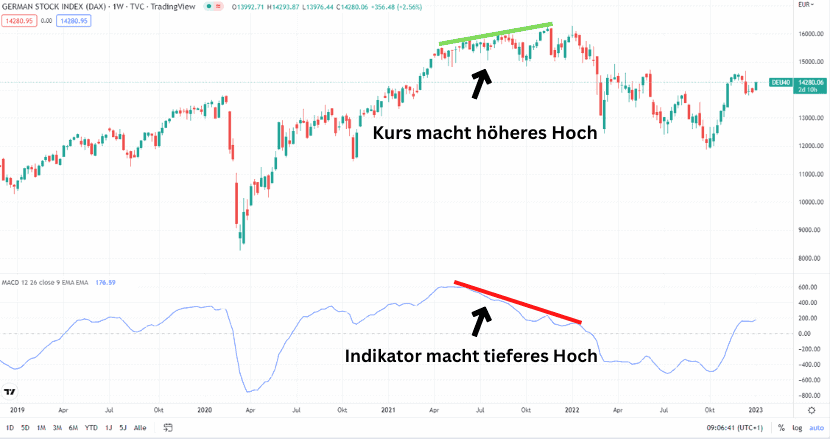

Allerdings kann es auch vorkommen, dass der Kurschart eines Assets ein höheres Hoch ausbaut, während der Indikator nur ein niedrigeres Hoch erreicht. Genau dann spricht man eben von einer Divergenz (in diesem Falle von einer regelmäßigen). Wenn Du im Rahmen Deiner technischen Analyse eine Divergenz erkennst, kann dies auf eine potenzielle Preisumkehr hindeuten.

Logischerweise ist eine Divergenz kein eindeutiger Beweis für anstehende Kursbewegungen. Aber sie kann eben erste Anzeichen dafür liefern, dass es absehbarer Zeit zu einem Umschwung am Markt kommen könnte. Kombiniert mit der richtigen Strategie kann Dir das Erkennen einer Divergenz dabei helfen, Dich auf einen potenziellen Kursumschwung vorzubereiten, damit Du anschließend rechtzeitig Deinen Einstiegspunkt, Deinen Stop Loss und Deinen Take-Profit definieren kannst.

Dabei gilt der Grundsatz: Je größer der Zeitrahmen der Betrachtung, desto höher ist die Wahrscheinlichkeit, dass die Umkehr auch eintritt.

Wie entstehen Divergenzen im Trading?

Zu einer Divergenz kommt es immer dann, wenn der Verlauf des Kurses und der des Indikators sich nicht mehr einheitlich entwickeln und auseinander laufen.

Um eine Divergenz feststellen zu können, musst Du daher neben dem Chart immer auch einen Indikator im Auge behalten. Welchen Indikator Du dabei wählst, ist Dir überlassen. Prinzipiell können fast alle Indikatoren genutzt werden, um Divergenzen ausfindig zu machen. Die meisten Trader verwenden in diesem Kontext jedoch Oszillatoren wie den MACD oder den RSI, da diese besonders eindeutige Signale geben, sobald es zu einer Divergenz kommt.

Welche Arten von Divergenzen gibt es?

Grundlegend unterscheidet man bei den Divergenzen zwischen zwei unterschiedlichen Arten:

- Die bärische (bzw. regelmäßige) Divergenz

- Die bullische (bzw. umgekehrte) Divergenz

Diese beiden Arten der Divergenz können sowohl in der klassischen Form als auch in versteckter Form auftreten. Bei der klassischen Variante unterscheidet man wiederum in drei Klassen, die wir uns im weiteren Verlauf noch genauer ansehen.

Aber Schritt für Schritt!

Schauen wir uns nun zunächst die Grundformen der beiden Divergenzen einmal genauer an.

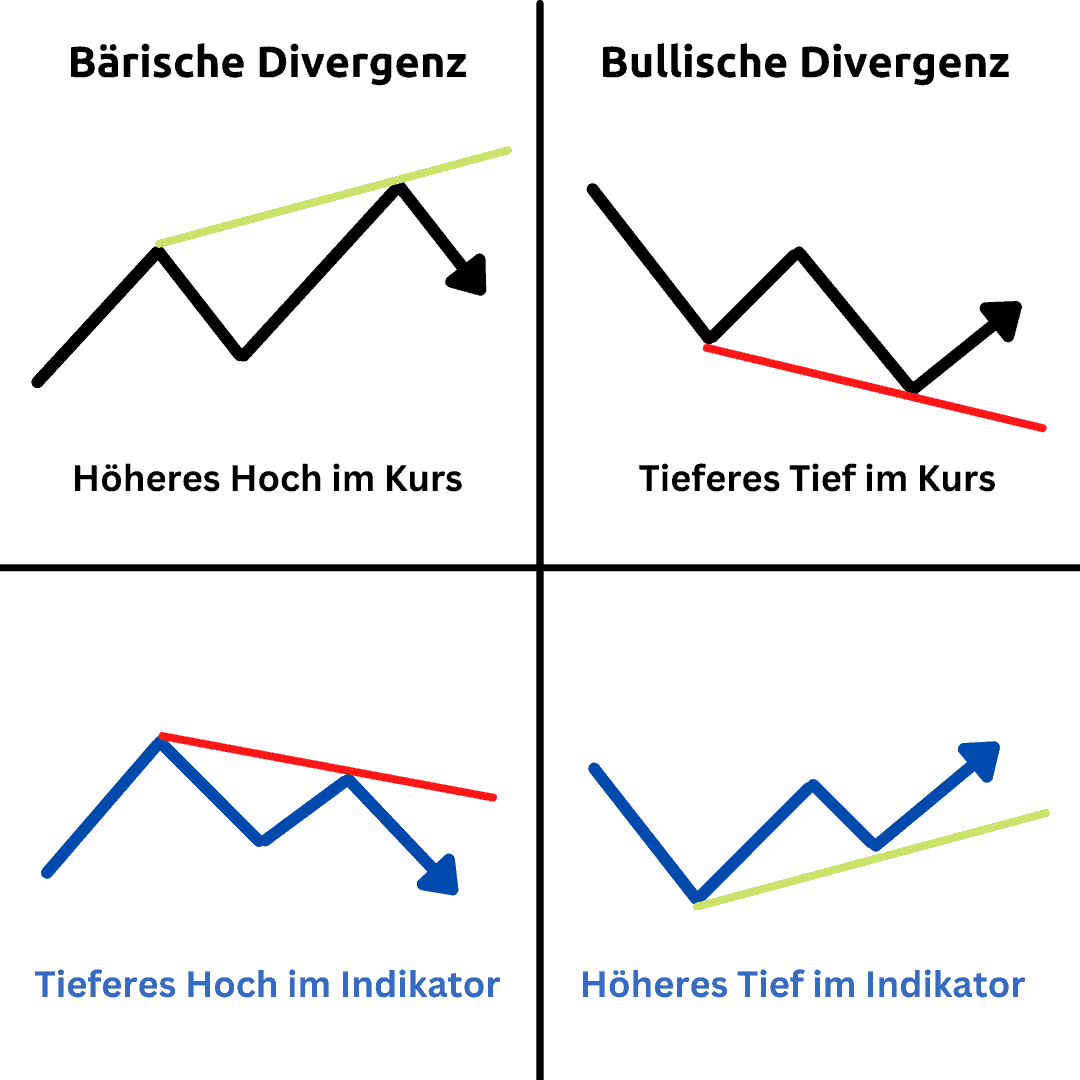

Die bärische Divergenz

Eine bärische Divergenz, auch regelmäßige Divergenz genannt, tritt auf, wenn der Kurs eines Vermögenswertes ein höheres Hoch erreicht, während der Indikator ein niedrigeres Hoch ausbildet.

Das bedeutet, dass der Asset-Kurs gestiegen ist, während der Indikator gefallen ist, was auf eine Schwäche in der Marktstärke hinweisen könnte. Daher können bärische Divergenzen als Hinweis darauf dienen, dass sich ein Trend bald von der Long- in die Short-Richtung umkehren könnte. Demnach verwenden viele Trader die bärische Divergenz, um potenzielle Short-Trades auszumachen.

Die bullische Divergenz

Zu einer bullischen Divergenz, auch umgekehrte Divergenz genannt, kommt es hingegen dann, wenn der Kurs eines Assets ein niedrigeres Tief ausbaut, während der Indikator ein höheres Tief erreicht.

In diesem Fall fällt der Kurs also stärker als der Indikator, was ein Signal für Marktstärke sein kann. Bullische Divergenzen werden von vielen Tradern genutzt, die Ausschau nach potenziellen Long-Einstiegen halten und können zudem auch als Bestätigung für einen bestehenden Aufwärts-Trend dienen (Stichwort versteckte Divergenz).

In der folgenden Tabelle siehst Du noch einmal im Überblick, wie Du Divergenzen in Deinem eigenen Trading verwenden kannst:

| Kurs zeigt | Indikator zeigt | Potenzielle Trading-Möglichkeit | |

|---|---|---|---|

| Bärische Divergenz | Höhere Hochs | Niedrigere Hochs | Short |

| Bullische Divergenz | Niedrigere Tiefs | Höhere Tiefs | Long |

Die 3 Formen der klassischen Divergenz

In der Praxis ist es natürlich häufig so, dass Divergenzen nicht immer ganz so offensichtlich eintreten, wie wir uns das im Trading gerne wünschen würden. Aus diesem Grund unterscheidet man bei den klassischen Divergenzen zwischen drei Arten, die wir uns jetzt einmal genauer ansehen:

Divergenz Klasse A

Divergenzen der Klasse A sind das Paradebeispiel unter den Divergenzen. Sie sind am aussagekräftigsten und führen in der Regel zu den besten Handelssignalen, da sie auf eine scharfe und nachhaltige Trendwende hindeuten.

- Bärische Divergenz der Klasse A: Der Kurs erreicht ein höheres Hoch, während der Indikator ein tieferes Hoch ausbildet.

- Bullische Divergenz der Klasse A: Der Kurs erreicht ein tieferes Tief, während der Indikator ein höheres Tief ausbildet.

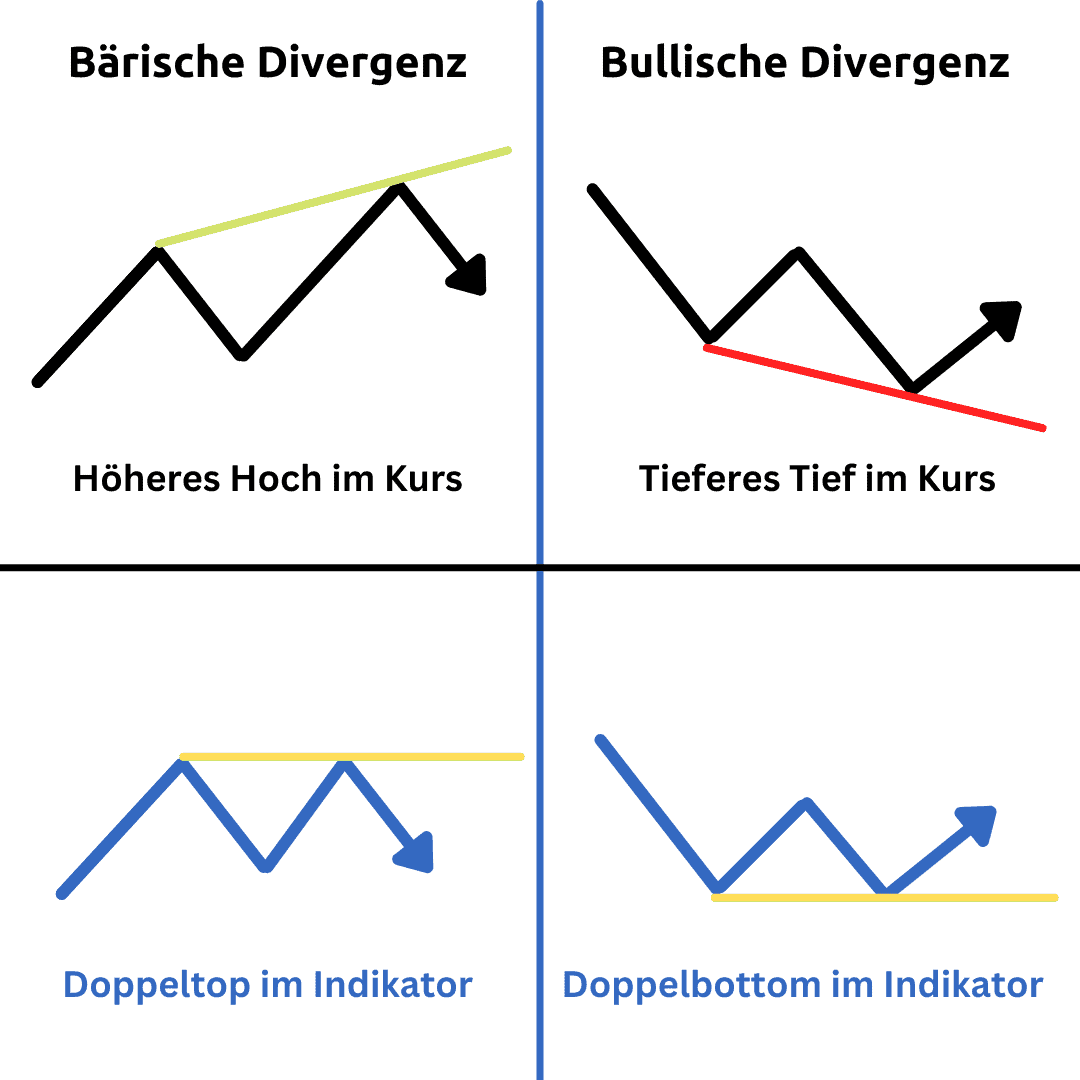

Divergenz Klasse B

Etwas weniger offensichtlich ist die Divergenz der Klasse B. Diese Ausprägung eignet sich nur bedingt als Vorlage für ein Trading Setup und sollte daher immer durch weitere Indikatoren bestätigt werden. Diese Divergenz deutet auf einen Gleichgewichtsmoment hin, bei dem zwar noch etwas Momentum vorhanden ist, das sich jedoch in eine sukzessive Trendumkehr entwickeln kann.

- Bärische Divergenz der Klasse B: Der Kurs bildet ein Doppeltop, während der Indikator ein tieferes Hoch ausbildet.

- Bullische Divergenz der Klasse B: Der Kurs bildet einen Doppelboden, während der Indikator ein höheres Tief ausbildet.

Divergenz Klasse C

Bei Divergenzen der Klasse C handelt es sich um ein Signal mit der schwächsten Aussagekraft unter den drei klassischen Divergenzarten. Der Verlust an Momentum ist in diesem Fall vergleichsweise gering, was eine Deutung schwierig macht. In der Regel ist diese für das eigene Trading Setup dementsprechend eher ungeeignet.

- Bärische Divergenz der Klasse C: Der Kurs erreicht ein höheres Hoch, während der Indikator im Bereich des vorherigen Hochs stehenbleibt (ein Doppeltop bildet).

- Bullische Divergenz der Klasse C: Der Kurs erreicht ein tieferes Tief, während der Indikator jedoch nicht unter das vorherige Tief fällt (einen Doppelboden bildet).

Die versteckte Divergenz

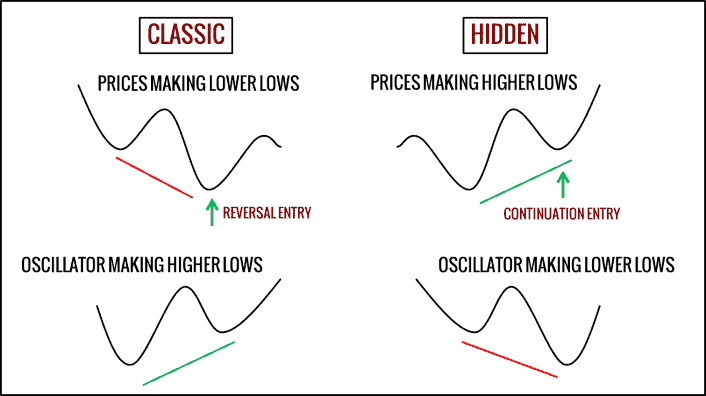

Nachdem wir uns jetzt die klassischen Divergenzen näher angesehen haben, nehmen wir nun die versteckte Divergenz genauer unter die Lupe. Auch bei dieser kommt es zu einer Abweichung zwischen dem Kursverlauf und dem Oszillator.

Im Gegensatz zu den klassischen Divergenzen signalisiert die versteckte Divergenz jedoch keine Trendumkehr, sondern bestätigt einen bestehenden Trend (Fortsetzungsmuster). Und auch hier gibt es eine bärische und eine bullische Variante:

- Bärische versteckte Divergenz: Der Kurs bildet niedrigere Hochs, während der Indikator höhere Hochs bildet. Ein Signal, das einen abwärtsgerichteten Trend bestätigt.

- Bullische versteckte Divergenz: Der Kurs bildet höhere Tiefs, während der Indikator tiefere Tiefs bildet. Ein Signal, das einen aufwärtsgerichteten Trend bestätigt.

Mit Divergenzen traden

Im Trading kannst Du Divergenzen nutzen, um anstehende Kursbewegungen frühzeitig zu erkennen. Damit das klappt, ist es wichtig, dass Du auch einen Trading-Plan verfolgst, mit dem Du Dein Einstiegsszenario, Dein Risiko-Management und Deinen Ausstieg festlegst.

Eine mögliche Vorgehensweise, die wir selbst in der Praxis ausprobiert haben, ist die versteckte Divergenz des MACD als Tradingstrategie.

Im Folgenden zeigen wir Dir die Tradingregeln für diese Strategie sowie zwei von uns durchgeführte Trades, damit Du die Strategie zukünftig auch selbst anwenden kannst.

Die Tradingstrategie: Versteckte Divergenz mit dem MACD

Oszillatoren wie RSI, Stochastik und MACD sind leistungsfähige Instrumente, wenn Du weißt, wie Du damit umgehst. Nach Divergenzen zu suchen ist Teil des Einsatzes von Oszillatoren beim Trading.

Während klassische Divergenzen Teil einer Umkehr-Tradingstrategie (reversal) sind, zeigen verborgene Divergenzen (Hidden Divergence) Fortsetzungstrades im Rahmen eines bestehenden Trends an. Im Folgenden siehst Du noch einmal den direkten Vergleich zwischen der klassischen und der versteckten Divergenz:

Für die Tradingstrategie, die ich Dir im Folgenden vorstelle, benutzen wir den MACD, aber die gleiche Tradingstrategie kann im Prinzip mit jedem Oszillator funktionieren.

Tradingregeln für die versteckte Divergenz des MACD

Long-Tradingstrategie

- Bullische versteckte Divergenz des MACD

- Kaufe einen Tick über jedem bullischen Umkehr-Kursstab

Short-Tradingstrategie

- Bärische versteckte Divergenz des MACD

- Verkaufe einen Tick unter jedem bärischen Umkehr-Kursstab

Beispiele für die versteckte Divergenz des MACD

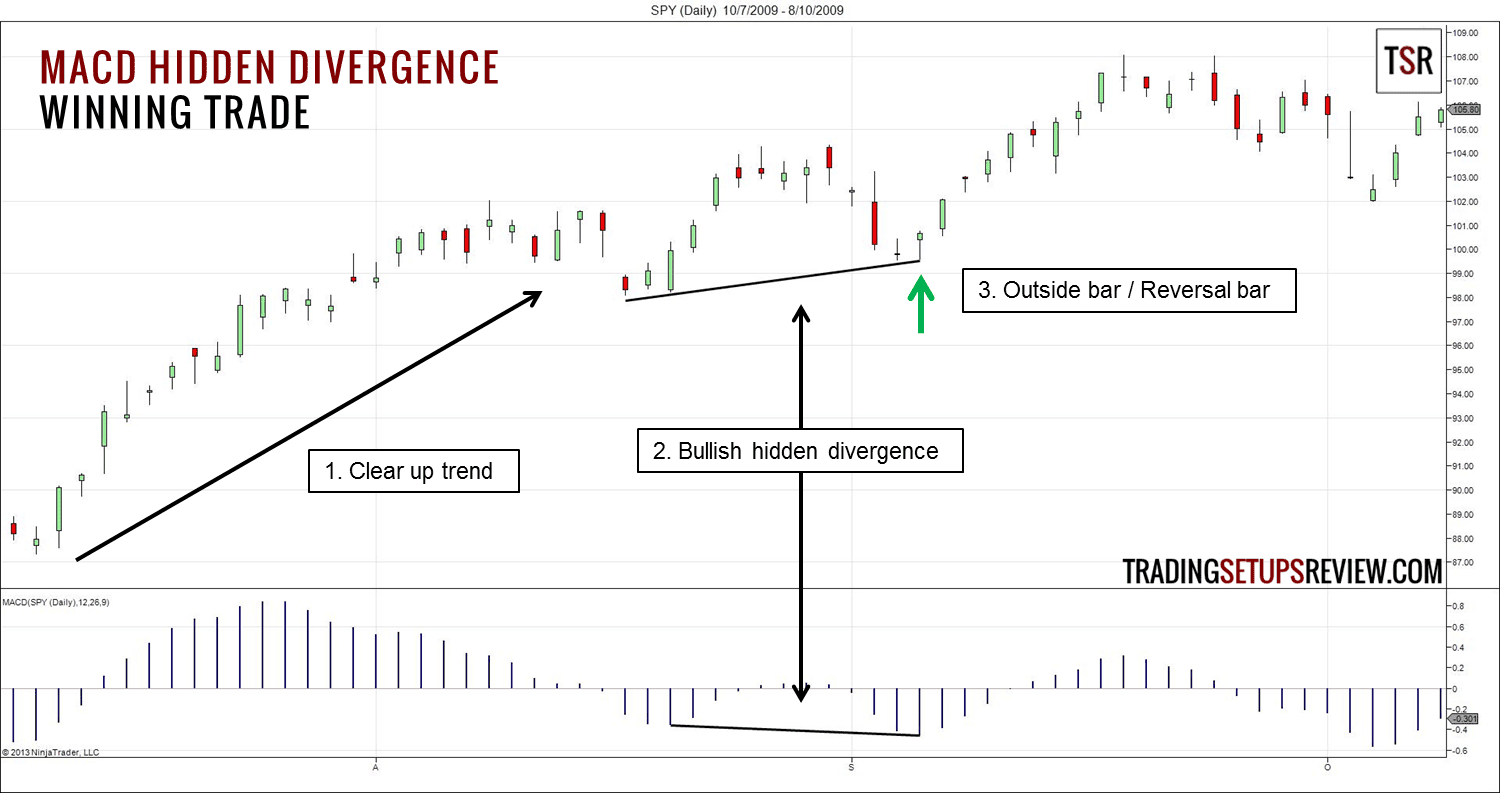

Gewinntrade – bullische versteckte Divergenz

Dies ist ein Tageschart des an der Börse gehandelten Indexfonds des S&P 500 mit dem Börsenkürzel SPY, wobei das MACD-Histogramm im unteren Teil der Abbildung zu sehen ist.

- Es gab einen deutlichen Aufwärtstrend, der unser Trading Setup vorbereitet, was sehr wichtig für Fortsetzungstrades ist.

- Um eine versteckte Divergenz ausfindig zu machen, muss man auf das letzte Tief des MACD achten. Sobald der MACD darunter fällt, richten Sie Ihre Aufmerksamkeit auf den Kurs. Wenn sich der Kurs zur gleichen Zeit über dem letzten Swing-Tief befindet, haben Sie es mit einer versteckten Divergenz zu tun. Wenn der Kurs sich jedoch auch unter das letzte Swing-Tief bewegt, wird die Divergenz ungültig.

- Nach der versteckten Divergenz kam ein Umkehr-Kursstab, der seine Stärke demonstrierte, als er sich in einen Outside-Kursstab (Aussenkerze) verwandelte. Wir stiegen einen Tick über dessen Hoch ein und profitierten von einem schönen aufwärts gerichteten Swing.

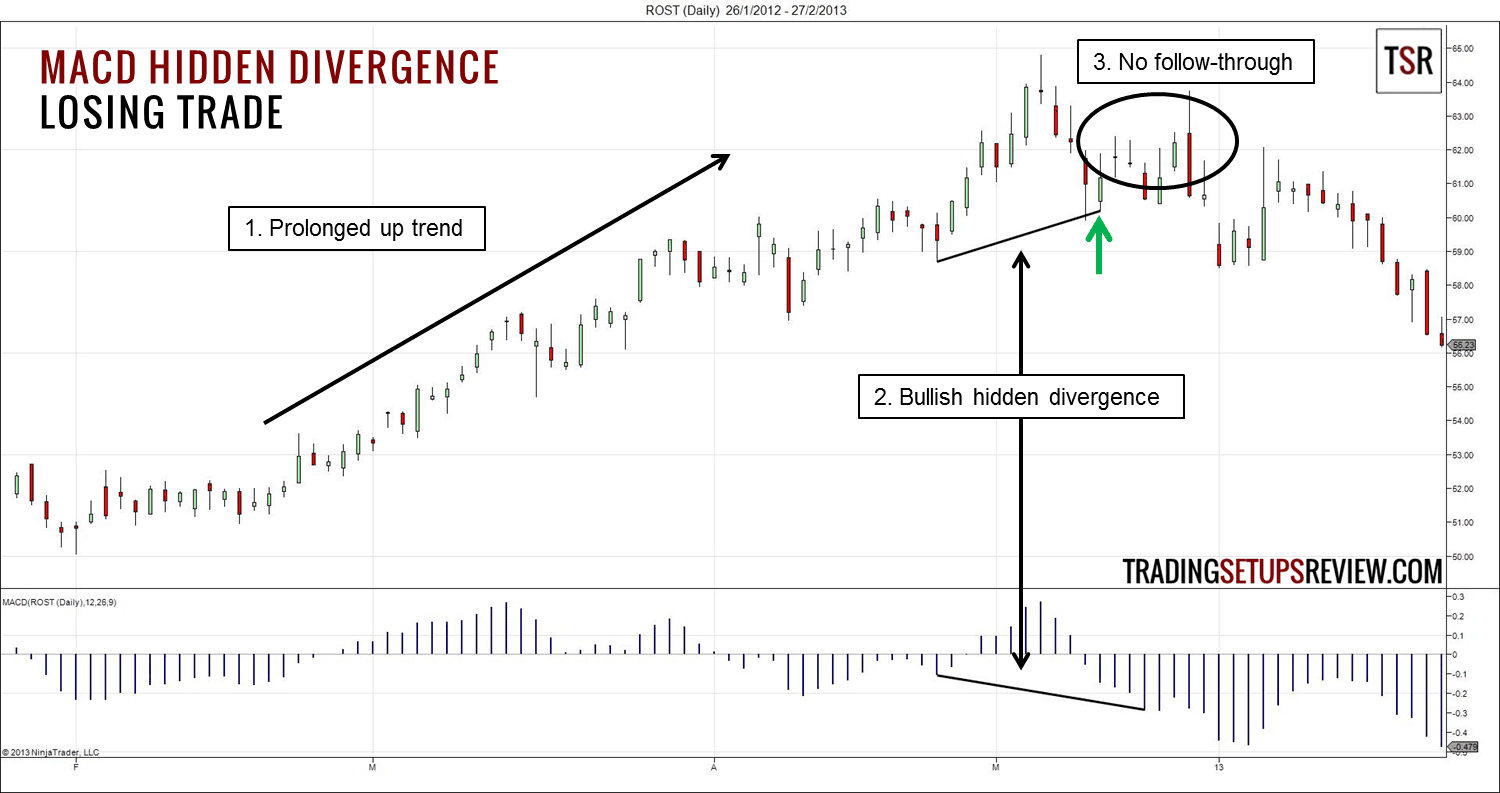

Verlusttrade

Dies ist ein Tageschart von Ross Stores (Börsenkürzel ROST). Er zeigt eine bullische versteckte Divergenz des MACD, die fehlschlug.

- Wie beim letzten Beispiel hatten wir einen deutlichen Aufwärtstrend ohne einen wesentlichen Pullback (Kursrücksetzer).

- Wir erhielten eine bullische versteckte Divergenz, die uns dazu veranlasste, nach Umkehr-Chartmustern zu suchen.

- Nachdem wir einen Tick über der bullischen Inside-Kursstab (Innenkerze) eingestiegen waren, wurde die Kursbewegung mit einigen Dojis abgewürgt. Als die Kurse sich wieder nach oben zu bewegen versuchten, leisteten die Bären mit einem langen bärischen Outside-Kursstab (outside bar) Widerstand.

Abschließende Bemerkungen zur versteckten Divergenz des MACD

Die Divergenz-Tradingstrategie erfordert, dass man nicht nur auf den Indikator achtet, sondern auch auf den Kurs bzw. Preis selbst. Das ist der Grund, warum es sich hierbei um eine bessere Methode für die Benutzung von Oszillatoren handelt. Wir sollten nie Indikatoren verwenden, ohne den Kurs oder Preis zu berücksichtigen.

Ein weiterer Vorteil der versteckten Divergenzen besteht in den größeren Erfolgsaussichten, vorausgesetzt, dass Trades angezeigt werden, die mit dem Trend übereinstimmen und nicht zu einer Position in die entgegengesetzte Richtung auffordern.

Bullische versteckte Divergenzen heben überverkaufte Bereiche in einem Aufwärtstrend hervor. Aber anstatt einen festgelegten Oszillatorwert zu verwenden, um zu entscheiden, ob die Kurse überverkauft sind, benutzen wir stattdessen das vorherige Tief des Oszillators. (Das Gegenteil trifft für die bärische Divergenz zu.) Das ist auf jeden Fall eine Verbesserung gegenüber der Nutzung von festgelegten Schwellenwerten.

Wir haben zwar die Hilfe des MACD-Histogramms, aber es muss betont werden, dass es eine Kunst ist, Divergenzen ausfindig zu machen. Es unterliegt durchaus der eigenen Subjektivität, die wichtigen Hochs und Tiefs sowohl im Oszillator als auch im Kursbereich herauszufinden. Um bessere Ergebnisse zu bekommen, ignorieren Trader normalerweise kleine Swing-Hochs und Swing-Tiefs. Allerdings können in kraftvollen Trends gerade diese kleinen Swings zu explosiven Kursbewegungen führen.

Für diejenigen, die sich für den MACD und Divergenzen im Allgemeinen interessieren, sind anschließend einige Quellen zur weiteren Beschäftigung aufgeführt.

Sie sind zu beschäftigt, um nach Divergenzen zu suchen? Vergessen Sie nicht, auf den Kurs zu achten. Lernen Sie den Wert der Price Action zu verstehen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: MACD Hidden Divergence Trading Strategy

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Stochastik Daytrading-Strategie von Steve Kane (2024)

In Day Trading Systems and Methods hat Charles Lebeau, der Begründer des Chandelier exit diese S&P-Tradingmethode von Steve Kane eingeführt.

Diese Methode verwendet die Price Action eines höheren Zeitrahmens zur Erkennung des Trends. Zudem verwendet sie %K des Stochastik-Indikators, um den Trade-Einstieg ausfindig zu machen, der mit dem Trend übereinstimmt.

Trading-Regeln für %K Hooks (Haken) von Kane

Long Daytrading-Strategie

- Im Stundenchart entwickelt sich ein höheres Hoch innerhalb der letzten beiden Stunden.

- Kauf, wenn der 12-Perioden langsame (slow) Stochastik %K auf dem 5-Minuten-Chart unter 20 fällt und einen „Haken“ nach oben ausbildet.

Short Daytrading-Strategie

- Im Stundenchart entwickelt sich ein tieferes Tief innerhalb der letzten zwei Stunden.

- Verkauf, wenn der 12-Perioden langsame (slow) Stochastik %K auf dem 5-Minuten-Chart über 80 steigt und einen „Haken“ nach unten ausbildet.

Trading-Beispiele für %K Hooks von Kane

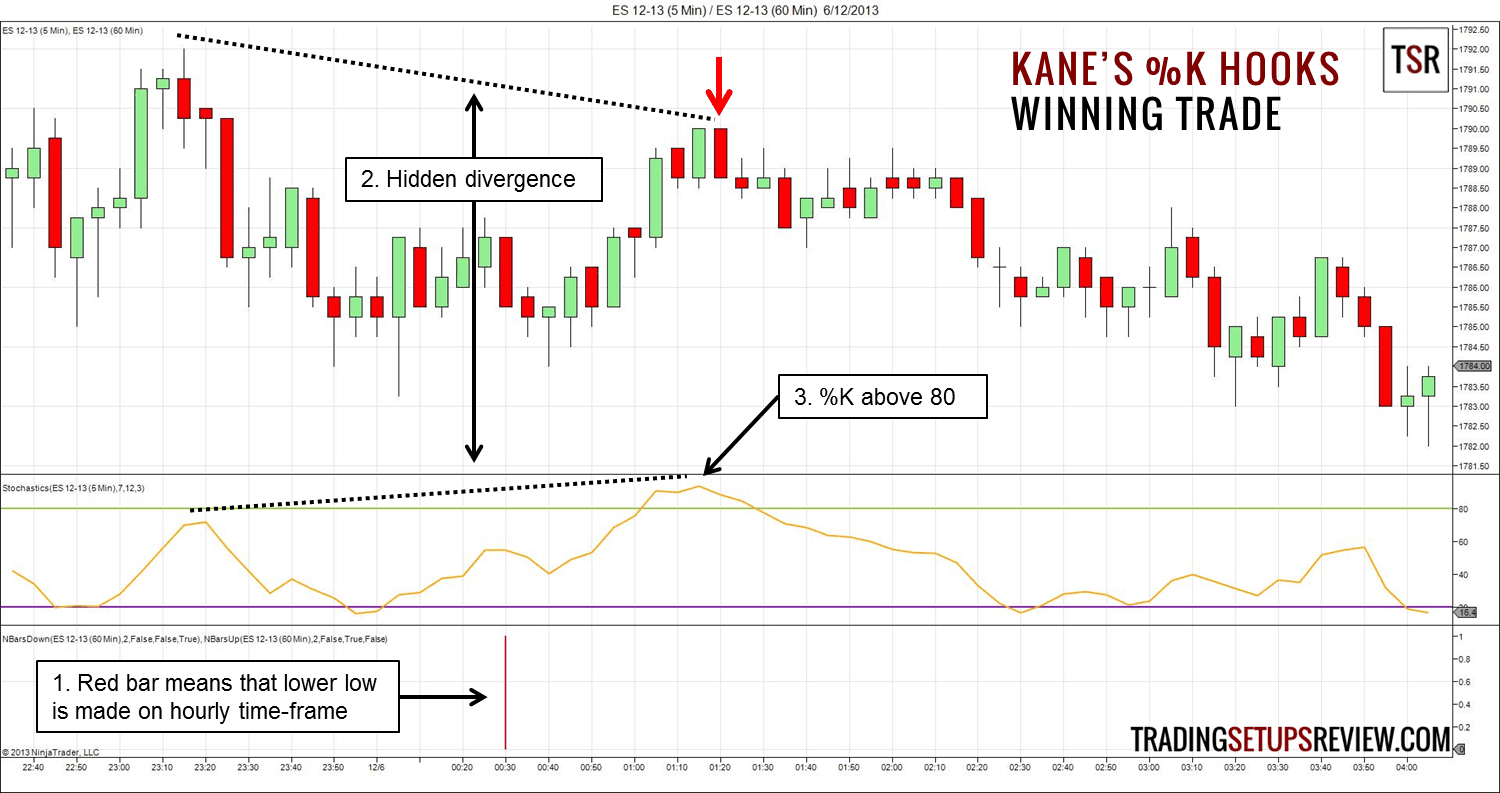

Gewinntrade für %K Hooks

Dies ist ein 5-Minuten Chart von ES Futures. Im unteren Chartbereich entsteht ein roter senkrechter Balken, als sich im Stundenchart ein tieferes Tief ausbildete (siehe Box 1 im Chart oben). Es zeigt sich ein grüner senkrechter Balken, wenn sich im Stundenchart ein höheres Hoch entwickelt. Das mittlere Diagramm zeigt den %K der langsamen (slow) Stochastik.

- Der Stunden-Kursstab bildete ein tieferes Tief und produziert ein Abwärtstrend-Signal.

- Als der Stochastik %K über 80 gestiegen ist, hat sich ein höheres Hoch gebildet, welches aber nicht für den Kurs galt. Dabei handelt es sich um eine bärische verborgene Abweichung (Divergence), was für unseren Fortsetzungstrade spricht.

- Schließlich stieg der %K über 80. Anstelle eines Einstiegs, wenn der %K einen Haken nach unten bildet, platzierten wir Verkaufsstop-Aufträge unter die Signal-Kursstäbe. Die Verkaufsorder unterhalb des zweiten Signal-Kursstabs wurde ausgelöst. Wenn wir ausgestiegen wären, als der %K einen Haken nach oben vom Wert unter 20 ausgehend gebildet hatte, hätten wir einen Gewinn von 2,5 Punkten erzielt.

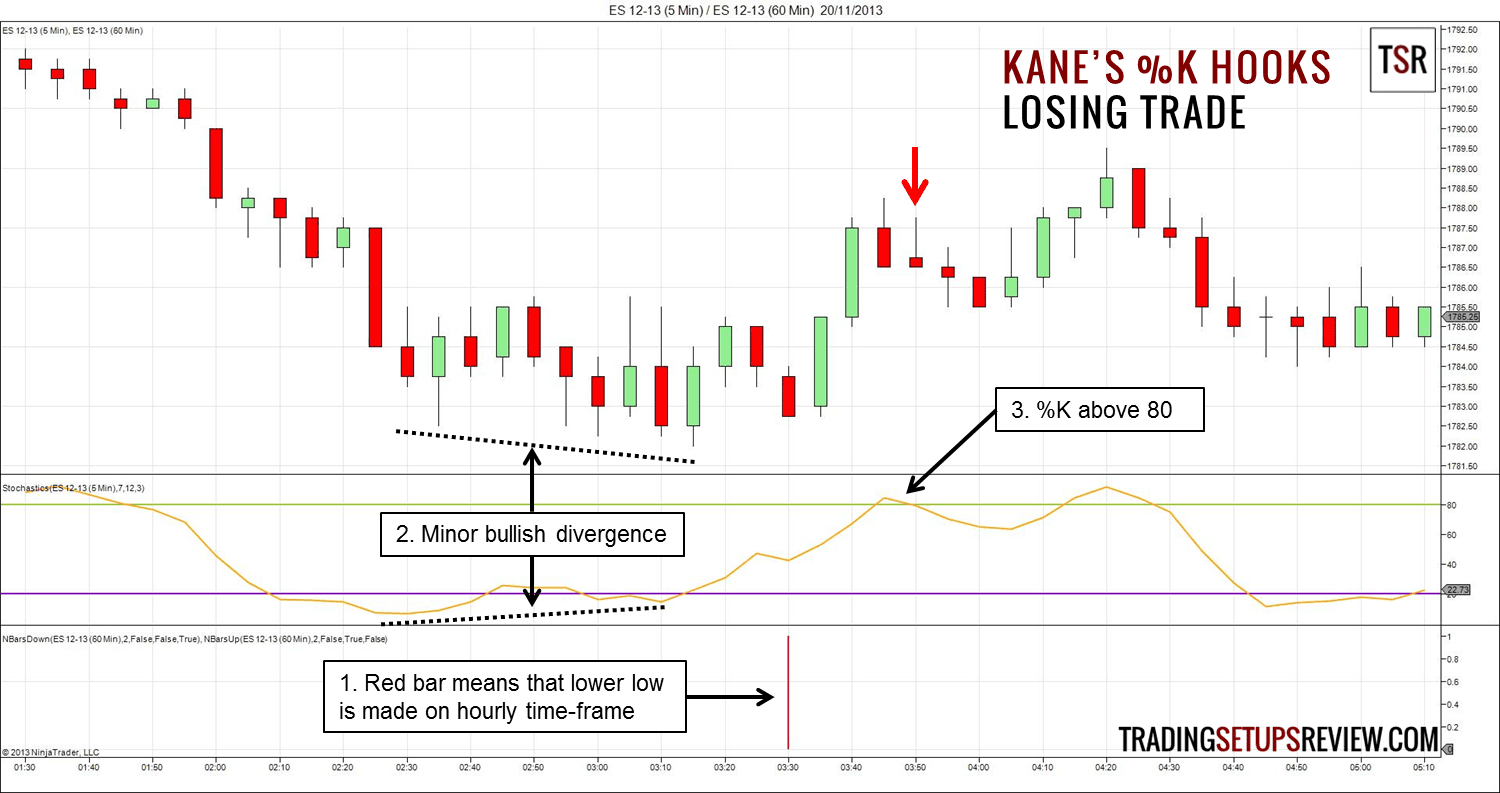

Verlusttrade für %K Hooks

Dieser Chart zeigt einen weiteren Short Trade für das %K Daytrading-Setup. Dieser Trade verlief jedoch weniger gut.

- Am Nachmittag bildete der Stundenchart ein tieferes Tief aus und erteilte uns grünes Licht für Short Trades.

- Der %K zeigte jedoch eine bullische Divergenz mit einer Seitwärtsbewegung am Tief des Trends.

- Trotz des Warnhinweises durch die bullische Divergenz bezogen wir eine Short Position, als der %K einen Haken nach unten bei einem Wert über 80 ausgebildet hatte. Der Trade scheiterte innerhalb von 15 Minuten, aber es gab eine Möglichkeit des Wiedereinstiegs, der dann zu einem gewinnbringenden Trade führte. Ich hätte diesen Wiedereinstieg allerdings vermieden, sofern es keine weitere Bestätigung – beispielsweise eine bärisch versteckte Divergenz – gegeben hätte.

Abschließende Bemerkungen zum %K Hooks von Kane

Diese Daytrading-Strategie mit dualem Zeitrahmen ist eine vernünftige Methode. Allerdings sollte man sie nicht mechanisch anwenden.

Auf Divergenzen im Stochastik-Indikator zu achten, ist ein geeignetes Verfahren, um Ihr Trading-Setup zu verbessern.

Wir können auch nach bestimmten Umkehr-Chartmustern Ausschau halten, wenn der %K über 80 steigt oder unter 20 fällt. In einigen Fällen können uns diese Chartmuster einen %K Haken bescheren. Bisweilen können wir, wenn es kein klares Umkehr-Chartmuster gibt, einige Trades minderer Qualität vermeiden.

Charles Lebeau empfiehlt zwei Möglichkeiten des Ausstiegs aus einem Trade: Erstens ein Ausstieg, wenn der %K das andere Extrem erreicht. Zweitens, indem man nach Divergenzen im 1-Minuten-Zeitrahmen sucht. Beschäftigen Sie sich mit dem Buch von Lebeau, um mehr zu erfahren. Beachten Sie dabei, dass die Einstellungen für Daytrading-Systeme in seinem Buch veraltet sind. Allerdings sind einige seiner Trading-Ideen zeitlos. Lesen Sie sein Buch wegen dieser Trading-Ideen, aber halten Sie sich nicht genau an die Einstellungen, da diese in den aktuellen Märkten nicht mehr funktionieren könnten.

Für eine weitere Trading-Strategie mit mehreren Zeitrahmen können Sie sich auf das Impulse System von Alexander Elder beziehen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Kane’s Stochastic %K Hooks Day Trading Strategy

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zu Divergenzen im Trading

Was sind Divergenzen im Trading?

Divergenzen sind Abweichungen zwischen Kursverlauf und technischem Indikator, die auf eine mögliche Trendwende hinweisen können. Es gibt bärische und bullische Divergenzen, die in klassischer oder versteckter Form auftreten können. Divergenzen sind für viele Trader ein hilfreiches Tool, sollten jedoch immer mit anderen Analysewerkzeugen im Rahmen einer Strategie betrachtet werden.

Welche Arten von Divergenzen gibt es?

Grundsätzlich gibt es bullische und bärische Divergenzen. Diese können entweder in klassischer Form auftreten oder in versteckter Form. Tauchen sie im Chart in der klassischen Form auf, gibt es hier nochmal drei weitere Klassen zu unterscheiden:

Klassische Divergenz der Klasse A: Am einfachsten zu erkennen

Klassische Divergenz der Klasse B: Weniger leicht zu erkennen

Klassische Divergenz der Klasse C: Sehr schwer zu erkennen und daher meistens eher ungeeignet im Trading

Wie entsteht eine Divergenz im Trading?

Eine Divergenz entsteht, wenn sich der Kursverlauf eines Vermögenswertes und der Wert eines technischen Indikators in unterschiedliche Richtungen bewegen. Es könnte ein Anzeichen für eine baldige Trendwende sein, aber es ist keine sichere Vorhersage und sollte immer mit anderen Analysewerkzeugen betrachtet werden.

Welche Indikatoren eignen sich für die Analyse von Divergenzen?

Im Prinzip eignet sich eine Vielzahl von technischen Indikatoren, um Divergenzen im Chart auszumachen. Populär sind jedoch vor allem die folgenden:

Gleitender Durchschnitt (MA)

Relative Stärke Index (RSI)

Moving Average Convergence/Divergence (MACD)

Stochastischer Oszillator

- DeltaValue Erfahrungen (2024) – Selbstständige Kapitalanlage an der Börse lernen und zusätzliches Einkommen generieren - 21/04/2024

- Die Daytrading Ausbildung der TradingFreaks: Angebote, Erfahrungen, Kosten, Seriosität (2024) - 21/04/2024

- Volume Trader – Die Trading Akademie von Marcus Schulz (Angebote, Erfahrung, Kosten, Seriosität 2023) - 19/04/2024